Статьи баланса

Содержание:

- Виды активов и их характеристики

- Что нужно знать на начальном этапе

- Как формируется актив и пассив баланса

- Как заполнять бух баланс по форме 1

- Особенности активов

- Еще найдено про пассив баланса

- Пример составления бухгалтерского баланса

- 1С:Бухгалтерия 8

- На что необходимо смотреть в активе баланса при управленческом анализе

- Структура пассива баланса

- Разница между активами и пассивами

- Пассивы – как составляющая бухгалтерского баланса

- Виды бухгалтерских балансов

- Пассив бухгалтерского баланса

- Что делать с активами и пассивами

- Взаимосвязь актива и пассива баланса

- Бухгалтерский баланс

- Анализ нематериальных активов баланса

Виды активов и их характеристики

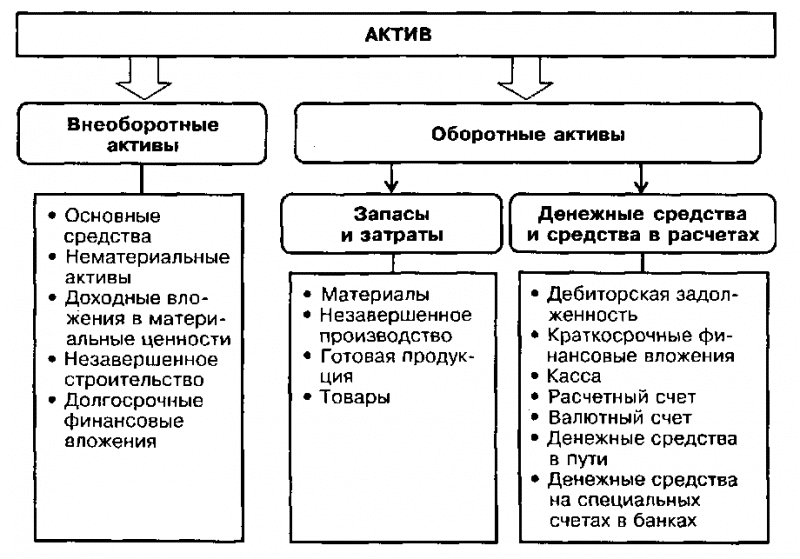

В общепринятой форме бухгалтерского баланса активы классифицируют на две группы, оформленные в виде разделов таблицы баланса. Названия групп объясняют суть их функционала.

СПРАВКА. Полный перечень оборотных и внеоборотных активов описан в Приказе Минфина РФ от 06.07.1999 N 43н (ПБУ 4/99).

Оборотные активы

Также известны как текущие, которые обслуживают производственный процесс и расходуются в ходе операционного цикла. Обычно сроком их использования считают не более года, но в некоторых случаях может быть больше в зависимости от технологического процесса производства. К данной категории относят:

- НДС по приобретенным ТМЦ;

- финансовые краткосрочные вложения;

- задолженность по дебиторам;

- денежные активы;

- запасы готового продукта.

За год такие активы могут пройти несколько операционных циклов, генерируя непрерывный поток прибыли и формируя основную часть дохода предприятия. Свою стоимость они полностью переносят на готовый продукт, при этом обладают следующими положительными свойствами:

- высокая ликвидность;

- гибкость в управлении;

- приспособляемость к условиям рынка;

- легкость в преобразовании своих видов.

Недостатками можно считать:

- зависимость от инфляции;

- затраты на хранение некоторых видов активов;

- потеря активов из-за неправомерных действий со стороны персонала или контрагентов.

Внеоборотные активы

Так называют активы, способные приносить прибыль организации, не принимая участия в ее хозяйственных циклах. Они представляют собой некий костяк предприятия, важный для планирования и прогнозирования хозяйственной деятельности. Обычно, срок их использования составляет больше одного года, поэтому их называют долгосрочными. Сюда относят:

- результаты разработок и исследований;

- основные средства производства;

- долгосрочные инвестиции/вложения;

- нематериальные активы;

- просроченная дебиторская задолженность;

- незавершенное строительство.

Плюсами внеоборотных активов считаются:

- независимость от инфляции;

- способность приносить доход в неблагоприятных рыночных условиях;

- защищенность от потери.

Существенными минусами являются:

- неликвидность;

- подверженность износу;

- слабая гибкость в управлении.

Материальные и нематериальные активы

Понятие материальных активов используют для описания любого имущества предприятия, имеющего вещественный характер. К ним относят запасы ТМЦ, денежные средства, здания, землю, оборудование и многое другое.

У нематериальных активов (НМА) нет какой-либо осязаемой, физической формы, но они при этом обладают определенной денежной стоимостью. Их обычно используют для получения дополнительной прибыли, но права на них должны закрепляться документально. Общая стоимость НМА дает возможность адекватно рассмотреть финансовое состояние предприятия.

Все средства НМА можно поделить на категории, учет которых регулируется Приказом Минфина России от 27.12.2007 N153н (ред. от 16.05.2016):

- имущественные права;

- авторские права;

- право использования природных ресурсов;

- право использования коммерческих знаков и обозначений;

- деловая репутация;

- другие НМА.

ВАЖНО! Необходимо помнить, что под НМА признаются не результаты интеллектуального труда, а только права на них

Чистые активы

Данное определение описывает показатель, характеризующий стоимость капитала предприятия, приобретенного только на собственные средства. Его расчет производится путем вычитания долговой суммы из общей суммы всех активов фирмы на основе показателей бухгалтерского баланса. Полученное значение даст общую картину о финансовом состоянии компании.

Что нужно знать на начальном этапе

Бухгалтерская отчетность должна составляться с использованием актуальных форм документов. Приказ Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. содержит такой бланк баланса

Обратим внимание, что с 2020 года приказ начинает действовать полностью, тогда как ранее организация была вправе не применять его

Стандартная полная форма баланса содержит статьи, которые могут потребоваться бухгалтеру для заполнения формы. Баланс составляется с учетом специфики деятельности фирмы, наличия или отсутствия конкретного вида данных. Соответственно, не все строки могут быть заполнены. Кроме того, строки при необходимости можно детализировать, добавлять. Об этом сказано в ПБУ 4/99 (п. 11), приказе № 66н п. 3.

В новой форме есть графа «Пояснения», давать комментарии можно постатейно, рядом с соответствующими цифрами. Графа может использоваться при внесении нехарактерных для деятельности компании данных, добавлении строк и других отклонениях от стандарта. Дополнительные пояснения могут быть важны и при внесении сведений, имеющих существенный «вес» в общей сумме актива или пассива, в целях расшифровки стратегически значимых балансовых статей.

Внимание! Баланс сдается в ФНС, копия пояснительной записки к нему – в ФСС (кроме представителей малого бизнеса). В Росстат бухотчетность организации не сдают

Общие правила составления баланса прописаны в ПБУ 4/99. Отметим наиболее важные:

- Балансовые бухгалтерские показатели должны формироваться по правилам, отраженным в ПБУ и учетной политике организации.

- Данные должны отражаться полностью достоверно.

- В балансе должны быть выделены наиболее существенные статьи.

- Отчетный баланс составляется за год.

- Обязательно разделение активов и обязательств по признаку краткосрочности и долгосрочности. Краткосрочными считаются те, по которым срок обращения, погашения не превышает год после отчетной даты; либо находится в рамках операционного цикла, если он превышает этот срок. Остальные статьи относят к долгосрочным.

- Исключаются регулирующие статьи при оценке имущества (например, основные средства показываются по остаточной стоимости, уже с учетом амортизации, а сама амортизация в балансе не фигурирует).

- Статьи актива и пассива нельзя подвергать зачету, необходимо показывать их развернуто (например, дебиторскую и кредиторскую задолженность нельзя «свернуть» до одного значения разницы показателей). Исключение – если такая возможность прописана соответствующим ПБУ.

Кроме того, перед составлением баланса необходимо провести инвентаризацию (ПБУ по ведению бухучета и отчетности в РФ, утв. пр. Минфина № 34н от 29/07/98 г., п. 27).Инвентаризируются активы: складские остатки, основные средства, готовая продукция и пр. Также инвентаризируются и обязательства, начиная с расчетов, «кредиторки», и далее кредиты, резервы.

Для составления баланса в основном используется регистр БУ оборотно-сальдовая ведомость по счетам. Данные ведомости должны быть предварительно тщательно проверены и сведены с использованием метода двойной записи. Балансовые показатели формируются по конечным остаткам.Дополнительно могут учитываться аналитические данные, данные листков-расшифровок.

Как формируется актив и пассив баланса

Рассмотрим более подробно на примере.

Пример 1. Допустим, предприятие приобрело основное средство, стоимостью 500 000 руб. для производства полуфабрикатов.

Отражаются основные средства в активе, то есть сумма актива предприятия увеличилась на 500 000 руб. Другая сторона — за основное средство необходимо уплатить поставщику 500 000 руб. Задолженность перед поставщиком отражается в пассиве, то есть пассив предприятия увеличился так же на 500 000 руб. Следовательно, выполняется главное условие: Актив = Пассив

Пример 2. Допустим, предприятием оформлен кредит в банке на сумму 750 000 руб.

Задолженность предприятия перед банком отражается в пассиве, то есть пассив предприятия увеличился на 750 000 руб. Другая сторона — после перечисления полученного кредита увеличилась сумма на расчетном счете на 750 000 руб. Денежные средства на расчетном счете предприятия отражаются в активе, то есть актив предприятия увеличился на 750 000 руб. Следовательно, выполняется главное условие: Актив = Пассив

Вывод: Активы участвуют в хозяйственной деятельность предприятия для получения прибыли, а пассивы являются источниками увеличения активов, и всегда должны быть равны.

Как заполнять бух баланс по форме 1

В каждой строке баланса нужно указывать остаток по соответствующему счету, либо сумму остатков по нескольким счетам. К примеру, по строке «Налог на добавленную стоимость по приобретенным ценностям» проставляется сальдо по счету 19 с аналогичным наименованием. По строке «Денежные средства и денежные эквиваленты» — сумма сальдо по счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и некоторым другим.

Есть несколько основных правил, которых надо придерживаться при заполнении баланса:

- дебетовые и кредитовые остатки по счетам показывать развернуто (не «схлопывать»);

- основные средства и нематериальные активы отражать по остаточной стоимости (то есть по первоначальной стоимости за минусом амортизации);

- товары для перепродажи показывать по закупочной стоимости (без торговой наценки), даже если их учет ведется по продажной цене;

- данные об имуществе и обязательствах в годовом балансе подтверждать результатами инвентаризации.

СПРАВКА. Начиная с отчетности за 2019 год, данные по статьям бухгалтерского баланса заполняются строго в тысячах рублей (ранее можно было как в тысячах, так и в миллионах). Данные поправки в приказ № 66н внесены приказом Минфина от 19.04.19 № 61н.

Особенности активов

Желая узнать, что относится к активам, а что — к пассивам, необходимо сначала ознакомиться с первым понятием. Сам по себе, это ресурс, управляемый организацией под влиянием прошедших ранее событий, применение которого позволит в будущем извлечь прибыль. В качестве этого ресурса выступают ценности нематериального, материального и денежного характера. Кроме того, сюда относят права на имущество с точки зрения размещения, состава, либо/и инвестирования.

Рассматриваемый ресурс также разделяется на несколько категорий в зависимости от того, в какой форме он функционирует. Он может быть:

- материальным;

- нематериальным;

- финансовым.

К первой категории принято относить технику, расходные материалы, недвижимость и так далее. Нематериальный тип не может иметь физическую форму, в его качестве выступает патент, товарная марка и так далее. Тем не менее, он также оказывает влияние на функционирование компании. Последняя категория включает в себя финансовые задолженности, средства, инвестиции.

Внеоборотный может задействоваться сразу в нескольких циклах ведения производственной деятельности. Они могут применяться на практике до тех пор, пока их цену не перенесут полностью на изготавливаемый товар. Оборотный, в свою очередь, предназначен для полного использования в рамках одного производственного цикла. Другими словами, его нельзя применять многократно. Практика показывает, что оборотный тип может применяться на протяжении периода, не превышающего отметку в один год.

Особенности оборотного актива

Данная разновидность определяется из готовых товаров, располагаемого сырья, объемов незавершенной производственной партии, а также запасов материально-товарного характера. Также сюда может входить и дебиторская задолженность (это сумма, которую должны оплатить покупатели и заказчики). В оборотный актив включены инвестиции, вложенные на краткий срок, и депозиты. Естественно, оборотным активом являются деньги. К характеристикам всех имеющихся активов можно отнести следующие:

- компания получает финансовую выгоду от постоянного их применения;

- как события, так и сделка, которая приводит к получению выгоды, уже произошли;

- под определением «стоимость чистого актива» следует понимать величину, равную разнице между общей величиной активов и пассивов.

Чтобы понять, чем актив отличается от пассива, необходимо рассмотреть второй термин и вникнуть в его особенности.

Еще найдено про пассив баланса

- Среднегодовая стоимость капитала Данными служит бухгалтерский баланс строка Пассив баланса Среднегодовая стоимость капитала формула Среднегодовая стоимость капитала Пассив баланса на начало года Пассив

- Анализ взаимосвязи чистой прибыли и чистого денежного потока III 29 707398 38 807 700 44 367 685 9100 302 5 559 985 Баланс пассив 38 436 753 47 242 622 53 084 622 8 805 869 5

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 2 Если актив баланса раскрывает предметный состав имущественной массы организации то пассив баланса имеет иное назначение Под пассивом рассматривают всю совокупность юридических отношений лежащих в основе

- Анализ источников формирования капитала Во втором разделе приводится информация по оборотным активам к которым относятся запасы сырья и материалов незавершенного производства готовой продукции товаров все виды дебиторской задолженности денежные средства краткосрочные финансовые вложения и прочие оборотные активы Пассив баланса обязательства предприятия представлен тремя разделами собственный капитал раздел III долгосрочные обязательства раздел IV

- Модель автоматической финансовой отчетности предприятия Представим имущество предприятия — актив баланса — суммой значений имущественных функций капитал предприятия — пассив баланса -аргументами этих функций а равенство актива и пассива назовем формулой баланса предприятия Заметим

- Промежуточные ликвидационные балансы: проблемы и перспективы Шера предлагал рассматривать каждый баланс как ликвидационный где правая часть баланса пассив — долевое распределение имущественной массы организации После М Берлинера актив стали рассматривать как

- Особенности аудита ликвидности баланса коммерческих организаций Таким образом первые три группы представляют собой текущие активы а четвертая постоянные активы Пассив баланса также подразделяется на четыре группы по степени срочности их оплаты П1 — наиболее

- Контролировать платежеспособность компании поможет матричный баланс Актив и пассив баланса тесно взаимосвязаны для формирования долгосрочных активов привлекаются долгосрочные ресурсы Если же это не

- Анализ арбитражного управляющего Как видно из приведенной диаграммы пассив баланса по состоянию на 01.01.2019 г состоит из капитала и резервов долгосрочных обязательств краткосрочных

- Финансовый анализ предприятия — часть 2 Для проведения анализа актив и пассив баланса группируется рис 1.2 по следующим признакам — по степени убывания ликвидности актив —

- Хозяйственная операция Указанные хозяйственные операции одновременно уменьшают актив и пассив баланса и следовательно итог баланса на сумму каждой из этих операций Далее бухгалтерский баланс

- Анализ финансово-хозяйственной деятельности для администраций субъекторв РФ Как видно из приведенной диаграммы пассив баланса по состоянию на 01.01.2015 г состоит из капитала и резервов долгосрочных обязательств краткосрочных

- Содержание понятия финансовое состояние коммерческой организации Источники финансовых ресурсов — это пассив баланса Таким образом необходимо дополнить понятие финансовых ресурсов — это наличие денежных фондов у

- Финансовый потенциал предприятия: понятие, сущность, методы измерения Источники Баланс Направления расходования 1. Выручка за исключением амортизации СФР РФР 1. Себестоимость коммерческие и управленческие … Социальные выплаты дивиденды 3 Пассивы за исключением реинвестированной прибыли и НДС по приобретенным ценностям 4. Активы за исключением НДС

- Управление дебиторской задолженностью на предприятиях Итого краткосрочные обязательства 46,61 64,12 Баланс пассив 56,95 73,43 Рассчитаем основные критически значимые показатели деловой и рыночной активности предприятия и

- Валюта баланса Далее бухгалтерский баланс пассив баланса актив баланса балансовая прибыль Страница была полезной

- Методические подходы к проведению анализа денежных средств по данным бухгалтерской отчетности страховой компании III 62 985 642 65 022 158 72 966 463 2 036 516 7 944 305 Баланс пассив 82 400 475 86 507817 95108 386 4107342 8 600 569 Результаты анализа

- Сравнительный аналитический баланс Как видно из приведенной схемы пассив баланса по состоянию на 01.01.2015 г состоит из капитала и резервов долгосрочных обязательств краткосрочных

- Краткосрочные пассивы Далее долгосрочные пассивы пассивы пассив баланса текущие пассивы устойчивые пассивы постоянные пассивы Синонимы краткосрочные обязательства Страница была полезной

- Долгосрочные пассивы Далее пассивы пассив баланса текущие пассивы краткосрочные пассивы устойчивые пассивы постоянные пассивы Страница была полезной

Пример составления бухгалтерского баланса

Рассмотрим на примере общества с ограниченной ответственностью. В разделе Активы представлено несколько подразделов. В графе «Основные средства» указывается их полная стоимость, если имущество новое. Если оно использовалось, из суммы вычитается амортизационная сумма.

В «Нематериальных активах» прописываются затраты на покупку нематериальных ценностей, увеличение/снижение их стоимости. Как и в предыдущем подразделе, при необходимости, вычитается сумма амортизации. К «Капитальным вложениям» относятся средства, израсходованные на строительство объектов недвижимости.

«Оборудование» содержит информацию о цене технических средств за вычетом амортизации. В «Финансовых вложениях» представлены сведения о внесенных депозитах/вложениях в инвестиционные проекты. В «Материальных ценностях» указывается стоимость израсходованных материалов, сырья, запчастей, ГСМ и так далее.

В «Незавершенное производство» входят сведения о расходах, понесенных фирмой на приобретение оборотных активов. «Издержки обращения» – используются при составлении баланса обществами с ограниченной ответственностью, которые работают в сфере общепита. Здесь указывается стоимость нереализованной продукции. «Расходы будущих периодов» заполняются, если закупка была изначально запланирована, например, на 2020 год, а фактически приобрели материалы в 2019 году. В строку «Готовая продукция» вносятся сведения обо всей продукции, изготовленной компанией в течение года. «Товары» содержат информацию о закупленных для собственных нужд компании товарах.

Если деятельность компании связана с торговлей, подрядными работами, в форме «Оказанные услуги» указывается доход от реализации. Сумма задолженности от контрагентов отражается в ячейке «Дебиторская задолженность».

Сведения, которые вносятся в Пассив, будут следующими. Размер уставного капитала, установленный Уставом или приложениями к нему, если в нем происходили изменения (выходили или вступали учредители) вносится в графу «Уставный капитал». В «Резервном капитале» приводится остаточная стоимость средств после базового капитала.

Если денежные средства организации не были потрачены в соответствии с планом расходов, они переносятся в резерв на будущий отчетный период. Сумма фиксируется в графе «Резервы на покрытие платежей и расходов». Строка «Доходы будущих периодов» заполняется, если компания, например, обязалась выполнить поставку деловому партнеру в январе, а договор составлен в сентябре. Т.е. оплата производится после фактической отгрузки, но аванс был выплачен сейчас. Эта сумма и относится к доходу будущих периодов. Ячейка «Прибыль» содержит данные о полученных доходах за 12 месяцев. В «Кредиторской задолженности» указывается размер оформленного кредита в банке.

При заполнении баланса могут быть допущены ошибки, их делят на существенные и несущественные. Критерии оценки закреплены в учетной политике компании. Способы исправления зафиксированы в Положении о бухгалтерском учете №22/2010. К типичным нарушениям можно отнести неверное использование способов расчета, неточности в отчете – как технические, так и вычислительные, внесение ошибочного кода, указание сведений не в ту графу. При исправлении баланса в фискальную службу подается справка в произвольной форме или на бланке №2. Поправки должны быть внесены в том году, когда была выявлена ошибка.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Бланки строгой отчетности (БСО)

Бухгалтерский учет

На что необходимо смотреть в активе баланса при управленческом анализе

Цели управленческого анализа Активов:

- проверить наличие, состав и структуру долгосрочных и краткосрочных активов;

- провести анализ интенсивности и эффективности эксплуатации активов;

- изучить источники образования активов;

- провести анализ состава, изменения и структуры дебиторской задолженности.

Метод управленческого анализа

Суть метода

На что обратить внимание в активе

Горизонтальный

Исследование изменений денежных показателей с течением времени (скорость изменения, общие тенденции динамики) для оценки итогов функционирования актива.

Разница между Активами двух различных отчетных периодов (текущего и прошлого, текущего и аналогичного в прошлом году, нынешнего и ряда предыдущих)

Вертикальный

Структурное разложение некоторых величин активов (и расчет их удельного веса), анализ объема долгосрочных и краткосрочных применяемых активов по видам деятельности, по подразделениям фирмы.

Данные об активах, эксплуатируемых в различных подразделениях внутри компании и при осуществлении нескольких видов деятельности.

Сравнительный

Сравнение нескольких групп подобных показателей, расчет величины их абсолютных и относительных отклонений.

Показатели работы активов в сравнении со среднеотраслевыми показателями (появится возможность оценить конкурентные возможности фирмы), слабые места в области применения активов, активы подразделений внутри компании, плановые показатели активов в сравнении с отчетными.

Финансовых коэффициентов:

● коэффициенты оценки рентабельности активов (выявляют возможность активов приносить прибыль в ходе работы, определяют их эффективность в целом)

● коэффициенты оценки ликвидности активов (помогают вовремя погасить долги за счет оборотных активов)

● коэффициенты оценки оборачиваемости активов (выяснение интенсивности применения активов)

Расчет соотношения нескольких абсолютных величин финансовой деятельности для выявления относительных показателей итогов работы активов и степени их влияния на финансовое положение компании в целом.

● Чистая прибыль, стоимость всех активов в среднем, размер собственного капитала, внеоборотные активы, стоимость оборотных активов.

● Показатели ликвидности оборотных активов.

● Оборот различных активов в ходе деятельности, стоимость запасов, размер капитала и т.д.

Законодательные акты по теме

Законодательные акты представлены следующими документами:

| Приказ Минфина РФ от 02.07.2010 № 66н (ред. от 06.04.2015) “О формах бухгалтерской отчетности организаций” | О необходимости и порядке составления бухгалтерского баланса |

| Приказ Минфина РФ от 06.07.1999 № 43н (ред. от 08.11.2010) “Об утверждении Положения по бухгалтерскому учету “Бухгалтерская отчетность организации” (ПБУ 4/99) | |

| Федеральный закон от 27.07.2010 № 208-ФЗ “О консолидированной финансовой отчетности” |

Типичные ошибки

Ошибка № 1: Запись прибыли или убытков в актив бухгалтерского баланса.

Комментарий: Полученные финансовые результаты деятельности фирмы должны быть отражены в пассиве по строке 1370, поскольку они относятся к источникам финансирования предприятия.

Ошибка № 2: Результат актива бухгалтерского баланса не равен результату пассива.

Комментарий: Правильность составления баланса проверяется равенством итогов актива и пассива, они должны быть равны.

Структура пассива баланса

Пассив баланса (источники формирования имущества) сгруппирован в три раздела:

1. Краткосрочные активы (оборотные средства):

- Денежные средства,

- Краткосрочные финансовые инвестиции,

- Краткосрочная дебиторская задолженность,

- Запасы,

- Текущие налоговые активы,

- Долгосрочные активы, предназначенные для продажи,

- Прочие краткосрочные активы.

2. Долгосрочные активы (внеоборотные активы):

- Долгосрочные финансовые инвестиции,

- Долгосрочная дебиторская задолженность,

- Инвестиции, учитываемые методом долевого участия,

- Инвестиционная недвижимость,

- Основные средства,

- Гудвилл,

- Нематериальные активы,

- Разведочные и оценочные активы,

- Отложенные налоговые активы по корпоративному подоходному налогу,

- Прочие долгосрочные активы.

3. Краткосрочные обязательства:

- Краткосрочные финансовые обязательства,

- Обязательства по налогам,

- Обязательства по другим обязательным и добровольным платежам,

- Краткосрочная кредиторская задолженность,

- Краткосрочные оценочные обязательства,

- Прочие краткосрочные обязательства.

4. Долгосрочные обязательства:

- Долгосрочные финансовые обязательства,

- Долгосрочная кредиторская задолженность,

- Долгосрочные оценочные обязательства.

Далее:

- актив бухгалтерского баланса,

- пассивы,

- текущие пассивы,

- краткосрочные пассивы,

- устойчивые пассивы,

- постоянные пассивы.

Разница между активами и пассивами

Как было отмечено, актив от пассива отличается, прежде всего, тем, что выступает как источник дохода

Важно понимать, что такая способность определяется действиями владельца, а вовсе не характеристиками имущества

Приведенный ранее пример очень нагляден. Квартира, которая используется владельцем для собственного проживания, выступает пассивом. Но она же, сданная квартиросъемщику, становится активом, так как приносит доход.

Аналогичная ситуация складывается по отношению практически к любым видам имущества. Главное, что отличает активы от пассивов – способ использования собственником.

Пассивы – как составляющая бухгалтерского баланса

Пассивы – это совокупность всех обязательств предприятия. В пассивах отражаются источники образования всех имеющихся у компании средств. Таким образом, активы можно назвать имуществом компании, а пассивы – денежными средствами, за счет которых было сформировано данное имущество.Пассивы подразделяются на текущие и долгосрочные обязательства компании. Текущие обязательства, аналогично оборотным активам, существуют только в пределах одного производственного цикла. В бухгалтерском балансе они перечисляются выше, чем долгосрочные обязательства. К долгосрочным обязательствам компании относится задолженность, которая не подлежит к оплате в текущем году, т.е. существующая дольше одного производственного цикла.Разница между общей суммой активов и пассивов – собственный капитал владельца компании. Данная величина показывает, какой объем капитала останется у владельца, если компания продаст все активы и использует деньги для выплаты своих долгов.Активы и пассивы компании всегда должны находиться в балансовом равновесии. Эти показатели отображаются в балансе компании, который составляется на каждый определенный отчетный период.

Виды бухгалтерских балансов

Баланс может составляться в различных целях, и ради удобства представления данных он может принимать разнообразные формы, разработанные для конкретных случаев.

По виду таблицы

Вертикальная

Валюта определяется размером чистых активов, а они – совокупным активам за минусом неисполненных обязательств.

Горизонтальная

Валюта равна сумме активов, а она – сумме чистых активов и обязательств.

По периодичности

Месячный

Составленный за месяц

Квартальный

Оформленный за квартал

Годовой

По итогам года

По методу предоставления сведений

Статический (сальдовый)

Подготовленный на определенный день.

Динамический (оборотный)

Подготовленный по информации за период.

По преследуемой цели подготовки

Пробный

Предварительный, оценочный.

Окончательный

Составленный в полном объеме и отражающий все необходимые данные.

Прогнозный

Оформляемый с целью получения данных о прибыльности или убыточности предприятия.

Отчетный

Составленный по итогам периода, вероятно, для контролирующих органов.

В зависимости от времени оформления

Вступительный

Составленный по открытии предприятия.

Текущий

Подготовленный на отчетную дату.

Санируемый

Демонстрирующий данные, призванные помочь в нахождении метода оздоровления фирмы, которая может получить статус банкрота.

Ликвидационный

Подготовленный к закрытию компании.

Объединительный

Составляемый в момент слияния нескольких фирм в одну.

Разделительный

Оформляемый в момент раздробления предприятия на отдельные фирмы.

В зависимости от количества компаний, сведения о которых будут указаны в балансе

Единичный

Баланс для одной фирмы.

Сводный

По совокупным сведениям о нескольких компаниях.

Консолидированный

Баланс для нескольких связанных между собой предприятий, при оформлении которого не принимаются во внимание внутренние обороты между ними.

В зависимости от источника отражаемых сведений

Инвентарный

Оформленный по полученным после проведения инвентаризации данным.

Книжный

Использовались исключительно учетные данные.

Генеральный

Источниками сведений были и учетные данные, и инвентаризационные данные.

По методу демонстрации данных

Брутто

Будут присутствовать данные регулирующих статей.

Нетто

Перечисленные выше сведения включены не будут.

В зависимости от вида хозяйственной деятельности

Баланс по основной деятельности

Баланс компании, специализирующейся на вспомогательной деятельности

Пассив бухгалтерского баланса

В пассиве баланса предприятия показываются источники формирования хозяйственных средств:

- прибыль на счетах 84 и 99;

- уставный капитал на счете 80;

- резервный капитал на счете 82;

- добавочный капитал на счете 83;

- долгосрочные кредиты и займы на счете 67;

- краткосрочные кредиты на счете 66;

- кредиторская задолженность на счетах 60; 76; 70; 68 и 69.

Важно отметить то, что актив и пассив бухгалтерского баланса отражают разные стороны учета хозяйственных средств, они взаимосвязаны между собой. То есть при увеличении актива на определенную сумму, обязательно нужно увеличить и пассив на эту же сумму

Такой принцип увеличения сумм применяется и к пассивам.

Что делать с активами и пассивами

Основной принцип бухучета наглядно демонстрирует взаимосвязь рассматриваемых понятий. Без пассивов невозможно формирование активов и, как следствие, рост реальной рыночной стоимости предприятия. Поэтому требуется соблюдать баланс между получаемым доходом и совершаемыми расходами.

В подобной ситуации экономические активы и пассивы увеличиваются, но этот рост обусловлен объективными причинами. Главной из которых становится эффективная работа компании. Чтобы добиться такого развития событий, нужно следовать нескольким простым рекомендациям. Они включают следующие действия, доступные и руководителю предприятия, и частному лицу:

- Определение пассивов, то есть уровня текущих расходов, способных обеспечить нормальную работу предприятия или комфортные условия жизни человека.

- Анализ полученных цифр с точки зрения возможности отказаться от ненужных статей затрат.

- Определение активов, приносящих доход с разбивкой на календарные периоды, аналогичные тем, что использовались для пассивов.

- Сравнение полученных результатов. Хороший вариант – равенство активов и пассивов. Оптимальный – превышение первых над вторыми, что позволит создавать подушку безопасности, актуальную и для организации, и для частного лица.

Взаимосвязь актива и пассива баланса

Связь между двумя частями баланса можно объяснить не только на основе экономической теории, но и с точки зрения законов физики. Ресурсы (активы) не могут появится «из ничего», поэтому любому из них должен соответствовать тот или иной источник. На практике точного соответствия, когда конкретный актив равен пассиву, как правило, не бывает. Одна группа активов может формироваться за счет нескольких категорий пассивов или наоборот.

Например, основное средство может быть приобретено частично за счет вклада учредителей, а частично – за счет банковского кредита. Или же основное средство и материалы были приобретены на условиях отсрочки платежа, т.е. две группы активов были получены за счет одной категории пассивов – кредиторской задолженности.

Но в целом должно соблюдаться равенство актива и пассива баланса. Т.е. все активы должны покрываться своими источниками – пассивами. Если в балансе не сходится актив с пассивом, то это говорит о допущенных ошибках в учете. Причины того, почему не сходится актив и пассив баланса, могут быть самые разные:

- Несвоевременное отражение тех или иных операций на счетах.

- Некорректно проведенное закрытие отчетного периода (например, неполное списание затрат на производство).

- Нераспределенная прибыль (убыток) за период не перенесена в соответствующий раздел пассива.

Бухгалтерский баланс

Бухгалтерский баланс – важнейшая форма корпоративной отчётности, характеризующая финансовое положение организации на определённый период времени. Бухгалтерские балансы сдаются в налоговые органы. Банки изучают подобные отчёты для оценки кредитоспособности организации, а для акционеров они служат финансовым показателем выполненной руководством работы.

Баланс состоит из двух разделов: актива и пассива. Эти два раздела хоть и отличаются, но всё равно тесно связаны друг с другом. Малейшие изменения в одном разделе, повлияют и на другой раздел. Поэтому суммарное количество всех составляющих бухгалтерского баланса должно быть одинаковым, то есть в итоге активы и пассивы всегда должны быть равны.

Бухгалтерский баланс является главным источником информации для анализирования производственной деятельности организации. Плановый баланс составляют на основании сведений обо всех финансовых потоках компании (в том числе, выраженных в иностранной валюте). Он изображается в виде таблицы, где активы находятся с левой стороны, а пассивы – с правой.

| Бухгалтерский баланс | |

|---|---|

| Активы | Пассивы |

| Основные средства и нематериальные активы (квартиры, машины, оборудование, компьютеры) | Капитал и резервы, целевые поступления, выкупленные собственные акции |

| Товарно-материальные запасы | Прибыль и убытки от деятельности |

| Дебиторская задолженность (денежные средства или ТМЗ, которые вам должны) | Краткосрочные обязательства перед поставщиками, бюджетом |

| Денежные средства и краткосрочные вложения | Долгосрочные обязательства перед заимодавцами, банками |

Видео по теме:

Анализ нематериальных активов баланса

Можно выделить следующие задачи экономического анализа использования нематериальных объектов (активов) предприятия:

- анализ объема и динамики нематериальных активов;

- анализ структуры и состояния нематериальных активов по видам, срокам полезного использования и правовой защищенности;

- анализ доходности (рентабельности) и фондоотдачи нематериальных активов;

- анализ ликвидности нематериальных активов и степени риска вложений капитала в нематериальные активы.

По данным бухгалтерского баланса (ф. N 1) и Приложения к нему (ф. N 5) можно провести анализ динамики изменений в объеме нематериальных активов всего и по видам за отчетный период по сравнению с данными базисного периода.

Анализ нематериальных активов на основании данных формы N 5 «Приложение к бухгалтерскому балансу» предполагает оценку их состояния, движения, износа и годности.

Анализ начинается с изучения наличия, объема, состава и структуры нематериальных активов. Аналитические расчеты оформляются в виде: