Дистанционное банковское обслуживание

Содержание:

- Преимущества

- Условия обслуживания

- PC-банкинг

- Мобильный банкинг

- Один за всех

- Отличия Банк-клиента и Интернет-клиента от Россельхозбанка

- Корпорации и тренды

- #1. Дистанционный банкинг до сих пор доступен не всем, но над проблемой уже работают

- Возможности и функционал банк-клиента

- * * *

- Как работает дистанционное банковское обслуживание?

- Преимущества ДБО в ВТБ24

- Заключение

Преимущества

Преимущества банковского дистанционного обслуживания неоспоримы. Так, банковское дистанционное обслуживание позволяет:

- уменьшить стоимость услуг банка для клиента;

- проводить клиентам большее количество операций, иметь возможность проводить операции 24 часа в сутки и 7 дней в неделю, скорость выполнения некоторых операций может быть больше;

- упростить для клиентов работу с банком, так как теперь множество операций клиент может делать из офиса, не стоять в очередях;

- получать более оперативную информацию по счетам и банковским операциям;

- более широкий выбор банков, так как не обязательно работать именно с тем банком, который находится рядом; иные преимущества.

Все это однозначно привлекает клиентов к банкам, которые предоставляют дистанционное обслуживание. Однако оно несет определенные риски для клиентов.

Риски Мошенничество

Один из существенных рисков — это риск мошенничества со стороны третьих лиц.

Дело в том, что существуют специалисты, которые взламывают системы или иным образом получают доступ к информации и операциям по клиентам.

Справка. Недавно в прессе прошла информация о злоупотреблениях, которые возникли в отношении нескольких клиентов Альфа-банка. Так, газета «Ведомости» от 14 и 16 апреля 2009 г. опубликовала материалы о схемах мошенничества, когда мошенники по поддельным документам получили доступ к мобильным телефонам клиентов Альфа-банка, на которые банк присылает разовые пароли к операциям через интернет-банк, и перевели деньги этих клиентов на другой счет.

Другим результатом неправомерных действий третьих лиц может быть взлом систем банков и распространение третьими лицами персональной и иной охраняемой информации пользователей систем дистанционного банковского обслуживания. Это однозначно будет нарушать права и интересы клиентов, использующих дистанционное банковское обслуживание.

Незаконное получение информации о клиентах банка может также осуществляться посредством направления клиентам сообщений, которые создают видимость их отправления из банка. Посредством этих сообщений злоумышленники получают доступ к ключам, конфиденциальной информации о клиенте, что позволяет им проводить незаконные операции и причинять вред клиентам.

Наблюдаются случаи неправомерного получения реквизитов банковских карт при проведении операций через банкоматы. При этом используются как специальные устройства на клавиатуру для ввода ПИН-кода или на устройство для приема карт в банкомат, так и специально приспособленные для этих целей «фальшивые» банкоматы, которые внешне не отличаются от настоящих банкоматов кредитных организаций.

Мошенники также используют телефоны, когда клиентам кредитных организаций направляются сообщения перезвонить, нажать определенные клавиши на телефоне или направить SMS на определенные номера, которые в действительности не принадлежат кредитным организациям. Выполнение таких предложений мошенников влечет списание денежных средств клиента или получение мошенниками конфиденциальной информации о клиенте.

Условия обслуживания

По ДБО клиент имеет право обслуживаться в любом удобном для него офисе банка. Кроме того, обращаться за разными продуктами банка можно в разные отделения, это не запрещено.

Кроме того, клиент имеет возможность обслуживаться дистанционно. Для него доступна горячая линия организации, которая работает круглосуточно (звонок на нее бесплатный). Можно установить и использовать мобильное приложение «Сбербанк Онлайн», получать информацию о производимых операциях, важных предложениях через СМС-сервис «Мобильный банк».

Такие типы дистанционного обслуживания позволяют клиенту экономить свое личное время на визит в офис, поскольку многие индивидуальные и общие предложения доступны для оформления не только в отделении банка, но и через приложение/горячую линию/личный кабинет на сайте.

При желании расторгнуть договор ДБО в Сбербанке клиент должен помнить о том, что это является причиной для прекращения пользования услугами организации. После расторжения договора банковского обслуживания клиент не имеет права пользоваться предоставляемыми услугами. Все имеющиеся на руках карты он сдает в офис, деньги с них можно получить через кассу. То же касается вкладов и инвестиционных счетов.

Если у клиента есть кредитные обязательства перед банком (кредит, кредитная карта, ипотека), Сбербанк имеет право отказывать в расторжении договора обслуживания до момента полного погашения задолженности.

PC-банкинг

PC-банкинг является реализацией удаленного банковского обслуживания в режиме офлайн. В функциональном плане интернет-банкинг и PC-банкинг полностью идентичны: поддерживаются единый интерфейс, единые типы документов, единые экранные и печатные формы, единая бизнес-логика, единые справочники, единые механизмы взаимодействия с бухгалтерскими программами, единые механизмы защиты информации.

Интернет-банкинг и PC-банкинг позволяют клиенту работать в едином пространстве документов. Платежное поручение может быть создано в интернет-банкинге, отредактировано и подписано первой ЭЦП в PC-банкинге и доподписано второй ЭЦП снова в интернет-банкинге.

Интернет-банкинг и PC-банкинг поддерживают сложные индивидуальные схемы обслуживания крупных клиентов, холдингов, финансовых компаний. Они используются для организации доверительного управления и банковских коротношений.

Для функционирования PC-банкинга клиенту требуется любой современный компьютер с любой операционной системой и любой виртуальной Java-машиной — Microsoft JVM, встроенной в Internet Explorer, Sun Java Plugin или любой другой, не ниже JRE 1.1.4.

Передача в банк платежных документов, загрузка выписок, использование справочников, загрузка обновлений клиентской компоненты PC-банкинга происходят через защищенное соединение по TCP/IP. Поддерживается управление DialupIP-соединением. Возможна работа клиента через банковский модемный пул и Интернет.

Клиентская компонента PC-банкинга реализована в виде Java-приложения, устанавливаемого на компьютере пользователя. Клиентский дистрибутив PC-банкинга имеет размер 1 Мб и един для всех клиентов. Нет необходимости генерировать и вести учет выданных клиентам уникальных дистрибутивов: при первой же синхронизации с банком все настройки клиента загрузятся с банковского сервера.

В случае сбоя компьютера, при переустановке ОС или при работе на новом компьютере пользователю достаточно заново установить клиентскую компоненту PC-банкинга и провести синхронизацию с банком. В результате из банка будут загружены все текущие настройки клиента, все ранее отправленные в банк документы с текущими статусами, будут загружены выписки, справочники получателей и бенефициаров, все обновления системы. Период синхронизации документов и выписок задает сам клиент.

Клиентская компонента PC-банкинга является мультиклиентной: в рамках одной программы поддерживается работа нескольких организаций со своими реквизитами, документами, выписками и справочниками. Каждая организация работает в своей «плоскости» программы и не пересекается с другими.

Мобильный банкинг

Мобильный банкинг позволят совершать определенные действия через телефон. Перечень операций, которые можно совершать через мобильный банк, намного меньше, чем через Клиент-Банк или Интернет-Банк.

Через мобильный банкинг юридические лица могут:

- узнавать информацию по статусу расчетного счета и сумме остатка по нему;

- проверять поступление денег и расходы;

- запрашивать выписку по счету;

- оформлять платежные поручения;

- оплачивать некоторые услуги компании;

- создавать шаблоны платежек.

Для совершения некоторых операций есть определенные требования к телефону или смартфону (версия прошивки, операционная система и другие).

Для того, чтобы подключить мобильный банкинг, представитель юридического лица должен написать заявление в банк или при заключении договора расчетно-кассового обслуживания указать на необходимость подключения данной услуги.

Многие банки предоставляют услугу «Мобильный банк» за дополнительную плату. Бесплатно дают «урезанную» версию программы – то есть, клиент может зайти на расчетный счет и проверить поступление денег и остаток денег на счету, а, например, формирование платежек будет недоступно.

Использование мобильного банкинга подразумевает прохождение процедуры идентификации личности. При входе в систему через интернет потребуется ввести логин и пароль, выданный при личном визите в банк, при обращении через call-центр – фамилию, имя, отчество и паспортные данные или контрольное слово. Для SMS-банкинга потребуется предварительно зарегистрировать номер телефона и получить код для подтверждения действий и запросов. Данные способы позволяют сократить возможность мошенничества и обеспечивают защиту от «взлома».

Кроме этого, мобильный банк предоставляет дополнительную услугу – SMS-банкинг. Суть сервиса – получение информации по счету или формирование платежек через SMS. Такая услуга есть не у всех банков.

То есть, для получения всей необходимой информации клиенту не нужно звонить в call-центр, достаточно просто отправить SMS-сообщение на определенный номер с запросом. Таким же образом может быть повторно проведена операция или создано новое платежное поручение.

Один за всех

Гибкое управление правами удаленного доступа к банковскому счету — вопрос, актуальность которого явно продиктована клиентской практикой. По словам банкиров, совершенно типичная для малого бизнеса ситуация, когда директор отдает токен с ключами доступа к интернет-банку бухгалтеру (порой даже не состоящему в штате организации). Руководителю некогда заниматься подготовкой платежек и прочей финансовой рутиной, и он фактически вверяет своему сотруднику контроль над средствами компании. Разумеется, такая схема не выдерживает никакой критики с точки зрения безопасности и противоречит договору о расчетно-кассовом обслуживании.

Современные системы ДБО позволяют учесть реалии бизнеса, предлагая средства для конфигурации различных ролевых моделей. Прежде всего это возможность выпустить набор ключей для сотрудников с различными уровнями полномочий и гибкая параметризация процедуры и уровня аутентификации на разных этапах проведения платежа. Благодаря такому подходу реализуется надежная, легитимная и прозрачная схема управления финансами: сотрудник может ввести данные платежного поручения, линейный руководитель — проверить и акцептовать этот платеж, а руководитель — поставить итоговую подпись и отправить платеж на исполнение. Кстати, для выполнения такой функции как нельзя лучше подходит именно мобильное приложение, с помощью которого директор может заняться финансовыми вопросами в любое удобное для себя время.

Гибкость в управлении правами доступа пригодится и в случае, когда человек выступает распорядителем счетов в нескольких организациях. Возможность использование единого токена сильно упростит ему жизнь (хотя и увеличит риски), особенно если через единый аккаунт клиенту будут доступны и личные счета в концепции сервиса для «физюриков». Считается, что функционал управления уровнями доступа востребован главным образом в крупных корпорациях, однако, по словам Василия Юрченко (директора по продукту «Точки»), у малого бизнеса такая возможность тоже весьма популярна.

|

|

Также в «Точке» считают очень перспективной клиентскую аналитику и активно работают в этом направлении, причем именно для малого бизнеса — в корпорациях задачи по предоставлению отчетов для руководства закрывают специальные службы. «В наших приложениях мы внедрили аналитический функционал с элементами CRM-системы. Модуль позволяет получить быстрый аналитический срез по клиентам и поставщикам, показывает регулярность отношений, позволяет отследить прекращение платежей. Также поддержана автоматическая категоризация расходов организации — насколько мне известно, это уникальный для рынка функционал». В июле о внедрении аналитического онлайн-сервиса для юридических лиц объявил Сбербанк. Помимо прочего банк рассматривает этот сервис в качестве источника информации для проактивного контроля рисков организации, а также выработки таргетированных предложений для клиентов.

Одна из озвученных на конференции свежих идей, которая позволит ДБО-сервисам стать постоянным спутником руководителя, заключается в создании продуманных дашбордов — стартовых страниц приложения, на которых аккумулируются краткие результаты деятельности организации. Создание такого аналитического среза — содержательного, наглядного, легко настраиваемого под запросы конкретного пользователя (как вариант, с помощью виджетов), — нетривиальная задача с точки зрения юзабилити и функционального воплощения. Однако усилия того стоят, считают многие эксперты: если такой сервис впишется в lifestyle руководителя, усиление его лояльности к банку будет иметь долгосрочный эффект.

Отличия Банк-клиента и Интернет-клиента от Россельхозбанка

Приложение Банк-клиент от Россельхозбанка помогает постоянно следить за состоянием своих денежных средств. Банк-клиент является уникальной программой, которую каждый клиент может установить на свой компьютер. Вы сможете настроить его так, как удобно для работы. Нужно отметить, что для работы в таком приложении не нужно подключаться к серверу банка. Связь происходит при помощи обмена зашифрованных пакетов с данными. Все денежные квитанции, платежки и другие документы хранятся на персональном компьютере отправителя.

Интернет-банкинг – более простая система, которая не требует от вас установки какого-либо специального программного обеспечения. По своему функционалу он ничуть не отличается от Банк-клиента. Все изменения в этом случае происходят исключительно на сервере Россельхозбанка.

Любое физическое лицо, ИП, организация или юрфирма, которая открывает расчетный счет в Россельхозбанке, должны сразу же определиться, какой банковский сервис собираетесь использовать. Выбирать то либо иное приложение необходимо исходя из выбора пользователя. Это делается на основе запросов клиента, а также функциональных необходимостей. Выбирать Банк-клиент лучше всего в том случае, если управление происходит из одного офиса, где постоянно существует необходимость работы с 1С Бухгалтерия. Если же одним счетом пользуются сразу несколько руководителей, а в 1С необходимости нет, можно воспользоваться Интернет-банкингом. Вход в ДБО Россельхозбанк производится по интернету.

Корпорации и тренды

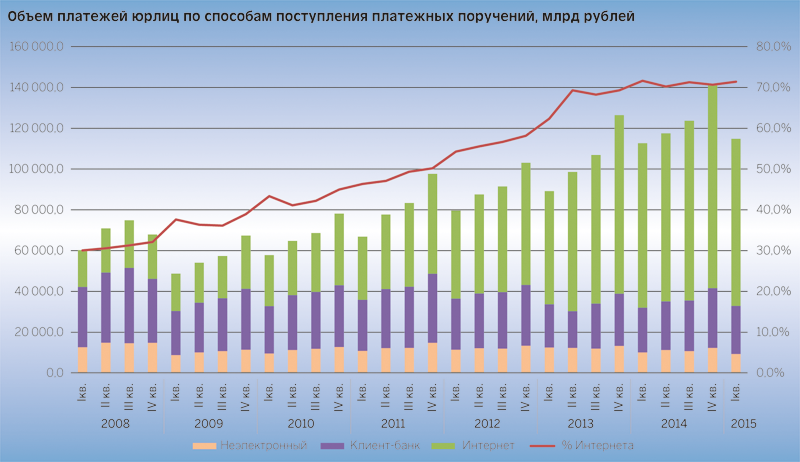

Согласно статистике Банка России, объем платежей от юридических лиц с использованием платежных поручений, поступивших в кредитные организации посредством Интернета, в 2014 году превысил 70% совокупного объема (см. диаграмму). Еще около 20% приходится на передачу платежных поручений в электронном виде, но не через Интернет — по всей видимости, с использованием технологий «банк – клиент». При этом количество расчетных счетов юрлиц с дистанционным доступом превышает 90%.

|

|

«Статистика по нашему банку близка к общерыночной картине», — говорит Дмитрий Шендрик, начальник управления организации комплексных корпоративных расчетов Росбанка. На конференции по ДБО юрлиц эксперт поделился своим видением ситуации с распространением дистанционных сервисов, связанных в первую очередь со спецификой обслуживания крупных компаний. По его словам, можно выделить две поведенческие модели. Первая — традиционная, когда в организациях есть бухгалтеры, специальные люди, которые привыкли лично посещать банк, делают это с удовольствием, и, в общем, всех это устраивает. На другую модель ориентированы клиенты, которые внедрили у себя дорогие продвинутые системы класса ERP. Использовать какую-то банковскую систему для них неудобно и нецелесообразно. Такие клиенты хотят иметь в едином интерфейсе возможность оперирования своими счетами в любых банках.

С тем, что к предпочтениям крупных клиентов нужно относиться с осторожностью согласна и Юлия Пирогова, директор департамента разработки банковских продуктов и развития расчетного бизнеса банка «ФК Открытие». «Многие наши клиенты, особенно в регионах, продолжают использовать систему банк – клиент, для них привычна эта процедура с модемом, она встроена в устоявшиеся бизнес-процессы

Мы стимулируем клиентов переходить на новые интернет-технологии, но в фокусе у нас аспекты обслуживания, повышающие лояльность клиентов. Несмотря на то что онлайн-сервисы в каком-то смысле дистанцируют клиентов от банка, они должны продолжать чувствовать себя любимыми, всегда знать, к кому обратиться».

Для крупного бизнеса актуальным становится не вопрос качества ДБО-решения конкретного банка, а его интеграционные возможности, наличие API для реализации платежного функционала в корпоративном казначействе — этот тезис вызвал большой интерес у участников конференции. Банки, активно работающие в сегменте крупных корпоративных клиентов, в той или иной мере экспериментируют с API-банкингом, об этом говорят представители Альфа-банка, Росбанка, Банка Москвы, Нордеа Банка. Зачастую клиенты готовы довольствоваться любой возможностью стыковки с банковской системой, однако вопросы полноты функционала таких интерфейсов, стандартизации транспорта и форматов все чаще встают на повестке дня. Зарубежный опыт дает неоднозначный ответ: если в Европе банкам удается договориться об использовании в качестве отраслевого стандарта неких единых подходов к API, то в США более распространен формат, в котором техническую организацию финансового взаимодействия выполняют специализированные агрегаторы.

По мнению Аркадия Затуловского, IT-директора Нордеа Банка, один из наиболее многообещающих подходов заключается в использовании международного стандарта ISO 20022, некоторые банки уже приняли его в качестве основы для интеграционных проектов с корпорациями. К тому же Центробанк дает сигналы, что рассматривает этот стандарт как базовый для дальнейшего развития финансовой инфраструктуры, поэтому ориентация на него может оказаться стратегически выигрышной.

#1. Дистанционный банкинг до сих пор доступен не всем, но над проблемой уже работают

IT-директора банков с завидным постоянством рассуждают о том, как инновации меняют жизнь клиентов, делая ее удобнее. И все-таки у пользователей онлайн-банкинга до сих пор масса проблем.

Главное, о чем не стоит забывать, клиент мобильного банка — не всегда прогрессивный и технически подкованный деловой человек.

Кроме молодежи сервисами пользуются пожилые, люди с инвалидностью, с нарушениями зрения и слуха, трудовые мигранты, которые плохо знают язык. А ведь все эти пользователи — платежеспособная аудитория.

Чтобы банковское приложение было удобным, важно разработать:

1. Простой и понятный интерфейс для пожилых людей. В Европе этому уделяют больше внимания, чем в странах СНГ.

Например, после внедрения понятного мобильного «интерфейса для бабушек» в Deutsche Bank, на него добровольно перешли почти все сотрудники.

«Продвинутый» вариант интерфейса с массой «молодежных фишек», который запустили чуть ранее, казался работникам банка слишком сложным.

2. Режим для слабовидящих. Или как минимум грамотную верстку, пригодную для интеграции со встроенной программой чтения экрана VoiceOver.

3. Спектральный анализ речи для безопасного общения с колл-центром. Этот прием исключит мошенничество, человек подтверждает операцию голосом.

4. Интерфейс для людей с ментальными и двигательными проблемами. Крупные иконки, простые пояснения на экране, расширенное пространство между значками — важные требования к приложению.

5. Минимум два альтернативных канала обмена информацией — аудио и видео вдобавок к понятному тексту.

6. Справочный раздел для людей с инвалидностью. Соберите всю информацию о графике работы отделений банка и банкоматов, оснащенных пандусами, кнопками вызова ассистента.

Отдельные требования к дистанционному банкингу выдвигает малый бизнес. Частный предприниматель хочет развивать собственное дело, а не проводить платежи вручную и бесконечно оплачивать налоги.

Жизнь предпринимателя упростит добавление в банковское приложение:

— понятной истории операций, возможности отследить движение средств в определенный промежуток времени

— информации о текущем статусе платежа

— шаблонов для операций

— удобного просмотра информации по каждой организации, к которой привязан счет

— функции мгновенного формирования выписки по счету с возможностью автоматической настройки даты

— удобного чата с банком 24/7

— онлайн-консультанта по расчету налогов и ведению бухгалтерии

Частные и корпоративные клиенты ждут от банков удобства и быстроты проведения операций. 33% клиентов, особенно трудовые мигранты, готовы отказаться от банковского обслуживания и пользоваться альтернативным финансовым сервисом.

Чтобы мгновенно совершить платеж или перевод, они все чаще обращаются к услугам телеком-операторов, ритейлеров, платежных систем — Qiwi, PayPal. Кроме того, 46% клиентов готовы раскрыть свои персональные данные банку, если это упростит и ускорит оказание услуги.

Но тотальная оцифровка сервисов оправдана только для крупных банков. Остальным же рентабельно интегрировать в приложения только самые популярные функции: 80% сервисов обеспечивают банку 99,99% дохода.

Возможности и функционал банк-клиента

Использование Банк – клиента имеет большие преимущества. Вам не нужно тратить время на поход в банк и стоять в очереди, чтобы провести операции по своему счёту.

Банк – клиент может выполнять большое количество полезных функций как для маленького бизнеса, так и большого предприятия:

- Если одному юридическому лицу принадлежат несколько фирм, то он может дополнительно подключить к программе любую из них, даже все.

- Есть возможность контролировать и проверять платежи, которые проходят через все подключённые фирмы.

- Для безопасности счёта можно сделать ограничение прав доступа к системе (человек может видеть только уже существующие платежи, или видеть только выписки).

- Можно передавать и получать документы для программы 1С (облегчая свою работу с бухгалтерией).

Для работы с Россельхозбанком через программу можно:

- Проводить платежи со своего счёта.

- Создавать, просматривать и передавать выписки по счёту.

- Проверять движение средств на всех прикреплённых к счёту картах фирмы.

- Проводить валютообменные операции (покупка, продажа, конвертация).

- Отправка документов в банк (реестр по зарплате, паспорта и другие).

* * *

Удаленное банковское обслуживание выгодно не только клиенту, но и банку. Предоставление услуг через Интернет снижает издержки банка, связанные с совершением операций. Как показывают расчеты <2>, себестоимость операции при УБО в 16 раз ниже, чем при традиционном обслуживании клиента в отделении банка. Проведение платежных документов через работников банка требует постоянного увеличения человеческих и материальных ресурсов.

<2> Мирошников Д. Тезисы выступления на XIII Международном форуме разработчиков интегрированных банковских систем, 2007 г.

Использование СУБО экономически оправданно: для обслуживания количества клиентов, равного обслуживаемому в банке, требуются как меньшие ежемесячные затраты, так и меньший объем инвестиций. Таким образом, внедрение СУБО — это повышение эффективности банковского бизнеса. Проведенные расчеты показывают, что затраты на удаленное обслуживание значительно меньше затрат на традиционное обслуживание. За счет экономии на затратах инвестиции в СУБО при сравнении с работающим отделением банка окупаются приблизительно за 18 месяцев.

А.Литвиненко

К. э. н.,

доцент

кафедры «Информационные технологии»

Финансовой академии при Правительстве РФ

Н.Герасименко

К. э. н.,

доцент

кафедры «Информационные технологии»

Финансовой академии при Правительстве РФ

Как работает дистанционное банковское обслуживание?

Дистанционное банковское обслуживание (ДБО) позволяет физическим или юридическим лицам удаленно совершать расчеты и другие банковские операции по расчетному счету.

Клиенты банка через интернет могут проверить баланс по счету, сформировать выписку за определенный период, направить письмо в банк и проводить переводы в адрес контрагентов или сотрудников. Это позволяет существенно ускорить основные банковские операции – то есть, отправить деньги можно без посещения банка, а получить выписку или провести платежное поручение с электронной цифровой подписью банка, – за минуту.

Кроме этого, ДБО позволяет проводить операции 24 часа 7 дней в неделю. Да, оплатить счет контрагента в любое время не получится (операционный день никто не отменял), но сформировать платежное поручение можно. А, например, получить выписку по расчетному счету или узнать информацию по остатку на счете можно круглосуточно.

Стоимость операций, проводимых через интернет, намного ниже, чем при посещении банка (и для других наличных платежей): размер комиссии по безналичному платежу может составлять от 0 до 200 рублей, а при переводе наличных через банк иногда взимается дополнительная комиссия в размере минимальной установленной суммы (от 150 до 500 рублей).

Другими словам, ДБО (электронный банкинг) – это электронные услуги, которые банк предоставляет своим клиентам для дальнейшего обслуживания расчетного счета через компьютер, телефон или терминалы.

Российские банки предоставляют своим клиентам ряд электронных услуг:

- Клиент-Банк;

- интернет-банк;

- мобильный банкинг;

- телебанкинг;

- SMS-информирование или SMS-банкинг;

- платежные терминалы и банкоматы.

Все виды ДБО тесно связаны между собой, однако есть важные отличия, о которых нужно знать.

Кроме того, каждая услуга в системе ДБО имеет свою стоимость (в зависимости от условий банка), защиту от «взлома» и процедуру идентификации личности.

Преимущества ДБО в ВТБ24

Банк ВТБ разрабатывал систему удаленного доступа к своим услугам на протяжении нескольких лет. Сервис многократно дорабатывался с учетом замечаний и пожеланий клиентов. Сейчас интернет-банкинг ВТБ признан одним из самых удобных и доступных среди всех российских банков.

Система ДБО в ВТБ24 обладает следующими преимуществами:

- комфортный интерфейс, понятный даже новичку;

- стандартизированные документы, обладающие таким же юридическим статусом, как бумажные аналоги;

- интегрированные сервисы 1С и др.;

- широкий спектр дополнительных услуг (мобильный банк и т.д.).

Техническая поддержка системы ДБО осуществляется в круглосуточном режиме. Она уже включена в базовый пакет обслуживания, доплачивать за нее не нужно.

Заключение

Количество угроз в сфере ДБО только растёт, и появляются новые типы атак, связанные с web-банкингом, вредоносным ПО для мобильных телефонов и др. Отметим, что некоторые из этих угроз еще не существовали год-два назад, с ростом рынка ДБО и банковских интернет-услуг растёт и привлекательность атак на данные услуги. Соответственно, растут потенциальные и реальные потери клиентов, а со следующего года – и реальные денежные потери банков.

При этом существует достаточно большой выбор средств и методов для защиты ДБО. Если говорить об их внедрении для массового использования, особенно для обслуживания физических лиц через средства web-банкинга, можно констатировать, что немногие решения проходят ценз стоимости и возможности масштабирования. В то же время сложившаяся на текущий момент ситуация с развитием киберпреступности и низкий процент раскрываемости подобных преступлений доказывают, что использование банками подобных технологий для защиты своих клиентов более чем оправдано.