Дебетовая карта тинькофф банка

Содержание:

- Плюсы дебетовых карт Тинькофф Банка

- Кредитка All Games

- Минусы и подводные камни Tinkoff Black

- УБРиР «Хочу Больше»

- Тинькофф вводит комиссию за переводы на Сбербанк

- Другие подводные камни карты Тинькофф

- Тинькофф Банк – флагман онлайн-обслуживания в России

- Дебетовые карты для бизнеса

- Минусы и подводные камни карты Тинькофф Блэк

- Плюсы «Золотой карты» от Сбербанка

- У Тинькофф просто лучшая техподдержка, другие только догоняют

- Сравнение по мультипликаторам

- Кэшбэк

- Какую карту Тинькофф лучше оформить. Доступные дебетовые карты

- Кредитная карта для автовладельцев Tinkoff Drive

- Кратко о банке

- Какая же карта лучше?

- Основные достоинства Альфа-Банка. Кому подходит карта?

- 10 несомненных плюсов Тинькофф Блэк

- Кредитка ALL Airlines

Плюсы дебетовых карт Тинькофф Банка

Оформление и использование дебетовой карточки первого российского банка без отделений и очередей обеспечивает частному лицу весомые преимущества:

- быстрая и простая процедура получения пластика — достаточно заполнить анкету на сайте tinkoff.ru и согласовать несколько вопросов с сотрудником финорганизации по телефону, после чего в течение 1-2 дней представитель Тинькофф доставит карточку прямо на дом либо в офис, и подписание бумаг не займет более 10 минут;

- возможность пополнять картсчет банковскими переводами без ограничений по суммам и/либо наличными — в любой из многочисленных точек партнеров эмитента, включая платежные терминалы, салоны мобильной связи, пункты систем денежных переводов и др.;

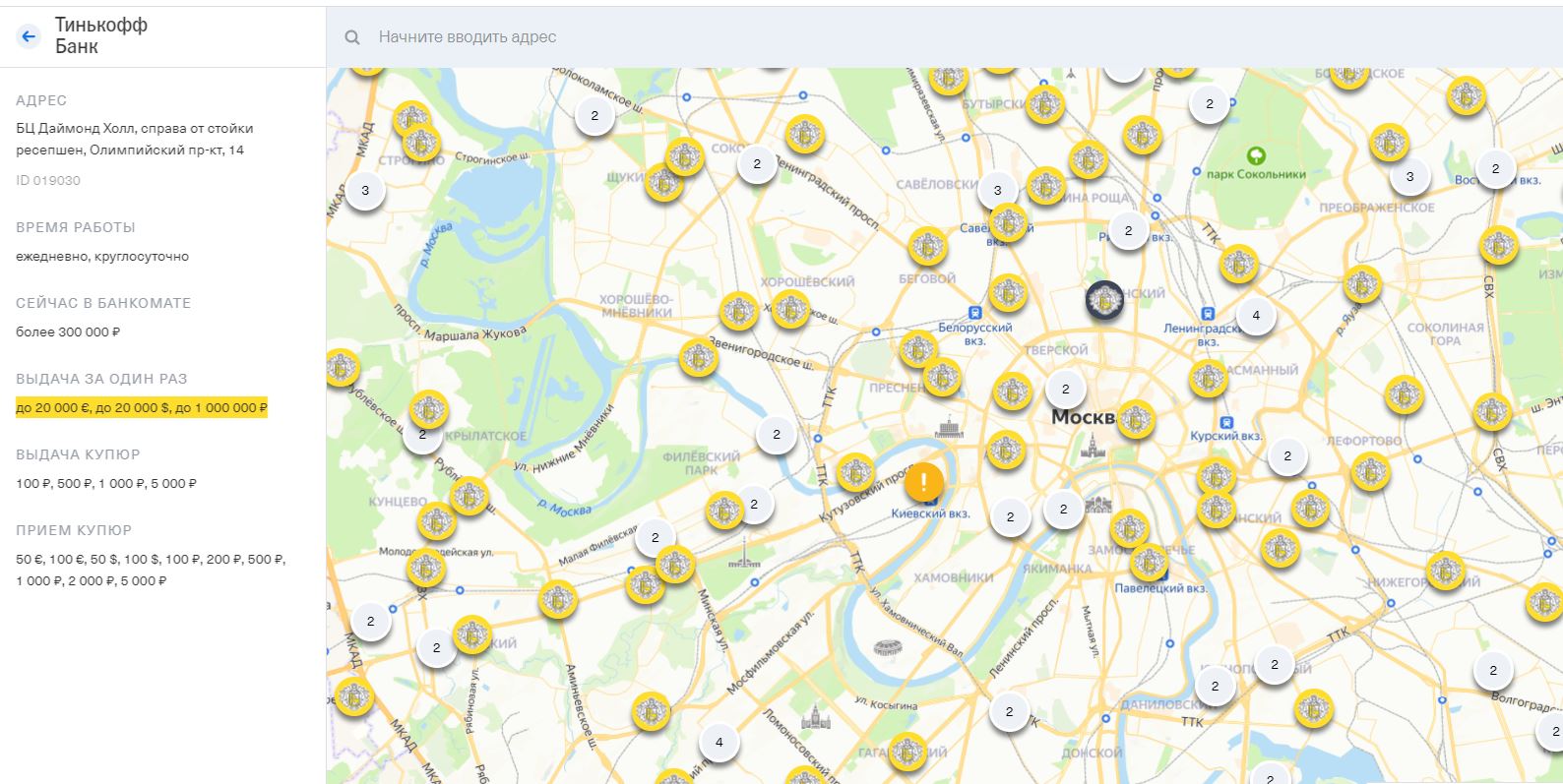

- возможность снимать наличные на территории РФ без комиссии в любых банкоматах;

- интернет-банк и мобильное приложение Tinkoff — сервисы дистанционного управления счетами в режиме онлайн, неоднократно признанные лучшими в России;

- услуги специалистов техподдержки, работающих круглосуточно, с которыми легко связаться как позвонив на горячую линию, так и с помощью онлайн-звонка, а также по чату на tinkoff.ru или в социальной сети;

- максимальный набор способов обеспечить безопасность средств на счету карты;

- возможность бесконтактной оплаты покупок на сумму до 1000 руб. по технологии PayPass / PayWave, не вводя PIN и не передавая пластик в чужие руки.

Помимо этого, продуктом, относящимся к платежной системе MasterCard или Visa, можно свободно пользоваться за рубежом — снимать наличные и оплачивать покупки в POS-терминалах. Нужно только уведомить банк-эмитент о предстоящей поездке через интернет-банк либо по телефону горячей линии.

Кредитка All Games

Кредитка All Games является первой на отечественном рынке картой, созданной специально для любителей компьютерных игр. Процентная ставка для подобных кредиток составляет от 23,9%, а кредитный лимит до 700 тысяч рублей. В процессе использования подобных карт вы сможете получать кэшбэк в размере 1,5-5%. Также вы сможете получать дополнительные бонусы при покупке различных игр и программ.

Если вы будете использовать подобную кредитку для оплаты в ресторанах и кафе, то сможете рассчитывать на скидку в размере 2%. Если вы увлекаетесь компьютерными играми, то вам будет полезно узнать о том, что среди владельцев подобных платежных инструментов периодически разыгрываются билеты на выставки компьютерных игр. Также после оформления подобного платежного инструмента вы сможете принимать участие в розыгрышах игровых консолей и т.д. Бонусы, полученные в процессе использования описываемых кредиток, вы сможете при необходимости обменять на деньги. При выборе подходящей кредитки рекомендуется в первую очередь руководствоваться собственными предпочтениями.

Минусы и подводные камни Tinkoff Black

Сначала о минусах, явно прописанных в тарифах, некоторым людям они не нравятся.

- Нельзя без комиссии снять в любом банкомате менее 3000 рублей. Некоторым вот обязательно нужно снимать по чуть-чуть наличных, причем довольно часто. Странные люди, ну сними 3900 = 3*1000 + 500 + 4*100 — много места в кошельке деньги не займут, а наличка будет всегда под рукой. Если надо снять мало — придется найти банкомат Тинькофф.

- Тарифные лимиты на снятие в «чужих» банкоматах всего 100 тысяч в месяц. Дальше — комиссия 2%.

- Есть тарифные лимиты на снятие и в «родных» банкоматах — 500 тысяч в месяц. Дальше — комиссия 2%.

- Бесплатное «стягивание» с карты Тинькофф Блэк тратит лимит на снятие наличных и ограничено суммой 100000 в месяц (расчетный период). Дальше — комиссия 2%. Причем эти операции трактуются как приравненные к снятию наличных в других кредитных организациях, а условия спрятаны в тарифах.

- У кэшбэка по каждой операции отбрасывают копейки. При обычном кэшбэке 1% на операции менее 100р вообще ничего не начисляется. Но при повышенном кэшбэке 5% пороговая сумма составляет 20р.

- Если нужно и бесплатное обслуживание, и проценты на остаток, придется хранить в банке от 50000 рублей постоянно.

- Просто так проценты на остаток не падают с неба, надо делать оборот 3000 рублей в месяц покупками, да и то не все покупки годятся, есть список исключений.

УБРиР «Хочу Больше»

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 12 до 28,8%

- Кэшбэк – до 3%

- Снятие наличных: 3,9% + 390 руб

- СМС-оповещение – 50 руб/мес

- Обслуживание – 99 руб/мес

За обслуживание УБРиР берет в месяц 99 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории. Он составит:

- 3% — «Авиабилеты, аэропорты», «Гостиницы»;

- 2% — «Салоны сотовой связи, кабельные услуги», «Дом, ремонт», «Бытовая электроника»;

- 1% — прочие приобретения.

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

В завершении перечислим дополнительные карты, условия которых могут вам подойти:

- Tinkoff Drive. Она предназначена для владельцев автомобилей. На автоуслуги и заправку на АЗС будет повышенный кэшбэк;

- Карта рассрочки Свобода. Это банковский продукт от Home Credit с бесплатным обслуживанием. На покупки в партнерских магазинах дается до 10 месяцев рассрочки;

- «Умная карта». Это платежный инструмент Газпромбанка с повышенным возвратом в выбранной категории. За покупки по карте начисляются мили. Льготный период длится два месяца;

- Русский Стандарт Платинум. Можно получить кредит до 300 тыс., беспроценто обналичивать средства и брать рассрочку под 0% до двух лет;

- «120подНоль». Платежный инструмент Росбанка с лимитом до 1 млн. и грейс-периодом до 120 дней;

- Card Credit Plus. КЕБ (Кредит Европа Банк) предлагает продукт с моментальным выпуском и лимитом до 600 тыс. Обслуживание бесплатное, обналичивание средств, даже за пределами РФ, будет без комиссии.

- Яндекс Плюс. Совместный продукт Альфа-Банка и Яндекс. Первый год не надо платить за обслуживание. Кэшбэк – до 10%, но можно оплачивать только сервися Yandex. В первые 100 дней ставка будет фиксированной (9,9%).

https://mnogo-kreditov.ru/bankovskie-karty/samye-vygodnye-kreditnye-karty.html https://prosto-eto.ru/rejting-luchshih-kreditnyh-kart-kakuyu-vybrat/

Тинькофф вводит комиссию за переводы на Сбербанк

С внедрением между российскими финансовыми учреждениями системы быстрых платежей без комиссии, необходимость в бесплатном сервисе переводов Тинькофф банка исчезла. Процент будет взиматься в тех случаях, когда плательщик не использует СБП для перевода денег.

Раньше Тинькофф заявлял о гарантиях, что перевод будет исполняться бесплатно в любой российский банк. Главное, чтобы перечисление отвечало условиям финансового учреждения по сумме. С 10.12.2020 г. платежи не становятся платными полностью – речь идет только о транзакциях в Сбербанк без использования СБП. Как сообщили в руководстве Тинькофф банка, при наличии доступных альтернативных способов перечислить средства бесплатно, потребность в обычной транзакции с компенсацией комиссии клиентам и партнёрам отпадает.

Недостатки карт относятся следующие

- Для того, чтобы получать заработанные бонусы, необходимо удерживать постоянный остаток и регулярно покупать товары. Сумма постоянного остатка равна 30 000 рублей, но все может измениться. Клиент не отслеживающий информацию по своему пластику рискует остаться без процентов. Учреждение направлено на работу с гражданами, получающими высокий доход.

- Объем кэшбэка на стабильный остаток постоянно падает. Если раньше клиенты получали 8% бонусных средств, то сейчас они могут рассчитывать только на 6%. Отсюда следует, что к моменту получения карты, процент может не оправдать ожидания. Однако, это не вина организации, а особенность экономики внутри страны. Конкуренты не способны предложить более высокий процент, а иногда кэшбэк вовсе отсутствует.

- Не все покупки приносят прибыль. Бонусы не начисляются на покупки на 100 рублей, оплату мобильной связи и другие операции доступные внутри сайта компании или приложения. Помимо этого, любой кэшбэк округляется в пользу банка. Например, если клиенту положено начисление в размере 1 рубля 99 копеек, фактически он получит только рубль.

Другие подводные камни карты Тинькофф

Сейчас мы вернемся к более очевидным подвохам.

- Тинькофф обещает, что пополнение карты бесплатно, но это не совсем так. Пополняя карту через партнеров, вы можете попасть на комиссию, если сумма пополнения превышает 150 тысяч рублей в месяц. В этом случае комиссия составляет 2% за превышение. В список партнеров входят салоны Билайн, МТС, Связной, отделения Почты России, другие подобные точки.

- Бесплатные переводы на карты других банков. Тут опять люди не читают условий. Переводы бесплатны на сумму до 20000. Всё что свыше – придется оплатить комиссию 1,5% и не менее 30 рублей.

- Снятие наличных. В собственных банкоматах Тинькофф банка можно снимать до 500 тысяч рублей в месяц без комиссии, в банкоматах других банков эта сумма уже ограничена 100 тысячами в месяц и размер одного снятия не может быть меньше чем 3000, иначе комиссия составит 90 р.

- Ещё один подвох. Есть целый перечень операций, которые приравнены к снятию наличных. В итоге клиент при совершении этих операций может попасть на комиссию. Если вы выполняете операцию, приравниваемую к снятию наличных на сумму менее 3000 рублей, или вы уже исчерпали месячный лимит 100000 р., то придется заплатить комиссию. Это такой неочевидный факт, который не афишируется. Сюда относятся, например, международные переводы платежной системы VISA и Mastercard, погашение кредита в другом банке с дебетовой карты Тинькофф black, покупка дорожных чеков, иностранной валюты, переводы в электронные кошельки Киви, Webmoney, Rapida. Если вы совершаете одну из подобных операций через мобильное приложение Тинькофф, то вам покажется предупреждение о комиссии, если же вы делаете это где то в другом месте при помощи дебетовой карты Black, то предупреждения не будет.

- Существует проблема, связанная с мультивалютностью карты. Как известно, Тинькофф Блэк позволяет открыть до 30 валютных счетов и переключаться между ними в мобильном приложении, при этом также доступно снятие наличных в банкоматах в местной валюте без комиссии. И тут есть подвох. Суть проблемы, судя по отзывам, вот в чём: человек в европейский стране снимал в банкомате 500 евро, в итоге он заплатил комиссию 50 евро. Оказалась, ситуация следующая: снимая 500 евро, Тинькофф перевел эти деньги в доллары, доллары перевел в местный банк, этот банк перевел доллары обратно в евро и выплатил клиенту. Таким образом произошла двойная конвертация. Если подобное случится с вами, рекомендуем написать в техподдержку и запросить компенсацию комиссии. Банк обычно такие запросы удовлетворяет.

Итак, мы рассмотрели, какие подвохи скрывает использование дебетовой карты Tinkoff Black. Эта информация присутствует в условиях использования и не скрывается, но обычному человеку бывает непросто разобраться в сухих и запутанных юридических формулировках. Надеемся, что объяснили всё просто и понятно

Если принять во внимание все вышеперечисленные рекомендации, то пользование картами Тинькофф будет удобным и выгодным. Если у вас есть личный опыт, положительный или отрицательный, пожалуйста оставьте свой отзыв в форме ниже

Отзывы реальных людей об использовании Тинькофф Блэк помогут тем, кто только думает о том, стоил ли брать эту карточку.

Пожалуйста, поделитесь в соцсетях:

Тинькофф Банк – флагман онлайн-обслуживания в России

Олег Тиньков основал банк в 2006 г. Сегодня он носит название Тинькофф Банк. Это первый онлайн-банк на территории России. Обслуживает более 6 000 000 человек. Он имеет всего один офис в Москве, и не открыто ни одного отделения. Работают в банке 4 000 сотрудников, тогда как в традиционных банках их число доходит до десятков тысяч человек. Клиенты получают круглосуточное обслуживание по телефону и через интернет.

Тинькофф Банк выпускает для физических лиц карты:

- дебетовые (например, Tinkoff Black, Tinkoff Drive, OneTwoTrip и др.);

- кредитные (например, Tinkoff Platinum).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Ранее я уже писала о том, что такое дебетовая карта, для чего она нужна и как выбрать. Сегодня поговорим о дебетовой карте Тинькофф Black. Она не единственная в продуктовой линейке банка, но наиболее популярная.

Дебетовые карты для бизнеса

Каждый бизнесмен хочет иметь круглосуточный доступ к своему расчетному счету. Очень удобно отслеживать все операции в онлайн-банкинге, а наличные снимать не по чеку, а по карте. Поэтому в дополнении к расчетному счету и открывают бизнес-карту. Сравнительная характеристика предложений Тинькофф и Сбербанка указана в следующей таблице.

| Показатели | Тинькофф банк | Сбербанк |

|---|---|---|

| Комиссия за обслуживание | Плата за обслуживание карты не списывается, клиент платит только за обслуживание расчетного счета | 250 рублей в месяц |

| Внутренние переводы | Бесплатно | 1,5% минимум 50 рублей (перечисление денег по номеру карты) |

| Снятие наличных | от 1,5% плюс 99 рублей | 3%, минимум 400 рублей |

Изучив тарифы, можно сделать вывод, что выгоднее открывать бизнес-карту в Тинькофф банке. К ее преимуществам можно отнести:

- бесплатные внутренние переводы;

- обслуживание карты дополнительно не оплачивается;

- минимальная комиссия за снятие наличных;

- удобный интернет-банкинг;

- оплата покупок за границей в любой валюте без конвертации.

Тинькофф является более «современным» и клиентоориентированным банком. Здесь интересы клиента стоят на первом месте. Что касается Сбербанка, то у него и так очень большая клиентская база. Статус самого крупного банка позволяет ему не «напрягаться» в поиске новых клиентов.

Минусы и подводные камни карты Тинькофф Блэк

Начнем с недостатков. Посмотрим, насколько они серьезные и можно ли их обойти.

Обналичивание

Согласно тарифу, с карты Black можно без комиссии снимать от 3 тыс. руб., если это сторонний банк. Этот недостаток можно легко обойти. Первый вариант – находите банкомат Тинькофф и снимаете деньги в любом объеме до 500 тыс./месяц. Второй способ – в любом банкомате обналичивайте от 3000, например, 3100.

Есть ежемесячное ограничение в размере 500 тыс., а в чужих банкоматах – в 5 раз меньше. Дальше комиссия в 2%. Однако это уже внушительная сумма, и вряд ли, есть много россиян, которые в состоянии ежемесячно обналичивать такую крупную сумму. А в крупных городах вообще нет смысла так много снимать. Если есть возможность для безналичных расчетов, то зачем использовать наличные?

Кэшбэк при пользовании картой Tinkoff Black

Стандартный кэшбэк – 1%. Однако он теряет силу при:

- Оплате услуг ЖКХ и мобильной связи;

- Пополнении электронных кошельков

- Платежах в онлайн банке

А ведь это достаточно ощутимые, в финансовом плане, операции. Кроме того, при возврате сумма округляется не в пользу клиента. Т.е. при сумме, скажем, 220, учитывается 200 руб. Справедливее было бы округление по правилам математики. Например, 199 руб. брать как 200, а не как 100. Так делает сейчас Тинькофф.

О повышенном кэшбэке в 15% также много негативных отзывов. Да, владелец карты может сам выбирать категории и раз в месяц их менять. Но пользователи жалуются, что пользы от этого почти никакой. Список предлагает сам Тинькофф и редко в нем бывают полезные категории типа «супермаркеты», «транспорт» и пр.

А для кэшбэка в 30% предлагаются и вовсе экзотические товары и услуги, которые могут понадобиться ограниченному кругу пользователей. Это партнерские предложения и в них можно найти стоящие товары. Просто нужно их постоянно мониторить. Для этого требуется время и желание, а оно есть не у всех держателей карты Блэк.

Обслуживание карты Тинькофф Блэк

Обслуживание условно-бесплатное. Ежемесячная оплата – 99 руб. Сделать карту бесплатной будет сложновато. Надо оформлять кредит либо держать на вкладе/счете сумму от 50 тыс. руб. И если первый вариант более или менее приемлемый, то второй – на усмотрение пользователя.

Минус тарифа – вы лишаетесь процентов на остаток, если у вас на карте остаток до 100 тыс. тут уже надо выбирать, что вам важнее, не платить за обслуживание карты или не иметь пассивный доход. Другой вариант – перейти на этот тариф и держать на карте от 100 тыс. Тогда и платы за обслуживание избежите, и проценты получите!

Проценты на остаток при использовании Tinkoff Black

Если такое выражение: «деньги делают деньги». Тинькофф предлагает проценты на остаток. Но они небольшие: 3,5% годовых без подписки Тинькофф и 5% с нею. А теперь сравните эти данные с инфляцией в РФ за 2020 год. Если верить информации Росстат, она составила 4,9%!

Получается, что с подпиской вы только покроете инфляцию, а без неё – просто потеряете деньги. Если искать положительный нюанс в этом, то, хотя бы, 3,5% из 4,9 вернете! Как говорится, это лучше, чем ничего.

Также отметим, что сумма остатка не должна превышать 300 тыс. и ежемесячно владелец Блэк должен тратить от 3 тыс. руб. Положительный момент – проценты не годовые, а ежемесячные.

Уведомления

СМС сообщения платные. Каждый месяц банк будет снимать со счета 59 руб. Однако СМС- сообщения разрешается отключать.

Мультивалютность карты Тинькофф Блэк

С 2018 г. к карте Блэк разрешается привязывать через мобильный/онлайн банк до 30 денежных единиц, не заключая с банком отдельного соглашения. Но вот с обналичиванием валюты большие проблемы даже в крупных российских городах. Мало того, что сеть банкоматов Тинькофф небольшая, еще и не каждый из них выдает валюту в нужном объеме.

Поэтому придется искать партнерские банкоматы либо кассы партнерских банков, выдающие валюту.

Плюсы «Золотой карты» от Сбербанка

Вы можете заказать выпуск Visa Gold, MasterCard Gold или «МИР» Золотая. При выборе первых двух вариантов возможно открыть счёт не только в рублях, но и в иностранной валюте (евро и долларах).

Основные плюсы «Золотой карты»:

- наличие программы лояльности;

- бескомиссионное снятие до 300 000 рублей в сутки через банкоматы и кассу Сбербанка;

- бесплатный перевыпуск при утрате или краже;

- отсутствие комиссии за СМС-оповещения.

Данная карта выпускается бесплатно, но её владельцу придётся ежегодно платить комиссию за обслуживание. Её размер зависит от валюты картсчёта. Стоимость услуги – 3 000 рублей, 100 евро либо 100 долларов.

У Тинькофф просто лучшая техподдержка, другие только догоняют

Даже сейчас я периодически слышу от «ненавистников» Тинькофф Банка: мол, как можно брать карту банка, у которого нет отделений?

И вот так могут говорить только те, кто никогда не имел дело с техподдержкой Тинькофф.

Абсолютно любой вопрос решается в чате. Сложность значения не имеет: справки на любых языках, перевыпуск карты, увеличение лимита снятия, вопросы обслуживания, да даже открытие кредитной линии (в том числе наличными) – всё это и многое другое просто запрашиваешь текстом.

При необходимости можно и позвонить, либо запросить звонок консультанта. Полномочий у них достаточно, у меня ни разу не было, что мой «звонок переводится на специалиста». Как и не было ситуаций, когда какую-то задачу или вопрос не решили.

Писать в чат техподдержки можно в любое время суток, отвечают оперативно. Решаются вопросы почти всегда на месте, запрошенные документы приезжают курьером куда захотите.

Да, это читается сейчас как с рекламной листовки, но мне реально нечего сказать плохого в адрес техподдержки Тинькофф. За 4 года эти ребята меня ни разу не разочаровали.

Какие, господи, офисы нужны, когда любая задача решается тремя строчками текста?

Сравнение по мультипликаторам

Я отключил отображение тех мультипликаторов, которые не применимы для компаний из финансового сектора. Здесь поэтому итоговый набор показателей для оценки меньше, а из значимость больше.

На рисунке ниже актуальные мультипликаторы 3-х выбранных нами компаний – рассчитанных на основе данных TTM с последним опубликованным отчетом за 3 квартал 2019 года. (4 квартал 2018 + 1,2,3 кварталы 2019). Капитализация компаний при этом берется текущая, исходя из актуальной цены акций.

Разброс капитализации огромный. Тинькофф стоит в 10 раз больше БСП, а Сбербанк в 20 раз больше, чем Тинькофф и в 200 раз больше, чем БСП.

По стоимостным мультипликаторам лучший банк БСП, однако рентабельность (эффективность) активов и выручки у него сильно хуже. Лучший по рентабельности Тинькофф, но он же и самый дорогой.

В целом получается некое равновесие:

- Тинькофф – самый дорогой, но самый эффективный

- БСП – наименее эффективный, зато самый дешевый

- Сбербанк – как раз между ними.

Глядя на эти данные, можно сказать, что рынок оценивает компании именно по их рентабельности (эффективности) и дает большую премию (более высокую цену) более эффективным компаниям.

А вот изменение мультипликаторов в динамике.

Исходя из этих данных, оказывается следующее:

- С 2015 года у Тинькофф сейчас почти самая дешевая оценка по P/E. Эффективность при этом не упала. Однако капитализация с 2015 года только растет. То есть если растет капитализация, а мультипликаторы при этом уменьшаются – бизнес компании растет еще быстрее, опережающими темпами.

- У Сбербанка динамика не такая однозначная. По сравнению с 2018 годом, компания стала более дорогой и менее эффективной. Значит здесь уже рост акций обгоняет рост бизнеса.

- У БСП все находится примерно в тех-же диапазонах. Компания стабильно торгуется дешево и около одних и тех же значений мультипликаторов.

Резюме по разделу:

Тинькофф наиболее интересен. Особенно это видно с учетом истории изменения мультипликаторов.

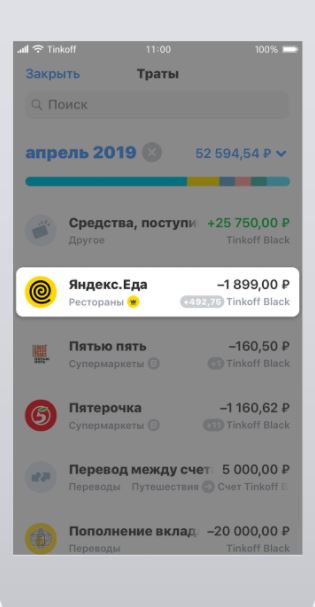

Кэшбэк

Кэшбэк по карточке Тинькофф Платинум начисляются в реальных рублях в конце месяца. Ими можно пользоваться сразу по поступлению денег на счет.

При любых покупках начисляют 1% потраченной суммы. Один раз в течение трех месяца владелец карточки может выбрать три категории, по которым ему будут начислять 5% суммы покупок.

Партнеры банка постоянно проводят акции. При использовании акционных предложений кэшбэк может достигать 30%. Максимальная сумма кэшбэка в течение месяца не может превышать 3 тыс. ₽.

Преимуществами карточки называют недорогое обслуживание, начисление кэшбэка в рублях, больший кредитный лимит, чем у карточки All Airlines. Недостатками карты называют небольшой кэшбэк по сравнению с карточкой для путешественников.

Кроме того, среди категорий повышенного возврата на карточке, много ненужных покупок для большей части потребителей.

Кэшбэк по карте All Airlines начисляется милями в конце месяца. Ими можно компенсировать стоимость авиабилета. Соотношение мили к рублю – 1 к 1.

Партнерская программа лояльности та же, что и у Тинькофф Платинум. Максимальное количество миль, которые можно накопить в течение месяца – в два раза больше – до 6 тысяч.

Недостатками карты называют дорогое обслуживание. Возврат осуществляется только в милях, которые имеют ограниченное применение. Категории повышенного кэшбэка не изменяются.

Плюсами карты называют большой размер возврата и возможность бесплатно летать самолетами.

Какую карту Тинькофф лучше оформить. Доступные дебетовые карты

В ассортименте рассматриваемой банковской структуры присутствуют следующие разновидности дебетовых платежных инструментов:

- Тинькофф Блэк.

- S7 Airlines.

- All Airlines.

- Карты WWF.

- Ulmart.

- OneTwoTrip.

- AliExpress.

Самым популярным дебетовым платежным инструментом от описываемой банковской структуры является карта Тинькофф Блэк. Среди основных преимуществ платежных инструментов этого типа следует отметить возможность получать пассивный доход в виде процента на остаток средств на счете. Максимальное значение процентной ставки составляет до 7%. Пассивный доход начисляется ежемесячно.

После получения платежного инструмента этого типа вы сможете обналичивать средства в отделениях и банкоматах практически любых отечественных банковских структур. В рамках действующих лимитов снимать денежные средства со счета платежного инструмента вы сможете совершенно бесплатно. Комиссионные сборы при снятии наличных с вас будут удерживаться лишь в случае превышения действующего лимита. Для управления счетом карты Тинькофф Блэк вы сможете использовать личный кабинет в онлайн-сервисе описываемой банковской структуры или приложение для мобильных устройств Тинькофф.

Вам полезно будет узнать о том, что владельцы дебетовой карты этого типа могут получать кэшбэк, который будет начисляться при безналичной оплате любой покупки. Размер получаемого кэшбэка зависит от того, в какой именно торговой точке вы совершаете покупку и составляет 1-30%. Для получения максимального количества бонусных баллов вам необходимо совершать покупки в торговых точках, которые являются партнером Тинькофф банка.

Кредитная карта для автовладельцев Tinkoff Drive

Эта кредитная карта незаменима для владельцев транспорта. За расходы на автомобиль начисляется повышенный кэшбэк до 15% от суммы, а за прочие траты банк гарантирует возвращение 1% за каждые 100 рублей в чеке.

При использовании кредитки часть расходов возвращается на баланс в виде баллов.

Через личный кабинет они обмениваются на деньги, потраченные на ремонт транспортного средства, оплату парковочного места и другие траты, связанные с ТС.

|

Категория покупок |

Количество начисляемых баллов от суммы чека |

| спецпредложения партнёрской сети |

до 30% |

|

покупки у отдельных партнёров, занимающихся обслуживанием ТС |

до 15% |

| АЗС |

10% |

|

оплата автоуслуг; погашение штрафов через личный кабинет |

5% |

| прочие безналичные расходы |

1% |

Клиенты могут рассчитывать на бесплатные услуги автоконсьержа и возможность получения 3 000 баллов в подарок.

Банк установил небольшую комиссию за годовое обслуживание – всего 990 рублей.

Кратко о банке

О Тинькофф Банке, наверное, в России слышали все. Это не первый и не второй бизнес Олега Тинькова – но первый, который он не спешит продавать, и который достиг многомиллиардных оборотов.

Уникальность бизнес-модели Тинькофф Банка заключается в том, что он работает вообще без отделений – основные продукты банка завязаны на картах (с них оформляются вклады, на них перечисляются кредиты), а карту клиенту привозит курьер, с которым прямо на месте можно заключить договор.

Банк занимает третье место по востребованности розничных продуктов, и первое – среди частных банков. Благодаря этому по объему активов банк занимает 16 место в банковской системе России, и получает неплохую прибыль. Даже после того, как Олег Тиньков по состоянию здоровья решил отойти от управления банком, он по-прежнему развивается и наращивает активы. А недавно банк всерьез решил выйти на рынок ипотечного кредитования.

Тем не менее, основное направление деятельности банка – это карточный бизнес. Уже в 2018 году банк занимал второе место на банковском рынке по портфелю кредитных карт, занимая более 11% рынка. Карту просто получить, ее при желании можно сделать бесплатной в обслуживании, с ней можно проводить разные операции, не выходя из дома.

Тинькофф

- Обслуживание99 р./мес

- Кэшбекот 2% до 15%

Тинькофф

- Обслуживание299 р./мес

- Кэшбекдо 10%

Тинькофф

- Обслуживание299 р./мес

- Кэшбекдо 10%

Тинькофф

- Обслуживание99 р./мес

- Кэшбекдо 3%

Тинькофф

Tinkoff Перекресток

- Обслуживание99 р./мес

- Кэшбекдо 4%

Однако неподготовленному клиенту будет сложно разобраться во всем разнообразии карт банка – только дебетовых карт у него более 30, основная их часть относится к кобрендовым (то есть, выпускается совместно с другой компанией и предлагает особые условия для ее клиентов), также есть премиальные варианты обычных дебетовых карт. Чтобы упростить выбор, мы расскажем о главных картах банка – и о том, кому больше всего подойдет тот или иной вариант.

Какая же карта лучше?

Выпуск и перевыпуск Карты с большими бонусами – без комиссии. При установке мобильного приложения можно получать пуш-уведомления (оповещения) об операциях по карте и отправлять переводы. При оформлении пластика вы становитесь участником программы лояльности Виза/Мастеркард, получаете скидки и специальные предложения от платежных систем.

По карте Тинькофф Блэк вы можете бесплатно отправлять банковские переводы, пополнять карту в банкоматах банка, переводить на нее деньги с другой карты через Тинькофф, открывать дополнительные карты, получать оповещения в личном кабинете об операциях. В мобильном приложении можно подключить карту к счету в нужной валюте, а также проводить обмен валюты по выгодному курсу.

Основные достоинства Альфа-Банка. Кому подходит карта?

Постоянные клиенты, владеющие дебетовой картой Альфа-Банка с беспроцентным обслуживанием, возвратом за оплату покупок и кэшбэком на остаток, знают свою выгоду и как ее получить.

Этот привлекательный платежный инструмент создан для людей, знающих цену деньгам.

Плюсы карт Альфа-Банка:

- Альфа-карта. Предоставляет обслуживание без взносов по тарифу и беспроцентное обналичивание через терминалы Альфа-Банка и партнеров. Также клиент может рассчитывать на бесплатное пополнение счета и онлайн-переводы на сторонние карты, беспроцентную оплату ЖКУ, сотовой связи и штрафов ГИБДД.

- Альфа-карта с преимуществами. Данная программа имеет возврат до 2% при оплате товаров, а кэшбэк на постоянный остаток до составляет 6% в год. Помимо этого, здесь обеспечено бесплатное обслуживание и возможность снятия денег в банкоматах страны и за ее пределами.

- Альфа-карта Premium. Возврат средств за покупки до 3%, на постоянный остаток до 7% в год. Операции по снятию наличных в любой точке мира всегда бесплатны. Каждому клиенту предоставляется персональный менеджер и прочие привилегии.

Несколько поводов для заказа дебетовой Альфа-карты:

- банк вернет 3 процента за любые покупки;

- 7% на постоянный остаток;

- обслуживание пластика не предусматривает оплаты;

- операции по снятию и пополнению без комиссий;

- бесплатные переводы на сторонние карты;

- первые 2 месяца максимальный кэшбэк и начисление на остаток при любых тратах.

10 несомненных плюсов Тинькофф Блэк

Tinkoff Black существует уже несколько лет и не теряет своей популярности. Выгодность Тинькофф Блэк уже проверили сотни тысяч клиентов. Этот продукт отлично подходит в качестве основной расчетной карточки для клиентов с различными оборотами и потребностями. Но перед тем, как решить, стоит ли оформлять или нет пластик надо узнать о его плюсах.

Несомненные плюсы карточек Тинькофф Блэк

- Возможность бесплатного обслуживания. Это преимущество карты доступно при выполнении простых условий. Клиенту также бесплатно предлагается пользоваться онлайн-банкингом и одним из лучших приложений для смартфонов.

- Без дополнительной платы можно выпустить до 5 дополнительных карт. Этот плюс позволяет легко дать доступ к деньгам на счете близким или повысить безопасность средств, особенно при зарубежных поездках. Основную карточку можно хранить дома, а постоянно пользоваться «допками», которые при малейшем подозрении можно заблокировать и не остаться без денег.

- Начисление процентов на остаток. Данный плюс предусматривает ежедневное начисление процентов на фактический остаток, но выплачивают их раз в месяц. Базовая ставка по процентам на остаток – 5%, но по акциям они выше.

- Кэшбэк за покупки. Еще один плюс для повышения выгоды от использования Tinkoff Black. Размер кэшбэка может составлять 1-5%, а по спецпредложениям банка – до 30%.

- Благодаря этому плюсу не надо тратить время на поиске подходящего устройства или платить комиссию, если срочно потребовалась наличка. Правило действует по всему миру.

- Бесплатные межбанковские переводы. Этот плюс позволяет любые суммы переводить по реквизитам счета и не платить комиссии, что очень удобно при необходимости вывести крупную сумму. Лимит на 1 сутки в целях безопасности установлен на уровне 800 тыс. р., но его можно поднять по звонку в поддержку.

- Удобное получение. Курьер привезет карту и все документы, домой или на работу. Благодаря этому плюсу клиент экономит время. Доставка пластика осуществляется по всей России.

- Бесплатные переводы по номеру карты. Перечислить деньги родственникам, вернуть долг знакомому и т. д. часто удобней мгновенным переводом по номеру карточки. Наличие данного плюса позволяет клиенту не тратить свои средства при осуществлении таких операций. Лимит на бесплатные переводы составляет 20 тыс. р. за 1 месяц.

- Карту можно сделать мультивалютной. При поездках за границу удобней рассчитываться с долларовых и других счетов в иностранной валюте, чтобы не тратиться на конвертацию по невыгодному курсу. Перейдя на мультивалютную карточку, клиент Тинькофф может самостоятельно менять счет для оплаты в интернет-банке или приложении. Плюс приятной особенностью Тинькофф Блэк будет кэшбэк при покупках в валюте.

- Удобное пополнение различными способами. Клиент всегда может пополнить карточку Тинькофф переводом с другого пластика. Плюс банк предлагает также бесплатно вносить деньги через партнеров, собственные банкоматы, межбанковскими переводами и т. д.

Заказать карту Тинькофф Блэк

Кредитка ALL Airlines

Кредитные карты этого типа были разработаны для тех наших соотечественников, которым часто приходится пользоваться авиационным транспортом. При использовании этой кредитки вы будете получать бонусные мили, которые впоследствии можно будет использовать для оплаты билетов любого из отечественных авиаперевозчиков. Размер процентной ставки для кредиток рассматриваемого типа составляет от 18,9%, а максимальный кредитный лимит 2 миллиона рублей.

Карта обладает льготным периодом продолжительностью 55 суток. За возможность использовать описываемый платежный инструмент вам потребуется вносить абонентскую плату в размере 1490 рублей в год. При оформлении рассматриваемой разновидности кредиток вы получите в подарок от описываемой банковской структуры бесплатную страховку путешественника. Также вам будет полезно узнать о том, что при оплате покупок на сумму более 300 тысяч вам будет начислен дополнительный бонус в размере 5000 миль.