Закрытие счетов в 1с 8.3 бухгалтерия

Содержание:

- Почему не закрывается 26 счет

- Процедура закрытия 20 счета в 1С

- Закрытие 25 счета в 1С

- Настроим любые отчеты, даже если их нет в 1С

- Что относят к общехозяйственным расходам

- Бухгалтерский учет

- Собирательно-распределительные счета

- Неверное отражение услуг

- Структура ОХР в таблице

- 25 счет это прямые или косвенные расходы в бухгалтерском учете

- Помощник закрытия месяца позволяет выполнить следующие операции, такие как:

- Примеры проводок

- Закрытие 25 счета в 1С

- Учет общепроизводственных расходов

- Нет или не отражен выпуск продукции, оказание услуг или остатки НЗП

- Что такое косвенные расходы

- Учет расходов на продажу на счете 44

Почему не закрывается 26 счет

При автоматизации учета бухгалтеры довольно часто жалуются на проблемы с закрытием бухсчетов общехозяйственных расходов. Как исправить ошибку?

В зависимости от типа специализированной бухгалтерской программы, в настройках учетной политики следует указать выбранный способ определения себестоимости продукции, а также отметить способ распределения затрат.

Если настройки указаны правильно, но закрытие осуществляется с ошибками, проверьте аналитический учет по ОХР. То есть проконтролируйте отражение операций в части распределения по подразделениям предприятия, видам статей затрат. Видимо, в бухучете допущена пересортица в аналитической детализации операций.

Процедура закрытия 20 счета в 1С

Этот счет может не закрываться, но только в случае наличия незавершенного производства или при отсутствии выручки. Если же счет должен быть закрыт, в качестве корреспонденции используются следующие счета:

- при оказании субъектом хозяйственной деятельности услуг ― 90.02 и 90.08;

- при выпуске продукции – 43, а при последующей реализации 20 счет закрывается на 90.02.

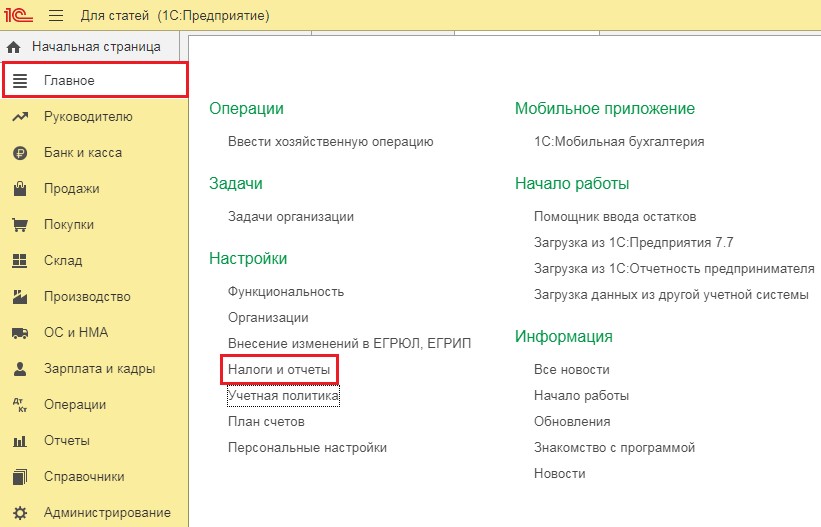

Распределение зависит от настроек перечня прямых расходов в графе «Налоги и отчеты» в разделе «Главное».

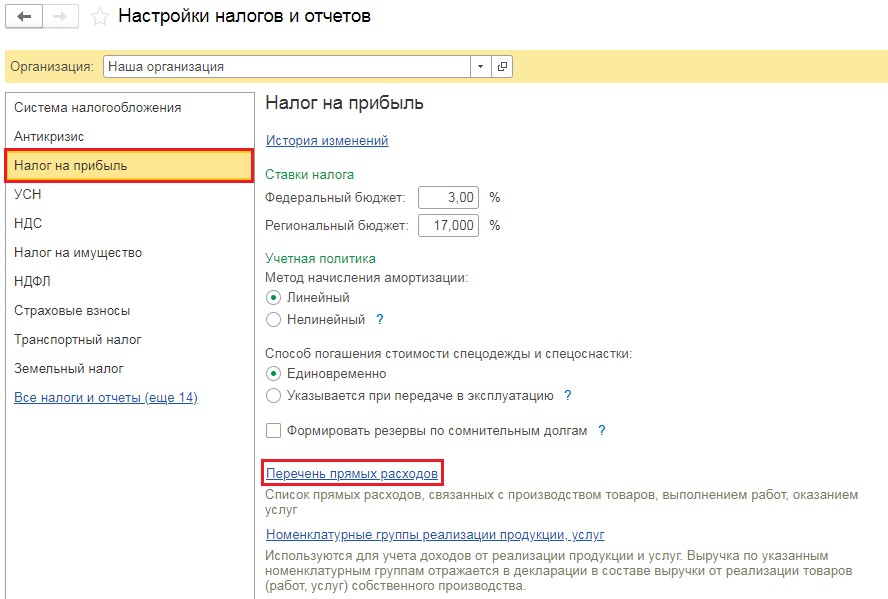

В открывшейся форме необходимо выбрать вкладку «Налог на прибыль», а затем перейти к «Перечню прямых расходов». Единого сводного списка для каждого предприятия в Налоговом кодексе не предусмотрено. При первичном выборе ссылки пользователю будет предложено заполнение раздела в соответствии с 318 статьей Налогового кодекса.

Этот список при необходимости может быть откорректирован. Прямые затраты закрываются на 90.02, а косвенные – на 90.08. У предприятий, которые занимаются выпуском готовой продукции, счет 20 может корреспондировать со счетом 43. Сумма проводки зависит от себестоимости – плановой или фактической. Имеют значение и прямые косвенные затраты. Косвенные списываются непосредственно на 90.08, а прямые включаются в себестоимость на 43 счет.

Закрытие 25 счета в 1С

Этот счет предназначен для распределения расходов на обслуживание основных и вспомогательных производств предприятия. С 26 счетом, как уже было рассмотрено выше, все предельно просто. Он распределяется или закрывается на 90.08.

С 25 дела обстоят иначе. Он распределяется в зависимости от настроек распределения косвенных расходов в учетной политике предприятия.

Использовать 25 счет целесообразно крупным предприятия, с разветвленными различными структурами затрат. Распределение затрат на 25 счете будет выглядеть следующим образом. Например, текущие затраты за месяц составили:

- оплата труда – 100 тысяч рублей;

- аренда производственных мощностей – 150 тыс. рублей;

- амортизация оборудования – 50 тыс. рублей.

Итоговая сумма общепроизводственных расходов равняется 200 тыс. рублей.

На предприятия 25 счет распределяется пропорционально прямым затратам подразделений, которые составили у первого подразделения 75 тыс. рублей, а у второго 90 тыс. рублей, итого – 165 тыс. рублей. Рассчитывается пропорция:

- для первого подразделения 45% (75 000/165 000*100%);

- для второго подразделения 55% (90000/165000*100%).

На завершающем этапе распределяются общепроизводственные затраты. Для первого подразделения эта сумма составит 90 тыс. рублей (200 тыс.*45%), для второго – 110 тыс. рублей (200 тыс. рублей* 55%).

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Контроль продаж и ассортимента товаров

Как заполнить производственный календарь в 1С 8.3 ЗУП?

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Что относят к общехозяйственным расходам

Счет 26 в бухгалтерском учете используется для отражения расходов общехозяйственного характера. Такими тратами признаются расходы, которые нельзя отнести к основному производству. Однако без таких трат осуществлять основные виды деятельности компании довольно затруднительно.

На 26 счете бухгалтерского учета для чайников отражаете следующие виды затрат:

- Оплата труда административного персонала компании (дирекция, отдел кадров и бухгалтерия), а также суммы начисленных страховых взносов на фонд оплаты труда администрации компании.

- Амортизация по основным средствам и НМА, которые используются в работе административного персонала. Например, офис, компьютерное оборудование или бухгалтерские программы. Также ремонт таких ОС.

- Платежи за аренду офисных помещений, в которых трудятся административные работники компании.

- Материально-производственные запасы, которые используются в работе администрации. Например, печатная бумага, канцелярские товары, ГСМ для автомобиля директора.

- Информационные, консультационные, юридические услуги, а также затраты на подбор и переподготовку работников, повышение их квалификации. Охранные услуги, интернет-услуги, телефонная связь, периодическая подписка и программное обеспечение.

- Иные аналогичные траты.

Отметим, что для некоторых фирм бухсчет 26 используется для отражения затрат по основному виду деятельности. Например, брокерские конторы. А вот торговые организации списывают аналогичные затраты сразу на спецсчет 44 «Расходы на продажу». Такие особенности подлежат обязательному закреплению в учетной политике.

Бухгалтерский учет

Глава 4. Классификация счетов бухгалтерского учета

Собирательно-распределительные счета

Собирательно-распределительные

счета предназначены для сбора и последующего распределения затрат

на отдельных стадиях производства и реализации готовой продукции.

К собирательно-распределительным

относятся следующие активные счета:

Структура счетов

25 и 26 имеет некоторые особенности, которые отличают их от других активных

счетов. Эти счета не имеют сальдо, так как в конце каждого месяца закрываются.

В связи с этим счета 25 и 26 не отражаются в балансе.

Схема

счетов 25 «Общепроизводственные расходы» и 26 «Общехозяйственные

расходы»

|

Дебет |

Кредит |

|

Сальдо |

|

|

Оборот по |

Оборот по |

На счете 25 «Общепроизводственные

расходы» ведется учет общепроизводственных затрат, которые связаны

с обслуживанием основного производства, например, цеховые расходы по содержанию

и эксплуатации оборудования, зарплата наладчикам оборудования, амортизация

и ремонт основных средств общепроизводственного назначения и т. д.

На счете 26 «Общехозяйственные

расходы» ведется учет общехозяйственных затрат, связанных с управлением

предприятием, т.е. содержанием администрации, бухгалтерии, канцелярии,

оплатой различных юридических, информационных, аудиторских услуг и т.д.

Указанные расходы

собираются в течение месяца на дебете счетов 25 и 26, а в конце месяца

итогом списываются на счет 20, т. е. включаются в себестоимость продукции.

Расходы на счетах 25 и 26 называются косвенными, так как они не связаны

напрямую с производством конкретной продукции.

На счете 44 «Расходы

на продажу» отражаются затраты, связанные с реализацией продукции.

К таким расходам относятся затраты на тару, упаковку, транспортировку,

рекламу готовой продукции и т.д.

Пример 4.7.

Ведение учета на собирательно-распределительных счетах 25 и 26.

В течение месяца

отражены косвенные расходы, приведенные в табл. 4.5.

Задание.

Определить сумму списания общепроизводственных и общехозяйственных расходов

по счетам 25 и 26 в конце месяца.

Таблица

4.5

|

Содержание |

Сумма, |

Дебет |

Кредит |

|

1 . Начислена а) работникам |

10000 15000 |

26 25 |

70 70 |

|

2. Начислен а) работникам |

3560 |

26 |

69 |

|

3. Из кассы |

240 |

26 |

50 |

|

4. Списан |

800 |

26 |

10 |

|

5. Списаны |

1000 |

25 |

10 |

|

6. |

1300 |

26 |

60 |

|

1300 |

60 |

51 |

|

|

7. Начислена |

360 |

25 |

02 |

|

8. |

15000 |

25 |

60 |

|

15000 |

60 |

51 |

|

|

9. В конце |

20 |

25 |

|

|

10. В конце |

20 |

26 |

Для решения задачи

необходимо собрать и закрыть счета 25 и 26.

|

Счет

|

Счет

|

Сумма общепроизводственных

затрат за месяц составила 23 200 р., а сумма общехозяйственных затрат

— 15900 р.

В конце месяца счета

25 и 26 закрываются. Для этого сумму дебетового оборота в том же объеме

списывают с кредита этих счетов в дебет счета 20. Так как обороты на счетах

25 и 26 будут равны, у этих счетов не будет сальдо.

Неверное отражение услуг

20 счет не закрывается, когда в отражении реализации услуг документом Реализация товаров и услуг на закладке Услуги не заполнена колонка Субконто. Чтобы проверить заполнена ли колонка Субконто необходимо просмотреть записи регистра накопления Реализация услуг и проверить заполнена ли колонка Номенклатурная группа.

При закрытии затратных счетов 20, 23, 25, 26 может выдаваться следующее сообщение: «Неверно указана номенклатурная группа для выпуска». Одна и та же номенклатурная группа не может быть использована в документах «Реализация товаров и услуг» на закладке Услуги в колонке Субконто и в документах «Акт об оказании услуг производственного характера» и «Отчет производства за смену»

Для того, чтобы проверить правильность указанных номенклатурных групп для выпуска продукции необходимо сравнить записи в регистре накопления «Выпуск продукции в плановых ценах (бухгалтерский учет)» в графе Номенклатурная группа, а также — в регистре накопления «Реализация услуг в колонке Номенклатурная группа».

Структура ОХР в таблице

Полный перечень затрат на общехозяйственные нужды с примерами:

|

Основные категории |

Состав |

Примеры |

|---|---|---|

|

Административно-управленческие расходы |

Заработная плата руководящего персонала, секретариата, бухгалтерии, отдела кадров и юротдела. Страховые взносы и другие начисления на заработок АУП. Представительские затраты организации. Расходы на оплату командировок и служебных поездок. Оплата почтовых услуг, телефонии, интернета, связи, прочее. Услуги охраны. |

Должностной оклад и премия директора организации, страховые взносы за отчетный месяц. Оплата почтовых марок для отправки деловой корреспонденции. |

|

Ремонт и амортизация |

Затраты экономического субъекта на ремонт непроизводственного оборудования. Амортизационные отчисления по основным средствам и нематериальным активам, не задействованным в производственном цикле. |

Ремонт служебного автомобиля генерального директора. Амортизация по офисным помещениям АУП и бухгалтерии. |

|

Материальное обеспечение |

Приобретение товарно-материальных ценностей и нематериальных активов для обеспечения общехозяйственных нужд. |

Покупка компьютеров для секретаря. Приобретение специализированных программ для бухгалтерии. |

|

Аренда |

Оплата аренды для АУП. |

Расчеты по ежемесячным арендным платежам за офис дирекции организации. |

|

Бюджетные платежи |

Налоги, сборы, взносы. |

Оплата фискальных платежей в бюджет РФ. |

|

Прочее |

Консультационные, информационные, аудиторские услуги. |

Оплата внешнего аудиторского контроля. |

25 счет это прямые или косвенные расходы в бухгалтерском учете

Базу распределения общепроизводственных затрат организация выбирает самостоятельно и утверждает в учётной политике. Ею может быть:

— заработная плата работников занятых в производстве конкретных видов продукции,

— объёма производства, — стоимость прямых материалов, — общая сумму прямых затрат и т.д.

Активный счёт 26 обобщает информацию о косвенных затратах, обеспечивающих нужды управления, не связанные непосредственно с производственным процессом. В течение отчётного периода на нём отражается:

Дебет 26 Кредит 70 — заработная плата административно управленческого персонала;

Дебет 26 Кредит 69 — страховые взносы во внебюджетные фонды;

Дебет 26 Кредит 02 — амортизация основных средств общехозяйственного назначения;

Дебет 26 Кредит 71, 76 и др. — командировочные, представительские расходы;

Дебет 26 Кредит 60, 76 — арендная плата за административные помещения;

Дебет 26 Кредит 60, 76 — затраты на информационные, консультационные, юридические услуги и т.д.

Общехозяйственные затраты, учетные на счёте 26, также подлежат распределению по видам производств, продукции пропорционально выбранным базовым распределениям:

Дебет 20 Кредит 26 — списываются общехозяйственные затраты в себестоимость продукции основного производства;

Дебет 23 Кредит 26 — включены общехозяйственные затраты в себестоимость вспомогательной продукции, работ и услуг;

Дебет 29 Кредит 26 — включены общехозяйственные затраты в себестоимость продукции, работ, услуг обслуживающих производств и хозяйств.

Учётной политикой можно предусмотреть вариант, согласно которому все собранные на счёте 26 затраты в конце месяца списываются в качестве условно постоянных в дебет счёта продаж, формируя финансовый результат:Дебет 90 Кредит 26 (Метод директ-костинг).

Счёт 26 должен также закрываться в конце месяца и сальдо на конец месяца не имеет.

После сбора и распределения косвенных затрат между основным, вспомогательным и обслуживающим производствами производится распределение затрат вспомогательных производств, учтённых по счёту 23, между основным и обслуживающим производствами:

Дебет 20 Кредит 23 — распределение затрат вспомогательных производств на основное производство;

Дебет 29 Кредит 23 — отнесение затрат вспомогательного производства на обслуживающие производства и хозяйства.

В результате, накопленные по дебету счёта 20 затраты формируют себестоимость выпускаемой продукции, выполненных работ и оказанных услуг:

Дебет 40,43 Кредит 20 — списываются затраты, приходящиеся на выпущенную продукцию;

Дебет 90-2 Кредит 20 — списываются затраты, приходящиеся на выполнение работ и оказание услуг.

Затраты приходящиеся на незавершенную производством продукцию незаконченные, непринятые заказчиком работы и услуги формируют показатель незавершенного производства.

Незавершенное производство в учёте представляет собой конечное сальдо по счёту 20. Методика оценки незавершенного производства определяется технологическими особенностями предприятия и закрепляется в учётной политике. Для предприятий сферы услуг показатель незавершенного производства допускается не формировать и списывать все затраты учтённые по дебету счёта 20 в конце месяца в дебет счёта 90.

Если организация формирует показатель незавершенного производства, то себестоимость выпущенной продукции исчисляется по формуле:

Себестоимость выпущенной продукции = Незавершенное производство на начало + Затраты периода — Незавершенное производство на конец.

В бухгалтерском учёте:

Себестоимость выпущенной продукции = Сальдо на начало счёта 20

+ Оборот по дебету счёта 20 – Сальдо на конец по счёту 20

Соответственно на величину себестоимости выполняется запись: Дебет 40,43 Кредит 20.

В случае если организационная структура предприятия включает обслуживающие производства и хозяйственная деятельность которых не связанна с производством продукции, выполнением работ и оказанием услуг признанных предметом деятельности организации (столовые, буфеты, детские садики и т.д.), то затраты этих подразделений учитываются на счёте 29. Методика отражения затрат на счёте 29 полностью аналогична отражению затрат на счёте 20.

Учет готовой продукции

Дата добавления: 2016-12-05; просмотров: 459 | Нарушение авторских прав

Рекомендуемый контект:

Похожая информация:

Поиск на сайте:

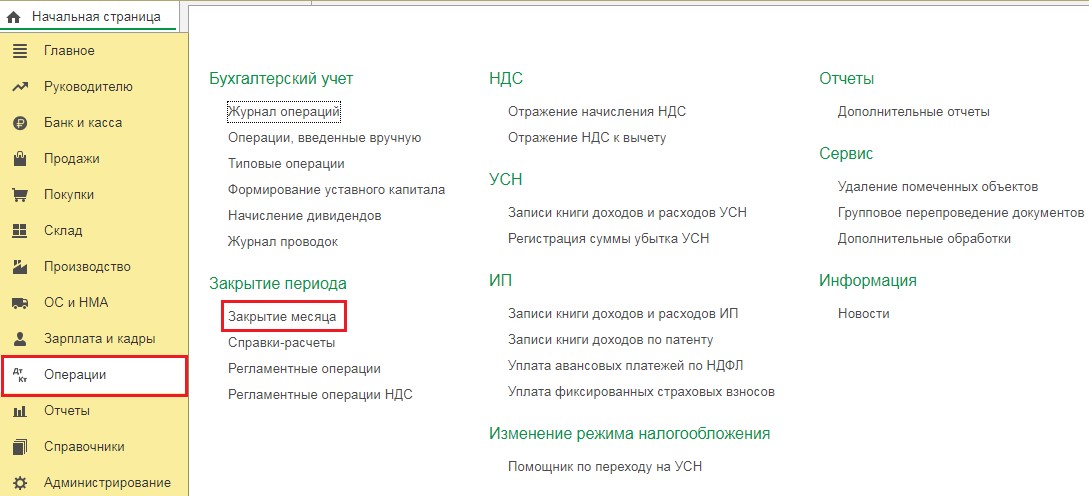

Помощник закрытия месяца позволяет выполнить следующие операции, такие как:

-

установить правильную последовательность операций при закрытии месяца;

-

частичное закрытие месяца;

-

отмена закрытия месяца;

-

частичная отмена операции закрытия месяца;

-

отказаться от закрытия месяца в текущем периоде;

-

формировать отчеты, объясняющие расчеты и отражающие результаты выполнения регламентных операций;

-

просмотр результатов выполнения регламентной операции;

-

составить подробный отчет о выполнении всех операций, связанных с закрытием месяца.

При закрытии затратных счетов 20, 23, 25, 26 производится проверка корректного отражения хозяйственных операций. В результате этой проверки могут быть обнаружены неверные обороты и остатки на счетах учета производственных затрат и некорректные данные в регистрах. В этой ситуации закрытие затратных счетов не может быть проведено, следовательно, появляются сообщения об ошибках. Ниже приводятся наиболее часто встречающиеся ошибки, возникающие при попытке выполнить операцию «закрытие месяца».

Примеры проводок

Можно рассмотреть, как закрыть счет 26 на себестоимость одного вида продукции: ООО «Свисток» производит чайники из нержавейки по фактической себестоимости. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все хозяйственные издержки списываются на себестоимость продукции. Распределение ведется по плановой себестоимости.

В июле 2019 года прямые расходы составили 85 000 рублей:

- зарплата работников на производстве — 19 000 рублей;

- страховые взносы — 6 000 рублей;

- материальные затраты — 60 000 рублей.

Косвенные расходы составили 18 000 рублей:

- зарплата административно-хозяйственного персонала — 15 000 рублей;

- страховые взносы — 3 000 рублей.

Какие проводки сделает бухгалтер:

| Дата | Дт | Кт | Сумма, руб. | Описание проводки |

| Выпуск продукции | ||||

| 15.07.2019 | 43 | 40 | 89 000 | Выпуск продукции по плановой себестоимости |

| 15.07.2019 | 20 | 10 | 60 000 | Списаны материалы |

| Начисление зарплаты работникам производства | ||||

| 31.07.2019 | 20 | 70 | 19 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 500 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 3 500 | начислены страховые взносы |

| Начисление зарплаты административно-хозяйственным работникам | ||||

| 31.07.2019 | 26 | 70 | 15 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 000 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 1 000 | Начислены страховые взносы |

| Закрытие месяца | ||||

| 31.07.2019 | 20 | 26 | 15 000 | Закрытие счета 26 (зарплата) |

| 31.07.2019 | 20 | 26 | 1 000 | Закрытие счета 26 (страховые взносы) |

| 31.07.2019 | 40 | 20 | 98 500 | Списание фактической себестоимости на готовую продукцию (22 500 (Оплата труда) + 60 000 (Материальные затраты) + 16000 (Общехозяйственные расходы) |

| 31.07.2019 | 43 | 40 | 19 000 | Корректировка стоимости продукции до фактической |

Во втором примере указано, как рассчитать и списать затраты, когда счет 26 закрывается по методу директ-костинг: ООО «Полимер» занимается производством продукции. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все общехозяйственные издержки списываются на себестоимость продукции. Распределение ведется по методу директ-костинг.

В июне 201 года прямые расходы составили 90 000 рублей:

- зарплата работников на производстве — 25 000 рублей;

- страховые взносы — 7 500 рублей;

- материальные затраты — 57 500 рублей.

Косвенные расходы составили 14 000 рублей:

- зарплата административно-хозяйственного персонала — 11 000 рублей;

- страховые взносы — 3 000 рублей.

| Дата | Дт | Кт | Сумма, руб. | Описание проводки |

| Выпуск продукции | ||||

| 15.06.2019 | 43 | 40 | 95 000 | Выпуск готовой продукции по плановой себестоимости |

| 15.06.2019 | 20 | 10 | 57 500 | Списаны материалы |

| Начисление зарплаты работникам производства | ||||

| 31.06.2019 | 20 | 70 | 25 000 | Начислена зарплата |

| 31.06.2019 | 70 | 68 | 3 000 | Удержан НДФЛ |

| 31.06.2019 | 20 | 69 | 4 500 | начислены страховые взносы |

| Начисление зарплаты административно-хозяйственным работникам | ||||

| 31.06.2019 | 26 | 70 | 11 000 | Начислена зарплата |

| 31.06.2019 | 70 | 68 | 1 500 | Удержан НДФЛ |

| 31.06.2019 | 20 | 69 | 1 500 | Начислены страховые взносы |

| Закрытие месяца | ||||

| 31.06.2019 | 90.08 | 26 | 11 000 | Закрытие счета 26 (зарплата) |

| 31.06.2019 | 90.08 | 26 | 1 500 | Закрытие счета 26 (страховые взносы) |

| 31.06.2019 | 40 | 20 | 99 500 | Списание фактической себестоимости на выпуск (29 500 (Оплата труда) + 57 500 (Материальные затраты) + 12 500 (Общехозяйственные расходы) |

| 31.06.2019 | 43 | 40 | 5 000 | Корректировка стоимости продукции до фактической |

Рост производства

Общехозяйственные расходы напрямую влияют на налог на прибыль и могут его значительно уменьшить. Поэтому инспекторы ФНС тщательно проверяют корректность проводок и обоснованность затрат. Они должны быть подтверждены соответствующими документами. Ошибки в учете могут привести к штрафным санкциям, о чем говорится в ст.120 и ст.122 Налогового кодекса РФ.

https://www.youtube.com/watch?v=RBmpFnH0uco

Закрытие 25 счета в 1С

25 счет содержит сумму косвенных затрат на производство.

По завершении каждого месяца затраты с 25 счета закрываются на 20 счет с помощью распределения общепроизводственных расходов на продукцию, работы, услуги. Распределение осуществляется пропорционально цифрам показателей, обусловленных учетной политикой предприятия.

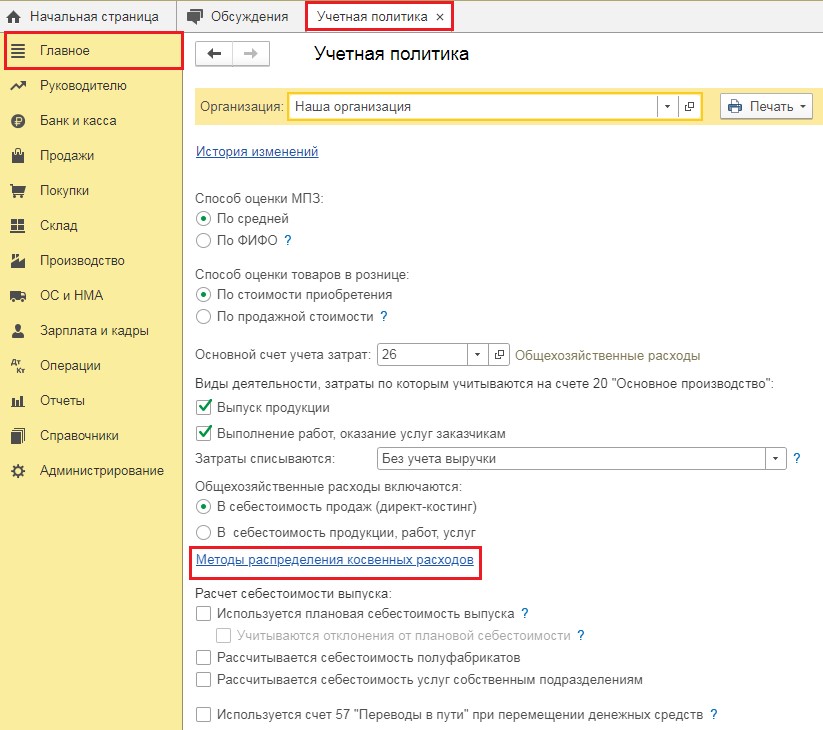

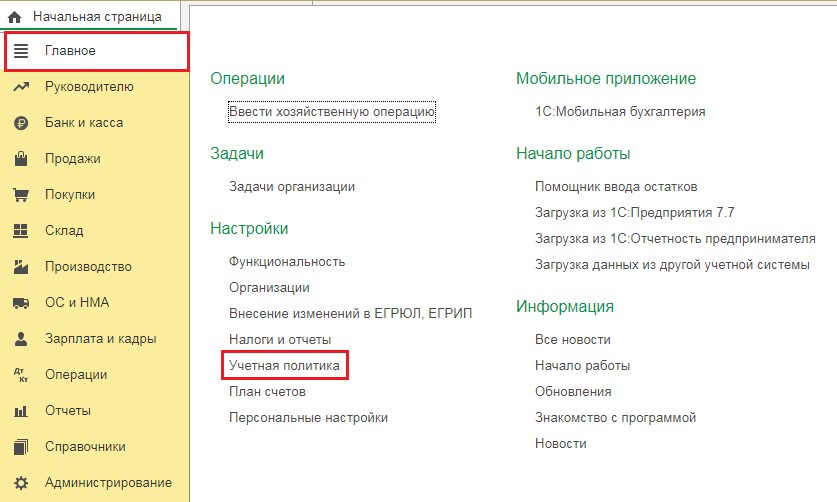

Выбираем в настройках «Главное» — «Учетная политика».

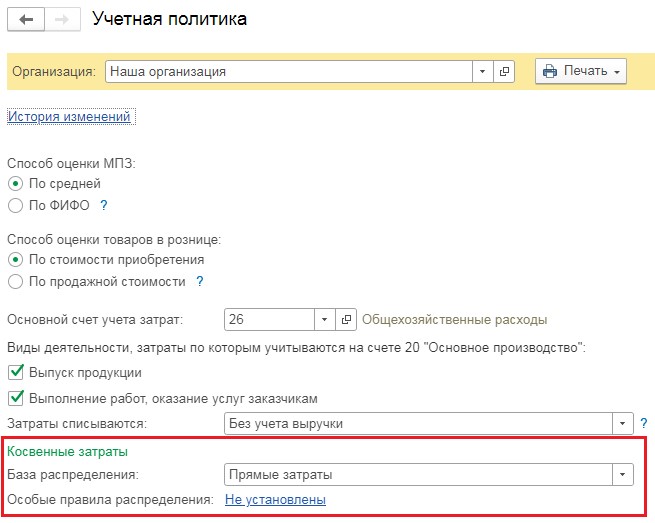

В пункте «База распределения» выберем показатель, пропорционально которому 25 счет отнесется на счет 20. Здесь могут быть прямые затраты, оплата труда и др.

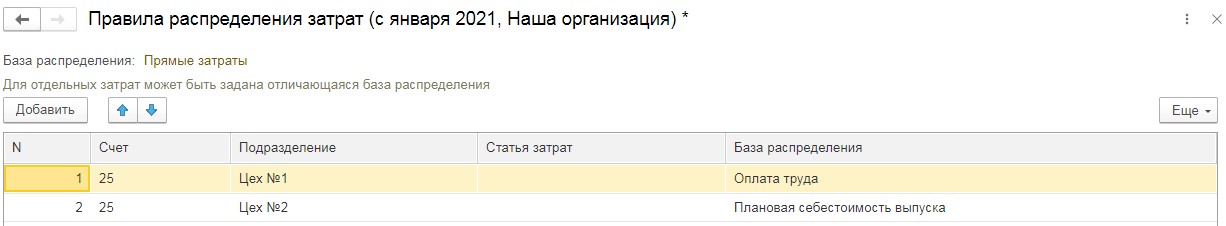

При этом некоторым предприятиям необходимо распределение затрат одного цеха относительно оплаты труда, а другого по плановой себестоимости производства.

Эту настройку можно сделать в разделе «Особые правила распределения – не установлены». Она будет выглядеть так:

Бухгалтерский учет стал немного понятен. В налоговом учете все распределение затрат производится в соответствии с настройкой перечня прямых затрат, указанной выше.

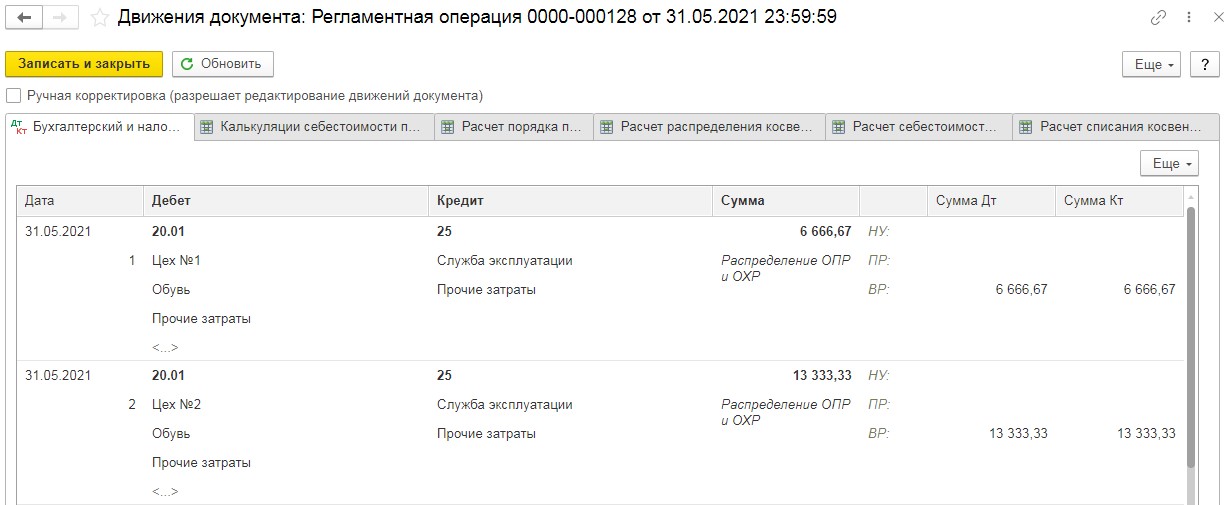

Рассмотрим небольшой пример. Установим в пункте учетной политики в качестве базы распределения косвенных затрат счета 25 оплату труда. Особые правила распределения учитывать не будем.

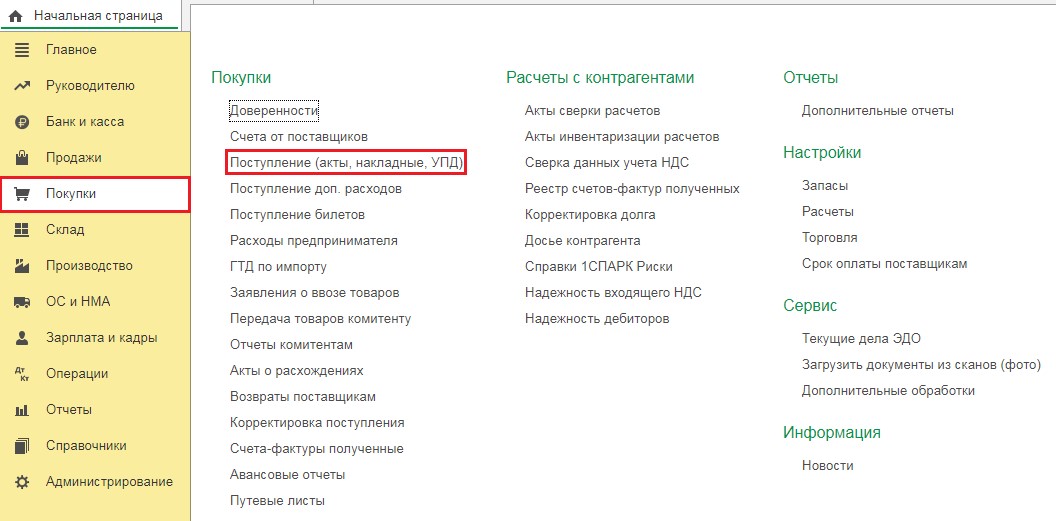

Вводим затраты на 25 счет, для чего открываем раздел «Покупки» и выбираем пункт «Поступление (акты, накладные, УПД)». Нажимаем кнопку «Поступление» и выбираем «Услуги (акт, УПД)».

В открывшийся документ вводим все необходимые данные из акта. Заносим в таблицу услугу «Ремонт ОС» и относим ее на 25 счет. Проводим новый документ.

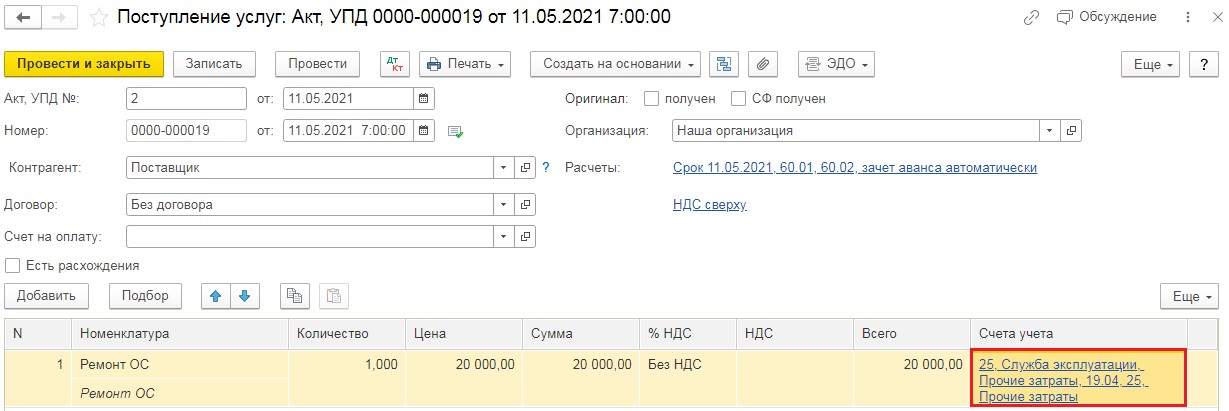

Перед закрытием месяца просмотрим базу распределения расходов. Составим оборотно-сальдовую ведомость по счету 20 с выборкой по статье «Оплата труда» по подразделениям. Для этого нужно открыть графу «Отчеты» и выбрать пункт «Оборотно-сальдовая ведомость по счету»

В появившемся отчете устанавливаем период и выбираем счет 20, нажимаем «Настройки». В разделе «Группировка» ставим «Подразделение», на вкладке «Отбор» отмечаем «Статьи затрат – равно – Оплата труда» и создаем отчет.

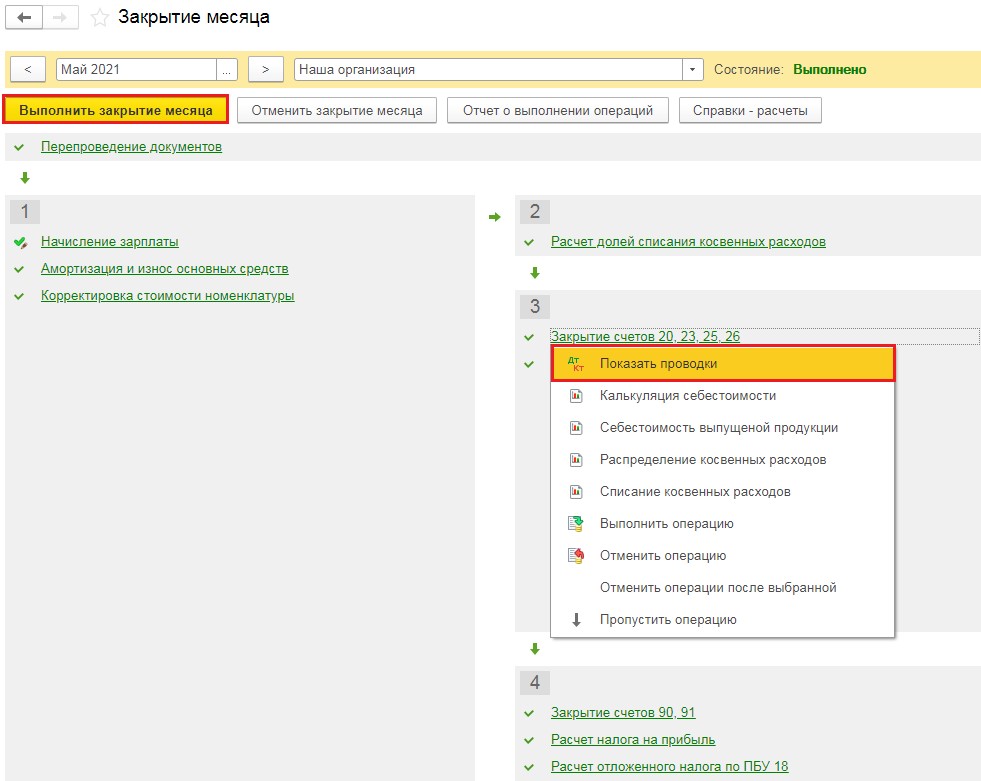

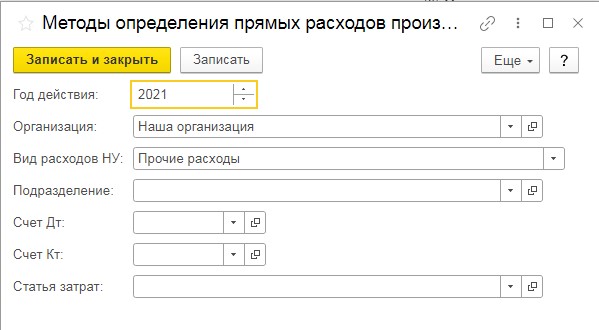

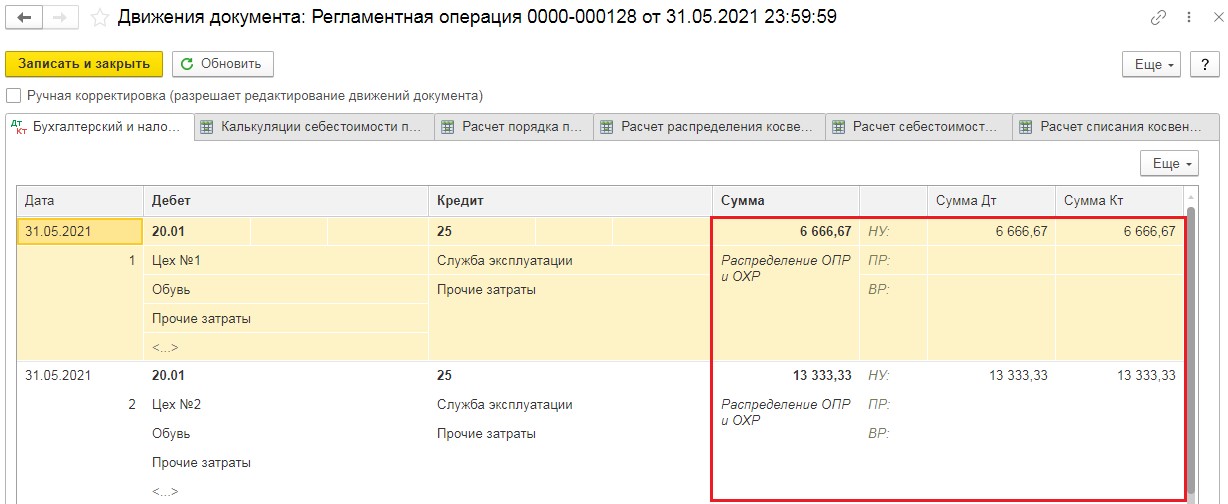

В результате затраты на 25 счете будут распределены на счет 20 в установленных пропорциях 1/3 и 2/3. Далее в разделе «Операции выбираем «Закрытие месяца».

В появившемся окошке отмечаем нужный месяц и выполняем закрытие. Когда все пункты будут обработаны, шрифт станет зеленого цвета, нажимаем операцию «Закрытие счетов 20,23,25,26» и смотрим проводки.

Здесь мы видим, что затраты на 25 счете (в нашем случае 20000 рублей) распределились по подразделениям в пропорциях начисленной заработной платы. Это легко проконтролировать, разделив 20000 рублей на три, для получения суммы цеху №1, затем умножить на 2/3 для определения суммы цеху №2.

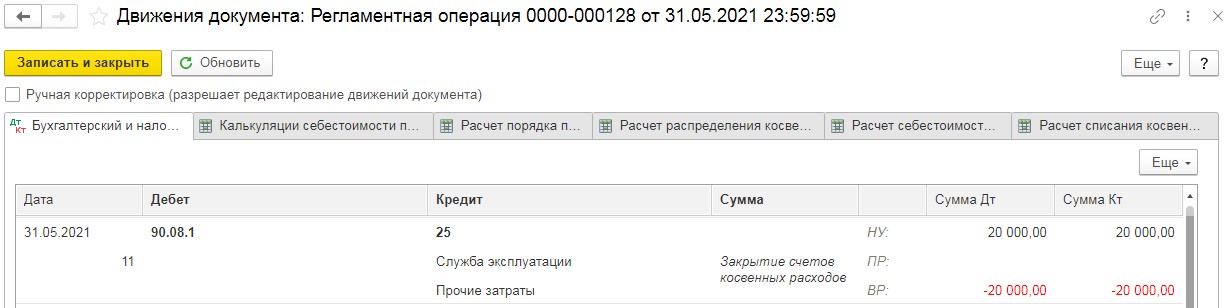

Нужно обратить внимание на то, что в налоговом учете суммы стали во временную разницу, потому что не была произведена настройка налогов и отчетов, точнее «Перечень прямых расходов». В результате программа закрыла 25 счет как косвенные расходы на счет 90.08.1

Чтобы данные налогового и бухгалтерского учета совпадали, выберем графу «Налоги и отчеты» в главном разделе.

Откроем вкладку «Налог на прибыль» и перейдем в «Перечень прямых расходов».

Добавляем указание, что затраты с видом расходов в налоговом учете в графе «Прочие затраты» являются прямыми. Эта настройка будет выглядеть так:

Проведем еще раз закрытие месяца и посмотрим проводки.

Никакой разницы между бухгалтерским и налоговым учетом нет, затраты распределены пропорционально оплате труда.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Как уменьшить размер базы 1С

Где поставить отметку о подписании договора с контрагентом в 1С: Бухгалтерии ред. 3.0?

Учет общепроизводственных расходов

К общепроизводственным расходам относятся затраты на обслуживание и поддержание бесперебойного производственного процесса. Конкретизируем ОПР:

- Амортизация и ремонт оборудования, используемого непосредственно для выпуска готовой продукции, продажи изделий.

- Заработная плата персонала, осуществляющего ремонтные и наладочные работы производственного оборудования и машин.

- Арендная плата помещений и коммунальные услуги по цехам, производственного и вспомогательного назначения. Например, аренда цеха в Москве или оплата электроэнергии для работы станков, плата за телефон и интернет, оплата рекламного объявления.

- Запасные части и материально-производственные запасы, используемые для ремонта и восстановления машин, станков и оборудования.

- Прочие производственные расходы включают в себя налоги, сборы и страховые платежи, связанные с общим производством, уплачиваемые в адрес ФНС и иные. Например, страхование имущества, используемого в ОП.

Совокупность этого вида издержек компании представляет собой бюджет общепроизводственных расходов.

ОПЗ следует учитывать на отдельном бухгалтерском счете 25, который является активным. Произведенные затраты аккумулируются по дебету счета с одновременным кредитованием бухсчетов по начислению заработной платы, страховых взносов, амортизационных отчислений и прочих счетов бухучета. При списании ОПЗ отражают по кредиту в корреспонденции со счетами основного или вспомогательного производств.

Типовые бухгалтерские проводки:

|

Операция |

Дебет |

Кредит |

|

Начислена амортизация по основным средствам ОП нужд |

25 |

02 |

|

Начислена зарплата технического персонала, обслуживающего ОП |

25 |

70 |

|

Отражены страховые взносы |

25 |

69 |

|

Материально-производственные запасы списываются на ОПЗ |

25 |

10 |

|

Учтены услуги сторонних компаний на ОПЗ |

25 |

60 |

|

Списаны общепроизводственные расходы, проводка |

20 — по основному производству 23 — по вспомогательному 29 — по обслуживающим хозяйствам |

25 |

Нет или не отражен выпуск продукции, оказание услуг или остатки НЗП

При закрытии затратных счетов 20, 23, 25, 26 выдается сообщение : «Не отражен выпуск продукции, оказание услуг или остатки НЗП». Необходимо проверить, каким образом была задана база распределения прямых расходов в учетной политике (меню Предприятие → Учетная политика → Учетная политика организаций, закладка Производство). База распределения прямых расходов может быть: По плановой себестоимости выпуска, По выручке.

Если распределение прямых расходов проводится по плановой себестоимости выпуска, то необходимо проверить, не равна ли плановая себестоимость нулю.

Для этого необходимо сформировать отчет Анализ счета 20(23) с детализацией по субконто Подразделения и Номенклатурные группы, а так же проверить соответствие сумм текущих расходов (оборотов по дебету) и сумм плановой себестоимости выпуска (оборотов по кредиту).

При этом обороты по дебету и по кредиту должны быть ненулевыми. Если по кредиту оборотов нет (нулевые), от сюда следует, что выпуска продукции не было, тогда нужно отражать остатки НЗП с помощью документа «Инвентаризация НЗП».

Когда распределение прямых расходов производится по выручке, то нужно проверить, не равна ли выручка за данный период нулю. Для этого необходимо сформировать отчет «Анализ субконто» с видом субконто Номенклатурные группы, а так же проверить наличие оборотов по счетам 90 и 20,23.

Если за отчетный период не было оказано никаких услуг, то необходимо отразить остатки НЗП с помощью документа «Инвентаризация НЗП».

Что такое косвенные расходы

Согласно ФСБУ 5/2019 косвенные расходы — это затраты, которые нет возможности отнести на конкретные товары, работы, услуги. Компания сама устанавливает классификацию прямых и косвенных затрат и механизм разделения косвенных затрат между видами товаров, работ, услуг (пп. 23-25 ФСБУ 5/2019).

Соответственно, практика остается прежняя, но по п. 26 ФСБУ 5/2019 установлено, что нельзя включать в фактическую себестоимость незавершенки и готовой продукции:

- затраты, которые образовались в результате неправильной организации процесса производства. Например, к ним относятся сверхнормативные расходы ТМЦ, электроэнергии, труда, расходы от брака и т.д.;

- затраты на хранение, и при этом исключение — если представляет собой часть технологического процесса, например, сушка древесины;

- управленческие расходы, и при этом исключение — если затраты произведены для изготовления продукции, осуществления работ и услуг.

По обновленным правилам, введенным на основании ФСБУ 5/2019 в 1С:Бухгалтерии 8 начиная с версии 3.0.89 поменялись настройки разделения косвенных затрат и закрытия затратных счетов (20, 23, 25, 26, 28).

Косвенные затраты, включаемые в стоимость готовой продукции, работ или услуг, отражаются на сч. 20.01, 23 или 25. Сч. 26 с текущего года в программе предназначен лишь для учета управленческих расходов, к примеру, расходов на канцтовары, связь, консультационные услуги, аудит и т.д., то есть они не включаются в себестоимость незавершенки и готовой продукции. Если ранее на сч. 26 учитывались общехозяйственные расходы, связанные с производственным процессом в целом, то учет таких затрат теперь требуется вести на сч. 20, 23 или 25. А на сч. 28 учитывается брак в производстве.

Для исчисления налога на прибыль все затраты делятся на прямые и косвенные на основании списка прямых расходов, который компания задает в настройках по налогу на прибыль. Для установки списка нужно зайти в меню «Главное», выбрать «Налоги и отчеты», перейти во вкладку «Налог на прибыль» и далее «Перечень прямых расходов».

В связи с этим себестоимость продукции в бухгалтерском и налоговом учете может быть не одинаковой, что приводит к появлению временных разниц и отложенного налога на основании ПБУ 18/02, регламентированного Приказом Минфина от 19.11.2002 г. № 114н.

Учет расходов на продажу на счете 44

Затраты на содержание и обслуживание объектов ОС (помещение магазина, торговое оборудование), участвующих в процессе реализации товара являются одними из основных составляющих расходов на сбыт. Рассмотрим типовые проводки по учеты данных расходов:

| Дт | Кт | Описание | Документ |

| 44 | 02 | Начисление амортизации по объектам ОС (здания, помещения, торговое оборудование, транспортные средства и т.п.), которые используются организацией при продаже товаров и продукции | Ведомость начисления амортизации |

| 44 | 04 | Начисление амортизации по объектам нематериальных активов, которые используются организацией при продаже товаров и продукции | Ведомость начисления амортизации |

| 44 | 10, 60 | Отражение затрат арендатора на проведение ремонта помещения (магазина, торговой точки и т.п.) | Акт выполненных работ |

| 44 | 97 | Отражение расходов на ремонт объектов основных средств, используемых в процессе реализации | Акт выполненных работ |

Как правило, полноценное функционирование процесса реализации обеспечивают сотрудники организации, чьи должностные обязанности так или иначе связаны с продажей товаров (услуг). Речь идет о продавцах на торговых точках, грузчиках, водителях-экспедиторах, заработная плата которых включается в состав расходов на сбыт.

| Дт | Кт | Описание | Документ |

| 44 | 70 | Отражение суммы начисленной заработной платы сотрудников, которые обеспечивают процедуру реализации товаров | Ведомость начисления заработной платы |

| 44 | 70 | Отражение суммы расходов на реализацию, понесенных подотчетным лицом | Авансовый отчет |

| 44 | 69.1 | Начисление суммы страховых взносов на обязательное социальное страхование | Ведомость начисления заработной платы |

| 44 | 69.2 | Начисление суммы страховых взносов в ПФ РФ на зарплату сотрудников, которые обеспечивают процесс реализации | Ведомость начисления заработной платы |

| 44 | 69.3 | Начисление суммы страховых взносов на зарплату сотрудников, которые обеспечивают процесс реализации (обязательное медицинское страхование) | Ведомость начисления заработной платы |

В случае, если производство товара осуществляется собственными силами, то реализационные расходы могут быть отражены следующими проводками:

| Дт | Кт | Описание | Документ |

| 44 | 23 | Отнесение суммы издержек производства на расходы по реализации товара | Ведомость производственных расходов |

| 44 | 29 | Включение в состав реализационных расходов стоимости продукции (работ, услуг) обслуживающих производств | Ведомость производственных расходов |

Использование в процессе реализации дополнительных товаров и материалов проводится в учете такими записями:

| Дт | Кт | Описание | Документ |

| 44 | 10 | Отражение стоимости материалов, которые были использованы в процессе реализации товара | Товарная накладная |

| 44 | 41 | Отражение стоимости товаров, использованных в процессе реализации товара | Товарная накладная |

| 44 | 43 | Отражение стоимости готовой продукции, которая была использована при реализации товара | Товарная накладная |

Пример отражения расходов по счету 44

В течение февраля 2016 ООО «Машиностроитель»:

- реализовало продукцию на сумму 3 124 000 руб., НДС 476 542 руб.;

- себестоимость товара — 2 318 000 руб.;

- расходы на аренду торгового зала и зарплату продавцам — 843 500 руб.;

- оплачено покупателями — 3 050 000 руб.

В учете ООО «Машиностроитель» были сделаны проводки:

| Дт | КТ | Описание | Сумма | Документ |

| 62 | 90 | Отражена выручка за февраль 2016 | 3 124 000 руб. | Товарная накладная |

| 90 | 68 НДС | НДС от выручки | 476 542 руб. | Товарная накладная |

| 90 | 43 | Отражена себестоимость | 2 318 000 руб. | Калькуляция себестоимости |

| 90 | 44.01 | Отражены реализационные расходы | 843 500 руб. | Отчет о расходах |

| 51 | 62 | Зачислена оплата покупателей | 3 050 000 руб. | Банковская выписка |