Срок исковой давности по дебиторской задолженности

Содержание:

- Причины появление кредиторской задолженности:

- Основания для признания дебиторской задолженности нереальной к взысканию

- Особенности списания безнадежной дебиторской задолженности в налоговом учете

- Как списать кредиторскую задолженность: порядок действий

- Пропускают ли срок исковой давности по взысканию долга в реальности?

- Первоначальная информация

- Основания для признания долга безнадежным

- Когда срок исковой давности прерывается

- Анализ дебиторской и кредиторской задолженности в 1С 8.3

- Какие бывают задолженности

- Случаи возникновения дебиторской задолженности

- Дождаться окончания срока исковой давности или подать на банкротство

- Как возникают задолженности

- Почему кредитор пропустил срок исковой давности

- Чего делать не стоит

Причины появление кредиторской задолженности:

- Когда компания не расплатилась с задолженностью — не возвратила кредитный займ банку, или учредитель не получил средства. Он при этом одалживал на конкретный срок.

- Фирма не выполнила свои обязательства после получения предоплаты. Например, средства были переведены покупателем, а предприятие не отправило вовремя товары.

Согласно Положению по бухучету, налоговой документации, кредиторская задолженность списывается в следующих случаях и в установленные сроки:

- Кредитор «прощает» должника и не требует возвращения долга. Получение от него документа, уведомляющего об этом, дает возможность провести списание.

- По истечении обычно 3-х лет после возникновения обязательства, оно считается просроченным.

- Кредитор признается недействующим субъектом — его организацию исключают из ЕГРЮЛ. Дата исключения компании из реестра считается сроком погашения.

- Предприятие кредитора перестает существовать. Соответствующая запись о его ликвидации в реестре юридических лиц нивелирует долги перед ним.

С какого времени начинается период давности по искам? ГК России регламентирует данную процедуру. Зафиксирована конкретная дата погашения в соглашении, тогда со следующего дня начинается исковой срок. Так, компания по заключенному договору должна была расплатиться за поставленные материалы 11 апреля 2019 года. По каким-либо обстоятельствам (недостаточно финансов и др.), она не смогла рассчитаться с партнером по бизнесу. Тогда, рассматриваемый срок начинается 12 апреля этого же года. Спустя 3 года, невостребованная задолженность будет считаться просроченной — ее можно списать.

Договаривающиеся стороны не определили конкретный день исполнения обязательств. Тогда, с даты предъявления уведомления кредитором, отсчитывается срок давности по искам. Если устанавливается период времени для выполнения оплаты — отсчет ведется после окончания этого срока. Заемщик возвратил часть долга, произвел уплату накопившихся процентов, отсрочил выплату и.т.д. В таком случае, срок давности может быть прерван.

Тогда, начинается новый отсчет после прерывания. Но существует предельный исковой срок, то есть его нельзя бесконечно прерывать. Согласно законодательству, он ограничивается десятью годами, которые отсчитываются после возникновения кредитного займа.

Основания для признания дебиторской задолженности нереальной к взысканию

Дебиторская задолженность, которая не может быть погашена, признается нереальной к взысканию. Условия, по которым дебиторская задолженность не может быть взыскана, определены Гражданским кодексом. Такими условиями являются, в частности:

- истечение срока исковой давности (ст. 196, 197);

- ликвидация организации (ст. 419);

- смерть гражданина-должника (ст. 418);

- невозможность исполнения обязательства (когда это вызвано обстоятельством, за которое ни одна из сторон не отвечает) (ст. 416);

- принятие акта государственного органа о признании задолженности нереальной к взысканию (ст. 417).

Истечение срока исковой давности. Срок исковой давности в соответствии со ст. 196 ГК РФ составляет три года.

Отсчет срока исковой давности наступает с даты обязательного внесения платежа, установленного законодательством РФ.

Срок исковой давности, предусмотренный гражданским законодательством, может быть прерван. Течение срока исковой давности прерывается предъявлением иска в суд в установленном порядке и совершением должником действий, свидетельствующих о признании долга. После перерыва течение срока исковой давности начинается заново. Время, истекшее до перерыва, не засчитывается в новый срок.

К действиям должника, свидетельствующим о признании долга, относятся:

- признание долга (подписание акта сверки взаимных расчетов);

- частичная уплата должником или с его согласия другим лицом долга.

При личной подаче искового заявления в суд срок исковой давности прерывается в день, в который исковое заявление поступило в суд. Если исковое заявление пересылается по почте, то срок исковой давности прерывается с даты, указанной на почтовом штемпеле отделения связи.

Течение нового срока исковой давности начинается с даты вынесения судом решения о взыскании долга. Если поданный учреждением иск оставлен судом без рассмотрения, срок исковой давности прерванным не считается.

Ликвидация организации. Ликвидация должника осуществляется в установленном законодательством о государственной регистрации юридических лиц и индивидуальных предпринимателей порядке. Документом, подтверждающим ликвидацию юридического лица и индивидуального предпринимателя, является выписка из Единого государственного реестра юридических лиц.

Прекращение обязательства в связи со смертью гражданина. Обязательство (задолженность) прекращается смертью должника, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника.

Принятие акта о признании задолженности нереальной к взысканию. Такими документами являются решение суда о невозможности взыскания задолженности и постановление судебного пристава-исполнителя о прекращении исполнительного производства в связи с невозможностью взыскания долга.

Задолженность, в отношении которой вступило в силу решение суда, подлежит взысканию в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве».

Задолженность, которая должна быть взыскана в порядке исполнительного производства, признается безнадежной и подлежит списанию только в случае невозможности ее взыскания, подтвержденной постановлением судебного пристава-исполнителя об окончании исполнительного производства, в связи с невозможностью установить местонахождение должника и его имущества, в случае отсутствия у должника имущества, денежных средств, иных ценностей, на которые может быть обращено взыскание, в случае ликвидации организации.

Невозможность исполнения обязательств по причинам, не зависящим от воли сторон. Обстоятельствами, не зависящими от сторон, являются форс-мажорные обстоятельства (стихийные бедствия, военные действия, теракты и т.п.).

Особенности списания безнадежной дебиторской задолженности в налоговом учете

Если предприятие выбрало способ создания резерва по сомнительным долгам, а затем погашения долгов, то этот метод возможен только для тех организаций, которые платят налога на прибыль и применяют метод начисления. Так как при кассовом методе создание резерва не возможно. (пп.7, пункта 1, статья 265 НК РФ)

Рассмотрим порядок действий.

Выявляем сомнительную задолженность: суммы денежных средств возникшие при реализации товаров (услуг или работ), не погашенные в установленные договором сроки и не обеспеченные залогом, гарантией банка или поручителями (п. 1 статья 266, НК РФ). Исключение составляют (то что не может быть включено в резерв):

- аванс, перечисленный продавцу (поставка может быть несостоявшейся);

- штрафы;

- санкции и предоплата.

Сомнительные долги делятся на 3 группы, согласно п. 4 статьи 266 НК РФ:

- Первая группа. Сюда относят те долги, сроки возникновения которых свыше 90 календарных дней. В резерв должно быть включено 100% долга.

- Вторая группа. Срок долгов от 45 до 90 календарных дней. В резерв входит 50% долга.

Третья группа. Срок долга менее 45 календарных дней. Резерв невозможен.

- Учитываю всю сумму дебиторской задолженности формируется резерв, НДС должен быть включен. (письмо Минфина от 11.06.2013 №03-03-06/1/21726).

- Необходимо провести проверку, величины резерва, которая не должна превышать 10% выручки. Для расчета берется доход от реализации за налоговый период, после подведения итогов которого создается резерв. Например, если бухгалтер формирует резерв по итогам отчетного периода, то резерв должен уложиться в лимит, соизмеримый большей по величине: 10% выручки за текущий или предыдущий отчетный период.

- Величина резерва относится на внереализационные расходы.

Приведем несколько примеров.

Первый пример.

ООО «Солнышко» в налоговом учете совершает операцию по созданию резерва по сомнительным долгам. 30 июня проведена инвентаризация, которая выявила просроченную дебетовую задолженность в 600 000 рублей. Срок ее возникновения 50 дней, т.е. относится ко второй группе (в резерв включается 50% — 300 000 рублей).

Доход от реализации (выручка) по данным налогового учета за 6 месяцев составляет 2 800 000 рублей. Таким образом резерв не может быть выше 280 000 рублей (10% от суммы выручки).

В ООО «Солнышко» бухгалтер списывает 280 тысяч рублей на внереализационные расходы.

Далее как только дебиторская задолженность из сомнительной перейдет в безнадежную, ее необходимо будет погасить за счет резерва. При этом новые расходы не возникнут, а размер резерва уменьшится.

Второй пример.

В ООО «Солнышко» резерв по сомнительным долгам на 30 июня составил 280 000 рублей.

В следующем месяце (июле) 50 000 рублей из задолженности перешла в разряд безнадежной (в результате ликвидации предприятия должника). Таким образом сумма резерва уменьшилась и составила 230 000 рублей. В НУ никаких расходов в связи с этой операцией не возникает.

В последнюю дату каждого налогового периода проводят корректировку, для этого сравнивают 2 величины:

- вновь создаваемый резерв.

- неиспользованная часть резерва, за предыдущие периоды.

Разницу между этими величинами включают во внереализационные доходы текущего периода, если вторая величина больше первой. Если же наоборот, то согласно п. 5, статьи 266 НК РФ разницу включают в расходы. Но, как и в первом примере лимит, равный 10% должен строго соблюдаться.

Пример третий.

На 30 сентября дебиторская задолженность ООО «Солнышко» составила 550 000 рублей (600 000 рублей на 30 июня – 50 000 списание в июле).

Теперь дебиторская задолженность переходит в третью группу (срок ее возникновения более 90 дней), таким образом она включается в резерв в размере 100%. Доходы от реализации по данным налогового учета за 9 месяцев составили 5 000 000 рублей. Резерв не может быть выше 500 000 рублей (10% от 5 000 000 рублей).

Сравниваем 500 000 рублей с неиспользованным резервом, созданным по итогам предыдущего периода, который был равен 230 000 рублей. Первая величина больше второй, а это означает, что в налоговом учете ООО «Солнышко» необходимо отразить расходы на 270 000 рублей.

Но в налоговом учете есть и еще один вариант списания, без создания резерва по сомнительным долгам. Он очень простой. При данном варианте по итогам инвентаризации предприятие списывает безнадежную задолженность на внереализационные расходы.

Однако при УСН организации не могут включать сомнительные долги в расходы.

Однако, такой способ возможен лишь в налоговом учете отказаться от резерва по сомнительным долгам в бухгалтерском учете невозможно.

И на практике предприятие обычно выбирает один способ списания такой задолженности как в налоговом, так и бухгалтерском учете.

Как списать кредиторскую задолженность: порядок действий

Помимо стандартных оснований из учетной политики, позволяющих списать кредиторскую задолженность досрочно, есть и другая возможность. Например, существует вполне законная процедура, которая, тем не менее, не приводит к налоговым последствиям. Вот ее алгоритм.

Шаг первый: Смена кредиторов на физических лиц

Учредитель покупает долги своей компании у «дружественных кредиторов» по договору переуступки долга (цессии). При этом договор цессии может предусматривать для нового кредитора-учредителя отсрочку платежа. Таким образом, учредитель может рассчитываться с «дружественным» кредитором сколь угодно долго. В конечном итоге, у компании возникнет обязанность по уплате долга уже не кредиторам, а учредителю.

Важно!

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором (п. 2 ст. 382 ГК РФ).

Шаг второй: Увеличение уставного капитала

На втором этапе учредитель принимает решение увеличить уставный капитал за счет дополнительного вклада либо внести вклад в имущество своей компании. Такое решение приведет к возникновению обязанности учредителя по оплате дополнительного вклада. В итоге образуются встречные требования, которые закрываются путем зачета при подписании акта зачета взаимных требований.

Таким образом, компания сможет «закрыть» кредиторскую задолженность и в тоже время увеличить на свой выбор:

- уставный;

- добавочный капитал.

Увеличение указанных показателей приведет к повышению привлекательности баланса для банков и поставщиков, если компания планирует получить:

- кредит или банковскую гарантию;

- отсрочить платеж при оплате товаров (работ, услуг).

Шаг третий: Устраняем налоговые риски учредителя

Позитивные изменения баланса произойдут без увеличения налоговых обязательств компании. Однако для учредителя в части НДФЛ такой способ несет в себе потенциальные налоговые риски и последствия. Дело в том, что в момент проведения процедуры взаимозачета у учредителя возникает налогооблагаемый доход с разницы между:

- дополнительным вкладом;

- стоимостью приобретения долга.

Как правило, эта разница равна нулю и, соответственно, НДФЛ не возникает. Однако, чтобы подтвердить отсутствие дохода, необходимо иметь соответствующие документы. Это может быть, например, приходно-кассовый ордер от «дружественного» кредитора. При необходимости необходимо восстановить утерянные документы.

Пропускают ли срок исковой давности по взысканию долга в реальности?

На самом деле дождаться пропуска срока давности нереально, если кредитором выступает банк или коллекторское агентство. Причем тут своя специфика: банки часто «спихивают» неугодных должников коллекторам довольно быстро, месяцев через 3-6 после начала безуспешного взыскания.

У коллекторов остается время, чтобы не пропустить срок исковой давности. Что они делают? Правильно, коллекторы немедленно обращаются в суд. Преимущественно за судебным приказом, поскольку получить его легче. Но часто за приказом обращаются до коллекторов и сами банки.

С МФО дело обстоит сложнее — раньше они нередко пропускали срок давности. Отметим, что коллекторы тоже ранее грешили этим делом, но реальные условия бизнеса быстро заставили агентства адаптироваться под новые условия. Но МФО иногда еще «хлопают глазами», когда в ответ на исковое заявление им поступают возражения ответчика, и суд их принимает.

Причин несколько:

- самонадеянность: видимо, сотрудники организаций считают, что население безграмотное, и не умеет отстаивать свои права;

- отсутствие юридической поддержки: если банки содержат в штате опытных юристов, то МФО зачастую не могут себе позволить подобных расходов. Но все же совсем без в своем штате МФО не работают.

Чем отличаются сроки давности у банка и МФО? Закажите звонок юриста

В качестве первого примера приведем дело, которое рассматривалось в Зеленоградском районном суде в 2018 году: Дело №2-937/2018. Здесь МФО продала задолженность коллекторскому агентству, которое пыталось взыскать просроченный микрозайм, несмотря на истекший срок давности.

Но суды обычно придерживаются справедливых позиций по данным вопросам. Они в равной степени защищают как должников, так и кредиторов.

В качестве второго примера приведем решение по делу № 2-4960/2016 от 1 декабря 2016 г, которое было вынесено в Заводском райсуде Кемеровской области. Здесь МФО обратилась с исковым заявлением против должника, и требовала с него взыскать несколько сотен тысяч рублей. Отметим, что должник изначально взял в МФО только 8 тыс. рублей.

Если попросить у банка реструктуризацию кредита, то срок давности начнет считаться по новому?

Первоначальная информация

Долги занимают одно из ведущих мест по количеству поданных требований суду. Такая тенденция связана со многими факторами такими, как — плохая платежеспособность, повышенный уровень мошенничества, нарушение обязательств по соглашению, и множество иных вариантов.

Отдельным случаем можно выделить мошенничество, которое на сегодняшний день подстерегает граждан на каждом шагу.

Основные понятия

Срок исковой давности – это определенное время, которое дается на защиту своих интересов, если в течение этого времени его право было нарушено со стороны иных лиц.

Хочется сразу отметить, что законом указано об установлении промежутка лишь к некоторым ситуациям. Дела по возмещению морального вреда нет промежутка, и потерпевший может обратиться к требованию с возмещением абсолютно в любое время.

В иных случаях законом предусмотрено продление или сокращение, но следует знать, что такое полномочие отдано исключительно суду и выносится на основании его решения.

Слишком рассчитывать на восстановление не стоит, т.к. это значительно усложняет рассмотрение, и истец рискует потерять свое право защиты по этому делу.

Поэтому важной задачей каждого лица, в том числе кредитора, является своевременное обращение для ведения судебного разбирательства с должником. Исковая давность по задолженности также имеет свои особенности расчета, т.к

данное явление может вытекать из разных ситуаций, как договора, расписки и иные документы, которые регулируют отношения сторон

Исковая давность по задолженности также имеет свои особенности расчета, т.к. данное явление может вытекать из разных ситуаций, как договора, расписки и иные документы, которые регулируют отношения сторон.

Тогда добиться возврата будет вовсе непросто, и чаще всего, суд не имея доказательств о долговых обязательствах не может удовлетворить иск кредитора.

Каждая ситуация индивидуальна и требует детального рассмотрения, поэтому предлагаю рассмотреть частные случаи.

Как рассчитывается граница по дебиторским долгам

Согласно ст. 195 ГК РФ можно понять, какой период имеет кредитная организация в случае возникновения долга у клиента. В этой ситуации применяется общий срок, который составляет три года.

Это значит, что с периода появления долга право кредитора нарушается, и период начинает течь с этой даты на протяжении 3-х лет, а кредитор может подать запрос в течение этого времени.

Общий период применяется не для всех ситуаций, и ст. 195 ГК РФ гласит о специальных периодах, которые могут быть меньше общего, но не больше максимального срока.

Также, статья дает право кредитору взыскать задолженность на протяжении данного ему периода с должника согласно заключенному соглашению.

Абсолютно другое положение прописывается в ст. 199 ГК о возможности подачи требования о взимании долга заимодавцем, невзирая на истечение положенного периода.

И наконец, пункт 1 статьи 199 говорит о возможности подавать требования о взыскании даже после упущенного срока. Суд не имеет права отказать в требовании в случае займа.

Правовые аспекты

Для установления срока исковой давности инстанции опираются на такую законодательную базу:

| Ст. 195 ГК РФ | Прописывает, что собой представляет период давности |

| Ст. 199 ГК РФ | Определяет виды сроков в зависимости от вида дела |

| Ст. 202 ГК РФ | Прописывает возможности приостановления периода |

| Постановление правительства № 354 | О взыскании задолженности за неуплату по коммунальным услугам |

| ТК РФ ст. 142 | О взыскании невыплаченной заработной платы от работодателя |

| П. 2 ст. 819 ГК РФ | Раскрывает возможность обращения к правосудию со стороны банковских организаций для взыскания кредитной задолженности с должника |

| Ст. 195 ГК РФ | Согласно ей можно понять, какое время есть у организации при возникновении долга у клиента |

Тогда применяется общий промежуток, который равен трем годам. Это означает, что с момента появления долга право кредитора нарушается, и время начинает течение с этой даты на протяжении трех лет, а истец может подать требование в течение этого времени.

Общий период подходит не для всех ситуаций, и ст. 195 ГК РФ гласит о специальных промежутках, которые могут быть меньше общего, но не больше максимального.

Абсолютно иное положение говорит ст. 199 ГК о возможности подачи требования о взыскании долга кредитором, невзирая на истечение положенного промежутка.

Также, ст. 202 гласит о возможности приостанавливать период течения защиты права, если истец не мог обратиться в суд по причине чрезвычайных обстоятельств.

Основания для признания долга безнадежным

Задолженность, которую нельзя взыскать, называется безнадежной. Если выполняется одно из следующих условий, долг признают таковым:

- Истек срок исковой давности.

- Обязательство перед кредитором прекращается, из-за невозможности его исполнения или на основании государственного акта.

- Судебный пристав подтвердил, что задолженность нельзя взыскать, так как неизвестно местонахождение должника, его имущества и денег.

- У должника нет имущества, чтобы провести взыскание.

- Должник прошел через процедуру банкротства, а значит, его долги списаны и нельзя предъявить повторное требование.

Если просрочили задолженность, но опасаетесь, что кредиторы подадут в суд, можете воспользоваться одним из вариантов и списать долги. Последний способ – банкротство физического лица. Это судебная процедура, в ходе которой вы доказываете свою неплатежеспособность и освобождаетесь от задолженностей. Во время процесса финансовый управляющий проведет либо реструктуризацию долга, либо реализацию имущества.

Когда должник становится банкротом, задолженности считаются погашенными, и больше не надо исполнять обязательства перед кредиторами. Если продажа имущества не погасила всю сумму кредитов или имущества не оказалось, долги все равно спишут. Если это вам подходит, оставляйте заявку под этой статьёй. Мы бесплатно проконсультируем по банкротству.

Когда срок исковой давности прерывается

Срок исковой давности может прерываться и исчисляться заново несколько раз, но не дольше 10 лет. Он прерывается в нескольких случаях:

- Вы снова начали погашать задолженность. Даже если внесли еще один платеж и пропали, срок обнуляется.

- Написали письмо или сообщили, что хотите взять отсрочку или провести реструктуризацию задолженности.

- Признали претензии от кредитора в письменной форме.

- Договорились об изменениях в договоре, тем самым признали факт наличия долга.

- Стороны подписали акт сверки.

Помимо этого срок исковой давности могут восстановить, если истец (кредитор) докажет, что пропустил его по уважительной причине. Это может быть тяжелая болезнь и другие факторы, которые помешали кредитору вовремя обратиться в суд. Но это учитывается, если обстоятельства появились в последние 6 месяцев исковой давности.

Анализ дебиторской и кредиторской задолженности в 1С 8.3

На первом этапе необходимо перепровести документы:

- перейти в раздел «Операции»;

- выбрать «Сервис»»

- кликнуть на «Групповое перепроведение документов»;

- после указания периода остается нажать «Выполнить».

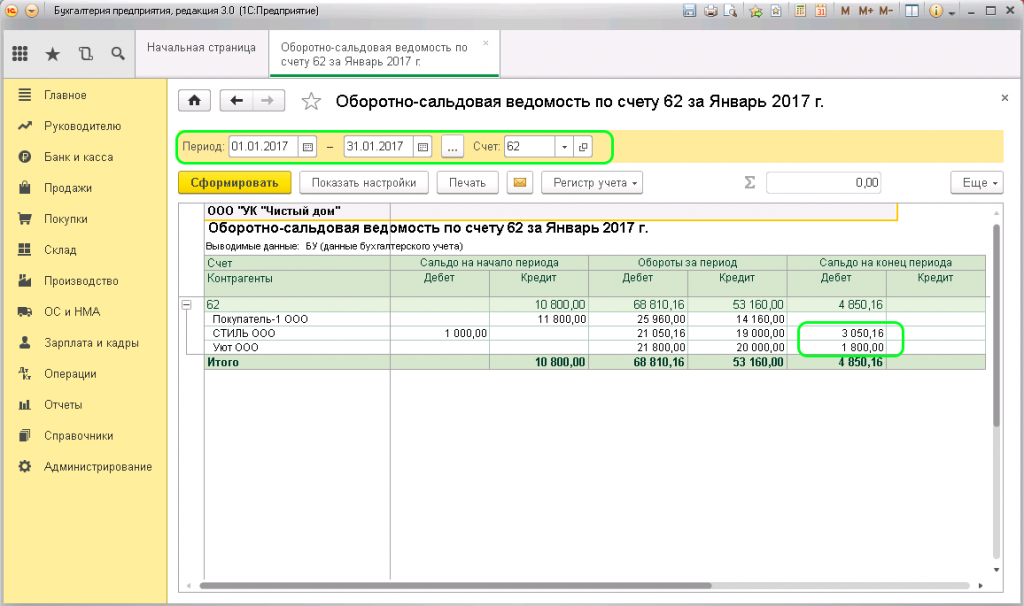

Затем проводится формирование оборотно-сальдовой ведомости в разделе «Отчеты»:

- нужно выбрать «Стандартные отчеты»;

- затем перейти к «Оборотно-сальдовой ведомости».

В отчете отразится задолженность по конкретным счетам.

Для проведения инвентаризации расчетов с контрагентами нужно создать документ:

- в разделе «Покупки» или «Продажи» выбрать «Расчеты с контрагентами»;

- кликнуть на «Акты инвентаризации расчетов».

Далее необходимо заполнить закладки «Кредиторской задолженности» и «Дебиторской задолженности»:

- с помощью кнопки «Заполнить» программа автоматически подтягивает данные в таблицу;

- затем нужно ввести наименования дебиторов и кредиторов;

- в колонке «Счета расчетов» нужно указать счета, по которым была обнаружена задолженность – как кредиторская, так и дебиторская;

- в графе «Всего» приводится суммарная величина на дату проведения инвентаризации;

- размер кредиторской и дебиторской задолженности должны быть указаны в колонке «Подтверждено», но только при наличии документального подтверждения;

- неподтвержденная задолженность нужно отразить в колонке «Не подтверждено»;

- сумма кредиторской и дебиторской задолженности, по которой истек срок исковой давности, вносится в колонку «В том числе истек срок давности».

К примеру, компания «Прогресс» внесла предоплату в размере 50%. Общество с ограниченной ответственностью отгрузило товар на сумму 95 100, 00 рублей. Но предприятие получило уведомление о ликвидации контрагента до выполнения условий договора. КЗ списана в прочие доходы в БУ. В налоговом учете сумма отражена как внереализационные доходы.

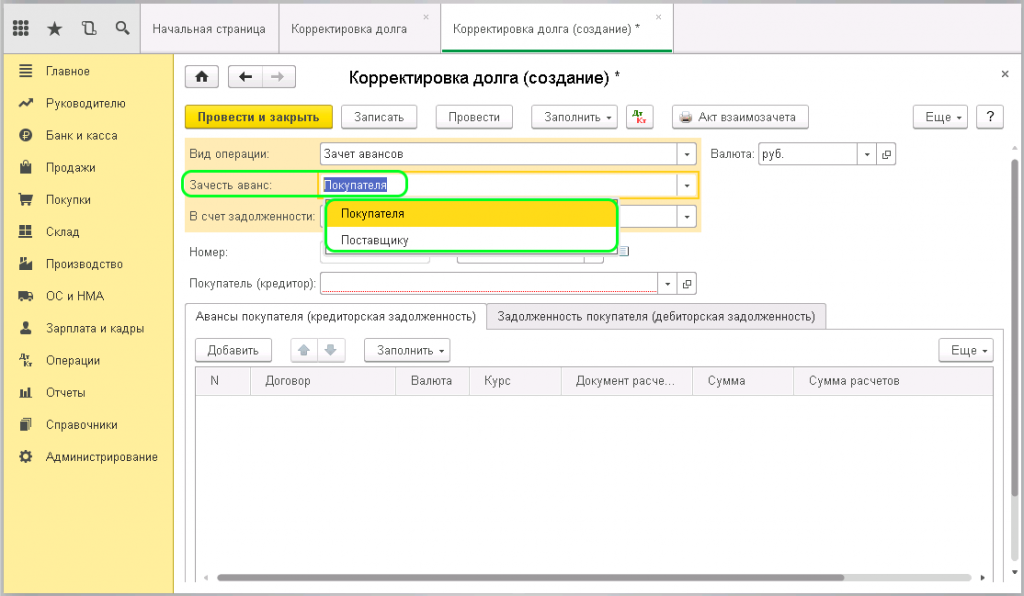

В 1C списание проводится следующим образом:

- в разделе «Продаж» нужно выбрать «Расчеты с контрагентами»;

- затем перейти к корректированию обязательств;

- заполнить основные реквизиты документа;

- указать «Вид операции»: «Списание задолженности»;

- в «Корректировке долга» нужно внести информацию в «Счет списания».

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Какие бывают задолженности

У нас в мире действует рыночная экономика, где люди и предприятия вступают в денежные отношения и становятся участниками рынка. Внутренние участники – это, например, сотрудники компании. А внешние – это контрагенты (организации, ИП и физические лица), с которыми вы заключаете сделки.

Вы можете давать деньги и занимать. Исходя из этого, выделяют два вида задолженностей:

- Дебиторскую – это сумма, которую вам должны другие участники рынка.

- Кредиторскую – это сумма, которую вы должны участникам рынка.

К примеру, вы работаете с заказчиком. Заключили договор, что выполните крупный проект за определённую сумму, указали сроки. Попросили внести предоплату, но заказчик берет отсрочку. Говорит, что у него сейчас нет времени, переведет на днях.

Вы сделали всю работу, сдали. Деньги так и не поступили. Заказчик кормит вас отговорками, хотя работу принял и использовал. Получается, он вам должен. Если проект крупный – то внушительную сумму. Такая задолженность называется дебиторской.

К дебиторским относятся задолженности:

- заказчиков и покупателей;

- сотрудников перед организацией;

- подрядчиков и поставщиков;

- возврат излишне уплаченных налогов;

- страховые возмещения;

- вклад в уставной капитал.

Если вы заняли у банка деньги, но потеряли работу и не можете вносить платежи – это кредиторская задолженность, так как должником выступаете вы.

К кредиторским относятся задолженности:

- по налогам и сборам;

- по займам и кредитам;

- перед подрядчиками и поставщиками;

- по зарплате сотрудникам;

- перед внебюджетными фондами;

Дебиторами и кредиторами могут быть компании, индивидуальные предприниматели и обычные люди. Оба вида задолженности имеют срок исковой давности и могут быть признаны безнадежными.

Случаи возникновения дебиторской задолженности

Дебиторская задолженность может возникнуть, например, в следующих случаях:

| У кого возникает дебиторская задолженность | Основание |

|---|---|

| Покупатель | Поставщик не отгрузил покупателю оплаченные авансом товары |

| Заказчик | Исполнитель не выполнил (не оказал) заказчику оплаченные авансом работы (услуги) |

| Поставщик | Покупатель не оплатил поставщику поставленные им товары |

| Исполнитель | Заказчик не оплатил исполнителю выполненные работы (оказанные услуги) |

| Заимодавец | Заемщик не вернул заимодавцу полученный заем |

| Организация-работодатель | Сотрудник не отчитался по суммам, полученным под отчет |

Дождаться окончания срока исковой давности или подать на банкротство

Если кредитор не пишет и не звонит, не значит, что он окончательно забыл про вашу задолженность. Возможно, в последний момент вам придет повестка в суд, где кредитор попытается взыскать весь долг и начисленную неустойку. А за пару лет там накопится внушительная сумма.

Чтобы не находиться в перманентном стрессе, лучше заранее продумать стратегию. Можете пойти на опережение и написать заявление о банкротстве физического лица в Арбитражный суд. Тем самым вы признаете свою невозможность платить, пройдете через судебную процедуру, а после нее начнете финансовую жизнь с чистого листа.

Во время оформления финансовой несостоятельности кредиторы и коллекторы не имеют права вас донимать. С ними ведет переговоры финансовый управляющий, учитывая требования каждого. Помимо этого перестают начисляться штрафы, пеня и неустойка. Если в отношении вас возбуждено исполнительное производство, оно останавливается.

При оформлении кредита в банке или МФО дождаться окончания срока исковой давности будет трудно. Это возможно, если кто-то ошибется, но случается редко. В таких организациях работают целые отделы с десятками сотрудников, которые ежедневно разбирают подобные дела. Если просрочите задолженность, вам будут писать и звонить. Будете игнорировать – передадут право взыскания коллекторам. А уж коллекторы славятся своей навязчивостью и настойчивостью.

Если ваши долги уже передали коллекторам — прочитайте эту статью. Тут мы рассказываем что коллекторы могут делать, а что нет.

Как возникают задолженности

Задолженность возникает, если один из участников рынка не выполняет свои обязательства перед другим. Например, вы индивидуальный предприниматель и должны платить сотрудникам зарплату. В противном случае возникнет кредиторская задолженность. А вот если сотрудник возьмет у вас аванс и пропадет – это дебиторский долг. И в том, и в другом случае одна из сторон нарушила договоренности.

Человек или компания, которым должны деньги, могут обратиться в суд, чтобы принудительно их взыскать. Если этого не сделать, через несколько лет долг могут признать безнадежным и списать.

Так как экономическая ситуация в мире нестабильна, многие люди теряют работу и остаются с непогашенными долгами. Это может случиться с любым человеком, ведь при оформлении займа нельзя предугадать, что будет дальше.

Когда оформляете долг, он считается текущим, то есть действующим. Когда возникают задержки по уплате – просроченным. А если пройдет срок исковой давности – безнадежным.

Последний случай возможен, потому что кредитор не всегда обращается в суд. Иногда это ошибка в записях, и про ваш займ забывают, а когда обнаруживают, уже поздно. А иногда сумма незначительная, поэтому человек или компания не хотят тратить время и деньги на суд.

Почему кредитор пропустил срок исковой давности

Если вы просрочили задолженность, а кредитор не звонит и не начинает судебный процесс, на это есть несколько причин:

- Забывчивость или невнимательность. Может быть, забыли учесть ваш долг в системе или потеряли документы.

- Если это не кредитная организация, а физического лицо, он может поверить обещаниям и не обращаться в суд. У банков есть целые юридические отделы, которые этим занимаются. А у обычных людей и мелких предпринимателей таких ресурсов нет, поэтому им не хочется подавать иск и тратиться на адвокатов.

- Банки и страховые подают много исков, не всегда хватает времени на очередное разбирательство. Поэтому они могут подать заявление в последний момент и не успеть.

- Не налажены взаимоотношения между бухгалтерией и юридическим отделом. Бухгалтер может обнаружить задолженность, но по ошибке не сообщить юристам.

- Неправильно определили срок исковой давности. Возможно, попался случай-исключение, где срок меньше 3 лет, и подавать иск уже поздно.

Если не уверены, подали на вас в суд или нет, проверьте свою почту. Обычно ответчика уведомляют повесткой или судебным приказом, который приходит по адресу регистрации. Суд может провести заседание и без участия ответчика, если письмо отправили, а вы не явились суд без уважительной причины.

Пример искового заявления по долгу частным лицам

Чего делать не стоит

Если оказались в тяжелом финансовом положении, не паникуйте и не пытайтесь уйти от ответственности. Выход есть всегда – надо лишь его найти. Ниже представлены ситуации, которых нужно избегать, иначе будут проблемы с законом.

Пытаться скрыться за границей. Судебные приставы имеют право выписать запрет на выезд, если сумма долгов превышает 30 тысяч рублей. Если же избегаете их больше 2 месяцев, вас могут не пустить на границе и с задолженностью от 10 тысяч рублей. Даже если должнику удастся выехать, ФССП отследит билеты и может подать в международный розыск (если сумма внушительная) или заняться его имуществом на Родине.

- Радоваться отсутствию уведомлений от кредитора. Если это физическое лицо, он может забыть про вашу задолженность, по крайней мере, на время. Но сообщения от банка иногда не приходят по техническим причинам. Так что отсутствие уведомлений – не всегда значит, что про вас забыли.

- Пытаться быстро переписать имущество на родственников, чтобы судебные приставы ничего не нашли. Такие сделки будут внимательно изучать и оспаривать. Просто подарить всю недвижимость родным нельзя.

- Изначально давать кредиторам ложную информацию о себе. Это могут расценить как мошенничество, за которое назначают административное или уголовное наказание, в зависимости от суммы.

- Сменить контактные данные или отказаться от взаимодействия с кредитором. Вы имеете на это право, тогда кредитор не будет вам звонить и писать. Но игнорирование долгов не поможет от них избавиться.