Основные средства в бухгалтерском учете (нюансы)

Содержание:

- Изменения

- Принятие к учету инвентарных объектов в результате разукомплектования

- Проводки по приобретению ОС стоимость свыше 40 тыс. рублей

- Классификация ремонтов основных фондов

- Акт ввода в эксплуатацию оборудования (бланк и образец)

- Перемещение основных средств в 1С

- Дополнительные расходы при оприходовании ОС

- Продан объект основных средств проводка

- Как правильно оформить?

- Корреспонденция типичных проводок по оприходованию основных средств

- Пошаговая инструкция

- Продажа объектов

Изменения

Законодательные изменения в порядке отображения на балансе основных средств и хозяйственных операций с ними касаются, в основном, малых компаний:

Амортизация должна начисляться с любой регулярностью, важно делать это не реже чем ежегодно. Порядок начисления нужно отразить в учетной политике.

Компания, купившая основное средство, берет их на баланс по ЧСР, к которой добавляет собственные затраты на установку

Затраты на транспортную доставку, консультации, если они проводились, оплату посредникам и другие расходы по покупке дозволяется списывать сразу, не растягивая на будущие периоды.

Если приобретаемое ОС относится к инвентарю (по классификатору основных фондов ОК 013-2014), амортизацию по нему можно начислить сразу при постановке на баланс.

Принятие к учету инвентарных объектов в результате разукомплектования

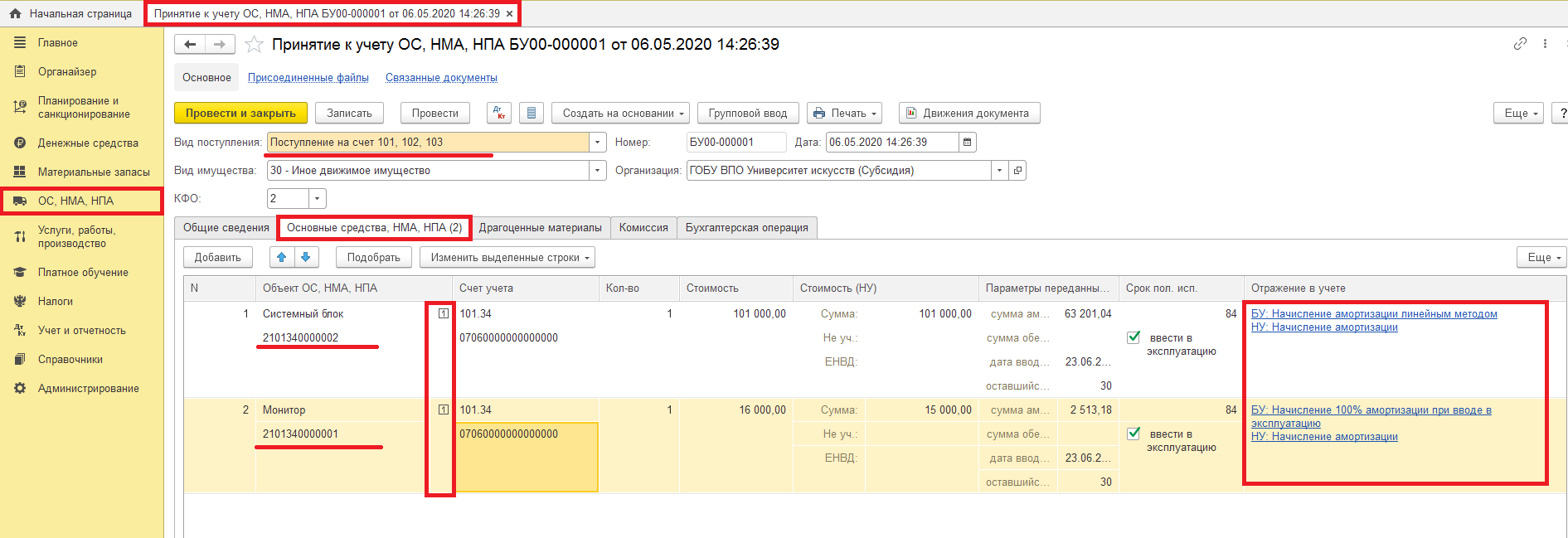

Принятие к учету инвентарных объектов основных средств, полученных в результате разукомплектования, оформляется документом «Принятие к учету ОС, НМА, НПА» (раздел «ОС, НМА, НПА – команда панели навигации «Принятия к учету ОС, НМА, НПА»). При заполнении документа в реквизите «Вид поступления» выбираем значение «Поступление на счет 101, 102, 103». На закладке «Основные средства, НМА, НПАвносим список объектов, полученных в результате разукомплектования.

Данные о балансовой стоимости объектов, полученных в результате разукомплектования, следует взять из отгрузочных документов. В случае, когда стоимость этих объектов не была выделена в отгрузочных документах поставщика, она должна быть определена комиссией учреждения по поступлению и выбытию нефинансовых активов. Порядок определения стоимости нефинансовых активов, полученных в результате разукомплектования, и суммы начисленной на них амортизации следует закрепить в учетной политике.

В документе «Принятие к учету ОС, НМА, НПА» объекты, полученные в результате разукомплектования, стоимостью свыше 100 000 руб. следует ввести как отдельные инвентарные объекты с присвоением индивидуального инвентарного номера, установив для каждого из них порядок начисления амортизации и способ начисления амортизации. Также необходимо указать дату ввода в эксплуатацию по данным разукомплектованного объекта основных средств, при этом оставшийся срок полезного использования заполнится автоматически.

Для объектов, стоимостью до 100 000 руб. можно установить признак группового учета с присвоением индивидуальных инвентарных номеров. В данном случае в документ вводится каждый инвентарный номер, с указанием для каждого из них порядка и способа начисления амортизации.

Как и при оформлении безвозмездного поступления ОС, дату ввода в эксплуатацию, срок полезного использования и оставшийся срок полезного использования следует указать согласно инвентарной карточке разукомплектованного объекта.

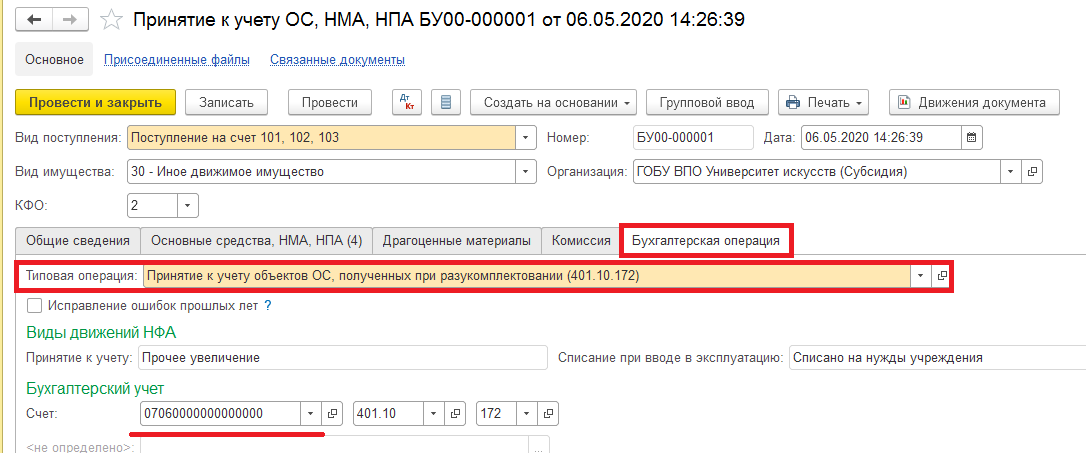

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» указываем вид операции «Принятие к учету объектов ОС, полученных при разукомплектовании (401.10.172)». По строке «Счет» указываем КПС и проводим документ.

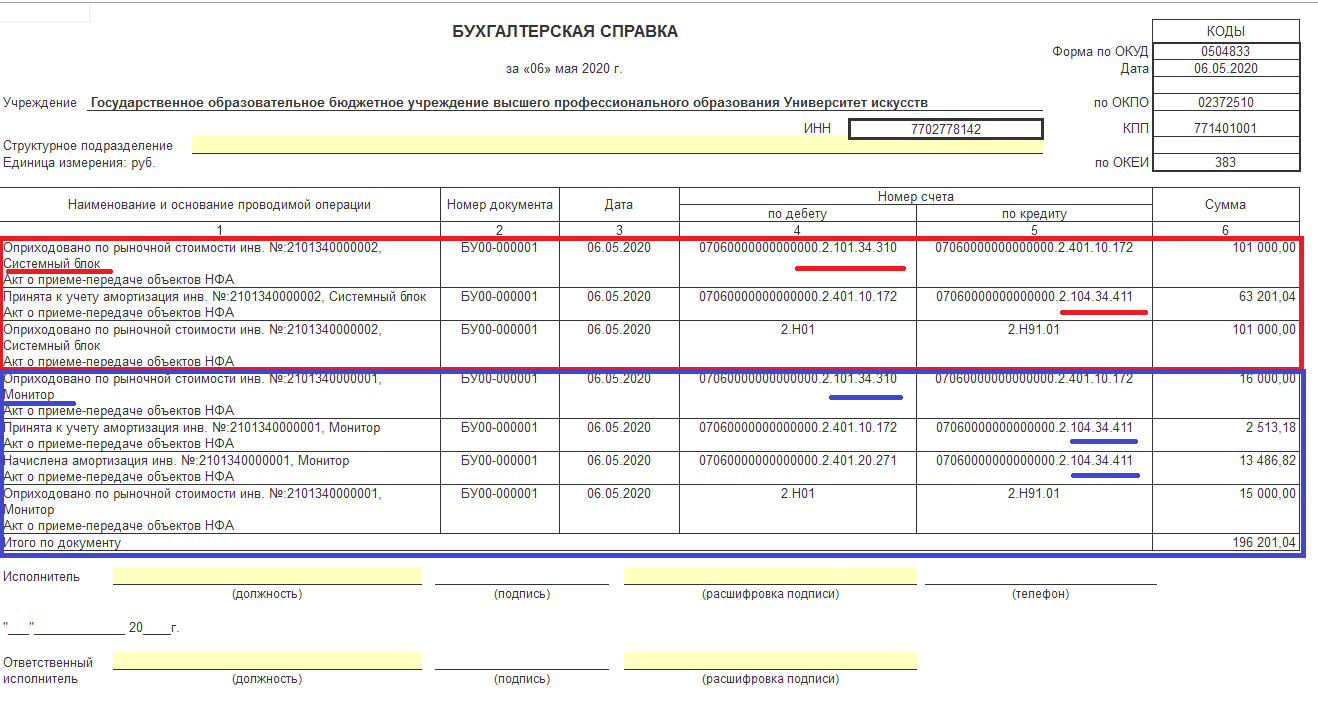

В результате проведения документа формируются бухгалтерские записи по принятию к учету балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

По объектам, по которым установлен способ начисления амортизации – «100% при вводе в эксплуатацию» формируется дополнительная запись по доначислению амортизации до 100%.

Согласно п. 85 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 01.12.2010 №157н), при принятии к учету объекта основного средства, нематериального актива по балансовой стоимости с ранее начисленной суммой амортизации, расчет учреждением годовой суммы амортизации производится линейным способом, исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету, и нормой амортизации, исчисленной исходя из оставшегося срока полезного использования на дату его принятия к учету.

Из документа можно сформировать «Бухгалтерскую справку (ф. 0504833)» и/или «Приходный ордер на приемку материальных ценностей (нефинансовых активов) (ф. 0504207)».

Проводки по приобретению ОС стоимость свыше 40 тыс. рублей

Существует категория имущества, попадающего в категорию стоимости больше 40000 рублей. При соблюдении необходимых выборок, которых установлены в 4 и 5 пунктах ПБУ 6/01(Срок использования больше года, имущество необходимо для работы в управленческой сфере, не для перепродажи), оно должно учитываться в составе OC, а не в МТЗ.

Проводки при покупке таких средств аналогичны предыдущим:

| Дебет | Кредит | Название операции | Сумма проводки | Документ — основание |

| 08.04 | 60.01 | Учтена стоимость купленного ОС (без учета НДС) | Сумма без НДС | Пункты 4-5 ПБУ 6/01 |

| 08.04 | 60.01 (76.05) | Учтены затраты по транспортировке и монтажу ОС | Сумма без НДС | Пункты 4-5 ПБУ 6/01 |

| 19.01 | 60.01 (76.05) | Выделен НДС по ОС | НДС | Пункты 4-5 ПБУ 6/01 |

| 01.01 | 08.04 | Ввод в эксплуатацию ОС | Сумма без НДС | Пункты 4-5 ПБУ 6/01 |

Классификация ремонтов основных фондов

В зависимости от того, что берется за основу разделения на группы (объем работ, их стоимость, длительность, степень вмешательства в функционирование основного средства и порядок организации), ремонты можно подразделить на несколько категорий.

- По возможности планирования:

- планово-предупредительный ремонт – проводят регулярно, не дожидаясь проблем в функционировании основного средства, с целью профилактики снижения эффективности;

- аварийный ремонт – экстренное устранение возникших неполадок или нарушений работы объекта для возобновления его работоспособности;

- восстановительный ремонт – разновидность аварийного, когда работы вынуждены проводиться после воздействия на основные фонды каких-либо чрезвычайных ситуаций, неподконтрольных человеку, например, стихийных бедствий.

По объему и характеристикам проводимых работ:

- текущий ремонт – наименьший по масштабам и стоимости производимых ремонтных действий, призванный обеспечить эффективную эксплуатацию до следующего ремонта, не затрагивающий главные функциональные характеристики объекта (может проводиться неоднократно в течение года);

- средний ремонт – более трудоемкий процесс, предусматривающий большие затраты, требующий частичного вмешательства в работу ремонтируемого основного средства; чаще всего связан с заменой деталей и важных узлов (не выполняется чаще раза в год);

- капитальный ремонт – самый дорогой и длительный из всех видов восстановительных ремонтных работ, полностью охватывают объект, предусматривая вмешательства высокой степени, в результате чего на время ремонта он выпадает из эксплуатации (проводится изредка).

По выбранной стороне исполнения:

- хозяйственный способ ремонта – обслуживание и/или восстановление объекта выполняется путем привлечения внутренних ресурсов самой организации;

- подрядный способ ремонта – привлечение для осуществления работ внешних исполнителей.

Текущий и капитальный ремонт: как отличить

Разделение ремонтов на текущий и капитальный имеет важное значение, поскольку эти виды работ по-разному отражаются в бухгалтерии предприятия и другой отчетности. Между тем нормативные акты налогового и бухгалтерского законодательства не дают четкого разграничения и дефиниций этим видам ремонтных работ

В письме Министерства финансов РФ от 14.01.2004 года №16-00-14/10 «Об основаниях для определения видов ремонта» разъясняется, что организация сама должна разработать положения, на основании которых ремонтные работы будут отнесены к текущим или капитальным. При этом допустимо использовать положения документации, оставшейся актуальной со времен СССР, как приводимое Постановление Госстроя № 279.

Рассмотрим основные отличия текущего и капитального ремонтов, которые приняты в предпринимательской практике.

| № | Основание | Текущий ремонт | Капитальный ремонт |

|---|---|---|---|

| 1 | Периодичность | Не более раза в год | Более одного года |

| 2 | Характер работ | Устранение повреждений, неисправностей, замена отдельных частей | Полная разборка, замена всех поврежденных или изношенных элементов |

| 3 | Длительность | Не очень продолжительный | Продолжительный |

| 4 | Основной способ исполнения | Чаще хозяйственный | Чаще подрядный |

| 5 | Регулярность | Должен производиться по специально составленным графикам | Зависит от степени износа основного средства, назначается специально |

| 6 | Дополнительные работы | Не предусмотрены | Может сопровождаться реконструкцией, модернизацией |

Акт ввода в эксплуатацию оборудования (бланк и образец)

Бланк формы ОС-1

Оборудование – это применяемое самостоятельно или устанавливаемое на машину техническое устройство, необходимое для выполнения ее основных или дополнительных функций, а также для объединения нескольких машин в единую систему (п. 1 ст. 2 ТР ТС 010/2011 , утв. Решением Комиссии ТС от 18.10.2011 № 823). А каким образом оформить ввод оборудования в эксплуатацию?

Как оформить ввод оборудования в эксплуатацию?

Действующее бухгалтерское законодательство не предусматривает единой обязательной формы, которая должна быть составлена при вводе в эксплуатацию оборудования.

Напомним, что Постановлением Госкомстата от 21.01.2003 № 7 утверждены унифицированные формы первичной учетной документации по учету основных средств. Среди этих форм есть первичные документы по учету в том числе и оборудования:

- акт о приеме (поступлении) оборудования (форма № ОС-14 );

- акт о приемке-передаче оборудования в монтаж (форма № ОС-15 );

- акт о выявленных дефектах оборудования (форма № ОС-16 ).

Предназначены ли эти формы первичной документации для учета ввода оборудования в эксплуатацию?

В соответствии с Указаниями по применению и заполнению данных форм (утв. Постановлением Госкомстата от 21.01.2003 № 7) форма № ОС-14 применяется для оформления и учета поступления на склад оборудования, которое в последующем будет использоваться в качестве объекта основных средств. Акт составляется в 2-х экземплярах комиссией, которая уполномочена на прием основных средств. Затем акт утверждается руководителем организации. Если качественную приемку оборудования при его поступлении провести невозможно, акт по форме № ОС-14 составляется как предварительный по результатам наружного осмотра. Все выявленные в последующем качественные и количественные расхождения с данными поставщика, а также факты боя и лома отражаются в отдельных актах.

Для момента, когда оборудование передается в монтаж, Постановлением Госкомстата от 21.01.2003 № 7 предусмотрено составление Акта по форме № ОС-15. При этом если монтаж проводится подрядным способом, в состав приемочной комиссии включается представитель подрядной монтажной организации. В этом случае отдельный акт по форме № ОС-15 не составляется. Уполномоченный представитель монтажной организации расписывается в Акте в подтверждение того, что оборудование получено им на ответственное хранение, и получает копию такого акта.

Если в процессе монтажа оборудования, наладки, испытания или по результатам контроля выявлены дефекты, предусмотрено составление Акта по форме № ОС-16.

Приведенный выше порядок составления первички по учету оборудования показывает, что Постановлением Госкомстата от 21.01.2003 № 7 не предусмотрено оформление ввода в эксплуатацию оборудования одним из приведенных выше документов. Для учета ввода в эксплуатацию смонтированного и готового к использованию оборудования, которое зачисляется в состав основных средств, предусмотрено применение формы № ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)». В своей Учетной политике в целях бухгалтерского учета организация может указать, что для учета ввода оборудования в эксплуатацию будет использоваться самостоятельно разработанная форма.

Если организация решит использовать унифицированные бланки, это также нужно указать в Учетной политике.

Скачать бланк по форме № ОС-1 для акта ввода оборудования в эксплуатацию можно здесь.

Что касается особенностей заполнения формы № ОС-1 по оборудованию, то для акта ввода в эксплуатацию оборудования порядок заполнения будет в целом аналогичен приведенному в нашей отдельной консультации.

Перемещение основных средств в 1С

Перемещение основного средства в 1C 8.3 достаточно сильно напоминает по сути перемещение товаров. Ключевая разница в том, что товар перемещается между складами, а средство — между подразделениями, ведь уже было принято к учёту.

Когда оформляется такой документ, могут вызвать трудности только некоторые реквизиты, например, начисления амортизации и способа отражения по ней расходов.

Там следует отмечать информацию лишь в том случае, если после перемещения начисляется дополнительная амортизация. В примере на скрине мы не будем их заполнять. Амортизация, по обыкновению, начисляется по завершении месяца.

Дополнительные расходы при оприходовании ОС

Все расходы, связанные с доведением ОС до готовности к использованию, включаются в его начальную стоимость. Учет НДС по ним ведется аналогично учету возмещаемого НДС при покупке ОС и в этих проводках не указан. Общее правило — капитализируются все релевантные расходы, понесенные до ввода ОС в эксплуатацию.

Проводки:

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| 08.04 | Передача ОС в монтаж | Стоимость приобретенного ОС без НДС | Банковские выписки, платежные поручения | |

| 08.04 | ,69,10 | Капитализация затрат на монтаж | Стоимость монтажных работ | |

| 08.04 | 60.01,76.05 | Прочие услуги (например доставка) | Стоимость услуг без НДС | Справка-расчет |

| 08.04 | 68 | Учет таможенных, регистрационных сборов и пошлин | Таможенная пошлина без НДС, другие сборы и пошлины | Банковские выписки |

Продан объект основных средств проводка

На балансе любого предприятия имеются основные средства, в результате эксплуатации которых организация получает прибыль.

Со временем основные объекты приходят в негодность или есть потребность в эксплуатации более современного оборудования. В результате этих причин компания начинает продажу балансовых фондов.

Бухгалтеру предстоит правильно определиться с учетом продажи основных средств.

Определение основных средств

Понятие основные средства с 1 января 2017 года претерпели изменения. Так для налогового учета основными средствами будут являться объекты, которые имеют первоначальную стоимость более 100 000 рублей, а для бухгалтерского учета – более 40 000 рублей.

Срок использования их должен составлять более одного года. Сроки эксплуатации определены новым Классификатором основных средств ОК 013-2014 по амортизационным группам.

Пример учета продажи основного объекта

Разберем пример выбытия основного средства, проводки:

Компания продает производственное оборудование за 84 000 рублей (НДС 18% 15 120 руб.). Первоначальная стоимость оборудования составляет 179 000 рублей, износ – 98 000 руб. Демонтаж оборудования сторонним предприятием обошелся компании 5 000 руб. Транспортная компания доставила покупателю оборудование, что составило 2 000 руб., НДС 18% — 360 руб.

https://www.youtube.com/watch?v=FLkYKZ6Ubsg

На предоставленных данных составим бухгалтерские проводки:

- Дт62 Кт91.01 — 99 120(84000+15120) руб., продажа ОС;

- Дт91.03 Кт68 – 15 120 руб., начисленный НДС;

- Дт01.В Кт01 – 179 000 руб., списана первоначальная стоимость оборудования;

- Дт02 Кт01.В – 98 000 руб., списан износ на момент продажи;

- Дт91.02 Кт01.В – 81 000(179 000-98 000), списана остаточная стоимость;

- Дт91.02 Кт60 – 5 000 руб., отражены затраты на демонтаж оборудования;

- Дт91.02 Кт60 – 2000 руб., определена сумма по транспортировке;

- Дт19.04 Кт60 – 360, учтенный НДС по доставке оборудования;

- Дт68 Кт19.04 – 360, зачтен НДС к вычету;

- Дт91 Кт99 — 4000 (99120-15120-81000-5000-2000), получена прибыль от реализации оборудования.

По данным бухучета остаточная стоимость ОС рассчитывается как сумма первоначальной стоимости за минусом суммы износа.

Если в результате продажи ОС компания-продавец получает убыток, то в бухучете с момента продажи формируется финансовый результат проводкой Дт99 Кт91.

Учет продажи списанного ОС

Зачастую организация продает уже списанный и самортизированный балансовый объект. Списание основных средств проводками:

- Дт01.В Кт01 – списана первоначальная стоимость;

- Дт02 Кт01.В – списан износ ОС;

- Дт62 Кт91.01 – доход от продажи объекта;

- Дт91.02 Кт68 – начисленный НДС;

- Дт51 Кт62 – оплата за реализованное ОС.

Особенности расчета налогов на продажу ОС

При списании, в результате продажи, основного объекта перед налоговым органом встают обязательства в отношении НДС и налога на прибыль. Принятый к вычету ранее НДС проданного объекта восстанавливать к уплате не надо.

При продаже балансового объекта компания может применять разные способы начисления НДС:

- ОС учитывалось без НДС – начисление НДС сверх продажной цены 18%:

- В объект включен входной НДС – расчет НДС ведется по ставке 18/118 к сумме продажной цены за минусом остаточной стоимости ОС.

По налогу на прибыль при реализации ОС имеет нюансы:

- Компания-продавец увеличивает налогооблагаемую базу на сумму продажи;

- В расходную статью попадает остаточная стоимость балансового объекта;

- Если при списании ОС образовался убыток, то компания начисляет износ равномерными частями на период эксплуатации по проданному ОС.

Документальное оформление выбытия ОС

Выбытие основного средства оформляется документами, разработанными самостоятельно компанией или типовые формы документов. При самостоятельной разработке бланков, главное соблюсти все необходимые реквизиты. Все формы бланков, которые использует компания для продажи ОС необходимо утверждение руководителя.

Акты приема-передачи (типовые формы) делятся на несколько видов, в зависимости от характеристики объекта:

- Для объекта, кроме зданий и сооружений – бланк №ОС-1;

- Для выбытия здания или сооружения используется бланк формы №ОС-1а;

- Для однородных основных средств (исключение здания и сооружения) – бланк №ОС-1б.

Налоговые органы не противоречат созданию одной комиссии при приемке и выбытия основных средств.

Изменения по основным объектам нужно внести и в инвентаризационную карточку.

Все документооборот составляется в присутствии комиссии, перечень членов комиссии утверждает руководитель компании.

Как правильно оформить?

Продаже основного средства должна предшествовать процедура его осмотра и оценки состояния. Как правило, эти обязанности на себя берут члены комиссии, создаваемой по распоряжению руководителя.

Если принято решение продать основное средство, то находится покупатель, с которым оговариваются условия сделки и продажная цена объекта. При этом цена может быть как выше, так и ниже остаточной стоимости.

Покупатель и владелец основного средства заключают договор купли-продажи, оформляют акт приема-передачи.

На основании акта бухгалтер продавца отражает проводки по выбытию ОС, а бухгалтер покупателя – проводки по поступлению объекта. Обе стороны отражаются данные об активе в инвентарной карточке (ОС-6, ОС-6а или ОС-6б).

Документальное оформление — образцы документов

В ходе данной операции могут быть оформлены следующие документы:

- Приказ о создании комиссии и продаже основного средства;

- Акт приема-передачи объекта (форма ОС-1, ОС-1а или ОС-1б);

- Договор купли-продажи;

- Инвентарная карточка, в которой фиксируется факт выбытия.

Для бухгалтера наибольшую ценность представляет акт приема-передачи. На основании этого документа можно отразить процедуру продажи на бухгалтерских счетах с помощью проводок.

Без передаточного акта отражение проводок не допускается.

Бухгалтерские проводки при реализации недоамортизированного объекта

Если основное средств не полностью самортизировано, то есть по нему не закончился срок использования, то оно будет иметь остаточную стоимость.

Размер данного показателя определяется как разность балансовой стоимости и начисленной амортизации.

Бухгалтер снимает с учета ОС по остаточной стоимости, при этом продажная цена может как равняться этой сумме, так быть больше или меньше.

Расходы от продажи составляют:

- Остаточная стоимость основного средства.

- Затраты на доставку до покупателя, демонтаж или сборку, а также прочие траты, связанные с реализацией.

- НДС, начисленный при продаже.

Сделка по реализации основного средства в бухгалтерском учете проводится через счет 91. Если же продажа является основным видом деятельности организации, то операция проводится через счет 90.

По дебету счета 91 собираются расходы, по кредиту – отражается продажная цена. Разность дебета и кредита показывает финансовый результат от сделки – прибыль или убыток.

Проводки:

| Операция | Дебет | Кредит |

| Перенос первоначальной стоим. ОС | 01.2 | 01.1 |

| Перенос амортизации, начисленной на момент выбытия | 02 | 01.2 |

| Выбытие ОС на продажу по остаточной стоим | 91.2 | 01.2 |

| Учет всех сопутствующих расходов | 91.2 | 70, 69, 76, 23 |

| Начисление НДС к уплате | 91.2 | 68 |

| Отражение продажной цены, включающей НДС | 62 | 91.1 |

| Финансовый результат прибыль | 91.9 | 99 |

| Финансовый результат убыток | 99 | 91.9 |

Пример, если ОС продан с убытком ниже остаточной стоимости

Исходные данные:

Организация решила продать офисный стол руководителя в связи его замены на более современный.

Стол покупатель забрал самостоятельно. Начисленная амортизация 80 000. Продажная цена составляет 118 000.

Проводки:

| Операция | Сумма | Дебет | Кредит |

| Списана балансовая стоимость стола | 200 000 | 01.2 | 01.1 |

| Учтена амортизация | 80 000 | 02 | 01.2 |

| Списан стол на продажу | 120 000 | 91.2 | 01.2 |

| Начисление НДС к уплате | 18 000 | 91.2 | 68 |

| Стол продан покупателю | 118 000 | 62 | 91.1 |

| Финансовый результат убыток | 20 000 | 99 | 91.9 |

Если продается списанный объект, который полностью самортизированный

В этом случае остаточная стоимость ОС будет нулевой, так как амортизационный процесс завершился.

Организация вправе списать самортизированное основное средство в связи с износом и далее либо утилизировать его, либо продать.

Если принимается решение о продаже, то находится покупатель, обговариваются условия сделки и цена.

Списанный объект можно не только уничтожить, разукомплектовать или продать, но и подарить, то есть передать безвозмездно другому лицу.

Если полностью самортизированное основное средство продается, то в бухучете отражаются следующие проводки:

| Операция | Дебет | Кредит |

| Списание начальной стоим. ОС | 01.2 | 01.1 |

| Учет амортизационных накоплений | 02 | 01.2 |

| Учет расходов по списанию и продаже | 91.2 | 70, 69, 76, 23 |

| Начисление НДС к уплате | 91.2 | 68 |

| Отражение продажной цены, включающей НДС | 62 | 91.1 |

| Финансовый результат прибыль | 91.9 | 99 |

| Финансовый результат убыток | 99 | 91.9 |

При безвозмездной передаче самортизированного ОС проводка по отражению продажной цены не совершается, однако НДС нужно начислить от рыночной цена на подобный объект.

Корреспонденция типичных проводок по оприходованию основных средств

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Строительство объектов основных средств | ||||

| 60 (76) | 51 | 59 000,00 | Оплата подрядчику за предоставленные услуги | Счет, банковская выписка |

| 08 | 10 | 100 000,00 | Переданы материалы на строительство объекта подрядным способом | Накладная-перемещение |

| 08 | 60 (76) | 50 000,00 | Учтены работы, выполненные подрядчиком | Счет, акт выполненных работ |

| 08 | 60 (76, 23, 25, 26) | 40 000,00 | Накладные затраты по строительству объекта | |

| 19 | 60 (76, 23, 25, 26) | 34 200,00 | Отображен НДС по всем операциям, связанных со строительством объекта основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 190 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Покупка объектов основных средств (приобретено оборудование) | ||||

| 60 (76) | 51 | 118 000,00 | Оплачен счет продавца (с НДС) (покупка основного средства) | Счет, банковская выписка |

| 08 | 60 (76) | 100 000,00 | Оприходование приобретенного основного средства на баланс предприятия | Счет, расходная накладная, акт выполненных работ |

| 60 (76) | 51 | 11 800,00 | Оплата за транспортировку и монтаж | Счет, банковская выписка |

| 08 | 60 (76) | 10 000,00 | Затраты связанные с транспортировкой и монтажом основного средства | Акт выполненных работ, товаротранспортная накладная |

| 19 | 60 (76) | 19 800,00 | Отображен НДС по операциям, связанных с приобретением, транспортировкой и монтажом основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 110 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Вклады в уставной капитал | ||||

| 08 | 75 | 52 000,00 | Внесено основное средство, как вклад в уставной капитал | Учредительные документы |

| 08 | 60 (76) | 5 000,00 | Затраты связанные с транспортировкой основного средства | Акт приема-передачи |

| 19 | 60 (76) | 900,00 | Отображен НДС по расходам на доставку | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 60 (76) | 51 | 5 900,00 | Оплата счета за транспортировку | Счет, банковская выписка |

| 01 | 08 | 57 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Приобретение за счет средств целевого бюджетного финансирования | ||||

| 08 | 86 | 150 000,00 | Получение основного средства через программу целевого финансирования | Счет |

| 01 | 08 | 150 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 86 | 98 | 150 000,00 | Затраты учтены в составе доходов будущих периодов | |

| Безвозмездное получение (безвозмездное поступление) | ||||

| 08 | 98-2 | 40 000,00 | Принятие безвозмездно полученного объекта к учету | Бух. справка-расчет |

| 08 | 60 (76) | 8 000,00 | Доведение безвозмездно полученного объекта до рабочего состояния | Акт приема-передачи, договор |

| 19 | 60 (76) | 1 440,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 48 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 60 (76) | 51 | 9 440,00 | Оплата посреднических услуг | Счет, банковская выписка |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| Обмен на другое имущество | ||||

| 08 | 60 | 150 000,00 | Оприходование основного средства по договору мены | Приходная накладная |

| 19 | 60 | 27 000,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 150 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 62 | 90-1 | 177 000,00 | Выручка от реализации готовой продукции по договору мены | |

| 90-3 | 68 | 27 000,00 | Начислена сумма НДС | |

| 90-2 | 43 | 115 000,00 | Списание себестоимости готовой продукции по договору мены | |

| 90-9 | 99 | 35 000,00 | Отображение финансового результата по данному обмену | |

| 60 | 62 | 177 000,00 | Взаимозачет договора мены | |

| 68 | 19 | 27 000,00 | Предъявленная к вычету сумма НДС | |

| Оприходование неучтенных объектов | ||||

| 01 | 91-1 | 200 000,00 | Оприходование неучтенных объектов выявленных при инвентаризации | Бух. справка-расчет, акт приема-передачи инвентарного объекта (ОС) |

Пошаговая инструкция

Процесс безвозмездной передачи ОС другой организации включает в себя следующие этапы:

- Подписание договора о безвозмездной передаче (дарения).

- Создание комиссии.

- Составление акта приема-передачи.

- Внесение информации в инвентарную карточку ОС.

- Отражение необходимых проводок в бухгалтерском учете.

Какие документы нужно оформить?

Передавая объект основных средств безвозмездно другой организации, нужно начать с составления первичной учетной документации с содержанием обязательных реквизитов.

Основание, на котором составляется акт – технические документы на основное средство, а также информация бухгалтерского учета (например, благодаря оборотам по счету 02 «Амортизация основных средств» возможно заполнение информации о размере накопленной амортизации).

Оформление акта приема-передачи должно предполагать два экземпляра – один из них должна получить принимающая сторона.

Составляя акт, нужно оставить свободной графу о сведениях об объектах основных средств на день принятия к бухучету. Данный раздел заполняется получателем в его документе.

Каждый экземпляр документа должны подписать и утвердить и даритель, и одаряемый.

Акт должен состоять из:

- Номера и дня, когда был составлен документ.

- Полного названия основного средства, исходя из технических документов.

- Наименования учреждения – разработчика.

- Заводского и присвоенного инвентарного номера основного средства.

- Номера амортизационной группы, срока эффективного применения данного средства и фактического срока использования.

- Амортизационной суммы, начисленной на момент безвозмездной передачи объекта ОС, его остаточной стоимости.

- Информации о том, имеются ли в составе драгметаллы и камни.

Еще в акте должно быть комиссионное заключение. Орган создают в учреждении, он контролирует приход и уход основных средств.

Состоит эта комиссия из: главного бухгалтера, материально-ответственных граждан и иных специалистов, поставленных начальством.

Утверждением состава комиссионного органа занимается начальник учреждения – посредством издания специального приказа.

Составляя акт, нужно вписать информацию о том, что объект ОС больше не является основным средством предприятия, в инвентарную карту.

Разработка формы такой карточки может быть осуществлена в самостоятельном порядке. Еще один вариант – можно воспользоваться унифицированной формой № ОС-6 (ОС-6а).

Малыми предприятиями может быть использована инвентарная книга по форме № ОС-6б.

У таких карточек должны быть прописаны обязательные реквизиты, зафиксированные в части 2-й статье 9-й Закона от 6-го декабря 2011 г. № 402-ФЗ.

Основание для внесения информации – акт о приеме-передаче (его составляют в период передачи рассматриваемого нами объекта), а также договор дарения.

Документ должен содержать информацию о том, сколько драгметаллов передали вместе с объектом основных средств.

Проводки в бухгалтерском учете

Безвозмездная передача основного средства фиксируется на бухгалтерских счетах в виде проводкой. Для отражения проводок необходимо иметь передаточный акт и бумагу, доказывающую рыночную стоимость актива.

Любой поступающий на предприятие объект основных средств приходуется на счет 01. Дебет этого счета отражает стоимости существующих на балансе объектов. По кредиту счета 01 отражается стоимость выбывающих ОС, в том числе и безвозмездно.

Задача бухгалтера последовательно отразить следующие операции:

- Открыть на счете 01 субсчет 01.2.

- Перенести в кредит открытого субсчета 01.2 первоначальную стоимость ОС – проводка Дт 01.2 Кт 01.2.

- Перенести в дебет субсчета 01.2 накопленную амортизацию по ОС, передаваемому безвозмездно – Дт 01.2 Кт 02.

- Рассчитать остаточную стоимость ОС на дату безвозмездной передачи – разность первоначальной стоимости и амортизации (сальдо субсчета 01.2).

- Списать остаточную стоимость объекта проводкой Дт 91.2 Кт 01.2 (счет 91 позволяет учесть прочие доходы и расходы организации, в том числе и расходы от безвозмездной передачи основного средства).

- Определить рыночную стоимость на передаваемый объект ОС, именно на эту стоимость следует начислить НДС.

- Рассчитать НДС от рыночной стоимости актива для уплаты в бюджет – проводка Дт 91.2 Кт 68 (операция по безвозмездной передачи является объектом обложения НДС).

- Учесть остальные расходы, связанные с безвозмездной передачей ОС другой компании – проводки Дт 91.2 Кт 70, 69, 76.

- Определить финансовый результат от операции – убыток отражается проводкой Дт 99 Кт 91.9.

Сведем проводки по основному средству, которое передано безвозмездно другому лицу, в таблицу:

Продажа объектов

Несмотря на то что одним из критериев выделения имущества в разряд основных средств указано, что оно не для продажи, это не значит, что продавать его запрещено. Организация вправе заменить имущество на более новое, избавиться от того, что стало ненужным. Давайте рассмотрим, как отражается продажа основных средств, проводки и документы.

Первым шагом на счет 01 переносится вся начисленная амортизация со счета 02 (Дт 02 Кт 01). Разница между покупкой и амортизацией составит остаточную стоимость имущества. Она переносится на счет 91 (Дт 91 Кт 01). Сумма выручки от продажи записывается Дт 62 Кт 91. Начисляется НДС – Дт 91 Кт 68.