Налоговые ставки на землю в московской области — размер взносов

Содержание:

- Порядок исчисления и уплаты налога на землю

- Сельский дом

- Заключение

- Особенности сбора в МО

- Как купить участок?

- Кто имеет право на льготы

- Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

- Платят ли пенсионеры земельный налог

- Подача деклараций

- Налоговое уведомление

- Особенности налогообложения на дачный участок

- Уведомление налоговых органов о хозпостройках

- Как часто и когда нужно платить налоги?

- Порядок и правила начисления

- Налог на частный дом и землю – правовая регламентация

- Как рассчитывается налог на одно-, двух- и трехэтажный дом?

Порядок исчисления и уплаты налога на землю

Сведения о землевладельцах в налоговую предоставляют служащие, ведущие кадастровый учет. Ежегодно до 1 февраля эта структура оповещает налоговую инспекцию обо всех землевладельцах и их новых наделах земли.

Физлицам начисляют налоговый платеж исходя из размера надела, ставки налога и льгот. Сумма начислений зависит от региона расположения участка. Если общее хозяйство состоит из земельных наделов, облагаемых налогом по разным ставкам, сумма высчитывается по совокупности налога всех участков. В случае, если землей владеют двое и более граждан, определяют и долю каждого совладельца в общей сумме к уплате.

Налог на сельские угодья назначают с учетом состава наделов, их площади, качества и места расположения. К наделам в селе относят: огороды, пастбища, сады, залежи, сенокосы, виноградники. Сумму оплаты насчитывают согласно Приложению № 1 к закону РФ «О плате за землю».

Сумму налога рассчитывают в конце года. Если владелец утратил право собственности в середине периода, расчет производится с учетом коэффициента: количество полных месяцев, в течение которых хозяин пользовался землей, делят на 12 мес. Если надел был куплен либо продан до 15 числа, то считается полным месяц, когда возникли права. Если продажа состоялась после 15 числа, принимают за полный месяц время прекращения прав. Например, гражданин приобрел участок 23 марта, а продал его 20 ноября, значит, он владел землей с апреля по ноябрь, то есть 8 месяцев.

Коэффициент рассчитывают так: 8 мес./12 мес. = 0,66. Чтобы высчитать сумму платежа, кадастровую стоимость умножают на размер доли в праве на надел (если таковая имеется), на налоговую ставку и на коэффициент пользования землей (если был неполный год владения участком).

Налог на землю в Московской области в 2021 году для физических лиц, как и раньше, будет насчитываться согласно кадастровой стоимости земельного надела. Ставка в 2021 году не изменится и составит 0,3% от кадастровой стоимости земли. Например, с помощью калькулятора легко рассчитать размер налога за владения в Подмосковье с оценкой в 2 500 000 руб.: 2 500 000×0,3/100 = 7 500 руб.

Сельский дом

Платежи начисляются по общепринятой схеме. Владельцы сельских домов часто не регистрируют жилище. Собственникам вновь возведенных зданий и лицам, приступившим к строительству, увильнуть от оформления недвижимости невозможно. Власти строго контролируют новостройки.

Пенсионеры освобождаются от платежей за дом, в котором они проживают, и дополнительно за одно строение площадью не выше 50 м². Сельские дома оцениваются кадастровым органом сравнительно недорого по причине удаленности от социальных учреждений.

Еще информация об уплате налогов с построек на даче в видео:

Заключение

Итак, жилые и нежилые помещения с фундаментом подлежат налогообложению. Налог не взимается, если строения являются движимым, временным имуществом. При квадратуре до 50 м² владелец вправе оформлять льготный тариф. Специфику конкретных обстоятельств при начислении суммы сбора, предоставления вычета уточняют у инспекторов ИФНС.

Особенности сбора в МО

Местное самоуправление должно принять соответствующий нормативный акт, который определяет порядок и сроки, а также величину выплат по налоговому сбору. Если этого не сделать, налогоплательщики не будут выплачивать земельный налог.

Земельный налог обязаны платить юридические и физические лица, если они:

- владеют земельным участком;

- обладают правом, позволяющим использовать землю на постоянной основе;

- являются обладателями права на наследование земли, которая считается объектом налогообложения.

Существуют исключения, которые формируют особую группу земельных участков, не входящих в категорию объектов, облагающихся налогом. Среди них можно отметить:

- участки, входящие в лесной фонд РФ;

- земельные территории, использующиеся для обеспечения различных государственных нужд;

- земельные участки с объектами, которые представляют собой историческую, культурную и археологическую ценность.

Формирование суммы налога напрямую зависит от кадастровой стоимости участка. Так как она обновляется каждый код, следует отметить, что существует два вида оценки, влияющего на показатель – общая и индивидуальная.

Первый вариант предусматривает присуждение конкретной стоимости каждой из существующих земельных групп. Это означает, что земельным участкам, относящимся к одной упомянутой группе, будет начислена одна и та же стоимость. Подобное решение не является объективным и не может считаться актуальным, поскольку каждая территория обладает своими индивидуальными особенностями.

Необходимо заметить, что кадастровая и рыночная стоимость – это разные вещи, несмотря на схожую формулу расчета. Последний показатель считается более объективным и актуальным, так как учитывает состояние рынка недвижимости, платежеспособность населения, баланс спроса и предложения, а также внешние экономические факторы, оказывающие влияние на положение в стране.

Ставки по области

Существуют две налоговые ставки, которые определяют, каким именно будет процент при расчете суммы налога:

- 0,3% — для земли сельскохозяйственного назначения, с постройками коммунальной категории, жилыми домами и различными подсобными хозяйствами;

- 0,17% — для земельных участков, купленных под постройку личного жилого дома или ведения собственного хозяйства;

- 1,5% — для иных земельных категорий, не включающих в себя вышеупомянутые участки.

Льготные категории

Льготные категории разработаны специально для тех социальных групп, которые не имеют возможности осуществлять выплаты в полном размере (социально незащищенные слои населения) или для тех физических и юридических лиц, которые соблюдают определенные условия и, следовательно, имеют право на получение финансового послабления.

Основные льготные категории области включают в себя:

- ветеранов войны;

- участников боевых действий на территории СССР и РФ;

- ликвидаторов аварии на Чернобыльской АЭС;

- вдов и родителей военнослужащих, погибших при исполнении;

- инвалидов первой и второй групп, инвалиды детства.

Для пенсионеров в Московской области предусмотрена возможность получения государственной скидки. Возрастная группа граждан получает финансовое послабление, если:

- суммарный доход семьи не превышает двух минимумов, которые предусмотрены по области;

- в семье есть более трех детей, а среднедушевой доход ниже прожиточного минимума;

- пенсионер проживает в одиночестве или речь идет о семье, и при этом доход не достигает прожиточного минимума, который установлен для граждан данной категории.

https://youtube.com/watch?v=0z_ccPkTco4

Как купить участок?

Существует два основных способа покупки земли для ИЖС: оформление договора купли-продажи с частным собственником либо с местной администрацией. В роли собственника может выступать физлицо или организация (к примеру, владелец коттеджного посёлка).

При покупке земли под ИЖС у собственника:

- Изучите полный пакет документов на земельный участок (выписку ЕГРН, межевое дело, планы по застройке территории и пр.).

- Пообщайтесь с соседями и узнайте нет ли судебных споров о границах и какова история участка (как часто он перепродавался в прошлом, нет ли сервитутов и пр.).

- Проверьте действительность информации самостоятельно заказав выписку из ЕГРН через сайт rosreestr-info.ru.

- Убедитесь, что границы участка определены правильно и совпадают с указанными в документах.

- Если всё в порядке, передавайте задаток и заключайте предварительный договор купли-продажи.

Основной договор купли-продажи лучше оформлять у нотариуса, хотя закон и не требует этого для всех сделок. Дополнительно нотариус ещё раз проверит все сведения из реестра и наличие ограничений на сделку.

После этого переход прав регистрируется в Росреестре, а покупатель передаёт оставшуюся часть денег. Финал сделки: оформление акта приёма-передачи земли.

Сделки с государством проходят по более сложной схеме, в особенности если участок неузаконенный и не имеет своего кадастрового номера.

Покупатель платит только за нотариальное оформление сделки (от 3-10 тыс. руб.) и регистрацию перехода прав собственности в реестре (госпошлина 2 тыс. руб.). В его расходы также входят комиссионные риэлтору, которые могут забирать до 3-5% стоимости участка. Налог с продажи (13%) оплачивает только продавец, получивший доход.

Кто имеет право на льготы

Уплачивать земельный налог в 2019 в уменьшенном размере имеют право граждане, перечисленные в ст. 391 НК РФ. Площадь участка в размере 600 кв.м., или 6 соток не подлежит налогообложению. Это изменение было внесено в декабре 2017 года, кроме того в категорию льготников включили пенсионеров. В Раменском районе Московской области многие граждане полностью освобождены от его уплаты. К ним относятся:

- участники, ветераны и инвалиды ВОВ и боевых действий;

- граждане, пострадавшие от воздействия радиации;

- герои СССР и РФ, полные кавалеры орденов Славы;

- инвалиды 1–2 групп и с детства;

- родители и вдовы в/служащих, погибших в Чечне.

Вполовину меньше рассчитанного размера платят малоимущие семьи с доходом ниже прожиточного минимума и семьи с 3-мя и более несовершеннолетними детьми. Не попадающие в эту категорию пенсионеры по местному законодательству имеют право на вычет в размере 20 % от начисленной суммы.

Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

На основании принятого Федерального закона от 28.12.2017 №436-ФЗ введена новая льгота по земельному налогу для пенсионеров. Они имеют право на налоговый вычет. Размер его определяется как кадастровая стоимость 6 соток. Это означает, что если дачный участок пожилого человека меньше 6 кв. м, то платить за него он не должен. До этого такой прерогативой пользовались лишь федеральные льготники:

- Герои России (СССР);

- полные кавалеры ордена Славы;

- граждане, которым присвоена 1 или 2 группа инвалидности;

- ветераны и инвалиды боевых действий;

- граждане, непосредственно участвовавшие в испытаниях ядерного оружия, ликвидации ядерных аварий;

- граждане, ставшие инвалидами в результате ядерных испытаний.

- инвалиды с детства;

- лица, подвергшиеся радиационному воздействию;

- лица, получившие или перенесшие лучевую болезнь;

Обратите внимание, что налоговый вычет предоставляется только на один земельный участок. При этом не имеет значения цель его использования, размер дохода владельца и место расположения земли

Региональным законодательством могут оговариваться дополнительные льготы и для других категорий пожилых людей, например:

- получателей пенсии по потере кормильца;

- работающих пенсионеров;

- при досрочном выходе на пенсию по выслуге лет.

Платят ли пенсионеры земельный налог

Земельный сбор относится к местным налогам, но регулируется на 2 уровнях – федеральном и региональном. Согласно ФЗ РФ от 28.12.2017 г. №436-ФЗ лицам, которые получают пособие, полагается преференция в натуральном выражении: облагаемая база должна быть уменьшена на кадастровую стоимость участка площадью 6 соток (600 кв. м), находящихся в собственности налогоплательщика.

Перечень привилегированных граждан пополнился пенсионерами всех категорий, мужчинами от 60 лет и женщинами от 55 лет, получающими ежемесячное пожизненное содержание. Льготы по земельному налогу в Московской области подразделяются на 3 группы:

- полное освобождение от уплаты налога;

- 50% скидка;

- вычет в натуральном выражении – 600 кв. м с 1 земельного участка.

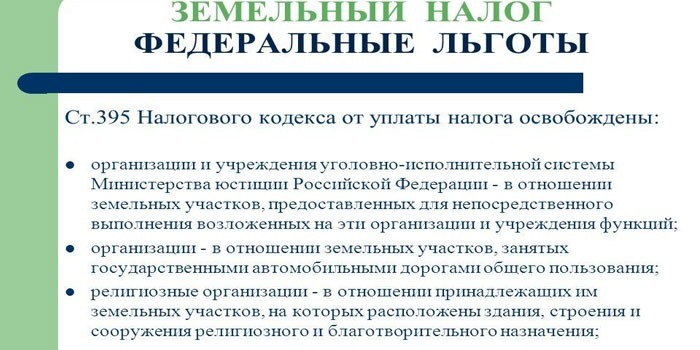

Федеральные льготники

Законодательство РФ перечисляет категории федеральных льготников, которые вправе претендовать на получение фискальных преференций вне зависимости от решений местных властей:

- герои РФ, Союза Советских Социалистических Республик (далее – СССР), полные кавалеры ордена Славы;

- ветераны ВОВ и других войн;

- инвалиды;

- лица, пострадавшие из-за последствий техногенных катастроф.

Региональные преференции для пенсионеров Московской области

Местное законодательство МО определяет перечень категорий лиц, которым предоставляется скидка или вычет в натуральной форме:

- пенсионеры всех видов;

- многодетные семьи;

- родственники военнослужащих, погибших при исполнении обязанностей;

- почетные граждане города;

- малоимущие.

Администрация отдельных районов МО самостоятельно расширила перечень привилегированных лиц и уточнила размеры преференций:

|

Населенный пункт |

Категория пенсионеров и условия предоставления |

Описание льготы |

|

Аксено-Бутырское |

|

50% скидка |

|

Герои СССР и/или РФ, кавалеры ордена Славы всех степеней |

Освобождение от уплаты фискального сбора |

|

|

Вдовы ветеранов ВОВ |

Скидка в размере 1 тыс. р. c полной суммы земельного налога |

|

|

Медвежье-Озерское Щелковского района Московской области |

Собственники земли, площадь которой не превышает 0,25 га – предельно допустимого размера для дач, индивидуального жилищного строительства (далее – ИЖС), ЛПХ |

30% дисконт |

|

Освобождение от уплаты земельного налога |

|

|

50% скидка |

|

|

Васильевское |

|

Освобождение от уплаты фискального сбора |

|

50% скидка |

|

|

Дмитровское Шатурского района Московской области |

|

Освобождение от уплаты фискального сбора |

|

Одинокие пенсионеры с доходом вдвое ниже регионального ПМ |

50% скидка |

|

|

Букаревское Истринского района МО |

Инвалиды 1, 2 групп с детства |

Полностью освобождаются от уплаты земельного налога |

|

Волонтеры, работники благотворительных организаций |

50% скидка |

|

|

Пенсионеры с доходом вдвое ниже регионального ПМ |

Снижение фискального сбора вдвое – для 1 участка, площадь которого не превышает 0,25 га – предельно допустимого размера ИЖС, ЛПХ, дачи |

|

|

Подача деклараций

СНТ обязано представлять декларацию за каждый налоговый период.

Порядок действий налогоплательщика:

-

Обращается в федеральную налоговую службу по месту регистрации деятельности товарищества.

-

Заполняет декларацию в соответствии с данными о налогах.

-

Сотрудник ФНС проверяет правильность заполнения документов и достоверность данных.

-

При положительном решении специалист ставит подпись, печать и отправляет уведомление налогоплательщику.

-

Получив ответ из налоговых органов, председатель оплачивает налоги согласно декларации.

Следует обратить внимание: если за налоговый период у товарищества не образовались задолженности, эти данные тоже стоит указывать в декларации.

При неоплате налоговых платежей будут начислены штрафы.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2021 году за 2020 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2020 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2021 года.

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.

Особенности налогообложения на дачный участок

Налогообложение дачных участков сочетает в себе несколько видов начислений для уплаты.

Виды налогов

При владении дачным участком у собственника возникает обязательство оплачивать налоги:

- Земельный — происходит регистрация права собственности на участок земли. Схема утверждена с 2006 года, расчет суммы платежа осуществляется исходя из величины кадастровой стоимости участка земли.

- На имущество, если на дачном участке располагается жилая постройка. До вступления в силу поправок к НК РФ в 2015 году его рассчитывали по инвентаризационной стоимости. В расчет следует принимать кадастровую цену жилого объекта. Она более приближена к рыночной, поэтому и сумма налога возросла.

- На доходы — обязаны оплатить при продаже дачи.

Для каждого из видов выплат существует целый ряд нюансов, которые следует учитывать при расчете.

Налогоплательщик по представленным видам платежей не должен подавать каких-либо деклараций. Перечисления могут осуществляться в зависимости от способа регистрации дачи по одной из схем:

- в системе государственного реестра — на основании уведомления, направленного из налоговой;

- если участок в Росреестре не зарегистрирован, налог следует платить Главе дачного кооператива.

В первом случае сумма, а также то, каким образом произведен расчет, отражается в уведомлении. Во втором случае придется уточнять всю информацию у Главы кооператива.

Уведомление налоговых органов о хозпостройках

Данные налоговой инспекции передает Росреестр, но за гражданином сохранена обязанность уведомлять эти структуры о появлении права собственности на недвижимость. Он должен это сделать, если уведомления о постановке на учет не приходят. Процедуру можно пройти онлайн через сайт налоговой или при личном визите в отделение. Бланки и формы заявлений можно скачать с официального ресурса или взять у сотрудника инспекции.

Обязательство налогоплательщика

Регистрации права собственности нужно пройти до 31 декабря года, с которого он стал владельцем объекта. Налог будет начисляться с момента подачи данных. Уведомлять инспекцию необходимо и о давно полученном недвижимом имуществе, на которое не приходят извещения об уплате налога. Эта обязанность зафиксирована статьей 23 НК РФ. Если налог на недвижимость был начислен хотя бы раз, сообщать не нужно. Значит, объект уже внесен в реестр.

- Школьные платья

- Гусь с яблоками и черносливом — как вкусно приготовить запеченного или тушеного по пошаговым рецептам с фото

- «Доктор Клаус» от муравьев — средство от насекомых

Что будет, если не уведомлять

Государство борется с неплательщиками. Неучтенные здания выявляют с помощью спутниковых карт или беспилотников. Скрыть незарегистрированные строения не получится. Если инспекция обнаружит на земельном участке физического лица здание, с которого не платится имущественный налог, хозяин постройки будет наказан. Штраф составит 20% от неуплаченной суммы за весь период владения (не более трех лет до времени направления уведомления). Инспектор имеет право провести начисление с повышенным коэффициентом, где ставка составит 0,5%.

Как часто и когда нужно платить налоги?

Налог на загородную недвижимость и земельный участок — ежегодный, и подлежит к уплате в соответствии с налоговым периодом не позднее 1 декабря текущего года.

Как правило, государственные ведомства заранее отправляют собственникам уведомления с расчетом суммы. Если оно не приходит, физическое лицо может обратиться в налоговые органы, в зависимости от месторасположения объекта, и получить необходимую информацию.

Несколько советов

1) Чтобы не стоять в очередях, можно оставить заявку на официальном сайте налоговой инспекции (ссылка — nalog.ru).

2) Если вы имеете льготы, лучше уведомить об этом налоговую заранее, до прихода квитанции — так вы сэкономите кучу нервов и времени в случае пересчета. В перечень льготников, помимо пенсионеров, относят также ветеранов, участников ВОВ, орденоносцев и офицеров, чернобыльцев, инвалидов 1 и 2 группы, семьи военнослужащих, которые потеряли кормильца, участники боевых действий и др.

3) За небольшие строения и хозяйственные постройки площадью до 50 кв. м. платить налог не нужно. Если вы хотите получить льготные условия налогообложения, можно подать соответствующий запрос в налоговую в срок не позднее, чем 1 ноября текущего года.

Если не платить?

В целом, уплата налогов и регистрация построек, которые подпадают под норму закона, является сугубо добровольным делом. Вместе с тем, у налоговой службы есть все рычаги влияния и технические возможности отследить наличие неузаконенных построек на участке.

Современные технологии позволяют зафиксировать строения на участках посредством летательных аппаратов (дронов) и спутниковой связи. В случае обнаружения незарегистрированной постройки, собственники получат уведомление и штраф.

Порядок и правила начисления

Статьей. 366 НК РФ устанавливаются следующие правила и условия исчисления земельных взносов:

- Величина авансовых платежей и основной выплаты вычисляется местными органами налоговой инспекции на основании установленной по конкретному району МО ставки.

- Если владелец потерял право собственности на землю, то сумма к внесению в бюджет рассчитывается по формуле, учитывающей отношение числа полных месяцев владения ЗУ к общему количеству месяцев за год.

- Если владелец территории, принадлежащей одному из районов Московской области, утратил право собственности или приобрел имущество до 15 числа текущего месяца, то, при исчислении взносов к уплате данный период будет считаться полноценным месяцем.

- Если право собственности на имущество потеряно или приобретено после 15 числа текущего месяца, то данный период не входит в общую базу для исчисления платежей.

- Выплаты производятся налогоплательщиками по месту фактического нахождения ЗУ.

- Местный муниципалитет вправе установить категории граждан, не обязанных вносить аванс по выплатам за участки.

- При приобретении юрлицами ЗУ для жилых застроек, расчет налога производится с учетом повышающего коэффициента 2 в течение последующих 3 лет с момента приобретения территории до начала эксплуатации жилья.

- Если на участке, приобретенном юрлицом, за 3 года не построена жилая недвижимость, то начисление выплат производится с учетом коэффициента 4 до сдачи жилья в эксплуатацию.

- Уплата последнего взноса должна состояться не позднее 1 февраля года, следующего за отчетным.

Формула расчета земельного налога

Вычисление взносов за используемый участок земли производится по такой формуле:

СН = Кс х ВД х Ст х КВ, где:

- СН – сумма налога;

- Кс – кадастровая стоимость территории;

- ВД – величина доли за землю, принадлежащая данному собственнику, в сотках;

- Ст – ставка налога, принятая по данному муниципальному образованию МО;

- КВ – коэффициент владельца, учитывающий длительность нахождения в собственности участка.

Кадастровая стоимость участков

С 1.01.2017 г. за основу расчетов при вычислении конечной суммы платежа принята кадастровая стоимость ЗУ. Узнать эту величину можно на официальной странице Росреестра, пройдя онлайн регистрацию на сайте, либо сделав официальный письменный запрос в муниципальное отделение данной организации.

Налог на частный дом и землю – правовая регламентация

Правовая сторона вопросов о применении налога на имущество в виде недвижимости физических лиц рассматривается в главе 32 НК РФ. Какие активы являются объектами налогообложения:

взимается налог на загородный дом, на жилые дома в городах;

налогообложению подлежит квартира, отдельная комната;

облагаются налогом гаражи;

единые недвижимые комплексы.

Также в категорию налогооблагаемых попадают и жилые строения на дачных и садовых участках – их приравнивают к жилым домам по аналогии со зданиями на землях под ИЖС. Если человек владеет не только домом, но и земельным участком, ему придется ежегодно платить и налог на землю. Правовая регламентация налогообложения земель осуществляется положениями главы 31 НК РФ.

Как рассчитывается налог на одно-, двух- и трехэтажный дом?

Итоговая сумма к оплате полностью зависит от налоговой базы. Для частного дома это будет стоимость объекта. Именно цена жилища, которую установил государственный кадастровый орган, определяет конечный размер налога. Никакие другие параметры (высота, этажность, наличие мансарды и пр.) на него не влияют.

Тем не менее конкретный расчёт будет зависеть от региона, в котором расположен дом. Речь идёт не только о конкретной ставке. Алгоритм вычисления определяется системой подсчётов, применяемой в конкретном субъекте РФ — на основе кадастровой или инвентаризационной стоимости.

К 2020 году все регионы страны должны перейти на кадастровую систему подсчёта налога. Тем не менее на данный момент 11 субъектов РФ продолжают рассчитывать имущественную пошлину на базе инвентаризационной стоимости.

Расчёт налога по кадастровой стоимости

Он происходит по формуле:

Н = (Кст — Нв) х Ст х Пкф, где

- Н — налог.

- Нв — налоговый вычет.

- Кст — кадастровая стоимость.

- Ст — ставка.

- Пкф — понижающий коэффициент (установлен на переходный период с системы расчёта по инвентаризационной стоимости на кадастровую, колеблется от 0.2 до 0.6 в зависимости от региона).

Расчёт налога по инвентаризационной стоимости

При исчислении налога по старой системе налоговую базу составит инвентаризационная стоимость квартиры (узнать её можно в БТИ, на сайте ФНС, на сайте Росреестра).

Формула расчёта:

Н = Ист х Ст х Кфд, где

- Н — налог.

- Ист — инвентаризационная стоимость.

- Ст — ставка.

- Кфд — Коэффициент-дефлятор (На 2019 год установлен в размере 1.518) (Приказ Минэкономразвития от 30.10.2018 г. № 595).

Расчёт налога по «переходной» формуле

В соответствии с п. 8 ст.408 НК РФ, на период перехода на новые правила, помимо понижающего коэффициента, регионами может применяться особая формула для налога на недвижимость. Суть её — в уплате налоговой ставки с разницы между кадастровой и инвентаризационной стоимости.

Формула выглядит так:

Н = (Нк — Ни) x К + Ни, где

- Н — налог к уплате.

- Нк – налог, рассчитанный из кадастровой стоимости.

- Ни – налог, рассчитанный по предыдущей системе (инвентаризационной стоимости).

- К – понижающий коэффициент.