Как составить бюджет движения денежных средств

Содержание:

- Как формируется БДР – 5 основных этапов

- Как заполнить отчет о движении денежных средств?

- Форма отчета по БДиР

- Автоматизация управленческого учета на предприятии для исключения ошибок и ускорения работы с БДДС

- БИТ.ФИНАНС/Управленческий учет

- Бюджет доходов и расходов – методика составления + примеры

- Пример БДДС и БДР в Excel

- Подходы к автоматизации формирования отчетных форм.

- Пример БДДС и БДР в Excel

- Разница между БДР и БДДС

- Корректировки: расчет БДДС косвенным методом

Как формируется БДР – 5 основных этапов

БДР – универсальный инструмент управления бизнес-процессами. Он позволяет оптимально использовать ресурсы компании, оценивать экономическое состояние предприятия, планировать дальнейшую работу.

Сегодня большинство компаний пользуются автоматизированными системами ведения и управлению бюджетом. Специальные программы снижают количество ошибок, сокращают время на расчеты и облегчают труд сотрудников финансовых отделов предприятия и центров финансовой ответственности (ЦФО).

Основная цель БДР – учёт и прогноз финансового состояния организации. Это итоговая часть бюджета предприятия, вершина айсберга, основание которого – показатели всех бюджетов компании по всем направлениям.

Рассмотрим поэтапно, как формируется БДР.

Этап 1. Расчет расходов

Без расходов нет доходов

Руководствуясь этой простой истиной, финансовые отделы любой компании, первоочередное внимание уделяют именно затратам

Что входит в расходную часть:

- производственные затраты;

- коммерческие расходы;

- управленческие;

- зарплата и налоги;

- другие расходы.

Детализация расходных статей зависит от целей и возможностей управленческого учёта компании. Понятно, что чем подробнее учитываются затраты, тем яснее экономическая ситуация, в которой находится конкретный объект.

Этап 2. Расчет доходов

Доходы – это все поступления в активы компании.

Сюда относятся:

- выручка от продаж;

- доход от услуг;

- доходы от аренды;

- внереализационные доходы – проценты по займам, компенсации и другие поступления, не связанные напрямую с реализацией основной продукции.

У каждого предприятия свои источники доходов, так что детали зависят от профиля и специфики компании.

Этап 3. Определение прибыли

Прибыль – положительная разница между доходами и расходами. Если разница будет отрицательной, это уже не прибыль, а убыток. Это значит, предприятие работает в минус, и нужны кардинальные изменения в производственных и всех прочих процессах.

Этап 4. Планирование прибыли

Поскольку прибыль – главный источник финансирования предприятия, вся его деятельность направлена на сохранение и увеличение оборотного капитала. Деньги, вложенные в производство, должны возвращаться как можно быстрее – эту задачу и решает профессиональное планирование прибыли.

Другая цель планирования – получить максимум выгоды при минимальных затратах, но не за счёт потери качества, а за счёт рациональной организации труда и снижения сопутствующих затрат.

При этом удовлетворяются главные потребности компании:

- выплата зарплаты и стимулирование сотрудников;

- накопление средств на модернизацию и расширение производства;

- выплата по обязательствам, а также инвесторам и собственникам компании;

- увеличение рентабельности предприятия;

- повышение конкурентоспособности.

Опять же, на точность прогноза напрямую влияет максимально подробная детализация расходов и доходов компании.

Этап 5. Составление отчета

Составить грамотный и объективный отчёт могут только профессионалы. Если вы – руководитель компании и сомневаетесь в компетентности своих сотрудников ЦФО, то наилучший вариант – делегировать бюджетирование квалифицированной компании-аутсорсеру.

Сторонние специалисты не только составят подробный БДР, но и при необходимости предоставят управленческую отчётность. Возможно, на это уйдёт больше времени, но и результат будет более объективным.

Как заполнить отчет о движении денежных средств?

Заполнять форму отчета необходимо с шапки бланка. В расположенных с левой стороны строках пишутся:

-

наименование предприятия;

-

вид экономической деятельности организации;

-

организационно-правовая форма предприятия;

-

форма собственности организации.

Далее в таблицу справа вносятся:

-

дата составления отчета;

-

код предприятия по ОКПО;

-

ИНН организации;

-

код деятельности предприятия по ОКВЭД;

-

коды ОКФС;

-

код единиц измерения по ЕКЕИ (рубли либо миллионы).

-

Текущая деятельность (поля 4110-4129 и 4100). Это денежные потоки, которые возникают в ходе обычной деятельности предприятия, например, получения оплаты за товары/услуги, внесения арендной платы за помещения и оборудование, покупки материалов, заказа работ, выплаты заработной платы и т. д.

-

Инвестиционная деятельность (поля 4210-4219 и 4200). К данному направлению относятся денежные потоки, которые возникают в ходе создания, покупки, выбытия внеоборотных активов организации. Это, например, прибыль от продажи внеоборотных активов, проценты за предоставление займов, дивиденды от участия в других предприятиях и т. д.

-

Финансовая деятельность (поля 4310-4319 и 4300). Это денежные потоки, которые меняют структуру и размер капитала организации и ее заемных средств. К данному направлению относятся, например, получение процентов по денежным вкладам, поступления от выпуска акций и долговых ценных бумаг, получение кредитов и их возврат и т. д.

В поле 4400 вносится сальдо денежных потоков по итогам отчетного года. В 4450 и 4500 указываются остатки денежных средств/эквивалентов на начало и конец отчетного периода соответственно. При необходимости также заполняется поле 4490, показывающее, какое влияние на денежные потоки организации оказали изменения курса иностранной валюты к рублю.

По каждому денежному потоку в отчет вносятся данные за отчетный год и за предыдущий год. Если потоков по какому-либо пункту не было, в соответствующей графе ставиться прочерк. Показатели расходных операций указываются в бланке отчета в круглых скобках. Все данные приводятся в форме в рублях. Если сделка проводилась в валюте, приводится эквивалент суммы в рублях по курсу ЦБ РФ на момент поступления/списания средств.

Денежные потоки, связанные с поступлениями в пользу организации от заказчиков услуг, покупателей товаров, а также с платежами подрядчикам и поставщикам указываются без акцизов и НДС.

Заполненный отчет передается на подпись руководителю предприятия. Если организация использует печать, она проставляется на бланке. Отчет о движении денежных средств составляется в двух экземплярах – один передается в налоговую инспекцию, а второй хранится на предприятии.

В какие сроки отчет о движении денежных средств сдается в налоговые органы?

Отчет сдается в территориальные налоговые органы с прочей документацией, входящей в бухгалтерскую отчетность предприятия. Его необходимо предоставить в течение 3 месяцев, с момента окончания отчетного периода, то есть до кона марта следующего года.

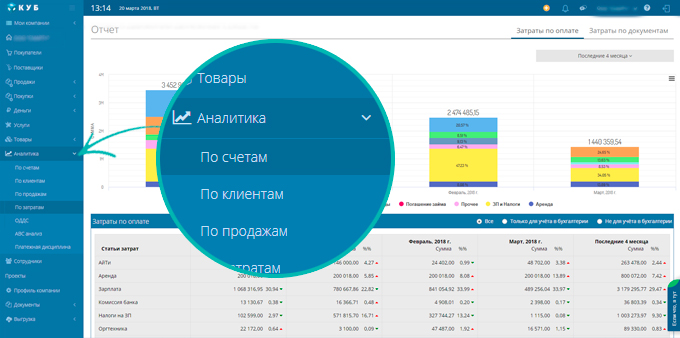

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Начать использовать КУБ прямо сейчас

14 дней

БЕСПЛАТНЫЙ ДОСТУП

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

Форма отчета по БДиР

Ваш бизнес получит выгоду от составления бюджета, если вы будете ежемесячно обновлять бюджет, используя в качестве руководства свои расходы и доходы за предыдущий месяц, а также учитывать финансовые цели или задачи своей компании на год.

Кроме того, поработайте с вашими старшими сотрудниками, чтобы узнать, есть ли у них информация о предстоящих проблемах, которые могут повлиять на запланированные продажи и расходы, положительно или отрицательно. Это позволяет вам по мере необходимости корректировать свой бюджет и финансовые ожидания.

Ежемесячный анализ бюджета вашей компании может указывать, где усилия по достижению бизнес-целей были успешными. Например, если вы поменяете поставщиков услуг медицинского страхования для получения более дешевого страхового покрытия, вы увидите, как это изменение повлияло на итоговый месяц за месяцем, а также год за годом.

Ежемесячный обзор бизнес-бюджета также может помочь вам определить потенциальные проблемы. Например, если у вас есть розничный бизнес, вы можете понять, что вам нужно увеличить свои рекламные расходы осенью, чтобы воспользоваться преимуществами сезона праздничных покупок. Или, если вы внесли изменения, которые могут иметь налоговые последствия для вашей компании, вам может потребоваться увеличить бюджетные расходы на оплату услуг бухгалтера в ожидании дополнительной бухгалтерской работы, необходимой для преодоления последствий.

На следующем листе представлены позиции отчета о прибылях и убытках, которые можно использовать для настройки основного бизнес-бюджета. В зависимости от вашего конкретного типа бизнеса вам, возможно, придется включить дополнительные виды доходов или расходов, но эта рабочая таблица должна дать вам общее представление о типах статей, которые вы должны включить в свой бизнес- бюджет.

|

Рабочий лист основного бизнес-бюджета |

|||

|

КАТЕГОРИЯ |

СУММА БЮДЖЕТА |

ФАКТИЧЕСКАЯ СУММА |

РАЗНИЦА |

|

Доход от продаж |

|||

|

Процентный доход |

|||

|

Доход от инвестиций |

|||

|

Другой доход |

|||

|

ОБЩАЯ ПРИБЫЛЬ |

|||

|

РАСХОДЫ |

|||

|

Бухгалтерские услуги |

|||

|

Комиссия за обслуживание банка |

|||

|

Комиссия по кредитной карте |

|||

|

Расходы за доставку |

|||

|

Депозиты для коммунальных услуг |

|||

|

Расчетные налоги |

|||

|

Медицинская страховка |

|||

|

Расходы по найму |

|||

|

Установка / Ремонт Оборудования |

|||

|

Проценты по долгам |

|||

|

Инвентаризация покупок |

|||

|

Юридические расходы |

|||

|

Лицензии / Разрешения |

|||

|

Платежи по кредиту |

|||

|

Офисные принадлежности |

|||

|

Платежная ведомость |

|||

|

Налоги на заработную плату |

|||

|

печать |

|||

|

Профессиональные сборы |

|||

|

Арендная плата / лизинговые платежи |

|||

|

Пенсионные взносы |

|||

|

Подписки и сборы |

|||

|

Коммунальные услуги и телефон |

|||

|

Транспортные расходы |

|||

|

Другой |

|||

|

СУММАРНЫЕ РАСХОДЫ |

|||

|

ВСЕГО ДОХОДОВ МИНУС ВСЕГО РАСХОДОВ |

Автоматизация управленческого учета на предприятии для исключения ошибок и ускорения работы с БДДС

Функции управленческого учета ориентированы на сбор и предоставление информации сотрудникам компаний, от которых зависит правильность принятия решений для развития бизнеса. Как правило, эти роли выполняют: генеральный директор, финансовый директор, а также руководители различных отделов компании.

Основой управленческого учета можно назвать функции:

- Возможность формирования отчетности.

- Планирование и распределение бюджетов.

- Ведение казначейства.

- Международный учет.

Основные отчеты, применяющиеся в управленческом учете:

- Отчет по прибыли и убыткам. Показывает проекты, генерирующие отрицательную, либо нулевую рентабельность. Благодаря этому отчету есть возможность выделить направления бизнеса, приносящие прибыль.

- Отчет о движении денежных средств дает понять, готова ли компания к генерации денежных потоков для поддержки основной деятельности. С помощью него также можно управлять финансами, благодаря прогнозированию движения денежных средств.

- Управленческий баланс сводит данные предыдущих отчетов в один. Он позволяет контролировать использование прибыли, задолженностей и вносить корректировки в учет.

Автоматизация управленческого учета повысит уровень эффективности решений и будет полезна для предприятий как малого, так и среднего бизнеса.

Вести управленческий учет можно в Excel или при помощи специальных программ, таких как БИТ.ФИНАНС, который создан специально для удобного объединения различных источников информации в одной системе.

Управленческий учет, автоматизированный с помощью БИТ.ФИНАНС позволит облегчить работу по следующим видам операций:

- Планирование хозяйственной деятельности при помощи бюджетирования.

- Осуществление контроля расходов, на основе собранных данных.

- Оптимизация затрат.

- Контроль отклонений от норм, путем сравнения плановых и фактических показателей.

Результаты автоматизации управленческого учета с помощью системы БИТ.ФИНАНС:

- Время на сбор и обработку данных уходит меньше.

- Достоверные данные позволяют быстро принимать решения.

- Появляется возможность учитывать разные сценарии развития.

- Все платежи находятся под контролем.

- Соблюдаются установленные лимиты расходов по статьям.

- Снижается риск хищения денежных средств.

БИТ.ФИНАНС/Управленческий учет

- Контроль и согласование платежей

- Отчетность для собственника или инвестора (МФСО)

- Управленческий баланс

- Бюджетирование

Подробнее Скачать демо-версию

СЗВ-М за август 2020г.

Отмена ЕНВД с 2020-2021 года

Бюджет доходов и расходов – методика составления + примеры

А теперь перейдём от теории к практике!

Для лучшего понимания схема формирования БДР нам в помощь.

Процесс формирования БДР, как видим, многоэтапный. В рамках этой статьи мы рассмотрим только основные из них, те, что обычно вызывают наибольшее количество вопросов.

Этап 1. Рассчитываем расходы

Формировать БДР начинаем с планирования расходов. Делать это советую по схеме «снизу-вверх» с постоянной обратной связью.

По ней расчёт прогнозных расходов начинается на уровне отделов, после чего, готовые цифры с их обоснованием поступают финансовому менеджеру, где и распределяются по статьям раздела «Расходы».

Состав этой части включает в себя:

| Постоянные коммерческие | коммунальные расходы, арендные платежи и др. |

| Постоянные административные | зарплата администрации, амортизация и пр. |

| Постоянные производственные | затраты на материалы, зарплата производственных рабочих и т.д. |

| Переменные коммерческие | расходы по доставке, закупке, стоимость материалов для производственных нужд и т.п. |

| Переменные административные | аудиторские услуги, командировочные расходы, расходы на содержание структурных подразделений и т.п. |

Проект расходной части готовится бухгалтерской службой компании на основе статистической информации за предшествующий период. Затем он передаётся на согласование руководителя ЦФО (центра финансовой ответственности) для внесения предложений по допзатратам, которые могут возникнуть в планируемом периоде.

В утверждённом БРД затраты могут корректироваться по заявкам ЦФО. Обычно такие заявки центры предоставляют раз в квартал. Увеличение расходов должно обосновываться. Если рост затрат превысит установленный в компании для этих целей лимит (как правило, 10-15% от плана), то потребуется согласование с главбухом и гендиректором.

Этап 2. Рассчитываем доходы

Перед расчётом и планированием доходов необходимо разобраться с видами деятельности компании, определить, какие из них основные, какие прочие.

Затем все доходы подразделяются и планируются по:

- видам продукции, услуг, товаров;

- рынкам (внутренний/внешний);

- видам валюты (рубли, доллары, евро и т.д.)

Таким образом подразделяем и рассчитываем все остальные поступления.

При составлении доходной части бюджета учитываются результаты выполнения БДР прошлого года, данные из планов доходов и планов развития компании, представленные структурными подразделениями.

Этап 3. Определяем прибыль

Рассчитав доходы и расходы, переходим к определению величины прибыли. Для этого из планируемых доходов вычитаются полученные расходы.

В зависимости от того, какие расходы минусуем, получаем величину того или иного вида прибыли: валовую, маржинальную.

Этап 4. Планируем прибыль

Прибыль – основная цель любой коммерческой организации. Имея сведения о планируемых доходах/расходах, можно вывести норму прибыли – величину, ниже которой опускаться нельзя.

Этап 5. Составляем отчёт

Логическим завершением всех расчётов станет бюджет доходов и расходов. Разнесём все полученные значения в утверждённую в компании форму БДР.

Помните, его структура зависит от вида деятельности, размера бизнеса и типа компании?

Чтобы у вас сложилось более чёткое представление, ниже я представила БДР небольшой фирмы.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Подходы к автоматизации формирования отчетных форм.

Формирование CF довольно трудозатратно и требует значительных временных ресурсов, даже при формировании прямым методом. Без автоматизации в данном вопросе не обойтись. Скорее всего, вам потребуется помощь ИТ-специалистов, чтобы разработать отчеты по CF с учетом специфики вашей компании.

Сервис Галочка позволяет выполнить настройку любых отчетов, причем сделать это вы сможете самостоятельно. Косвенный CF сделать теперь не сложнее, чем CF прямым способом. И с Галочкой у этого способа формирования CF не останется недостатков. Вы будете без особых усилий получать необходимый отчет.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Разница между БДР и БДДС

Хотя оба бюджета и БДР, и БДДС, отражают движение финансовых ресурсов внутри компании, но основная суть состоит в том, что не всякое движение денег, на самом деле, отражается в отчётности компаний, как расход или доход. Также и изменения в остатке финансовых ресурсов, не всегда происходят через поступление средств или какие-либо выплаты.

Основные отличия между БДР и БДДС заключаются в следующем:

- БДР содержит данные о себестоимости, выручке — его показатели формируют плановую прибыль;

- БДДС содержит только те финансовые операции, которые уже выражены в денежном выражении — он показывает распределение потока всех финансов фирмы, по имеющимся счетам-регистрам бухучета;

- Оба бюджета имеют несколько одноимённых статей, но основной набор статей различный и данные отражаются в статьях по-разному.

Приведем несколько статей, которые позволят понять принципиальное отличие этих бюджетов.

БДР имеет следующие отличающиеся статьи:

- Амортизация;

- Ввод основных фондов;

- Списание ТМЦ на себестоимость производимой продукции;

- Стоимостная оценка отгруженной продукции;

- Недостачи и порчи ТМЦ;

- Курсовые разницы.

БДДС имеет следующие отличающиеся статьи:

- Финансовые платежи и поступления по инвестициям;

- Кредиты;

- Поступления в основные фонды фирмы;

- Поступление средств от покупателей и заказчиков;

- Закупка ТМЦ;

- Затраты на капремонт;

- НДС;

- Косвенные налоги.

Основной задачей составления БДДС является управление текущими денежными потоками фирмы. Этот бюджет составляется в нескольких вариантах — текущем и прогнозном. Обычно БДДС оставляют на год с разбивкой по месяцам, затем корректируют в течение года, исходя из фактического текущего состояния компании, её текущей операционной деятельности.

БДДС составляется для сравнения фактических и плановых показателей, что позволяет топ-менеджменту фирмы в оперативном режиме корректировать деятельность компании.

Основной задачей БДР является отражение баланса предприятия в стоимостном выражении.

БДР похож на Форму № 2 стандартной финотчётности — Отчет о прибылях и убытках. Но его структура является более гибкой и в зависимости от нужд организации, статьи могут в нём добавляться или напротив исключаться, что позволяет делать такой отчёт более наглядным и удобным для анализа.

Основной целью составление данных бюджетов является оценка рентабельности бизнеса и прогнозирование прибыли фирмы в результате ее текущей деятельности.

Составляют такой бюджет в текущем оперативном режиме топ-менеджеры и управленцы компании, по этим бюджетам они сразу видят все недостатки текущей деятельности и могут принимать оперативные управленческие решения по исправлению ситуации, не дожидаясь конца периода, когда будет получен итоговый убыток за отчетный период.

Корректировки: расчет БДДС косвенным методом

Воспользуемся имеющейся информацией и заполним лист Потоки по состоянию на 1 июня (см. табл. 4). Проведем корректировки, исходя из расчета БДДС косвенным методом.

- Изменение дебиторской задолженности. Выросла на 6 024 187, 29 руб. с начала года. Значит, корректировку в таблице отражаем со знаком минус.

- Изменение кредиторской задолженности. Выросла на 5 706 869, 26 руб. с начала года – корректировка с плюсом.

- Изменение займов и кредитов. Задолженность компании выросла с начала года на 396 090 руб. Также корректировка с плюсом.

- Приобрели основные средства. Операция уменьшает денежный поток. Отражаем в таблице со знаком минус (- 72 000 руб.)

- Приобрели товар на склад. Денежный поток уменьшился на 99 297,72 руб.

- Амортизация. За этот период не начислялась.

Просуммируем все корректировки и получим сумму = — 92 525, 75 руб. Дельта между прибылью и остатком денежных средств у нас та же. Значит, мы все учли правильно, и ошибок нет (см. табл. 4 – Потоки на 01.06)

Таблица 4. Лист «Потоки»

|

Показатель |

Потоки на 01.06 |

Потоки на 01.07 |

Потоки на 01.07 с ошибкой |

|

Форма№2 «Прибыль» |

364 970,35 |

415 884,04 |

415 884,04 |

|

Форма№4 «Деньги» |

272 444,60 |

655 969,90 |

655 969,90 |

|

Разница |

-92 525,75 |

240 085,86 |

240 085,86 |

|

Расшифровка |

|||

|

Изменение дебиторской задолженности |

-6 024 187,29 |

-5 410 300,28 |

-5 410 300,28 |

|

Изменение кредиторской задолженности |

5 706 869,26 |

4 979 755,85 |

4 979 755,85 |

|

Изменение займов и кредитов |

396 090,00 |

926 200,00 |

926 200,00 |

|

Приобретение основных средств |

-72 000,00 |

-128 700,00 |

-128 700,00 |

|

Товары на складе |

-99 297,72 |

-137 594,71 |

-137 594,71 |

|

Амортизация |

0,00 |

10 725,00 |

|

|

Разница |

-92 525,75 |

240 085,86 |

229 360,86 |

|

Проверка |

0,00 |

0,00 |

10 725,00 |

Аналогично заполняем следующий период – отчет по состоянию на 1 июля. Берем данные нарастающим итогом с начала года. Здесь добавляется амортизация – корректировка со знаком плюс, поскольку она не влияет на денежный поток (не уменьшает его, но снижает прибыль). И также в данном случае ошибок нет (см. табл. 4 – Потоки на 01.07). Если бы мы забыли внести амортизацию в лист Потоки, то при проверке «вылезет» цифра 10 725 руб. (см. табл. 4 – Потоки на 01.07 с ошибкой)