Кбк для уплаты сборов

Содержание:

- Коды для бюджетных и автономных учреждений

- Что такое КБК

- Что такое платежное поручение и для чего оно применяется?

- Налог на прибыль организаций

- В платежке неверно указан КБК: что делать

- Чем чревата ошибка в КБК

- Из каких частей состоит код?

- Структура кода

- Из чего состоит КБК

- КБК в платежке в 2020 году

- Что такое КБК в платежке

- Расходные коды для госзакупок

- Почему меняются коды бюджетной классификации?

- Значение в платежном документе

- Коды бюджетной классификации для ПФХД и плана-графика закупок

- Как узнать код КБК?

- Может ли банк отказать в исполнении платежного поручения?

- Как оплатить 3% КПН или ИПН + СН

- Особенности расчета и уплаты налога на прибыль юрлиц

Коды для бюджетных и автономных учреждений

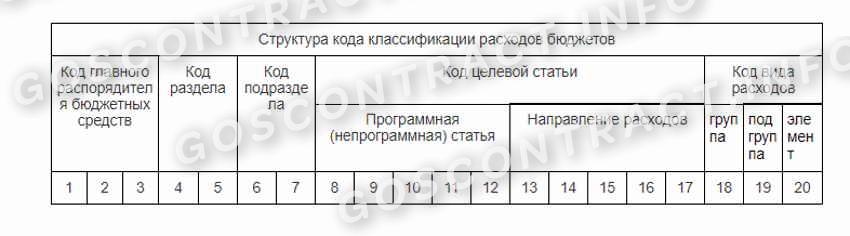

Отличительной особенностью для бюджетных и автономных учреждений является упрощенный порядок формирования кода. То есть с 1 по 17 знак двадцатизначного кода устанавливаются нулевые значения. А с 18 по 20 знак — КВР — вид расхода.

К примеру, исполнителю надлежит определить КБК на капитальный ремонт учреждений спорта на 2022 год. Вот как определить КБК госзакупки для организации:

- Открыть Приказ № 75н.

- Проверить все группы и программы. Например, в приложении № 65 приведены кодировки для нацпрограммы «Спорт — норма жизни».

- Составить код. Шифр вида расхода «капитальный ремонт» отнесен в группу КБК 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества». КБК для закупок по капремонту — 000 0000 00000 00000 243.

Для остальных заказов применяется код 244: расшифровка КБК 244 — прочая закупка товаров, работ и услуг. По кодировке видов расходов приобретают хозяйственные и канцелярские товары, ГСМ, строительные материалы (текущий ремонт), продукты питания, материальные запасы, основные средства.

Если увидели в документах такой КБК 961 0505 12в0400100 244 000, это означает, что его составили для казенного учреждения г. Москвы. Муниципальные и автономные организации проводят платежи по упрощенному шифру. Разбираем кодировку по частям:

- 961 — это код ГРБС, обозначает префектуру Центрального административного округа города Москвы;

- 0505 — раздел и подраздел: другие вопросы в области жилищно-коммунального хозяйства;

- 12в0400100 — целевая статья расходов: закупка товаров, работ и услуг для обеспечения нужд г. Москвы;

- 244 — КВР: прочие закупки товаров, работ, услуг;

- 000 — лишняя классификация: КБК состоит всего из 20 символов.

То есть этот КБК используют для программных направлений расходов из сфер ЖКХ в Москве.

Что такое КБК

В Бюджетном кодексе РФ приводится расшифровка КБК — код бюджетной классификации. Он представляет собой набор цифр, необходимый для перевода средств в пользу государства. По нему при перечислении платежа в бюджет определяется его назначение и происходит распределение средств: КБК — это, простыми словами, закодированный путь, по которому деньги плательщика попадут в нужный раздел бюджета.

Коды утверждает Министерство финансов: основной нормативный акт — . В приказ регулярно вносятся изменения (в 2021 году действует редакция от 29.07.2021), информация об этом публикуется в официальном органе печати и на сайте министерства. А вот где взять КБК на 2022 год — в Приказе Минфина № 75н от 08.06.2021. Кодировку из Приказа № 75н используют не только для оплаты, но и при планировании бюджета на 2022 г. и плановый период 2023-2024 гг.

КБК — это те цифры, которые указывают в квитанции или платежке при перечислении средств в бюджетную систему РФ

Очень важно не совершить ошибок при указании кода и вносить в платежный документ правильные реквизиты, в противном случае деньги поступят «не по адресу», и придется проделать немало работы, чтобы эту ошибку исправить

Код бюджетной классификации нужен не только предпринимателю или организации при заполнении платежного поручения, но и гражданам при оплате различных услуг и перечислении налогов.

Основные назначения платежей:

- налоги, сборы;

- государственные пошлины (в том числе плата за предоставляемую госорганами информацию, документы и копии);

- страховые взносы в государственные и негосударственные фонды;

- платежи за пользование недрами, добычу полезных ископаемых;

- штраф, пеня и т. д.

И этот список не полный. Кодировка пригодится для оплаты детских садов, платных услуг в школах и учреждениях Минздрава. Посмотрите, где на квитанции находится КБК (пример для оплаты детского сада).

Что такое платежное поручение и для чего оно применяется?

Под платежными поручениями в общем смысле подразумеваются различные

виды платежных документов (чек, вексель, платежное требование-поручение,

инкассовое распоряжение и т.д.), однако в обиходе под этим определением

практически всегда понимается документ, который используют стороны при

расчетах за товары, услуги или при оплате налоговых и иных платежей в

безналичном порядке.

Название документа обусловлено тем, что одна сторона поручает банку перевести деньги со своего счета на счет другой стороны.

Используется платежное поручение в следующих целях:

оплата за товары, работы и услуги;

перечисление денег со счета на депозит или на погашение кредита;

внесение предоплаты по договору;

уплата периодического платежа по договору;

оплата налогов, пеней и штрафов.

В Казахстане порядок составления и использования платежных поручений

при безналичных расчетах регулируется Постановлением Правления НБ РК

№208 от 31.08.2016 г. «Об утверждении Правил осуществления безналичных

платежей и (или) переводов денег на территории Республики Казахстан».

Платежное поручение может быть:

бумажным;

электронным.

В любом случае ему присваивается отдельный номер, под которым документ фиксируется в банковской базе данных и документации.

Как составить платежное поручение?

Для того, чтобы платежное поручение имело силу и явилось основанием для перевода денег, должны соблюдаться следующие условия:

указан счет получателя;

на счету отправителя есть нужная сумма;

документ актуален (срок его действия -10 дней (п.18 Правил), если в нем не указан другой, более короткий срок);

документ составлен по форме, установленной законодательством.

Форма, по которой заполняется платежное поручение, зависит от назначения платежа (п.15 Правил):

в пользу получателя, при расчете за товары и услуги – по форме,

согласно Приложению №1 к Правилам, утвержденным Постановлением Правления

Заполняются платежные поручения в тенге

.Обязательные реквизиты, которые должны быть заполнены отправителем:

наименование документа;

дата составления;

номер документа;

код назначения платежа (КНП) и цель оплаты;

реквизиты отправителя и получателя, а также их банков;

код бюджетной классификации (КБК) – при оплате в бюджет;

сумма;

отдельной строкой –НДС или отметка о его отсутствии;

признак резиденства (1 –резидент РК, 2 –нерезидент);

подпись уполномоченных лиц и печать (при наличии).

Если платежное поручение составляется в уплату ОПВ, СО, или взносов

ОСМС, то дополнительно к платежному поручению составляется список лиц,

за которых производятся взносы или отчисления (п.16 Правил).

Налог на прибыль организаций

Иногда бывает необходимо один налог распределить по соответствующим ставкам по разным уровням бюджета: в федеральный и региональный, например, на прибыль.

Предположим, необходимо заплатить в 2020 г. налог в сумме 20 000,00 руб. (налогооблагаемая база составила 100 000,00 руб.).

Для этого необходимо сформировать два платежных поручения:

- в федеральный бюджет сумма составит 3% — 3000,00 руб.;

- в бюджет субъекта РФ — 17%, то есть 17 000,00 руб. в примере.

Для каждого уровня бюджета определен свой код бюджетной классификации:

- в федеральный бюджет — 182 1 01 01011 01 1000 110;

- в бюджет субъекта РФ — 182 1 01 01012 02 1000 110.

Код поля 104 поручения для федерального бюджета будет содержать соответствующий шифр.

Для регионального он будет другим.

Актуальные коды для налога на прибыль организаций с доходов, полученных в виде процентов по облигациям российских компаний, выпущенных в период 01.01.2017-31.12.2021.

В платежке неверно указан КБК: что делать

Обратимся к п. 7 ст. 45 НК РФ. Если обнаружена ошибка в оформлении документа на перечисление налога или другого обязательного платежа в бюджетную систему, но при этом не образовалось долга по этому налогу, налогоплательщик вправе подать в налоговый орган по месту своего учета заявление в свободной форме о том, что допущена ошибка. К заявлению нужно приложить документы, подтверждающие уплату налога (т. е. перечисление на счета Федерального казначейства), с просьбой уточнить реквизиты указанного платежа: его основание, тип и принадлежность, налоговый период или статус плательщика. Подробно мы писали об этом в статье о том, как зачесть или вернуть переплату по налогам.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибочно указанного КБК в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, Письмо от 19.01.2017 № 03-02-07/1/2145), ФНС (например, Письмо от 10.10.2016 № СА-4-7/19125@), а также Арбитражным судом в Постановлении АС Северо-Кавказского округа от 04.12.2014 № А53-7943/2013.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Из каких частей состоит код?

Код бюджетной классификации состоит из 20 цифр, условно делящихся на 4 группы: 3, 10, 4 и 3 цифры.

В каждой группе зашифрована конкретная информация:

- Первые 3 цифры носят административный характер, определяющий получателя средств. Это счет, на котором собираются средства по такому виду платежей и взносов.

- Вторые 10 цифр называют доходную группу, определяют вид платежа.

- Третьи 4 цифры дополнительно характеризуют назначение платежа (программная группа). Например, налоги имеют комбинацию «1000».

- Последние 3 цифры классифицирующие, определяют вид хозяйственно-экономической деятельности. Например, социальные взносы и перечисления относятся к группе «160».

Важно! Так как коды могут меняться, необходимо постоянно проверять актуальность в авторитетных источниках. Так, за 2019 год их количество сократилось, объединив в один код несколько направлений

Изменение коснулись и обозначения штрафов и пени за несвоевременную оплату страховых взносов, дополнительных тарифов.

Структура кода

Структура показателя КБК меняться не может, изменения вносятся только в группы цифр.

6 групп цифр, которые определяют адресата, назначение платежа и прочее:

- Первые 3 цифры: ПФР – 392, ФНС – 182, ФСС – 393.

- Четвертая цифра: «1» значит доходы, «2» значит безвозмездные платежи.

- Пятая и шестая цифры: 01 – НДФЛ, 06 – налог на имущество, 08 – государственная пошлина.

- Двенадцатая и тринадцатая цифры обозначают уровень бюджета: 01 – федеральный, 02 – региональный, 03, 04, 05 – муниципальный, 06 – ПФР, 07 – ФСС.

- С четырнадцатой по семнадцатую цифры определяется основание: 1000 – налоги и сборы, 2000 – пеня, 3000 – штрафы.

- С восемнадцатой по двадцатую цифры определяется доходный вид: 110 – налоги, 130 – оплата за оказанные услуги, 150 – безвозмездные поступления.

Из чего состоит КБК

КБК состоит из 20 цифр, которые сформированы не произвольно, каждая группа содержит определенную информацию:

- первые три цифры — административная, и она определяет получателя, обозначает счет, на котором аккумулируются средства по данному виду платежей;

- следующие десять цифр — это доходная группа, необходимая для определения вида дохода, группы, куда направляется оплата;

- еще четыре знака — это программная группа, она дополнительно детализирует назначение операции (налоги, например, это комбинация 1000);

- и оставшиеся три знака — классифицирующая группа, обозначающая сферу хозяйственно-экономической деятельности: 160 — социальные поступления.

В разъясняется, как узнать код бюджетной классификации, — определить кодировку главного распорядителя средств бюджета, раздел и подраздел, целевую статью и код вида расходов (Порядок № 85н). Структура показателя всегда остается неизменной, поправки вносятся только в цифры.

Основные группы цифр, указывающие на адресата и характер платежа:

- первые три цифры: ПФР — 392, ФНС — 182, ФСС — 393;

- четвертая от начала цифра: 1 — доходы, 2 — безвозмездные платежи;

- 5 и 6 цифры обозначают: 01 — НДФЛ, 06 — налог на имущество, 08 — государственная пошлины;

- 12 и 13 цифра показывают, в какой бюджет вносятся деньги: 01 — федеральный, 02 — региональный, 03, 04, 05 — муниципальный, 06 — ПФР, 07 — ФСС;

- с 14 по 17 числа детализируют платеж по следующему основанию: 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы;

- с 18 по 20 три числа обозначают вид дохода или расхода бюджета: 110 — налоги, 130 — оплата за оказанные услуги, 150 — безвозмездные поступления.

КБК в платежке в 2020 году

То, что для бюджета является доходом, для налогоплательщиков — оплата в государственную казну налогов и приравненных к ним платежей и страховых взносов (кроме «на травматизм»). Поэтому каждый из них вначале поступает на счета территориального органа Федерального казначейства и классифицируется там на основании КБК.

Для любого налогоплательщика или налогового агента, независимо от его организационно-правовой формы, очень важно правильно оформить платежку, так как ошибки, например неверное заполнение этого поля в платежном поручении, могут привести к тому, что деньги зачислят «не по адресу». Федеральное казначейство может отнести его в разряд «невыясненных»

А значит, у плательщика образуется неоплаченное обязательство перед государством, т. е. непогашенная недоимка, пени, штрафы и прочие санкции со стороны государства, в данном случае перед администратором платежей. Этого можно избежать, если верно указывать код бюджетной классификации.

Приказ № 245н от 30.11.2018, который внес изменения в действующие указания по применению КБК, содержит новые коды бюджетной классификации:

- акцизы. Введены новые коды бюджетной классификации на темное судовое топливо, нефтяное сырье для переработки, госпошлины за выдачу акцизных марок и прочее;

- новый КБК для единого налога для физлиц на профессиональный доход, сбор введен для самозанятых граждан;

- коды для уплаты налогов на дополнительные доходы от добычи углеводородного сырья, исчисляемого по нормам ст. 333.45 НК РФ.

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2020 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее

Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками

Расшифровка приведена в . В соответствии с ним, указываемый в платежных поручениях КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Расходные коды для госзакупок

Кодировка реквизитов бюджета ведется по специальным правилам. В 2022 году используйте коды расходов (КРБК), которые закреплены в Приказах № 85н и № 75н. К примеру, КБК неустойки по госконтракту зависит от того, кто заключил контракт (уровня территориальной подчиненности учреждения), и варьируется от 415 1 16 07010 01 1000 140 (для госучреждений) до 000 1 16 07010 13 1000 140 (для учреждений городского поселения).

Определим основные положения формирования КРБК:

- Устанавливаем шифр главного распорядителя бюджетных средств (приложение № 9 к Приказу № 75н). Шифр ГРБС состоит из трех знаков и формируется исключительно числами от 0 до 9.

- Указываем значения раздела и подраздела, определенные с учетом действующих правил. Шифры раздела и подраздела состоят из двух знаков каждый.

- Затем определяем целевую статью расходов соответствующего бюджета. Кодификатор равен 10 знакам, первые пять из которых определяют принадлежность расходов к программным или непрограммным направлениям. Остальные пять знаков классифицируют направление расходов.

- Вид расходов устанавливаем в соответствии с приложениями к Приказу № 75н. КВР состоит из трех знаков. В нормативах разъясняется, может ли одна статья расходов быть под разными КБК, — да, кроме КВР, бюджетная классификация включает и другие значения: код ГРБС, разделы и подразделы, целевую статью, а они различаются для разных регионов и направлений деятельности.

Это порядок применения кодировки в казенном учреждении, для бюджетных и автономных организаций предусмотрен упрощенный способ формирования КРБК.

Почему меняются коды бюджетной классификации?

Большинство предпринимателей негодуют, почему коды КБК так часто меняются и почему государство не установит единые коды раз и навсегда.

Напротив, Министерство финансов каждый год тем или иным образом меняет коды КБК. По причине того, что у предпринимателей и бухгалтеров не всегда есть возможность отслеживать изменения кодов, они вынуждены платить КБК пени. Для того, чтобы в отчетный период не сломать голову где взять актуальный код КБК, необходимо постоянно следить за изменениями.

Основные версии, почему меняются коды КБК:

- Выгодно иметь в бюджете «подвешенные» средства. Чем больше поступлений прошли по неверным кодам, тем больше окажется свободных денег. Пока выясняется, куда их перенаправить, можно воспользоваться этими средствами (в масштабах страны это крупные денежные суммы).

- Пополнение бюджета через начисление штрафов и пеней. Предприниматели отправляют платежи по уже недействующим КБК и получают штрафы.

- Несогласованность двух организаций: Минфина, который присваивает коды, и Минюста, утверждающего их.

- Изменения внутри государственных структур. Учитывая, что КБК напрямую связаны с государственным сектором, любые изменения в этой системе ведут к изменениям кодов.

Плательщикам было бы проще осуществлять выплаты, если бы кодированием платежа занимались сотрудники казначейства. Но на сегодняшний день ситуация такова, что этот труд возложен на плательщиков, и они никак не могут отказаться от кодирования, иначе будут платить штрафы.

Значение в платежном документе

КБК в платежке имеет вид специального цифрового кода, обозначающего доходную и расходную части бюджета. Бухгалтерам предприятий приходится часто сталкиваться с такими реквизитами, но не все понимают значение каждой части кода в определенной зашифрованной последовательности.

В графе «Получатель» есть поле, в котором необходимо указать код из 20 цифр. Так указывается путь и назначение перечисляемых средств. Это поле прономеровано под графой 104.

Если бухгалтер допустил ошибку и перечислил деньги не на тот счет, то согласно статье 45 Налогового кодекса РФ налог или сбор все равно считаются оплаченными. Главное, своевременно обратиться с заявлением о корректном перераспределении средств

Иногда плательщики сталкиваются с начислением штрафа и пени, так как вовремя не обратили внимание на неверный код в платежке

Коды бюджетной классификации для ПФХД и плана-графика закупок

План-график составляют в соответствии с плановыми показателями, которые утверждены на три года — очередной и два последующих. План-график БУ и АУ составляется на основании расходной части плана финансово-хозяйственной деятельности.

Плановые показатели соответствуют не только по суммам, но и по бюджетной кодировке. В 2022 году основной КБК на поставку товара — по КВР 244. Кодировка для плана ФХД аналогична шифрам и суммам, сведенным в плане-графике. Каждый вид трат относится на конкретизированный вид расходов.

Примеры КРБК для ПФХД бюджетного учреждения:

- заработная плата основного персонала — 000 0000 00000 00000 111;

- отчисления в фонды (страховые взносы) — 000 0000 00000 00000 119.

Если потенциальный поставщик не знает, нужно ли при обеспечении тендера госзакупки указывать КБК, укажите в реквизитах все необходимые коды, в том числе и КБК. А при поступлении запроса разъясните, что все платежи в бюджетную сферу проводят только при наличии кода БК.

Используйте код 000 0000 0000000000 244 для оплаты:

- коммунальных услуг;

- работ по содержанию зданий;

- покупок МЗ, ГСМ, ОС;

- текущего ремонта;

- иных аналогичных видов затрат.

Все, что связано с капитальным ремонтом, проводите по 000 0000 00000 00000 243. Актуальный КБК на уплату пени по контракту для государственных и муниципальных заказчиков — 00000000000000000140.

Как узнать код КБК?

Узнать последовательность записи цифр нужного кода можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

Запись из 20 цифр требует предельной внимательности, поэтому не стоит на память заполнять нужные реквизиты платежа КБК.

В случае совершения ошибки в написании реквизита нужно срочно принять меры по розыску неверно отправленного платежа. Затем написать заявление о возврате средств. Если в платежке перепутаны коды налогов, можно обратиться в налоговую службу с просьбой провести взаимозачет платежей.

Может ли банк отказать в исполнении платежного поручения?

Банк, при получении платежного поручения может отказать в его

исполнении в течение операционного дня, когда оно получено, с указанием

причины отказа (п.79 Правил).

Основаниями для отказа могут быть:

·неверно заполненные реквизиты;

недостаток денег на счету плательщика;

запрет налогового органа на проведение операций;

арест счета судебным исполнителем;

документ содержит признаки подделки;

имеются подчистки, помарки, исправления (для бумажной формы).

Полный перечень оснований для отказа указан в ст.24 НК РК и п.80 Правил.

На практике, чаще всего отказ связан с ошибками в заполнении реквизитов. Самыми распространенными ошибками являются:

· неверный ИИН участника системы пенсионного, социального или медстрахования;

· ИИН не соответствует Ф.И.О.;

· сумма отчислений превышает предельно допустимый размер;

· неверно указаны реквизиты ГК «Правительство для граждан»;

· неверно указан КНП.

Таким образом, несмотря на разработанную форму документа, правильно

заполнить платежное поручение, особенно по платежам в бюджет –трудоемкая

работа, требующая внимательности и знания многих нюансов. Упростить

процедуру создания платежных поручений можно с помощью сервиса Mybuh.kz.

Как создать платежное поручение с помощью сервиса от Mybuh.kz?

В Личном кабинете сервиса Mybuh.kz можно создать платежное поручение

по актуальным формам и с автоматическим заполнением корректных

реквизитов по налоговым, социальным платежам, а также по платежам в

адрес контрагентов.

На первом этапе необходимо в разделе «Мои реквизиты» внести все

реквизиты плательщика, включая код налогового органа. Эти данные

послужат базой для автозаполнения полей платежных поручений.

Для создания поручения необходимо:

войти в Личном кабинете в раздел «Деньги», «Исходящие платежи»;

выбрать нужный раздел с готовыми платежными поручениями: «Платежи», «Зарплата и налоги», «Бюджет»;

в открывшейся форме заполнить несколько обязательных полей, все остальные данные заполнятся автоматически;

для заполнения поля «Код назначения платежа» воспользуйтесь справочником;

поле «Код бюджетной квалификации» заполняется только, если получателем

является госорган, остальных случаях данное поле не заполняется;

после завершения заполнения документа нажать на «Сохранить».

После сохранения документа, его можно:

· скачать на компьютер;

· распечатать;

С помощью сервиса от Mybuh.kz можно легко и быстро формировать платежные поручения на оплату:

КПН ( корпоративный подоходный налог);

ИПН (индивидуальный подоходный налог);

Соцналога (социальный налог);

НДС (налог на добавленную стоимость);

прочих налогов;

зарплаты;

ОПВ (обязательные пенсионные взносы);

·ОППВ (обязательные профессиональные пенсионные взносы);

ОСМС ( отчисления на обязательное социальное медицинское страхование);

ВОСМС (взносы на обязательное социальное медицинское страхование)

СО (социальные отчисления).

Пользователь сервиса может быть уверен в корректности заполнения

документа и в актуальности шаблона, что исключает риск отказа банка в

исполнении поручения по причине ошибки в документе.

Как легко и просто формировать платежные поручения по ОПВ , СО,СН, ОСМС, ИПН

Готовое платежное поручение

Как оплатить 3% КПН или ИПН + СН

Условные обозначения.

- БИН (ИИН) — бизнес идентификационный номер для юридического лица.

- ИИК — расчетный счет предприятия

- БИК — код банка

- КБЕ — код деятельности предприятия

- КНП — код назначения платежа

- КБК — код бюджетной классификации (шифр налога)

- Дата валютирования — дата перевода денежных средств

Код назначения платежа

- 911 — налоги, СН и КПН

- 912 — пени по налогам

- 012 — Соц отчисления

- 010 — Пенсионные отчисления

- 019 — Пени по пенсионным отчислениям

- 017 — Пени по соц. отчислениям

- 171 — участие в тендере, первоначальный взнос

- 710 — за товары

- 859 — прочие услуги

- 321 — переводы с одного счета на другой

- 230 — конвертация валюты

- 120 — членские взносы

- 311 — взнос наличных в банк

- 121 — ОСМС

КБЕ — код бенефициара (получателя)

- 17 — ТОО резиденты

- 15 — АО,страховые компании

- 19 — ИП и физические лица

- 11 — управления гос. доходов

- 11 — НАО Государственная корпорация «Правительство для граждан»

- 27 — филиалы и представительства иностранных фирм

- 14 — банк

КБК — код бюджетной классификации

- 101110 — Корпоративный подоходный налог ТОО

- 101202 — Корпоративный подоходный налог ИП

- 101201 — ИПН с заработной платы сотрудников

- 103101 — Социальный налог

- 104101 — налог на имущество

- 104302 — налог на земли населенных пунктов (физические и юридические лица)

- 104309 — земельный налог, за исключением земельного налога на земли населенных пунктов

- 104401 — налог на транспорт

- 105101 — НДС

- 105102 — НДС по импорту

- 105316 — За загрязнение окружающей среды

здесь

Особенности расчета и уплаты налога на прибыль юрлиц

Организация получила определенный доход, если вычесть из него расходы, имеет прибыль, подлежащую налогообложению. Такой налог называется прямым. Платить его обязаны все юридические лица на территории РФ – как отечественные, так и иностранные (резиденты, работающие через постоянные представительства или просто получающие какой-либо доход). Все предприниматели, работающие на общей системе налогообложения, должны будут его уплатить.

Кого налог на прибыль не касается:

- предприниматели на особых налоговых режимах – УСН, ЕНВД или ЕСХН;

- владельцы игорного бизнеса (для них предусмотрен специальный налог);

- те, кто участвует в инвестиционном проекте центра Сколково.

Запомните: нет задекларированной прибыли – нет объекта налога.

Как рассчитать этот налог

Сначала нужно определить базу – ту прибыль, на которую он будет начисляться, и умножить ее на установленную налоговую ставку.

Доходы определяются методом начисления (по итогам годовой декларации) или кассовым методом (по дате фактического поступления дохода предпринимателю). Доходы, которые учитываются для этого вида налога, перечислены в НК РФ.

Расходы, вычитаемые из полученной суммы – это те траты, которые понес работодатель, и при этом обосновал и документально подтвердил. Некоторые расходы не вычитаются, например, выплаты по кредитам, начисление дивидендов, формирование уставного капитала и др.

ОБРАТИТЕ ВНИМАНИЕ! Если в один из периодов вместо прибыли получен убыток, то следующий авансовый платеж может быть уменьшен на эту сумму или ее часть. Переносить убытки в грядущее нельзя дальше, чем на 10 лет

Когда платить

Несмотря на то, что отчетный период составляет год, авансовые платежи необходимо вносить помесячно (в основной массе налогоплательщиков) или поквартально (отдельные категории, указанные в п.3.ст.286 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если в один из периодов вместо прибыли получен убыток, то следующий авансовый платеж может быть уменьшен на эту сумму или ее часть. Переносить убытки в грядущее нельзя дальше, чем на 10 лет