Справка 2-ндфл: коды, образец заполнения, новый бланк 2018 и 2019 года

Содержание:

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Доход в виде премии: дата фактического получения

- Коды доходов в 2‑НДФЛ в 2020 и 2021 году

- Начисляется ли районный коэффициент на премию

- Основные виды «доходных» кодов

- Изменения в новой форме 2-НДФЛ в 2018 году

- Переход на «Зарплату и управление персоналом 3.1»

- Код в 2 ндфл для едемесячной премии

- Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

- Отражение в бухгалтерском учете операций по начислению и выплате отпускных

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

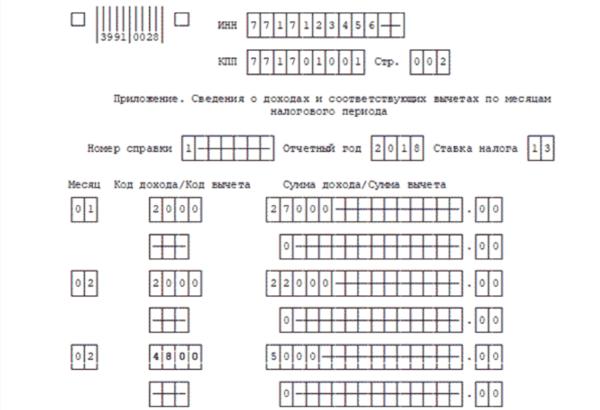

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Доход в виде премии: дата фактического получения

Юр лица, начисляющие заработок, обязаны выполнить следующие действия:

- исчислить НДФЛ на число полученной физическими лицами прибыли;

- удержать рассчитанный НДФЛ из вознаграждений;

- удержанный подоходный налог передать в казну на следующей день после получения прибыли физ. лицами.

Этот подход относится и к заработной плате, и к начислению премий, и к другим выплатам в виде поощрения сотрудникам. В нормативных законодательных актах определено, что днем получения вознаграждения в денежной форме будет дата передачи этого дохода. В том числе и перевод на расчетные или карт-счета сотрудников в банковских организациях либо перечисление третьим лицам по поручению.

Для оплаты труда и приравненных к ней выплат предусмотрено правило в статье 223 п. 2. Здесь указано, что днем отражения признается последнее число месяца, за который суммы начислены. Этот законодательный акт не выделяет премирование в виде отдельного дохода. При этом возникают расхождения в трактовках понятий с целью для отражения и начисления НДФЛ.

Разъяснения Министерства Финансов

Министерство финансов в письме от 12 ноября 2011 года опубликовало следующее разъяснение: премии, которые субъект хозяйствования выплачивает по результатам работы относить к стимулирующим перечислениям, а не как оплату труда за исполнение должностных обязанностей.

Отсюда следует, что число, когда получен доход в виде премии определяется по дате фактического перечисления, а не в порядке, предусмотренном как для заработной платы. Позже Министерство Финансов подтвердило это определение в письме от 27 марта, на которое отреагировала федеральная налоговая служба письмом от 7 апреля 2015 года.

Разъяснения ФНС

Второе мнение в отношении даты определения премии разъясняет, что если она передавалась физическим лицам за производственные показатели, для исчисления НДФЛ ее рассматривают одной суммой вместе с зарплатой и применять в отношении таких вознаграждений нормы выше обозначенной законодательной статьи.

Эта трактовка определяет число фактического получения вознаграждения последнюю дату месяца, за результаты которого произведено поощрение. Такую позицию принял Арбитражный суд после обращения юр лиц, оштрафованных за неправильное ведение учета. Также ее подтвердили налоговики в письме от 19.09.16 г.

После утверждения для премии в 2 НДФЛ новых шифров, разногласия в понятии числа их получения по факту не будет. В разъяснении налоговики четко определили грань между производственной премией с кодом 2002 и непроизводственной, которую отражать следует под шифром 2003. Поэтому приказ ФНС – это не изменение, а определение четкой позиции в отношении премии, выплачиваемой за трудовые итоги.

Если субъект хозяйствования неверно учитывал доходы и определял дату фактической выплаты премии (до 2016 года под шифром 4800), соответственно подоходный исчисляли и удерживали в день, когда она перечислена.

Для налогообложения налог с таких вознаграждений, определенных по приказу о выплате за трудовые достижения, исчисляется, как и в отношении заработка – в последнее число месяца, когда эта оплата произведена.

Коды доходов в 2‑НДФЛ в 2020 и 2021 году

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

- стандартные вычеты по ст. 218 НК РФ — коды 104, 105,126–149;

- уменьшающие базу согласно ст. 214.1 НК РФ — коды 201–203, 205–210;

- уменьшающие базу согласно ст. 214.3 НК РФ — коды 211, 213;

- уменьшающие базу согласно ст. 214.4 НК РФ — коды 215–220; 222–241;

- уменьшающие базу согласно ст. 214.9 НК РФ — коды 250–252;

- имущественные вычеты по ст. 220 НК РФ — коды 311, 312;

- социальные по подп. 2 п. 1 ст. 219 НК РФ — коды 320, 321;

- социальные по подп. 3 п. 1 ст. 219 НК РФ — коды 324–326;

- социальные по подп. 4 п. 1 ст. 219 НК РФ — код 327;

- социальные по подп. 5 п. 1 ст. 219 НК РФ — коды 328;

- профессиональные вычеты по ст. 221 НК РФ — коды 403–405;

- вычеты по необлагаемым доходам по ст. 217 НК РФ — коды 501–510;

- уменьшающие базу согласно ст. 214 НК РФ — код 601;

- инвестиционные вычеты по ст. 219.1 НК РФ — код 618;

- иные вычеты — код 620.

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

- код 311 — вычет по прямым расходам на покупку или строительство жилья;

- код 312 — вычет по процентам, оплаченным за ипотеку, связанную с обзаведением жильем, в составе которых учитывают также проценты, уплачиваемые при перекредитовании по ипотечным кредитам.

О том, как получить вычет по квартире, купленной в ипотеку, читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

- код 320 — вычет по расходам на собственное обучение или очное обучение сестры (брата), не достигших возраста 24 лет;

- код 321 — вычет по расходам на очное обучение детей (в т. ч. приемных или опекаемых) в возрасте до 24 лет;

- код 324 — вычет по расходам на лечение себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 325 — вычет по взносам, уплаченным на добровольное медицинское страхование себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 326 — вычет по расходам на дорогостоящее лечение;

- код 327 — вычет по расходам на оплату взносов в негосударственные пенсионные фонды или по договорам долгосрочного добровольного страхования жизни за себя, членов своей семьи, близких родственников;

- код 328 — вычет по дополнительно оплачиваемым налогоплательщиком накопительным взносам в ПФР.

См. также «Документы для получения налогового вычета за лечение» и «Заявление на возврат НДФЛ за обучение — образец и бланк».

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

- коды 501 и 502 — вычеты по стоимости подарков, выданных на работе, и призов, полученных на конкурсах;

- коды 503 и 504 — вычеты по выплате работникам матпомощи и возмещения стоимости медикаментов;

- код 505 — вычет по призам, полученным в результате участия в рекламных мероприятиях;

- код 506 — вычет по матпомощи, выплачиваемой инвалиду общественной организацией инвалидов;

- код 507 — вычет по матпомощи или подарку, выданному участнику ВОВ;

- код 508 — вычет по матпомощи при рождении (усыновлении) ребенка.

- код 509 — вычет по доходам, выданным продуктами работнику организации-сельхозпроизводителя;

- код 510 — вычет по оплачиваемым работодателем за налогоплательщика дополнительным накопительным взносам в ПФР.

Начисляется ли районный коэффициент на премию

Квартальную премию выплачивают каждые 3 месяца в форме поощрения сотрудника. РК выплачивается в этом случае, если в одном из составленных списков документов она входит в оклад труда. Это может быть трудовой договор, внутренние нормативные акты и Положение о премировании. Если данная премия документально нигде не значится, то и РК на нее не начисляется.

На единовременную премию РК также не начисляется. Это не зависит от района, где трудится работник. Если руководитель в трудовом договоре указал месячную премию как обязательную, то с него можно будет требовать коэффициент, так как он будет входить в систему оклада труда.

30 Июн 2019

hiurist

172

Основные виды «доходных» кодов

Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов.

Выплаты по трудовым отношениям:

- Код дохода «2000» в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят).

- Премия в 2-НДФЛ — код дохода предусмотрен не один, т. к. в основе премирования могут быть заложены разные источники формирования. Включаются суммы в состав расходов работодателя по-разному, так что выбирать придется исходя из условий:

код дохода «2002» в 2-НДФЛ указывают, если начисление зависит от производственных результатов, а вознаграждение предусмотрено локальными актами и трудовым законодательством;

- код дохода «2003» в справке 2-НДФЛ применяют к премиям, выплачиваемым из прибыли, целевых источников, из средств спецназначения.

Код дохода «2012» в 2-НДФЛ присваивается отпускным. Причем это обозначение действует и для ежегодного отпуска, и для учебного.

Код доходов «2300» в справке 2-НДФЛ применяют если сотруднику выплачивалось больничное пособие. Причина нетрудоспособности не важна.

Код дохода «2760» в 2-НДФЛ означает, что работодатель оказал материальную помощь своему сотруднику – продолжающему трудиться или вышедшему на пенсию из-за присвоенной инвалидности либо по возрасту.

Коды дохода в 2-НДФЛ при увольнении включают:

- код «2014» – выплата выходных пособий, среднего заработка в период трудоустройства, а также компенсаций руководству, превышающих 3-кратный (6-кратный на Крайнем Севере) размер среднего заработка;

код дохода «2013» — в 2-НДФЛ применяется для данных о выплатах уволившимся работникам компенсаций за неиспользованный отпуск. По сотрудникам, продолжающим работать, увидев в 2-НДФЛ «2013» за год, по кодам дохода очевидно, что работодатель начислил и выплатил денежную компенсацию за дни дополнительного отпуска, которые работник решил не отгуливать, заменив их денежной выплатой.

Прочие выплаты

По другим доходам также необходимо указывать, за что и на каком основании выплачивались денежные средства. Кодов очень много, поэтому правильнее проверять весь перечень, приведенный в приказе № ММВ-7-11/387. По некоторым видам выбрать необходимое значение несложно, например:

- По дивидендам — код дохода «1010» в справке 2-НДФЛ нужен, если в отчетном году дивиденды перечислялись участникам компании.

- Код дохода «2010» в справке 2-НДФЛ применяют для вознаграждений подрядчикам-физлицам по договорам ГПХ (кроме авторских вознаграждений).

- Код дохода «2720» в справке 2-НДФЛ говорит о стоимости подарков, врученных получателю.

Другие коды более объемные, с ними разобраться сложнее. Например:

- Код дохода «2510» в справке 2-НДФЛ предприниматель или фирма указывают, если они:

оплатили за сотрудника стоимость каких-либо товаров (работ, услуг), включая расходы по коммунальным платежам, на учебу, питание, отдых;

- оплатили приобретение личных имущественных прав.

Как рекомендуют указывать код дохода в 2-НДФЛ за аренду автомобиля:

- если это только аренда самого авто, то значение применяемого кода «2400»;

если заключен договор аренды ТС с экипажем, то следует применять сразу два кода – «2400» за аренду автомобиля и «2010» за услуги водителя; указание только одного из значений ошибочно, и может вызвать претензии у налоговых органов.

Для выплат, отнести которые к другим категориям невозможно, используют код дохода в 2-НДФЛ «4800 К таким доходам, например, можно отнести оплату времени простоев, суточные сверх облагаемого лимита, а также все прочие, подобрать для которых иное значение не удается.

В прилагаемой ниже таблице приведены для 2-НДФЛ (2019 год) коды дохода – полный их перечень в соответствии с приказом № ММВ-7-11/387.

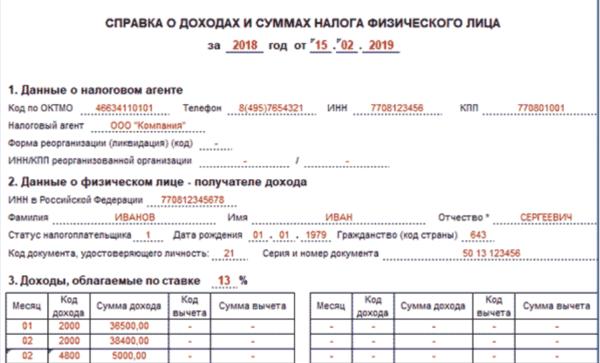

Изменения в новой форме 2-НДФЛ в 2018 году

Новая форма объединила в себе множество изменений.

1. Сдача справки 2-НДФЛ при реорганизации

С введением нового бланка был закрыт серьезный пробел, существовавший в ранее действовавших формах. Он касается разграничения обязанностей сдавать отчет при реорганизации компании.

Внесенные изменения в Приказ теперь устанавливают, что правопреемник, несмотря на тип реорганизации, теперь обязан сдавать отчет за ликвидированную организацию. Это правило действует при условии, что последняя еще не успела это сделать до закрытия. Эта же обязанность действует и на подачу уточненных данных.

Если правопреемников несколько, то фирму, которая будет обязана производить данное действие необходимо установить при помощи передаточного акта либо разделительного баланса.

Для того, чтобы правопреемник мог сдавать отчет, в новый бланк добавлены два поля: «Форма реорганизации» и «ИНН/КПП реорганизованной организации».

При простых условиях подачи отчета эти два поля оставляют без данных.

2. Больше не нужно указывать адрес проживания работника

Из новой формы пропали графы, в которые необходимо было ранее заносить адрес проживания лица, на какого оформляется отчет. Теперь эти сведения проставлять не нужно.

3. Нет инвестиционных вычетов

Упоминания об инвестиционных вычетах пропали из раздела 4. Теперь они не учитываются при определении базы для расчета налога.

4. Уточнили способы сдачи формы

Из правил передачи отчета в налоговую убрали все виды носителей. Теперь сдать его можно только двумя способами — на бумажном носителе или электронно через спецоператора связи.

На практике исключение этих способов — это приведение правил в соответствие с положениями НК, где уже давно закреплены только эти две возможности подать отчет.

5. Введены новые коды доходов и вычетов

С 1 января стали действовать 5 новых кодов доходов и 1 код вычетов. В частности, отдельный код теперь введен для компенсации за неотгуленный отпуск.

Новые коды доходов и вычетов для справки 2-НДФЛ за 2017 год:

| Код | Новые коды доходов, действующие с 2018 года. |

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 “О защите прав потребителей” <1> |

| 2611 | Сумма списанного в установленном порядке <2> безнадежного долга с баланса организации |

| 3023 | Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года |

| Код | Новые коды вычетов, действующие с 2018 года |

| 619 | Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете |

6. Убрали упоминание печати

Поле для печати убрано с реестра справок, если они сдаются в налоговую на бумажном носителе. Заверять документ оттиском теперь не нужно, даже если печать используется компанией.

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Код в 2 ндфл для едемесячной премии

Удобный инструмент для бухгалтера Темы Налоговые вычеты Полезные программы » Важно правильно применить код дохода премии в справке 2-НДФЛ в 2021 году. Существует несколько видов кодировок:

- 2002 – получение премии в результате хорошей работы, т.е. премирование;

- 2003 – выплаты на целевые нужды, выделение средств для специального назначения.

Руководитель может поощрять своих сотрудников не только за хорошую работу или вовремя выполненный план. Премии могут начисляться к праздникам. Отражение доходов по коду 2002 осуществляется в следующих случаях:

- поощрение сотрудника за добросовестную работу в рамках от 1 месяца до 1 года;

- разовая выплата за выполнения особой задачи;

- выплата за заслуги, продвижение по карьерной лестнице, при получении нового звания;

- награждение по итогам выполненной работы.

Число 2003 указывают в форме 2-НДФЛ на поощрения, связанные с поздравлением сотрудников, на дополнительное стимулирование штата, выплаты, не касающиеся рабочего процесса.

Если руководство насчитывает своим сотрудникам надбавку за стаж, она указывается в форме кодом 2000, ежемесячные премии при заполнении отмечаются 2002 шифром.

Налоговым агентам доступен новый справочник кодов, который дает возможность быстро и точно определить подходящий шифр.

Важно указать в документе его правильно. От этого зависит процент удерживаемого налога и соблюдения всех норм и законов Налогового кодекса

От этого зависит процент удерживаемого налога и соблюдения всех норм и законов Налогового кодекса.

В случае заполнения справок в режиме онлайн, пользуясь специальным приложением, необходимо одноразово ввести коды в реестр, а потом просто привязывать к ним текущие выплаты. Работодателю или налоговому агенту необходимо следить за введением новых правил и норм при заполнении 2-НДФЛ — это убережет от ненужных ошибок и возможных штрафных санкций со стороны налогового органа.

Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.

2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года.

Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2020 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 — обозначает материальную выгоду работника по займам.

Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний.

Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Смотрите полный список доходов и вычетов для справки 2-НДФЛ.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2020 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС дополнила в начале 2018 года. Изменения утверждены Приказом ФНС от 24.10.2017 № ММВ-7-11/820@. С тех пор изменений не было. Среди последних введенных кодов:

Код дохода 2013 — для компенсации неиспользованного отпуска.

Код дохода 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев.

Код дохода 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей.

Код дохода 2611 — списанные безнадежные долги;

Код дохода 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых организаций отечественных организаций.

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (2-НДФЛ и РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Отражение в бухгалтерском учете операций по начислению и выплате отпускных

При этом уплату во внебюджетные фонды страховых взносов, начисляемых на суммы отпускных, нужно производить по виду расходов 119 «Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам учреждений» и подстатье 213 «Начисления на выплаты по оплате труда» КОСГУ.

Исходя из этого, а также в соответствии с инструкциями № 162н , 174н , 183н операции по начислению и выплате среднего заработка за время нахождения работника в учебном отпуске отразятся в бухгалтерском (бюджетном) учете следующими корреспонденциями счетов:

| Работники, направленные на обучение работодателем или поступившие самостоятельно на обучение по имеющим государственную аккредитацию программам бакалавриата, специалитета или магистратуры по заочной и очно-заочной формам обучения и успешно осваивающие эти программы (ст. 173 ТК РФ) | |

| Прохождение промежуточной аттестации на первом и втором курсах | |

| Прохождение промежуточной аттестации на втором курсе при обучении в сокращенные сроки | |

| Прохождение промежуточной аттестации на каждом из последующих курсов | |

| Прохождение государственной итоговой аттестации | |

| Работники, допущенные к вступительным испытаниям в образовательные организации высшего образования (ст. 173 ТК РФ) | |

| Работники – слушатели подготовительных отделений образовательных организаций высшего образования (ст. 173 ТК РФ) | |

| Работники, обучающиеся по имеющим государственную аккредитацию программам бакалавриата, специалитета или магистратуры по очной форме обучения (ст. 173 ТК РФ) | |

| Подготовка и защита выпускной квалификационной работы со сдачей итоговых государственных экзаменов | |

| Сдача итоговых государственных экзаменов | |

| Работники, осваивающие программы подготовки научно-педагогических кадров в аспирантуре (адъюнктуре), программы ординатуры и ассистентуры-стажировки по заочной форме обучения (ст. 173.1 ТК РФ) | |

| Обучение по программам подготовки кадров высшей квалификации | 30 календарных дней в течение календарного года |

| Работники, допущенные к соисканию ученой степени кандидата наук или доктора наук (ст. 173.1 ТК РФ, Постановление Правительства РФ от 05.05.2014 № 409 «Об утверждении Правил предоставления отпуска лицам, допущенным к соисканию ученой степени кандидата наук или доктора наук») | |

| 3 месяца – для соискателя степени кандидата наук; | |

| Работники, успешно осваивающие имеющие государственную аккредитацию образовательные программы среднего профессионального образования по заочной и очно-заочной формам обучения (ст. 174 ТК РФ) | |

| Прохождение промежуточной аттестации на первом и втором курсах | |

| Прохождение промежуточной аттестации на каждом из последующих курсов | |

| Прохождение государственной итоговой аттестации | |

| Работники, допущенные к вступительным испытаниям в образовательные организации среднего профессионального образования (ст. 174 ТК РФ) | |

| Работники, осваивающие имеющие государственную аккредитацию образовательные программы среднего профессионального образования по очной форме обучения (ст. 174 ТК РФ) | |

| Прохождение государственной итоговой аттестации | |

| Работники, успешно осваивающие имеющие государственную аккредитацию образовательные программы основного общего или среднего общего образования по очно-заочной форме обучения (ст. 176 ТК РФ) | |

| Прохождение государственной итоговой аттестации по образовательной программе основного общего образования | |

| Прохождение государственной итоговой аттестации по образовательной программе среднего общего образования |