Соглашение о предоставлении опциона на заключение договора

Содержание:

- Содержание документа

- Уступка права

- Особенности опционных договоров

- Что это после 1 июня 2015 года?

- Общее понятие

- Упрощённая классификация опционов

- Пример опциона из реального мира

- Б) Опционная премия

- Основные моменты при составлении договора

- Варианты использования

- Примеры “колл” и “пут” опционов

- Требования законодательства

- Стратегии торговли на опционах — обзор популярных

- Суть работы опционов

- Понятие опциона на заключение договора

- Заключение соглашения

Содержание документа

Какие предоставляет права опцион на заключение договора, мы разобрали. Теперь непосредственно познакомимся с содержанием такого документа:

- Сведения, по которым возможно идентифицировать участников сделки: паспортные данные в отношении физических лиц, ОГРН, ИНН — в отношении юридических.

- Предмет опциона. Это продажа права на заключение договора в будущем. Обязательно перечисляются условия, на основании которых можно однозначно определить предмет будущего соглашения.

- Срок действия данного опциона. Если он не установлен участниками сделками, то по умолчанию это 1 год.

- Порядок и условия выплаты держателем опционного вознаграждения. Или указание на то, что данный договор безвозмезден.

- Условия, при которых право на акцептирование оферты может быть реализовано держателем. В большинстве случаев избираются конкретные обстоятельства. В том числе и те, наступление которых не может зависеть от воли сторон.

- Вопрос о допустимости внесения платы за опцион в состав вознаграждения по основному договору.

- Вопрос доступности права уступки опциона третьим лицам.

- Особые условия, вводимые самими участниками.

- Реквизиты сторон, их подписи, дата и место заключения сделки.

Уступка права

По российскому законодательству, к примеру, опцион на заключение договора купли-продажи недвижимости можно уступить третьему лицу. Это прямо указано в п. 7 ст. 429.2 Гражданского Кодекса. Возможно даже в то случае, если стороны предварительно об этом не договаривались. Если им не выгодна допустимость оборота прав, они должны предварительно запретить ее в условиях опциона.

Поэтому в юридической практике фактически возможна ситуация: опцион заключен с одним лицом, а право акцепта передается держателем уже совершенно иному лицу.

Российское законодательство не предлагает специального регулирования оборота прав в случае с опционами. Поэтому сторонам следует опираться на общие правила. К примеру, на ст. 385 Гражданского Кодекса. Здесь сказано, что должник (им выступает оферент) должен знать, что его кредитор (тут — держатель опциона) сменился.

Здесь есть и важный нюанс. Если об уступке права оферента уведомляет первоначальный держатель опциона, то исполнитель может фактически сразу приступать к погашению своих обязательств перед новым держателем. Но если такая информация предоставляется новым кредитором, то он должен сперва доказать оференту, что именно ему было передано право на заключение сделки. Доказательством может выступать договор купли-продажи опциона, отчуждения права на заключения контракта и проч.

Главное предназначение опциона на подписание договора — закрепить в будущем возможность на заключение сделки на тех условиях, что прописаны в нем (опционе). Это обязывает одну сторону (оферента) такой контракт заключить, после того как вторая сторона (держатель) выдвинет акцепт. Но держатель опциона тут свободен в выборе — он может как акцептировать оферту, так и не делать этого. Несколько иные условия характеризуют опционные и предварительные договоры.

Особенности опционных договоров

Обозначим главные черты, по которым контракты подобного типа возможно отличить от всех других:

- Положения договора включают в себя условия о сроках направления требований. Если они будут нарушены (требование не направлено вовремя), то соглашение считается прекращенным.

- Опционный договор — это не конкретный тип документа. Опционным может быть договор купли-продажи, поставки, аренды, выкупа доли и проч.

- Сюда входят также контракты, предусматривающие выполнение определенных обязанностей одной стороной в случае предоставления другой обозначенных в документе требований. Например, уплатить конкретную денежную сумму в зависимости от смены цен базисных активов. Или приобрести валюту, товар, ценные бумаги, являющиеся базисными активами. Заключить договор, который выступает производным финансовым механизмом, составляющим базисный актив.

Что это после 1 июня 2015 года?

Прежде чем рассматривать сравнивать эти две договорные конструкции, заглянем в ГК РФ и посмотрим, что это такое с официальной точки зрения.

В силу опциона на заключение договора одна сторона соглашения предоставляет другой стороне право заключить один или несколько договоров на условиях, определенных опционом. Он предоставляется за плату или иное встречное предоставление.

По опционному договору одна сторона на условиях, предусмотренных этим договором, вправе потребовать в установленный договором срок от другой стороны совершения предусмотренных опционным договором действий. Действия могут быть различные: уплата денежной суммы, передача или, наоборот, принятие имущества. В случае, если управомоченная сторона не заявит требование в указанный срок, опционный договор прекращается.

Что это все означает и как этим можно воспользоваться, мы поговорим во второй части статьи. А сейчас перейдем к сходствам и различиям опциона и опционного договора.

Общее понятие

Опцион – это договор, согласно которому одна сторона обязуется совершить действие, которое предусмотрено аукционом в отношении иной стороны в определенный период или при возникновении соответствующих обстоятельств. Появившийся как производный инструмент и применяемый на биржах, опцион на заключение договора куплей-продажей акций не стал ограничиваться. Он начал широко распространяться и вне биржевого пространства. Чаще всего он применяется при заключении структурных сделок в области поглощений и слияний. Часто в акционерных договорах предусматривается механизм выхода из тупика путем соответствующего руководства компанией, а также использование в иных коммерческих отношениях.

Если ранее в нашей стране опцион применялся только на бирже, то со временем сложились две модели его правового регулирования.

- В первом случае одна сторона на платной или бесплатной основе предоставляет второй стороне оферты в течение определенного времени на подписание какого-то договора или на выдачу соответствующей оферты. Вторая сторона может реализовать право акцепта, в результате чего подписывается главный договор. Особенность этого права заключается в секундарном виде, что значит возможность реализации без участника, который выдал оферту.

- При второй модели опцион на заключение договора (купли-продажи недвижимости, к примеру) изначально оформляется в виде основного соглашения без применения схемы с офертой и дальнейшим акцептом. В этом случае одна сторона предоставляет второй стороне секундарное право требования применить соответствующее исполнение в какой-то период или при наличии определенных условий.

Упрощённая классификация опционов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Опцион — это контракт, дающий право его покупателю совершить сделку с активом по оговоренной цене (цене исполнения) до истечения определённого срока. Здесь требуется кратко пояснить некоторые термины, которые используются при работе с опционами.

- Базовый (или базисный) — актив, являющийся предметом опциона;

- Страйк (или цена исполнения) — цена базового актива, по которой исполняется опцион;

- Спот – цена базового актива на момент исполнения опциона;

- Премия опциона – цена, которую покупатель опциона уплачивает продавцу;

- Дата экспирации — дата, до которой действует опцион.

Прежде всего, опционы делятся на 2 основные категории: биржевые и внебиржевые. Биржевой опцион — стандартный инструмент, обращающийся на бирже. Все спецификации биржевого опциона устанавливаются биржей, а за продавцом и покупателем закреплено лишь право устанавливать премию. Внебиржевые опционы — произвольные контракты, все условия которых устанавливаются между продавцом и покупателем. В этой статье мы будем рассматривать биржевые опционы. По статистике лишь в 10% случаев покупка биржевого опциона завершается сделкой с базовым активом. Это происходит по причине того, что опцион является самостоятельным инструментом и его доходность может быть выше, чем доходность базового актива.

По направленности сделки с базовым активом различают опционы колл и пут:

Таким образом, у покупателей опционов есть только права, а у продавцов — только обязанности. Наглядно эти различия можно представить в виде схемы:

В зависимости от сроков исполнения, различают 3 вида опционов:

- Американский;

- Европейский;

- Бермудский.

Американский опцион можно исполнить до экспирации в любой день, европейский – только в последний день. Бермудский опцион занимает промежуточное положение между ними и имеет определённые дни недели, в которые возможно его исполнение. Серьёзным преимуществом американского опциона является его гибкость. Цена актива непрерывно изменяется и поэтому исполнение опциона может оказаться актуальным до срока экспирации.

Соответственно, в этом случае может вырасти и премия опциона, а покупатель может зафиксировать прибыль путём его продажи. Другой вариант – требование к продавцу опциона о его досрочном исполнении, которое продавец обязан удовлетворить. Европейский опцион это не допускает, но у него и премия зачастую ниже. Особое положение занимает азиатский опцион. От остальных он отличается тем, что цена страйк не известна до самого момента исполнения. Заранее оговаривается только способ её определения. Это может быть:

- Максимальное значение спот в течение периода до экспирации;

- Минимальное значение спот в течение периода до экспирации;

- Среднее значение спот, вычисляемое по различным алгоритмам.

Премия по азиатским опционам ниже, чем по остальным разновидностям. Это может быть удобно для начинающих инвесторов, но не для профессионалов, поскольку сильно усложняет стратегии торговли опционами. С точки зрения природы актива, различают опционы:

- Валютный;

- Товарный;

- Фондовый (на акции);

- На биржевой индекс;

- На процентную ставку (кэпы, флоры, коллары);

- На наличные товары (ценные бумаги с фиксированной доходностью);

- На фьючерс.

Отличие между ними заключается в том, что опцион эмитента закрепляет право на конвертацию в акции, а варрант — на покупку акций. В российском законодательстве положение об опционе эмитента прописано в законе «О рынке ценных бумаг», однако, на практике применяется довольно редко.

Некоторые новички, изучающие фондовый рынок, путают понятия опциона и фьючерса. Действительно, между этими понятиями есть кое-что общее. Фьючерсом называется контракт на поставку базового актива к определённому сроку в будущем по определённой цене. Существуют поставочные (с поставкой актива) и беспоставочные (производятся только расчёты между сторонами) фьючерсы. Главным отличием между фьючерсом и опционом является то, что фьючерс это обязательство совершить сделку, в то время как опцион только право.

Пример опциона из реального мира

Предположим, что акции Microsoft ( MFST ) торгуются по 108 долларов за акцию, и вы полагаете, что они будут расти в цене. Вы решаете купить опцион колл, чтобы получить выгоду от роста цены акции.

Если акция вырастет до 116 долларов, ваш опцион будет стоить 1 доллар, поскольку вы можете воспользоваться опционом на приобретение акций по 115 долларов за акцию и немедленно перепродать их по 116 долларов за акцию. Прибыль по опционной позиции составила бы 170,3%, так как вы заплатили 37 центов и заработали 1 доллар – это намного больше, чем увеличение цены базовой акции на 7,4% со 108 долларов до 116 долларов на момент истечения срока.

Другими словами, чистая прибыль в долларовом выражении составит 63 цента или 63 доллара, поскольку один опционный контракт представляет 100 акций (1 доллар – 0,37 х 100 = 63 доллара).

Если акция упадет до 100 долларов, ваш опцион истечет бесполезно, и вам будет выплачена премия в 37 долларов. Положительным моментом является то, что вы не купили 100 акций по 108 долларов, что привело бы к полному убытку в 8 долларов за акцию или 800 долларов. Как видите, варианты могут помочь ограничить риск ухудшения ситуации.

Б) Опционная премия

По общему правилу опцион на заключение договора является возмездным, в связи с чем вполне можно говорить о покупке опциона. Опцион предоставляется за так называемую опционную премию (плата или другое встречное предоставление (абз. 1 п. 1 ст. 429.2 ГК РФ)). При этом, если в опционе не предусмотрено иное, опционная премия не засчитывается в счет оплаты по основному договору и не возвращается в случае отсутствия акцепта (п. 3 ст. 429.2 ГК РФ).

Стоит заметить, что ГК РФ допускает заключение и безвозмездных опционов на заключение договоров, в том числе и между коммерческими лицами (абз. 1 п. 1 ст. 429.2, ст. 423 ГК РФ). Здесь может возникнуть вопрос о правомерности заключения подобного договора в связи со ст. 575 ГК РФ, которая запрещает дарение в отношениях между коммерческими организациями. На наш взгляд, противоречия здесь нет, так как даритель по договору дарения обязуется передать другой стороне «вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом» (п. 1 ст. 572 ГК РФ). Одновременно ст. 429.2 посвящена праву на заключение договора, которое, как мы уже указывали выше, является секундарным, а не имущественным. Имущественные права возникнут уже позже, когда (и если) будет заключен основной договор, который точно будет являться возмездным. К тому же ключевым признаком договора дарения является именно намерение одной стороны безвозмездно одарить другую, чего мы не наблюдаем в случае опциона, который является лишь конструкцией для заключения иных договоров. Высшие суды также исходят из того, что если действие стороны, даже если формально оно соответствует признаку безвозмездности, обусловлено экономическим интересом, к нему неприменимы нормы ст. 575 ГК РФ о запрете дарения <19>.

<19> См.: пункт 9 информационного письма Президиума ВАС РФ от 30 октября 2007 г. N 120 // Вестник ВАС РФ. 2008. N 1.

По общему правилу опционная премия не засчитывается в счет платежей по договору, заключаемому на основании безотзывной оферты, и не подлежит возврату в случае, когда не будет акцепта. Это следует из цели опционной премии — компенсировать риск стороны, предоставляющей опцион.

Основные моменты при составлении договора

Законодатель определяет контракт как специфический тип договорных отношений

Он обладает массой тонкостей и нюансов, из-за чего при оформлении сделки нужно обращать внимание на признаки контракта и его отличительные характеристики

Существует несколько ключевых моментов, которые следует принять к сведению.

Форма и предмет

Ввиду этого законодатель допускает, что при заключении договора предмет сделки может быть описан любыми способами и методиками. Главное условие – чтобы не возникали сложности при попытках идентификации предмета имеющихся договоренностей.

Преимущественное большинство контрактов обозначенного формата связаны с отчуждением доли в различных акционерных товариществах. Ориентируясь на практическое применение договоров данного типа, законодатель установил обязанность регистрировать сделку нотариально.

Безотзывная оферта будет акцептованной только после визы нотариуса. Если данное требование не исполнено, опцион вполне может стать недействительным, а все ранее оформленные договоренности – ничтожными.

Существенные условия

Содержание договора предполагает наличие неких условий, обязательных к исполнению участниками процесса. Именно в этих условиях содержатся и регламентируются права и обязанности держателя и покупателя актива.

Так как договорные условия изначально имеют разделения на несколько категорий, для опционных сделок также предусматривается определенная градация – случайные, обычные и существенные положения.

- предмет;

- прочие условия, определенные общим законодательством как существенные для остальных видов сделок.

По сути, все они определены законодателем как необходимые и достаточные основания для возникновения тех или иных обязанностей по договоренностям.

Опционная премия

Законодатель определяет опционную премию как некую сумму, уплатив которую инвестор получает контракт. Указанная цена выступает платой за риск, возложенный на продавца. Что касается риска, то он здесь имеет признаки несоответствия размера платы общей стоимости актива.

Срок и гарантии исполнения

Опционная конструкция выступает одной из разновидностей безотзывных оферт с продолжительным периодом действия. Именно потому законодатель устанавливает минимальный срок для исполнения соглашения в один год. Он будет утвержден, если участниками договоренностей не будут установлены другие временные рамки, отведенные на формирование и завершение операции.

Участники договоренностей могут в любой момент затребовать дополнительные гарантии совершения сделки. Все они прописываются в рамках конкретного соглашения, имеющегося между продавцом и покупателем. Для того чтобы исключить возможные взаимные претензии в будущем, требуется изначально указывать меры ответственности и санкции за нарушенные условия гарантийных обязательств.

Интересно, что гарантии предоставляются как продавцу, так и покупателю. Они приобретают законность в результате оформления договора, и при необходимости стороны имеют возможность привлечь нарушителей к ответственности в рамках уже имеющихся соглашений.

Варианты использования

Имеющиеся конструкции предполагают несколько вариантов – опцион, предварительный и опционный контракты. В первом случае основой сделки выступает некий актив, который может быть передан третьей стороне на основании юридического соглашения.

Договор данного типа предпочтительно применять с оглядкой на его ключевые правовые характеристики. Здесь в качестве предмета выступает право держателя актива требовать от покупателя исполнения неких условий, указанных в соглашении. Если между сторонами уже имеются какие-либо договоренности относительно дальнейшей передачи актива, целесообразнее воспользоваться данным инструментом договорных отношений.

Если переговоры еще ведутся, стороны не определились с типом контракта и условиями, рациональнее заключить предварительный договор. Он предполагает обязательство участников сделки оформить в будущем соглашение. Следовательно, при желании, предварительные соглашения могут быть отозваны, если покупатель и продавец не придут к единому мнению относительно сделки.

Примеры “колл” и “пут” опционов

Опционы “колл”

Покупатель опциона “колл” полностью оплачивает премию за него в момент заключения контракта. После этого покупатель получает прибыль, если рынок движется в нужном ему направлении. Опцион просто не может принести какие-то дополнительные убытки помимо цены покупки. Это одна из самых привлекательных особенностей покупки опционов. При небольших инвестициях покупатель получает неограниченный потенциал прибыли с известным и строго ограниченным потенциалом убытка.

Если спотовая цена базового актива не поднимется выше цены исполнения опциона до истечения его срока действия, то инвестор теряет сумму, которую он заплатил за опцион. Однако если цена базового актива превышает цену страйка, то покупатель опциона “колл” получает прибыль. Сумма прибыли – это разница между рыночной ценой актива и ценой исполнения опциона, умноженная на добавочную стоимость базового актива, за вычетом цены, которую вы заплатили за опцион.

Сразу после этого он продаёт акции по текущей рыночной цене 35$ за штуку. Получается, что он заплатил 2500$ за 100 акций (25$ х 100), а продаёт эти акции за 3500$ (35$ х 100). Его прибыль составляет 1000$ (3500$ – 2500$), минус 150$ премии, которую он заплатил за опцион. Таким образом, он получает чистую прибыль без учёта транзакционных издержек в 850$ (1000$ – 150$). В итоге мы имеем очень хорошую рентабельность инвестиций (ROI) при вложениях всего в 150$.

Продажа опционов “колл”

Возможный убыток продавца опциона “колл” потенциально является неограниченным. Если спотовая цена базового актива превышает цену страйка, автор опциона оказывается в убытке (равном прибыли покупателя опциона). Если же рыночная цена базового актива не поднимается выше цены страйка, то опцион истекает без приведения в исполнение. Продавец опциона получает прибыль в размере премии, которую ему заплатил покупатель опциона.

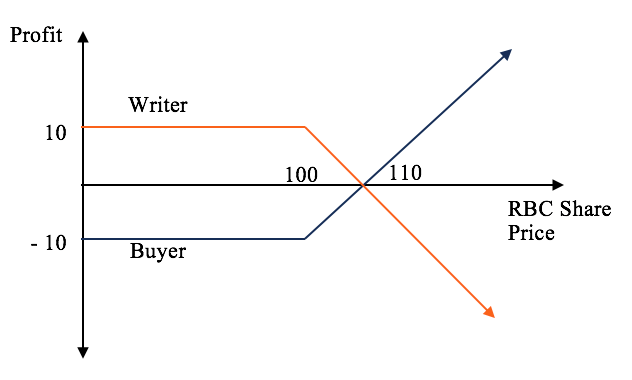

Ниже приведен пример, показывающий потенциальную прибыль по опциону “колл” на акции RBC с премией за опцион в размере 10$ и ценой страйка 100$. В этом примере покупатель несёт убыток в размере 10$, если цена акций RBC не поднимется выше 100$. И наоборот, автор опциона “колл” остаётся в плюсе до тех пор, пока цена акций держится ниже 100$.

Выплаты по опционам “колл”.

Опционы “пут”

Если спотовая цена остаётся выше цены страйка, срок действия опциона истекает без приведения в исполнение. Опять же, потери покупателя опциона ограничены премией, уплаченной за опцион.

Автор опциона “пут” находится “вне денег” (out-of-the-money), если спотовая цена базового актива держится ниже цены исполнения контракта. Его убыток равен прибыли покупателя опциона “пут”. Если спотовая цена остаётся выше цены исполнения контракта, опцион истекает без приведения в исполнение, и автор кладёт премию в свой карман.

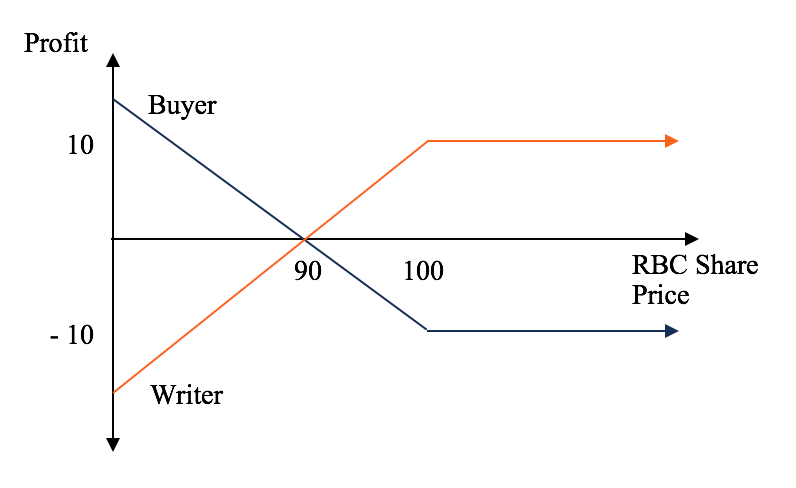

На рисунке ниже показана выплата по вымышленному 3-месячному опциону RBC “пут” с премией в размере 10$ и ценой страйка в 90$. Потенциальный убыток покупателя опциона “пут” ограничивается стоимостью контракта (10$).

Выплаты по опционам “пут”.

Требования законодательства

Все примеры опционов на заключение договора соответствуют следующим требованиям Гражданского Кодекса:

- Опцион обязательно содержит в себе все условия, по которым будет реальным идентифицировать предмет будущего соглашения.

- Опционы и договоры составляются строго в одинаковых формах. Так, если опцион письменный, то и договор тоже. Если основной контракт впоследствии будет заверен у нотариуса, то и опцион нужно заверить в нотариальной конторе.

- У сторон есть право установить срок действия акцепта. Если он ими не обозначен, то по умолчанию это 1 год.

- Если стороны не оговорили иные условия, то держатель опциона правомочен уступить его третьему лицу.

Отдельные виды договоров опциона регулируются иными законодательными актами. Так, введено такое понятие, как «опцион эмитента» (по ФЗ РФ «о рынке ценных бумаг»). Им выступает ценная эмиссионная бумага, закрепляющая право ее собственника на покупку определенного объема акций эмитента по заранее обговоренной сторонами цене.

Стратегии торговли на опционах — обзор популярных

В этой подборке стратегий для торговли опционами мы не будем рассматривать коэффициенты гамма, вега, тетта и дельта, поскольку это широкая тема для профессиональных участников. Мы освятим лишь базовые принципы торговли.

При построении стратегии можно воспользоваться специальными интерфейсами, которые позволят наглядно понять заработок в зависимости от цены опциона. Это нужно при построении сложных стратегий с покупкой нескольких разных контрактов.

Стратегия №1. Купить опцион Call

Самый простой способ заработать на опционах это просто купить контракт Call. Если цена базового актива вырастет, то стоимость опциона также вырастет. Трейдер сможет его продать и заработать на этом.

Если опциона в деньгах, то вторым вариантом является поставить фьючерсный контракт и продать уже его в плюсе.

Этот вариант хорош тем, что фондовый рынок склонен к росту, поэтому шансы на заработок очень большие.

Покупать Call лучше, когда рынок упал. Как правило, биржевые котировки стремятся вернутся к средним значениям, поэтому трейдер может неплохо заработать на отскоке.

Стратегия №2. Купить опцион Put

Противоположным вариантом является покупка опционов Put. Заработать можно на падении биржевых котировок.

Лучше покупать Put, когда рынок уже дорогой и намечается коррекция.

Также Put часто используется в качестве альтернативы для хеджирования риска падения всего рынка. Например, для российского инвестора самым простым вариантом снизить риски будет купить Put на индекс RTSI.

Например, рынок растёт, индекс RTSI 1500. Инвестор покупать опцион Put со страйком чуть ниже рынка (так премия меньше), пусть на цену 1450. Если произойдёт коррекция и индекс упадёт ниже 1450, то тогда появится хорошая прибыль, в замен минусу от лонговых позиций.

Стратегия №3. Купить одновременно опцион Call и Put

При возрастании волатильности опционы дорожают, поскольку повышается неопределённость. Все стремятся захеджировать риски.

Если рынок стабилен и не совершает резких движений, то можно купить недорого два опциона: Call и Put на одну цену страйк. Как только на рынке начнётся движение в любую сторону, то какой-то из контрактов резко подорожает в цене.

Главное, чтобы рынок совершил движение в какую-нибудь сторону. Если рынок будет и дальше флэтить, не будет резких движений, то трейдер потеряет на премии, которую он заплатил за два контракта.

Стратегия №4. Продажа стрэнгла

Опционная стратегия под названием «стрэнгл» (от англ. Strangle – «задушить», «задавить»). Идея в том, чтобы продать Call и Put на каком-то отдалении от текущей цены базового актива.

Например, текущая цена 100, трейдер продаёт Put со страйком 90 и Call со страйком 110. Что это даёт? Если к моменту экспирации цена базового актива не уйдёт ниже/выше 90-110, то он заработает две премии.

Риск этой стратегии в том, что если цена уйдёт за указанные границы страйк-цены, то потенциальный убыток может быть не ограничен.

Стратегия №5. Покупка стрэнгла

В противовес предыдущей стратегии торговли опционами существует вариант с покупкой стрэнгла. Трейдер заинтересован в том, что цена вышла за границы диапазонов его страйк цен.

Например, текущая цена 100, трейдер покупает Put со страйком 90 и Call со страйком 110. Если цена базового актива уйдёт ниже/выше цен 90-110, то он хорошо заработает.

При этом есть возможность заработать два раза. Например, цена со 100 поднялась до 112. Трейдер может зафиксировать прибыль, продав сильно подорожавший опционный контракт Call. После чего цена может упасть к 95. В этом случае уже опцион Put также подорожает и он его также может продать.

В этом плане у трейдера есть хорошая возможность заработать деньги. При этом эти опционы будут иметь не высокую премию.

Стратегия №6. Продажа Call и Put

Ранее мы в основном только покупали опционы, но ведь есть ещё один подход к торговле: продавать их и зарабатывать на премии. Ведь если опцион погашен не в деньгах, то тот, кто его продал забирает себе премию.

Но в данном случае риски потерять много денег очень высоки. Особенно это касается продажи Call опционов.

Такая стратегия хорошо подойдёт для тех, кто заинтересован купить базовый актив, но подешевле. Например, инвестор может продать опцион Call на 3 процента дешевле от текущей цены. Если цена опуститься, ему придётся купить актив на 3% дешевле, даже если цена на него упала на 10%. Но при этом, премию от опциона он также забирает себе, что ещё больше снизит его цену покупки.

Суть работы опционов

Существуют такие понятия, как фьючерс и опцион, которые по определению практически идентичны. Но фьючерс – это обязательство и покупателя, и продавца. А опцион – обязательство только для продавца. Во втором случае покупатель получает право выбора: либо приобретать базовый актив, например акции, либо не покупать его. Во втором случае потеря ограничивается исключительно ценой контракта.

Понять, что такое опционы простыми словами, можно на примитивном примере, взяв на рассмотрение пекаря и фермера. Пекарь готовит сдобу хорошего качества из пшеничной муки по предзаказу, а фермер обеспечивает поставки пшеницы. Но при этом у него есть конкурент по бизнесу

Для пекаря важно получать пшеницу по выгодной для него цене, чтобы его бизнес не стал убыточным. Фермер, в свою очередь, предлагает гибкую ценовую политику для удержания клиента. Судя по этому примеру, пекарь предлагает фермеру купить у него право, то есть опцион, на 10 тонн урожая зерна грядущего года по текущей цене, например, 10 монет за тонну

Он сразу отдает незначительную премию в виде 2%, то есть 2 монеты от величины всей стоимости сделки – 100 монет за право покупки. Благодаря этому опциону фермер будет обязан продать оговоренное количество зерна по установленной стоимости и в указанный срок.

Из этого примера можно понять, как работает этот контракт. Опционный договор – это финансовый инструмент, который не дает равных прав и обязанностей покупателю и продавцу в определенных сделках. В любом случае покупатель опциона будет всегда в выигрыше, независимо от обстоятельств. В том случае, если цена контракта в будущем периоде возрастет, например, станет не 10, а 12 монет, то пекарь сможет воспользоваться своим правом и купить 10 тонн все равно за 100 монет. А если же стоимость рыночная на определенный товар падает, то пекарь просто отказывается от договора и теряет небольшую премию в размере 2%, а значит, дальше идет покупать у конкурентов.

Итак, что же такое опцион:

- это неравноправный финансовый инструмент, предлагающий покупателю и продавцу абсолютно разные условия;

- контракт, который покупателю дает право совершить покупку или отказаться от нее. А продавцам он устанавливает обязательства, которые те обязуются выполнять. В данном случае, купить или продать базовый актив – пшеницу. Но обычно на финансовых рынках базовыми активами являются акции или биржевые индексы;

- документ, напечатанный на листе бумаги, стоит всего 2% от общей стоимости сделки. На 100% сделка может быть совершена только в зафиксированном будущем периоде по истечении срока договора.

Необходимость опционов

Опционы дают право покупателям обезопасить свои позиции, как видно на рассмотренном примере. В менеджменте этот риск носит название хеджирование. Контракты очень востребованы у спекулянтов из-за большого плеча, примерно 50:1. То есть акции приобретаются всего за 2% от их реальной стоимости. Но в этом моменте появляются и большие возможности, и огромные риски.

Какие риски возможны при торговле опционами

Опционная торговля – это своеобразный вид деятельности, непохожий на другие. В нем есть целый список индивидуальных терминов, таких как внутренняя стоимость, цена Strike, коэффициенты чувствительности разного типа, в том числе дельта, гамма, бета и другие. То есть даже опытные трейдеры, строящие свою работу на торговле акциями, должны будут переучиваться, если решат заняться опционами – весьма прибыльным делом. Опционы не продаются без покрытия, то есть их нельзя шортить. Если трейдер прогнозирует увеличение стоимости акций, то ему нужно купить «колл», если снижение, то «пут». Обычно продавцом обоих опционов «колл» и «пут» является маркет-мейкер. Прибыль он получает лишь в том случае, если трейдер допускает ошибку.

Лучшие брокеры бинарных опционов:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| 10$ | 1$ | До 100% | Да | ЦРОФР | |

| 100$ | 5$ | До 150% | Да | ЦРОФР | |

| 5$ | 1$ | До 110% | Да | ЦРОФР | |

| 9$ | 1$ | До 60% | Да | ЦРОФР | |

| 200$ | 24$ | До 100% | Да | IFSC |

Понятие опциона на заключение договора

Гражданский кодекс в ст. 429.2 раскрывает сущность опциона на заключение договора, или соглашения о предоставлении опциона на заключение договора. Она заключается в том, что одна сторона — оферент — с помощью подписания безотзывной оферты дает право второй стороне заключать в дальнейшем во время некоторого срока договоры, в том числе на тех условиях, которые установлены опционом. Соглашение заключают на возмездной основе: за плату или иное встречное предоставление, все зависит от того, что будет прописано в документе.

Вторая сторона имеет право заключить договор посредством акцепта данной оферты в пределах тех сроков, условий и порядка, которые утверждены опционом. Данное соглашение может быть вписано в какой-либо договор, об этом говорится в п. 6 ст. 429.2 ГК РФ.

Названное соглашение можно заключить на предоставление опциона, в котором компании за денежное вознаграждение будет разрешено, к примеру, оформлять право собственности на долю в обществе на период действия документа посредством акцепта безотзывной оферты.

К сведению! Если срок для акцепта безотзывной оферты в документе не установлен, то по умолчанию он считается равным 1 году.

Опцион на заключение договора должен быть заключен в той же форме, что и сам договор (устной или письменной). Как правило, выбирают второй вариант. Если основной договор нужно заверять у нотариуса, то и соглашение надо заверить.

Для опциона на заключение договора не требуется государственная регистрация.

Заключение соглашения

Разберем поэтапно, как происходит предоставление опциона на заключение договора. В деловых кругах используется такой алгоритм:

- Стороны подписывают опцион, уже содержащий в себе оферту.

- Держатель опциона уплачивает денежное вознаграждение оференту (если соглашение между ними не предписывает иное).

- Держатель опциона акцептирует предложение.

- Заключается основной договор.

Конечно, тут ясно виден риск: оферта может оказаться не акцептированной. Поэтому и предусматривается плата — за получение самого опциона.

Для судебной системы появление опционов стало положительным моментом. Ведь это вводит свободу для приобретателя права. Он не обязуется непременно заключать с оферентом договор в будущем. Но при этом вторая сторона обязана заключить с ним сделку по первому его требованию. Ведь именно за это она и получает денежное вознаграждение.