Для чего нужна справка 2-ндфл

Содержание:

- Вопросы-Ответы, различные нештатные ситуации

- Частые ошибки

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Код дохода 4800 в справке 2-НДФЛ

- Отпуск без содержания

- Основные тезисы настроек учета:

- Пример заполнения справки о доходах

- Коды в 2-НДФЛ: с 2000 по 2014

- Коды доходов 2002 и 2003 в отчетности за 2016 год

- Раздел 2 справки по форме 2-НДФЛ.

- Как заполнить платёжное поручение

- Код 2002 в справке 2 НДФЛ – что значит

- В чём отличия справки 2019 г. от 2018 г.

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2021 года. А закончился уже в январе 2022 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2021 году, но выплачены только в 2022 году. Включать их в отчетность по НДФЛ за 2021 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2021 году, а будут выплачены в 2022 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Частые ошибки

Рассмотрим «подводные камни», возникающие в процессе заполнения бланка, на которые чаще всего попадают бухгалтеры с небольшим опытом. Этот раздел лучше всего читать с особенной внимательностью, так как каждая неверно заполненная справка считается инспекцией за сведения, вводящие в заблуждение государственную структуру, и карается штрафом в размере пятисот рублей. Да, для целой организации сумма едва ощутимая, однако неверно заполненный документ потенциально может быть предоставлен не раз и не два.

Какие ошибки возникают при заполнении бланка

Поскольку специалистами службы камеральные проверки по данному бланку не проводятся, штрафование производится безотлагательно, сразу же, как найдена ошибка в отчетности. Имейте ввиду, применить штрафные санкции служба может за любую, мельчайшую неточность, например за:

- неправильный код дохода;

- неверно вписанный идентификационный номер налогоплательщика;

- ошибку в фамилии, имени или отчестве;

- одну неправильную цифру, вписанную среди указанных паспортных данных сотрудника организации и т.д.

Весь перечень подлежащих наказанию ошибок можно просмотреть в письме налоговой службы, от девятого августа 2016 года.

Встречаются ошибки вопиющие, которые удивляют любого специалиста в области бухгалтерии и налогов. Если организация не имеет сведений об идентификационном номере налогоплательщика, она должна оставит соответствующее поле в бланке пустовать. Однако многие бухгалтера решают вписать на место отсутствующих данных произвольную последовательность цифр или ряд нулей. Инспекторы, осуществляющие проверку, тратят солидное количество времени на то, чтобы отыскать несуществующие на самом деле данные, поэтому не удивительно, что фирма получает штраф.

То же касается кодов доходов и вычетов, которые получило физическое лицо. Часто молодые специалисты путают их между собой и вписывают одно вместо другого. Это также вводит инспекторов в заблуждение. Специально для работников с плохой памятью службой был издан справочник искомых кодировок, свериться с которым не просто можно, но и нужно, в процессе заполнения бланка 2-НДФЛ. Если отвечающий за это специалист в вашей компании имеет на руках справочник, однако все равно допускает ошибки, мы советуем вам отказаться от него в пользу более опытного кандидата на вакантное место. Если «зеленый» работник был принят в фирму ради экономии, спешим вас заверить, после переоформления десяти вариантов бланка, получения штрафа, затем и пени за несвоевременное предоставление верного варианта, экономия прекратится и канет в лету.

Бывает и так, что путаница происходит внутри кодов каждой направленности. Например, вычеты социальные бывают множества видов, например, на:

- детей;

- оплату лечения;

- обучение и т.д.

Каждому из них присвоена своя кодировка, так как они имеют различные характеристики, заключающиеся в:

- верхнем пределе возможной к получению суммы;

- сроках предоставления;

- наименований списка обязательной к предоставлению отчетности в виде официальных бумаг и т.д.

Перепутав их между собой, можно повлечь ненужные разбирательства, отнимающие множество времени и сил, а кроме того, совершенно не лишних для компании денежных средств.

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Код дохода 4800 в справке 2-НДФЛ

Этот код 4800 обозначает иные доходы налогоплательщика. То есть те, для которых «персональные» коды не установлены. С этим кодом в справке показываются, например:

- суточные, выплаченные вернувшемуся из командировки работнику, в сумме, превышающей не облагаемый НДФЛ лимит (п. 3 ст. 217 НК РФ);

- доплаты пособия по временной нетрудоспособности и пособия по беременности и родам до среднего заработка, выплачиваемые за счет средств организации.

Кстати, сами пособия по беременности и родам, а также пособия по уходу за ребенком до 1,5 лет не облагаются НДФЛ. Для них коды доходов в 2-НДФЛ не установлены, ведь отражать эти суммы в справке не нужно (п. 1 ст. 217 НК РФ).

Таким образом, код 4800 в справке 2-НДФЛ можно считать универсальным для всех тех выплат, которым самостоятельный код не присвоили.

Отпуск без содержания

Исходя из действующего законодательства, такого понятия как принудительный отпуск за свой счет в правовом кодексе нет. Руководство не имеет права при таких условиях отправлять сотрудников на отдых.

Отстранить от должности работодатель может, но для этого необходимы веские причины:

- алкогольное опьянение работника;

- не прохождение аттестации;

- отсутствие планового медицинского осмотра;

- появившиеся противопоказания по занимаемой должности.

Период отстранения сотрудника от выполнения своих обязательств не оплачивается, поэтому необходимости в заполнении и представлении 2-НДФЛ нет.

Основные тезисы настроек учета:

- Налогообложение зависит от настроек элемента справочника «Начисление» или «Виды прочих доходов физлиц» в полях налоги/взносы

- Будет ли выделена сумма НДФЛ по конкретному начислению из общей суммы удержанного и перечисленного в бюджет, зависит от того, как вы настроили выплату в документе начисления и сделали платежную ведомость:

- Вместе с зарплатой (в таком случае, НДФЛ не разделится по кодам дохода)

- В межрасчетный период (в таком случае, ведомость и удержанный НДФЛ в ней попадут под отдельный код дохода)

- Отражение в регламентированном учете зависит

- как от настроек отражения (организации, подразделения, элемента справочника «Начисления», карточки справочника «Сотрудники» или документом «Распределение основного заработка»)

- так и от операции документа начисления и его настроек:

- Расчеты по оплате труда -70 сч

- Прочие расчеты с персоналом – 73 сч

- Доходы контрагентов – 76 сч

Примеры проблем отражения таких операций в бухгалтерии на примере клиента с 1С:КА:

Вопрос предыдущего клиента: Почему аренда автомобиля дает проводки 76 счет, если нужен 73?

76 счет учета взаиморасчетов встает автоматически если операция по строке «Доходы контрагентов». Если выбрать операцию руками «Прочие расчеты с персоналом», то встает 73, но тогда если создавать расходный ордер и автоматически сформировать проводки, то все взаиморасчеты по ЗП операциям, где аналитика Физлицо, идут только по 70 счету.

Проверили, что на стороне ЗУП, если аренду автомобиля проводить, как рекомендовано ИТС, документом «Прочие доходы» (в них нет настройки операции) всегда устанавливается операция по строке документа «Отражении зарплаты в бухгалтерском учете» как «Доходы контрагентов», соответственно в бухгалтерской программе и программе управленческого учета данные сотрудники должны быть заведены в справочник Контрагенты.

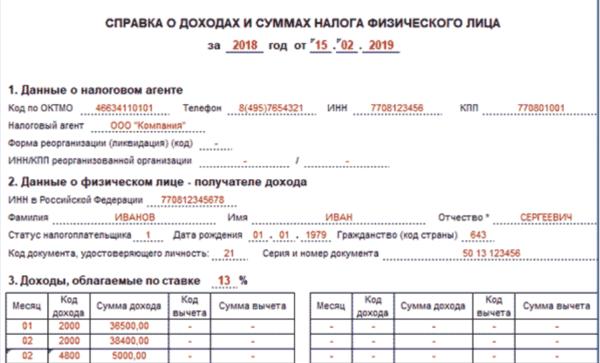

Пример заполнения справки о доходах

Допустим, что Сергеев Александр Александрович в 2019 г. работал в ООО «Альфа» и получил следующие доходы:

- январь – 22 000 руб.: зарплата;

- февраль – 22 000 руб.: зарплата (17 000 руб.) + оплата больничного листа (5000 руб.);

- март – 22 000 руб.: зарплата;

- апрель – 22 000 руб.: зарплата;

- май – 22 000 руб.: зарплата;

- июнь – 52 000 руб.: зарплата (22 000 руб.) + премия (10 000 руб.) + отпускные (20 000 руб.);

- июль – 2 000 руб.: зарплата;

- август – 22 000 руб.: зарплата;

- сентябрь – 22 000 руб.: зарплата;

- октябрь – 22 000 руб.: зарплата;

- ноябрь – 22 000 руб.: зарплата;

- декабрь – 22 000 руб.: зарплата.

Всего: 274 000 руб.

За каждый месяц 2019 г. ООО «Альфа» предоставило А.А. Сергееву стандартный вычет на первого ребенка.

Далее полностью правильно заполненный бухгалтерией ООО «Альфа» образец справки о доходах по форме 2-НДФЛ на А.А. Сергеева смотрите в КонсультантПлюс ЗДЕСЬ.

Работодатель обязан выдать справку 2-НДФЛ уволившемуся работнику, если в течение календарного года не смог удержать из его доходов НДФЛ. В этом случае ее нужно заполнить с учётом ряда особенностей, которые раскрыты в КонсультантПлюс:

Читать готовое решение полностью.

Коды в 2-НДФЛ: с 2000 по 2014

| Коды дохода | Расшифровка |

| 2000 | Денежное вознаграждение, которое получает налогоплательщик за выполнение трудовых или других обязанностей (заработная плата); денежное содержание/довольствие, не подпадающее под действие п.29 ст.217 НК РФ; налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физ.лиц (исключение: выплаты по договорам гражданско-правового характера) |

| 2001 | Вознаграждение директоров и другие подобные выплаты, которые получают члены органа управления, организации (совета директоров или другого аналогичного органа) |

| 2002 | Премии, которые выплачивают за производственные результаты и другие аналогичные показатели, предусмотренные законодательством РФ или трудовым договором/контрактом или коллективным договором не за счет средств прибыли организации или средств специального назначения и целевых поступлений |

| 2003 | Суммы вознаграждений, которые выплачивают за счет средств прибыли организации и специального назначения или целевых поступлений |

| 2010 | Выплаты по договорам гражданско-правового характера (ГПХ). Исключение: выплаты авторских вознаграждений |

| 2012 | Суммы отпускных выплат |

| 2013 | Суммы компенсации за неиспользованный отпуск |

| 2014 | Суммы выплат в виде выходного пособия, среднемесячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднемесячного заработка или шестикратный размера среднемесячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним территорий |

Коды доходов 2002 и 2003 в отчетности за 2016 год

Новые коды доходов для начисления премий 2002 и 2003 за 2016 год были приняты законодательно в ноябре 2016 года (Приказ ФНС РФ от 22.11.2016 года № ММВ-7-11/633), в программах 1С ЗУП, УПП и КАМИН релизы с новыми кодами доходов были выпущены в конце 2016 года.

Налоговые инспекции требуют сдать отчетность за весь 2016 год с новыми кодами доходов, а это значит, что нужно в настройке начисления премия изменить код дохода с 2000 на код дохода 2002 (либо 2003) и перепровести документы начисления премий и начисления заработной платы (для верного учета НДФЛ) за весь 2016 год.

Пояснения от фирмы 1С (УПП, ЗУП) по состоянию на 23.01.2017 следующие:

«Если Вы хотите видеть коды 2002 и 2003 в справке 2-НДФЛ за 2016 год, то надо будет изменить коды дохода в используемом начислении и перепровести документы, которыми начислялась эта премия, за 2016 год. Предварительно рекомендуем сделать резервную копию базы.

Но обращаем Ваше внимание, что справки 2-НДФЛ за 2016 год не обязательно формировать с новыми кодами доходов. Приказ ФНС от 22.11.2016 № ММВ-7-11/633@ вступил в силу 26 декабря 2016 года, это означает, что с 26 декабря можно(!) использовать новые коды доходов и нельзя использовать исключенные коды вычетов (доходов)

Приказ ФНС от 22.11.2016 № ММВ-7-11/633@ вступил в силу 26 декабря 2016 года, это означает, что с 26 декабря можно(!) использовать новые коды доходов и нельзя использовать исключенные коды вычетов (доходов).

При этом приказ не является прямым указанием на то, что налоговый агент должен срочно внести изменения в учетную политику в части ведения учета по НДФЛ, поскольку только НК РФ содержит обязанности налогового агента. Так, НК РФ требует от налогового агента самостоятельно классифицировать производимые им выплаты, т.е. должна или нет конкретная сумма быть учтена с кодом дохода 2002 (или 2000) определяет именно налоговый агент в своей учетной политике. Поэтому менять классификацию доходов или сведения о праве на вычеты следует с момента появления новой уч.политики, которая обычно утверждается на очередной год.

Исходя из этого, мы рекомендуем изменения в кодах доходах произвести в 2017 году и отражать в отчетах за 2017 год.»

Пояснения от фирмы КАМИН по состоянию на 23.01.2017 следующие:

«Инструментов и специальных обработок для изменения кодов дохода для начислений в программе нет. Если Ваша ИФНС требует, чтобы в справках 2-НДФЛ были новые коды доходов, то для этого необходимо с начала года в программе перепроводить все документы: начисления, НДФЛ, выплаты. (Перед этими действиями обязательно нужно сделать копию информационной базы!)

Также вы можете немного подождать, наш специалист написал запрос в ФНС. Ждем официальных разъяснений по этому вопросу».

Т.е. если обобщить — автоматизированных процедур изменения кодов доходов по состоянию на 23.01.2017 нет ни в ЗУП, УПП, ни в КАМИН.

Обратим внимание, что меры налоговой ответственности для налоговых агентов, представивших недостоверные сведения, прописаны в статье 126.1 НК РФ. В соответствии с пунктом 1 данной статьи, за каждый документ с недостоверными сведениями налоговому агенту грозит штраф в размере 500 рублей, поэтому мы рекомендуем своим клиентом обязательно запрашивать разъяснения в своей налоговой

_____________________________________________

Раздел 2 справки по форме 2-НДФЛ.

В этом разделе указываются данные о физическом лице, на которого представляется справка

Именно на него обратили внимание в комментируемом письме сотрудники контролирующего органа и дали следующие разъяснения:

- в поле «Фамилия, имя, отчество» указываются фамилия, имя и отчество налогоплательщика без сокращений в соответствии с документом, удостоверяющим личность;

- в поле «Серия и номер» – реквизиты документа, удостоверяющего личность налогоплательщика;

- при заполнении поля «Адрес места жительства в Российской Федерации» – полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

Таким образом, разд. 2 «Данные о физическом лице – получателе дохода» справки по форме 2-НДФЛ должен быть заполнен налоговым агентом на основании данных документа, удостоверяющего личность налогоплательщика.

Как заполнить платёжное поручение

В зависимости от вида выплаты может быть 4 варианта заполнения поля 20: код 1, 2, 3 и без указания кода. Если выплаты производятся одним переводом по нескольким кодам, например вы перечисляете работнику зарплату (код «1») и командировочные (код «2»), нужно оформлять отдельные платёжки, и в каждой указывать свой код.

Код вида дохода 1

Код «1» ставится в тех случаях, когда вы перечисляете заработную плату или другие выплаты, по которым установлены ограничения на удержание. Другими выплатами могут быть:

Статья 99 Закона «Об исполнительном производстве»

- аванс по трудовому договору;

- премия;

- выплаты за неиспользованный отпуск;

- расчёт при увольнении;

- оплата больничного;

- отпускные;

- оплата по гражданско-правовому договору, например вознаграждение подрядчику за выполненную работу или платежи самозанятым.

Код вида дохода 2

Код «2» ставится в случае, когда вы перечисляете суммы, с которых нельзя удерживать долги. Чаще всего это командировочные, суточные, декретные, алименты и детские пособия. Полный список доходов указан в ч.1 статьи 101 Закона «Об исполнительном производстве».

Код вида дохода 3

Этот код используется при переводе только в двух случаях:

- возмещение вреда, причинённого здоровью;

- компенсационные выплаты за счёт средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов гражданам, пострадавшим в результате радиационных или техногенных катастроф.

Из таких выплат можно удерживать только алименты на несовершеннолетних детей и возмещение вреда в связи со смертью кормильца.

Код 2002 в справке 2 НДФЛ – что значит

Отвечу сразу на главный вопрос: что значит код 2002 в справке 2 НДФЛ – это премиальные, источником которых не является прибыль работодателя и средства специального назначения.

Данный документ вы можете открыть на сайте Налоговой службы. Он состоит из самого текста приказа и 2 приложений:

- в первом перечислены коды доходов, в т.ч. «2002»;

- во втором – коды вычетов.

Теперь разберем, что же означают суммы премий, выплачиваемые по результатам работы, коллективным и индивидуальным договорам, законодательству России и пр. Мы привыкли воспринимать премию как часть зарплаты, дополнение к окладу, но с точки зрения ФНС и НДФЛ это отдельный вид дохода.

По этим выплатам не предусмотрено наличие специальных налоговых вычетов причитающимся им лицам, также нет необлагаемого минимума, который уменьшил бы налог с премиальных.

Допустим, вы купили жилье и подали документы в ИФНС для использования имущественного налогового вычета. В качестве доходов, с которых хотите вернуть налог, вы вправе указать не только зарплату, но и премии и любые другие виды выгоды, с которых платился НДФЛ по ставке 13%.

Несколько тезисов о премировании:

- организации не обязаны выплачивать стимулирующие вознаграждения персоналу, такие платежи устанавливаются в каждой компании по добровольному решению руководства или по соглашению с профсоюзными обществами путем заключения коллективных договоров;

- во внутреннем нормативно-правовом акте предприятие утверждает виды премирования, условия их выплаты, адресатов вознаграждений, критерии оценки работы сотрудников и способы их оспаривания;

- если соблюдены все условия премирования из внутренней документации, то для юрлица выплата становится обязательной;

- премии могут быть связаны с результатами труда работника, а могут назначаться в силу наступления каких-то событий, например, к юбилею, государственным и фирменным праздникам.

Источниками премирования являются:

- чистая прибыль – как раз в случаях, не связанным с трудовой деятельностью; об этом дал пояснения Минфин в письме № 03-03-06/1/14283 от 24 апреля 2013 года;

- расходы, уменьшающие доходы по налогу на прибыль, – премиальные, учтенные и не учтенные в системе оплаты труда;

- средства специального назначения и целевые поступления – деньги, полученные организацией от государства, муниципальных органов и других предприятий для конкретных, поименованных в соответствующих документах.

Премии облагаются НДФЛ, следовательно, включаются в справку 2 НДФЛ. Справка – документ персональный, формируется на каждое физлицо, которому выплачиваются доходы по НДФЛ.

Если у налогового агента до 10 справок, то их можно сдать в бумажном виде. Если у вас более 10 форм, то они в обязательном порядке подаются в электронном формате соответствующего года отчетности, если не хватит собственного обеспечения для направления их по ТКС с усиленной цифровой подписью, то можно обратиться к сторонним бухгалтерам, платно оформляющим отчеты ИП и юрлиц.

В чём отличия справки 2019 г. от 2018 г.

В 2019 г. для формирования 2-НДФЛ за 2018 г. нужно использовать бланк справки, утвержденный Приказом ФНС РФ от 02.10.2018 г. №ММВ-7-11/566@. Он отличается от бланка, который использовался для справок, создаваемых в 2018 г. за 2017 г.

Главные изменения в справке заключаются в следующих моментах:

- бланк документа имеет две формы в зависимости от того, кто является пользователем — налоговая инспекция или сотрудник. При этом для работников представляется форма, которая похожа на бланк 2017 г., но из нее исключена информация — номер справки, ее признак, номер корректировки, код ИФНС, сведения о подтверждении права на уменьшение НДФЛ, фиксированные авансовые платежи. Называется — «Справка о доходах и суммах налога физического лица».

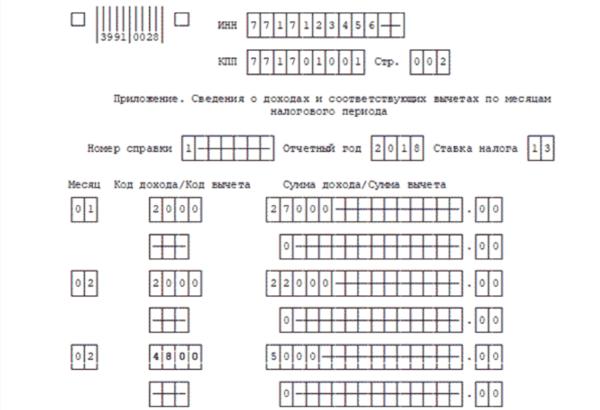

Для ИФНС используется измененный бланк на двух листах:

- первый лист называется — «Справка о доходах и суммах налога физического лица (форма 2-НДФЛ)»;

- второй лист называется — «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

- первый лист содержит основные сведения о справке, персональную информацию о сотруднике и работодателе, общие данные о сумме начисленного дохода и удержанного налога. Второй лист предназначен для помесячного отражения информации о доходах и вычетах по соответствующим кодам;

- в документ для ИФНС добавили некоторые графы, а именно информацию о реорганизованной компании, статусе налогоплательщика, предоставленных работодателем вычетах;

- из документа для ИФНС убрали графы, касающиеся адреса регистрации налогоплательщика;

- в справке все вычеты, в том числе и стандартные, соединены в один блок;

- в справке для ИФНС нужно указывать документ, согласно которому подтверждаются полномочия подписавшего должностного лица.

Новая форма, правила и бланк 2 НДФЛ в 2019 году

Справка в 2019 г. имеет новый формат по Приказу ФНС РФ от 02.10.2018 г. №ММВ-7-11/566@, который применяется с момента вступления его в законную силу, а именно с 01.01.2019 г.

Основные изменения в новом бланке:

- для налоговой инспекции бланк заполнения разделен на два листа, а для сотрудников документ формируется на одном листе;

- расширено поле для внесения наименования налогового агента, а его ИНН и КПП перенесены в «шапку» документа;

- в сведения о работодателе добавлены новые графы, касающиеся его реорганизации или ликвидации. Правопреемник хозяйствующего субъекта должен указывать также свои сведения, а именно наименование, ИНН и КПП;

- видоизменен блок для отражения персональной информации по сотруднику, а также из сведений исключены графы, в которых указывалась информация о месте его регистрации;

- детальная информация по суммам доходов и вычетов за каждый месяц перенесена на отдельный лист в качестве приложения;

- расширен блок, касающийся информации о стандартных, социальных и имущественных вычетах;

- внесено изменение в штрих-код справки.

Таким образом, форма справки для сдачи в инспекцию претерпела существенные изменения, а для передачи сотрудникам форма документа немного сокращена. Кодировка доходов и вычетов в 2019 г. по сравнению с 2018 г. осталась прежней.