Нулевая отчетность в фсс

Содержание:

- Сроки сдачи

- Заполнение

- Инструкция по заполнению титульного листа

- Образец 4-ФСС с примером для страхователя-новичка

- Что нужно знать ↑

- Форма 4 ФСС за 2 квартал 2021 года

- Общие правила заполнения 4-ФСС

- Онлайн-сервис для заполнения 4 ФСС

- Как оформить отчет, если данных нет — нули, прочерки или пустые ячейки?

- Форма отчетности для ФСС

- Сроки сдачи расчета 4-ФСС

- Подготовка отчета 4-ФСС

- Ответственность за несдачу отчета 4-ФСС

- Основные правила заполнения и структура формы 4-ФСС

- Титульный лист 4-ФСС

- Итоги

Сроки сдачи

Сроки подачи отчета зависят от способа. В бумажном варианте юридические лица, у которых не более 20 сотрудников в штате, предоставляют до 20 числа того месяца, который идет за отчетным кварталом. В электронном виде форма может быть направлена в том случае, если в компании более 25 человек. В таком случае крайний срок сдачи – 25 число.

Важно! Если крайняя дата отчетности выпадает на выходной день, то она перемещается на следующий рабочий. Например, в 2019 году 20 июля выпало на субботу

Таким образом, крайний срок предоставления документа в бумажном виде сместилась на 22 июля.

Годовая отчетность должна быть предоставлена с 1 по 20 января. Если сроки нарушаются, за несвоевременное предоставление сведений на организацию накладывается штраф в размере 5% от суммы страховых взносов, уплаченных за квартал. За каждый месяц просрочки штраф будет увеличиваться на 5%.

С помощью бухгалтерских онлайн-программ несложно заполнить форму и правильно рассчитать суммы взносов

Важно соблюдать сроки, установленные законодательством, внимательно указывать данные

Заполнение

Можно форму 4 ФСС заполнить онлайн или в бумажном виде. Способ зависит от того, как будет подаваться документ. Самое главное при заполнении не допускать ошибки, оформлять аккуратно. Любая неточность повлечет за собой проблемы, которые будет сложно исправить. Версии бухгалтерских программ дают возможность заполнить 4 ФСС онлайн, скачать бланк и пример заполнения.

Образец формы

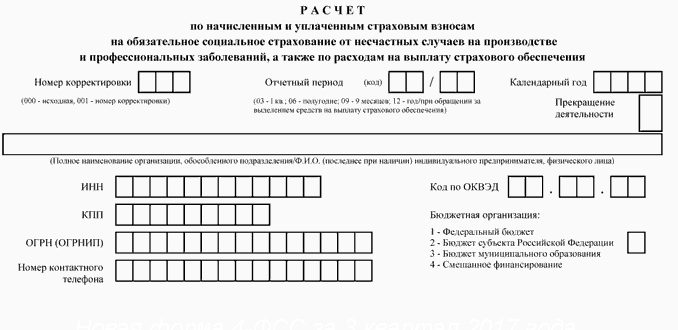

Пошаговая инструкция заполнения титульного листа включает в себя следующие моменты:

- Вносится номер корректировки. Он не требуется, если отчет подается первый раз.

- Проставляется отчетный период, состоящий из кода. Для первого квартала проставляются цифры 03, для второго – 06.

- Полное наименование организации. Оно должно быть указано в точности, как в учредительных документах. Проставляются все реквизиты, включая КПП, ИНН, ОГРН.

- Обязательно проставляется шифр плательщика. Первые три ячейки должны заполняться в соответствии с приложением № 1 к Порядку заполнения расчета.

- В графе среднесписочный состав указывается численность застрахованных сотрудников. Сюда же должны быть включены все женщины работницы, которые на данный момент находятся в отпуске по беременности и родам, а также в отпуске по уходу за детьми до полутора лет.

Далее следует заполнение разделов. В первый из них вносится информация о всех больничных и выплатах по причине временной нетрудоспособности за квартал:

- В пункте № 1 прописывается размер задолженности организации перед ФСС, а также задолженность Фонда перед самой компанией.

- Вторая графа отражает сумму взносов за отчетный квартал и за прошедшие. В отчете за первые три месяца года цифра будет содержать только сумму за три месяца. В дальнейшем на протяжении года каждый новый квартал она будет расти.

Второй раздел отражает информацию о травмах, полученных на производстве, а также профессиональных заболеваниях. В этом пункте бухгалтер прописывает суммы взносов для физических лиц, сведения об использовании пониженного тарифа для расчета страховых взносов. Сюда же должны быть включены суммы, которые налогом не облагаются.

Если в процессе оформления отчетности были допущены ошибки, форма должна быть заполнена заново. Она подается в ФСС с указанием, что это корректировка. Обязательно проставляется номер корректировки.

Важно! Отправлять скорректированные данные обязательно по мере обнаружения ошибочных сведений. Даже если неточность обнаружена через год, все равно нужно направить уточняющую форму

Отправлять корректировки нужно обязательно даже в том случае, если ошибка была в пользу компании. В такой ситуации подача нового отчета становится прямой обязанностью бухгалтера.

Уточняющий вариант по последнему отчету подается в следующих случаях:

- Допущены ошибки при проведении расчетов, которые приводят к изменению страховой суммы и к оставлению ее в неизменном состоянии.

- Если в отчете не отражены вообще или отражены неполностью обязательные сведения.

- При передаче недостоверной информации.

Важно! Сделать правильный отчет необходимо в той же форме, в которой он был передан первоначально. Обязательно указывается комментарий – тип корректировки

Цифра 1 ставится в случае, если уточнения касаются размера уплаты взносов. Значение 2 применимо в том случае, если необходимо провести уточнение в суммах пенсионных страхований, которые были начислены. Цифра 3 предназначена для указания изменений сумм начислений взносов по медицинскому страхованию

Обязательно указывается комментарий – тип корректировки. Цифра 1 ставится в случае, если уточнения касаются размера уплаты взносов. Значение 2 применимо в том случае, если необходимо провести уточнение в суммах пенсионных страхований, которые были начислены. Цифра 3 предназначена для указания изменений сумм начислений взносов по медицинскому страхованию.

Отдельным пунктом необходимо рассмотреть 4 ФСС нулевой отчет, образец заполнения которого можно найти на официальном сайте. Он сдается в обязательном порядке в те же сроки, что и основной. Документ представляет собой подтверждение, что за прошедший квартал начисления отсутствовали. Нулевой формат сдают все юридические лица независимо от численности их штата сотрудников.

Состав нулевого отчета включает в себя:

- титульный лист;

- 1,2 и 5 таблицы.

Отправить бланк можно через портал ФСС для сдачи отчетности. При нулевом расчете прикладывается пояснительная записка, в которой указывается, что предприниматель в указанном квартале не работал, заработную плату не начислял, следовательно, никакие взносы от него не поступали.

Инструкция по заполнению титульного листа

Как показывает наша подробная инструкция по заполнению 4-ФСС за 2019, в титульном листе указывается основная информация о страхователе.

В качестве примера мы взяли абстрактное ООО «Альфа», зарегистрированное и осуществляющее деятельность в Москве. В организации работают три человека (включая директора). Со всеми работниками заключены трудовые договоры. Один из работников является инвалидом III группы. В течение 4 квартала 2019 года их численность не менялась. ООО «Альфа» применяет тариф по взносам на страхование от несчастных случаев в размере 0,40%. Скидки и надбавки к страховому тарифу не установлены.

Вверху каждой страницы укажите регистрационный номер и код подчиненности, которые найдете в уведомлении, выданном органом ФСС при регистрации плательщика страховых взносов.

Стоит обратить внимание на правильное заполнение шапки титульного листа. Там указывается номер корректировки, код отчетного периода и календарный год

Если отчетность за конкретный период подается впервые, то в поле «Номер корректировки» указывается код 000. Поскольку отчет по форме 4-ФСС подается ежеквартально, в поле «Отчетный период» указывается код:

- 03 — в первом квартале;

- 06 — во втором квартале;

- 09 — в третьем квартале;

- 12 — в четвертом квартале.

Форма 4-ФСС за 4 квартал 2019 года должна содержать код 12.

Также следует указать календарный год. Если организация прекращает деятельность, необходимо проставить отметку в специальном поле.

В соответствующие графы вносятся полное название предприятия или Ф.И.О. индивидуального предпринимателя, ИНН, КПП, ОГРН, адрес, контактные данные и среднесписочная численность работников. Обязательно необходимо указать код вида деятельности по ОКВЭД2 — пример заполнения 4-ФСС 2019 года показывает, что для этого есть специальное окно в правой части формы.

Если в организации трудоустроены инвалиды, их заносят в списочную численность. На примере это 1 человек.

В нижней части страницы имеются ячейки, где указывается количество страниц и листов отчета, который направляется в Фонд. Под ними находятся графы, которые заполняет работник соцстраха. В них нельзя делать никаких отметок. Образец заполнения 4-ФСС 2019 содержит дату заполнения документа и подпись уполномоченного лица страхователя.

Образец 4-ФСС с примером для страхователя-новичка

Рассмотрим схему заполнения 4-ФСС 2021 года для созданной в 3-м квартале фирмы.

Пример

Исходные данные:

- ООО «Стройка плюс» зарегистрировалось в августе 2021 года.

- По окончании 3-го квартала деятельность еще не начата, штат не набран, выплаты не производились, страхвзносы не уплачивались.

- В штате числится только директор.

- Тариф травмовзносов — 2,3% (без скидок и надбавок).

- Проведение СОУТ запланировано на декабрь 2021 года.

Несмотря на отсутствие деятельности, в октябре 2021 года компания будет обязана представить соцстраху свой первый расчет по форме 4-ФСС. Он будет нулевым, так как нет данных для заполнения:

- табл. 1 — травмовзносы не начислялись;

- табл. 2 — взаиморасчеты с ФСС ООО «Стройка плюс» не вело;

- табл. 5 — информация о результатах СОУТ и обязательных медосмотрах отсутствует.

В организации трудятся 18 человек, инвалидов нет. В ноябре 2017 г. проведена спецоценка условий труда, по результатам которой:

- три рабочих места отнесены к 3-му классу вредных условий труда;

- рабочих мест 4-го класса вредных условий труда нет.

В декабре 2021 г. работники, занятые во вредных условиях труда, прошли обязательный периодический медосмотр.

Тариф взносов на травматизм – 0,9%, скидок и надбавок нет. Данные о выплатах работникам, начисленных и уплаченных взносах на травматизм, представлены в таблице.

| N п/п | Показатель | 9 месяцев | Октябрь | Ноябрь | Декабрь | 2018 год |

| 1 | Все выплаты работникам, руб. | 1 789 300,50 | 630 564,17 | 594 171,81 | 641 558,22 | 3 655 594,70 |

| 2 | Необлагаемые выплаты, руб. | 40 300,50 | 12 168,06 | 15 939,93 | 16 017,54 | 84 426,03 |

| 3 | База для начисления взносов на травматизм, руб. (стр. 1 – стр. 2) | 1 749 000,00 | 618 396,11 | 578 231,88 | 625 540,68 | 3 571 168,67 |

| 4 | Начислено взносов на травматизм, руб. (стр. 3 x 0,9%) | 15 741,00 | 5 565,56 | 5 204,09 | 5 629,87 | 32 140,52 |

| 5 | Уплачено взносов на травматизм, руб. | 17 516,77 | 5 530,40 | 5 565,56 | 5 204,09 | 33 816,82 |

На 01.01.2018 задолженность по взносам на травматизм, указанная в строке 19 графы 3 таблицы 2 4-ФСС за 2021 г., составила 7 306,17 руб. Взносы за сентябрь 2021 г. в сумме 5 530,40 руб. уплачены в октябре 2021 г. Взносы за декабрь 2021 г. в сумме 5 629,87 руб. уплачены в январе 2021 г.

Расчет 4-ФСС за 2021 г. заполнен так.

Если обособленные подразделения у организации есть, форму 4-ФСС за 4 квартал 2021 года нужно сдавать в следующем порядке. Расчет представьте в территориальное отделение ФСС по местонахождению обособленного подразделения, если у такого подразделения есть расчетный (лицевой) счет и оно самостоятельно начисляет зарплату сотрудникам. В форме 4-ФСС укажите адрес, ИНН, КПП и регистрационный номер обособленного подразделения.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Пример 1

ООО «Весна»

Код подчиненности 78151

Разберем на примере порядок оформления формы 4-ФСС.

В ООО «Анаконда» работают по трудовым договорам 7 человек. В 1 квартале 2021 года несчастных случаев на производстве не было, пособия по нетрудоспособности в связи с НС и ПЗ не выплачивались.По результатам проведенной ранее спецоценки условий труда рабочих мест с вредными и/или опасными условиями труда не выявлено. Задолженности по взаиморасчетам с фондом нет.

| Показатель | Сумма, руб. |

| Облагаемые травмовзносами выплаты, всего: | 735 333 |

| В том числе

в январе |

245 111 |

| в феврале | 245 111 |

| в марте | 245 111 |

| Начисленные травмовзносы | 5 147,33 |

| В том числе

в январе |

1 715,78 |

| в феврале | 1 715,78 |

| в марте | 1 715,77 |

Что нужно знать ↑

Бывают случаи, когда организация или индивидуальный предприниматель определенный промежуток времени не ведет деятельность, то есть доходы не получаются.

Их отсутствие и временная остановка деятельность не избавляет от обязанности предоставлять отчеты. В этой ситуации сдается нулевая отчетность.

Подается в следующих случаях:

- налог по упрощенной системе (УСН);

- налог на прибыль (кроме ИП);

- на доходы физических лиц;

- НДС;

- данные о средней численности работников.

При упрощенной системе сдается единожды в год – до 30 апреля для индивидуальных предпринимателей и до 31 марта для организаций.

В 2020 году нулевая отчетность должна включать в себя следующее:

- отчет по налогу на имущество (если у организации имеются на счету основные средства);

- если предприятие использует любой вид транспорта, то нулевая декларация включает и транспортный налог;

- если имеется земля или недвижимость, то включается и налог на собственность.

В ФСС необходимо подавать справку о подтверждении типа деятельности. Необходимо это для постановки на учет и определения страховой ставки по взносам.

Подобную справку обязаны предоставлять все организации, которые состоят на учете в Фонде страхования социального типа.

Подается справка каждый год, освобождены следующие категории – индивидуальные предприниматели и недавно созданные организации (у которых отсутствует деятельность за предыдущий период).

Предприятие самостоятельно выбирает тип деятельности. Если их несколько, то в таблицу вносится каждый из них. Основным является тот тип, по которому за предыдущий год больше всего реализовалось товаров или услуг.

Подается нулевая декларация в такие периоды деятельности:

| После прохождения регистрации | В качестве плательщика налогов, то есть деятельность еще не начиналась |

| Деятельность предприятия была остановлена | На неопределенное время в связи с сезонным характером работы |

| Предпринимательская деятельность не осуществляется | Не покупаются или не продаются товары, не выполняются услуги |

Если доходы не получаются, но организация приобретает товары, оплачивая их деньгами из кассы, то отчетность уже не является нулевой.

Нулевая отчетность составляется на основании таких показателей:

- количество сотрудников;

- размер налога;

- общий доход;

- сумма, которая вычитается при использовании упрощенного режима налогообложения.

Определения

| Нулевая отчетность | Совокупность документов бухгалтерской части, которые сдаются в органы государства при отсутствии деятельности за определенный промежуток времени |

| ФСС | Фонд социального страхования; внебюджетный фонд государства, цель которого – обеспечение граждан страхованием социального типа. Например, при потере нетрудоспособности, в связи с материнством, для предоставления льгот |

| Нулевой баланс | Баланс в бухгалтерии, в котором за отчетный период валютный баланс меньше капитала и итоговая прибыль равна нулю |

| Нулевая декларация | Одна из разновидностей налоговой декларации, форма нулевой отчетности |

Кто должен отчитываться

Нулевой отчет необходимо сдавать тем юридическим лицам, у которых временно не осуществляются операции со счетом.

Если учесть тот факт, что на предприятии имеется как минимум один сотрудник, то предоставлять отчетность необходимо даже в случаях приостановки деятельности.

Правовая база

Если численность сотрудников более 25, декларация подается в электронном виде – статья 15, часть 10 этого же закона. Если работодатель отправил декларацию не в том формате, то ему грозит штраф 200 рублей.

Согласно Федеральному закону № 212 «О страховых взносах», принятому 24 июля 2009 года, если отчетность предоставляется не вовремя (с опозданием до 180 дней), то грозит штраф размером сто рублей – 46 статья, пункт 1.

Оформление титульного листа:

| Шифр страхователя 121 | Если используется упрощенная система обложения налогами – статья 58, пункт 8, часть 1 Федерального закона № 212 |

| 151 | Если некоммерческая организация использует УСН – статья 58, пункт 11, часть 1 ФЗ № 212 |

| 161 | Если уплачиваются взносы на тарифы организаций благотворительного типа – статья 58, пункт 12, часть 1 Федерального закона № 212 |

Форма 4 ФСС за 2 квартал 2021 года

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Общие правила заполнения 4-ФСС

4-ФСС заполняют на компьютере или от руки шариковой (перьевой) ручкой черного либо синего цвета печатными буквами.

В каждую строку и соответствующие ей графы вписывают только один показатель. В случае отсутствия каких-либо показателей, предусмотренных формой 4-ФСС, в строке и соответствующей графе ставят прочерк.

Как исправлять ошибки

Нужно предпринять следующие шаги:

- Перечеркнуть неверное значение показателя.

- Вписать правильное.

- Поставить подпись работодателя или его представителя под исправлением с указанием даты исправления.

- Заверить печатью (при ее наличии) работодателя (правопреемника) либо его представителя.

Недопустимо исправление ошибок с помощью корректирующего или иного аналогичного средства.

После окончания заполнения 4-ФСС проставляют сквозную нумерацию заполненных страниц в поле «стр.».

В верхней части каждой заполняемой страницы поля «Регистрационный номер страхователя» и «Код подчиненности» заполняют в соответствии с выданным при регистрации (учете) в территориальном органе ФСС извещением (уведомлением) страхователя.

В конце каждой страницы проставляют подпись страхователя (правопреемника) либо его представителя и дату подписания 4-ФСС.

Онлайн-сервис для заполнения 4 ФСС

Современным работодателям не нужно заполнять 4-ФСС вручную. Сдачу этой обязательной отчётности можно упростить с помощью онлайн-сервисов. Все они работают только после регистрации, большинство программ платные. Но их функционал существенно упрощает документооборот фирмы, позволяет создать любые декларации (не только 4-ФСС, но и все остальные обязательные, например, по налогу на прибыль, по НДС, по РСВ, 2-НДФЛ, 6-НДФЛ). Программы позволяют не только быстрее готовить документы, но и проверить отчет перед отправкой — не будет отказов контролирующих органов из-за ошибок.

Сервисы для подготовки 4-ФСС:

- «Моё дело»;

- «БухСофт»;

- «Контур»;

- официальный портал ФСС.

Как оформить отчет, если данных нет — нули, прочерки или пустые ячейки?

Для корректного заполнения нулевого расчета по форме 4-ФСС применяйте алгоритм, закрепленный в приложении № 2 к приказу № 381:

| Пункт приложения № 2 к приказу № 381 | Расшифровка |

| 2 | В ячейках таблицы проставляются прочерки, если отчетный показатель отсутствует |

| 5.8 | При заполнении поля «ИНН» в 2 начальных ячейках (зоны из 12 ячеек) проставляйте нули (00), если ИНН состоит из 10 знаков.

Как за пару минут узнать регистрационный номер ФСС по ИНН, смотрите в материале |

| 5.10 | В 1-й и 2-й ячейках поля «ОГРН (ОГРНИП) юрлица проставляют нули (их ОГРН состоит из 13 знаков при 15-значной заполняемой зоне) |

Кроме того, отдельные ячейки расчета не заполняются вообще — ни нулями, ни прочерками. Например:

- расположенное на титульном листе поле «Прекращение деятельности» — по п. 5.6 приложения № 2 к приказу № 381 в этом поле проставляется код «Л» (если фирма или ИП ликвидируются в отчетном периоде) или оно не заполняется вообще;

- поле «Бюджетная организация» — с ним работают только бюджетники (п. 5.12 приложения № 2 к приказу № 381), а в отчетности других фирм и ИП оно остается незаполненным.

Из указанных особенностей техники заполнения расчета можно сделать следующий вывод:

- нули проставляются только в 1-й и 2-й ячейках полей «ИНН» и «ОГРН», если указываемое в них значение состоит из 10 или 13 знаков соответственно;

- в ячейках таблиц формы при отсутствии данных проставляются прочерки;

- отдельные ячейки специфического назначения остаются без заполнения.

Если вы формируете параллельно сразу несколько разных отчетов, прочитайте следующий раздел, чтобы подстраховаться от ошибок.

Форма отчетности для ФСС

Отчетность в Фонд социального страхования — это расчет по форме 4-ФСС, в котором фиксируется информация о взносах «на травматизм». Бланк отчета, а также правила его заполнения регламентированы Приказом ФСС от 26.09.2016 г. № 381.

Предполагалась, что в 2021 году форма бланка будет изменена в связи с тем, что именно с этого года по всей стране распространена система прямых выплат через ФСС. Но на данный момент никаких корректировок в отчет не внесено, а потому его нужно формировать на старом бланке.

Однако все же в 2021 году есть некоторые изменения, о чем ФСС указал в Письме от 09.03.2021 г. № 02-09-11/05-03-5777. В частности, с этого года не нужно заполнять:

- строчку 15 в таблице 2;

- таблицу 3.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Сроки сдачи расчета 4-ФСС

Сроки сдачи отчета по страхованию «на травматизм» содержатся в п. 1 ст. 24 Закона от 24.07.1998 г. № 125-ФЗ. Но в нормативно-правовом акте не указано, что делать, если срок приходится на выходной день или праздник. Однако есть Письмо Минэкономразвития от 16.09.2011 г. № 3346-19, в котором указано, что в этом случае срок продлевается до первого рабочего дня.

Срок сдачи электронного отчета 4-ФСС

Если 4-ФСС подается в электронном формате, то направить его нужно в течение 25-ти дней по окончании отчетного квартала.

Электронный расчет подают работодатели при среднесписочной численности персонала от 26 человек. Кроме того, электронный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью от 26 человек.

Срок сдачи бумажного отчета 4-ФСС

Если 4-ФСС подается в бумажном виде, то сдать его нужно в течение 20 дней по окончании отчетного квартала.

Бумажный расчет подают работодатели при среднесписочной численности персонала до 25 человек. Кроме того, бумажный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью до 25 человек.

Общие сроки сдачи отчета 4-ФСС в 2021 году

При сдаче расчета 4-ФСС в 2021 году нужно ориентироваться на такие сроки:

|

Период |

Бумажный формат |

Электронный формат |

|

1 квартал |

20 апреля |

26 апреля |

|

Полугодие |

20 июля |

26 июля |

|

9 месяцев |

20 октября |

25 октября |

|

Год |

20 января 2022 г. |

25 января 2022 г. |

Подготовка отчета 4-ФСС

Подготовить отчет 4-ФСС можно в сервисе, размещенном на сайте ФСС. Для этого нужно поставить на ПК специальную программу, скачать сертификаты для подписания расчета.

Кроме того, сдать электронный 4-ФСС можно через оператора ЭДО. Для этого обязательно нужно заключить договор и получить ЭЦП. В этом случае после отправки пользователь получает квитанцию о приеме (если отчет принят) или протокол контроля (если отчет не прошел контроль).

Есть еще один удобный вариант — заполнить отчет 4-ФСС в учетной программе 1С, а затем напрямую без выгрузки на компьютер отправить его в ФСС, используя сервис 1С-Отчетность.

Ответственность за несдачу отчета 4-ФСС

Если работодатель не сдаст вовремя отчет 4-ФСС, ему назначат штраф — 5% от размера взносов по расчету, начисленных за 3 последних месяца. Штраф устанавливается за каждый полный и неполный месяц задержки по сдаче отчетности. Максимальная сумма штрафа — 30% от размера этих взносов, а минимальная — 1 000 руб.

Если работодатель обязан сдать электронный 4-ФСС, а подал бумажный, также предусмотрен штраф — 200 руб.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Декларация по НДС — изменения с отчётности за 3 квартал 2021 года

Календарь бухгалтера на сентябрь 2021 года

Основные правила заполнения и структура формы 4-ФСС

Формально сдача отчетности 4-ФСС за 3 квартал 2021 г. производится на бланке, который действует с 2017 года. Формирование отчета не представляет трудностей. Расчет состоит из титульного листа и пяти таблиц. Все работодатели обязаны заполнить основные сведения о себе на титульном листе и таблицы 1, 2 и 5. Эти листы необходимо сдавать, даже если в отчетном периоде у страхователя не было начислений по взносам. Остальные таблицы заполняют, если в отчетном периоде есть соответствующие сведения. Если их нет, то эти страницы не предоставляются.

Наша подробная инструкция, как заполнить отчет 4-ФСС, позволит избежать любых неточностей:

- При заполнении бланка от руки используют чернила только черного или синего цвета.

- В каждую ячейку вносят только один показатель. Если необходимого показателя нет, то ставится прочерк.

- Электронная отчетность заверяется электронной подписью.

- Каждая страница отчета нумеруется в соответствующей ячейке в верхней части каждого листа.

Титульный лист 4-ФСС

Данный раздел 4-ФСС включает в себя общую информацию о страхователе и самой форме.

Регистрационный номер: это идентификатор страхователя, который присваивается при постановке на учет в отделении ФСС

Код подчиненности: показывает, в каком подразделении ФСС страхователь зарегистрирован в настоящее время

Номер корректировки: указывает на то, является ли отчет первичным, или в него уже вносились изменения. Первый вариант отчета содержит в данном поле код «000», последующие – соответственно «001», «002» и т.д. Если после сдачи отчета форма была изменена, то исправленный отчет предоставляется в формате, актуальном на тот период, за который была выявлена ошибка

Поле «Отчетный период»: служит одновременно для заполнения сведений о периоде, за который сдается отчет и для информации о заявках на выделение средств для выплаты страхового возмещения. При «обычной» подаче отчета период заносится в две левые ячейки: девять месяцев – «09» (с января по сентябрь 2021 года). Если же страхователь обращается за получением денежных средств, то заполняются только две правые ячейки поля. В них заносится количество обращений – от 01 до 10.

Поле «Календарный год»: заносится год, к которому относится отчетный период, в четырехзначном формате. Т.е. в данном случае – 2018.

Поле «Прекращение деятельности»: заполняется только в том случае, когда страхователь находится в стадии ликвидации и отчет предоставляется в соответствии с п.15 ст.22.1 Закона № 125-ФЗ. Тогда в поле проставляется буква «Л». Если же страхователь ведет деятельность и предоставляет отчетность в текущем режиме, то данное поле не заполняется

Поле «Полное наименование / ФИО»: для юридического лица указывается наименование организации (обособленного подразделения, отделения иностранной организации) в соответствии с учредительными документами. Для физического – ФИО предпринимателя либо другого страхователя в соответствии с документом, удостоверяющим личность. ФИО указывается без сокращения (отчество – при наличии).

Поля «ИНН» и «КПП»: проставляются соответствующие коды для юридического или физического лица в соответствии со свидетельством о постановке на налоговый учет. ИНН физического лица содержит 12 знаков, а юридического – 10, поэтому для организации в первых двух ячейках следует проставить нули. Поле «КПП» заполняется только для юридических лиц и их обособленных подразделений.

Поля «ОГРН/ОРГНИП»: указывается основной государственный регистрационный номер юридического лица или ИП в соответствии со свидетельством о государственной регистрации. Номер юридического лица содержит на две цифры меньше, чем у ИП. Поэтому для организации две первые ячейки поля, аналогично ИНН, будут содержать нули.

Поле «Код ОКВЭД»: указывается код вида экономической деятельности по классификатору ОК 029-2014 (КДЕС Ред. 2) с учетом отнесения этого вида к соответствующему классу профессионального риска (постановление Правительства РФ от 01.12.05 № 713). Начиная со второго года деятельности страхователь указывает код, подтвержденный ФСС РФ (приказ Минздравсоцразвития РФ от 31.01.2006 № 55).

Поле «Бюджетная организация»: заполняют страхователи, получающие финансирование из бюджета, в соответствии с источником:

– федеральный бюджет – «1»;

– бюджет субъекта РФ – «2»;

– муниципальный бюджет – «3»;

– смешанное финансирование – «4»

Поле «Номер контактного телефона»: указывается телефон для связи страхователя, его представителя или правопреемника, в зависимости от того, кто именно сдает отчет

Поля «Среднесписочная численность работников», «Численность работающих инвалидов» и «Численность работников, занятых на работах с вредным или опасными производственными факторами»: указываются соответствующие показатели, рассчитанные в соответствии с приказом Росстата от 22.11.2015 № 772.

Поля «Расчет предоставлен на» и «С приложением подтверждающих документов и их копий на»: указываются соответственно количество листов самого отчета и подтверждающих документов (при их наличии).

Поле «Достоверность и полноту сведений подтверждаю» указываются:

– категория лица, предоставившего отчет; это может быть сам страхователь (1), его представитель (2) или правопреемник (3);

– ФИО руководителя предприятия, ИП, физического лица или представителя страхователя;

– подпись, дата и печать (при наличии);

– если отчет сдает представитель, то указываются реквизиты документа, подтверждающего его полномочия.

Поле «Заполняется работником фонда» указывается:

– способ предоставления (1 – лично на бумажном носителе, 2 – по почте);

– количество листов самого отчета и приложений;

– дата приемки, ФИО и подпись сотрудника ФСС.

Итоги

Форму расчета 4-ФСС заполняют все страхователи. Если в отчетном периоде они не работали или временно приостановили свою работу, им необходимо представить по этой форме нулевой расчет. При отсутствии отчетных данных заполнить нужно 3 обязательные таблицы (1, 2 и 5).

В статье будут высветлены вопросы, касающиеся нулевой отчетности. Необходимо ли ее сдавать, кто обязан это делать, в какие сроки – далее.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему

— обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ

.

Это быстро и БЕСПЛАТНО

!

Во время подготовки нулевой отчетности бухгалтер может столкнуться со множеством проблем. Данный тип не означает, что нужно сдавать незаполненные бланки.

Составление нулевой отчетности – задача не из легких. Каким образом заполнить нулевую отчетность, какие таблицы заполняются, в какие органы предоставлять и кто этим занимается?