Пени по налогам: бухгалтерские проводки

Содержание:

- Начисление пени по УСН, проводки

- Штрафы ифнс проводки в бухучете

- Начисление пени по взносам, бухгалтерские проводки

- Отражение в бухгалтерском учете санкций по договорам с контрагентами

- Когда может быть списана недоимка по налогам

- Пени по налогам бухгалтерские проводки

- Понятие и виды штрафных наказаний

- Понятие пени в расчете штрафа НДС.

- Отображение налоговых штрафных санкций в бух.учете

- Как отразить пени в налоговом учёте?

- Бухгалтерский учет штрафов и пеней по налогам

- Как отразить в учете пени по налогу

- Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

- Расчет проводок при начислении штрафов/пений

- Проводки по начислению пеней по налогам и страховым взносам

- Как пени отражаются в отчетности

- Заключение

- Итоги

Начисление пени по УСН, проводки

Уплата налога по УСН предполагает авансовую систему, то есть расчеты с бюджетом фирма или обязаны производить на основании собственных данных, причем ежеквартально, в срок до 25 апреля, 25 июля и 25 октября. Окончательный расчет по итогам года делается в срок подачи отчетности: для компаний это 31 марта, для ИП – 30 апреля. Бытует мнение, что подобная ситуация позволяет вовсе не платить авансы по УСН. Но это не так. Перечислять их необходимо в строго оговоренные сроки, а просрочка в свою очередь приведет к начислению пеней. Другой вопрос, что предъявлены эти санкции будут лишь после подачи годовой декларации, то есть после того, как налоговая узнает о суммах начисленных квартальных авансовых платежей.

Если компании все же были предъявлены пени по УСН, проводки в подобном случае оформляются идентичным образом, как и в ситуации с НДС, то есть по Дебету счета 99, субчет «пени» и Кредиту 68, с использованием субсчета, предназначенного для отражения упрощенного налога, как правило это, 68-12.

Штрафы ифнс проводки в бухучете

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Административный штраф – проводки в бухгалтерском учете

Общие принципы отражения расходов в бухучете приведены в ПБУ 10/99 «Расходы организации».

Т.к. штрафы нельзя отнести к расходам, непосредственно связанным с основной деятельностью компании, то они могут быть отнесены к прочим расходам в соответствии с п. 11 ПБУ 10/99. Приведенный в этом пункте перечень является открытым, поэтому на его основании можно признать в качестве расходов и штрафные санкции.

В соответствии с Планом счетов, утвержденным приказом Минфина РФ от 31.10.2000 № 94н для учета прочих расходов применяется счет 91.

Таким образом, если компании начислены штрафы, проводки в бухучете будут связаны с этим счетом. Независимо от типа штрафа – нарушение ПДД или штраф трудовой инспекции – бухгалтерские проводки будут одинаковыми:

ДТ 91.2 – КТ 76 – начисление штрафа;

ДТ 76 – КТ 51 – штраф перечислен в бюджет.

Если предприятие оспаривало штрафные санкции в суде, но проиграло дело, взыскание могут производить судебные приставы. При этом проводки по исполнительному листу будут аналогичными рассмотренным выше.

В отличие от бухгалтерского, положения налогового учета содержат прямой запрет на включение в затраты штрафных санкций, перечисляемых в бюджет (п. 2 ст. 270 НК РФ).

В данном случае возникает постоянная разница между двумя видами учета в сумме начисленных штрафных санкций.

Поэтому, если организация осуществила начисление штрафа, проводки нужно дополнить операциями по отражению налоговых разниц в соответствии с ПБУ 18/02. В данном случае возникает постоянное налоговое обязательство (ПНО). Чтобы определить его величину, нужно умножить постоянную разницу на текущую ставку налога на прибыль.

ДТ 99 – КТ 68.4 – отражено ПНО

Таким образом, если организации был начислен штраф, проводки касаются не только расчетов с бюджетом, но и возникающих налоговых разниц.

Внесение работником суммы штрафа в кассу предприятия

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров: Вид движения — Прочие поступления по текущим операциям.

Начисление пени по взносам, бухгалтерские проводки

Наиболее частые бюджетные платежи, с которыми сталкивается компания-работодатель – взносы на пенсионное, медицинское и социальное страхование. Срок их перечислений – до 15 числа месяца, следующего за расчетным. Таким образом это ежемесячный платеж, который в силу различных обстоятельств может быть просрочен. Пени из-за такой просрочки начисляются по итогам подачи компанией квартальной отчетности. В ней содержатся данные о начисленных и уплаченных суммах, следовательно, получатель платежа имеет возможность сравнить даты перечисления и, если они нарушены, компании предъявляют пени. Обычно, если речь идет о задержке в 1-2 дня, например, из-за нестыковки в работе бухгалтерии и длительности банковского дня, то сумма пеней будет совсем незначительной.

В отчетности, подаваемой по уплате страховых взносов, пени не отражаются, и на общую сумму задолженности по основным платежам не влияют. Начисление страховых взносов осуществляется по счету 69 Плана счетов бухучета с разбивкой по субсчетам, соответствующим каждому виду взносов, например:

Счет 69.01 — Расчеты по социальному страхованию,

Счет 69.02 — Расчеты по пенсионному страхованию,

Счет 69.03 — Отчисления в ФОМС,

Счет 69.11 — Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

Следовательно, и бухгалтерские проводки по начислению пени по взносам будут разбиваться по дополнительным субсчетам в зависимости от того, какая именно просрочка привела к их начислению. Организации имеет смысл установить отдельную аналитику по 69-му счету для начисления основных платежей, а также пеней и штрафов, чтобы используя по ним общие субсчета, иметь возможность отследить разбивку на сумму основных начислений и суммы санкций.

Датой фиксирования проводки по начислению пеней будет являться число, указанное в требовании об их уплате. Как правило, пени не рекомендуется рассчитывать самостоятельно, даже если бухгалтер уверен в сроках задержек. Лучше дождаться официального документа из соответствующей инстанции. Уплата пеней оформляется проводкой по дебету соответствующего субсчета 69-го счета и кредиту счета 51. Напомним, что юрлица обязаны рассчитываться с бюджетом только безналичным путем, поэтому аналогичная проводка через счет 50 «Касса» невозможна.

Пример: пени ПФР, проводки

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Когда может быть списана недоимка по налогам

Действующим законодательством предусмотрены ситуации, в которых может произойти списание недоимки по налогам. В таком случае должник все равно будет считаться имеющим задолженность, однако она может перейти в разряд безнадежных и соответственно к должнику за ее наличие не будут более применяться никакие дополнительные санкции или ограничения. В частности, безнадежной признается недоимка по налогам, если должник:

- Является ликвидированной организацией.

- Был признан в установленном законом порядке банкротом.

- Являлся физическим лицом и умер.

- Получил решение суда, по которому с него не может быть взыскана недоимка.

- Обратился к приставам-исполнителям с просьбой о закрытии производства на основании недостаточности суммы недоимки для начала процедуры банкротства или же в случае, если суд отказал в признании банкротства по причине отсутствия средств на уплату судебных издержек.

Пени по налогам бухгалтерские проводки

| Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором |

Вернуться назад на Бухгалтерские налоги

При начислении пени по налогам бухгалтерские проводки можно отражать в бухучете несколькими способами. Расскажем, из чего выбирать и как это правильно регламентировать.

Пеня — одно из средств обеспечения исполнения обязанности по уплате налогов и сборов (п. 1 ст. 72 НК РФ). Это сумма, которую налогоплательщик должен внести в бюджет при просрочке уплаты налога, сбора или авансового платежа по налогу (п. 1 ст. 75 НК РФ).

В общем случае пеня начисляется за каждый календарный день просрочки начиная со дня, следующего за сроком уплаты, по день погашения недоимки, включительно. Рассчитывается она в процентах от неуплаченной суммы исходя из 1/300 ставки рефинансирования ЦБ РФ (п. 4 ст. 75 НК РФ).

Расчет можно представить в виде формулы:

П = Н x Дн x 1/300 Среф,

Н — неуплаченная или несвоевременно уплаченная сумма налога;

Дн — календарные дни просрочки;

Среф — ставка рефинансирования ЦБ РФ.

Уплатить пени по просроченному платежу налогоплательщику стоит самостоятельно (либо одновременно с налогом, либо после его уплаты). Если этого не сделать, пени начислит инспекция. И не только начислит, но даже может взыскать их в принудительном порядке за счет денег или имущества налогоплательщика (п. 6 ст. 75 НК РФ).

Правила бухгалтерского учета расходов организаций регламентированы ПБУ 10/99 «Расходы организации» (утверждено приказом Минфина России № 33н). Однако конкретных указаний по порядку бухучета налоговых пеней данное ПБУ нам не дает.

А это значит, что организация может определить его самостоятельно, закрепив в учетной политике (п. 7 ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России № 106н).

Очевидно, что пени по налогам в бухучете следует относить в состав прочих расходов, поскольку непосредственно с производством продукции, продажей товаров, выполнением работ или оказанием услуг они не связаны.

Что касается налогового учета, то здесь все однозначно: уменьшать прибыль пени по налогам не могут, т. к. это прямо запрещено п. 2 ст. 270 НК РФ.

Существует 2 варианта начисления пеней в бухучете:

• через счет 99 по аналогии с налоговыми санкциями — проводкой Дт 99 Кт 68;

• через счет 91 по аналогии с пенями договорными — проводкой Дт 91-2 Кт 68.

Соответствующий вариант также целесообразно закрепить в учетной политике по БУ.

На счете 68 для пеней по каждому из налогов желательно открывать соответствующие субсчета.

Важно отметить, что при отражении пеней вторым способом (т. е

через счет 91) в учете будет возникать постоянное налоговое обязательство. Ведь для бухучета эти расходы принимаются, а для налогообложения нет (пп. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденного приказом Минфина России № 114н).

Пени представляют собой вид санкций, налагаемых на налогоплательщика, задерживающего оплату налога в бюджет.

Их начисление может быть отражено в бухучете одним из 2 способов: через счет 99 или 91. Выбрать способ должен сам налогоплательщик.

Бухгалтерский доход Бухгалтерский результат Бухгалтерский анализ Бухгалтерский аудит Бухгалтерский баланс Бухгалтерский год

голоса

Рейтинг статьи

Понятие и виды штрафных наказаний

Это разновидность материальной ответственности за совершенные нелегитимные действия, выраженная в конкретной денежной сумме.

Все штрафы подразделяются на две категории:

- Гражданско-правовые — устанавливаются за нарушение сторонами обязательств по договору (п. 7 ПБУ 9/99).

- Административный штраф — категория санкций, взыскиваемая различными госорганами и учреждениями. К административным взысканиям относятся платежи в ФНС, ГИБДД, Роспотребнадзор и проч.

Бухучет санкций ведется, согласно нормативам ПБУ 10/99, по следующим счетам:

- в случае нарушения законодательных норм — по счету 99 «Прибыли и убытки»;

- при нарушении договорных условий и обязательств и положений КоАП — по счету 76 «Расчеты с разными дебиторами и кредиторами».

Документальным основанием для отражения штрафных платежей является решение о привлечении к административной ответственности либо платежное (инкассовое) поручение, подтверждающее оплату взыскания.

Издержки на уплату наказания по решению судебных органов и принятые должником организация включает во внереализационные расходы, уменьшая тем самым налогооблагаемую базу налога на прибыль (ст. 265 НК РФ). На основании ПБУ 18/02, этот вид затрат не является составной частью налога на прибыль и не включается в базу, формирующую налог на прибыль. Таким образом, затраты на взыскания подлежат списанию в конце отчетного периода.

Понятие пени в расчете штрафа НДС.

Для начала необходимо разобраться, что представляет собой пеня штраф НДС, а также в каких случаях его необходимо выплачивать.

Согласно ст. 75 Налогового кодекса РФ, пеня – это денежные средства, выплачиваемые в бюджет при перечислении налога в более поздний срок, чем то устанавливает законодательство. Другими словами, неустойка, начисленная за ту часть налога, которая по какой-то причине не была вовремя выплачена в бюджет.

Необходимость рассчитывать пени возникает при любой просрочке уплаты налога. Причины могут быть разными:

— ошибка в расчётах налогооблагаемой базы;

— неверное заполнение реквизитов;

— обнаружение недоимки налоговым органом;

— подача декларации НДС в более поздний срок, чем это устанавливает закон.

Пени начисляются за каждый день просрочки. При этом на организацию-налогоплательщика помимо пени может быть наложен ещё и штраф НДС. Согласно ст. 81 Налогового кодекса РФ, штрафа можно избежать, если своевременно внести остаток НДС и неустойку в бюджет и подать уточненную декларацию НДС.

Отображение налоговых штрафных санкций в бух.учете

Для отображения понесенных затрат, которые возникают при начислении штрафов и пени, используется счет 99 Прибыль и убытки. Для удобства он разбивается на два субконто – пеня и штраф. Дебет этого счета корреспондирует с соответствующим налоговым платежом, который отображается по кредиту счета 68 и 69.

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации.

Как отразить пени в налоговом учёте?

Пеня взыскивается вместе с доплаченной суммой недоимок либо же может быть взыскана принудительно со счетов организации. Пунктом 7 ПБУ определяется, что по одному или нескольким аспектам ведения учёта позволено применить несколько путей, санкционированных законодательством РФ или нормативно – правовыми актами бухгалтерского учёта.

При отсутствии указаний по поводу того, как оформлять соответствующие документы, следует оформлять необходимую документацию, руководствуясь иными актами и международными нормами финансового учёта. В п. 12 ПБУ 10/99 есть лишь указание на штрафы, пени, неустойки за нарушение условий договоров.

Таким образом, вам следует придерживаться знакомого алгоритма:

- Получите уведомление от налогового органа Федеральной Налоговой Службы по вашему региону о начислении пени или штрафа, который по началу следует оспорить, но если не вышло, следуйте по алгоритму далее.

- Проведите расчёт пеней по известному вам пункту 68 проводки в бухгалтерском учёте.

- Не проводите отчисления по штрафам и пеням в разнице между налоговым и бухгалтерским учётом, опираясь на известную нам статью 270, а занесите её в дебет 99

- Проведите расчёт непогашенных сумм налогов по субсчёту 99 и счёту 68.

- Учтите бухгалтерские и те штрафные санкции, которые последовали за нарушение кассовой дисциплины. Таковая административная ответственность должна быть отражена в двух счетах, 76 и 99.

- Оформите пеню через инструменты бухгалтерского учёта, которая была назначена в результате нарушения условий правоотношений с контрагентом, оговоренным в статье 330 ГК РФ. Согласно действующему налоговому законодательству Российской Федерации, пеня зачисляется в бухгалтерском учёте как внереализованные расходы.

Как отразить в налоговом учёте пени по налогу на прибыль?

- Налоговая база налога, по статьям 252 и 270 НК РФ, определена как полученный предприятием доход за вычетом расходов, в которых не учитываются начисленные штрафы и пени, то есть, с точки зрения налогового учёта в данном случае уже не выйдет отразить как расходы предприятия расходы по начислению пеней и штрафов.

- Вам нужно провести анализ прибыли, полученной до налогообложения через форму №2, что позволит вам определиться с тем, куда отнести суммы пеней и штрафов так, чтобы избежать излишних издержек. Пользуясь дебетом “Прибыли и убытки”, вы избежите отражения пеней и штрафов в расходной части вашего баланса, они не будут увеличивать графу расходов. При использовании дебета 912 величина прибыли до налогообложения окажется уменьшенной. Разные дебеты более выгодны для разных ситуаций, выбирайте вам удобный зависимо от ситуации: в любом случае, это не сократит ваши реальные прибыли, потерь не будет, разве что можно будет необоснованно удержать лишние суммы, пусть и не большие, но что-то лучше, чем ничего.

- Информация о пенях и штрафах раскрывается через дополнительную записку к отчёту о прибылях и убытках, потому как порой штрафы и пени могут быть столь значительны, что серьёзно влияют на анализ итогов финансового года в отчётности, сильно уменьшая налоговую базу.

Бухгалтерский учет штрафов и пеней по налогам

Вопрос о том, каким образом отразить суммы пеней в учете, и по сей день вызывает споры между специалистами. Двойственность понятий вызвано тем, что этот термин имеет разные определения в налоговом и бухучете. Следовательно, при начислении пени, штрафа по налогам проводки могут различаться.

К примеру, в бухучете этот термин определяется, как штрафная санкция, то есть наказание за какой-либо проступок или правонарушение. А вот налоговый учет не предусматривает объединение данных понятий. Иными словами, в налоговом учете это совершенно разные виды расходов, и учитывать их на одном счете недопустимо.

Согласно ПБУ 10/99, отражайте данные затраты в составе прочих расходов. Но принять такие издержки в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, нельзя ( ст. 270 НК РФ п. 2).

При начислении пени по налогам бухгалтерские проводки составляйте с применением счета 91 или 99. Придется закрепить в учетной политике предприятия, на какой счет будут списываться такие виды платежей.

Используем 99 счет

Данный метод имеет основное преимущество: при использовании 99 бухсчета не возникает разницы между данными бухгалтерского учета и сформированной отчетностью. Иными словами, 99 бухсчет не участвует в определении размера налогооблагаемой базы. Следовательно, отражение сумм начисленной неустойки, пени (Н/П) на сч. 99 не приведет к искажению учетной информации.

При формировании записей, как списать пени по налогам, проводки составляются следующим образом: 99 счет дебетуется и одновременно кредитуется сч. 68 по соответствующему субсчету:

- 68.1 — если пени начислили по НДФЛ;

- 68.2 — просрочен платеж по НДС;

- 68.4 — налог на прибыль организацией был уплачен с опозданием, и ФНС выставила неустойку.

Если Н/П была выставлена за несвоевременную уплату страховых взносов, то начисление проводится по 69 бухсчету.

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 99 Кредит 68, 69 — начислены суммы неустойки за просрочку налоговых платежей.

Дебет 68, 69 Кредит 51 — отражены перечисления в бюджет в счет погашения выставленных Н/П.

Применяем 91 счет

Согласно положениям фискального законодательства, пени нельзя отнести к штрафным санкциям, так как их размер не имеет конкретного и постоянного значения ( ст. 114 п. 2 НК).

Это означает, что сумма наказания постоянно изменяется и исчисляется, как произведение просроченной задолженности и 1/300 ставки рефинансирования, утвержденной Центробанком России.

Если отражать начисление пеней по налогам проводкой на сч.

91, то при составлении отчетности придется вычленять суммы начисленных неустоек в ФНС, так как неустойку по фискальным платежам нельзя учесть в составе расходов, уменьшающих налогооблагаемую базу.

Итак, проводки по начислению штрафа налоговой инспекции:

Дебет 91.02 Кредит 68 или 69, с указанием соответствующего субсчета — начислены штрафы.

Дебет 68, 69 Кредит 51 — произведена оплата в бюджет.

Если компания решила относить издержки по оплате фискальных Н/П на 91 бухсчет с последующим вычленением этих сумм перед составлением отчетности, то составляйте бухгалтерские записи в аналогичном порядке.

Для отражения неустоек по договорам с поставщиками, подрядчиками и прочими контрагентами используйте записи:

Дебет 91 Кредит 76 «Расчеты с разными дебиторами и кредиторами», сумму отразите на субсчете «Расчеты по претензиям».

Дебет 76 Кредит 51 — отражена оплата Н/П по претензиям.

Проводки при начислении штрафов и пени по налогам

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Как отразить в учете пени по налогу

Пени не относятся к налоговым санкциям, а поэтому их учет мы рассмотрим отдельно.

Пеня — это денежная сумма, которую компания (ИП) должна заплатить в бюджет, если налоги (взносы, сборы) уплачены не вовремя (ст. 75 НК РФ).

Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора начиная со следующего за установленным законодательством днем уплаты налога или сбора. Если срок уплаты налога выпадает на 25 января, то пени нужно начислять с 26 января.

Пеня за каждый день просрочки определяется в процентах от долга. Процентная ставка пени равна 1/300 действующей ставки рефинансирования. Ставка рефинансирования приравнена к ключевой ставке, по состоянию на 01.03.2017 она равна 10 % (Информация ЦБ РФ от 16.09.2016).

Пени = Не уплаченная в срок сумма налога x Количество календарных дней просрочки x 1/300 ставки рефинансирования.

С 01.10.2017 пени будут считаться исходя из 1/150 ставки рефинансирования, если просрочка по уплате превысит 30 дней (Федеральный закон от 30.11.2016 № 401-ФЗ).

На практике пени учитывают по-разному: одни специалисты относят пени по налогам на счет 91, а другие — на счет 99. Ни один нормативный акт не дает четкого ответа, на каком счете нужно учитывать пени. Решение нужно принять самостоятельно и закрепить его в учетной политике предприятия.

Вариант № 1. Пени учитываются на счете 91

Если прочитать определение пени, то можно сделать вывод: пени не относятся к налоговым санкциям, а значит, не могут быть учтены на счете 99. Характеристика счета 99 представлена в плане счетов и дословно звучит так: «на счете 99 отражаются суммы начисленного условного расхода по налогу на прибыль, постоянных обязательств и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций». Про пени тут речи нет.

Так как пени не учитываются при налогообложении (п. 2 ст. 270 НК РФ), для их учета остается лишь счет 91-2. Однако в плане счетов разъясняется, что по счету 91 можно учитывать лишь пени за нарушение договорных условий. Перечень расходов раскрыт в ПБУ 10/99, и среди перечисленных также нет пеней по налогам. Но в ПБУ 10/99 есть статья «прочие расходы», и пени можно отнести к ней. Главное, закрепить отражение пеней на счете 91 в учетной политике организации.

Учитывая пени на счете 91, придется начислять постоянное налоговое обязательство (ПБУ 18/02).

Бухгалтер сделал проводки:

Вариант № 2. Пени учитываются на счете 99

Учитывать пени на счете 99 гораздо удобнее. Тогда бухгалтеру не придется начислять ПНО.

В инструкции по применению плана счетов для учета пеней напрямую не подходит ни счет 91, ни счет 99. Однако по своему экономическому содержанию понятие пеней очень близко к налоговым санкциям, которые нужно учитывать на счете 99. Операции в бухучете нужно отражать исходя из их экономического содержания, которое находится в приоритете перед правовым статусом операции (п. 6 ПБУ 1/2008).

Пример. Компания «Небо» получила требование на уплату пеней по налогу на прибыль в размере 421 рубль. В организации учет пеней ведут на счете 99.

Бухгалтер сделал проводки:

Независимо от выбранного варианта отражения пеней нужно помнить, что пени не уменьшают прибыль в целях налогообложения. В бухгалтерской отчетности пени отражаются в зависимости от выбранного счета учета. В конечном итоге чистая прибыль будет одинаковой при любом варианте учета пеней. Если сумма пеней существенна, желательно раскрыть информацию о ней в пояснительной записке.

Пени по первому платежу считаются за 64 дня (с 26.01.2017 по 30.03.2017).

Пени по второму платежу считаются за 31 день (с 28.02.2017 по 30.03.2017).

Пени по третьему платежу считаются за 3 дня (с 28.03.2017 по 30.03.2017).

Рассчитать пени онлайн вы можете с помощью калькулятора.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

Расчет:

78540 х (1/300 х 8,25%) х 22 = 475,17 руб.

Проводки по штрафам:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 68.04.1 | Штраф перечислен в бюджет | 475,17 | Платежное поручение |

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

| Дт | Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 95,03 | Бухгалтерская справка |

| 68.04.1 | Уплачено в бюджет | 475,17 | Платежное поручение |

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

Расчет проводок при начислении штрафов/пений

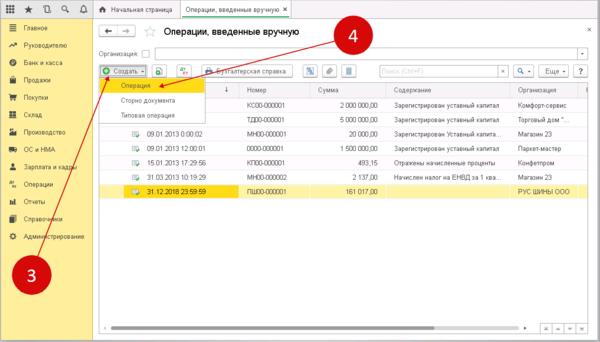

В программе 1С 8.2 можно создать проводку двумя методиками — вручную или через типовую операцию.

Как сформировать проводку вручную?

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

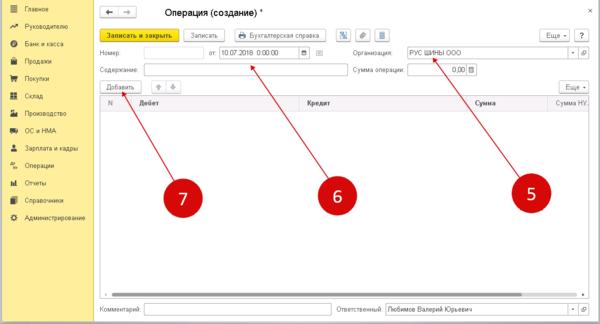

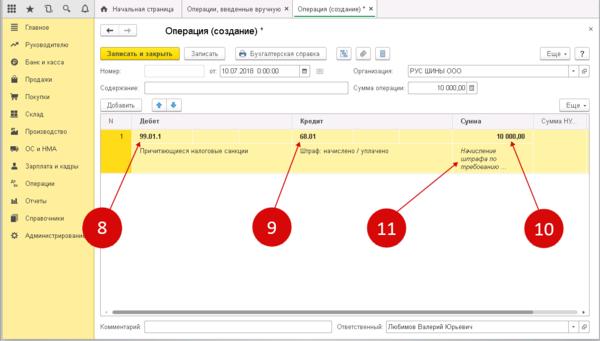

Шаг 2

Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить»

Следом откроется форма для создания бухгалтерских подводок.

В поле «Дебет» пользователь указывает наименование счёта 99.01.1 «Прибыли и убытки». Далее открывается справочник с несколькими пунктами. Среди них необходимо выбрать «Причитающиеся налоговые санкции». В поле «Кредит» указывается счет бухгалтерского учета , по которому учитываются текущие расчеты по налогу. Именно по нему были начислены штрафные санкции.

Пример:

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Проводки по начислению пеней по налогам и страховым взносам

К таким ситуациям относятся:

- приостановка по решению суда всех банковских операций фирмы;

- арест принадлежащего предприятию имущества.

Определенная по формуле величина штрафа перечисляется полностью в тот же день, что и просроченные деньги. Штрафы ФНС и ПФР Штрафы по ТК Штрафы в ПФР Ключевая Ставка .

. Штрафы и Пени по Налогам Начисление Проводки Пени с 1 октября 2017 года С 1 октября 2017 года изменяются правила расчета пеней. С этой даты действует новая редакция пункта 4 статьи 75 НК РФ. Согласно новому правилу размер процентной ставки для расчета пени будет увеличен вдвое, т.е.

- 20 — Основное производствоСчет 20 «Основное производство» предназначен для обобщения информации о затратах производства, продукция (работы, услуги) которого явилась целью создания данной организации. В частности, этот счет используется для…

- 26 — Общехозяйственные расходыСчет 26 «Общехозяйственные расходы» предназначен для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом.

Как пени отражаются в отчетности

Если учитывать пени на счете 99 «Прибыли и убытки», то в отчете о прибылях и убытках они попадут в строку «Прочее», стоящую после строки «Прибыль (убыток) до налогообложения». То есть они вычитаются из показателя «Прибыль (убыток) до налогообложения» и формируют показатель «Чистая прибыль (убыток)».

Если учитывать пени на счете 91 «Прочие доходы и расходы», то их сумма будет отражена по строке «Прочие расходы» и уменьшит показатель «Прибыль (убыток) до налогообложения». Но независимо от того, в какую строку отчетности попадут пени, величина показателя «Чистая прибыль» от этого не изменится.

В итоге от варианта отражения пеней в бухучете зависит лишь показатель «Прибыль (убыток) до налогообложения». А важен ли этот показатель прибыли для пользователей отчетности? Без сомнения, важен. Он используется для анализа отчетности и принятия экономических решений. Поэтому ваша задача такова: если суммы пеней существенные, раскрыть информацию о них в отдельных строках отчетности или в пояснительной записке, чтобы пользователи знали, с учетом пеней или без него сформирован показатель прибыли (убытка) до налогообложени я п. 11 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. Приказом Минфина России от 06.07.99 № 43н .

Итак, четких указаний по вопросу отражения в бухучете пеней по налогам нет. Но так как ни один из вариантов не снижает достоверность отчетности, вы можете выбрать любой и закрепить его в учетной политике.

Заключение

Российским законодательством установлено, что в случае просрочки платежа по налогам или же страховым взносам с физических или юридических лиц взимается пеня. Начисляется она на следующий же день после возникновения задолженности. Величина пени за просрочку вычисляется исходя из ставки рефинансирования, что устанавливается российским Центральным Банком.

К уплате в бюджет подлежит сама сумма налога, а также начисляющаяся ежедневно сумма пени. В качестве обеспечения по уплате этих обязательных платежей могут браться денежные средства на банковском счёте неплательщика или же его имущество, но лишь в том случае, когда имеется соответственное постановление суда. Все вопросы по начислению, а также уплате пени зафиксированы в Налоговом российском кодексе.

Предпосылки для обязательного начисления пени согласно законодательным нормам следующие:

- Неоплаченная в определённый период величина налога или же взноса.

- Выявление в случае проверки занижения платежа по налогам или же взносам.

- Недосмотр налоговой инспекции.

Но существуют различные случаи, когда пеня может не начисляться:

- Если имеется значительная переплата, которая полностью погашает вашу пеню.

- Если налогоплательщик подаст разъяснения о применяемом порядке исчисления и уплаты платежей, но обязательно в письменной форме. Кроме того, эти пояснения должны подтверждаться соответствующими документами.

Переплата – это денежные средства, своего рода излишки, которые появились в результате предыдущих платежей по налогам, а также по пеням и штрафам.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

- в отношениях между контрагентами в связи с нарушением договорных взаимоотношений;

- при несоблюдении требований налогового законодательства.

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

- по расчетам с контрагентом — Дт 91 Кт 76 (расход) либо Дт 76 Кт 91 (доход);

- по налоговым платежам — Дт 99 (91) Кт 68 (расход) либо Дт 76 Кт 91 (доход).

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

- Налоговый кодекс РФ

- Приказ Минфина РФ от 31.10.2000 № 94н

- Приказ Минфина России от 06.05.1999 № 32н

- Приказ Минфина России от 06.05.1999 № 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.