Заполнение формы 3, 4 и 6 бухгалтерского баланса

Содержание:

- Какую форму использовать — упрощенную или полную

- Увязка данных с учетом и между собой

- Отчетность по налогу на имущество

- Скачать баланс малого предприятия … в формате Excel

- Пример заполнения упрощенного отчета

- Когда сдавать и ответственность за нарушение сроков

- Отчет о финансовых результатах деятельности — форма № 2

- Годовой бланк для ИП и ООО на УСН: какой баланс сдавать за 2019 год

- Определение и разделы

- Общие правила формирования баланса в 2022 г.

- Сроки сдачи

- Распространенные ошибки при заполнении баланса

- Отчетность по налогу на прибыль

- Кто обязан сдавать отчеты за 2021 г?

- Бухгалтерский баланс по упрощенной системе для малого предприятия со штрихкодом.

- Пример заполнения отчета об изменениях капитала

Какую форму использовать — упрощенную или полную

Если организация не соответствует установленным критериям малого бизнеса, то использовать упрощенные формы она не имеет права. В этой ситуации необходимо оформлять и баланс, и отчет о прибылях и убытках в их полной версии.

Компании, которые могут заполнять упрощенную форму, определены в действующем законе «О бухучете», к ним отнесены:

- Фирмы, которые получили статус малого бизнеса;

- Компании, осуществляющие некоммерческую деятельность;

- Фирмы, участвующие в разработках и исследованиях согласно положениям о центре Сколково.

Таким образом, только указанные субъекты наделяются правом использовать упрощенные формы отчетов.

Однако, исходя из реальных обстоятельств деятельности и особенностей работы компаний они могут выбирать, в том числе отказаться от простых форм и оформлять полные. При этом свой выбор им обязательно нужно закрепить в учетной политике.

Внимание! Существуют исключения, при которых заполнять отчетность по упрощенным формам, даже если соблюдаются требования законов, недопустимо.

К ним можно отнести:

- Компании, отчетность которых, согласно действующим законам, подпадает под обязательный аудит;

- Фирмы, которые являются жилищными либо жилищно-строительными кооперативами;

- Потребительские кредитные кооперативы;

- Фирмы, производящие микрофинансирование;

- Государственные организации;

- Государственные партии, а также их региональные представительства;

- Адвокатские бюро, палаты, юридические консультации;

- Нотариусы;

- Некоммерческие фирмы.

Увязка данных с учетом и между собой

Вспомним об основных принципах и методах бухгалтерского учета. Общеизвестно, что бухучет должен достоверно отражать полную информацию об обязательствах, состоянии имущества и капитале организации и всех изменениях, которые в них происходят. Осуществляется такой контроль путем сплошного, непрерывного и документального отражения всех хозяйственных операций в организации на основе двойной записи. Это значит, что каждая цифра в учетных данных разносится на два разных счета по дебету и кредиту. Благодаря этому достигается баланс, когда дебетовая часть всегда равна кредитовой, если не было допущено ошибок. Этот метод, естественно, касается результатов учета. Все отчетные бухгалтерские формы являются сопоставимыми, и их следует увязать между собой. Это проверяют контролирующие органы, когда получают документы от юрлиц.

Материалы по теме

Пояснительная записка к бухгалтерскому балансу

В связи с этим есть целый ряд ключевых показателей, которые проверяются. Формы бухгалтерского баланса и отчета о финансовых результатах тесно связаны между собой и с другими документами. При несовпадении показателей у контролирующих органов возникнут вопросы.

В правилах бухгалтерского и налогового учета существуют различия, которые влияют в том числе на формирование каждого вида отчетов. В связи с этим прямой увязки между финансовыми отчетами и налоговыми декларациями нет. Однако налоговые органы все равно выявляют фактологические нестыковки, благодаря специально разработанным контрольным соотношениям. Например, если форма 2 в строке 4322 содержит информацию о выплате дивидендов участникам, то и в декларации по налогу на прибыль обязательно указывают эту информацию.

Таблица взаимоувязки показателей: формы 4 бухгалтерской отчетности и баланса.

| Бухгалтерский баланс | Финансовый отчет о движении денежных средств | |

|---|---|---|

| Строка 1250 «Денежные средства и эквиваленты» на 01.01.2020 | = | Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» |

| Строка 1250 «Денежные средства и эквиваленты» на 31.12.2019 | = | Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» за 2019 год Строка 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» за 2018 год |

| Строка 1250 «Денежные средства и эквиваленты» на 31.12.2019 | = | Строка 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» за 2019 год |

| Строка 1250 «Денежные средства и эквиваленты» на 31.12.2018 минус значение на 31.12.2017 | = | Строка 4400 «Сальдо денежных потоков за отчетный период» |

Таблица взаимоувязки показателей: баланс и форма 3 бухгалтерской отчетности.

| Форма 1 бухгалтерской отчетности | Финансовый отчет об изменениях капитала | |

|---|---|---|

| Строка 1300 «Итого по разделу 3 баланса «Капитал и резервы»» на 31.12.2019 | = | Строка 3300 «Итого величина капитала» |

| Строка 1300 «Итого по разделу 3 баланса «Капитал и резервы»» на 31.12.2018 | = | Строка 3200 «Итого величина капитала» |

| Строка 1300 «Итого по разделу 3 баланса «Капитал и резервы»» на 31.12.2017 | = | Строка 3100 «Итого величина капитала» |

| Строка 1300 «Итого по разделу 3 баланса «Капитал и резервы»» на 31.12.2018 минус значение на 31.12.2017 | = | Строка 3310 минус строка 3320 |

Материалы по теме

Упрощенная бухгалтерская финансовая отчетность за 2020 год

Аналогичные таблицы составляются и по другим отчетам. Например, строка 2400 формы №2 «Чистая прибыль/убыток» равна разности строки 3311 отчета о движении капитала «Увеличение чистой прибыли (предыдущий год)» и строки 3321 «Уменьшение капитала за счет убытка (отчетный год)» этого же документа. Очевидно, что чем больше показателей проверит бухгалтер самостоятельно, тем больше шансов, что ошибок нет.

Отчетность по налогу на имущество

Декларацию по налогу на имущество за 2020 г. надо сдать по новой форме не позднее 30 марта 2021 года (Приказы ФНС России от 28.07.2020 N ЕД-7-21/475@ и от 09.12.2020 N КЧ-7-21/889@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 14.08.2019 N СА-7-21/405@). Приказ ФНС от 09.12.2020 N КЧ-7-21/889@ вступит в силу 14 марта 2021 года. Если сдавать декларацию с учетом последних изменений, следует узнать в налоговой инспекции о возможности принять ее.

В 2020 году налогом на имущество облагались только объекты недвижимости. Но в декларацию за 2020 год надо включить сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве основных средств по правилам бухгалтерского учета (абз. 4 п. 1 ст. 386 НК РФ, Федеральный закон от 23.11.2020 N 374-ФЗ). Для этих сведений в обновленной декларации предусмотрен раздел .

Налогоплательщики, владеющие только движимым имуществом, представлять налоговую отчетность по налогу на имущество не должны (п. 20 ст. 1 Федерального закона от 15.04.2019 N 63-ФЗ), т.к. декларацию по налогу на имущество организаций должны сдавать только плательщики данного налога (ст. 386 НК РФ).

Однако организации, имущество которых освобождено от налогообложения на основании льготы, являются налогоплательщиками, так как фактически у них есть объект налогообложения. Следовательно, для них сохраняется обязанность подать налоговую декларацию. Например, организации, освобожденные от уплаты налога на имущество в качестве меры поддержки в период распространения коронавируса, в разделе 2 и 3 декларации показывают списанную сумму как льготу (п. п. 5.3, 7.2 Порядка заполнения декларации, Письмо ФНС России от 10.06.2020 N БС-4-21/9576@).

Кроме того, налоговые декларации должны предоставить налогоплательщики, у которых объекты недвижимости, подлежащие налогообложению по среднегодовой стоимости, полностью самортизированы (п. 1 ст. 374 НК РФ, Письмо ФНС России от 08.02.2010 N 3-3-05/128). Сумма налога на имущество к уплате будет равна нулю, сведения о стоимости движимого имущества будут включены в декларацию.

Среднегодовую стоимость движимого имущества, относящегося к основным средствам, надо указать по каждому региону, в том числе по обособленным подразделениям, имеющим отдельный баланс. На будущее законодатель прорабатывает возможность снова сделать движимое имущество объектом обложения, но при этом уменьшить ставки налога на имущество.

Скачать баланс малого предприятия … в формате Excel

- Пример заполненного баланса фирмы на УСН

- Пустой бланк баланса + Отчет о финансовых результатах малого предприятия

- Бланк обычного баланса

- Бланк обычного отчета о финансовых результатах

- приказ Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций»

Формат баланса для представления малыми предприятиями упрощенных форм отчетности за 2021 год в ИФНС в электронной форме утвержден приказом ФНС России от 31 декабря 2015 г. N АС-7-6/710@. Закон не требует отчитываться электронно, через Интернет. Можно составить баланс и отчет о финансовых результатах на бумаге и направить по почте заказным письмом с . Или принести их лично или по доверенности в налоговую.

ВНИМАНИЕ!

только

Пример заполнения упрощенного отчета

Малым предприятиям разрешено показать в упрощенном годовом отчете меньший объем информации, по сравнению с остальными организациями. Для направления сведений используется новая форма упрощенной бухгалтерской отчетности за 2020 год. Актив баланса малого предприятия состоит из одного раздела вместо двух, в нем отражают всего пять показателей плюс итог. В пассиве баланса — один раздел из шести показателей плюс итог. В силу закона № 402-ФЗ, всем строкам, по которым указаны укрупненные показатели («Материальные внеоборотные активы», «Нематериальные, финансовые и другие оборотные активы»), необходимо присвоить код, подходящий наибольшему из вошедших в сумму строки показателей.

Заполняя строку «Материальные внеоборотные активы», необходимо включить данные о дебетовых сальдо по счетам 01, 03, 07, 08 (за исключением субсчетов 08-5 и 08-8), 15 и 60, и указать сальдо по счету 16 и кредитовое сальдо по счету 02. Заполняя строку «Нематериальные, финансовые и другие внеоборотные активы», необходимо включить в нее дебетовые сальдо по счетам 04, 58, 97, а субсчетам 08-5, 08-8, 55-3, 73-1 и кредитовое сальдо — по счетам 05 и 59. Это определено в пункте 35 ПБУ 4/99.

В упрощенном отчете о финансовых результатах для малых предприятий всего семь строк вместо обычных 18, и полностью отсутствует раздел «Справочные данные». Организации есть возможность не указывать данные о связанных сторонах финансового результата и не предоставлять информацию по ее сегментам. Любые события бухучета должны отражаться в отчете только из требования рациональности, как это предписано пунктом 19.4 информации Минфина. В соответствии с этим документом, при формировании бухгалтерской отчетности субъектам малого бизнеса необходимо исходить из того, что в бухгалтерской отчетности дано достоверное и полное представление о финансовом положении организации, результатах ее деятельности и обо всех изменениях в финансовом положении за год.

|

Наименование показателя |

Что указывать |

|---|---|

|

Выручка |

Выручка за минусом НДС и акцизов |

|

Расходы по обычной деятельности |

Себестоимость товаров, работ (услуг), управленческие и коммерческие расходы. |

|

Проценты к уплате |

Проценты по кредитам и займам, подлежащие к уплате в отчетном периоде |

|

Прочие доходы |

Доходы, полученные от прочей (не основной) деятельности |

|

Прочие расходы |

Прочие расходы, без учета процентов к уплате |

|

Налоги на прибыль (доходы) |

Сумма налога на прибыль за отчетный период |

|

Чистая прибыль (убыток) |

Применяется формула: стр. 1 + стр. 4 — стр. 2 — стр. 3 — стр. 5 — стр. 6 |

Когда сдавать и ответственность за нарушение сроков

В 2020 году сроки подачи отчетности в контролирующие органы не изменились: бухгалтерская отчетность должна быть передана в ИФНС России в течение трех месяцев с момента окончания отчетного периода, то есть не позднее 31 марта 2020 года. Если деятельность компании подлежит обязательному аудиту, то заключение подается одновременно с отчетностью или в течение 10 рабочих дней, следующих за датой заключения (не позднее 31 декабря следующего за отчетным года).

Примечание от автора! Датой сдачи форм в электронном виде считается дата в квитанции о получении документа.

За нарушение сроков подачи бухгалтерской отчетности по результатам года в налоговую инспекцию НК РФ предусмотрены штрафные санкции: 200 рублей за каждую не предоставленную (представленную с нарушением сроков) форму отчетности.

Отчет о финансовых результатах деятельности — форма № 2

Актуальный бланк — ОКУД 0710002, табличная часть раскрывает показатели доходов, расходов от осуществления предпринимательской или иной деятельности и о результатах финансовой деятельности учреждения.

Обязательно заполнение отчета о финансовых результатах НКО за 2020 год, если:

- Организация за отчетный период получила собственные доходы от реализации работ и услуг, продажи товаров.

- Размер полученных доходов по предпринимательской деятельности существен по отношению к общим доходам.

- Отражения доходов в отчете о целевом использовании средств недостаточно для полного раскрытия информации об осуществлении деятельности.

- Отсутствие информации препятствует реальной оценке финансового состояния организации.

Бухотчетность по ф. № 2 состоит из титульной части, в которой указываются реквизиты экономического субъекта: наименование некоммерческой организации, вид деятельности, организационно-правовая форма собственности, ИНН. В табличной части документа содержатся:

- наименование показателя;

- код строки по каждому наименованию;

- числовое выражение показателя за отчетный период;

- аналогичный показатель за предшествующий период.

Некоторые строки табличной части подлежат дополнительной расшифровке в пояснительной записке к отчету. Из-за раскрытия информации за отчетный и предшествующий периоды иногда возникают несоответствия, которые необходимо скорректировать.

Большинство некоммерческих организаций вправе вести бухучет упрощенным способом. Порядок и состав упрощенной отчетности раскрыт в теме: «Подаем отчетность по упрощенной схеме». При незначительных оборотах денежных средств или их полном отсутствии организация вправе не предоставлять документ ОКУД 0710004.

Используйте бесплатный доступ в КонсультантПлюс, чтобы скачать актуальные бланки и найти инструкции по их заполнению.

, чтобы прочитать.

Годовой бланк для ИП и ООО на УСН: какой баланс сдавать за 2019 год

Налогоплательщики сдают:

- обычный отчет на 3 страницах с многочисленными приложениями;

- или упрощенный на 2 страницах с пояснениями при необходимости (например, для уточнения степени существенности показателей и прочих уточнений).

В зависимости от видов деятельности организации и используемых счетов бухучета: если применяются редкие счета, отсутствующие в краткой форме отчета, то рекомендуется использовать полный вариант. Для фирм, занимающихся такими распространенными видами деятельности, как торговля, перевозки или строительство, облегченная версия бланка отражает результаты финансовой деятельности достаточно полно.

Материалы по теме

О переносе сроков сдачи отчетности и уплаты налогов в связи с нерабочей неделей

Нужно ли отчитываться ИП на упрощенке и надо ли сдавать баланс при УСН в 2020 году? Не обязательно, но при желании разрешено составить отчетность по любой форме на основе данных книги учета доходов (и расходов).

Можно ли НКО отчитываться упрощенно? Да, вместо отчета о финансовых результатах НКО заполняют упрощенный отчет об использовании целевых средств. Облегченный вариант значительно короче. Посмотреть, как правильно заполнить баланс НКО на УСНО, можно в примере.

Определение и разделы

приложения к балансу

В пояснительной записке, которая составляется к бухгалтерскому балансу, должны присутствовать следующие разделы:

- Данные о компании. В этом разделе нужно указать организационно-правовую форму, в которой организация осуществляет коммерческую деятельность. Включается информация о фактическом и юридическом адресе, численности работников, размере Уставного Фонда, учредителях, лицензиях, аудиторах и т.д.

- Раздел посвящен учетной политике компании. Указываются правила, по которым осуществляется учет всех обязательств и активов.

- Раскрывается информация о конкретных обязательствах и активах. В этом разделе нужно указать первоначальную стоимость основных фондов и сумму начисленной амортизации.

- Раздел посвящен производственным и материальным запасам. Здесь же раскрывается информация обо всех полученных займах.

- В этом разделе отражается информация о финансовых вложениях организации, например, о приобретенных акциях, инвестициях в различные финансовые инструменты, как в отечественной, так и в иностранной валюте.

- Пункт посвящен анализу и оценке структуры баланса. В нем могут быть различные графики и диаграммы, которые позволят проследить прибыль организации в динамике. Задача бухгалтера заключается в том, чтобы как можно детальнее расписать текущее состояние компании, оценить ее краткосрочные перспективы. В разделе указываются данные об остатке денежных средств на расчетных счетах и в кассе, о просроченной и текущей кредиторской и дебиторской задолженности, о долгах перед бюджетом и кредиторами, об уплаченных пенях и штрафных санкциях.

- Раздел, в котором отражается информация о расходах и доходах компании. Бухгалтер должен указать данные о производственных и хозяйственных затратах, резервах предстоящих платежей и расходов, объемах реализации.

- Пункт, в котором даются пояснения к существенным статьям баланса, если информация в полном объеме не могла быть раскрыта в таблицах отчета.

- Оценивается деловая активность компании. В этом разделе отражаются сведения относительно ее репутации в деловых кругах, уровне использования собственных и привлеченных ресурсов, наличии рынков сбыта готовой продукции, выполнении плановых показателе и т.д.

- Пункт, посвященный вопросу изменения остатков (вступительных).

- Раскрывается информация об аффилированных лицах, в качестве которых выступают акционеры, учредители, дочерние компании и зависимые от организации предприятия.

- В этом разделе раскрывается информация о фактах хозяйственной деятельности и вероятных последствиях наступления условных фактов, суммах резервов.

- Описывается порядок осуществления совместной деятельности, например, количество заключенных договоров, цели, суммы инвестиций, прибыли или убытки и т.д.

- Раскрывается информация по всем сегментам, если организация имеет дочерние и зависимые от нее общества.

- В этом разделе описываются все события и их последствия, которые произошли после наступления отчетной даты.

- Детализируются данные о полученной компанией помощи от государства, ее характер, целевое назначение, сумма, порядок расходования средств, остаток.

- Раздел, посвященный экономическим показателям, если организация осуществляет коммерческую деятельность, из-за которой оказывается негативное воздействие на окружающую среду.

- Раздел, предназначенный для заполнения акционерными обществами. В нем они раскрывают информацию о выпущенных и оплаченных акциях, эмиссии, условиях выпуска.

- В этом разделе должны быть отражены все данные в соответствии с ПБУ18/02. Например, условный расход и доход по налогу на прибыль, временные и постоянные разницы, суммы постоянных налоговых обязательств, причины изменения налоговых ставок и т.д.

- Раздел посвящен расшифровке данных, которые касаются прекращения деятельности организации.

- Детализируются прочие показатели, например, кредитная политика компании, результаты ее деятельности, имущество, полученное в залог и т.д.

Пояснительная записка, которая составляется к балансу, необходима для ревизоров, которые проводят аудит бухгалтерской отчетности. Если организация не представит этот документ, то аудиторы отразят этот нюанс в своем акте.

В результате ответственное за составление пояснительной записки лицо будет привлечено к административной ответственности. Как правило, штрафные санкции применяются к бухгалтерам, в обязанность которых входит ведение бухгалтерского учета и составление соответствующей отчетности.

Общие правила формирования баланса в 2022 г.

2022 г. для многих режимов налогообложения характерен изменениями и дополнениями правил их применения и начислений налогов. Корректировки коснулись следующих налогов:

- НДС,

- прибыль,

- имущество,

- НДФЛ.

Правила изменились для оформления налоговых льгот, сдачи отчетности, составления первичных документов, трудоустройства работников.

Минфин утвердил образец новой формы №1 для годового отчета за 2021 г., сдаваемую до 31 марта 2022 г. Отчет надо составлять на основании приказа № 66н от 02 июля 2010 г. (редакция от 19 апреля 2019 г.).

Для организаций, работающих на общей системе налогообложения (ОСН) – приложение № 01, при упрощенном режиме (УСН) – приложение №5.

Сроки сдачи

После того, как отчетный год закончился, в распоряжении организации имеется три месяца, чтобы подать годовой баланс. Т.е., крайний срок подачи бланка является 31 марта.

Как отправлять, куда, в каком виде

Для составления электронного документа можно воспользоваться специальной компьютерной программой, Интернет-сервисом, или стандартным шаблоном, который можно скачать в сети. Заполнив шаблон, достаточно отправить его по Интернету контролирующим государственным структурам. После получения документа ответственные лица проводят проверку активов и пассивов. Полученные сведения сопоставляются с данными, которые были указаны в налоговой декларации.

Распространенные ошибки при заполнении баланса

Можно выделить следующие наиболее часто встречающиеся ошибки при составлении бухгалтерского баланса:

- Показатели дебиторской и кредиторской задолженности многие специалисты сворачивают. Необходимо по активно-пассивным счетам остатки указывать следующим образом: дебиторская в составе актива баланса, кредиторская — в составе пассива. Например, задолженность покупателей в активе, а поступившие от них авансы — в пассиве отчета.

- Поступления от покупателей в виде аванса надо отражать вместе входящим в его состав НДС.

- Объекты долгосрочного использования. По которым начисляется амортизация должны указываться в балансе по остаточной стоимости, а не по первоначальной. Многие именно здесь допускают ошибку.

- Когда организация предоставляет займ, при котором исчисление процентов не предусмотрено, о его следует отражать не в финансовых вложениях, а в составе дебиторской задолженности с разбиением по срокам платежа.

- При заполнении баланса до сих многие бухгалтера отрицательные значения показателей указывают в графах со знаком «-».

Читайте далее:

Раздел 1 РСВ-1 — расчет по начисленным и уплаченным страховым взносам, образец заполнения

Ответы на основные вопросы по заполнению формы 6-НДФЛ

РСВ-1 пфр 2015 образец заполнения

Авансовый отчет

6-ндфл инструкция по заполнению — 13 ситуаций

Отчетность по налогу на прибыль

Не позднее 29 марта 2021 года нужно сдать декларацию по налогу на прибыль за 2020 год по новой форме (Приказ ФНС России от 11.09.2020 N ЕД-7-3/655@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 23.09.2019 N ММВ-7-3/475@ (далее – Приказ N 655).

Отдельные подразделы, листы и приложения нужно включать в годовую декларацию только в том случае, если есть сведения, которые должны в них отражаться (п. 1.1 Порядка заполнения декларации по налогу на прибыль).

Изменения в отчетности по налогу на прибыль актуальны, в частности, для организаций, выплачивающих дивиденды физлицам.

Согласно Приказу N 655 в абз. 6 п. 1.16 Порядка заполнения декларации по налогу на прибыль исключаются слова «физическим лицам — акционерам и (или)» и п. 1.17 Порядка признается утратившим силу. Таким образом, если организация выплачивает дивиденды только участникам — физическим лицам, у нее не возникает обязанности представлять Лист 03 в составе налоговой декларации по налогу на прибыль за 2020 год (Письмо УФНС России по г. Москве от 17.12.2020 N 24-23/4/195926@).

В годовую декларацию не включается подраздел 1.2 разд. 1 (п. п. 1.1, 4.8 Порядка заполнения декларации по налогу на прибыль). За отчетные периоды этот раздел заполняют налогоплательщики, которые уплачивают ежемесячные и квартальные авансовые платежи.

В отношении авансовых платежей по налогу на прибыль следует учесть особенности 2020 года. Федеральным законом от 22.04.2020 N 121-ФЗ были внесены изменения в порядок уплаты авансовых платежей в 2020 году. Лимит доходов, при котором можно было уплачивать только квартальные авансы по налогу на прибыль, повысили с 15 млн руб. до 25 млн руб. (п. 2 ст. 2 Федерального закона от 22.04.2020 N 121-ФЗ).

С 1 января 2021 года лимит для уплаты только квартальный авансовых платежей по налогу на прибыль снова составляет 15 млн руб. в среднем за квартал. Следовательно, при превышении в 2021 году этого лимита нужно дополнительно рассчитывать и уплачивать ежемесячные авансы внутри квартала. Уведомлять налоговую об этом не требуется (Письмо Минфина России от 06.03.2020 N 03-03-07/16839).

Это значит, что налогоплательщики, у которых за I, II, III, IV кварталы 2020 года доходы от реализации превысили в среднем 15 млн руб. за каждый квартал, переходят на уплату ежемесячных авансовых платежей с 1 квартала 2021 году (Письмо ФНС России от 13.05.2020 N СД-4-3/7843@).

Порядок уплаты авансовых платежей может измениться у организаций IT-сферы. Это связано с возможностью для некоторых компаний применять с 1 января 2021 года пониженную ставку налога на прибыль (3% в федеральный бюджет и 0% в региональный). Минфин разъяснил, что в НК РФ не предусмотрены особенности расчета такими налогоплательщиками авансовых платежей по налогу на прибыль. Размер платежа в I квартале 2021 года равен размеру ежемесячного платежа IV квартала предыдущего года. В 2020 году при расчете авансовых платежей пониженная ставка не использовалась и сумма к уплате за январь-март 2021 года может быть больше, чем начисленная по итогам I квартала 2021 г. Возникшую переплату в дальнейшем следует зачесть или вернуть (Письмо Минфина России от 17.11.2020 N 03-03-06/1/99926).

Кто обязан сдавать отчеты за 2021 г?

Предприятиям, работающим на обычном режиме налогообложения, установлен обязательный порядок сдачи всех видов отчетности. Их принимает ИФНС, несколько – Росстат и фонд социального страхования с ФОТ (фонд оплаты труда).

Организации и ИП, перешедшие на УСН, зарегистрированные как работодатели, отчитываются по страховым взносам с суммы заработной платы, начисленной сотрудникам. Сведения по таким выплатам передаются инспектору ФНС (фонд социального страхования) и ИФНС, данные по стажу – принимает ПФ (пенсионный фонд).

Для организаций и предпринимателей, работающих на УСН, даже если они не ведут никакой хозяйственной деятельности, предусмотрена сдача налоговой декларации. Это распространяется и на тех, у кого налоговые каникулы. Заполнение бухгалтерского баланса для таких налогоплательщиков не является обязательным, они не сдают его, поскольку им разрешается не вести бухгалтерский учет.

Сроки сдачи отчетности предприятиями в 2022 г.

Декларацию по налогу на прибыль за истекший период 2021 г. необходимо отправить не позднее утвержденного срока – 28 марта 2022 г. Помимо этого, предусмотрены квартальные отчеты за:

- I кв. – 28 апреля;

- полугодие – 28 июля;

- 9 месяцев – 28 октября.

Годовой отчет за 2021 год должен быть отправлен через сайт ИФНС не позже 31 марта 2022 г.

Декларацию по УСН за 2021 год предприятия сдают до 31 марта 2022 г, ИП — до 4 мая 2022 г.

Форма подачи годовой отчетности

Теперь относятся к затратам при расчете прибыли для налогообложения суммы, потраченные на санаторно-курортное лечение, если:

- Договор заключен не через туроператора, а напрямую с санаторием.

- Работодатель оплачивает счета санаторно-курортному лечение за своего сотрудника, родителям, супругам, ребенку.

Изменен бланк декларации по налогу на прибыль, для всех страниц меняются штрихкоды.

- Лист 02 приложения №7 раздел «Г» содержит правки – по-другому рассчитывается вычет по инвестиции, на который разрешается уменьшать налог.

- Раздел «А» листа 03: налоговые агенты отражают выплаты дивидендов.

- Изменения есть и для приложения № 2, касается участников договоров о защите и поощрении капитальных вложений.

Бухгалтерский баланс по упрощенной системе для малого предприятия со штрихкодом.

Минфином России в Приложение N 5 к приказу Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н направлены упрощенные формы Бухгалтерского баланса и Отчета о финансовых результатах.

- См. данную форму в MS-Excel.

- См. данную форму в MS-Excel с графой «Код».

- См. машиночитаемую форму бухгалтерской (финансовой) отчетности субъектов малого предпринимательства (форма по КНД 0710096) в формате TIF. Данный TIF-шаблон рекомендован ФНС РФ и размещен на сайте ФГУП ГНИВЦ ФНС России www.gnivc.ru.

- См. данную машиночитаемую форму в формате PDF, доступную для заполнения в программе Adobe (811 Кб), скачайте на компьютер и там заполняйте.

- Скачать форму в MS-Excel с графой «Код» и штрихкодами по форме по КНД 0710098.

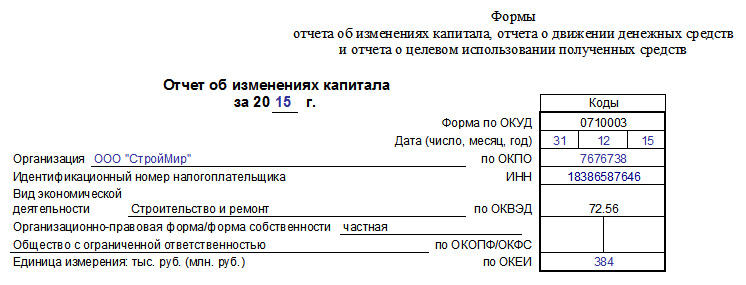

Пример заполнения отчета об изменениях капитала

Оформляем «шапку» документа

Вначале в отчете указывается год, за который он был составлен (т.е. отчетный период). Далее вписываем полное наименование организации и следующие данные:

- дата оформления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

Ниже вносится организационно-правовой статус и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности). В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. используемые в отчете тысячи или миллионы рублей.

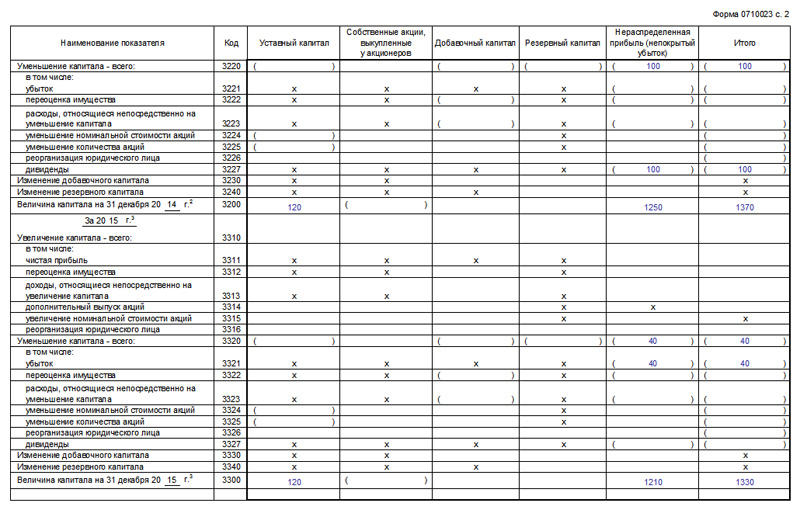

Заполнение раздела 1 отчёта об изменениях капитала

Первая часть включает в себя сведения:

- о перемещении трех видов капиталов фирмы: добавочного, резервного и уставного,

- информацию об акциях, принадлежащих предприятию и приобретенных у держателей,

- а также о доходах (нераспределенных) и убытках (непокрытых).

Если организация существует давно, то данные нужно вносить за ранее следовавшие три года, если же компания открыта недавно – то только за последний отчетный период.

Под кодовыми значениями в строках вписаны поводы, послужившие в перемене капитала, а в столбцах с 3 по 8 – его статьи.

В строке 3100 показывается сальдо по счетам бух. учета от 80 до 84 (включительно). Здесь регистрируются данные трехгодичной давности.

Далее в строках с 3200 по 3240 аналогичным образом показываются сведения за предыдущий год. После этого вносится нужная информация в строку 3210 (ниже находится распределение всех финансово-хозяйственных действий, приведших к приумножению капитала в предшествующем году).

Столбец 3 показывает нарастание уставного капитала, в частности ячейки 3210 —полный размер нарастания, а ячейки с 3211 до 3216 отражают каналы, по которым оно произошло (в соответствии с 80 бух. счетом).

Столбец 4 демонстрирует цену приобретенных акций для акционерных обществ или — для обществ с ограниченной ответственностью, — частей в уставном капитале предприятия

В столбец 7 вносится информация о приумножении прибыли или убытка, скомпонованных из чистой прибыли (убытка), которые остались после перечисления налогов и создания запасного капитала (на основе значений по 84 бух. счету).

Столбец 8 суммирует данные по всем строчкам в рассматриваемом разделе.

Далее идут ячейки строк с 3220 до 3227.

- В строке 3220 показаны значения о снижении капитала по всем показателям хозяйственной деятельности.

- Строки с 3221 до 3227 транслируют дебетовый оборот по бух. счетам 80-84 (включительно) и заполняются совершенно идентично вышерасположенным.

Кодовые значения строк 3230 и 3240 показывают перемены в финансовых параметрах капиталов двух видов: резервного и добавочного.

Строка 3200 отражают полную стоимость капитала компании на закрывающий день года, предшествующего отчетному периоду, скомпонованную как кредитовое сальдо (по бухгалтерским счетам 80-84 (включительно)).

Затем фиксируются данные по отчетному году и точно так же как по предыдущему заполняются строки с 3310 до 3340. Здесь даются сведения о приумножении, снижении капитала, конечное годовое значение капитала вписывается в 3300 строку.

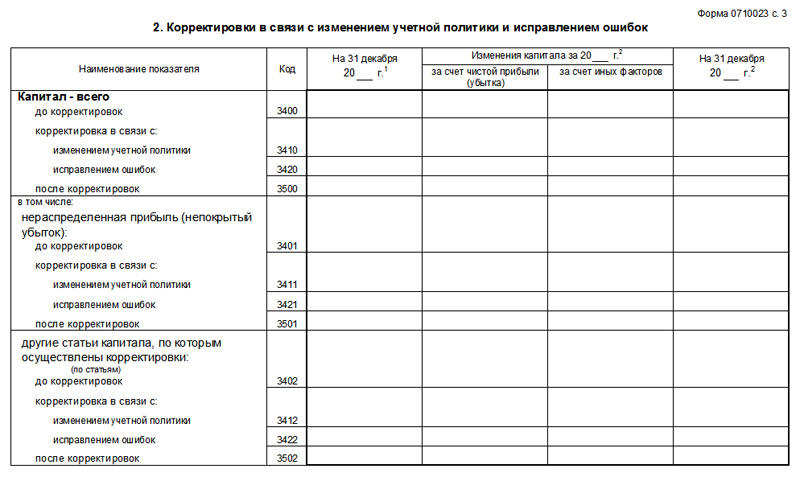

Заполнение раздела 2 отчёта об изменениях капитала

Вторая часть отчета показывает исправленные значения и корректировки по суммам прибылей, убытков и прочим показателям, возникшим в результате произведенных перемен в учетной политике.

Таким образом, если никаких изменений по данной части в работе компании не было, а также не было выявлено ошибок в предыдущих периодах отчета, то данный раздел можно оставлять незаполненным.

Если же они были, то коротко о том, как их заполнить:

- в третий столбец вписывают общая стоимость капитала организации по состоянию на завершение периода трехлетней давности;

- строка 3400 фиксирует сумму, скомпонованную до изменений,

- строка 3500 — уже исправленные значения;

- ниже расположены строки, в которых подробно расписываются все произошедшие изменения.

Заполнение раздела 3 отчёта об изменениях капитала

В третий и последний раздел вносятся финансовые параметры чистых активов по состоянию на конец предыдущих периодов отчета фирмы.

Чтобы высчитать их значение достаточно применить простейшую формулу: из суммы всех учитываемых активов убавить сумму учитываемых пассивов.

При возникновении каких-то неясностей, в конце страницы даются отдельные примечания.