Как в стиме поменять валюту на рубли: возможно ли это

Содержание:

- Некоторые моменты из истории обмена валют

- Если есть сомнения в подлинности

- Как выгодно забронировать отель за границей?

- Как экономить и не терять на конвертациях валют при оплате жилья через airbnb

- Что делать, если поездка уже на носу, а вам нужна наличная иностранная валюта?

- >4 варианта хранения денег в валюте

- Когда конвертация валюты может принести выгоду?

- Как снимать валюту в банкомате

- Памятка по финансовой грамотности в поездке

- Меняем доллары непосредственно на евро без рублей

- Обмен денег в обменнике

- Где можно безопасно поменять валюту?

- Обмен валюты на родине

- Пользуйтесь валютной картой

- Что представляет собой конвертация валют?

- Что важно знать об обменных операциях?

- На бирже

- Валютные операции

Некоторые моменты из истории обмена валют

Самым первым шагом на пути к современному пониманию обмена денег стал бартер. Другими словами, люди меняли товары на товары, например коз на коров, яйца на хлеб и т.д. С развитием торговли стали появляться первые денежные знаки.

Так в 1871 году впервые были осуществлены международные переводы по системе Westeren Union.

В 1950 году появилась первая в мире кредитная карта. Ее основатель Фрэнк Макнамара. Но первый банкомат порадовал своим появлением чуть позже в 1967 году.

Таким образом, возможность конвертации валюты интересовало человечество во все времена. Технологически этот процесс значительно вырос, и люди могут совершать операции, не вставая с дивана. Однако суть этих манипуляций остается прежней – это получение прибыли.

Если есть сомнения в подлинности

Порядок работы с поддельными купюрами в законодательстве прописан более чётко. Так, кассовые работники должны иметь свидетельство о прохождении специальной подготовки по определению поддельных купюр (глава 3 Указания ЦБР № 2054-У «О порядке ведения кассовых операций с наличной иностранной валютой <…>»). При оценке подлинности сотрудник должен руководствоваться справочными материалами.

Валюту с признаками подделки могут передать в территориальный орган внутренних дел, по заявлению клиента отправить в Банк России или банк-эмитент для оценки подлинности.

В первом случае при выявлении сомнительных банкнот кассир составляет справку о принятии их на экспертизу. В этот же день банк обязан сообщить о деньгах в местный орган внутренних дел. Затем оформляется ордер по передаче ценностей и валюту отдают в полицию. Остаётся ждать результатов следствия.

Также валюту можно отправить на экспертизу в Банк России или банк-эмитент по заявлению клиента. Оно составляется в свободной форме. В документе нужно указать, что деньги сдаются на экспертизу, а также перечислить все купюры, их номиналы и порядковые номера.

Банк отправит купюры в течение 10 рабочих дней. Если их подлинность подтвердится, то сумму вернут в полном объёме. Если банкноты окажутся поддельными, то никакой компенсации за них не будет.

Как выгодно забронировать отель за границей?

Если вы собираетесь заранее оплатить аренду жилья или автомобиля, то удобнее всего будет это сделать с помощью карты.

Вы можете расплатиться рублевой картой. Когда бронируете отель или совершаете покупку, то сразу видите список, какими картами можно расплатиться.

Плюсы:

- При данном виде оплаты курс валюты будет выгоднее;

- Вам не нужно делать лишних манипуляций в виде обмена валюты.

Минусы:

В данном случае предусмотрена комиссия. Она будет зависеть от местного банка, через который проходит платеж.

Расплатиться валютной картой

Плюсы:

- Если валюта вашей карты совпадает с валютой страны, то комиссии не будет;

- Вы можете в любой момент пополнить свой счет на валютной карте через банк онлайн.

Минусы:

- Вам придется завести специальную карту и платить за ее обслуживание;

- Снять наличные деньги можно не во всех банкоматах.

Оплата по мультивалютной карте

Что это такое? Такая карта может иметь два или три счета с разным видом валюты. Вы самостоятельно онлайн можете менять валюту счета перед поездкой в ту или иную страну.

Плюсы:

- К вашей обычной карте можно подключить дополнительные счета в другой валюте;

- Такие карты можно пополнять онлайн любым видом нужной вам валюты.

Минусы:

- Снять наличные с данной карточки возможно не во всех банкоматах;

- Деньги с мультивалютной карты уходят не сразу. Так, если вы хотите оплатить проживание в отеле, деньги на вашем счете сначала блокируются, а списываются только через несколько дней.

Как экономить и не терять на конвертациях валют при оплате жилья через airbnb

Сделать это хоть, порой, и не так-то легко, но все же можно. Чтобы совсем избежать комиссий с конвертациями, нужно, как бы это не звучало банально, чтобы совпадали все валюты по операциям, в частности:

- По счету за аренду, выставленному хозяином.

- По счету карты, используемой гостем для оплаты.

- По биллингу (валюте, которую использует МПС).

Наглядный пример трансграничного платежа без конвертаций и комиссий. Допустим, стоимость жилья, арендованного в Европе, выставлена хозяином в EUR (это всегда можно заранее узнать у хозяина). Ее оплата вносится со счета EUR в российском банке. Биллинг – EUR (Master Card). Последняя информация выясняется через свой банк.

Что делать, если поездка уже на носу, а вам нужна наличная иностранная валюта?

Если вам необходимо срочно поменять деньги перед выездом в другую страну, то сделать это можно несколькими способами.

В офисе банка

Самым надежным способом обмена денег будет напрямую через банк. Там вы наверняка не встретите мошенников.

В чем плюсы обмена валюты в банке:

- Безопасность и сохранность ваших денег;

- Обычно в банках нет комиссии за обмен денежных средств;

- Курс валют вы заранее можете посмотреть на сайтах разных банков и подобрать для себя самый выгодный вариант.

Минусы:

- Приходя в банк, может не оказаться в наличии нужной вам суммы иностранной валюты;

- Если вы меняете достаточно крупную сумму, то может понадобиться паспорт;

- Нужно идти в банк, стоять в очереди, приходить в часы работы банка. Это займет много времени и крайне неудобно.

В пункте обмена

Как правило, все обменники, являются представителями тех или иных банков. Поэтому данный способ очень похож на обмен в банке.

В чем плюсы поменять валюту в обменнике:

Курс может оказаться даже выгоднее, чем в банке. Но стоит учесть, что даже в обменных пунктах одного банка курс может незначительно различаться.

Минусы:

- Как правило, в обменных пунктах предусмотрена комиссия за операцию. Поэтому заранее уточните ее размер, чтобы не получить сумму меньше, чем рассчитывали;

- Есть возможность попасться мошенникам. Выясните, какому именно банку принадлежит обменник;

У вас не получится заранее сравнить курс обмена валюты в разных обменных пунктах.

Обмен в банкомате

Как правило, банкомат привыкли использовать для снятия местных денег, но можно получить сразу иностранную валюту.

Плюсы обмена в банкомате:

- Курс валюты выгоднее, чем в отделении банка;

- Снять деньги можно в любое удобное для вас время, ведь некоторые банкоматы работают круглосуточно.

Минусы обмена денег в банкомате:

- В банкомате может не быть купюр нужного вам размера;

- Также банкоматы выдают обычно только доллары и евро;

- Банкоматы – излюбленное место мошенников. Будьте осторожны, выбирайте банкоматы, находящиеся в офисах банков или в торговых центрах.

>4 варианта хранения денег в валюте

Это еще один важный вопрос, на который стоит ответить: как именно хранить деньги? Рассмотрим следующие варианты:

- Наличные

Не самым выгодным вариантом будет хранить деньги в валюте наличными. Возможность получения прибыли при обмене на рубли составляет 50/50. Тем более всегда существует риск потери средств при инфляции, несмотря на то что в США и Европейских странах она намного ниже, чем в России. А сам факт хранения денег у себя дома будет доставлять постоянные переживания по поводу их кражи, пожара, наводнения либо в случае мирового кризиса и последующего обвала цен.

- Банковские вклады

Этот вариант безопасен при правильном выборе банка. Более выгодными являются ставки по долларовым вкладам. Их можно увеличить, правильно подобрав сроки депозитов и суммы вложений. Также выгодно использовать вклады с возможностью накопления и капитализацией процентов.

Если нет желания или времени подробно изучать инструменты инвестиции, то оптимальным решением будет хранить деньги в валютных депозитах либо рекомендуется остановить свой выбор, к примеру, на еврооблигациях или паевых инвестициях.

- Еврооблигации

Вместо валютных вкладов с таким же успехом можно хранить свои деньги в еврооблигациях. Покупаю облигацию, человек как бы одалживает свои средства государству или частной компании, которые будут обязаны вернуть сумму, потраченную на ценную бумагу, и выплатить купонный доход. Более того, можно получить дополнительную прибыль, перепродав облигации при росте цены

Но тут важно быть внимательным и учитывать все риски, чтобы вместо дохода не понести убытки

Еврооблигация – это ценная бумага, выпущенная в зарубежной валюте. Облигацию выбирают в качестве способа хранить своих деньги, учитывая сроки инвестирования и степени риска.

Следует обратить внимание, что необходимо будет потратить деньги на комиссионное вознаграждение, начисляемое брокеру, работающему на фондовом рынке, через которого происходит покупка еврооблигаций

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

- Должен быть оплачен налог на доходы, а именно 13 % от купонного дохода, еще 13 % от продажи облигации и еще 13 % от разницы курса в случае роста валюты по отношению к рублю.

- Для данного вида инвестирования не существует никакого страхования ваших сбережений от риска потери.

- В случае если компания, чьи облигации вы приобрели, потерпит дефолт, то возможно потерять все вложенные вами средства на выпущенные ею ценные бумаги.

- ПИФы

ПИФы – это очередной способ хранить деньги в иностранной валюте. Он используется, когда у инвестора нет желания следить за фондовыми рынками, котировками, новостями в экономике и политике и самому покупать и продавать валюту или еврооблигации.

ПИФы – это своего рода хранилище купленных вами паев (акций, облигаций и еврооблигаций, золота, недвижимости).

Когда конвертация валюты может принести выгоду?

Несомненно, правильное понимание процесса конвертации может принести существенную прибыль. Однако в погоне за деньгами не стоит забывать об элементарных правилах безопасности. Доверять работу с деньгами лучше проверенным обменным пунктам, либо банкам.

Для того чтобы обмен валюты принес прибыль необходимо наступление ряда условий:

- Выгодный курс конвертируемой валюты. Другими словами отметки должны быть такими, при которых покупка совершается по низким показателям, а продажа по высоким. Очень часто клиенты путают банковские курсы, и ошибочно принимают продажу за покупку. Не стоит забывать, что финансовые учреждения предлагают именно те котировки, которые выгодны им;Для того чтобы получить максимальную выгоду, нужно внимательно следить за прогнозами аналитиков, и вовремя совершать операции. Поскольку курсы конвертации в течение рабочего дня могут меняться несколько раз;

- Если речь идет об операциях по мультивалютным депозитам, то следует знать, что курс обменного пункта банка при работе с наличностью может не совпадать с курсом, по которым проводятся безналичные операции. Обычно для своих клиентов, банки устанавливают наиболее выгодные предложения;

Важно! Двойная конвертация никогда не принесет выгоду. Поскольку клиент должен сначала купить валюту по одному курсу, а последующая продажа произойдет уже по другим значениям

В итоге клиент может понести существенные убытки.

Если операция происходит между счетами клиента и банка, при этом они представлены в одинаковой валюте, то такая операция не представляет собой конвертацию.

Как снимать валюту в банкомате

Подходишь к банкомату за границей, вставляешь карту, выбираешь нужную сумму, и он отказывается её выдавать. Проверяешь баланс, нужная сумма есть на счёте, повторяешь операцию, но вновь не можешь получить наличные. Почему?

Если карта исправна, но банкомат отказывается выполнить операцию, это может означать превышение лимита на снятие. Лимиты зависят от типа карты и условий тарифа и могут устанавливаться как банком-эмитентом, так и банком-эквайером. Эмитент выпустил карту, эквайер обслуживает терминал или банкомат.

Например, по условиям своего тарифа я могу снять 300 000 рублей (~4300 евро) за одну операцию в своём банке. Однако мой банк ограничил снятие в сторонних банкоматах. В них за одну операцию я могу снять не более 10 000 рублей (~140 евро). Плюс банк-эквайер может установить своё ограничение на выдачу денег по чужим картам. Если он ограничил снятие сотней евро, то снять максимально допустимый лимит своего банка не получится — больше 100 евро за операцию я не получу.

Вопрос: а стоит ли снимать наличные за границей? Cкорее нет. Безналичная оплата определённо выигрывает. За снятие денег в банкомате придётся заплатить комиссию местного банка за обслуживание. Возможно, в банке она тоже будет — зависит от условий тарифа. Не забывай и про конвертацию, в случае если валюта снятия не совпадает с валютой счета.

Например, при снятии чешских крон с рублёвой карты кроны переведутся в доллары, а затем в рубли. Двойная конвертация и две-три комиссии. Потери до 15-20% — рискованно и невыгодно.

Памятка по финансовой грамотности в поездке

- Оформи валютную карту. Выбирай дебетовые карты с кешбэком: потери на конвертации и комиссиях частично вернутся.

- В России можно сделать валютные карты Visa или Mastercard. У Visa валютой межбанковского расчета является доллар, у Mastercard — доллар и евро.

- Перед отъездом дважды запроси баланс валютной карты в любом банкомате. Это нужно для записи офлайн-пинкода и корректной работы карты в заграничных банкоматах и терминалах.

- Уточни детали тарифа, комиссии и лимиты по своей карте.

- В еврозоне лучше расплачиваться евровой картой. В долларовой зоне и странах с национальной валютой, будь то тайский бат, чешская крона или белорусский рубль — долларовой.

- Будь готов к корректировке суммы. В момент оплаты деньги замораживаются на карте по курсу на день покупки, списание происходит в течение 5-7 дней. За это время курс может поменяться и сумма списания будет скорректирована.

- Рублёвая карта после валютных операций может уйти в минус — технический овердрафт. Это происходит, если курс продажи банка вырос на момент списания и сумма покупки превысила баланс.

- Всегда оплачивай покупки в местной валюте. Если предлагают DCC и счёт в рублях, отказывайся. С сервисом DCC ты потеряешь деньги на тройной конвертации и двух комиссиях.

- Оплачивай покупки и услуги картой. Снимай деньги в банкомате только в крайнем случае.

Меняем доллары непосредственно на евро без рублей

Такой способ именуется обменом по кросс-курсу. В этом случае удается избежать привлечения национальной валюты и сэкономить на комиссионных финучреждения.

В чем суть такой операции? Обмен производится с одной валюты непосредственно на другую, по существующему на рынке курсу. Таким образом, если за доллар дают 0,9 евро, то в этих пределах вам и произведут конвертацию.

Довольно часто прямой обмен обходится клиенту дешевле. Однако и у данного метода есть недостатки. Во-первых, далеко не все организации предлагают такую услугу.

В Сбербанке подобную операцию к сожалению, не проводят. Для тех, кто живет в Москве, рекомендуем обратиться в:

- НС Банк;

- Плюс Банк;

- Внешфинбанк;

- ФК Открытие;

- Альфа-Банк;

- ВТБ 24;

- ОТП Банк.

В этой ситуации важно также понимать, что не всегда описываемый здесь способ оказывается в итоге самым выгодным. Проблема в том, что курс каждой отдельной взятой валюты формируется в индивидуальном порядке

При прямом обмене котировки определяются по-другому. В итоге разница нередко оказывается весьма существенная.

Тем, кому это может оказаться интересно, рекомендуем ознакомиться со специальной литературой. Неподготовленному человеку, впрочем, разобраться в приведенных там довольно запутанных схемах будет весьма затруднительно. Ему, в принципе, достаточно знать, что банками используется три разных вида курсов:

- внутренний;

- обменный;

- кросс-курс.

Каждый из них формируется по специфическим правилам.

Обмен денег в обменнике

Курс в обменниках бывает разный. Иногда он менее выгодный и дороже, чем в кассах банка. Иногда — наоборот. Если вы обмениваете большую сумму, цена валюты в обменнике может быть более выгодной. Также курс зависит от того, насколько проходное место рядом с этим пунктом обмена. В районах рынков и крупных магазинов обычно курс покупки валюты дороже. Можете поискать обменник в спальном районе, и вы удивитесь, что цена обмена может быть такой же, как в банке, и даже выгоднее.

Бывает, что обменники привлекают внимание клиента — они пишут на ценнике одно, а по факту получается другое, менее выгодное предложение. Так обменники стимулируют обмен на крупную сумму

Например, выгодный курс будет действовать при обмене 10 000 евро или долларов. Иногда, видя такую акцию, можно торговаться, попросить поменять свою маленькую сумму по курсу от 10 000. Иногда кассиры обменника идут навстречу и продают маленькую сумму по «оптовой» цене.

Обмен денег в обменном пункте сопряжен с риском. Перед тем, как отойти, проверьте, чтобы все деньги, которые принадлежат вам, вы взяли из лотка. Также убедитесь в том, что валюта, выданная вам на руки, является именно долларами или евро, а не цветными фантиками-сувенирами. Всегда пересчитывайте деньги, не отходя от кассы.

Где можно безопасно поменять валюту?

Если речь идет о 100-200$, тогда этим вопросам можно не заморачиваться. В этих случаях люди обычно идут в подпольные обменные пункты, где курс выгоднее, чем в банке. Но стоит ли пользоваться услугами подобных учреждений, когда речь заходит о конвертации большой суммы? Определенно нет.

Если человеку необходимо перевести крупную сумму средств, тогда стоит использовать подход «усреднения цены». Конвертации денег происходит постепенно небольшими частями. Менять валюту можно раз в две недели или чаще.

Отдавать предпочтение стоит крупным банкам. В этом случае гарантируется безопасность и надежность средств. Если использовать подпольные обменные пункты, тогда появляется риск получить фальшивую купюру.

Для большей безопасности лучше всего завести в банке несколько валютных карт и производить обмен в сети. Интернет-банкинг, как правило, предлагает более выгодные курсы.

Обмен валюты на родине

У тех, кто собирается поменять валюту, находясь на территории своей страны, обычно никаких проблем не возникает. Сейчас в любом городе есть большое количество банков и операционных касс, где можно совершать всевозможные операции с основными валютами (долларами США, иенами, евро, английскими фунтами стерлингов). Единственной проблемой, с которой могут столкнуться клиенты, может стать невыгодный курс конверсии. Поэтому перед тем как отправиться в банк, чтобы поменять валюту, необходимо узнать ее официальный курс. Кроме того, стоит внимательно изучить предложения банков по обмену валюты, с которыми можно ознакомиться на специализированных финансовых порталах вашего города или на сайтах кредитных организаций.

Пользуйтесь валютной картой

Известно, что карты бывают не только в рублевой валюте. Также, по желанию клиента, банк может выпустить валютную карту со счетом в долларах или евро. По таким картам не начисляются проценты за конвертацию. Это бывает в том случае, когда местная валюта совпадает с валютой карты.

Если вы хотите купить продукты на 10 евро, то с вас столько же снимут при расчёте в магазине, если у вас карточка с евро-счётом. Интернет-банкинг очень радует, поэтому, если у вас есть карточка с валютным счетом и рублевая карточка, вы можете с одной карты перекинуть деньги на другую. При этом курс обмена будет значительно выгоднее, зачисление денег происходит мгновенно.

Можно процесс накопления денег на валютном счете растянуть во времени. Вы можете пойти в обменный пункт, купить валюту, зайти в отделение банка и положить эти деньги на свой счёт, открытый в долларах или в евро.

Что представляет собой конвертация валют?

Конвертация – представляет собой процесс, при котором каждый желающий может обменять один вид валюты на другой. Это понятие прочно вошло не только в жизнь каждого физического или юридического лица, но и легло в основу международной торговли, а значит в экономику целых государств.

Ежедневно в мире совершаются миллиарды операций по покупке либо продаже иностранных денег

Неважно где совершается операция на фондовой бирже, либо в банковском учреждении, всех их объединяет желание, и возможность заработать на курсовой разнице

При обмене одного вида валюты на другой огромное значение имеет курс, по которому она покупается либо продается. Примечательно, что разные обменные пункты могут предлагать своим клиентам различные курсы.

Что важно знать об обменных операциях?

Покупка-продажа денежных знаков – это серьёзная финансовая операция, и, как любые манипуляции с деньгами, требует изучения условий и существующих правил. Если не разобраться с этими нюансами, можно провести невыгодную сделку, которая приведёт к убыткам.

Ниже разберём наиболее важные моменты, связанные с обменными процедурами.

Как избежать убытков?

При совершении мероприятий по конвертации следуйте таким рекомендациям:

- Исключите нежелательный риск. Приобретение той или иной валюты в частном порядке (с рук) или в незаконно работающем обменном пункте всегда привлекает хорошим курсом. Однако здесь нет никаких гарантий с точки зрения закона. Есть угроза обмана Вас перекупщиком. К тому же, часто нелегальные обменники маскируют немалую комиссию, так что гражданин в итоге не получает никакой выгоды. В случае же с лицензированным банком клиент о сборе оповещается заранее.

- Храните деньги на банковской карте, если обмен валюты имеет целью создание неприкосновенных (до определённого момента) сбережений. Во-первых, в виде балансовых средств деньги надёжнее защищены от кражи/утери, во-вторых, так они могут приносить прибыль – если положить их на депозит.

- Не торопитесь, имея намерение купить валюту. Колебания курса могут привести к ситуации, когда покупка обойдётся убыточно дорого – сумма покупки будет выше суммы продажи. Как итог, такая операция просто бессмысленна. От валютных операций лучше всего отказаться в тот, период, когда наблюдаются резкие скачки курсов.

- Переведите деньги в валюту той страны, куда Вы намереваетесь отправиться. Делается это всегда заблаговременно, поскольку в месте прибытия есть риск уплаты большей комиссии. К тому же придётся потратить больше средств на двойную конвертацию.

Советы эти – элементарные, однако они существенно упрощают жизнь и оберегают от возможных убытков.

Почему нужно делать в банках?

Все способы купить, например, доллары и евро физлицу сводятся к манипуляциям в банке.

Покупка-продажа валюты через банковские компании – наиболее безопасный вариант сделки. У этого обстоятельства есть такие причины:

- нет риска стать жертвой мошенников;

- есть документальное подтверждение оформления сделки;

- есть дополнительный обширный набор вторичных услуг, которыми можно воспользоваться при конвертации.

Немаловажным фактом является и то, что при обращении в кредитно-финансовое учреждение по запросу клиента дают высококвалифицированную консультацию по части операций с денежными знаками. Разумеется, это, как правило, платная услуга.

Ввиду активного развития банковского сервиса сегодня физлица могут обменивать дензнаки в безналичном порядке. Для этого необходимо прибегнуть к использованию функционала онлайн-банкинга или электронного кошелька. Общая схема осуществления конвертации при этом выглядит так:

- после ознакомления с курсами валют через личный кабинет клиент отправляет в банк заявку на обмен нужной суммы;

- банковская компания переводит на заявленный клиентский счёт валютный эквивалент.

В банке обменный процесс реализуется практически моментально, если действовать в пределах одной организации. Если же деньги переводятся на карту другого учреждения, это может занять до трёх суток. Плюс взимается комиссия – от 1% до 2% (от рублёвого эквивалента суммы). Такой сервис на сегодня – наиболее оперативный и выгодный.

Примечание 2. Наличность перед выездом за границу можно не покупать, если заблаговременно открыть банковский пополняемый счёт. Его валютой должен быть денежный знак того государства, куда Вы держите путь. На месте же можно просто обналичивать средства через бакноматы.

Манипуляции через банкоматы

Обмен валюты через устройства самообслуживания часто применяется – как способ, подразумевающий автоматизированность процесса. Плюсы здесь очевидны: не нужно стоять в очереди и проходить идентификацию личности. Минус же в том, что валютных терминалов, как правило, немного.

Допустим, нужно поменять денежные знаки – как поступить? Порядок действий при манипуляциях с АТМ:

- выбирается валюта для обмена;

- через купюроприёмник вносятся банкноты;

- банкомат выдаёт эквивалентную сумму.

Комиссионный сбор тут не предусмотрен, однако нужно иметь в виду, что курс АТМ может отличаться от курса в банке. Также следует учитывать возможные ограничения:

- обычно есть лимит для суммы операции – не более 15 000 руб.;

- выдача денег организуется номиналами не менее 100 (кратными сотне).

Лучше всего пользоваться устройством, находящимся в банковском отделении.

На бирже

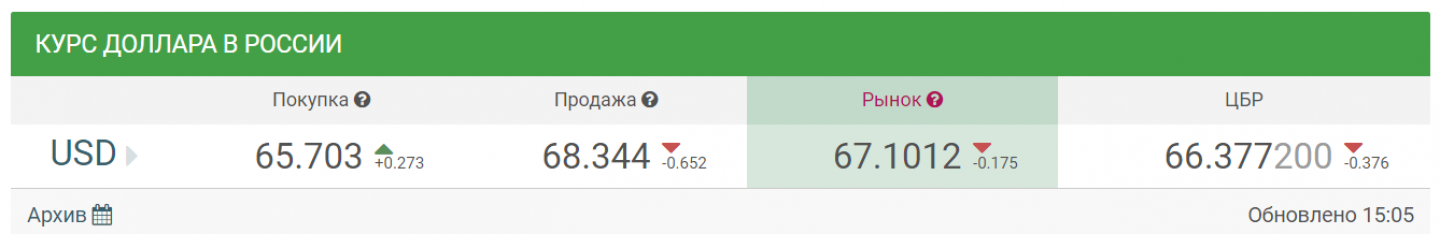

Отправимся на Московскую биржу, и увидим, что в 15:05 курс доллара был равен 67,10 руб.

Биржевой курс доллара – величина переменная, в течение дня он изменяется в зависимости от текущей рыночной ситуации. Мы поймали момент, когда этот показатель оказался выгоднее курса Сбербанка на 1,34 руб. На Московской бирже удастся купить 745,14 долл.

Чтобы покупать доллары на бирже, нужно:

- открыть в банке или брокерской компании брокерский счёт в рублях и долларах;

- использовать Web-сервис или установить программу интернет-трейдинга для проведения операций;

- внести средства на рублёвый счёт через интернет-банк или систему интернет-трейдинга;

- отдать брокеру приказ на покупку долларов за рубли по текущему биржевому курсу;

- вывести купленную валюту с долларового брокерского счёта на банковский.

Комиссия брокера за проведение сделки и вывод средств с брокерского счёта на банковский в каждой компании устанавливается индивидуально и зависит от тарифного плана (подключённого пакета брокерских услуг). Как правило, размер этих комиссий составляет до 0,1% от суммы сделки и 0,1-0,2% от выводимых средств.

Валютные операции

Чем по сути является любая валютная операция? Это комплекс действий, конечная цель которых – приобретение либо продажа иностранных денежных знаков.

Ниже рассмотрим, в каком контексте происходит покупка/продажа, и какие есть специфические обстоятельства реализации указанных операций на внутрироссийском финансовом рынке.

Суть явления

Есть три варианта, при которых владелец определённой денежной суммы осуществляет валютную операцию:

- Конвертация. В ходе данного мероприятия физические и юридические лица могут обменивать по действующему курсу одни иностранные денежные знаки на другие. Актуально это, например, при нахождении на территории зарубежного государства.

- Платёж. В данном случае валюта применяется в качестве платёжного средства в сфере международной банковской деятельности.

- Перемещение. Здесь подразумеваются перевозка либо пересылка валюты внутри государства (в т.ч. из-за рубежа).

В свете этих сведений возникает вопрос: что есть валютная операция на внутреннем рынке и что – на международном?

Главное, что следует усвоить: валютные операции оперируют исключительно деньгами, так как именно они и являются предметом сделки.

Важно! Необходимое условие валютной сделки – свободная обратимость иностранного денежного знака, т.е. его беспрепятственная конвертируемость в другую валюту и обратно.. Конвертация характеризует, в конечном счёте, качество денежного знака, его ликвидность

Конвертация характеризует, в конечном счёте, качество денежного знака, его ликвидность.

Примечание 1. Ликвидность в общем смысле – это показатель наличия спроса и предложения на тот или иной товар. Применительно к деньгам: ликвидной валютой является та, которую можно всегда при желании или необходимости обменять на другую.

Особенности применения на внутреннем рынке

Российское законодательство гласит, что резиденты России имеют право проводить покупку и продажу зарубежной валюты на территории государства исключительно в тех банковских организациях, которые уполномочены осуществлять подобные операции. Иными словами, у кредитно-финансового учреждения должна быть лицензия, выдаваемая Центральным Банком.

Важно! При отсутствии у банка лицензии на проведение валютных операций все деньги, полученные в качестве дохода от сделки, взыскиваются и отходят государству.

Примечание 2. Все указанные обстоятельства регламентируются Федеральным законом “О валютном регулировании и валютном контроле” от 10 декабря 2003 года №173-ФЗ. Изучить акт можно здесь.

Банки имеют право реализовывать валютные операции:

- кредитованием физических и юридических лиц;

- покупкой и продажей иностранных денег.

Однако тут есть некоторые особенности:

Кредитно-финансовая организация может проводить операции от имени и по согласованному поручению других банков и учреждений.

Банки могут оперировать и своими денежными средствами при проведении покупки и продажи валюты

Важное условие (и требование одновременно) – соблюдение установленного ЦБ РФ лимита.. Примечание 3

Ценность зарубежных денежных знаков устанавливается Центробанком России. Она основана всегда на котировках межбанковского рынка валют

Примечание 3. Ценность зарубежных денежных знаков устанавливается Центробанком России. Она основана всегда на котировках межбанковского рынка валют.

Получаемый курс доллара США определяется по отношению к рублю РФ, во вторую очередь идут официальные курсы к другой валюте. Любой банк вправе в самостоятельном порядке определять курс доллар-рубль. Но в любом случае основой выступают центробанковские показатели: они определяются для конкретного периода.

Ознакомившись с теоретической основой явления, можно подробнее рассмотреть его отдельные элементы. Ниже рассмотрим главные термины в связи с валютными операциями.