Как вести книгу доходов и расходов при усн (образец)?

Содержание:

- Правила ведения

- Нарушение грозит

- Нужно ли прошивать кудир 2021

- Как правильно прошить КУДиР

- Инструкция по заполнению КУДиР на 2018 год

- Программа для ведения книги доходов и расходов при УСН

- Общие правила ведения КУДиР

- Как правильно прошить КУДиР

- Как отражать доходы в КУДиР

- Внереализационный доход – что это такое и как его считать?

- Как устроена КУДиР

- Как прошить КУДиР

- Как прошить Книгу доходов и расходов

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Инструкция и образцы заполнения КУДиР

- Книга учёта доходов и расходов (КУДиР)

- Суммируем итоги

Правила ведения

Книга доходов и расходов предпринимателя заполняется и ведется по правилам, установленным в общем порядке. Вот они:

- Новую КУДиР для ИП заводят на каждый новый календарный год.

- Финансовые операции должны заноситься в хронологической последовательности, по одной операции на отдельную строку – все операции должны быть подтверждены платежной документацией: накладными, чеками, платежными поручениями.

- Электронную книгу по окончании отчетного периода нужно распечатать.

- КУДиР прошнуровывают, пронумеровывают, заверяют подписью и печатью.

- Пополнение расчетного счета и увеличение уставного капитала не признаются прибылью и в КУДиР не заносятся.

- Незаполненные разделы журнала тоже нужно вывести на бумажный носитель, их следует прошить и пронумеровать.

- ЮЛ и ИП, которые не вели деятельности, должны иметь нулевую КУДиР.

Требования к оформлению

Сведения подлежат внесению в КУДиР на русском языке, учет операций ведется в полных российских рублях, то есть, данные подвергаются округлению. При наличии первичных документов, оформленных на иностранных языках, их следует перевести на русский язык. Допускаются следующие действия:

- Распечатка журнала по приказу утвердившего его лица либо приобретение в готовом виде.

- Аккуратное заполнение КУДиР вручную шариковой или перьевой ручкой с черными или синими чернилами.

- Исправление совершенной ошибки путем зачеркивания неправильного фрагмента текста. Снизу или сверху перечеркнутого фрагмента записываются верные сведения. Замазки и корректирующие инструменты использовать нельзя. Исправление следует заверить подписью руководителя. Указывается дата правки, скрепляется печатью.

Электронную версию книги ведут так:

- в конце года после внесения всех подлежащих операций документ распечатывают, сшивают и заверяют печатью;

- данные заносятся в специальную программу (например, «Бухсофт: Упрощенная Система», 1С, «Сибус», «ИП УСН», онлайн-сервис «Мое дело»);

- если распечатка содержит ошибку, порядок ее исправления не имеет особых отличий от процедуры исправления ошибок в бумажной версии.

Срок хранения КУДиР

Согласно статье 120 НК РФ максимальный срок хранения КУДиР составляет 4 года. За отсутствие КУДиР предусмотрена ответственность – ЮЛ наказывается штрафом от 10 000 до 30 000 рублей, руководителю ИП придется заплатить штраф размером 200 рублей – см. статью 120 НК РФ. Согласно этой же статье, даже если предпринимательская деятельность отсутствовала, следует завести нулевую КУДиР.

Нарушение грозит

Если ИП не ведет КУДиР или делает это с ошибками, то попадает под штрафы в размере от 10 тысяч р. до 30 тысяч р. Если в результате неправильного ведения книги вы заплатили меньше налогов, то штраф может быть равен 20% от невыплаченной суммы. Стоит знать, что этот штраф начинается от 40 тысяч р., и если 20% от невыплаченных налогов по сумме меньше этого лимита, то оштрафуют вас все равно на 40 тысяч р.

Если ИП не предоставил КУДиР по требованию налоговой инспекции, то штраф может достигать 200 тысяч р.

Помните! Ведение КУДиР освобождает вас от ведения бухгалтерского учета! Поверьте. Книгу вести намного проще.

Если налоговая запросила у вас книгу, то предоставить ее вы обязаны в течение пяти дней. Дальше применяются штрафные санкции.

Нужно ли прошивать кудир 2021

> >

- расходы на изготовление и размещение на фасаде здания световой вывески и прочие расходы.

Будьте внимательны, если вы ведете учет самостоятельно: прежде чем включить затраты в список расходов – уточните у налогового консультанта, является ли это Расходом! «Справка к разделу 1» ИП и организации, применяющие УСН «доходы», заполняют только строчку 010 (сумма полученных доходов за год). Цифра в этой строке должна совпадать со строкой «Итого за год» таблицы «Доходы и расходы» Налогоплательщики УСН «доходы – расходы» заполняют строки 010, 020, 040, 041; строка 030 – при необходимости.

Результат с отрицательным значением в строках 040 и 041 не указывается. В этом Разделе фиксируются суммы торгового сбора, уплаченные предпринимателем или организацией.

Раздел V заполняют только те «упрощенцы», которые выбрали в качестве объекта налогообложения «доходы».

Как правильно прошить КУДиР

сшивать документыкак правильно сшивать документкак сшивать документыправильно сшивать документыкак правильно сшивать документы

Но если хочется посмотреть видеоинструкцию, то можно обратиться и к ней. Чтобы видео не дублировало фото, будет приведена другая ситуация, когда документы сшивать можно/нужно в верхнем левом углу:

Итак, что нужно приготовить перед тем, как сшивать документы:

— документ (ы) — печать (если есть, она нужна не всегда, но лишней она вряд ли будет) — нитки (суровые) — иголку — дырокол — канцелярский клей — бумагу для наклейки размером примерно 4*6 см

Затем слева на листе, на расстоянии примерно в половину поля без текста, делаются отверстия иголкой в количестве трех-пяти штук. Проколы должны быть расположены симметрично на расстоянии 3 см и строго вертикально.

Итак, разбёремся со всем по порядку.

1) Подготовка документов.

Сначала нужно сделать отверстия (дырки), для большинства документов достаточно сделать три. Проколы (отверстия/дырки) должны быть расположены симметрично и строго вертикально. Если предстоит сшивать документы нитками, и документы состоят из нескольких листов, то можно отверстия делать иголкой, то есть сразу «шить», хотя можно и дыроколом поработать. Для особо важных документов лучше сделать пять отверстий. Есть мнение, что сшивать документы нитками через три отверстия недостаточно надежно, сохраняется возможность подмены. А прошивка через 5 отверстий — это предел защиты документов, на которые способна прошивка. Располагаться отверстия должны слева, как правило все имеют опыт «дыроколирования» листов и вставки в скоросшиватели, так что сложностей никаких быть не должно, ведь, по сути, расположение отверстий для сшивания документов идентичное.

2) Сшивание.3) Заверение сшитого документакак правильно сшивать документыЧто полезно знать бухгалтеру:

Инструкция по заполнению КУДиР на 2018 год

Раздел 1. Доходы и расходы

ГРАФА 1.ГРАФА 2.ОФОРМЛЕНИЕ ДОХОДОВ В ГРАФЕ 21) Поступления в кассу2) Поступления на расчётный счёт3) Выручка по БСО (бланк строгой отчётности)

4) Возврат. Допустим, нужно вернуть излишне уплаченную сумму или вернуть предоплату покупателю при расторжении договора. В этом случае сумму возврата вписываем в графу 4 (доходы) со знаком «минус».

- Доходы указываем по фактической дате поступления денежных средств и имущества.

- Также средства и имущество может поступать на основании других документов (товарная накладная, акт приёмки-передачи имущества и т.п.).

ОФОРМЛЕНИЕ РАСХОДОВ В ГРАФЕ 2 (только для УСН «доходы минус расходы»)ГРАФА 3.ОФОРМЛЕНИЕ ДОХОДОВ В ГРАФЕ 31)

КАК ОФОРМИТЬ ВОЗВРАТ?

Допустим, нужно вернуть излишне уплаченную сумму или вернуть предоплату покупателю при расторжении договора. В этом случае сумму возврата вписываем в графу 4 (доходы) со знаком «минус».

Пример записи возврата:

ОФОРМЛЕНИЕ РАСХОДОВ В ГРАФЕ 3 (только для УСН «доходы минус расходы»)

1) Пример записи выданной зарплаты и НДФЛ.

ГРАФА 4. Укажите сумму доходов, учитываемую при расчёте налога.

ГРАФА 5. Укажите сумму расходов, учитываемую при расчёте налога.

Заполняется только теми, кто на УСН «доходы минус расходы».

«СПРАВКА К РАЗДЕЛУ 1»

Для УСН «доходы» — заполняется только строка 010 (сумма полученных доходов за год)

Для УСН «доходы минус расходы» — заполняются строчки 010, 020, 030 (при необходимости), 040, 041. Отрицательный результат по строкам 040 и 041 не указывается.

Программа для ведения книги доходов и расходов при УСН

К счастью, появление онлайн-сервисов сделала жизнь предпринимателей и бухгалтеров намного проще. Теперь, чтобы заполнить КУДиР быстро и без ошибок, не нужно мучиться с Excel-ем или иными редакторами. Впрочем, если вам так удобнее, можете ее на нашем сайте. Однако, в дело всегда может вмешаться человеческий фактор и вероятность ошибок сильно возрастает. Чтобы этого не произошло, по-дружески рекомендуем вам воспользоваться специальными программами.

Почему стоит вести КУДиР в онлайн-программе:

- Автоматическое обновление форм отчетов. Вы всегда уверены в том, что книга будет составлена в том виде, как того требует действующее законодательство, а значит не будет проблем с налоговыми органами в случае проверки.

- Загрузка хозяйственных операций в 1 клик. Буквально так! Вы просто закачиваете выписку из своего интернет-банка в программу и все. Более того, вы можете интегрировать онлайн-сервис со своим банком и данные об оборотах по счету будут поступать туда автоматически. На данный момент реализована интеграция со следующими банками: «Сбербанк», «АЛЬФА-БАНК» , «Modulbank», «Точка», Тинькофф, «АВАНГАРД».

- Точный расчет итоговых показателей. Excel, конечно тоже помогает облегчить подсчеты, однако допустить ошибку все же возможно. В онлайн программе это практически исключено.

- Удобство работы с данными. После того, как выписка банка загружена в комплекс, вы можете легко удалить ненужные статьи расходов или доходов нажатием мыши, ровно как и добавить что-то в ручную. При этом программа сразу пересчитает все итоги и сформирует КУДиР для вас в готовом конечном варианте.

- Доступ из любой точки мира 24/7. Вам не нужно скачивать программу на компьютер или иной гаджет или обновлять ее. Все данные доступны через электронный кабинет по логину и паролю в любое время суток и из любого места где есть интернет.

Общие правила ведения КУДиР

Вне зависимости от режима налогообложения, ИП должны при ведении Книги придерживаться таких правил:

- КУДиР заводится на год, со следующего года открывается новая Книга.

- Операции отражаются на основании первичных документов.

- Данные в Книге указываются в хронологическом порядке, доходы и расходы учитываются кассовым методом (в момент фактической оплаты или поступления денежных средств).

- Если в Книге отражаются операции по расчетам через ККТ, запись можно делать в конце рабочего дня на основании Z-отчета.

- По окончании года КУДиР нужно распечатать, прошить, пронумеровать, указать общее количество страниц и поставить подпись. При отсутствии деятельности нужно распечатать и прошить пустую Книгу.

- КУДиР и первичные документы следует хранить 4 года.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки

Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2020 | 25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» | 25 000 | |

| 2 | 25.11.2020

п/п №67 |

Возврат аванса покупателю ООО «Ганимед» | – 25 000 |

Внереализационный доход – что это такое и как его считать?

Самое главное, что нужно понять про внереализационный доход – скорее всего, у вас его не будет, и, соответственно, считать его не придется. Но если вы и столкнетесь с ним, то теперь будете знать, как себя вести.

Что может быть внереализационным доходом? В общем смысле – все деньги, которые вы получили не в результате хозяйственной деятельности, а по финансовым операциям. Например, на ваш остаток по счету банк начислил проценты. Или вы продали своему банку валюту по курсу, который был выше курса Нацбанка на эту дату. В реальности это может произойти в двух случаях: либо вы продаете валюту в день резких скачков курса, когда рынок перегоняет Нацбанк, либо вы продаете многомиллионные суммы и банк согласился предложить вам такой выгодный курс.

Как подсчитать внереализационный доход от такой продажи валюты? Это будет разница между обменом по курсу Нацбанка и тем обменом, который в действительности у вас состоялся. Допустим, 10 июля 2019 года вы продали своему банку 100.000 евро, и ради такой суммы он предложил вам курс 2,3, хотя курс Нацбанка был только 2,2971. Соответственно, меняя по курсу Нацбанка, вы бы получили 229.710 белорусских рублей, а вам удалось получить 230.000. Разница между этими суммами – 290 рублей – и будет вашим внереализационным доходом, с которого вам тоже придется заплатить 5% налога.

Как и куда записать эту сумму в книге учета доходов и расходов? Внереализационный доход сразу записывается в часть I, не дублируясь нигде в части II, отдельной строкой после итогов предыдущего месяца. Датой записи (столбец 1) у вас будет дата выгодной продажи валюты, то есть 10.07.2019. Во второй столбец запишите номер и дату документа, согласно которому вы продавали валюту – например, “Платежное поручение №99, 10.07.2019”. В третьем столбце надо написать “Продажа валюты”. На этот раз столбцы 4-5 остаются пустыми, а вот в столбцах 6-7 вы и фиксируете свой внереализационный доход – те самые 290 рублей.

Когда вести книгу учета доходов и расходов?

Конечно, разумнее всего сразу вносить каждое поступление денег или подписание акта в книгу – тогда вы точно ничего не забудете и не потеряете. Но на практике многим предпринимателям некогда это делать, и заполнение книги откладывается до конца квартала, когда уже нужно подавать декларацию и откладывать некуда.

В таком случае постарайтесь хотя бы собирать все необходимые документы – акты, банковские выписки и прочее – в одной папке, чтобы потом не пришлось их искать.

Лайфхак: бухгалтерские консультации могут стоить дороже в дни подачи деклараций и прямо перед ними, так что лучше разберитесь с книгой в межсезонье, чтобы не переплачивать за консультацию, если запутаетесь сами.

Но лучший вариант – не лениться разобраться со всем прямо сейчас, чтобы бумаги для внесения в книгу не накапливались и не отвлекали вас потом надолго от вашего бизнеса.

Бухгалтерия ИП самостоятельно: как подавать декларации и платить налоги

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Как устроена КУДиР

Книгу необходимо прошить, пронумеровать листы. Нитку необходимо закрепить. Для этого её подклеивают листком бумаги на канцелярском клее. На бумаге ставится подпись предпринимателя. Если в деятельности используется печать, её также здесь должны поставить. При этом допускается вести КУДиР электронно.

Как вести книгу учета? Первая страница является титульной. Здесь указываются следующие данные:

Записываются реквизиты предпринимателя или организации.

Фиксируется начальная дата, с которой вносятся записи в данную книгу.

Важно отметить объект налогообложения. В одних случаях это — доходы минус расходы, в других — только доходы.. На каждой странице для ИП на УСН должна быть таблица, в которую входят графы:

На каждой странице для ИП на УСН должна быть таблица, в которую входят графы:

- Номер записи по порядку.

- Номер и дата документа, данные о котором вносятся в книгу.

- Кратко раскрывается содержание и состав хозяйственной операции.

- Указывается величина полученного дохода.

- Фиксируется сумма произведённых затрат.

В документ вносят информацию о получении дохода на основании следующих приходных документов:

- Данные о платёжных поручениях. Речь идёт о безналичных деньгах, которые были уплачены предпринимателю или перечислены им при покупке работ или услуг.

- В КУДиР фиксируются накладные.

- Отражаются выписки из банка.

- Должны быть учтены приходные и расходные кассовые ордера.

- В обязательном порядке учитываются чеки.

- Фиксируется выплата зарплаты.

Как прошить КУДиР

Книгу сшивают, чтобы предотвратить подделывание или изъятие части книги. Именно для этого «хвостик» прошивки заклеивают кусочком бумаги и ставят печать и подпись частично на листе книги, а частично на бумажной наклейке.

Чего делать с книгой нельзя: скреплять листы степлером, склеивать их или соединять с помощью пластиковых держателей, купленных в ближайшем копицентре.

Что понадобится для сшивания книги:

- сама книга (все разделы, включая пустые) — правильно заполненная, распечатанная, с пронумерованными листами;

- прочная и достаточно толстая нитка или тесьма — подойдет даже атласная ленточка любимого цвета;

- игла, шило или дырокол;

- клей для бумаги;

- листок бумаги приблизительно 8×8 см;

- шариковая ручка синего цвета;

- печать (при наличии).

Сшивайте книгу по левому боку или за левый верхний угол. Длина шва не имеет значения

Важно только вывести концы нитки или тесьмы на тыльную сторону документа, связать их и оставить «хвостик» около 10 см, чтобы заклеить его листком бумаги

Как прошить Книгу доходов и расходов

Для прошивки подготовьте:

- саму КУДиР, убедитесь в корректности ее заполнения;

- суровую нитку или ленточку;

- шило, иголку или дырокол (если прошиваете ленточкой);

- клей для бумаги;

- небольшой листочек (подойдет листок из блока для записей);

- синюю шариковую ручку;

- печать (если применяется).

Для того, чтобы прошить документ предпринимаем следующие действия:

если листы книги, не пронумерованы, нумеруем. Причем если печать односторонняя, то нумеруем листы, если двухсторонняя – страницы. В зависимости от этого и будем писать либо «листы», либо «страницы» при подсчете;

по порядку складываем листы, проделываем отверстия шилом, иголкой или дыроколом;

в отверстия вставляем нитку;

два конца нитки необходимо связать узлом на задней стороне документа;

отгибаем 1/4 листка, который мы приготовили. Маленькая сторона будет приклеена на титульной странице, а оставшаяся большая закроет нитку и узел с задней стороны.

приклеиваем таким образом;

на листочке, с задней стороны пишем: «Прошито и пронумеровано Х страниц», либо «Прошито и пронумеровано Х листов», в зависимости от способа нумерации. Если используется печать, к надписи можно добавить «и скреплено печатью». Вместо «Х» пишем количество листов/страниц числом и в скобках прописью, например «13 (тринадцать)»;

ставим подпись, причем так, чтобы часть была на листке, а часть – тыльной стороне документа;

проставляем печать (если используется) таким же образом (часть – на Книге, часть – на листке).

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Инструкция и образцы заполнения КУДиР

Титульный лист

Форма по ОКУДДатаОКПООбъект налогообложения

- год, за который заполняется КУДИР;

- название ООО либо ФИО ИП;

- ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);

- юридический адрес ООО либо адрес места жительства ИП;

- номера расчетных счетов и название банков, в которых они открыты (если есть).

Раздел I. Доходы и расходы

ГРАФА №1ГРАФА №2

- Если средства поступили в кассу, то записывается дата прихода и номер Z-отчета, который снимается в конце рабочего дня. Например, 10.10.19 чек Z-отчет №0001.

- Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 10.10.19 п/п №100, либо 10.10.19 выписка банка №100.

- Если средства поступили по БСО (бланку строгой отчетности), то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР. Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например, 10.10.19 ПКО №100. Группировать БСО можно, только если они выписаны в течение одного дня.

- Если был сделан возврат средств за товар или услугу, то записывается дата фактического возврата и номер платежного поручения или расписки (при этом в графу 4 заносится сумма возврата со знаком минус).

10.10.19 чек №000110.10.19 товарная накладная №000110.10.19 п/п №000110.10.19 Z-отчет №0001Обратите вниманиеГРАФА №3

- Поступление в кассу. Оплата по договору №100/АА от 10.10.2019 за оказание рекламных услуг.

- Получен аванс от покупателя «ООО «Фирма» в счет предстоящей поставки товара по договору № 100/АА.

- Получен доход. Торговая выручка за 10.10.2019″.

- Возврат средств покупателю по договору № 100/АА от 10.10.2019.

- Перечислен аванс работникам.

- Перечислена заработная плата.

- Перечислен НДФЛ с заработной платы.

ГРАФА №4Обратите вниманиеГРАФА №5

- на УСН «Доходы» только строка 010 за весь год;

- на УСН «Доходы минус расходы» строки 010, 020 за весь год и строки 040, 041 (если суммы не отрицательные).

Книга учёта доходов и расходов (КУДиР)

Книга учёта доходов и расходов (КУДиР) – документ, на основе первичных документов фиксирующий хозяйственные операции некоторых категорий ИП и ООО, обязательный для ИП и организаций, применяющих упрощённую систему налогообложения. Причём и тех, кто выбрал в качестве объекта “Доходы”, и тех, для кого таким показателем служат “Доходы минус расходы”.

Необходим подобный регистр и предпринимателям, применяющим ЕСХН, ОСН, ПСН. КУДиР заполняют все ИП, кроме “вменёнщиков” (плательщиков ЕНВД).

Книга учёта доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении КУДиР в электронном виде налогоплательщики обязаны по истечении налогового (отчётного) периода перевести её в бумажный вид. На каждый очередной отчётный период открывается новая КУДиР.

Книга учёта доходов и расходов должна быть прошита и пронумерована. На последней странице указывается общее количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (ИП) и скрепляется печатью при её наличии.

Исправление ошибок в КУДиР должно быть обосновано. При их исправлении ставится дата с указанием подтверждающих документов, заверяется подписью руководителя и печатью организации (при наличии).

Скачать образец КУДиР при УСН для ИП (Excel).xls

Смотрите далее инструкцию по заполнению →

Бланк книги учёта доходов и расходов при УСН для ИП и ООО

Скачать бланк КУДИР при упрощенной налоговой системе.xls

Смотрите далее инструкцию по заполнению →

Книга заполняется в хронологическом порядке, каждая запись сопровождается указанием документа, на основании которого сделана эта запись. В случае, например, если за день приходных/расходных документов было выписано много, можно указывать общую сумму прихода/расхода, выписав на неё один ПКО/РКО и указав в соответствующей графе все номера отчётных документов за эту дату.

В течение года на каждый квартал заполняется свой раздел КУДиР. На каждый новый налоговый период заводится новая книга учёта.

Суммируем итоги

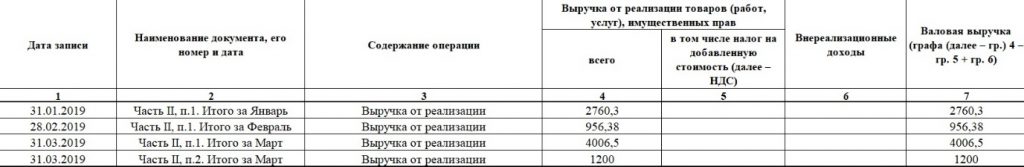

Наконец мы возвращаемся к части I – она понадобится нам, чтобы подвести итоги по месяцам. Как и все остальное, заполнять ее надо в хронологическом порядке: то, что было раньше, пишется выше. Разберем на примере января.

Датой записи (первый столбец) будет последнее число месяца, например – 31.01.2019. Во втором столбце пишем “Часть II, п.1. Итого за Январь”. Столбец 3 – “Выручка от реализации”. Столбцы 4 и 7 соответствуют вашему итогу за январь, который вы подвели под соответствующим столбиком в п.1 части II.

Следующая строка с этой же датой – аналогичная выписка из части II, п.2. Меняется только номер пункта и, собственно, итоговая сумма.

Если в каком-то месяце у вас нет записей в п.1 или п.2 части II (то есть вы не получали предоплату, или получали только ее, или вообще не получали денег) – не надо заполнять строчки с нулями, просто пропускайте их.