Как сделать корректировку 2-ндфл в 2021 году

Содержание:

Инструкция по заполнению справки 2НДФЛ

Чтобы понять принцип заполнения, стоит сначала скачать актуальную справку для шаблона. По этим ссылкам она доступна для скачивания бесплатно:

На титульном листе потребуется заполнить:

- ИНН и КПП, нумерацию страниц.

- Отчётный период, признак и номер корректировки. Часть про ликвидацию или реорганизацию компании сохранена.

- Наименование налогового агента полностью.

- Код ОКТМО.

- Контактный телефон.

- Полное имя получателя, его дата рождения и данные документа, удостоверяющего личность – для раздела 1.

- Общая сумма налога, налоговая база, авансовые платежи – для раздела 2.

- Коды и суммы социальных, имущественных и прочих вычетов – для раздела 3. Раздела 4 и 5 больше нет, так что они не потребуются.

- Полное имя налогового агента или его представителя, а также наименование и реквизиты документа, подтверждающего его полномочия.

- Дата составления.

- Подпись налогового агента.

Приложение полностью заполняется суммами доходов и вычетов по месяцам. Главное правильно указать отчётный период, сохранить нумерацию страниц и поставить подписи, чтобы подтвердить правильность заполнения данных.

Кстати, на сроки здесь тоже стоит обратить внимание:

- Если признак 1 или 3, то есть налог удержан, то справка отправляется до 1 апреля года, следующего за отчётным. В 2020 переноса даты не будет.

- Когда признак выставлен как 2 или 4, и налог удержать нельзя, справка подаётся до 1 марта года, следующего за отчётным.

В 2020 1 марта приходится на воскресенье, поэтому крайняя дата переносится на 2 марта. Это касается любой компании, даже реорганизованной.

Что изменилось

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты

Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

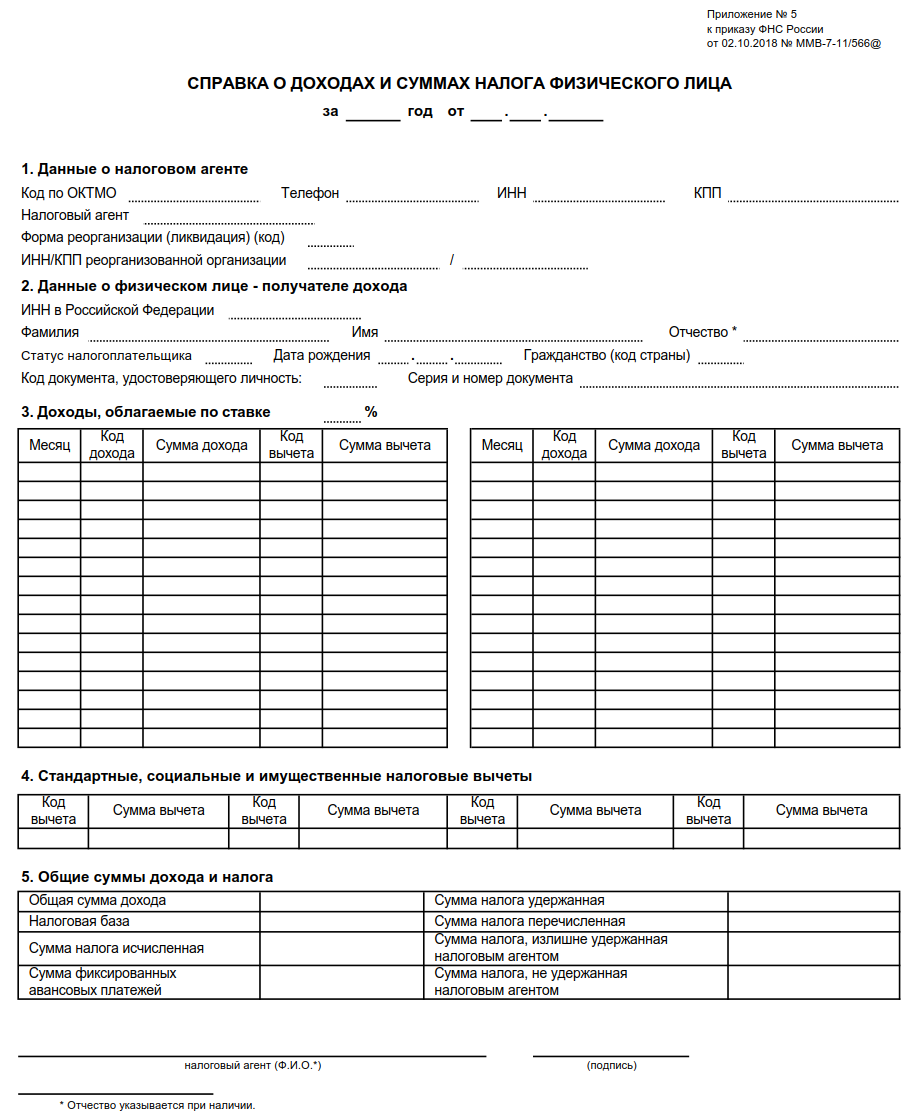

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так:

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам.

Инструкция по подаче корректировки

В том случае, если после предоставления в налоговую службу справки 2-НДФЛ, она так и не была принята надзорным органом, то подавать необходимо не корректирующую справку, а обычную с тем же номером, но с новой датой. В таком случае придётся заплатить штраф.

Если налоговый агент самостоятельно обнаружил ошибку в справке, которая уже отправлена в налоговую, но ещё не проверена, то ему необходимо составить корректирующий документ, в котором будут устранены ошибки. Штраф в таком случае платить не придётся.

Заполнение формы

Заполняется корректирующая справка так же, как и первоисточник, изменяется только дата. Номер справки сохраняется, указывается только номер корректировки в соответствующей графе. Стоит запомнить, что исправленная справка за определённый налоговый период подаётся в той форме, какой она подавалась изначально.

Способы подачи

Справки по форме 2-НДФЛ, в том числе и корректирующая, подаются в налоговый орган следующими способами:

- в электронном виде или же на электронных носителях в том случае, если число сотрудников организации в расчётном периоде было 10 и более человек;

- в электронном или бумажном формате, если в расчётном периоде в организации числилось 9 и менее работников.

В том случае, если в налоговую службу предоставляется корректирующая справка, то в ней необходимо указывать только ту информацию, которая была исправлена. В противном случае справка принята налоговой службой не будет и придётся по новой составлять корректирующий бланк и отправлять на проверку.

Перечень требований

Для отправки корректирующего документа необходимо выполнения таких требований:

- в графе с номером корректировки должен быть указан номер, который на одно значение больше, чем предыдущий вариант;

- в отчётный документ должны входить только те документы, по которым были внесены изменения;

- номера справок, которые отправляются повторно, обязаны совпадать с номерами тех документов, которые ранее отправлялись и были приняты;

- в том случае, если есть необходимость отправить только одну справку, ей необходимо присвоить следующий по порядку номер (например, если было отправлено 30 справок, то забытая справка будет под номером 31).

Бывают случаи, когда имеется необходимость провести корректировку личных данных (номера паспорта, ИНН, адреса и т. д.). Тогда нужно составить отчёт, который будет включать исправленную справку с устранёнными ошибками.

Если из налоговой службы придёт отказ в принятии корректирующего документа с пояснением, что справка была принята ранее с другими данными, то необходимо обратиться с просьбой принять новый отчёт. Можно ещё обратиться к сотруднику налоговой службы с просьбой удалить некорректно оформленную справку, чтобы можно было отправить правильный вариант с сохранением нумерации.

Нужно понимать то, что если исходный вариант справки не был принят налоговиками, то нужно отправлять новый вариант, который будет содержать исправления и новую дату, а номер будет сохранён старый. Корректировка отправляется только в том случае, если отчёт, который содержит справку, ещё не проверен и не принят.

Также исправленный вариант справки 2-НДФЛ отправляется тогда, когда справки были приняты, а потом налоговый агент обнаружил какую-либо ошибку. Тогда в справке указываются только те данные, которые были неверно указаны в первом варианте отчётного документа.

Образцы 2-НДФЛ

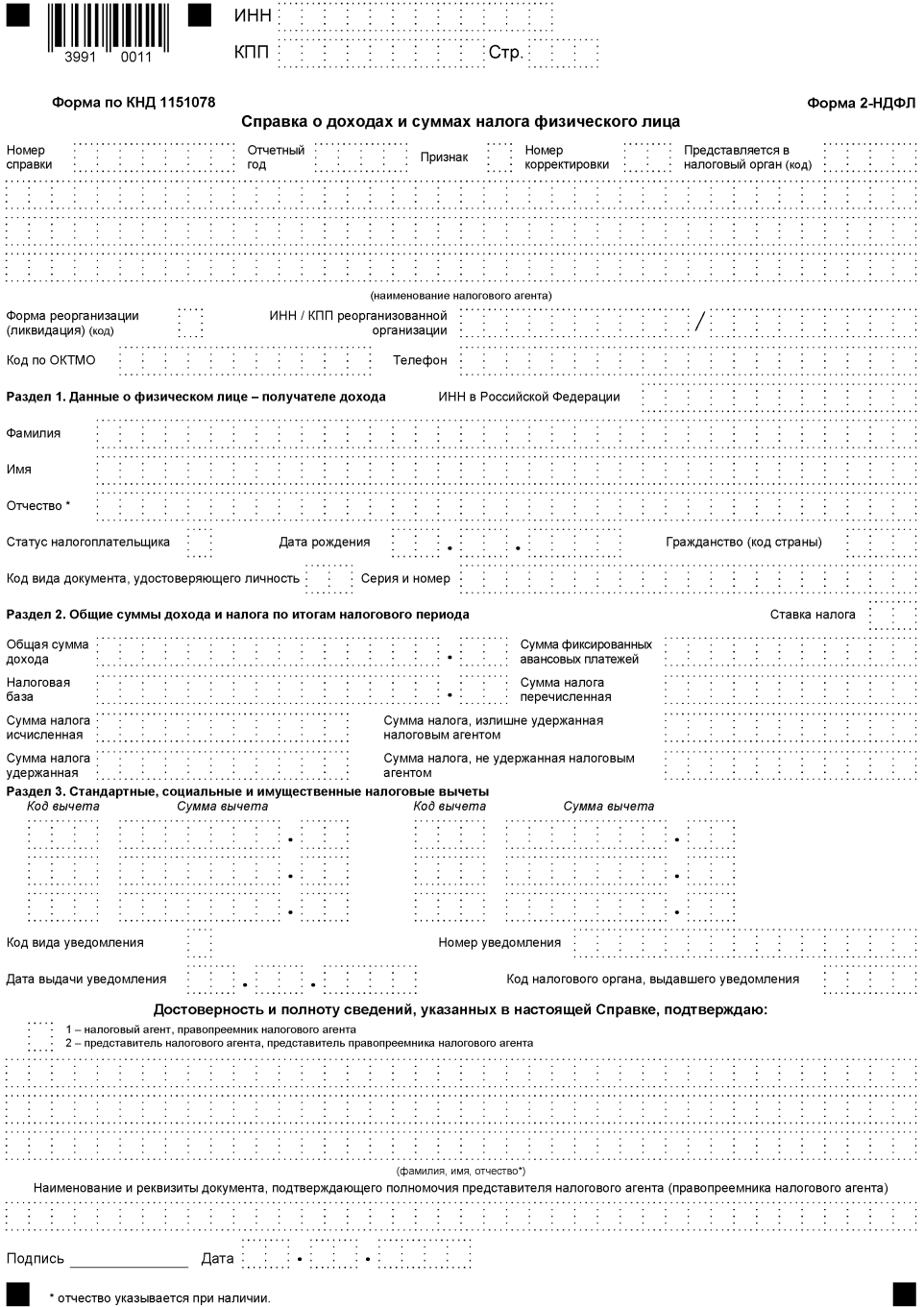

Далее представлены заполненные варианты справок с формой 2-НДФЛ. Первая справка (Рис.1) – это начальный вариант, с имеющейся ошибкой в номере, который присваивается налогоплательщику (резиденту). Вторая справка (Рис.2) – это корректирующая справка, в которой ошибка была исправлена.

Ознакомиться с вариантами справок можно ниже.

Способы сдачи 2-НДФЛ

По нормам законодательства работодатели подают справки в налоговую инспекцию по адресу своего учета. Отчитываться в ИФНС по месту проживания работников не нужно. Индивидуальные предприниматели обычно подают сведения по адресу регистрации. Если у организации есть обособленные подразделения, они представляют форму в налоговую инспекцию по месту учета обособки в части персонала такого подразделения.

Способ сдачи зависит от численности персонала работодателя. В 2019 г., если количество физлиц, получивших доходы за прошедший год, не превышает 25 чел., можно отчитываться как «на бумаге», так и электронно. Если превышает – только в электронном формате. В 2020 г. подавать 2-НДФЛ электронно будут обязаны работодатели с численностью сотрудников от 10 чел. Все остальные могут отправлять данные на бумажном бланке.

Как проверить сведения отчетности

Прежде чем отправить исправленные сведения в налоговую инспекцию, необходимо проверить информацию. Как правильно сверять отчет, с чем сравнивать информацию — учитывайте важные рекомендации:

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

ВАЖНО!

Вычеты и льготы по НДФЛ подтверждают документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных. На основании полученных справок корректировать предоставляемые льготы и вычеты.

2-ндфл за 2021 год: обновление состоялось – все о налогах

Наступил апрель, а значит большинство добросовестных налоговых агентов представили в налоговые инспекции справки о доходах физлиц по форме 2-НДФЛ с номером корректировки «00». Но зачастую выясняется, что по той или иной причине, по одному или нескольким сотрудникам необходима корректировка 2-НДФЛ. Как её сделать и какие правила существуют на этот счёт, читайте в статье.

Обновленная форма 2-НДФЛ 2021 года: основные новшества и отличия

Работодатели, при выплате доходов своим сотрудникам или другим гражданам, с которыми были заключены договора гражданско-правового характера, должны исчислить и удержать налог на доходы физических лиц (НДФЛ), чтобы затем отправить его в казну государства.

Бесплатная консультация по налогам ►

С 2021 года изменилась форма справки 2-НДФЛ для сотрудников. Приказом ФНС России № ММВ-7-11-485@ от 30.10.2015 г.

внесены ряд нововведений в новый отчет, в сроки и порядок представления формы… Порядок заполнения и сдачи 2-НДФЛ в 2021 году рассматривались в статье Справка 2-НДФЛ для ИП: инструкция по заполнению.

Сроки сдачи справок с признаком 1 остались прежними — 1 раз за налоговый период (год) до 1 апреля следующего года.

Новая форма 2-НДФЛ Бланк 2021Образец заполнения формы 2-НДФЛ (в формате Excel)

Правила, действующие в настоящий момент:

- Срок перечисления НДФЛ с заработной платы распространился на следующий день после выплаты (ранее упоминался только день выплаты). Налог, удержанный с отпускных и пособий по нетрудоспособности теперь можно перечислить до конца календарного месяца, а не в тот же день. При исчислении величины экономии на процентах по кредиту, фактической датой получения материальной выгоды теперь считается последний день месяца.

- Если налог удержать невозможно (при выдаче дохода в натуральной форме, в виде подарков, акций), то справка с признаком 2 сдается до 1 марта следующего года (ранее было до 1 февраля).

- Увеличился порог представления отчетов в налоговый орган в электронном виде с 10 человек до 25. Теперь даже 25 справок можно сдать на бумаге.

- Зато увеличен штраф за ошибки в 2-НДФЛ (в сумме доходов или налоге) или их непредставление с 200 рублей до 500, за один документ. Изменения в документ вносятся до последней даты представления, тогда штрафа можно избежать.

Ряд новшеств затронул и изменения в форме 2-НДФЛ:

- Введено новое поле «Номер корректировки», которое может иметь несколько значений (пример: первичный отчет обозначается 00, уточненный — 01,02…, отменяющий — 99). Последний применяется для отмены ошибочно представленной справки (возможно, 2 раза).

- Код ОКТМО отражает местонахождение налогоплательщика. Головной фирме необходимо указать основной код, а обособленное подразделение ставит ОКТМО места своей регистрации. Для ИП на ЕНВД тоже предусмотрена сдача справки по месту нахождения. Для ИП ОКТМО будет означать место регистрации.

- Введены 3 дополнительных кода статуса налогоплательщика. Теперь из шесть: 1- резидент, 2 — нерезидент, 3 — специалист высокой квалификации, 4 — переселенец из-за рубежа, 5 — нерезидент-беженец, 6 — иностранный работник с патентом. Значение статуса влияет на ставку налога: 13% — для резидентов и 30% — для нерезидентов.

- С начала 2021 года, наряду с имущественным вычетом, у работника появилась возможность получить вычет на обучение и лечение в организации. Им не нужно больше брать 2-НДФЛ для того, чтобы представить в инспекцию. Необходимо получить только уведомление о предоставлении вычета в ИФНС. Поэтому введены дополнительные строки в раздел 4 для реквизитов соответствующего уведомления. Код вычета на обучение — 320, на оплату медицинского обслуживания — 324. Чтобы правильно заполнить все поля, их шифры должны соответствовать требованиям приказа ФНС № ММВ-7-11-387@ от 10.09.2015 г Для ИП на патенте а разделе 5 предусмотрено поле для регистрации уведомления по фиксированным авансовым платежам, для снижения налога.

Правильно заполнять новое платежное поручение на отправку налога в бюджет поможет статья «КБК НДФЛ 2021 за сотрудников». И в завершение — видео об изменениях, внесенных в форму 2-НДФЛ:

Как осуществляется корректировка

В каком именно случае справку необходимо аннулировать, а когда корректировать в Порядке не указывается. Однако, в соответствии с нормами Порядка, аннулирование отменяет сведения, которые подавались ранее, без их замены на другие. Корректирующая справка 2-НДФЛ должна подаваться взамен предоставленной ранее, если необходимо изменить содержащиеся в ней сведения.

Таким образом, аннулирующая справка подается в том случае, если 2-НДФЛ в налоговую была предоставлена ошибочно, то есть подавать ее было не нужно.При этом ошибочными являются не только сведения, но и факт подачи справки. Корректирующая справка должна подаваться в том случае, когда 2-НДФЛ предоставлена правомерно, но сведения, которые в ней содержаться ошибочны.

Корректирующая 2-НДФЛ является документом, заменяющим первоначально предоставленную справку. В связи с этим следует помнить, что все разделы справки заполняются заново, а не только разделы, в которых допущены ошибки. Также следует иметь ввиду, чтобы № корректирующей справки совпадал с номером, который имела первоначально предоставленная справка. Но дата дублироваться уже не должна. Дата составления указывается новая.

Корректирующая Справка 2-НДФЛ

Если обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле «Номер корректировки» корректирующей Справки 2-НДФЛ необходимо поставить значение «01», если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу – «02» и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено – номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

ПРИМЕР

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле «Статус налогоплательщика» код «1», который применяется при подаче сведений о доходах, выплаченных физическим лицам – налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая справка при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплатека в поле «Статус налогоплательщика» даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, «1» вместо «3») не влияет на результат налогообложения. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

- только к доходам, полученным резидентами и облагаемым по ставке 13 процентов (кроме доходов от долевого участия), могут применяться налоговые вычеты (, );

- ставка 13 процентов применяется только к доходам от осуществления трудовой деятельности лиц, признаваемых высококвалифицированными специалистами, участниками Госпрограммы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом и иных лиц, указанных в , не являющихся налоговыми резидентами РФ.

Уточненная Справка 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды (например, за 2014 год), представляется по форме, действовавшей в том налоговом периоде, за который вносятся соответствующие изменения ( приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

ПРИМЕР

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб., полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. () и осуществлено доначисление налога. Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ. Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок () – 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ ().

Заполнение отчета 2-НДФЛ

Общая часть формы

В ней указывают данные налогового агента:

- ИНН;

- КПП;

- название предприятия/реорганизованной фирмы, контактный номер телефона;

- ОКТМО.

Также отражают информацию о том, за какой период сдают отчетность в формате «2018» или другой год. Проставляют номер страницы, номер документа (порядковый номер по журналу учета), код ИФНС (куда подают отчетность).

Кроме этого, обязательным условием правильного составления документа является проставление кода в поле «Признак». Он может быть следующим:

- «1» — если налоговый агент выплачивал доходы сотрудникам и удерживал из них подоходный налог.

- «2» — если с доходов налогоплательщика не удалось удержать НДФЛ.

- «3» — если отчетность подает правопреемник предприятия, и он подтверждает удержание подоходного налога с доходов физического лица.

- «4» — если отчет подает правопреемник, и он подтверждает, что удержать НДФЛ с доходов физического лица не удалось.

Далее заполняют поле «Номер корректировки». В нем проставляют следующие коды:

- 00 — если отчет подают впервые;

- 01, 02, 03 …, 98 — если сдают корректирующий отчет (в первичном документе были выявлены неточности);

- 99 — если подают аннулирующий отчет.

В новой форме появилось поле «Форма реорганизации/ликвидации». Его заполняют в том случе, если предприятие было реорганизовано. Проставляют один из следующих кодов:

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — разделение с одновременным присоединением;

- 0 — ликвидация.

Также указывают ИНН, КПП реорганизованной фирмы.

Раздел 1

Он предназначен для отражения данных физического лица. В нем указывают следующую информацию:

- ФИО;

- ИНН (при его наличии);

- дату рождения;

- гражданство (код страны, гражданином которой является физическое лицо);

- код документа, удостоверяющего личность, а также его номер и серию.

Кроме этого, проставляют статус налогоплательщика в 2-НДФЛ. Каждому из них соответствует определенный код:

- «1» — резидент РФ;

- «2» — нерезидент РФ;

- «3» — высококвалифицированный специалист (нерезидент РФ);

- «4» — иностранный гражданин, который переехал на ПМЖ в Россию по программе содействия добровольному переселению соотечественников, проживающих за рубежом, а также член экипажа судна, плавающего под государственным флагом России;

- «5» — иностранный гражданин, который признан беженцем или получил временное убежище на территории РФ;

- «6» — иностранный гражданин, который трудится на основании патента.

Раздел 2

В этом разделе отражают следующую информацию:

- общую сумму полученных доходов;

- налоговую базу, которую рассчитывают как разность полученных доходов и социальных налоговых вычетов;

- сумму налога исчисленную;

- сумму налога удержанную;

- суммы фиксированный авансовых платежей.

Также проставляют значение суммы излишне уплаченного подоходного налога и сумму налога, который не был удержан налоговым агентом.

Раздел 3

В нем отражают информацию о социальных, стандартных и имущественных налоговых вычетах. В полях проставляют коды вычетов, их суммы, а также код вида уведомления, который подтверждает право получения вычета, его номер и дату, код отделения ФНС, выдавшего его.

Заключительная часть

В ней указывают данные лица, которое подает отчет. В специальном поле проставляет код «1», если отчет сдает непосредственно налоговый агент или его правопреемник. Код «2» если отчет подает представитель налогового агента или его правопреемника. Во втором случае требуется указать ФИО представителя, номер документа, который подтверждает полномочия этого представителя налогового агента или его правопреемника.

Далее ставят дату создания документа. Руководитель предприятия или другое уполномоченное лицо подписывает отчет. Проставлять печать на 2-НДФЛ не требуется, если это не предусмотрено уставным документом организации.

Приложение

В нем указывают данные предприятия (ИНН/КПП), проставляют номер страницы в формате «02», так как приложение является второй страницей отчета. Далее заполняют поля «номер справки», «отчетный период». Затем переходят к заполнению основного раздела. В нем указывают доходы/вычетов сотрудника и их коды с разбивкой по месяцам. Руководитель или уполномоченное лицо подписывает документ, проставляют дату.