Куда вложить 300000 рублей, чтобы заработать: грамотное инвестирование и советы для инвесторов при использовании которых можно увеличить капитал

Содержание:

- Как стать инвестором имея 300 000 рублей

- Инвестируем в криптовалюты

- Открытие обезличенного металлического счета за 300000

- Депозит-счет.

- Приобретение франшизы

- Недвижимость

- Куда инвестировать 300000 рублей — доверительное управление (ДУ) и ИИС

- Правильное инвестирование

- Вложить деньги в сумме 300000 рублей ценные бумаги и паевые фонды

- Обзор вариантов

- Что предлагает компания «Альфа-Капитал»

- Сколько нужно инвестировать, чтобы жить на дивиденды

- Куда не стоит вкладывать деньги и как не стать жертвой мошенников

- Особенности инвестиций от 500 000 рублей в России

- Куда не стоит вкладывать

- Как купить акции и получать дивиденды

- Инвестиции в сайты

- Разумно распоряжаться деньгами

- Общие сведения

- Инвестиции в рынок ценных бумаг

Как стать инвестором имея 300 000 рублей

Инвестором принято называть человека, который вкладывает денежные средства в материальные или нематериальные активы для получения прибыли. Многие интересуются, какие конкретные шаги нужно сделать, чтобы стать инвестором. Для этого существует определенная последовательность действий:

- Сначала нужно найти средства для инвестирования. Например, это может быть сумма в 300 000 рублей.

- Не стоит затягивать с капиталовложениями. Как отрицательный фактор, промедление не играет инвестору на руку, поэтому следует обдумать все досконально, но не затрачивать на это слишком много времени.

- Необходимо выбрать финансовый инструмент для вложения. В наше время их много, поэтому следует отдать предпочтение активам с разными рисками и доходностью. Например, чтобы в случае неудачного инвестирования в один актив, прибыль от второго могла бы перекрыть потери от первого частично или полностью.

Сегодня многие инвесторы обращают внимание на картины второй половины XX века, поскольку их цена быстро растет. Для инвестирования в искусство совсем не обязательно быть экспертом

Достаточно просто воспользоваться услугами специалистов. За 300 000 рублей можно купить работу современного художника, цена которой через несколько лет, вероятно, значительно увеличится. Для примера можно взять картину “Лимонная Мэрилин” Энди Уорхола. Ее купили в 1962 году за $250, а через 45 лет она была продана уже за 28 млн долларов.

Покупка драгоценных металлов также может принести доход в виде дивидендов. Наличие 300 000 рублей позволит инвестировать в ювелирные изделия, слитки, металлические счета. Если планируется инвестировать в слитки, то стоит иметь дело с крупными банками. Вес слитков может достигать 1 кг. На июль 2019 года приблизительная стоимость одного грамма серебра составляет 34 руб.

Инвестируем в криптовалюты

В совсем недалеком прошлом инвесторы не воспринимали всерьез перспективы вложения денежных средств в криптовалюту. Более того, со всех сторон в ее отношении звучали едкие и скептические замечания финансистов и экспертов. Однако стремительный рост стоимости первой криптовалюты Bitcoin (Биткоин) посрамил всех скептиков и принес баснословное состояние инвесторам, которые в нее поверили.

При этом совсем необязательно вкладывать ваши 300000 рублей именно в Биткоины. На сегодняшний день существует несколько сотен разнообразных криптовалют. Причем их количество постоянно увеличивается.

В то же самое время не стоит воспринимать инвестиции в криптовалюты, как беспроигрышный вариант, лишенный каких-либо рисков. Это не соответствует действительности особенно в том случае, если вы решите вложить свои четыреста тысяч рублей в какую-то новую электронную валюту.

Открытие обезличенного металлического счета за 300000

Принцип вложения в ОМС схож с инвестированием в валюту, только вместо евро или долларов на виртуальном счете клиента будут числиться граммы выбранного металла.

Преимущества вложения в обезличенные счета:

- не нужно платить НДС;

- нет трат на хранение и перемещение;

- быстрая ликвидность — по текучему курсу металл можно продать в любой момент;

- удаленное управление — многие банки предоставляют возможность следить за счетом и совершать финансовые операции онлайн.

Курс на металлы, как и на валюту сложно спрогнозировать. Для примера, если бы инвестор, выбирая, куда вложить 300 000 рублей, отдал бы предпочтение ОМС, то получил бы следующие результаты:

| Доходность инвестиций за период с 11.03.2017 по 11.03.2018 | ||||

| Доходность/Металл | Золото | Серебро | Платина | Палладий |

| Доход, рубли | -15 530 | -52 123 | -38 850 | +27 689 |

| Доход, % | -5,18 | -17,37 | -13,28 | +9,23 |

Таким образом, доходность принесло бы только вложение средств в палладий, а все остальные металлы дали бы инвестору убыток.

Депозит-счет.

Депозиты популярны и безопасны. Размышляя: куда вложить 500 тысяч рублей. Зразу думаешь о вкладах в банковские учреждения. Банки предоставляют достойный проценты в национальной валюте, по сравнению с долларом и евро. Разница в процентных ставках колеблется между 4,9% — 10,8% в рублях, разрыв значителен. Дипсчета в инвалюте совсем скромно от 0,80% до 5,35%. В среднем в нацвалюте прибыль ровна 7-8% годовых, валютные вклады могут до 3%.

Вложения делятся, на которые возможность досрочно закрыть и раньше срока деньги забрать нельзя. Вернуть, конечно, можно, с потерей процентов или частью оных (20-40%). Оговорить детали надо в контракте. Внимательно читайте договор с учреждением.

Сроки по депозитом различные: от 1 месяца до 3 лет, есть с автоматическим продление. Такая инвестиция, скорее, возможность сохранить, нежели приумножить капитал. Банки предлагают большой выбор вкладов с различными ставками и длительностью.

ПИФы.

Паевой инвестиционный фонд. Приумножайте средства, объединяйте фонды, делите прибыль между инвесторами. Можно начать с суммы в 1 тыс. рублей. Все сделки в открытом доступе. Фонды не обещают инвесторам увеличение вложенных средств. Всё зависит от профессионализма управляющей компании.

Пример, куда вложить 500000: приобрели бумаги (пай). Даёт право долю в общем фонде. Большая инвестиция, высокая прибыль.

Некоторый примеры работы с ПИФ:

- Выделяя не большие средства (до 30-40 тысяч рублей) лучше выбрать открытый фонд. Биржа работает ежедневно, можете рассчитывать на быстрое получение дохода.

- Готовы ждать, зарабатывайте с закрытыми или интервальными фондами. Выше срок, больше заработок.

Комментарий Эрих Мария Ремарк: «Деньги — свобода, выкованная золотом».

Вклады в драгметаллы.

Золото завораживает и удивляет. На протяжении веков ценность растет: «стабильность – признак мастерства». «Желтый» металл – признак значимость и независимости. Не надо долго думать над вопросом, куда вложить 500 000 рублей. Ответ видите каждый день, почти на каждом человеке. Золотые инвестиции приносят прибыль. Чувство, слиток золота ваш – непередаваемое.

Вклады различны: фактическое вложение в металл, металл-счета. Скупка с последующей продажей. Прибыль, обеспеченная временем.

Первоначально изучите рынок. Без элементарных знаний, рискуете претерпеть убытки. Куда инвестировать 500000 рублей – в металлический счет. Открывается на сумму эквивалентной цене драгоценностей. Прибыль формируется из прироста стоимости золота, процентов по депозиту и сроков хранения. Данный вид увеличения капитала происходит без физического контакта, все на бумаге.

В слитки, монеты, украшения. Доход зависит только от цены. Покупка с последующей продажей, по завышенной стоимости. Во всех случаях, будет прибыль. В год примерно 30-40%.

ПАММ

Вклады и торговля на Форекс. ПАММ-счет: Вкладчики выделяют деньги в счет открытый управляющим, трейдер прокручивает на финансовых ранках, приумножая общие средства, прибыль делится между всеми инвесторами и управляющим пропорционально количеству средств внесенные вкладчиками.

Работать с такими счетами относительно легко. Вложив на счет трейдера деньги, инвесторы ожидают окончания работы проводимой управляющим счета. Позже распределяется прибыль. Трейдер получает дивиденды от заработанных средств участников счета.

Куда вложить 500 тысяч — интернет проекты.

Социальные кредитные сети. Отличный метод приумножения средств. Прибыль за день достигает 2%. Работают проекты по следующему принципу: пройдя регистрацию на сайте. Получаете свой счет, часто там уже лежат средства. Делается для привлечения клиентов, и дать возможность получить сведения о работе на практике. Поработав с выделенными финансами, вкладываем свои деньги. Разберемся:

- Инвестировали 1000$. Отправили на биржу, определили процент выдачи в долг (допустим 1,5) на срок 10 дней. Спустя определенный срок, на счет переводятся отданные на биржу, начисляются проценты. Чистый доход 75 долларов, 50% кредитная сеть взяла комиссию.

- Вкладывать деньги, работая в команде. Собрав группу, можно развернуть интернет-бизнес, приумножая капитал каждого участника.

Создать проект самому. Предприятие затратное, как по деньгам, так и по времени. Но прибыль будет ваша. Или взять профессионалов, готовых создать ваш интернет-проект с нуля. Затратив только деньги (сделают быстро). Прибыль будет только ваша.

Купить проект легче, но накладно. Впрочем: приобретаем готовый сайт, на бирже много предложений. Выбрать стоит, отталкиваясь, от цены и качества. Предположим на сайт вы затратили 200000 рублей. За месяц доход составляет 20 тысяч. За год ваша прибыль равна 40 тысяч.

5

Приобретение франшизы

В случае отсутствии четкого бизнес-плана, или риски по открытию собственного дела слишком высоки – можно приобрести уже готовый раскрученный бренд. Покупка франшизы как ответ, куда вложить 300000 рублей будет отличной идеей.

Наиболее выгодными для сотрудничества являются компании в сфере общественного питания и розничной торговли. Следует учесть, что известность бренда — не гарант его высокой окупаемости.

Прежде всего, это зависит от грамотного ведения бизнеса и хорошего управления. Сейчас большой популярностью обладают проекты, которые используют привлечение через социальные сети и сайты в интернете. Различные скидки и специальные предложения для клиентов повышают успех предприятия в разы.

Недвижимость

Многим вовсе не хочется рисковать, инвестировать деньги или вкладывать их в свое дело. Но если не разместить сумму на депозите или не вложить ее куда-либо, то ее постепенно «съест» инфляция.

Следует вложить деньги в то, что со временем не обесценится, возрастет в цене или вовсе принесет доход. Таким объектом является недвижимость: коммерческая или жилая. Конечно же, и на рынке недвижимости бывают свои кризисы, падение цен, но со временем ситуация стабилизируется.

Купленные объекты недвижимости могут приносить доход, если их сдавать в аренду. К примеру, многим нужны производственные помещения, офисы, цеха. То же касается и жилья, аренда которого того растет в цене. Владельцы недвижимости на протяжении многих лет получают доход от сдачи ее в аренду. Если срочно потребуются деньги, то недвижимость можно и продать.

Куда инвестировать 300000 рублей — доверительное управление (ДУ) и ИИС

Решая, куда инвестировать 300 тысяч рублей, стоит рассмотреть вариант доверительного управления капиталом.

ДУ подразумевает под собой передачу денежных средств управляющей или брокерской компании. Агент может вложить доверенные средства в акции, облигации или выбрать иную оговоренную с клиентом стратегию.

Для инвесторов, которые не готовы рисковать, предусмотрены программы с защитой капитала — вложенная сумма в конце срока контракта будет полностью возвращена даже при нулевой доходности.

Прибыль от ДУ в зависимости от выбранной стратегии колеблется от 10% до 30% годовых, срок соглашения — от 1 года до 3 лет.

Альтернативой, куда вложить 300000 рублей, чтобы заработать, может стать индивидуальный инвестиционный счет. По финансовому смыслу, он относится к ДУ, но с налоговыми привилегиями — можно получить от вложенной суммы 13% в качестве возврата из бюджета перечисленного туда ранее подоходного налога или снизить базу облагаемой прибыли при выводе средств.

ИИС для получения налоговых льгот открывается не меньше, чем на 36 месяцев. В противном случае такого права у инвестора не будет.

Правильное инвестирование

Советы специалистов по этому вопросу таковы: деньги будут приносить доход, если выбран правильный и эффективный метод инвестирования. Более того, такой способ позволит кардинально изменить следующие факторы:

- Уровень заработной платы.

- Текущий, обыденный быт.

- Кардинально изменить свою трудовую деятельность.

Следует помнить, что чем солиднее будет сумма вклада, тем больше шансов у инвестора, но кроме этого и повысится риск потери денежных сбережений, если переводить их неграмотно и бездумно. Эти неприятные ситуации возможно обойти, если учитывать следующие советы, предоставленные профессионалами:

- Вся сумма инвестиций не должна вноситься на один счет.

- Для инвестирования нужно выделять лишь те средства, которые являются свободными.

- В обязательном порядке необходимо контролировать и просчитывать все денежные операции, не забывать устраивать проверки своим партнерам.

- По возможности снимать со счета первоначальную сумму, оставляя при этом прибыль от дохода.

- Любое решение с финансами принимать только тогда, когда вся ситуация будет тщательным образом обдумана и просчитана.

Теперь можно рассмотреть, куда вложить 300 000 рублей, чтобы заработать. Вариантов несколько, поэтому мы рассмотрим наиболее прибыльные.

Вложить деньги в сумме 300000 рублей ценные бумаги и паевые фонды

Сотрудничество с ПИФами предполагает покупку пая на сумму инвестиции. Дальше деньгами распоряжается представитель фонда – он вкладывает их в акции, ценные бумаги, валюту, другие активы, проводит сделки.

По условиям договора пайщик ежемесячно получает выплаты в размере 10-20% от суммы вклада. Схема напоминает открытие банковского депозита, но финансово более привлекательна. Ведь за год пайщик удваивает, а то и утраивает капитал.

Выбор категории ценных бумаг, куда инвестировать 300000 рублей, будет оптимальным вариантом и зависит от целей клиента:

- При желании сохранить средства, но получить доход, предпочтение лучше отдать облигациям. Прибыльность этого инструмента выше, чем по депозиту (сейчас на уровне 10-12 процентов в год), а риски минимальны – облигация по своей юридической природе является долговой распиской с фиксированной доходностью. Потерять вложенные средства можно только при банкротстве эмитента.

- Если цель инвестора в получении повышенного дохода, то нужно выбирать рисковые бумаги – акции молодых компаний, опционы, фьючерсы и прочие. Отдача может быть на уровне 30% от вложенной суммы и более. При этом инвестор принимает на себя повышенные риски частичной или тотальной потери капитала.

Если выбирать ценные бумаги и оформлять в инвестиции 300000 рублей, то стоит рассмотреть и паевые фонды.

ПИФ – сгруппированный по тому либо иному принципу (типу, отрасли, стране-эмитенту и прочим критериям) портфель ценных бумаг. Покупая паи, инвестор приобретает пропорциональную своему вкладу долю в фонде. С ростом его доходности растет и капитал инвестора. И наоборот – при снижении стоимости ПИФа, у клиента будет убыток.

Паевые фонды могут приносить доходность до 50% годовых, при размещении средств на 3 года и более оплачивать налог на прибыль при выводе денег будет не нужно.

Этот вид инвестирования является рискованным, но приносит хороший доход. Если трудно самому разобраться в процессах покупки и продаже акций, или трёхсот тысяч недостаточно, чтобы купить определённый пакета акций, можно передать деньги фондам (ПИФ), в которых денежные средства инвесторов не только хранятся, но и работают.

Они вкладывают денежные средства в акции предприятий и, поскольку управляются профессионалами, доходность будет выше. Значит вложенные 60000 рублей в паевой фонд может принести годовой доход в размере 13%, т.е. 6800 руб.

Обзор вариантов

Рассмотрим несколько вариантов вложений финансовых средств:

При этом надо всегда помнить основные правила работы с ценными бумагами:

- — не спешите избавляться от акций после их падения в цене (за снижением всегда происходит повышение акций),

- — используйте только свободные денежные средства,

- — не покупайте акции только одной компании (даже если она вам кажется достаточно надежной, от рисков никто не застрахован),

- — старайтесь приобретать акции в период кризиса,

- — акции не обесцениваются в результате инфляции.

- Самым перспективным вариантом вложения капитала является создание собственного бизнеса. Доход от этого мероприятия зависит не столько от первоначального вложения капитала, сколько от правильного подхода к самой идее и плану ее реализации.

Что предлагает компания «Альфа-Капитал»

Опираясь на 26 лет опыта активной работы на разных инвестиционных рынках, мы уверены, что сможем выгодно и с минимальными рисками вложить ваши 100 000 рублей. Наши специалисты являются экспертами в доверительном управлении активами . Мы работаем с ПИФами , инвестиционными счетами и мультивалютными счетами.

К преимуществам компании «Альфа-Капитал» относятся следующие

факты:

- наличие

обширной сети собственных представительств в разных регионах России; - рейтинг

А++ от авторитетного рейтингового агентства «Эксперт РА»; - в доверительном управлении находится более 350

млрд рублей; - каждому клиенту предоставляется прозрачная и

подробная отчетность об инвестиционной деятельности.

Даже если вы сейчас не готовы инвестировать крупную сумму,

обращайтесь к нам, и мы предложим надежные стратегии приумножения стартового

капитала.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах. Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

- Apple

- AT&T

- Bank Of America

- Exxon Mobil Corporation

- Ford

- Intel

- IBM

- McDonalds

- Microsoft

- Pfizer

- Coca-Cola

- Walt Disney Company

- Visa

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

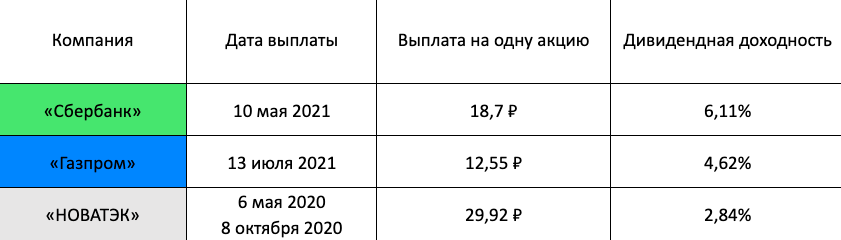

Для примера мы взяли три компании: «Сбербанк», «Газпром» и «НОВАТЭК». Посмотрите, какие они делали выплаты за последний год.

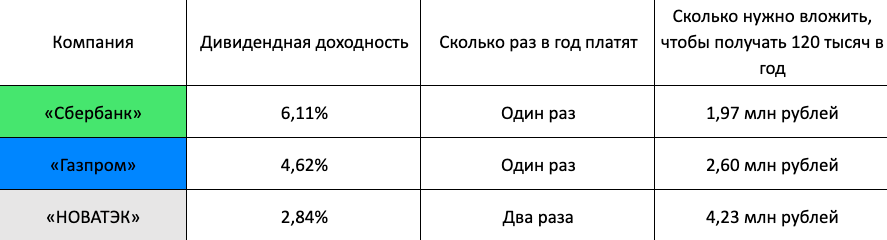

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

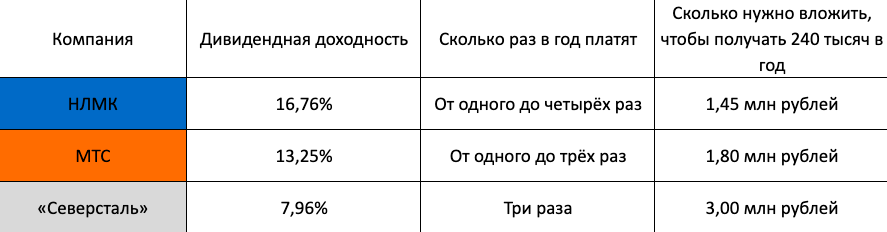

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК, МТС и «Северсталь».

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

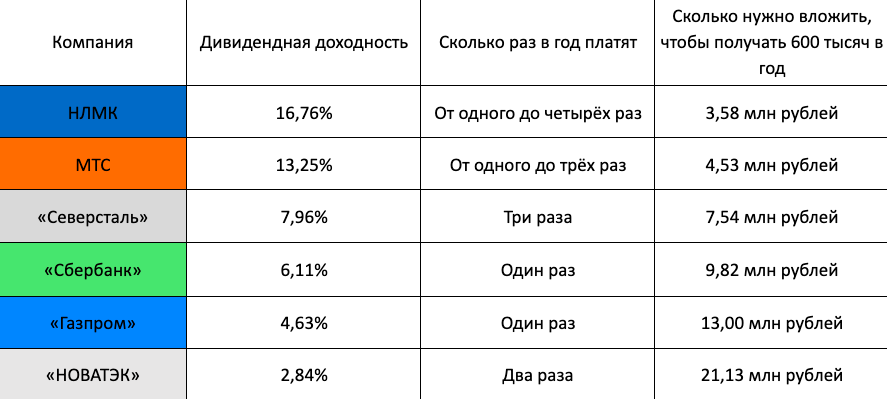

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Куда не стоит вкладывать деньги и как не стать жертвой мошенников

Во времена нестабильности экономики эксперты не советуют делать вложения в валюту с целью получения прибыли. Крупно нажиться на валютных операциях можно лишь в двух ситуациях: если вы профессионально занимаетесь ставками на бирже валют или если вы владелец обменного пункта.

Перестали быть надёжным инвестиционным инструментом вклады в недвижимость. Даже в крупных городах объективная стоимость квартир и домов (в валюте) снижается, хотя разорение владельцам дополнительной жилплощади, конечно, не грозит.

Лишить вас капитала могут не только колебания рынка, но и мошенники. Особенно опасно доверять свои деньги третьим лицам через интернет, переводя крупные суммы на счета компаний с сомнительным статусом или приобретая несуществующие услуги и продукты.

Типичные признаки аферистов:

- навязчивость;

- обещание заоблачных прибылей в кратчайшие сроки;

- отсутствие внятных контактных данных на сайте компании;

- негативные отзывы в интернете или полное отсутствие информации о фирме, человеке, проекте.

Хорошо проясняют ситуацию личные встречи, звонки, прямые разговоры с представителями фирмы или лицами, заинтересованными в привлечении ваших капиталов. Не стесняйтесь говорить с такими людьми о юридических гарантиях, разрешительных документах и прочих атрибутах легальности.

Особенности инвестиций от 500 000 рублей в России

За последние годы в России образовался неблагоприятный инвестиционный климат. Основные причины: большая коррупция, высокий уровень политических и экономических рисков, нецелевое использование средств. В сложившихся условиях гражданам довольно сложно найти проект, куда можно вложить 700 тысяч рублей и более, не опасаясь потерять их из-за инфляции.

Одним из способов защиты инвестиций является страхование, осуществляемое в соответствии с российским законодательством. В целом, отношения в сфере инвестиционной деятельности регламентируются множеством нормативно-правовых актов. Основными из них являются:

- закон РСФСР №1488-1 «Об инвестиционной деятельности в РСФСР»;

- федеральный закон №39 «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»;

- федеральный закон №160 «Об иностранных инвестициях в РФ»;

- федеральный закон №46 «О защите прав и законных интересов инвесторов на рынке ценных бумаг»;

- федеральный закон №156 «Об инвестиционных фондах».

Особенности инвестиционной деятельности в России заключаются в том, что инвестору предоставляется возможность извлекать прибыль не от своего имени, а от лица хозяйствующего субъекта, поэтому ему не требуется регистрация в качестве предпринимателя.

Законодательство предоставляет субъектам инвестиционной деятельности право совмещать функции нескольких участников. То есть, владелец капитала может не только инвестировать 500 000 рублей в бизнес, но и сам выполнять обязательства по реализации договора (быть заказчиком или пользователем).

Государство использует следующие способы регулирования инвестиционной деятельности:

- введение налоговой системы с дифференцированием ставок и льгот;

- совершенствование механизма начисления амортизации и ценообразования.

На сегодня существует множество методов налогового стимулирования капиталовкладчиков. Как показывает практика развитых стран, наиболее эффективным инструментом является ИНК – инвестиционный налоговый кредит. Возможность его использования в России предусмотрена ст. 61 и 66 Налогового кодекса РФ. Но распространение ИНК ограничивает сложная процедура взаимодействия его сторон, требующая большого перечня документов.

По мнению Министерства экономического развития, росту инвестиций в 2021 году в основной капитал будет способствовать программа льготного финансирования малого бизнеса, создание механизма инфраструктурной ипотеки и образование фабрики проектного финансирования на основе ВЭБ, участниками которой уже стали Газпромбанк, ВТБ, Сбербанк. Для банков привлекательность проекта заключается в том, что он позволяет разделить риски с Внешэкономбанком, выгодно разместить средства на разные сроки и с различной степенью риска.

- Куда вложить 100000 рублей;

- Куда вложить 200000–400000 рублей;

- Куда инвестировать небольшие деньги;

- Куда вложить 1 миллион рублей и более;

- Куда вложить миллион рублей чтобы заработать;

- Как инвестировать в МФО безопасно?;

- Куда инвестировать 1000–5000 рублей;

- Куда инвестировать 100–500 руб.

Куда не стоит вкладывать

Не рекомендуется вкладывать деньги в следующие направления:

- интернет казино;

- различные лотереи;

- финансовые пирамиды;

- спортивные ставки.

Риск присутствует везде, поэтому внимательно изучайте сферу и смотрите куда вкладываете свой инвестиционный портфель

Также нельзя инвестировать в незаконные средства получения прибыли (мошенничество с недвижимостью, торговля запрещенными препаратами и т. д.). Эти схемы всегда высокодоходные, но за эти действия можно попасть на скамью подсудимых. Ищите честные способы заработка, старание и труд помогут обеспечить финансовую независимость.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка», брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Читайте:

Инвестиции в сайты

Интернет давно вошел в нашу жизнь. Но это вовсе не означает, что на этом глобальная сеть прекратила свое развитие. Напротив, интернет продолжает развиваться бурными темпами. В такой ситуации инвестиции в сайты смотрятся довольно привлекательными.

При этом инвестору не нужно получать образование программиста или web-дизайнера. В настоящее время за сумму до 500000 рублей можно приобрести готовый небольшой сайт, который будет приносить стабильный доход от рекламодателей.

Правда, есть одно обстоятельство, которое необходимо учитывать потенциальным инвесторам в сайты. Интернет-проект можно купить и просто получать с него прибыль, ничего не делаю для его развития. Однако в этом случае сайт будет пусть медленно, но затухать. Данный процент будет практически незаметен в течение 1–2 лет, но потом вы заметите эту тенденцию.

Для того чтобы этого не произошло, достаточно раз в 3–4 недели публиковать на сайте новую статью, обзор или новость. Благо, с помощью современных CMS – системы управления сайтом, делать это совсем просто.

Таким образом, инвестор, который имеет в своем распоряжении 300000–400000 рублей, обладает широким выбором потенциальных активов для инвестирования этих средств. В том случае если вы не хотите разбираться в новых для себя направлениях заработка, то просто положите деньги в банк и получайте свой стабильный пусть и маленький доход.

Разумно распоряжаться деньгами

Поверхностное продумывание процесса инвестирования на каждом этапе увеличивает вероятность провала

Чтобы не прогореть и не потерять свои деньги, стоит обратить внимание на несколько “золотых” правил успешного инвестора

Не нужно весь капитал вкладывать в один инструмент. В любом бизнесе нет гарантий, что именно тот проект, который выбрал инвестор, станет успешным и будет приносить стабильный доход. Лучше разбить сумму вложений на несколько частей, и инвестировать их в разные проекты и ниши. Например, разбить капитал на 4 части и вложить их в интересный стартап, недвижимость, акции и личный бизнес. При каждом конкретном вложении нужно понимать, какую сумму есть риск потерять, и какую прибыль может принести эта инвестиция.

Следует 45—65% от всего капитала вкладывать в активы с наименьшим риском. Этот совет дополняет первый. Суть его в том, что приблизительно половину от средств для вложения нужно инвестировать в те проекты, которые имеют большие перспективы. Например, франчайзинг известной торговой марки или недвижимость. Особенно это правило будет важным для тех, кто не имеет опыта и знаний в инвестировании.

Всегда нужно рассчитывать на “план Б”, точнее, на средства для его реализации. Специалисты рекомендуют всегда иметь заначку, которая бы позволила продержаться 3—7 месяцев, если будет неблагоприятное время или произойдет потеря главного источника дохода. При благоприятной ситуации “денежная подушка” пригодится для вложения в новый актив.

Создание пассивного дохода позволит получать прибыль, не принимая участия в ведении бизнеса. Выручка может быть и небольшой, но получать деньги, не прикладывая усилий, тоже неплохо. Многие инвесторы говорят, что только пассивный доход обеспечивает надежный капитал.

Перед инвестированием своих заработанных денег в конкретную компанию, следует ознакомиться с отзывами и комментариями о ней. Нужно удостовериться, что это реальная организация, а не мошенники.

Терпение — качество успешного инвестора. Большинство инвестиций требуют терпения. Часто бывает, что некоторые активы инвесторы придерживают в портфелях от 4 лет и более. Поэтому, если нет готовности к долгому ожиданию, то лучше не вкладывать денежные средства в такой актив.

Это простые советы, которыми пользуются известные инвесторы. Чтобы преуспеть в этом деле, следует относиться к своим вложением ответственно и иметь резервы на случай форс мажоров.

Общие сведения

Рассмотрим несколько правил, о которых не нужно забывать:

— Во-первых, никогда не стоит вкладывать всю сумму в один проект, тем более, если сумма весьма значительная. Лучше разделить денежные средства на несколько частей и вложить в разные проекты. Для чего это нужно?

Самое простой ответ – далеко не все денежные транзакции стопроцентно безопасны. Всегда есть риск, что любая компания может обанкротиться. Поэтому, если задействована вся сумма, то и потеря будет весьма ощутима, если же вы потеряете какую-то часть – это нежелательно, но и не катастрофа.

— Во-вторых, лучше инвестировать свободный капитал, который не повлияет на качество вашей жизни. Для этого, в идеале, нужно иметь некоторую сумму, которая обеспечит вам нормальную жизнь на протяжении хотя бы нескольких месяцев. Во многих случаях, пока деньги находятся в обороте, они недоступны для использования — вы не сможете получить даже «тело» вложения. Поэтому всегда должна быть «подушка безопасности».

— В-третьих, не стоит спешить в принятии решений, нужно все многократно взвесить и, к тому же проверить финансовых партнеров. Особенно, новички ориентируются на итоговую сумму дохода и, делают много ошибок. В финансовых вопросах не место эмоциям, нужно грамотно обращаться с деньгами, ведь просчеты бывают даже у опытных бизнесменов.

— В-четвертых, никогда не поддавайтесь азарту, если вы удачно инвестировали определенную сумму и получили прибыль, в этом случае, выведите хотя бы первоначальный вклад из оборота, а прибыль пусть работает дальше

Даже, если в дальнейшем дела пойдут не так, как хотелось бы, вы хотя бы не потеряете основной вклад.

— В-пятых, не вкладывайте деньги в финансовые пирамиды — это очень важное правило!

Инвестиции в рынок ценных бумаг

Успешность таких вложений во многом зависит о способности

инвестора понимать рынок акций. Просто купить несколько ценных бумаг, которые

сейчас находятся в тренде на рост, — это очень рискованная стратегия. Так легко

войти на рынок на конъюнктурном пике, после чего начнутся снижение цены и

потеря вложенных денег.

Минимизировать риски можно путем покупки стабильных государственных облигаций или акций крупных корпораций. Если вы не планируете пройти сложный путь к приобретению навыков профессионального трейдера, то лучше не рисковать. Оптимальное решение в таком случае — это инвестировать 100 000 при посредничестве опытного финансового брокера в рамках доверительного управления.