Образец заполнения декларации о доходах госслужащих

Содержание:

- Подготовка к работе с СПО

- Общие положения законодательства

- Кто обязан предоставлять Справку

- Рекомендации по заполнению бланка

- Описание программы

- Полный перечень лиц, обязанных подавать налоговую декларацию

- Что такое справка по форме банка

- Заполнение формы для ИФНС

- Заголовок

- Раздел 1. Данные о физическом лице — получателе дохода

- Раздел 2. Общие суммы дохода и налога по итогам налогового периода

- Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

- Блок подтверждения достоверности

- Приложение

- Приложение № 1. Коды документов, удостоверяющих личность

- Приложение № 2. Коды форм реорганизации (ликвидации)

- Инструменты в кабинете декларации

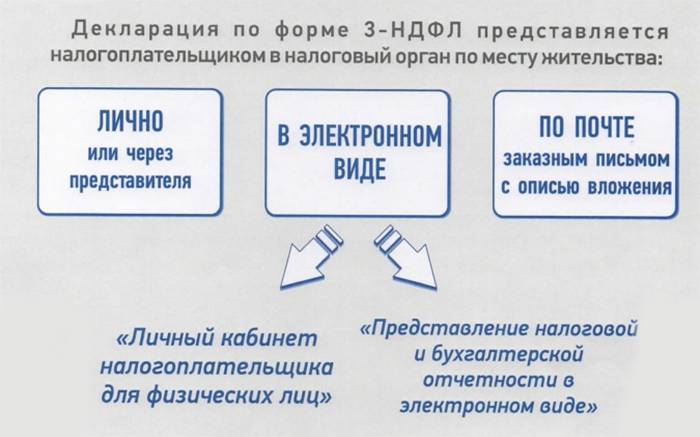

- Способы подачи декларации в налоговую

- Правила заполнения

Подготовка к работе с СПО

В первую очередь следует проинспектировать инструмент работы на предмет совместимости с программой. Компьютер или ноутбук должны обладать следующими характеристиками:

- Windows XP или Windows 7;

- 1 Гб свободной памяти.

Помимо этого необходим лазерный принтер для печати заполненной справки. Перед началом работы необходимо установить программу, скачав ее с официального сайта либо запустив с диска установочный файл. Если приложение не запускается в Windows XP или Windows 7 следует запустить приложение на другом компьютере или запустить обновления для используемых системных программ.

После того, как на рабочем столе появится ярлык «Справки БК», можно приступать к созданию документа.

Для старта СПО следует щелкнуть 2 раза на ярлыке левой клавишей мыши

Общие положения законодательства

Для отчетов чиновников разработан специальный бланк № 460, его образец не менялся с 2018 года. Декларировать свои имущественные сделки в 2021 году с его помощью обязаны:

- госслужащие с должностями высшей категории;

- заместители и руководители территориальных органов исполнительной власти;

- чиновники, назначаемые Правительством России;

- работники с должностями, связанными с коррупционными рисками;

- граждане, претендующие на перечисленные выше должности, а также люди, временно пришедшие на них.

Говоря о супруге, закон говорит о человеке, состоящем в законном браке с чиновником. Если на 31 декабря отчетного периода она уже стала бывшей по решению суда или органов ЗАГС, то представлять ее данные в декларации не требуется. При этом если в последние дни декабря был зарегистрирован брак, то нужно вписывать данные о супруге за весь год. Если госслужащий проживает гражданским браком, не регистрируя отношения со своей супругой, то ему вовсе не обязательно вносить данные о ее денежных поступлениях.

Что касается несовершеннолетних детей, то необходимо помнить, что по закону человек становится «взрослее» на следующий день после даты рождения. Таким образом, если ребенок рожден до 30 декабря декларацию о его имуществе подавать не нужно, а если его дата рождения пришлась на 31 число, то совершеннолетним он станет только 1 января. Об имуществе и доходах таких детей придется представлять данные, не упоминать о них можно будет в следующем отчетном периоде.

Срок подачи зависит от того, где работает госслужащий:

- сотрудникам Администрации Президента – до 1 апреля;

- остальным чиновникам – до 30 апреля.

Декларация подается госслужащим в кадровую службу ведомства, в котором служит должностное лицо.

Кто обязан предоставлять Справку

Сотрудники госслужбы, чьи полномочия предполагают

предоставлять такие сведения:

- Лица на государственной должности РФ, субъекта РФ,

муниципальной должности на постоянной основе. - Государственные и муниципальные служащие на должностях,

включенных в перечни из нормативных правовых актов РФ. - Работники госкорпораций, ПФ РФ, Фонда социального страхования

РФ, Федерального фонда ОМС, а также организаций, которые создаются

Российской Федерацией на основании федеральных законов. Назначение

на эти позиции и освобождение от них производится Президентом РФ

или Правительством РФ. Кроме того это должности, включенные в

перечни, установленные нормативными актами фондов, локальными

нормативными актами организаций. - Работники организаций, созданных для выполнения задач,

поставленных перед федеральными государственными органами,

замещающими отдельные должности на основании трудового договора в

этих организациях, включенные в перечни, установленные федеральными

государственными органами.

Граждане, претендующие на замещение:

- Государственной должности РФ, субъекта РФ, муниципальной

должности. - Любой должности госслужбы.

- Должности муниципальной службы, включенной в перечни,

установленные нормативными правовыми актами РФ. - Должности в госкорпорациях, ПФ РФ, Фонда социального

страхования РФ, Федерального фонда ОМС, а также организаций,

которые создаются Российской Федерацией на основании федеральных

законов. Назначение на эти позиции и освобождение от них

производится Президентом РФ или Правительством РФ. Кроме того это

должности, включенные в перечни, установленные нормативными актами

фондов, локальными нормативными актами организаций. - Отдельной должности на основании трудового договора в

организациях, созданных для выполнения задач, поставленных перед

федеральными государственными органами, включенной в перечни,

установленные федеральными государственными органами.

Рекомендации по заполнению бланка

Бланк № 460 состоит из нескольких листов, в каждом из которых нужно отразить сведения о себе и своем имуществе. Декларация заполняется по образцу. Порядок разделов:

- Титульный лист включает в себя: личные данные полностью, сведения о занимаемой на госслужбе должности, индекс и адрес места проживания, информация о временной прописке (если она есть). В декларациях на супругов и детей пишутся их данные, включая место работы и проживание.

- Первая часть посвящена доходам, которые получил госслужащий и члены его семьи. В декларации указываются:

- заработная плата, сведения о ней нужно брать из справки 2-НДФЛ;

- гонорары за научную и педагогическую деятельность, осуществляемую официально с согласия работодателя;

- прибыль от творческой работы (опубликованных госслужащим книг, методических пособий, проданных картин и прочего);

- полученные государственные гранты;

- начисленные проценты по банковским вкладам;

- дивиденды, перечисленные сторонними организациями;

- выплаты по ценным бумагам;

- различные доплаты, премии;

- пособия, в том числе декретные;

- пенсии;

- плата за сдачу в аренду жилья;

- стипендии;

- семейный капитал;

- алименты;

- полученные субсидии, в том числе жилищные;

- деньги, вырученные от продажи имущества;

- наследство;

- командировочные;

- выплаты от страховых компаний;

- иной доход (его госслужащему придется обосновать).

- Следующая часть декларации касается крупных покупок. Сюда относятся приобретенные за отчетный год квартиры, автомобили и ценные бумаги. Каждый вид покупки необходимо описать, включая технические характеристики (автомобиля или квартиры). На основании этих данных проверяющие станут судить о реальной рыночной цене объекта. Если она будет занижена, то есть риск повышенного внимания со стороны антикоррупционного ведомства и налоговых органов. Слишком дорогая покупка, сумма которой превышает в несколько раз доход чиновника за последние годы, должна быть обоснована. Госслужащий должен указать, из какого источника привлечены денежные средства на нее.

- Затем декларация отражает сведения о квартирах, суднах и земельных участках. Нужно привести тщательное описание имеющихся во владении объектов, в том числе указать их адрес и характеристики. Если имущество находится в другой стране, ее также понадобится вписать в бланк.

- Для заполнения следующей части госслужащий должен запросить банковские выписки, так как она посвящается счетам. Тут указывается полная информация об имеющихся рублевых, валютных и металлических сбережениях. Обязательный пункт – остаток средств на 31 декабря отчетного периода. Его можно посмотреть в своем Личном кабинете.

- Следующая часть представляет сведения о ценных бумагах, в том числе векселей и закладных. После перечисления наименований обязательно подводится итог – общая цена имеющихся на руках бумаг.

- Заключительная часть декларации посвящена имущественным обязательствам: задолженности, проживание в квартирах по безвозмездному найму, снятые в аренду объекты и прочие. Если речь идет о недвижимости, нужно указать ее вид и характеристики.

Если каких-либо сделок или имущества у чиновника нет, то он должен это прописать в соответствующей графе. Там нужно поставить слово «Нет».

Описание программы

В деятельности государственных служащих есть одно существенное отличие, например, от работников офисного сегмента: заработная плата, которую они получают, не перечисляется из заработанных организацией средств. Финансовое обеспечение оплаты труда идет из федерального либо регионального бюджета. Чтобы не допустить злоупотребления чиновниками предоставленными полномочиями и предотвратить использование государственных средств, было принято решение об усилении контроля над уровнем дохода. Согласно действующему законодательству госслужащие в обязательном порядке должны отчитываться перед государством о доходах и расходах.

Для облегчения заполнения электронной декларации, был разработан новый продукт под названием «Справка БК», который позволяет выполнять следующие функции:

- создавать печатные формы;

- вносить требуемые налоговыми органами данные;

- контролировать корректность вводимой информации.

Пользователи отмечают множество достоинств, присущих этой программе:

- простота в использовании;

- доступность;

- экономия временного ресурса.

К тому же она выявляет неточности при заполнении справки.

Разработчики предоставляют возможность скачать «Справку БК» бесплатно без предварительной регистрации на сайте.

На этой странице предоставлена детальная информация, разъясняющая законодательный механизм борьбы с коррупцией и применении профилактических мер, в число которых входит предоставление информации о доходах и расходах субъектов, занимающих государственные должности.

После ознакомления с этими материалами можно приступать к работе с приложением, которое можно запускается при нажатии на ссылку, размещенную в нижнем углу правой части страницы. В новом окне предоставляется возможность увидеть:

- ссылку на скачивание последней версии и ее описание;

- разъяснения по заполнению декларации;

- перечисление требований к процедуре предоставления документа.

Программа оснащена достаточно удобным интерфейсом: каждое поле содержит подсказки, обозначенные знаком вопроса или перевернутым треугольником. Помимо этого удобно расположено меню, находящееся в центральной части экрана, что позволяет быстро находить нужную страницу справки. При нажатии кнопки «Печать» система в случае обнаружения ошибок выдаст список разделов, в которых они были допущены, и позволит распечатать документ только после их исправления.

Справка разделена на 6 частей, занимающих 10 страниц. Если у сотрудника есть супруг, супруга или несовершеннолетние дети, он обязан предоставить сведения об их доходах в отдельных документах.

Дата заполнения выставляется по умолчанию в соответствии с текущей датой, однако при необходимости в последнем разделе документа можно прописать необходимое число. В этом же разделе можно поменять шрифт текста.

Полный перечень лиц, обязанных подавать налоговую декларацию

Согласно пункту 1 статьи 229 Налогового кодекса РФ (по форме — 3-НДФЛ) представляется налогоплательщиками, указанными в статьях 227, 2271 и 228 НК. В указанных статьях содержится исчерпывающий перечень лиц, обязанных подать декларацию до 30 апреля. К таким лицам относятся:

-

Лица, получившие доходы:

-

от продажи имущества, если такое имущество находилось в собственности на момент продажи (например, от продажи квартиры, дачи, гаража, автомобиля и т. п.), а также от продажи имущественных прав;

-

по (например, доходы от сдачи имущества в наём () квартиры, дачи, гаража, автомобиля и т. п.);

-

в порядке в денежной или натуральной форме (, транспортные средства, акции, доли, паи и т.д.) от лица, не являющегося или ;

-

в виде вознаграждения, выплачиваемого им как (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

-

при получении которых не был удержан налог (к примеру, при выплате зарплаты работнику по решению суда). При этом надо иметь в виду, что обязанность по уплате НДФЛ самим возникает только после того, как он об этом узнает. Следовательно, работодатель (бывший работодатель) обязан письменно уведомить налоговую инспекцию и работника о том, что с дохода работника работодателем налог не был удержан.

Достаточно долго налоговики не могли внятно разъяснить в — какой форме должно быть такое уведомление. Наконец, это случилось: по мнению ФНС работодатель обязан уведомить работника путем выдачи справки о доходах ().

Письмом от 10.04.2017 № БС-4-11/6723@ ФНС России разъяснила следующее:

-

не обязано представлять декларацию по доходам, полученным с 01.01.2016, при получении которых налоговыми агентами не был удержан налог (в том числе с выплат штрафов физическим лицам, предусмотренных законодательством РФ), сведения о которых представлены налоговыми агентами в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК;

-

в этом случае физ. лицо уплачивает НДФЛ не позднее 1 декабря года, следующего за истекшим , на основании направленного налоговым органом налогового уведомления об уплате налога;

-

налогоплательщики вправе подать налоговую декларацию в налоговый орган по месту жительства (например, с целью получения налоговых вычетов);

-

в налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, если иное не предусмотрено данным пунктом, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 НК (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 НК), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных статьями 218 — 221 НК.

в виде выигрышей в лотерею, тотализатор или других рисковых играх, от участия в акциях, конкурсах и т.п.;

от источников, находящихся за границей (за исключением российских военнослужащих и некоторых других категорий), если они являются налоговыми резидентами РФ

Лица, желающие получить через ФНС:

Схематично это можно показать так:

Куда подавать налоговую декларацию

Подавать налоговую декларацию необходимо в налоговую инспекцию по месту жительства (постоянной регистрации (прописки)).

Куда сдавать декларацию о доходах:

Способ подачи декларации значения не имеет. Ее можно подать:

-

лично (если у Вас есть несколько часов времени, чтобы постоять в очереди в инспекции);

-

через представителя (по );

-

по почте (лучше — заказным письмом с уведомлением о вручении и описью почтового вложения);

-

через интернет (если у Вас есть электронная цифровая подпись).

Срок подачи декларации

налоговую декларацию за предыдущий год, надо подать до 30 апреля года, следующего за отчетным.

Лица, которые хотят получить социальный или имущественный налоговый вычет, вправе подать декларацию в любое время по окончании .

В том случае, если лицо, обязанное подать налоговую декларацию, не подаст до 30 апреля декларацию, оно будет привлечено к налоговой ответственности.

Ответственность предусмотрена статьей 119 Налогового кодекса РФ в виде штрафа в размере 5% от суммы налога, подлежащей уплате,но не меньше 1 000 рублей и не больше 30% от суммы налога.

Как правильно заполнить налоговую декларацию (одновременно получив имущественный налоговый вычет, т.е. «убить сразу двух зайцев»).

Что такое справка по форме банка

Как известно, форма НДФЛ-2 — это четкий бланк строгой отчетности, в котором отображаются официальные данные. Если на предприятии не вся заработная плата выплачивается официально, для подтверждения дохода сотрудника возможно заполнение документа, который выдал банк. Для определения возможности кредитования и назначения кредитного лимита в справке по форме банка обязательно отображается следующая информация:

- ФИО физического лица;

- должность на текущий момент;

- общий стаж работы на предприятии;

- срок действия трудового договора;

- средний заработок за последние 3 или 6 месяцев.

Когда необходима справка 2 ндфл

Как показывает практика, справка о доходах по форме 2-НДФЛ обычно требуется физическим лицам в следующих ситуациях:

- по требованию банковского учреждения для оформления одного из видов кредитных продуктов;

- при необходимости составления декларации по форме НДФЛ-3, куда обязательно вносятся данные из НДФЛ-2;

- для предоставления на новом месте работы с целью получения стандартных налоговых вычетов, которые предусмотрены нормами действующего законодательства.

Кто может взять 2 ндфл по форме банка

Выше уже было оговорено, что данная справка — это бланк с информацией об официальных доходах и уплаченных с них налоговых отчислений. Обычно такого объема информации для банка достаточно, потому что в справке указано:

- наименование предприятия, его адрес, код ОГРН, расчетный счет;

- ФИО и должность работника в компании;

- ИНН, гражданство, дата рождения сотрудника;

- размер его доходов за требуемый период;

- данные о предоставленных физическому лицу налоговых вычетах и о сумме перечисленного в государственный (местный) бюджет НДФЛ.

Кроме указанной информации банк может затребовать данные:

- среднемесячный доход;

- контактный номер телефона бухгалтерии и отдела кадров предприятия;

- другую информацию.

Заполнение формы для ИФНС

Заголовок

Вверху страницы прописываются ИНН и КПП организации или ИП и номер страницы. Далее заполняются такие сведения:

- порядковый номер справки;

- отчетный год;

- признак — цифровой код, означающий основание представления сведения о доходах:

- 1 — НДФЛ с доходов удержан;

- 2 — НДФЛ удержать не удалось;

- 3 — справка подана правопреемником, НДФЛ удержан;

- 4 — справка подана правопреемником, но НДФЛ не удержан.

- номер корректировки;

- код налогового органа;

- наименование налогового агента — компании или ФИО предпринимателя;

- информация о реорганизации, если она была;

- код ОКТМО;

- контактный телефон.

Раздел 1. Данные о физическом лице — получателе дохода

В этом разделе нужно указать данные сотрудника:

- ИНН;

- фамилия, имя и отчество;

- статус:

- 1 — налоговый резидент РФ;

- 2 — налоговый нерезидент РФ;

- 3 — высококвалифицированный специалист-нерезидент;

- 4 — участник Госпрограммы по добровольному переселению в Россию соотечественников, нерезидент;

- 5 — иностранец либо человек без гражданства, получивший статус беженца или временное убежище в РФ, нерезидент;

- 6 — иностранец, работающий в России на основании патента.

- дата рождения;

- код страны из Общероссийского классификатора стран мира (Россия — 643);

- код вида документа (паспорт — 21);

- серия и номер паспорта.

Раздел 2. Общие суммы дохода и налога по итогам налогового периода

Во этом разделе указываются:

- общая сумма дохода;

- налоговая база;

- ставка налога;

- сумма фиксированных авансовых платежей;

- сумма налога, которую налоговый агент:

- исчислил по данным своего учета;

- удержал из дохода физического лица;

- перечислил в бюджет;

- удержал излишне или не смог удержать.

При заполнении справки с признаками 2 и 4 есть свои особенности:

- «Сумма налога исчисленная» — сумма начисленного НДФЛ;

- «Сумма налога, не удержанная налоговым агентом» — сумма налога, которая не была удержана;

- «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» — прочерки.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Этот раздел предназначен для вычетов — стандартных, социальных и имущественных. Чтобы получить вычет, кроме стандартного, сотрудник должен взять в ИФНС уведомление и передать его работодателю.

Заполняется раздел так:

- «Код вычета» — коды из Приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@;

- «Сумма вычета» — сумма по этому коду;

- «Код вида уведомления»:

- 1 — имущественный вычет;

- 2 — социальный вычет;

- 3 — уменьшение налога на фиксированные авансовые платежи;

- параметры уведомления: номер, его дата и код выдавшей ИФНС.

Блок подтверждения достоверности

В зависимости от того, кто ставит подпись на 2-НДФЛ, нужно указать код:

- 1 — документ подписал сам налоговый агент или правопреемник;

- 2 — документ подписал законный представитель.

Справку может подписать директор организации или предприниматель, правопреемник, а также доверенное лицо. В последнем случае в нижней строке прописываются наименование и реквизиты доверенности. Выше нужно указать ФИО представителя.

Приложение

В Приложении необходимо указать сумму дохода и вычета (при наличии) за каждый месяц, а также соответствующий им код. Стандартные, социальные и имущественные вычеты не указываются. Данные вносятся в хронологическом порядке.

В столбце «Код дохода / Код вычета» нужно указать соответствующий код из приказа № ММВ-7-11/387@.

Приложение № 1. Коды документов, удостоверяющих личность

| Код документа | Наименование документа |

|---|---|

| 21 | Паспорт гражданина Российской Федерации |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина Российской Федерации |

| 15 | Разрешение на временное проживание в Российской Федерации |

| 19 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего Российской Федерации |

| 91 | Иные документы |

Приложение № 2. Коды форм реорганизации (ликвидации)

| Код | Наименование |

|---|---|

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| Ликвидация |

Инструменты в кабинете декларации

При заполнении декларации у вас будут под рукой несколько инструментов, которые помогут вам в заполнении документа. Один из них — это онлайн помощь. Если у вас возникнут какие-то проблемы или вы не поймете как-то заполнять, то вы можете нажать на зеленый маркер на экране справа и попросить о помощи в режиме онлайн специалиста.

Также, при заполнении вы можете видеть, на какой стадии тот или иной пункт. Например, карандаш означает, что вы сейчас редактирует определенный пункт, серый часы указывает, что вы еще не редактировали этот объект, красный восклицательный знак – что в этой рубрике у вас возникла ошибка и вы не заполнили обязательный пункт.

Способы подачи декларации в налоговую

Документ подается вместе с другими бумагами, подтверждающими расходы физлица:

- выписка 2-НДФЛ или из ЕГРН;

- договор о покупке квартиры;

- справка из банка об уплаченных процентах;

- договор дарения и т. д.

Декларацию подают:

- при личном визите в ФНС или через представителя;

- в электронном виде;

- заказным письмом по почте.

Личный визит или через представителя

Гражданин может посетить ИФНС по месту жительства или регистрации и передать пакет документов сотруднику учреждения. Инспектор проверит правильность заполнения бланка. Представитель при наличии нотариально заверенной доверенности может подать документы от лица другого человека.

Отправка письмом по почте

В конверт А4 вкладывают заполненную декларацию и пакет документов. Обязательно проводят опись вложения в 2 экземплярах: один остается у почтальона, а второй направляется в ИФНС.

Отправляют 3-НДФЛ ценным письмом.

В электронном виде

При подаче декларации через интернет отчетный файл формируется автоматически. Для отправки нужна электронная подпись или регистрационная карта с учетными данными. Минус способа – периодические технические неполадки на ресурсе.

Портал Госуслуги

- Регистрация на сайте. Гражданин вводит Ф.И.О., номер мобильного или электронную почту. В СМС или письмом на email придет пароль.

- Процедура подтверждения личных данных. В профиле заполняется СНИЛС, информация из паспорта.

- Получение ЭЦП в аккредитованном удостоверяющем центре.

- Авторизация на портале Госуслуги.

- Заполнение электронной версии декларации З-НФДЛ.

- Подпись бланка ЭЦП.

- Проверка декларации ИФНС.

- Результат отобразится на вкладке личного кабинета через 3 месяца.

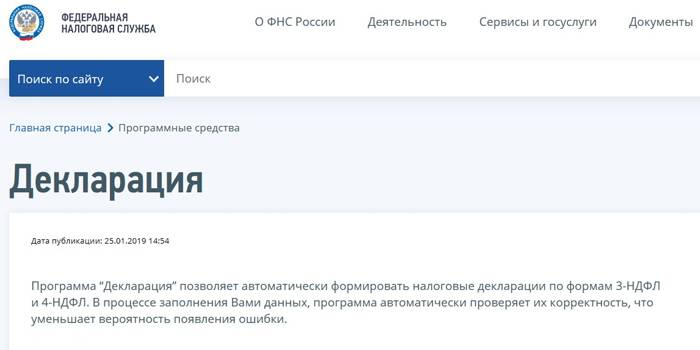

Программа «Декларация» на сайте ФНС

Приложение автоматически формирует документы по формам 3-НДФЛ, 4-НДФЛ, проверяет оформление заполненного бланка. На официальном сайте присутствует инструкция по установке программы на компьютер.

После заполнения бланк распечатывают и подают в ИФНС по месту учета или отправляют заполненный документ через личный кабинет налогоплательщика.

Инструкция:

- Сохраните файл формата xml.

- Авторизуйтесь на сайте ИФНС.

- Перейдите в раздел «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ».

- Выберите пункт «Направить сформированную декларацию».

- Выберите год отчета и файл.

Личный кабинет налогоплательщика

Физлицу нужно зарегистрироваться на официальном сайте ФНС. Для этого потребуется регистрационная карта, ЭЦП или учетная запись в Единой системе идентификации и аутентификации.

Для отправки отчета нужно подписать бланк неквалифицированной цифровой подписью.

Как получить ЭЦП в личном кабинете налогоплательщика:

- Откройте раздел «Профиль».

- Кликните по строке «Получение сертификата ключа проверки электронной подписи». Сформируйте запрос.

- Выберите вариант хранения ЭЦП. Проверьте личные данные. Введите пароль для доступа к ЭЦП. Отправьте запрос на формирование сертификата.

- После формирования ЭЦП появится надпись «Сертификат успешно выпущен».

Порядок действий после авторизации:

- Перейдите во вкладку «Налог на доходы ФЛ и страховые взносы». Выберите «3-НДФЛ».

- Кликните на строку «Заполнить/отправить декларацию онлайн».

- Нажмите на кнопку «Заполнить новую декларацию».

- Поля с Ф.И.О. заполняются автоматически. При указании ИНН сведения о гражданстве, дате и месте рождения вводить не надо. Проверка данных проводится автоматически.

- После заполнения бланка загрузите подтверждающие справки через кнопку «Добавить документ».

- После сохранения документов откройте раздел «Подписать ключом усиленной неквалифицированной электронной подписи, который хранится в защищенном хранилище ФНС России». Введите пароль, нажмите на кнопку «Подписать и направить».

- Информация о приеме документов отображается на вкладке «История документооборота». Заявление на возврат налога заполняется отдельно.

Правила заполнения

Общие правила внесения сведений:

- В первую очередь следует внести ФИО, дату рождения и паспортные данные заявителя, потом можно приступать к работе над файлами членов семьи.

- Во избежание путаницы при работе с документом, колонки оснащены сносками «*» и «**», поясняющими какую информацию следует вносить.

- Когда не находится нужное значение, можно выбрать поле «Иное» и вносить сведения в текстовом режиме.

- Количественные значения каждого показателя необходимо вносить с точностью до копеек. После того, как была введена нужная величина, нужно нажать Enter. Если возникла потребность отредактировать данные в таблицах, можно нажатием левой кнопкой мыши на пиктограмму, находящуюся в ячейках, поменять исходную информацию. Удаление строк происходит по такому же принципу.

- Если программа обнаружит ошибки в заполнении, она выделит соответствующий фрагмент красным цветом и поставит восклицательный знак, содержащий ключ к исправлению неточности.

- Каждую минуту все данные автоматически сохраняются. При необходимости можно сохранить документ в ручном режиме, нажав на кнопку «Сохранить».

- В поля, в которых нет необходимости вносить информацию, не следует ставить прочерк или символы «Z», «0». Вместо них следует вписать фразу «не имею» или «не имеет».

- После заполнения всех колонок и сохранения внесенной информации, справку следует распечатать. Если в процессе заполнения не были заполнены все обязательные поля, то программа перед выводом на печать проинформирует пользователя о некорректном составлении документа. После того, как документ будет распечатан, нужно проверить его на предмет дефектов печати. Не допускается к подаче справка, содержащая полосы или пятна, которые могут появляться при наличии некачественного картриджа.

- Поправка неточностей с помощью корректора или исправлений, выполненных ручкой, не допустимо.

- Прошивать или скреплять листы с помощью скрепок не разрешено.

СПО оснащено достаточно удобным для работы интерфейсом

На каждой странице, за исключением последней, в правом нижнем углу следует поставить подпись. Необходимо проследить, чтобы она не занимала пространство, отведенное под штрих коды.

Пошаговая инструкция по заполнению

Для начала работы с программой необходимо выполнить одно из перечисленных действий:

- если СПО запускается в первый раз, следует выбрать функцию «Создать новый пакет документов»;

- если ранее уже составлялись декларации, нужно выбрать функцию «Создать пакет документов».

Далее нужно вносить данные, руководствуясь приведенной инструкцией.

Таблица 1. Инструкция по заполнению

| Шаг | Описание |

|---|---|

| Шаг №1 | Заполнить графу, в котором предоставляются сведения о заявителе. Следует указать:полное название организации, которая запрашивает эту справку; тип документа: основной или уточняющий; причину, по которой составляется справка; личные, контактные и паспортные данные налогоплательщика и род занятий; отчетный период. |

| Шаг №2 | После внесения этой информация следует мышкой нажать на окошко «Следующий раздел» и внести данные о прибыли, независимо от их источника. |

| Шаг №3 | Затем нужно внести сведения о затратах, осуществленных на протяжении отчетного периода. Предоставляется возможность указать информацию о приобретении недвижимости, ценных бумаг и прочих расходах. Если подобных сделок не было совершено, эту страницу не надо заполнять. Все страницы, которые нет необходимости заполнять, следует пропускать и переходить к следующим. |

| Шаг №4 | При наличии в собственности имущества или транспортных средств, нужно заполнить соответствующие разделы. |

| Шаг №5 | В нести информацию, касающуюся банковских счетов и вкладов. Также следует упомянуть акции и ценные бумаги, если таковые имеются. |

| Шаг №6 | Перечислить используемые объекты недвижимости, такие, например, как арендуемая квартира. |

| Шаг №7 | Предоставить сведения о денежных обязательствах в виде заемов, ссуд или кредитов. |

Сведения о заявителе

Данные о прибыли

Сведения об имуществе

Сведения о счетах в банках

По завершению составления справки нужно поставить галочку рядом с предложением «Достоверность и полноту настоящих сведений подтверждаю».

Заполненную справку можно отправлять на печать нажатием кнопки «Печать». Перед тем, как вывести данные на бумажный носитель, программа откроет окно предварительного просмотра и проставит QR-коды, необходимые для контролирующей службы.

Если есть необходимость сохранить заполненный документ на флешку, следует во время сохранения справки местом хранения вместо папки выбрать предварительно установленную в флешку. Если она уже сохранена, необходимо с помощью правой кнопкой мыши выбрать функцию «Отправить» и адресовать справку на флешку.