Утверждена новая редакция пбу 18/02

Содержание:

- Когда и кому применять ПБУ 18/02?

- Расчет отложенного налога по ПБУ 18/02 без разниц

- Налоговые ставки

- Правила для участников консолидированной группы налогоплательщиков (КГН)

- Что изменилось в стандарте

- С чего начать?

- Новый порядок с 2020 года

- Связь налогового и бухгалтерского учета

- 41 «Товары» в корреспонденции со счетом 90.02 «Себестоимость продаж».

- Скорректирован перечень временных разниц

- Если фирма сработала в убыток

Когда и кому применять ПБУ 18/02?

Согласно п. 2 названного приказа изменения, отраженные в нем, должны применяться с отчетности за 2020 год – то есть фактически при ведении бухгалтерского учета с 01.01.2020. Стоит заранее подготовиться к новшествам, чтобы безболезненно перейти на их применение. Кроме того, данный приказ позволяет применять обозначенные поправки досрочно, то есть уже при ведении бухучета в 2019 году.

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать организации, которые вправе применять упрощенные способы ведения бухучета, включая составление упрощенной бухгалтерской (финансовой) отчетности.

Лишены возможности вести упрощенный бухучет, а значит, обязаны следовать правилам ПБУ 18/02 (конечно, при ведении коммерческой деятельности и наличии выручки) такие экономические субъекты:

-

организации, бухгалтерская (финансовая) отчетность которых подлежит обязательному аудиту по законодательству РФ;

-

жилищные и жилищно-строительные кооперативы;

-

кредитные потребительские кооперативы (включая сельскохозяйственные);

-

микрофинансовые организации;

-

организации государственного сектора;

-

политические партии, их региональные отделения или иные структурные подразделения;

-

коллегии адвокатов;

-

адвокатские бюро;

-

юридические консультации;

-

адвокатские палаты;

-

нотариальные палаты;

-

некоммерческие организации, включенные в предусмотренный п. 10 ст. 13.1 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях» реестр НКО, выполняющих функции иностранного агента.

Согласно п. 1 ПБУ 18/02 это положение устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль для организаций, признаваемых в установленном законодательством РФ порядке плательщиками налога на прибыль (кроме кредитных организаций и государственных (муниципальных) учреждений), а также определяет взаимосвязь показателя, отражающего прибыль (убыток), исчисленного в порядке, установленном нормативными правовыми актами по бухгалтерскому учету РФ, и налоговой базы по налогу на прибыль за отчетный период, рассчитанной в порядке, установленном законодательством РФ о налогах и сборах.

Примечательный момент: из этого пункта исключено указание на то, что применение положения позволяет отражать в бухучете и бухгалтерской отчетности различие налога на бухгалтерскую прибыль (убыток), признанного в бухучете, и налога на налогооблагаемую прибыль, сформированного в бухучете и отраженного в декларации по налогу на прибыль.

Расчет отложенного налога по ПБУ 18/02 без разниц

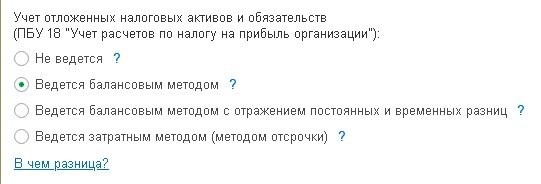

Компания 1С учла поправки в ПБУ 18/02 и внесла соответствующие изменения в программное обеспечение в части исчисления отложенного налога без учета разниц. Однако в 1С также остаются варианты использования ПБУ 18/02, которые применялись ранее. Пользователь может увидеть это через настройки учетной политики, зайдя во вкладку «Главное», где ему предоставляется возможность сделать выбор варианта учета ОНА и ОНО (рис. 1).

Для того чтобы учет ОНА и ОНО в 1С:Бухгалтерия 8 велся на основании принятых поправок в ПБУ 18/02 (т.е. с использованием балансового метода без учета разниц), в план счетов были внесены изменения. К сч. 99.02 «Налог на прибыль» были открыты дополнительные субсчета третьего порядка:

- 99.02.О — «Отложенный налог на прибыль»;

- 99.02.Т — «Текущий налог на прибыль».

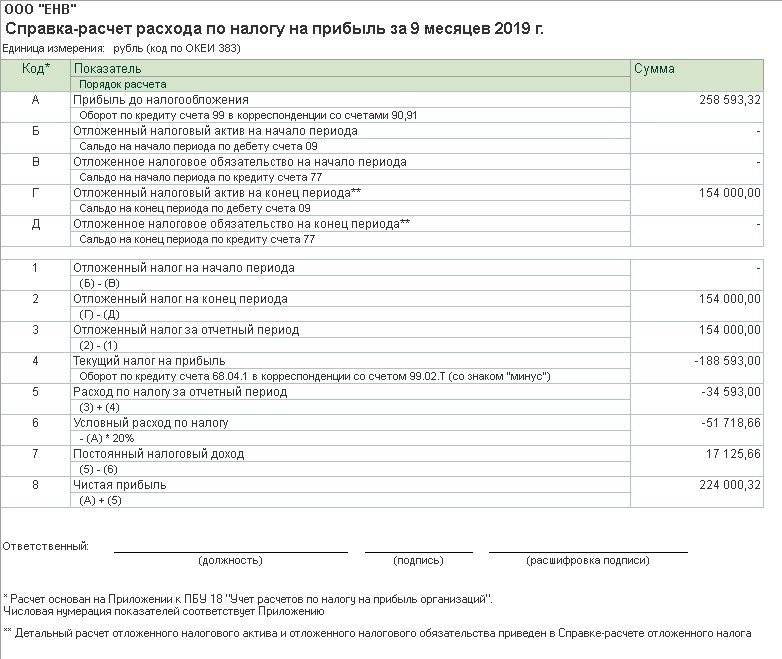

Когда пользователь производит исчисление налога на прибыль, размер текущего налога по сведениям налогового учета отображается по Кт 68.04.1 «Расчеты с бюджетом» и Дт сч. 99.02.Т. В этот же момент налоги разносятся по разным уровням бюджета. Исчисление текущего налога на прибыль можно подтвердить справкой-расчетом — ее форма осталась прежней.

При исчислении отложенного налога согласно ПБУ 18/02 на основании проведения регламентной операции конкретно по всем видам активов или обязательств устанавливаются временные разницы. Затем производится исчисление суммы самого отложенного налога.

Временные разницы определяются как разницы между балансовой и налоговой стоимостью актива или обязательства.

Отложенный налог определяется умножением сальдо временных разниц (по виду актива или обязательства) на ставку налога. Корреспонденция составляется на основании сравнения отложенного налога на отчетную дату и на начало года.

- Суммы ОНА указываются по Дт (Кт) 99.02.О и Кт (Дт) 09.

- Суммы ОНО указываются по Дт (Кт) 99.02.О и Кт (Дт) 77.

В справке-расчете по отложенному налогу на прибыль можно ознакомиться с конкретным исчислением ОНА и ОНО. Если в учете используется балансовый метод, т.е. без отображения постоянных и временных разниц, то в эту справку включаются дополнительные показатели — балансовая и налоговая стоимость активов и обязательств.

На основании поправок к ПБУ 18/02 в отчете о финансовых результатах произведено уточнение состава и названия показателей, которые раскрывают размер налога на прибыль. Указанное новшество введено на основании Приказа Минфина от 19.04.2019 г. № 61н. Расшифровка этих показателей в 1С содержится в справке-расчете «Расход по налогу на прибыль» (рис. 2).

При использовании балансового метода без отражения в учете разниц по-прежнему можно будет формировать отчетную форму — «Анализ учета по налогу на прибыль». Главная отличительная черта состоит в том, что разницы не подразделяются на постоянные и временные. На основании данного отчета пользователи смогут получать детальную информацию по всем показателям с возможностью их расшифровки и конкретизацией по документам. Их можно будет открывать через отчет, а если есть необходимость — корректировать информацию, содержащуюся в документах.

Нововведения, касающиеся ПБУ 18/02, а также Рекомендация БМЦ дают возможность пользователям использовать новый подход при учете расчетов по налогу на прибыль. На его основании значительно упрощается использование ПБУ 18/02 непосредственно в 1С.

Чтобы понять корректно ли ведется учет в 1С с учетом изменений в законодательстве и новыми правилами в вашей системе, вы можете заказать аудит информационной базы 1С.

Аудит базы 1с поможет вам, как подготовиться к годовой отчетности, так и проверить качество информации в вашей программе 1С. Мы поможем определить ошибки в 1С, сделаем проверку корректности регистрации документов в 1С, поможем найти проблемные операции и регистры, поможем устранить ошибки.

Звоните специалистам Первого Бита, они расскажут как это сделать.

Блокировка доступа в ИС ЭСФ

Переход с ЕНВД на другие системы налогообложения

Налоговые ставки

Общая налоговая ставка составляет 20%, из них с 2017 по 2020 год 3% зачисляется в федеральный бюджет, 17% — в бюджеты субъектов РФ.

Законами субъектов РФ размер ставки может быть уменьшен для отдельных категорий налогоплательщиков в части сумм налога, подлежащих зачислению в региональные бюджеты. В этом случае по общему правилу размер ставки не может быть ниже 13,5%. Однако для 2017 — 2020 годов этот лимит снижен до 12,5%.

В отношении отдельных видов доходов установлены специальные налоговые ставки:

|

Вид дохода |

Налоговая ставка |

Бюджет |

Статья НК РФ |

|

Доходы иностранных организаций, не связанные с деятельностью в |

20% |

федеральный |

1 п. 2 ст. 284 НК РФ |

|

Доходы иностранных организаций, не связанные с деятельностью в |

10% |

федеральный |

2 п. 2 ст. 284 НК РФ |

|

Доходы, полученные в виде дивидендов российскими организациями — общая ставка — ставка при соблюдении определенных условий |

13% 0% |

федеральный |

пп. 2 п. 3 ст. 284 НК РФ пп. 1 п. 3 ст. 284 НК РФ |

|

Доходы, полученные в виде дивидендов иностранными организациями |

15% |

федеральный |

пп. 3 п. 3 ст. 284 НК РФ |

|

Доходы в виде процентов по государственным и муниципальным |

15% |

федеральный |

пп. 2 п. 4 ст. 284 НК РФ |

|

Доходы в виде процентов по муниципальным ценным бумагам, |

9% |

федеральный |

|

|

Доходы в виде процентов по государственным и муниципальным |

0% |

— |

пп. 3 п. 4 ст. 284 НК РФ |

|

Доходы по ценным бумагам (за исключением доходов в виде |

30% |

— |

п. 4.2 ст. 284 НК РФ |

|

Прибыль, полученная Банком России от осуществления деятельности, |

0% |

— |

п. 5 ст. 284 НК РФ |

|

Прибыль сельскохозяйственных товаропроизводителей, не перешедших |

0% |

— |

п. 1.3 ст. 284 НК РФ, п. 3 ст. 1, п. 1 ст. 2, ч. 1 ст. 3 Закона |

|

Прибыль участников проекта «Сколково», прекративших |

0% |

— |

статья 246.1 НК РФ |

|

Налоговая база организаций, осуществляющих медицинскую и (или) |

0% |

— |

п. п. 1.1, 3, 4 ст. 284, ст. 284.1 НК РФ |

|

Налоговая база по операциям, связанным с реализацией или иным |

0% |

— |

п. 4.1 ст. 284, ст. 284.2 НК РФ |

|

Прибыль от деятельности, осуществляемой в технико-внедренческой |

0% |

федеральный |

п. 1.2 ст. 284 НК РФ |

|

Налоговая база участников регионального инвестиционного проекта |

0% |

федеральный |

п. 1.5 ст. 284, п. 1 ст. 284.3 НК РФ |

|

Налоговая база резидентов территории опережающего |

0% |

федеральный |

п. 1.8 ст. 284 НК РФ |

Правила для участников консолидированной группы налогоплательщиков (КГН)

Комментируемым приказом вводятся отдельные положения для консолидированных групп налогоплательщиков (КГН). В частности, сказано, что участник КГН определяет временные и постоянные разницы исходя из налоговой базы, включаемой в налоговую базу по КГН в соответствии с налоговым законодательством. Текущий налог на прибыль участниками КГН формируется на отдельном счете по учету расчетов с участниками консолидированной группы. На этом счете в бухучете ответственного участника КГН отражается сумма налога на прибыль по группе в целом, подлежащая уплате в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухучета в соответствии с законодательством РФ о налогах и сборах.

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

С чего начать?

Сразу скажем, что ПБУ актуально для тех предприятий, у которых сумма доходов и расходов в бухгалтерском учете и для целей налогообложения не совпадает. Ведь основная идея ПБУ 18/02 заключается в том, что каждая сумма, которая по-разному отражается в бухгалтерском и налоговом учете, должна быть учтена при корректировке «бухгалтерского» налога на прибыль. Оно и понятно. Согласно ПБУ 10/99 «Расходы организации» в бухгалтерском учете все расходы, понесенные в течение года, отражаются на счетах 90, 91 и 99. И соответственно учитываются при расчете прибыли или убытка, получаемого в результате сопоставления дебетового и кредитового оборота по счету 99 «Прибыли и убытки» на конец каждого отчетного периода.

В налоговом же учете расходами признаются лишь те суммы, которые уменьшают прибыль. И если какая-либо трата в бухучете включается в расходы, а в налоговом — нет (или наоборот), то финансовый результат будет различаться. И тогда «бухгалтерский» налог на прибыль как раз и придется доводить до той суммы, которая показана в декларации.

Аналогичная ситуация складывается и с доходами — их состав в бухгалтерском и налоговом учете не всегда одинаков. Поэтому корректировать прибыль придется еще и в том случае, когда в одном учете поступления вы включили в доходы, а в другом — нет.

Таким образом, прежде всего вам нужно определить, по каким операциям у вас различен бухгалтерский и налоговый учет. И на тех счетах, где отражаются эти операции, выделять обособленно суммы, учитываемые при расчете налога на прибыль, а также те, которые на налогообложение не влияют.

Некоторые специалисты рекомендуют к таким счетам открыть еще и дополнительные субсчета, куда списывать все эти разницы. Однако, по нашему мнению, можно пойти более простым путем, а именно учитывать «разницы» на забалансовых счетах. Дело в том, что сами по себе суммы расхождений между бухгалтерским и налоговым учетом ни в балансе, ни в Отчете о прибылях и убытках не отражаются. ПБУ 18/02 требует лишь, чтобы эти отклонения были учтены при корректировке налога на прибыль. Поэтому бухгалтеру удобно в течение определенного периода времени (например, месяца) суммировать все возникшие разницы на одном счете. А затем сразу всю их сумму учесть при корректировке.

Таким образом, мы рекомендуем открыть следующие забалансовые счета:

- 200 «Постоянные разницы, увеличивающие бухгалтерскую прибыль»;

- 201 «Постоянные разницы, уменьшающие бухгалтерскую прибыль».

В тот момент, когда бухгалтер обнаружил расхождение учетных данных в бухгалтерском и налоговом учете, сумму отклонений он должен отнести на соответствующий забалансовый счет. А после того, как разница будет учтена при корректировке налога на прибыль, с забалансового счета ее нужно списать.

Понятно, что все различия бухгалтерского и налогового учета в конечном итоге могут сводиться к двум операциям. Первая — бухгалтерский налог на прибыль (убыток) нужно уменьшить до «налогового». Вторая — налог на прибыль, наоборот, нужно увеличить. Чтобы это сделать, потребуется два дополнительных счета:

- счет 09 «Отложенный налоговый актив»;

- счет 77 «Отложенное налоговое обязательство».

Кроме того, мы рекомендуем открыть еще несколько дополнительных субсчетов к счету 99 «Прибыли и убытки», а именно:

- субсчет «Условный расход (доход) по налогу на прибыль»;

- субсчет «Постоянное налоговое обязательство»;

- субсчет «Постоянный налоговый актив».

О том, как использовать все эти счета, мы расскажем подробно.

Новый порядок с 2020 года

С отчетности за 2020 год организации обязаны считать разницы по ПБУ 18/02 по новым правилам (п. 2 приказа Минфина от 20.11.2018 № 236н). Их суть заключается в том, чтобы считать разницы не в разрезе отдельных доходов и расходов, а в целом по видам активов и обязательств.

Этот способ называют балансовым, поскольку бухгалтер сравнивает балансовую стоимость актива или обязательства и его стоимость для целей налогообложения (п. 8 ПБУ 18/02).

Важное изменение ПБУ 18/02 в том, что ввели новый показатель отчетности – расход (доход) по налогу на прибыль. В целом учет по новым правилам проще

Во-первых, теперь нужно учитывать разницы не пообъектно, а по видам активов и обязательств, что не так трудоемко. Во-вторых, разницы нужно считать не на момент совершения операции, а на конец отчетного периода. В-третьих, нет необходимости квалифицировать разницы, разница в стоимости активов и обязательств – всегда временная разница, что резко снижает риск ошибок

В целом учет по новым правилам проще. Во-первых, теперь нужно учитывать разницы не пообъектно, а по видам активов и обязательств, что не так трудоемко. Во-вторых, разницы нужно считать не на момент совершения операции, а на конец отчетного периода. В-третьих, нет необходимости квалифицировать разницы, разница в стоимости активов и обязательств – всегда временная разница, что резко снижает риск ошибок.

Основной минус балансового метода – нельзя не вести налоговый учет. Если при расчете разниц в разрезе доходов и расходов организации могли трансформировать данные бухучета в налоговый учет, то при балансовом методе так сделать не получится.

Формально метод в разрезе доходов и расходов не запрещен и после 1 января 2020 года. В частности, в пунктах 14 и 15 ПБУ 18/02 приведены примеры, в которых разницы считают в разрезе начисленной амортизации (то есть расхода), а не стоимости основного средства в обоих видах учета, как нужно было при балансовом методе.

Связь налогового и бухгалтерского учета

Налог организации к уплате в бюджет (текущий налог на прибыль) ПБУ 18/02 предлагает определять по выбору либо по данным налоговой декларации, либо по данным бухгалтерского учета. Как правило, учетной политикой выбирается вариант «по данным БУ». Он позволяет использовать стандартный план счетов БУ для корректного учета показателя и связывает его с условным расходом (доходом) на прибыль.

Участвующие в расчетах разницы между данными БУ и НУ могут иметь постоянный и временный характер:

- временные – данные отражаются по БУ и НУ в разных периодах;

- постоянные – данные признаются либо в БУ либо в НУ.

Временные разницы проявляются затем в виде отложенных налоговых активов и обязательств (ОНА и ОНО). Они образуются вычитанием по итогам года стоимости активов по балансу и стоимости активов для целей НУ; стоимости обязательств по балансу и стоимости обязательств для целей НУ. Если стоимость активов по балансу больше, возникает налогооблагаемая разница. Если стоимость активов, напротив, по балансу меньше, будет вычитаемая разница. Обязательства: их стоимость по балансу больше – вычитаемая разница; стоимость по балансу меньше – налогооблагаемая разница.

Все разницы на конец периода складываются и приводятся к одному значению. Аналогичный алгоритм применяется к разницам на начало года. Далее значения начала и конца периода сравниваются между собой. Вычитаемые разницы складываются (со знаком +), налогооблагаемые разницы складываются (со знаком -). Вычитаемая разница начала года погасится налогооблогаемой разницей конца года, и получится налогооблагаемая сумма. Обратно – налогооблагаемая разница начала года гасится вычитаемой разницей конца года.

ОНА = вычитаемая разница* СтН. ОНО = налогооблагаемая разница*СтН.

Постоянные разницы проявляются в виде постоянных налоговых доходов и расходов (ПНД и ПНР). Они исчисляются так:

- суммируется текущий налог на прибыль и отложенный налог на прибыль (текущий НП берется со знаком минус);

- от результата нужно отнять условный расход или доход по налогу на прибыль (расход берется с минусом, доход – с плюсом).

Напомним, что отложенный налог на прибыль есть сумма налога, полученная умножением временной разницы на налоговую ставку. В зависимости от результата (+ или -) имеем либо ПНР (со знаком -), либо ПНД (со знаком +).

Таким образом, связь между условным расходом (доходом) по налогу на прибыль и налогом на прибыль по данным НУ можно выразить схемой

Нб * СтН = УР (УД) + ПНР – ПНД + ОНА – ОНО, где Нб – база по налогу на прибыль согласно НУ.

Согласно ПБУ 18/02, условный расход (доход) отражается в бухучете обособленно от суммы налогооблагаемой прибыли либо убытка. Он не отражается в бухгалтерской отчетности. Для учета условных доходов и расходов используется отдельный субсчет по счету 99.

Основные проводки начисления такие:

- Дт 99 Кт 68 – условный расход, если была получена прибыль;

- Дт 68 Кт 99 – условный доход, обратная проводка при получении убытка.

Разницы и между БУ и НУ отражаются проводками:

- Дт 09(68) Кт 68(09) – зафиксирован (погашен) ОНА;

- Дт 68 (77) Кт 77(68) – зафиксировано (погашено) ОНО;

- ДЕБЕТ 99 КРЕДИТ 68 – зафиксирован ПНР;

- ДЕБЕТ 68 КРЕДИТ 99 – зафиксирован ПНД.

Внимание! В настоящее время термин «налоговый убыток» не применяется. Согласно НК РФ, налог на прибыль не может иметь отрицательное значение

Если по периоду расходы превышают доходы, налоговая база равна нулю и налог на прибыль также равен нулю (ст. 274-8 НК РФ).

Пример

В настоящее время действует общая ставка налога на прибыль 20%. Пусть прибыль по данным БУ составляет 400 тыс. руб. Условный расход, согласно формуле: 400000*20% = 80000 руб. Дт 99 Кт 68 80000 руб.

Пусть при этом в НУ не учитывается часть амортизационных расходов, учитываемых в рамках БУ — в связи с применением разных методов начисления – 15000 руб. Текущий налог на прибыль = (400000 — 15000)*20% = 385000*20% = 77000 руб. Дт 68 Кт 77 3000 руб. — зафиксировано ОНО. Проверим: 80000 — 3000 = 77000 руб.

41 «Товары» в корреспонденции со счетом 90.02 «Себестоимость продаж».

44 «Расходы на продажу» в корреспонденции со счетом 090.07 «Расходы на продажу».

В соответствии4сэучетнойэполитикой компании для целей бухгалтерского учета на счете 44 учитываются в разрезе аналитики суммы транспортных расходов (прямые расходы для целей БУ).

Для целей налогового учета, согласно учетной политике компании, транспортные расходы относятся к прямым расходам, а суммы расходов на брокерские услуги относятся к косвенным расходам (т.е. списываются в той сумме, в которой они были понесены в отчетном периоде).

Временные разницы в соответствии с ПБУ 18/02 возникают у компании в связи с разницей между суммами амортизации ОС, начисляемыми в налоговом и бухгалтерском учете. Кроме того, в бухгалтерском учете компания создает резерв на оплату предстоящих отпусков. В налоговом учете такой резерв компанией не создается.

90 «Выручка».

Компания реализует товары, как на российском рынке.

91 «Прочие доходы и расходы».

В числе прочих доходовэи6расходов компании6учитываются положительные6и отрицательные суммовые и курсовые разницы.

При этом в части суммовых разниц компаний возникают временные разницы в соответствии с положениями ПБУ 18/02.

В Приложении 6 При расчете суммы выручки, учитываемой для целей налогообложения, суммы НДС не учитываются. Согласно приведенным данным, доходы от торговых операций за вычетом НДС для целей налога на прибыль составили: 293649эруб.

Согласно данным в Приложении 7, прочие доходы за вычетом НДС для целей налога на прибыль учитываемые в составе внереализационных составили: 39 1 2эруб. В том числе доходы от безвозмездно полученного имущества — 2 руб. Сумма не принимаемых для целей налог на прибыль доходов составила: 3 руб.

Согласно Приложению 8, сумма прямых расходов, относящихся к реализованным товарам для целей налога на прибыль составила: 177 146эруб.

Расходы на прочие расчеты, учитываемые для целей налог на прибыль в составе косвенных расходов составили: 10262эруб.

Таким образом, коммерческие расходы, учитываемые для целей налог на прибыль в составе косвенных расходов составили: 6312э руб. В том числе: расходы на амортизационные отчисления — 48 руб., расходы в виде налогов и сборов — 13 руб. (Приложение 9).

Транспортные расходы, учитываемые для целей налогового учета в составе прямых расходов составили: 446 руб.

Прочие расходы, учитываемые для целей налог на прибыль в составе внереализационных расходов составили: 43802оруб. В том числе расходы на проценты с заемных средств — 1727 руб.

Суммы убытков прошлых лет, приравниваемых к внереализационным расходам, составили: 487 руб.

Сумма налогов и сборов, учитываемая для целей НУ в составе косвенных расходов составила:о93оруб. (Приложение 10)

На основании данных расчетов были сформированы налоговые регистры по налогу на прибыль ООО «Гефест Плюс» за 1 квартал 2013 г. (Приложение 11) : Расчет налога на прибыль: 20% — 7 849 руб.

Глава 3. Совершенствование учета расчетов по налогу на прибыль в ООО «Гефест Плюс»

Скорректирован перечень временных разниц

Обновленная редакция ПБУ 18/02 устанавливает, что временные разницы образуются в результате:

- применения разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей бухгалтерского учета и целей налогообложения;

- применения разных способов формирования себестоимости проданных продукции, товаров, работ, услуг для целей бухгалтерского учета и целей налогообложения;

- применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения доходов и расходов, связанных с их продажей;

- переоценки активов по рыночной стоимости для целей бухгалтерского учета;

- признания в бухгалтерском учете обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов;

- применения разных правил создания резервов по сомнительным долгам и других аналогичных резервов для целей бухгалтерского учета и целей налогообложения;

- признания в бухгалтерском учете оценочных обязательств;

- применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения;

- убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

- прочих аналогичных различий.

Если фирма сработала в убыток

Прибыльность — не единственный результат деятельности компании за отчетный период. Довольно часто предприятия срабатывают в убыток. То есть в отчетном периоде расходы экономического субъекта превышают сумму полученного дохода.

В таком случае аванс, уплаченный компанией за предшествующий отчетный квартал или месяц, может превысить сумму начисленного ННП за текущий период. Следовательно, необходимо скорректировать данные бухгалтерского учета. Рассмотрим на конкретном примере, как это отразить в учете.

ООО «ВЕСНА» начислила аванс за 1 квартал 2019 г. в сумме 250 000 рублей. По итогам 1 полугодия сумма платежа по ННП составила 200 000 рублей. Корректируем данные следующими бухгалтерскими записями:

|

Операция |

Дебет |

Кредит |

Сумма |

|

Начислен аванс по ННП за 1 квартал 2019 г. |

99 |

68 |

250 000,00 |

|

Отражена оплата авансового платежа в бюджет |

68 |

51 |

250 000,00 |

|

Скорректирована сумма аванса за 1 полугодие 2019 г. |

СТОРНО 99 |

СТОРНО 68 |

50 000,00 (200 000 – 250 000) |

Напомним, как определить финансовый результат деятельности предприятия. Убыток или прибыль до налогообложения (проводка) определяется как разница между суммой оборотов по дебету и кредиту счета 99 в корреспонденции со счетами 90 (субсчет «Прибыль/убыток от продаж») и 91 (субсчет «Сальдо прочих доходов и расходов»). Если за отчетный период складывается кредитовый остаток, это говорит о том, что компания получила прибыль. Дебетовое сальдо на конец периода говорит о понесенных убытках.