Как ип сдать налоговую декларацию

Содержание:

- Срок сдачи декларации при прекращении деятельности на УСН

- Как пользоваться сервисом

- Общий срок сдачи декларации по УСН

- Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

- Пример заполнения в онлайн-сервисе декларации УСН Доходы

- Как ИП на УСН платить налоги в 2017 году

- Заполняем новую декларацию по УСН

- Куда подать и как?

- Налоговый календарь для ИП на УСН без работников

- Правильно заполненная декларация – это еще не все…

- Сроки и порядок сдачи декларации 3-НДФЛ

- Профессиональные сервисы

- Что изменилось

- Обязательные платежи на УСН

- Срок сдачи декларации по УСН

- Нулевая декларация

- Ответственность за нарушение срока сдачи декларации по УСН

Срок сдачи декларации при прекращении деятельности на УСН

ИП, решившие прекратить деятельность, в отношении которой применялась УСН, в первую очередь, подают соответствующее уведомление. Составляется указанный документ по форме 26.2-8 и в нем указывается дата, с которой предприниматель перестал применять упрощенку. Именно к этой дате привязывается срок сдачи декларации.

Физические лица, прекратившие деятельность на УСН, обязаны сдать декларацию в срок до 25 числа месяца, следующего за тем, когда была прекращена эта деятельность. Допустим, ИП применяет одновременно упрощенную и патентную систему налогообложения. Посчитав, что деятельность на УСН ему не выгодна, он решил ее прекратить с 1 марта 2021 года и остаться на патенте. Документ о прекращении работы на упрощенке он должен подать в течение 15 рабочих дней с даты завершения этой деятельности – до 22 марта, а декларацию – до 25 апреля.

Обратите внимание, что сменить режим в середине года нельзя. Перейти на ПСН или ОСНО упрощенец сможет только с 1 января

Для перехода ему нужно будет подать уведомление не позднее 15 января. Отчетность ИП на УСН в данном случае сдается в общие сроки, т.е. – до 30 апреля для предпринимателей и до 31 марта для организаций.

Как пользоваться сервисом

Внимание! Вы можете сформировать платёжки для оплаты налога по УСН через интернет-банк на нашем сайте.

Cервис позволяет автоматически рассчитать налог и сформировать декларацию по УСН доходы для ИП и ООО. С отчётности за 2020 год декларация формируется по новой форме, утверждённой Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@.

После оплаты декларацию можно скачать в формате PDF с двумерным штрихкодом, который принимают налоговые органы, а также в формате XML для подачи в электронном виде. Файл XML можно записать на флешку и подать вместе с обычной декларацией.

Чтобы сформировать декларацию, укажите:

- ваш ИНН,

- адрес регистрации по месту жительства (только для ИП).

Все остальные данные заполнятся автоматически.

Далее укажите ваши доходы, уплаченные страховые взносы и авансовые платежи по УСН за каждый квартал.

Если у вас не было доходов, то выберите Нулевая декларация. В этом случае доходы и платежи не заполняются.

Декларацию распечатайте в двух экземплярах, поставьте подпись и дату на стр. 001 и 002.

Подпишитесь на наш канал в Телеграм, чтобы не пропустить важные новости для предпринимателей.

Общий срок сдачи декларации по УСН

Как было сказано выше, декларация по УСН сдается всего один раз в год – по итогам налогового периода. Налоговым периодом для упрощенки является календарный год, а отчетными: 1 квартал, полугодие и 9 месяцев. За отчетные периоды декларация не подается, а лишь платятся авансовые платежи.

Срок сдачи декларации по УСН для предпринимателей и организаций разный:

- не позднее 30 апреля – для ИП;

- не позднее 31 марта – для организаций.

При этом, если крайний срок сдачи выпадает на выходной или праздничный день, то он переносится на ближайший рабочий день. Например, срок сдачи отчетности приходится на субботу, значит, он передвигается на первый рабочий день – понедельник.

Крайний срок сдачи декларации по УСН для ИП и организаций за 2020 год следующий:

- 30 апреля 2021 года – предприниматели;

- 31 марта 2021 года – компании.

Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

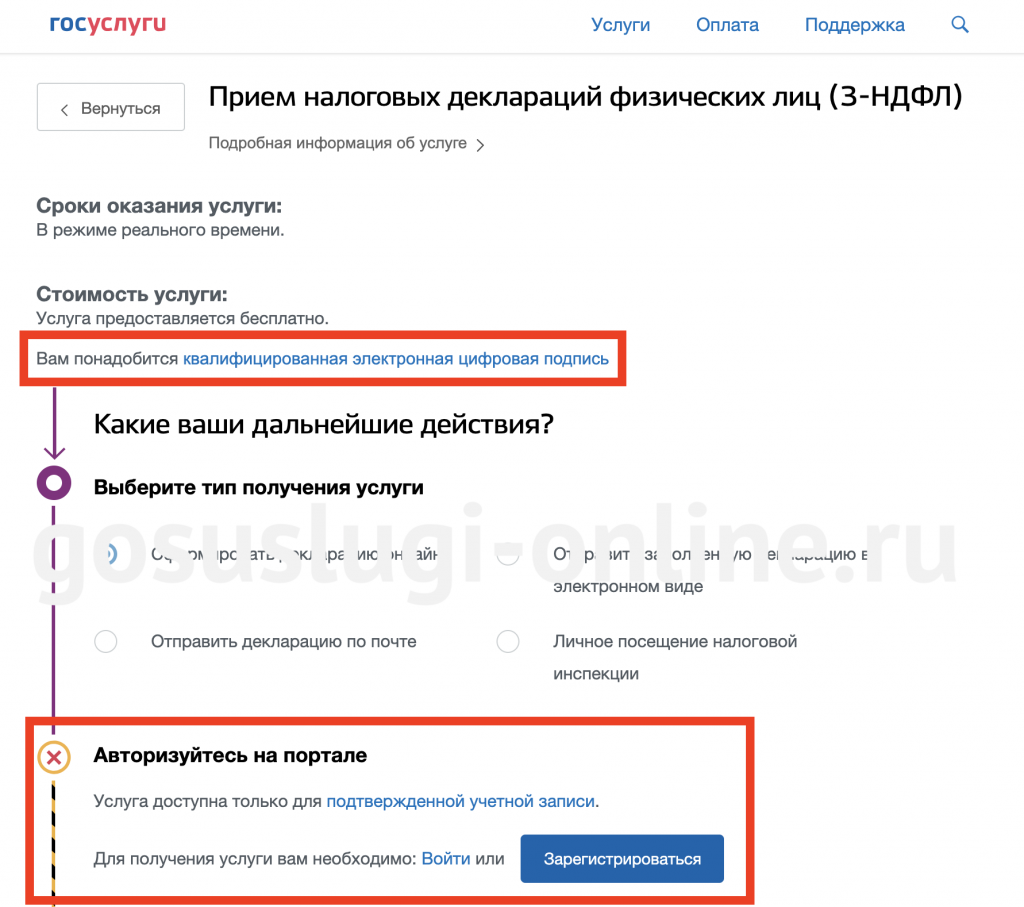

В первую очередь важно будет уточнить, что для заполнения 3-НДФЛ на сайте gosuslugi.ru необходимо соблюсти два условия:

- Чтобы воспользоваться данной услугой в электронном виде, необходимо быть зарегистрированным пользователем портала и иметь подтвержденную учетную запись.

- Для подачи декларации онлайн на сайте понадобится квалифицированная электронная подпись.

Если у вас уже есть подтвержденная учетная запись единого госпортала, осуществите вход в личный кабинет госуслуг и следуйте нашим инструкциям.

Поиск электронной услуги

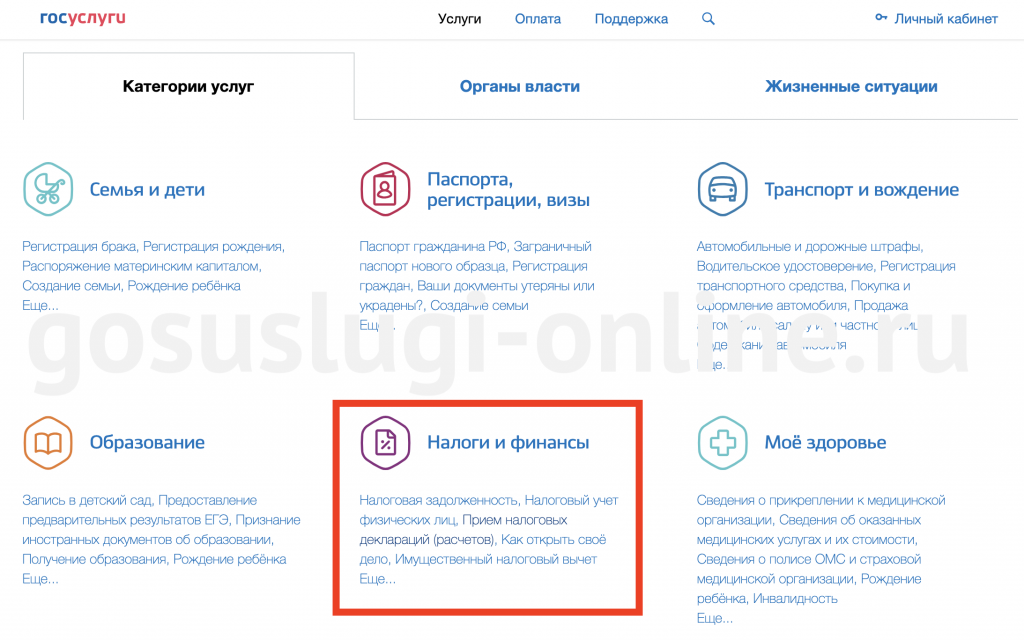

Так как мы собираемся отчитаться перед государством о собственных доходах (как физического лица) и заплатить положенные налоговые сборы, интересующую услугу логично будет искать в разделе Налоги. Для этого на главной странице портала или в общем каталоге государственных услуг для граждан необходимо найти соответствующий информационный блок:

Здесь вы можете сразу выбрать пункт «Прием налоговых деклараций (расчетов)», чтобы приступить непосредственно к процессу подачи 3-НДФЛ через Госуслуги, или перейти внутрь самого раздела «Налоги и финансы» и ознакомиться со всеми предложенными возможностями. На детальной странице раздела вы увидите список популярных услуг и жизненных ситуация, связанных с данной сферой, а также ответы на часто возникающие у населения вопросы и полезные информационные материалы.

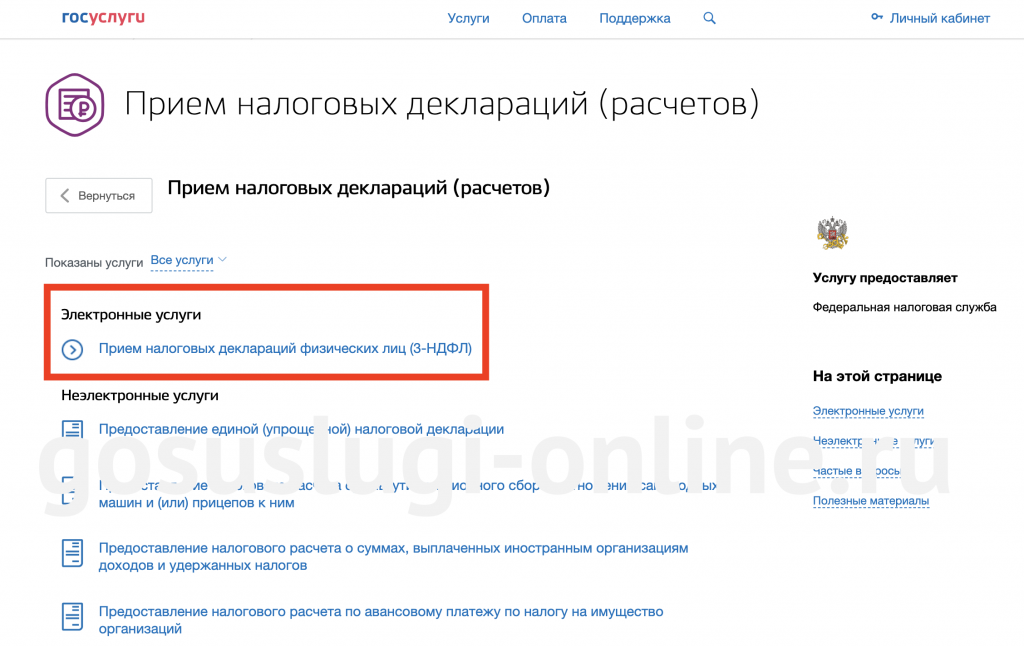

На странице услуги по приёму деклараций вы увидите полный список доступных электронных и неэлектронных услуг, как для физических лиц, так и для коммерческих предприятий и индивидуальных предпринимателей. На данный момент в электронном виде доступна только услуга «Прием налоговых деклараций физических лиц (3-НДФЛ)». Именно она нас и интересует.

Нажимаем на ссылку и переходим к заполнению требующихся форм.

Выбор способа получения услуги

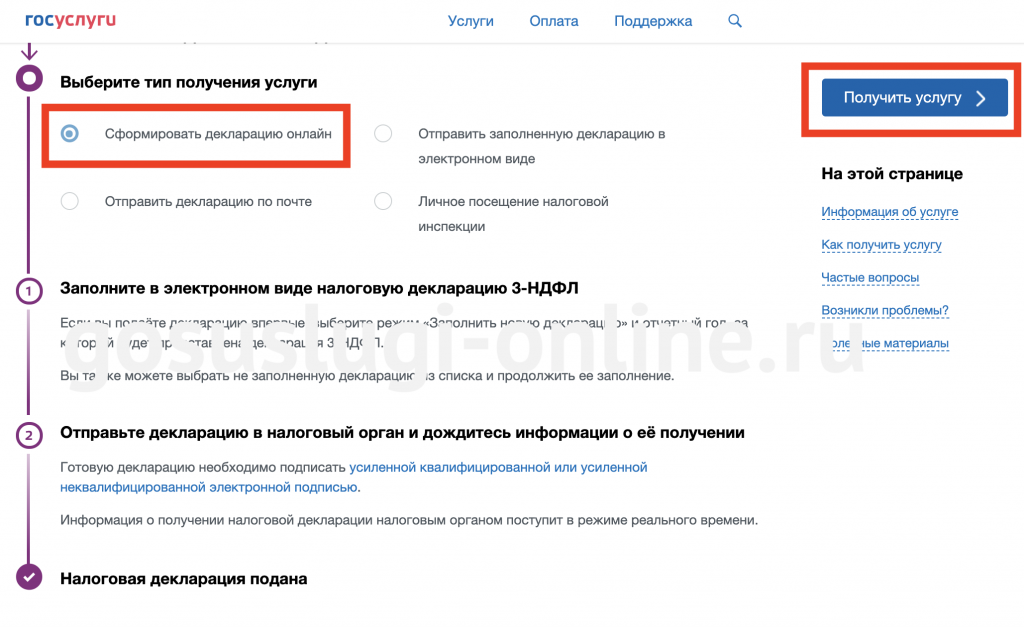

Перед вами на выбор будет представлено 4 варианта:

- Сформировать декларацию онлайн

- Отправить заполненную декларацию в электронном виде

- Отправить декларацию по почте

- Личное посещение налоговой инспекции

Для отправки информации о доходах физлица через Госуслуги, выберите первый вариант и нажмите кнопку «Получить услугу», как показано на картинке ниже:

Заполнение декларации 3-НДФЛ онлайн

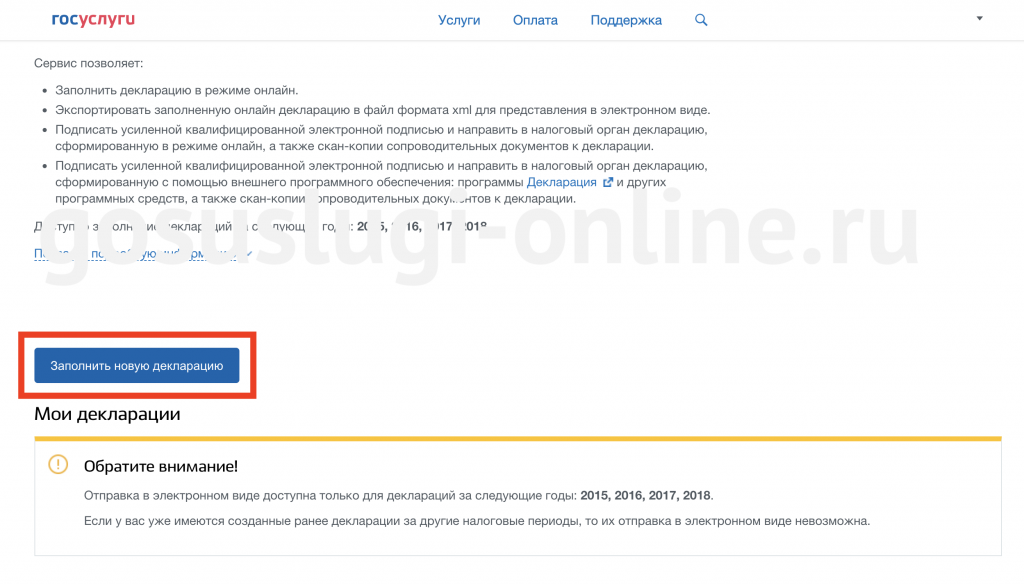

В открывшемся окне вы увидите подробное описание сервиса. Внимательно ознакомьтесь с предложенной информацией и нажмите кнопку «Заполнить новую декларацию» в конце страницы.

Через сайт госуслуг в режиме онлайн можно отчитаться только о доходах за 2015-2018 года. Выберите в открывшемся окне нужный год и перейдите далее.

Система попросит вас дать согласие на обработку предоставленных данных и передачу их на сервера ФНС. Поставьте галочку и нажмите кнопку «Продолжить».

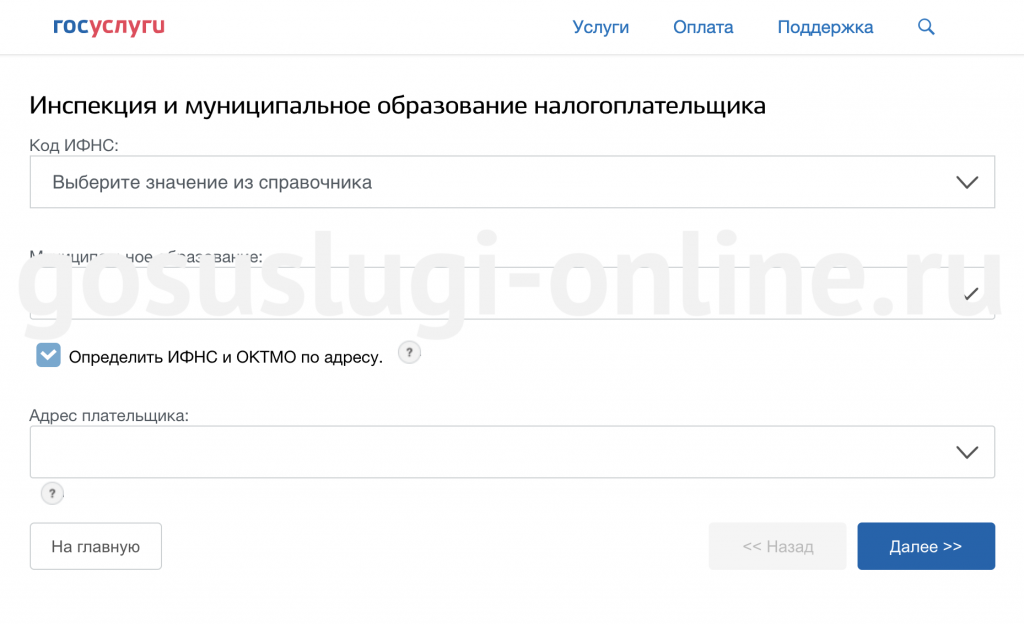

На следующем шаге необходимо будет заполнить данные декларации — сведения о вас как о налогоплательщике:

- выбрать категорию из предложенного списка;

- проверить личные и паспортные данные, которые автоматические заполнятся соответствующими данными из личного кабинета госуслуг;

- указать код ИФНС (выбрать из справочника) и ОКТМО или позволить системе определить их автоматически по вашему адресу;

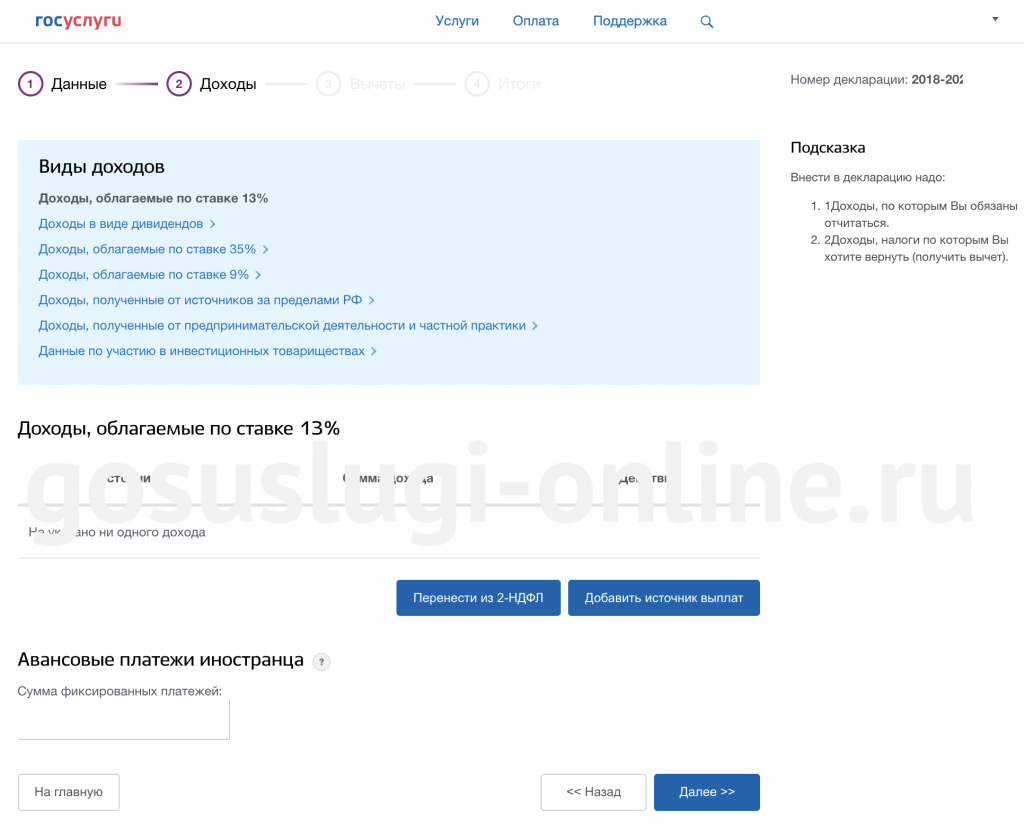

На следующем шаге требуется указать тип дохода и добавить информацию о самом доходе и его источнике, нажав на соответствующую кнопку. Заполняемые поля в появившейся форме будут зависеть от вида декларируемой прибыли.

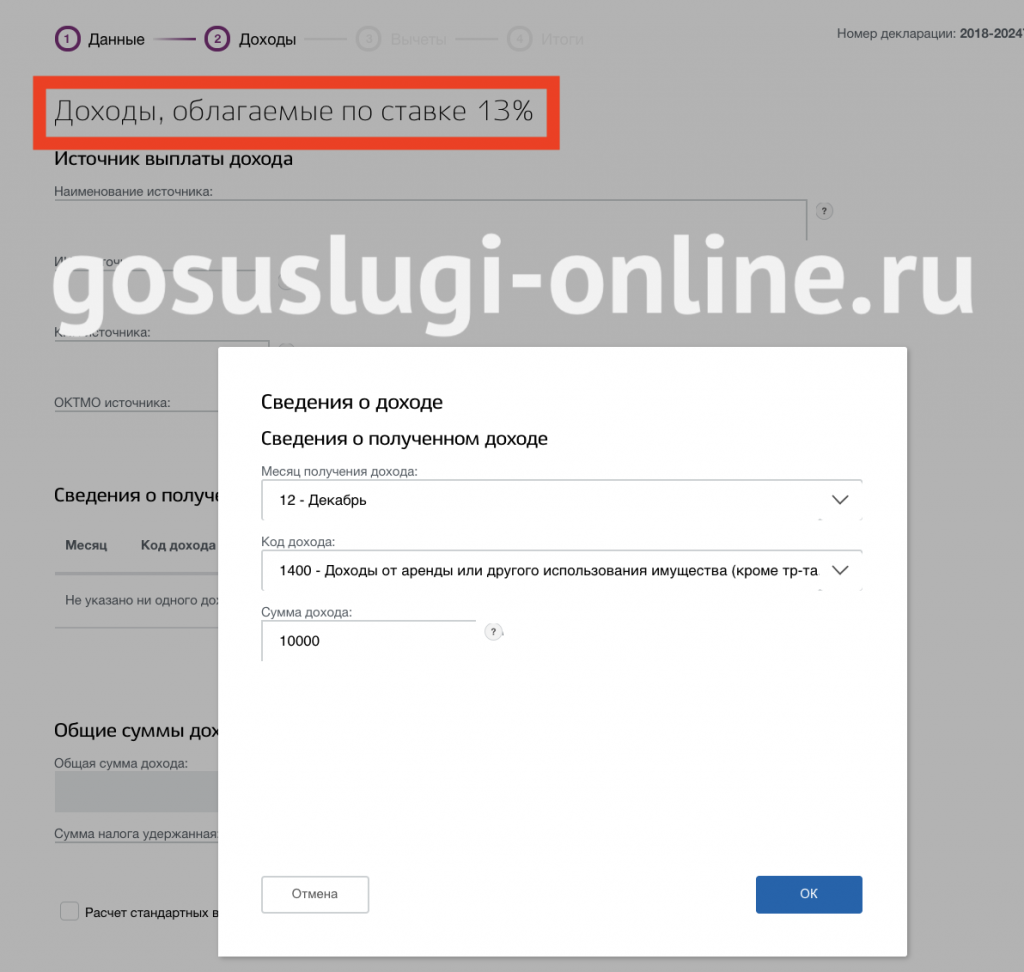

Например, если вы хотите показать доходы с аренды квартиру, то следует выбрать вариант «Доходы, облагаемые по ставке 13%», на открывшейся странице нажать кнопку «Добавить доход» и в качестве кода указать опцию «1400 — Доходы от аренды или другого использования имущества (кроме тр-та. и связи)».

Для каждого месяца укажите сумму полученной выплаты.

Для каждого месяца укажите сумму полученной выплаты.

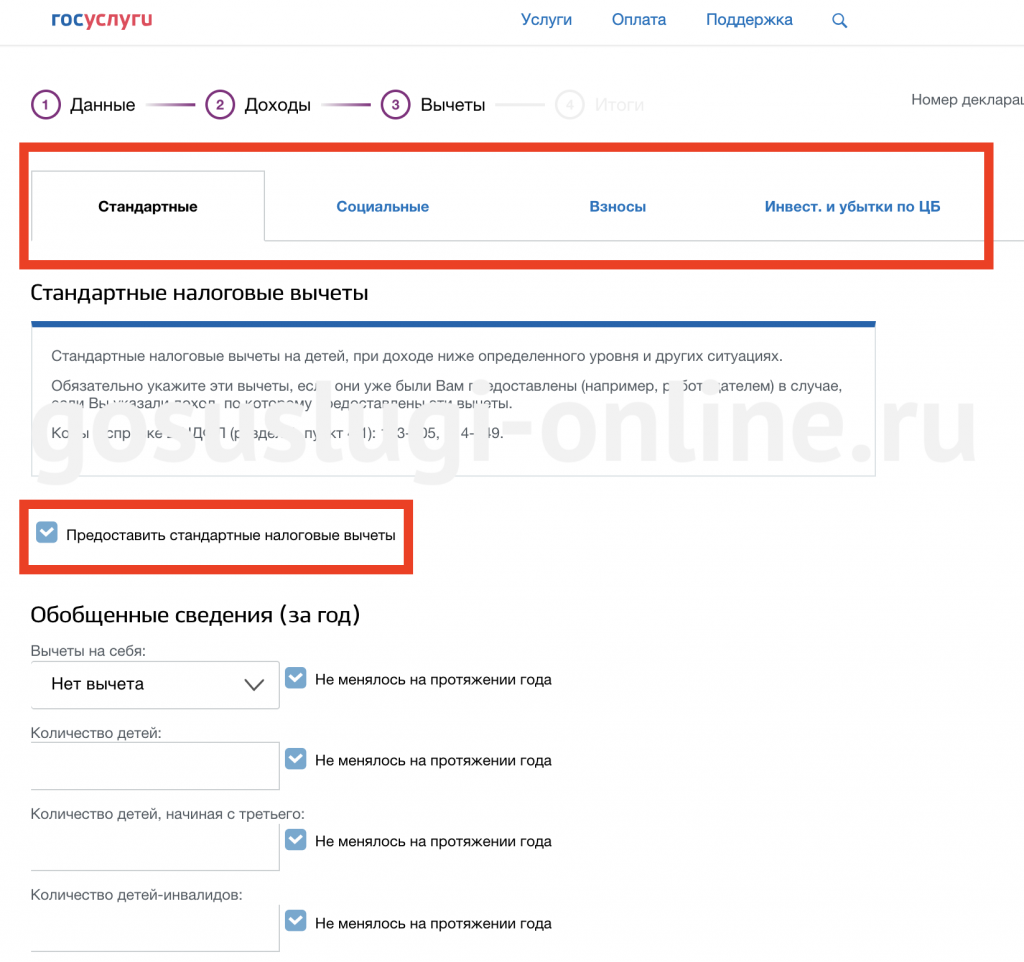

После того, как все источники выплат за декларируемый период будут добавлены в таблицу, перепроверьте информацию и нажмите кнопку «Далее». На экране появятся вкладки со справочной информацией по предоставлению налоговых вычетов. Для получения нужного вычета перейдите к соответствующей вкладке, нажмите на текст «Предоставить вычеты» и заполните предложенную форму.

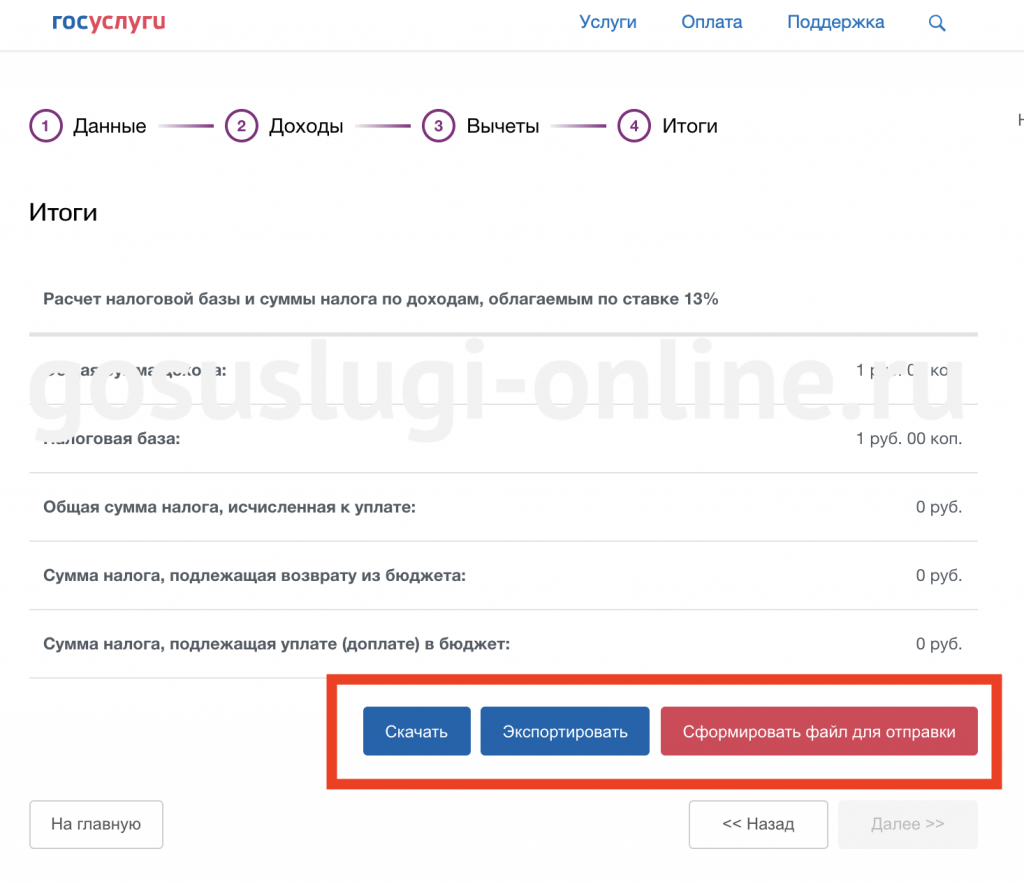

На последнем шаге вы увидите итоговую таблицу со всеми сведениями. Сформированную через госуслуги декларацию можно скачать в виде pdf файла и распечатать, экспортировать в xml для дальнейшего редактирования в специальных программах и сформировать файл, чтобы сдать 3-НДФЛ через Госуслуги.

Остается только нажать на кнопку «Сформировать файл для отправки», при необходимости прикрепить сопроводительные файлы, подписать сформированные документы с помощью УЭК при наличии установленного на устройстве ПО и действительного ключа усиленной квалифицированной электронной подписи для данного налогоплательщика, и отправить декларацию 3-НДФЛ в ФНС.

Пример заполнения в онлайн-сервисе декларации УСН Доходы

Сначала выберем категорию плательщика УСН 6 процентов. В нашем примере это будет декларация для ИП без работников. Титульный лист оформляем сразу в онлайн-сервисе, поэтому рядом с полем «Заполнить» у нас стоит галочка.

Обратите внимание: для примера мы указали условный ИНН, но вам надо вписать свой реальный налоговый номер, иначе декларация не будет сформирована. Если декларацию подаёт не сам налогоплательщик лично, то в поле «Декларацию подает» надо выбрать вариант «Представитель»

В этом случае откроются дополнительные поля для указания реквизитов доверенности

Если декларацию подаёт не сам налогоплательщик лично, то в поле «Декларацию подает» надо выбрать вариант «Представитель». В этом случае откроются дополнительные поля для указания реквизитов доверенности.

Что касается даты подачи декларации, то если вы не уверены, что подадите отчётность в конкретный день, не надо проставлять галочку в соответствующем поле. В этом случае дату и личную подпись вы проставите позже от руки.

Переходим к заполнению второй части декларации УСН – полученных доходов и уплаченных страховых взносов. По правилам налогового учёта эти показатели в декларации отражаются в нарастающем порядке с начала года.

Однако в полях сервиса вам надо указать доходы и взносы отдельно по каждому кварталу, а не с начала года. Об этом сказано в сносках-подсказках соответствующих полей.

Предположим, наш предприниматель получил следующие доходы:

- 1 квартал – 100 000 рублей;

- 2 квартал – 230 000 рублей;

- 3 квартал – 170 000 рублей;

- 4 квартал – 220 000 рублей.

Именно в таком виде данные о доходах надо внести в поля сервиса. В готовой декларации они будут отображаться, как полагается, нарастающим итогом с начала отчётного года.

Далее надо указать в полях сервиса страховые взносы, уплаченные в каждом квартале по отдельности. В декларации при этом будут отражаться не просто уплаченные взносы, а те суммы, которые уменьшают исчисленный налоговый платёж.

Например, ИП из нашего примера заплатил в 1 квартале 7 000 рублей взносов за себя. Но поскольку авансовый платеж за 1 квартал равен 6 000 рублей, то в соответствующей строке декларации будет стоять эта сумма (максимально возможная для уменьшения налога), а не 7 000 рублей, которые были уплачены.

Остается указать налоговую ставку. Стандартная ставка УСН составляет 6%, но ИП на каникулах применяют нулевую налоговую ставку, тогда им надо указать в этих полях 0%.

Если в каком-то квартале доходов не было или ИП зарегистрировался в последние месяцы года, то всё равно надо заполнить все поля по той ставке, которая действовала в течение года. Исключение – плательщики УСН Доходы, которые в течение года переезжали в Крым или уезжали из него. Тогда у них какие-то кварталы могут облагаться по ставке 6%, а какие-то – по ставке 3%.

Кроме того, сервис по формированию деклараций УСН позволяет учесть расходы при оплате торгового сбора (пока действует только в Москве). При необходимости указать уплаченный торговый сбор надо проставить соответствующую галочку.

Предприниматель из нашего примера не платит торговый сбор, поэтому поля его декларации в интерфейсе выглядят так.

Остаётся выбрать, в каком формате вы хотите получить заполненную декларацию УСН и скачать её для печати. Готовую декларацию по нашему примеру, подготовленную в онлайн-сервисе, для ознакомления можно скачать здесь.

В вашей декларации УСН будут, разумеется, указаны те данные, которые вы внесли в поля сервиса.

Как ИП на УСН платить налоги в 2017 году

Налоговым периодом на этом режиме является год, а срок уплаты налога УСН за 2017 год для ИП — не позднее 30 апреля 2018 года. Это не означает, что упрощенный налог надо платить только раз в году. Налоговый кодекс предусмотрел обязанность уплаты авансового платежа по итогам каждого квартала, в котором был получен доход.

Сроки уплаты авансовых платежей ИП на УСН в 2017 году следующие:

- по итогам первого квартала – не позднее 25 апреля;

- по итогам полугодия — не позднее 25 июля;

- по итогам девяти месяцев — не позднее 25 октября.

В отчетность ИП на УСН за 2017 год отдельные расчеты авансовых платежей не включаются, все уплаченные суммы указывают только в годовой декларации. Если ИП не платил авансовые платежи по УСН, при том, что в отчетном квартале были получены доходы, то на просроченную сумму будут начислять пени за каждый день просрочки. Книга учета доходов и расходов для ИП на УСН вместе с декларацией не сдается, но она может быть затребована при камеральной проверке для подтверждения доходов, поэтому ее надо вести на протяжении всего года.

Налоги ИП на УСН в 2017 году без работников

Ставка налога на УСН не зависит от наличия работников, но говоря о своей налоговой нагрузке, предприниматели часто имеют в виду не только сам налог, но и страховые взносы. Предприниматель без работников платит взносы только за себя. В 2017 году фиксированный размер взносов составляет 27 990 рублей, а если годовой доход превысит 300 000 рублей, то надо доплатить еще 1% сверх этого лимита.

Налоги ИП на УСН в 2017 году с работниками

Индивидуальный предприниматель, имеющий работников, кроме страховых взносов за себя, должен платить за свой счет страховые взносы за работников, в общем случае – это 30% от всех выплат в пользу работников. Кроме того, каждый работодатель является налоговым агентом по НДФЛ, то есть, должен удерживать из зарплаты и перечислять в бюджет подоходный налог работников.

Подробнее о том, как и когда платить налоги ИП за 2017 год на УСН вы можете узнать в приведенном ниже конкретном примере.

Какие отчеты нужно сдавать ИП на УСН

Состав и сроки сдачи отчетности по УСН для ИП зависят от наличия работников.

- отчетность ИП на УСН без работников — одна годовая декларация не позднее 30 апреля следующего года;

- отчетность ИП на УСН с работниками — одна годовая декларация не позднее 30 апреля следующего года и отчетность по работникам, согласно налоговому календарю.

Отчетность упрощенца, если деятельности не было, будет состоять из нулевой декларация по УСН для ИП. Сдать ее тоже нужно не позднее 30 апреля.

Заполняем новую декларацию по УСН

Несмотря на то, что бланк декларации включает в себя 10 страниц, заполняют из них не все. Совмещать сразу два объекта налогообложения на УСН нельзя, поэтому подготовить надо только те разделы отчета, которые соответствуют вашему варианту.

Общие требования к заполнению не поменялись, вот основные из них:

- Стоимостные показатели указываются в рублях, при необходимости их надо округлять.

- Декларация может быть заполнена как от руки, так и на компьютере, но в любом случае используются заглавные печатные буквы.

- Цвет чернил может быть черным, фиолетовым или синим. Регламентируется также шрифт для компьютера – только Courier New высотой 16 – 18 пунктов.

- Во всех пустых ячейках при заполнении от руки надо проставлять прочерки, но для компьютера это необязательно.

- В готовой декларации надо проставить сквозную нумерацию страниц, исключив незаполненные листы.

- Печать допускается только на одной стороне листа. Сшивать страницы или скреплять их степлером нельзя.

- Декларация подписывается на титульном листе и в разделе, где указаны суммы налога к уплате (Раздел 1.1 для УСН Доходы и Раздел 1.2 для УСН Доходы минус расходы).

Титульный лист

Титульный лист заполняется, как и большинство других отчетных форм. Здесь надо указать:

- ИНН предпринимателя или организации;

- КПП организации (ИП в этих ячейках ставят прочерки);

- номер корректировки (если это первая декларация за отчетный период, проставьте «0»);

- код налогового периода: для календарного года это «34», при закрытии ООО/ИП в течение года – код «50», при утрате права на УСН – код «96»;

- код места нахождения налогоплательщика: ИП проставляют «120», организации – «210»;

- полное имя предпринимателя или фирменное наименование юридического лица;

- телефон для связи, указывается без скобок, пробелов, прочерков.

Переходим к основным разделам декларации в зависимости от объекта налогообложения

Раздел 1.1 для объекта «Доходы»

Здесь указывают суммы налоговых платежей: авансов по каждому отчетному периоду и налог по итогам года. Формируются эти цифры на основании данных раздела 2.1, поэтому проще начинать заполнение с него.

В строках 010, 030, 060, 090 указывают код общероссийского классификатора территорий муниципальных образований (ОКТМО). Если предприниматель или организация не меняли свое местонахождение в течение отчетного года, то код вписывают только один раз – в строку 010.

Раздел 2.1.1 для объекта «Доходы»

В первом поле 101 отражают признак применения налоговой ставки:

- «1» – для обычных лимитов УСН;

- «2» – для повышенных лимитов УСН.

В следующем поле 102 указывают признак налогоплательщика, который подразумевает наличие или отсутствие работников (при этом все организации автоматически признаются работодателями). От этого статуса зависит, до какого размера можно уменьшить исчисленный налог за счет уплаченных страховых взносов.

В строках 110-113 нарастающим итогом с начала года указывают полученные доходы по каждому отчетному периоду. А в следующих строках – применяемую налоговую ставку.

Строки 130-133 показывают суммы исчисленных налоговых платежей, а строки 140-143 – страховые взносы, которые уменьшают налог к уплате. Под каждой строкой приводятся формулы расчета.

Раздел 2.1.2 для объекта «Доходы»

Торговый сбор – это особый платеж, который платят за использование торгового объекта. В 2021 году он взимается только в Москве, но города федерального значения тоже вправе ввести его на своей территории.

Уплаченный торговый сбор вычитается из исчисленного налогового платежа на УСН – из той части, что осталась после уменьшения на перечисленные страховые взносы. Поэтому в этом разделе отражают суммы доходов от торговой деятельности, а также уплаченного торгового сбора. Если налогоплательщик не перечисляет этот платеж, то раздел 2.1.2 не заполняет.

Раздел 1.2 для объекта «Доходы минус расходы»

Этот раздел практически аналогичен разделу 1.1. Необходимо указать код ОКТМО и исчисленные налоговые платежи. При этом в строке 120, помимо налогов, рассчитанных обычным образом, отражают сумму минимального налога, который составляет 1% от полученных доходов на УСН.

Раздел 2.2 для объекта «Доходы минус расходы»

Поскольку налоговая база здесь формируется не так, как для объекта «Доходы», надо указать не только доходы, но и затраты.

Раздел 3

Последний раздел новой декларации заполняют только те, кто получал целевое финансирование. При этом по каждому поступлению показывают его код (из приложения 6), дату получения и стоимость.

Куда подать и как?

Заполненная налоговая декларация по упрощенной системе налогообложения подается в государственный орган тремя способами:

- лично;

- по почте (обязательно приложить опись документов);

- посредством сети Internet.

Подается декларация в тот налоговый орган, где ИП или ЮЛ зарегистрировано. Если сдача происходит первым способом, то нужно сделать 2 экземпляра декларации: первая сдается, а на второй ставится отметка сотрудника государственного органа и она хранится у налогоплательщика. При отправке документа по почте вам выдадут квитанцию. Дата, которая указана на ней и будет датой сдачи.

Налоговый календарь для ИП на УСН без работников

Хотя календарь сроков сдачи отчётов и платежей на упрощённом режиме – один из самых простых, его удобнее запомнить в виде таблицы. Сохраните его себе, чтобы не забыть, что платит ИП на упрощёнке, и когда отчитывается. В 2021 году некоторые отчётные даты выпадают на выходные дни, поэтому переносятся на следующий рабочий день.

Таблица: какие платежи платит и какую отчётность сдает ИП на УСН без работников

|

Платёж или отчётность |

Отчётный период |

Крайний срок |

|---|---|---|

|

Авансовый платёж за 1-ый квартал |

1-ый квартал 2021 года |

26.04.21 |

|

Налоговая декларация |

2020 год |

30.04.21 |

|

Налог по итогам года |

2020 год |

30.04.21 |

|

Дополнительный взнос 1% |

2020 год |

01.07.21 |

|

Авансовый платёж за полугодие |

1-ое полугодие 2021 года |

26.07.21 |

|

Авансовый платёж за 9 месяцев |

9 месяцев 2021 года |

25.10.21 |

|

Страховые взносы за себя |

2021 год |

31.12.21 |

|

Отчётность в Росстат |

2020 год |

01.04.21 |

Обратите внимание: в общем случае Росстат должен уведомить о том, что вы попали в выборку и должны к определённому сроку сдать статистическую отчётность. Однако раз в пять лет ведомство проводит сплошное наблюдение за субъектами МСП, поэтому отчитаться не позже 1 апреля 2021 года должны все ИП.

Правильно заполненная декларация – это еще не все…

Вы сформировали декларацию, распечатали в двух экземплярах. Крайний срок сдачи отчета еще не подошел. Какие могут возникнуть сложности при подаче документа?

Основные моменты, способные вызвать сложности у налогоплательщика приведены в материале «FAQ: Вопросы заполнения и подачи налоговой декларации формы по КДН 1152017», отметим лишь некоторые из них.

Форма налоговой декларации по УСН. Разными программами и онлайн-сервисами выводятся документы, внешний вид которых может отличаться. Это допускается действующим законодательством, в Приказе ФНС России № ММВ-7-3/99@ приведена лишь примерная форма. Для того, чтобы у налогоплательщиков не возникало сложностей на всей территории Российской Федерации, наш сервис использует форму разработанную ФГУ ГНИВС ФНС России (форма доступна на ).

Неправильное перечисление авансовых платежей по налогу. Что делать, если в строках 020, 040 и 070 стоят одни суммы, а были переведены другие (или вообще авансовых платежей не было)?

Если у вас объект налогообложения «доходы», то выясняем сумму налога, которую необходимо перечислить, сложив строки 020 + 040 + 070 + 100. Вычтем из полученного числа фактически выплаченные суммы и получим налог, который необходимо перечислить до 31 марта (ЮЛ), или 30 апреля (ИП).

Для налогоплательщиков, с объектом «доходы минус расходы» для выяснения общей суммы налога нужно сложить строки 020 + 040 + 070 + 100 + 120.

Если был излишне перечисленный налог, то по письменному заявлению, согласно статье ст. 78 НК РФ, он возвращается в течение месяца.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004

Сроки и порядок сдачи декларации 3-НДФЛ

Налоговое законодательство устанавливает строгий порядок для тех налогоплательщиков, которые обязаны отчитываться в получении доходов. Такие декларации необходимо сдать в налоговую инспекцию не позднее 30 апреля того года, который следует после отчетного. Однако 3-НДФЛ в 2020 году сдается за 2019 год в период с 1 января по 30 июля 2020 года. Перенос сроков вызван эпидемией коронавируса.

При этом следует помнить, что налоговые декларации сдают не только физические лица, но и работники различных предприятий и учреждений, а также индивидуальные предприниматели. Поэтому не следует откладывать сдачу своей декларации до последнего момента, лучше сделать это заранее.

Граждане, не обязанные оформлять налоговые декларации по форме 3-НДФЛ в 2020 году, но желающие получить различные налоговые вычеты, могут сдавать их в течение всего календарного года. Для них налоговый кодекс определенных сроков не устанавливает.

Есть ограничения в получении социальных вычетов: возврат налога за обучение и лечение можно получить только в том году, в котором происходило это социальное событие.

ПРИМЕР 3. Турбинова Мария Григорьевна заработала за 2019 год 110 000 рублей, из которых у нее удержали 14 300 рублей налога. В течение года она болела и частично лечилась в платной клинике. За лечение заплатила 150 000 рублей. Оформив декларацию и сдав её в налоговую инспекцию в любое время 2020 года, Мария Григорьевна получит возврат налога на банковский счет в сумме 14300 рублей.

Объясняется это следующими требованиями закона:

- Лечение простое (не дорогостоящее), поэтому ограничивается 120 000 рублей, а не фактически оплаченной суммой в 150 000 рублей.

- Возврат налога производится в размере той суммы, которая удержана у налогоплательщика в отчетном (2019) году — 14 300 рублей, а не расчетной: 120 000 * 0,13 = 15 600 рублей. «Недополученная» сумма налога (15 600 — 14 300 = 1 300) на следующий год не переносится.

Закон требует, чтобы декларация 3-НДФЛ в 2020 году (как и в любом другом налоговом периоде — календарном году) была составлена по принципу: один налогоплательщик — одна декларация. Это означает, что в отчетном документе физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Повторная декларация может быть только корректирующей: можно что-то добавить или что-либо исправить в ней.

ПРИМЕР 4. Фарафонова Нина Ивановна в феврале 2019 года продала квартиру за 2 500 000 рублей, а в ноябре этого же года купила дом с земельным участком, заплатив за него 2 000 000 рублей. В этом же году Нина Ивановна прошла простое лечение в платной клинике, оплатив за медицинские услуги 50 000 рублей. Заработок ее составил 380 000 рублей, из которого удержан налог 49 400 рублей.

Оформив и сдав налоговую декларацию по форме 3-НДФЛ в 2020 году, Нина Ивановна получила следующие результаты:

- Налог на продажу квартиры: 2 500 000 — 1 000 000 = 1 500 000 * 0,13 = 195 000 рублей.

- Налоговый вычет за дом: 2 000 000 * 013 = 260 000 рублей.

- Возврат налога за лечение: 50 000 * 0,13 = 6 500 рублей.

- Всего налога: 195 000 + 49 400 = 244 400 рублей.

- Всего налога к возврату: 260 000 + 6 500 = 266 500 рублей.

- Возвращено налога на банковский счет: 244 400 рублей (6 500 + 237 900).

- Остаток имущественного налогового вычета на приобретение дома, перенесенного на следующий год: 260 000 — 237 900 = 22 100 рублей.

Имущественные налоговые вычеты на приобретение жилья, недополученные по декларации 3-НДФЛ в 2020 году, переносятся на последующие периоды.

Профессиональные сервисы

Чтобы не тратить время на установку и обновления ПО с сайта налоговой и не зависеть от промо-акций онлайн-сервисов, специалисты рекомендуют установить профессиональную бухгалтерскую программу, где всегда есть функция формирования налоговой отчетности.

Наиболее известная и популярная — это 1С:Бухгалтерия. Но есть и другие программы для ведения бухгалтерии и сдачи налоговой отчетности. Из отечественных это «Галактика» и «Парус», обе существуют на рынке более 20 лет. Из зарубежных наиболее известна SAP.

Большинство ИП не нуждаются в том объеме функций, которые предлагают эти программы. Стоимость установки и обслуживания для предпринимателей является обременительной. Программы бухучета больше по карману крупным и средним компаниям. Есть более гибкие современные программы для бухгалтерской и налоговой отчетности, ориентированные как раз на малые предприятия и индивидуальных предпринимателей: «Мое дело», «Контур.Экстерн» и некоторые другие, которые позволяют не только заполнить декларацию УСН ИП онлайн, но и вести учет в выбранном объеме и формировать другую отчетность.

Поэтому более внимательно стоит присмотреться к онлайн-сервисам по заполнению отчетности.

Приведем небольшую таблицу, которая поможет сориентироваться при выборе:

|

Название сервиса |

На кого ориентирован |

Преимущества |

Цены |

|---|---|---|---|

|

ИП на УСН и ЕНВД. |

Специализируется на наиболее популярных у ИП налоговых режимах; ЭЦП «в облаке» входит в тариф. |

От 3990 в год. |

|

|

Малый бизнес, применяющий УСН и ЕНВД, средний бизнес (в том числе в сфере алкогольной продукции) и бюджетные предприятия, находящиеся в Санкт-Петербурге и Ленинградской области. |

Возможность сформировать отчеты во все госорганы, в том числе РПН и РАР, интеграция с 1С, возможность переписки с налоговой, возможность работать с разных компьютеров, бесплатный доступ по акции в течение 3 месяцев. |

От 2900 в год. |

|

|

Компании, желающие сдавать отчетность в электронном виде. Возможно составление деклараций УСН, ЕНВД, ЕУНД, НДС. |

ЭЦП оформляется за 1-2 дня, не требуется устанавливать и обновлять. Есть бесплатный тариф «Только отчетность». |

100-170 рублей за один отчет при одновременной отправке отчета. |

Что изменилось

Обновлённая форма состоит из 10 страниц (раньше их было 8). Это произошло из-за того, что немного увеличились разделы 2.1.1 и 2.2, в которых производится расчёт суммы налога. В каждом из них появились дополнительные поля:

- Для указания кода применения налоговой ставки. При достижении лимита дохода в 150 млн рублей и/или среднегодового количества работников в 101 человек применяются повышенные ставки налога при УСН – 8% вместо 6% и 20% вместо 15%.

- Для указания обоснования применения пониженной налоговой ставки, если она установлена региональным законом.

Структура документа осталась прежней. Плательщики на УСН Доходы, помимо титульного листа, заполняют разделы 1.1 и 2.1.1, а плательщики торгового сбора ещё и раздел 2.1.2. При выборе УСН с объектом «Доходы минус расходы» заполняются разделы 1.2 и 2.2. Если в отчётном периоде поступали целевые средства, их надо отразить в разделе 3 – это относится к обоим объектам налогообложения.

Обязательные платежи на УСН

Но знать, какую отчётность сдаёт ИП на УСН без работников, недостаточно. Налоговый календарь упрощенца включает в себя также сроки уплаты налогов и взносов. Разберёмся подробнее, какие платежи в бюджет перечисляет ИП на упрощённой системе налогообложения.

1. Страховые взносы за себя. Эти платежи делятся на фиксированные, одинаковые для всех предпринимателей, и дополнительные. За себя ИП в 2021 году должен заплатить 40 874 рубля плюс дополнительный взнос (1% от суммы превышения годового дохода в 300 000 рублей).

2. Авансовые платежи по ставке 6% от дохода. Это часть единого налога, которая платится по итогам каждого отчётного периода:

- первый квартал;

- полугодие;

- девять месяцев.

Авансы платят только при получении доходов в отчётном периоде, если их нет, то и платить ничего не надо.

3. Налог по итогам года по ставке 6%. Окончательный расчёт единого налога происходит по итогам года, при этом учитываются все уплаченные авансовые платежи и страховые взносы. Часто при небольших доходах предпринимателя без работников налоговые платежи полностью уменьшаются на взносы, поэтому налог по итогам года равен нулю.

Важно: если предприниматель работает в рамках налоговых каникул, то он может до двух лет пользоваться льготой и не платить налог. Что касается страховых взносов за себя, то их платят все упрощенцы, в том числе, на каникулах

Срок сдачи декларации по УСН

Выше мы уже отметили, что сроки сдачи упрощённой декларации для ООО и ИП отличаются. У предпринимателей на это есть чуть больше времени. Декларацию по УСН (КНД 1152017) за 2020 год ИП должны сдать не позже 30.04.2021 года. Но всё же не стоит откладывать сдачу отчётности на последние дни.

- Во-первых, 30 апреля – это ещё и крайний срок сдачи декларации 3-НДФЛ, которую сдают физические лица при продаже недвижимости и транспорта. Вполне вероятно, что в это время в инспекциях будут большие очереди.

- Во-вторых, если вы отчитаетесь раньше конца апреля, у вас будет время исправить возможную ошибку в декларации до конца отчётного периода.

- В-третьих, 30.04.2021 – это крайний срок уплаты единого налога по итогам года. Лучше не откладывать на эту дату сразу два важных дела: сдачу декларации и перечисление налога в бюджет.

За нарушение сроков сдачи декларации по УСН налоговики не только штрафуют, но и вправе заблокировать расчётный счёт индивидуального предпринимателя. Штраф за опоздание со сдачей декларации при условии, что налог был уплачен вовремя, составляет 1000 рублей. Будьте внимательны!

Но кроме годовой отчётности, декларацию по упрощённому режиму сдают индивидуальные предприниматели, которые прекратили быть плательщиками УСН в течение года:

- в случае добровольного ухода с упрощёнки — не позднее 25-го числа следующего месяца после прекращения деятельности;

- при нарушении условий применения льготного режима — не позднее 25-го числа месяца, следующего за кварталом, в котором было утрачено право на УСН.

Нулевая декларация

Отчитываться за прошедший год обязаны все организации и ИП, которые когда-то перешли на УСН, даже если деятельности они не ведут. В таком случае они сдают нулевую декларацию, при заполнении которой есть свои особенности.

Титульный лист нулевой декларации заполняется, как указано выше, для обоих вариантов УСН. Далее состав отчетности зависит от объекта налогообложения.

Нулевая декларация на УСН Доходы включает в себя:

- раздел 1.1, где заполняют только строку 010, то есть код ОКТМО, по которому организация или индивидуальный предприниматель стоят на учете;

- раздел 2.1.1, где указывают коды применения налоговой ставки и признака налогоплательщика, а также размер налоговой ставки.

Отдельно стоит сказать про строки 140-143, где указывают страховые взносы, уменьшающие налог к уплате. Хотя все индивидуальные предприниматели перечисляют за себя фиксированную сумму взносов даже при отсутствии деятельности, в нулевой декларации их не отражают. Ведь в такой отчетности вообще нет налоговых платежей из-за отсутствия доходов.

Нулевая декларация на УСН Доходы минус расходы включает в себя:

- раздел 1.2, в котором указывается только код ОКТМО, то есть строка 010;

- раздел 2.2, где заполняют код применения налоговой ставки и налоговую ставку.

Остальные строки нулевой декларации заполняются прочерками (напомним, что при заполнении на компьютере они необязательны).

Ответственность за нарушение срока сдачи декларации по УСН

Превышении срока предоставления налоговой отчетности по УСН чревато штрафом в размере 5% от суммы налога, не уплаченной (или не вовремя уплаченной) в бюджет за каждый неполный и полный месяц задержки, начиная с крайнего срока для ее сдачи. Эта сумма не может быть менее 1000 рублей и больше 30% от суммы налога к уплате по декларации (п.1 ст.119 НК РФ).

Помимо этого, за превышении срока представления налоговой декларации ст.15.5 КоАП РФ предусмотрена административная ответственность — штрафа на должностных лиц организации в сумме от 300 до 500 рублей.

Сроки подачи декларации по УСН

Внимание! Калькулятор не учитывает перенос сроков отчетности в связи с карантином. Подробнее о переносе сроков

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004