Проверка банковской гарантии

Содержание:

- Как проверить подлинность банковской гарантии

- Проверка банковской гарантии

- Что такое реестр банковских гарантий и для чего он нужен?

- Обязанности заказчика по банковской гарантии

- Поиск информации в реестре банковских гарантий на сайте zakupki.gov.ru: пошаговая инструкция

- Порядок внесения банковской гарантии в реестр

- Чем удобна банковская гарантия для предприятий в Санкт-Петербурге

- Что нужно для получения

- Предмет регулирования

- Правовая основа банковской гарантии

- Какая информация и документы должны содержаться в реестре?

- Размеры обеспечения исполнения контракта по 44-ФЗ

- Смысл Единого реестра банковских гарантий

- Способы получения

- Какими бывают

- Просмотр

- Суть банковской гарантии

- История создания реестра гарантий

- Что должно быть в гарантии в обязательном порядке

- Какие требования устанавливает закон?

Как проверить подлинность банковской гарантии

В статье 368 Гражданского кодекса Российской Федерации установлены требования к оформлению независимого (банковского) обеспечения обязательств. Документ должен быть на официальном бланке гаранта, обязательно указываются дата и место выдачи, сведения о сторонах (принципал, бенефициар, гарант), а также обстоятельства, при наступлении которых следует выплатить гарантийную сумму.

Проверка банковской гарантии через ЦБ по номеру счета осуществляется, если она выдана не в связи с госзакупками. Для этого:

При этом сумма не должна быть ниже указанной в поручительстве. В противном случае есть основания считать, что документ поддельный, и банк его не выдавал.

Проверка банковской гарантии

С 01.07. 2018 г. банковские гарантии разрешается выдавать только банкам, имеющим:

- универсальную лицензию;

- подтверждение отсутствия просроченной задолженности по банковским депозитам, на которых размещены средства федерального бюджета;

- минимум 25 млрд. руб. собственных средств;

- хороший кредитный рейтинг от ведущих рейтинговых агентств;

- участие в обязательном страховании вкладов физлиц.

Закон не обязывает заказчика проверять БГ, однако бенефициар может по собственному усмотрению проверить ее на подлинность, как уже говорилось, зайдя через личный кабинет на сайте ЕИС в реестр банковских гарантий. Искомый документ должен быть безотзывным и оформлен на официальном бланке с указанием:

- места и даты выдачи;

- сведений о принципале, бенефициаре и гаранте;

- условий, при которых необходимо будет выплатить гарантийную сумму.

Принципал, не имея доступа непосредственно к реестру БГ, может обратиться к заказчику с просьбой проверить банковскую гарантию в реестре банковских гарантий в закрытой части сайта ЕИС. Кроме того, как уже упоминалось, банк должен предоставить участнику выписку из реестра в течение суток с момента занесения в него данных о БГ. Такая выписка может подтвердить, что БГ легальная.

Если госзакупки проводились по 223-ФЗ, реестр БГ не оформляется, а банки, предоставляющие свои гарантии при этом виде закупок, могут не входить в перечень Минфина РФ. Но банковские гарантии по 223-ФЗ всё же подлежат проверке посредством:

Банковская гарантия, финансово обеспечивая заявки, способствует успешному исполнению контрактов в ходе госзакупок. Но, как и любой финансовый документ, она также требует проверки. И хотя с июля 2018 г. данная процедура несколько усложнилась, затраченные на неё усилия всё же окупаются, позволяя закупочный процесс делать более устойчивым и предсказуемым.

Что такое реестр банковских гарантий и для чего он нужен?

Реестр банковских гарантий (сокращенно РБГ) — это электронная база данных, размещенная в единой информационной системе (ЕИС), в которую вносятся сведения о выданных участникам закупок банковских гарантиях (сокращенно БГ).

Инициатором создания такой базы данных была Федеральная антимонопольная служба (ФАС).

Правила ведения РБГ и размещения в нем информации регламентированы Постановлением Правительства РФ № 1005 от 08.11.2013 г. Сам же реестр появился в апреле 2014 года.

Реестр банковских гарантий по 44-ФЗ

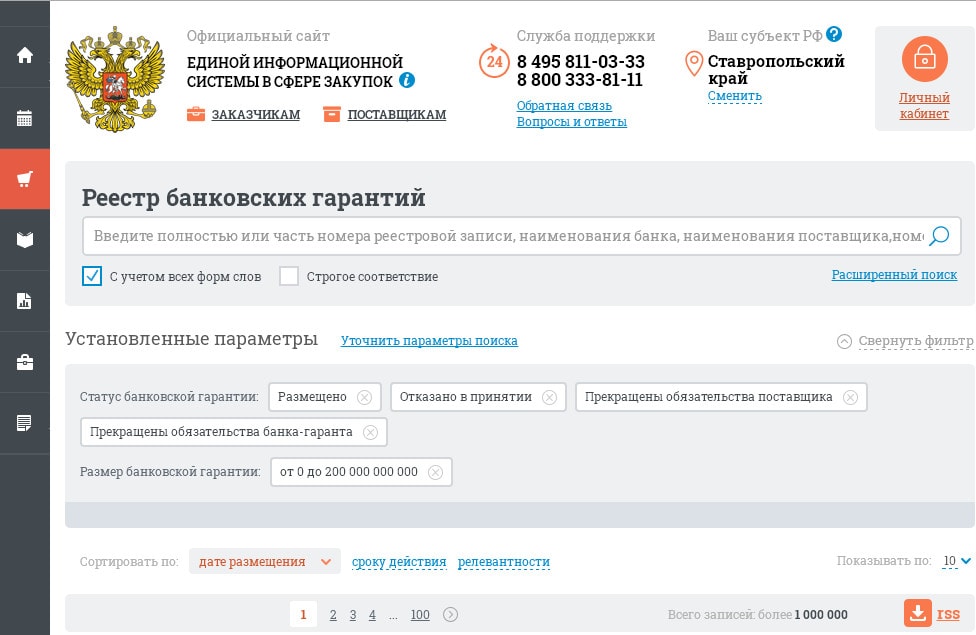

Ведение РБГ по 44-ФЗ, а также его размещение в ЕИС осуществляет Федеральное казначейство. В настоящее время в реестре содержится более 1 млн. записей.

Реестр БГ может быть открытым и закрытым.

В закрытый реестр банковских гарантий включается информация о БГ, предоставляемых в качестве обеспечения заявок и исполнения контрактов, если такие заявки и (или) контракты содержат сведения, составляющие государственную тайну.

По сути, реестр БГ представляет собой правовой механизм защиты Заказчика от поддельных банковских гарантий. С его появлением количество “серых” БГ значительно сократилось. То есть, если участник закупки (поставщик) предоставит Заказчику БГ, сведения о которой отсутствуют в реестре, то Заказчик её попросту не примет. На проверку поступившей гарантии Заказчику отводится не более 3-х рабочих дней.

Этот инструмент удобен, как Заказчикам, так и поставщикам. Заказчик может проверить легитимность выданной гарантии, а участник закупки удостовериться в надежности банка, у которого он эту БГ получил.

Сведения, содержащиеся в открытом реестре БГ доступны для ознакомления любому желающему. Находится эта информация на официальном сайте ЕИС — www.zakupki.gov.ru.

Безусловно, чаще всего РБГ пользуются Заказчики, которые обязаны удостовериться в подлинности предоставленной участником закупки гарантии.

Реестр банковских гарантий по 223-ФЗ

Многие задаются вопросом: “А существует ли реестр БГ по 223-ФЗ?”. Сразу отвечу, что нет. На официальном сайте ЕИС ведется только реестр гарантий по 44-ФЗ, т.к. ведение реестра по 223-ФЗ законодательством не предусмотрено.

Вообще требования к гарантиям, выдаваемым по 223-ФЗ менее жесткие, нежели к гарантиям по 44-ФЗ. В 223-ФЗ не указано, что гарантия в обязательном порядке должна быть внесена в РБГ, а также не установлены требования к банкам, выдающим эти гарантии. Однако эти требования может установить сам Заказчик в Положении о закупках, либо в самой документации.

Обязанности заказчика по банковской гарантии

Когда гарантия направлена заказчику, он должен ее проверить. На это ему отводится 3 рабочих дня. Если все в порядке, то гарантия должна быть принята. Основанием для отказа в принятии БГ могут послужить следующие обстоятельства:

- ее отсутствие в соответствующем реестре;

- ее несоответствие требованиям закона 44-ФЗ;

- ее несоответствие требованиям самого заказчика.

Если есть какое-то из этих оснований, и заказчик не может принять гарантию, он должен уведомить об этом поставщика. Уведомление направляется в бумажной либо электронной форме с обязательным указанием причины отказа.

Банковская гарантия глазами поставщика:

Поиск информации в реестре банковских гарантий на сайте zakupki.gov.ru: пошаговая инструкция

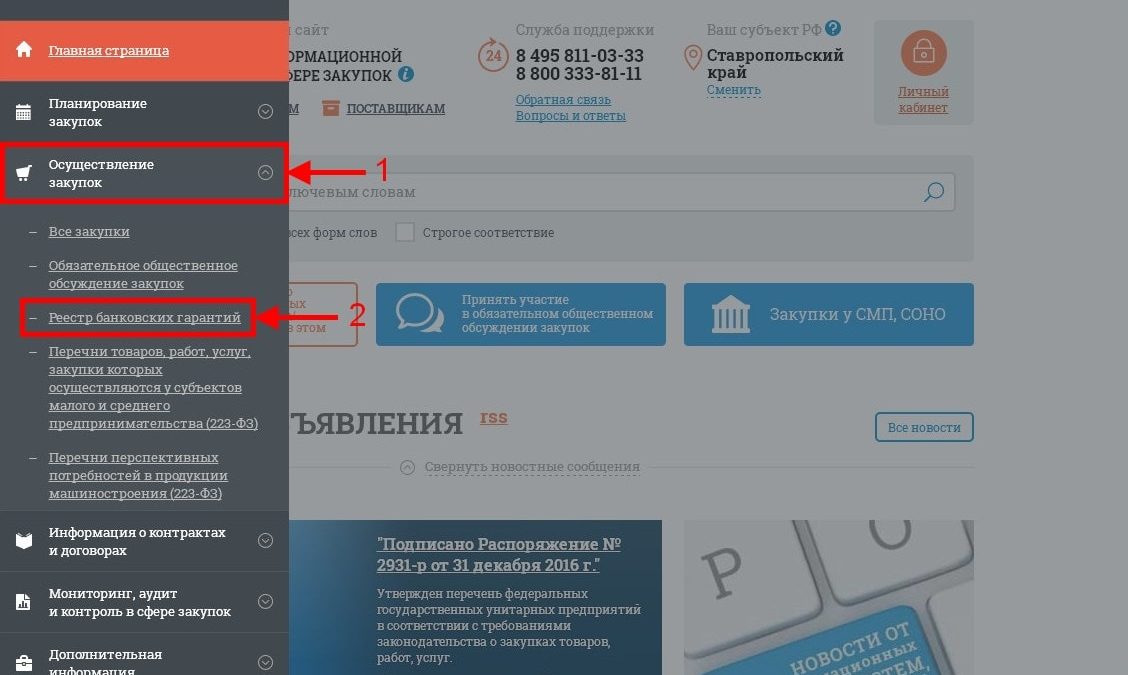

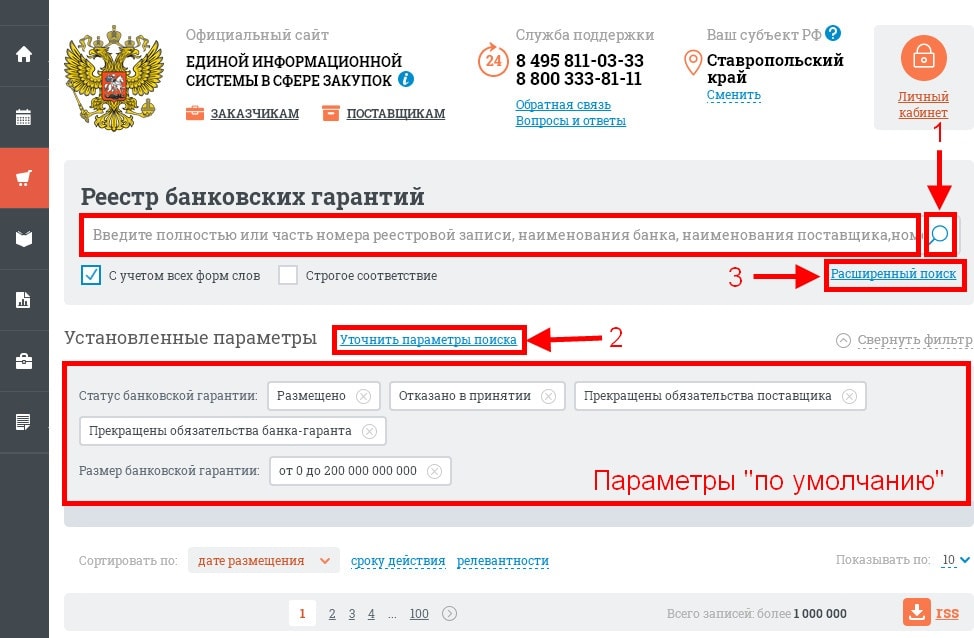

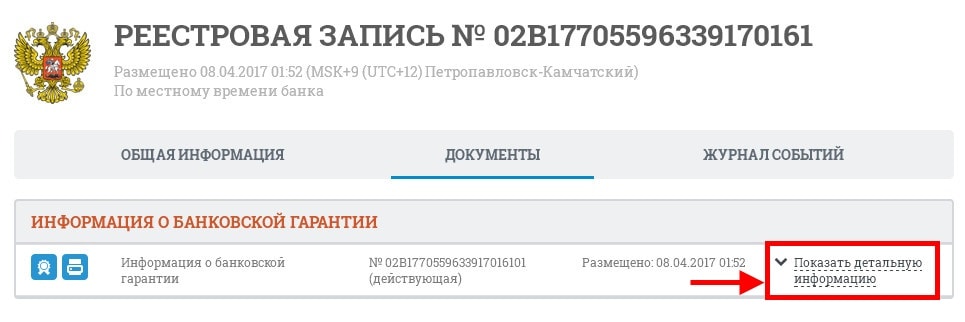

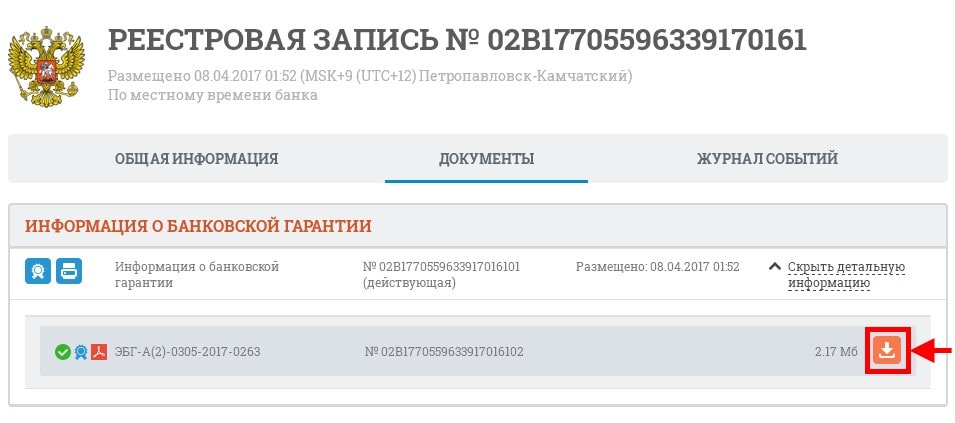

Проверить гарантию на официальном сайте www.zakupki.gov.ru задача предельно простая и сейчас я вам расскажу, как это сделать.

Первое что вам необходимо сделать, это зайти на главную страницу сайта ЕИС, в левом вертикальном меню выбрать раздел “Осуществление закупок” (пиктограмма с изображением продуктовой тележки), а затем из выпадающего меню выбрать пункт “Реестр банковских гарантий” и перейти по нему.

Перед вами откроется РБГ с установленными по умолчанию значениями:

- Статус банковской гарантии: размещено, отказано в принятии, прекращены обязательства поставщика, прекращены обязательства банка-гаранта.

- Размер БГ от 0 до 200 000 000 000 руб.

Для того чтобы найти сведения о выданной БГ, вам необходимо ввести в поисковую строку номер реестровой записи, либо наименование банка, наименование поставщика, номер извещения об осуществлении закупки, реестровый номер контракта или идентификационный код закупки (ИКЗ). А затем нажать по пиктограмме с изображением лупы, находящейся в правой части поисковой строки.

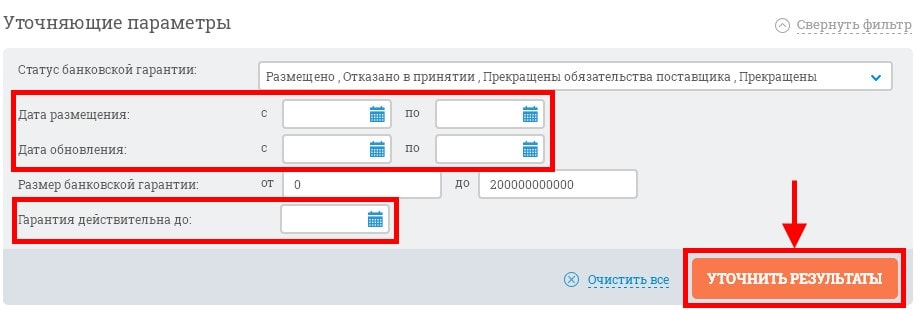

Также вы можете уточнить параметры поиска, щелкнув левой кнопкой мыши по соответствующей гиперссылке. Здесь вы сможете дополнительно установить дату размещения и дату обновления информации, а также указать срок действия гарантии. После того, как все параметры будут установлены, нажмите по кнопке “Уточнить параметры”.

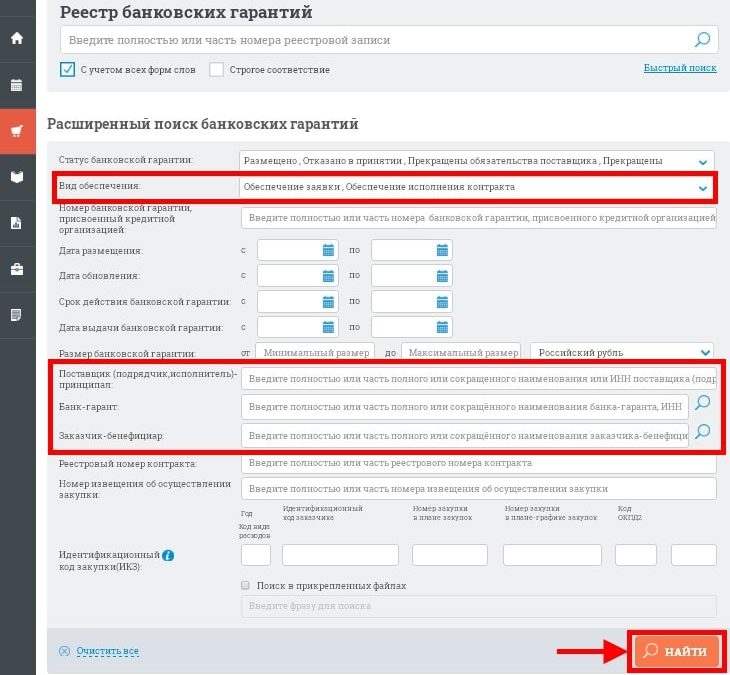

Для более глубокого поиска вы можете воспользоваться инструментом расширенного поиска, нажав по соответствующей гиперссылке. Здесь вы также можете указать вид обеспечения, сведения о поставщике, банке-гаранте или заказчике-бенефициаре, указать номер извещения закупки, а также задать другие дополнительные параметры. После того, как все настройки будут заданы, нажмите по кнопке “Найти”.

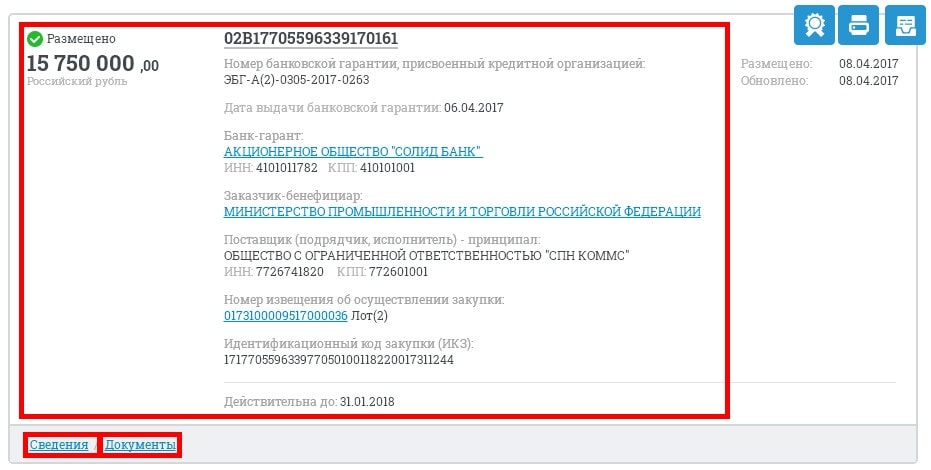

Сведения о выданной БГ размещенной в реестре выглядят следующим образом. В записи указана сумма, на которую выдана гарантия, реестровый номер записи, номер гарантии, присвоенный кредитной организацией, дата выдачи, сведения о банке, заказчике и поставщике, номер извещения, ИКЗ и срок до которого действительна БГ.

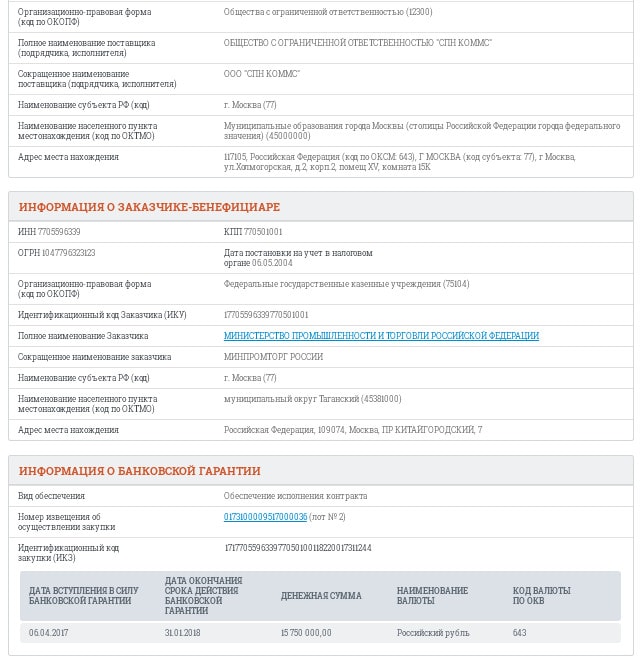

Раздел “Сведения” выглядит следующим образом:

Вот, собственно говоря, и весь алгоритм.

Порядок внесения банковской гарантии в реестр

Если банк выдал такой документ, то он должен находиться в реестре гарантий не позднее суток с момента оформления договора с клиентом. Работу банков в отношении выданных поручительств контролирует правительство в части:

- порядка опубликования сведений о поручительствах банков;

- дополнительных требований к их выдаче;

- форме и порядке оплаты за выданное поручительство.

Также высший орган, относящийся к исполнительной ветви власти, контролирует все изменения, связанные с функционированием системы учета банковских гарантий. Создание учета является несомненным плюсом для всех участников финансовых отношений. Теперь у них не вызывает сомнений факт того, что выданное поручительство банком является подлинным, так как сведения о нем отражены в реестре.

Чем удобна банковская гарантия для предприятий в Санкт-Петербурге

Если Ваша компания лишь недавно начала развиваться, Вы наверняка сталкиваетесь с немалым числом расходов. Сертификация производства или партий продукции по ИСО, ТР ТС, ГОСТ Р — процедуры, которые требуют больших трат. К сожалению, далеко не всегда у недавно открывшихся предприятий есть возможность обеспечить гарантированное выполнение обязательств самостоятельно.

Именно в этой ситуации «Единый СРО Центр» придёт на помощь. Мы без крупных трат с Вашей стороны, без ущемления Ваших интересов, без нарушений закона поможем Вам добиться поставленной цели в кратчайший срок.

Поскольку само по себе получение банковской гарантии не влечёт больших дополнительных расходов, Вы получаете возможность эффективнее развивать бизнес на начальных этапах. Для этого не требуются кредиты и займы, в то же время не нужно ограничивать своё развитие и отказываться от расширения возможностей за счёт получения сертификатов. Получение банковской гарантии откроет Вашему бизнесу новые возможности и позволит не останавливаться в достижении новых результатов

Что нужно для получения

Для оформления обеспечения, подходящего для работы с госзаказом, необходимо правильно выбрать банк. Минфин ведет и постоянно обновляет реестр кредитных организаций, имеющих право оказывать такую услугу. Ознакомиться с реестром можно на официальном сайте Минфина. Выбирать партнера следует из актуальной версии реестра.

Для получения банковской услуги придется предоставить документы:

- письмо об оказании услуги;

- проект банковской гарантии;

- копию проекта госконтракта или закупочной документации;

- выписку из ЕГРЮЛ;

- учредительные документы заявителя;

- финансовые и бухгалтерские документы.

Приведенный перечень не является исчерпывающим. При личном обращении заявителя в банк ему дадут актуальный список документов, которые нужны банку, чтобы принять решение и рассчитать сумму.

Предмет регулирования

Ст. 96 44-ФЗ с комментариями отвечает на вопрос, что такое обеспечение исполнения контракта, в каких случаях требуется и как его получить.

Обеспечение исполнения контракта — денежный залог, который предоставляет победитель заказа. Он необходим, чтобы покрыть возможный ущерб заказчика, на случай неисполнения (некачественного исполнения) поставщиком своих обязательств.

Заказчик обязан установить размер в извещении, документации, проекте контракта, приглашении принять участие на следующие виды процедур:

- Конкурс (открытый, двухэтапный, с ограниченным участием, закрытый).

- Аукцион (электронный, закрытый).

- Запрос котировок (если НМЦК превышает 500 тыс.руб., ст. 75, 76, 82 — случаи проведения запроса котировок независимо от цены контракта).

- Запрос предложений согласно п.1,3-6,8 ч.2. ст.83 (повторная процедура после расторжения контракта в связи с односторонним отказом заказчика, признание повторного конкурса, электронного аукциона не состоявшимися).

- Закупка у единственного поставщика согласно п. 3, 12,16,18-19,24-25,27, 35-39, 43, 49 ч. 1 ст. 93.

Заказчик вправе потребовать внести его при следующих способах закупки:

- Запрос котировок (если НМЦК не более 500 тыс.руб.).

- Запрос предложений согласно п.2,7,9,10 ч.2 ст. 83 (поставка спортивного инвентаря по олимпийским и паралимпийским видам спорта, закупка лекарственных препаратов, изделий народных художественных промыслов, привлечение экспертов и адвокатов).

- Закупка у единственного поставщика согласно п. 1,2 (если актом не предусмотрено иное), 4 — 11, 13 — 15, 17, 20 — 23, 26, 28 — 34, 40 — 42, 44, 45, 46, 47 — 48 (без выплаты аванса) ч. 1 ст. 93.

Как внести поставщик выбирает самостоятельно. Он может либо внести деньги на указанный счет заказчика, либо предоставить банковскую гарантию со сроком действия, превышающим срок действия контракта не менее чем на 1 месяц.

Размер составляет:

- 5- 30% в общих случаях;

- 10-30% (не менее размера аванса) при НМЦК более 50 млн.руб.;

- в размере аванса, если он превышает 30%;

- увеличенный в 1,5 раза размер изначально установленного обеспечения при действии антидемпинговых мер (ст. 37).

Не предоставляют в следующих случаях:

- победителем является государственное или муниципальное казенное учреждение;

- заказ на предоставление кредита;

- заказ на выдачу банковской гарантии с бюджетным учреждением, государственным (муниципальным) унитарным предприятием.

Правовая основа банковской гарантии

Ведение реестра предусмотрено Федеральным законом №44 (44 ФЗ). Им закреплена обязанность внесения гарантий всех банков, работающих по контрактной системе. Эта практика способствует устранению рисков, которые могли бы возникнуть. Теперь же заказчики не будут принимать гарантии без соответствующей информации в едином реестре. Как только они появляются в нём, становятся обязательными. Их нельзя отзывать, отменять или корректировать.

При государственных закупках денежные потоки направляются из бюджета

Важно не допустить их бесконтрольного расходования и обеспечить выполнение оплачиваемой работы в полном объёме. Если же поставщики не смогут этого сделать, убытки заказчика должны быть компенсированы

В связи с этим с апреля 2014 года введена в действие новая редакция 44 ФЗ. В нём предусмотрено, что эта компенсация должна гарантироваться банком, с которым поставщик заключил соответствующий договор.

Какая информация и документы должны содержаться в реестре?

Согласно ч.9 ст.45 44-ФЗ в открытый реестр БГ и закрытый реестр БГ включаются следующие информация и документы:

- наименование, место нахождения и ИНН банка, являющегося гарантом;

- наименование, место нахождения и ИНН поставщика (подрядчика, исполнителя), являющегося принципалом;

- денежная сумма, указанная в БГ и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований 44-ФЗ;

- срок действия БГ;

- копия БГ, за исключением БГ, информация о которой подлежит включению в закрытый реестр БГ;

- иные информация и документы, перечень которых установлен Правительством РФ.

Размеры обеспечения исполнения контракта по 44-ФЗ

Размер обеспечения исполнения контракта должен составлять от 5% до 30% начальной максимальной цене контракта (далее – НМЦК), указанной в извещении об осуществлении закупки (ч. 6 ст. 96 Закона № 44-ФЗ).

В случае, если НМЦК превышает 50 млн. рублей, заказчик обязан установить требование обеспечения исполнения контракта в размере от 10% до 30% НМЦК, но не менее чем в размере аванса (если контрактом предусмотрена выплата аванса).

В случае, если аванс превышает 30% НМЦК, размер обеспечения исполнения контракта устанавливается в размере аванса.

Возникает вопрос о том, как указывать условие о размере обеспечения – в процентах или твердой денежной сумме? Законодательство не конкретизирует данный вопрос, а, следовательно, полагаем, не будет нарушения, если указать точную сумму обеспечения. Основное условие состоит, чтобы она соответствовала размеру в процентном выражении, что подтверждается практикой региональных УФАС5. Не будет нарушения также в случае, если в извещении, документации о закупке, проекте контракта указать процентную долю НМЦК6.

Уменьшение исполнителем обеспечения на размер выполненных обязательств взамен первоначального допускается в случае, когда государственный (муниципальный) заказчик принял исполнение обязательства в соответствующей части.

В Обзоре судебной практики применения законодательства Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», утвержденном Президиумом Верховного Суда РФ 28.06.2017, приводится пример спора, в рамках которого общество (поставщик) обратилось в суд с иском к учреждению об обязании вернуть денежные средства, предоставленные им в качестве обеспечения и составляющие разницу между суммой первоначального обеспечения и суммой обеспечения, уменьшенной на размер выполненных обязательств. Отклоняя доводы истца и отказывая в удовлетворении иска, суд первой инстанции отметил, что согласно части 7 статьи 96 Закона № 44-ФЗ поставщик (подрядчик, исполнитель) вправе предоставить заказчику обеспечение исполнения контракта, уменьшенное на размер выполненных обязательств, предусмотренных контрактом, взамен ранее предоставленного обеспечения исполнения контракта. При этом может быть изменен способ обеспечения исполнения контракта.

По общему правилу кредитор вправе не принимать исполнение обязательства по частям (статья 311 ГК РФ). Такая обязанность может быть предусмотрена законом, иными правовыми актами, условиями обязательства, а также вытекать из обычаев или существа обязательства. В то же время, если кредитор принял исполнение в части, то наступают последствия, связанные с частичным исполнением обязательства.

Таким образом, право на уменьшение размера обеспечения контракта возникает у поставщика (подрядчика, исполнителя) после принятия заказчиком исполнения в части. При этом заказчик не вправе отказаться от обеспечения в новом размере.

В свою очередь, возможность исполнения обязательства по частям должна быть предусмотрена договором (статья 311 ГК РФ).

В рассмотренном деле такая возможность в контракте отсутствовала: поставка оборудования считается совершенной в момент подписания сторонами акта приема-передачи продукции. Ссылка поставщика на обстоятельство, согласно которому условиями договора предусмотрен гарантийный срок, что свидетельствует о возможности исполнения обязательств по частям: в части поставки и в части исполнения гарантийных обязательств, правомерно отклонена судом, который указал, что гарантийные обязательства поставщика являются частью обязательств по договору и договор считается исполненным в случае исполнения сторонами всех своих обязательств, в том числе гарантийных7.

Смысл Единого реестра банковских гарантий

Такой реестр, прежде всего, полезен тем, что обеспечивает возможность уверенно договариваться с поставщиками. Это устраивает многих участников рынка, поскольку реально повышается уровень взаимной ответственности. После вступления в силу 44 ФЗ в базе данных за короткое время было зарегистрировано до нескольких сотен банков. Это позволило им участвовать легально в государственных закупках. Более уверенно почувствовали себя многие отрасли экономики, которые инвестируются государством, в том числе строительство. Раньше некоторые подрядчики получали инвестиции из бюджета, но не могли в полном объёме выполнить заключенный контракт. В нынешних условиях это практически исключено.

Единый реестр гарантий банков помогает отслеживать государственные средства, проконтролировать закупки, снизить фальсификации и случаи другого мошенничества на уровне госбюджета. Одна из главных идей – сделать его обязательным и доступным. Функционирует он бесплатно для всех, кто участвует в банковском процессе. Ими являются:

- Заказчики.

- Поставщики.

- Банк, с которым заключены соответствующие контракты.

Введение реестра обусловлено содержанием банковской гарантии. Она выражается не в сумме средств, а в виде документа-поручительства. Им обязуется выплата банком заказчику условленной суммы при нарушении обязательств поставщиком. Таким образом, документ гарантии скрывает определённую денежную сумму. Банки обязаны в единый реестр предоставлять данные о своих гарантиях, которые выдаются заказчикам. Обычно такую просьбу банкам выдают предприятия и государственные структуры для обеспечения и контроля государственных заказов.

Способы получения

Оформить банковскую гарантию возможно несколькими способами, они зависят от срочности заявки и суммы. Существуют такие способы получения:

- электронный. Этот вид выдается через сервис ТендерХелп. Для подачи заявки надо загрузить нужные документы, зарегистрироваться на сайте и заполнить отправляемую в банк бланковую заявку. Срок рассмотрения документов зависит от НКМЦ – контракты на сумму до 5 млн. рублей рассматриваются до 3 часов, до 15 млн. – до полусуток, больше 15 млн. – 3 дня. Такая банковская гарантия предоставляется в электронном виде;

- классический. Когда надо обеспечить гарантию на контракт, стоимостью более 20 млн. рублей (или на выдачу есть лимит), то все нужные документы надо передавать сотруднику банка;

- ускоренный. Этот способ применяют банки, которые хотят получить свежих клиентов. В специальных программах есть четкие условия получения, фиксированный список нужных бумаг. При таком способе получения время оформления документов не больше 5 дней, но суммы контрактов должны быть не больше 10-15 млн. рублей.

Документы, которые нужны для оформления

Представленный ниже перечень документов может быть дополнен и другими документами, все зависит от банка, куда обратился клиент:

- заявление о получении гарантии;

- данные о компании-заявителе;

- копии уставных документов, а также ИНН, ОГРН;

- выписка из ЕГРЮЛ (должна быть получена не более чем за месяц до подачи заявления);

- копии приказа о назначении руководителя;

- бухгалтерская отчетность (отчет о финрезультатах, баланс, налоговая декларация по УСН и т.д.);

- документация по тендеру (конкурсу и т.д.);

- номер закупки;

- протокол о признании победителем;

- проект контракта.

zakupki.gov.ru

Какими бывают

Выделяют такие виды банковских гарантий:

- безотзывная и отзывная;

- прямая и косвенная;

- простая, синдицированная и контргарантия;

- ограниченная и неограниченная;

- платежная и договорная;

- условная и безусловная.

Безотзывную нельзя отозвать, аннулировать или изменить (таковыми являются большинство БГ). Отзывную же гарант может в любой момент и без предварительного уведомления кредитора аннулировать (в этих случаях кредиторы должны быть внимательны и предусмотрительны).

Прямая выставляется банком-плательщиком, а косвенная — через банк-посредник.

Простая предоставляется банком по поручению поставщика в пользу заказчика. Контргарантия означает, что исполнение обязательств гарантирует не тот банк, который выдал документ, а другой, выбранный поставщиком. Синдицированные используются, когда банк, в который обратился участник торгов, не обладает нужной суммой. В таком случае он обращается за поддержкой к другому банку, а впоследствии каждый из банков-участников получает свою долю гарантийной суммы.

По ограниченной гарант отвечает только за часть обязательств, которые выражены в конкретной сумме, а по неограниченной — за всю сумму обязательств заемщика.

Платежная гарантирует оплату по векселям, аккредитивам, инкассовым операциям. Договорная подлежит исполнению по контракту.

Наконец, условную банк выплачивает только при наступлении указанных в ней условий.

Просмотр

Обращение №217072018 Реестровый номер записи банковской гарантии — в ЕИС не ведется с 01.07.2018г. В АЦК Интернет клиент нет справочника реестра записи банковских гарантий, а в ЕИС есть. (17.07.2018 14:16:53)

Заголовок

Реестровый номер записи банковской гарантии — в ЕИС не ведется с 01.07.2018г. В АЦК Интернет клиент нет справочника реестра записи банковских гарантий, а в ЕИС есть.

Регистрационный номер

217072018

Файл

Тема обращения

Контракт

Описание проблемы

В соответствии с ч. 8.1 ст. 45 Федерального закона № 44-ФЗ информация о банковских гарантиях, предоставляемых в качестве обеспечения заявок и исполнения контрактов, с 01.07.2018 не размещается на официальном сайте ЕИС. Информация в Реестре банковских гарантий доступна по состоянию на 30.06.2018 (включительно). В АЦК Интернет клиент при регистрации нового контракта необходимо заполнить вкладку обеспечение. При выборе обеспечения (банковская гарантия), программа требует заполнить номер реестровой записи банковской гарантии. При регистрации нового контракта в реестре контрактов в ЕИС в ручном режиме- открывается справочник, где по ИНН Поставщика можно найти реестровую запись банковской гарантии. Где такой справочник в АЦК Интернет клиент? Если все необходимо перегружать из АЦК Интернет клиент в ЕИС, то на данном этапе такой возможности нет. Номер банковской гарантии и номер реестровой записи записи — это разные вещи. Например по нашему контракту банковская гарантия № 001-0005492-ЭГ-2018 от 12.07.2018г. , а номер реестровой записи из справочника ЕИС 02H3344101706718000101. Номер реестровой записи состоит из 22 цифр, а в АЦК Интернет клиент можно указать только 20 знаков. Т.е. у Заказчика отсутствует возможность заполнить вкладку «Обеспечение исполнения контракта» и выгрузить в ЕИС. По данному контракту Заказчик зарегистрировал контракт в ЕИС в ручном режиме.

ОТВЕТ ГИЦ: Согласно руководству ЕИСа , у заказчика при определенной настройке ролей доступ к Реестру остается активен. или уточняйте номер у поставщика. Если предоставляют номер состоящий из 22 символов, вводится без последних двух символов.

Считаю, что проблема не решена. Данный вопрос должен решаться разработчиком.

1. Поставщика или Подрядчика при получении банковской гарантии у банка не интересует под каким номером банк сделал реестровую запись. Такой информацией Поставщик не обладает.

2. Если проставлять номер реестровой записи в АЦК Интернет клиент на две последние цифры меньше, то при выгрузке в ЕИС — номер реестровой записи банковской гарантии — будет не соответствовать справочнику.

Будет ли Заказчик нести ответственность за несоответствие???

Исполнено (17.07.2018 14:28:49)

Исполнитель

Воробьёва Анастасия Валерьевна (95-96-45 (8053))

Файл

Описание решения

«При регистрации нового контракта в реестре контрактов в ЕИС в ручном режиме- открывается справочник, где по ИНН Поставщика можно найти реестровую запись банковской гарантии. Где такой справочник в АЦК Интернет клиент? » ———-

В Ацк никогда ни в какой версии такого справочника не было, ваши пожелания через УО. ———-

«1. Поставщика или Подрядчика при получении банковской гарантии у банка не интересует под каким номером банк сделал реестровую запись. Такой информацией Поставщик не обладает. ———-

— значит выяснение номера ложится на плечи заказчика — дубль два- Согласно руководству ЕИСа , у заказчика при определенной настройке ролей доступ к Реестру остается активен.—————

«2. Если проставлять номер реестровой записи в АЦК Интернет клиент на две последние цифры меньше, то при выгрузке в ЕИС — номер реестровой записи банковской гарантии — будет не соответствовать справочнику. «————

Проставлять на две цифры меньше это ответ РАЗРАБОТЧИКА. вы не пробовали, чтобы утверждать, что это неверно.———-

«Будет ли Заказчик нести ответственность за несоответствие???»———

Вопрос к УО.

Суть банковской гарантии

Банковская гарантия (БГ) — это один из способов обеспечения исполнения победителем закупки своих обязательств по контракту. Ее смысл в том, что банк берет на себя финансовые риски заказчика, связанные с неисполнением контрактных обязательств поставщиком. Другими словами, банковская гарантия — это некая страховка для заказчика от недобросовестных действий исполнителя.

Еще одно требование к гарантии — безотзывность. Это значит, что до конца срока действия гарантии банк не сможет ее отозвать, что бы ни случилось. Это правило пока действует, однако с середины текущего года его могут изменить.

История создания реестра гарантий

С принятием вышеупомянутого закона в 2014 году, внесение банковских гарантий в реестр гарантий, стало обязательным для всех банков. По заверениям экспертов, создание реестра гарантий, позволит уменьшить риски оформления договорных отношений на муниципальном или государственном уровне.

Для сферы государственных закупок реестр полезен тем, что позволил легализовать учет гарантий, исключил все способы фальсификации и обмана. Раньше они использовались мошенниками, действующими в финансовом секторе экономики.

Реестр гарантий первыми протестировали в столичном регионе. В настоящий момент реестр работает на безвозмездной основе для банков и государственных заказчиков, а также поставщиков. Разработчики сделали удобный сервис с интеграцией в него торговых электронных площадок. Заинтересованное лицо сможет без проблем проверить подлинность поручительства и ознакомиться с интересующими его данными.

Что должно быть в гарантии в обязательном порядке

Знать об обязательных параметрах гарантии важно и заказчикам, и поставщикам. Последним не стоит уповать на то, что в банке сделают «все как надо»

Ведь если заказчик не примет БГ, то проблемы будут не у банка-гаранта, а у поставщика. Ему придется заменять обеспечение на другую гарантию или на денежные средства. А если он не успеет в отведенный срок, его признают уклонившимся от подписания контракта. Если же заказчик примет гарантию, которая не отвечает требованиям, то проблемы могут быть уже у него.

Итак, качественная банковская гарантия должна включать такие параметры:

- Сумму покрытия.

- Срок действия — не менее 1 месяца после окончания контракта.

- Перечень обязательств поставщика, некачественное исполнение или неисполнение которых покрывает гарантия.

- Положение о том, что обязательства банка не считаются исполненным до тех пор, пока он не перечислил деньги на счет заказчика.

- Условие о том, что в случае нарушения поставщиком его обязательств заказчик получит возмещение именно от банка, а не от поставщика.

- Условие для контракта с единственным поставщиком: если банк в пятидневный срок не возместил заказчику ущерб, последний может списать деньги со счета гаранта в бесспорном порядке.

- Список документов, которые заказчик должен передать в кредитную организацию для выплаты суммы гарантии.

- Размер неустойки — 0,1% от суммы гарантии за каждый день просрочки. Это сумма, которую банк уплатит заказчику в случае задержки выплаты гарантийной суммы.

Есть условие, которое не может быть включено в банковскую гарантию. Банк не вправе требовать у заказчика судебные акты, которые подтвердят, что поставщик нарушил условия контракта.

Какие требования устанавливает закон?

По положениям закона 44-ФЗ банковская гарантия не учитывается, если банк не соответствует требованиям и не имеет права выдавать поручительства. Перечень банков, выдающих их, ведет МинФин.

Требования к банкам:

- лицензия от регулятора на банковскую деятельность;

- срок работы банка – 5 лет;

- наличие собственных денежных средств – 1 млрд. рублей;

- отсутствие требований со стороны ЦБ о необходимости финансового оздоровления кредитного учреждения.

Содержание реестра гарантий:

- наименование и юридический адрес банка, реквизиты;

- информация о клиенте, получившем обеспечение;

- обязанности банка;

- сумма неустойки, выплачиваемой банком в случае неисполнения им контракта и сроки выплаты компенсации;

- сумма поручительства;

- срок.

Подтверждением факта заключенных правоотношений между кредитным учреждением и клиентом служит договор, скрепленный электронной подписью. Поручительство вступает в силу только после того, как оно будет занесено в учет. Заказчик после этого принимает ее к обеспечению и может заключать контракт.