Образец банковской гарантии по 44-фз

Содержание:

- Условия получения

- Какими бывают

- Как оформить гарантию

- Формы и особенности документа

- Совет 1. Заранее определиться со способом обеспечения исполнения контракта

- Требования к банковской гарантии по 223-ФЗ

- Преимущества и недостатки банковских гарантий

- Лимит банковской гарантии: что учитывает банк

- Можно ли оформить за один день

- Что это такое безотзывная банковская гарантия

- ФОРМА ТРЕБОВАНИЯ ОБ ОСУЩЕСТВЛЕНИИ УПЛАТЫ ДЕНЕЖНОЙ СУММЫ ПО БАНКОВСКОЙ ГАРАНТИИ

- Бухгалтерский учет поступления финансовых средств бенефициару от гаранта

- Что такое банковская гарантия простыми словами

- Что такое банковская гарантия по 44-ФЗ

- Как пользоваться калькулятором

- Просмотр

- Как оформляется этот документ

- Виды банковских гарантий

- Когда заказчик может не принять гарантию

- Кто предоставляет услуги по оформлению банковских гарантий – обзор ТОП-3 брокерских компаний

- Срок внесения в реестры

- Получение БГ – пошаговая инструкция

- Как проверить банковскую гарантию – 3 полезных совета

Условия получения

Каждый банк сам определяет, какие условия он ставит для получения собственных продуктов. Разберем самые частые.

Требования к получателю услуги. Это самое распространенное требование. Гарантия больше всего похожа на кредит: если принципал не сумеет исполнить свои обязательства, то банк будет терпеть убытки. Следовательно, происходит тщательный отбор всех клиентов по критериям, который банк определяет во внутренних документах.

Комиссия за оформление гарантии. Банк получает средства за оформление и обеспечение банковской гарантии. Обычно это 2 – 5% от итоговой суммы контракта, но в среднем не менее чем 10 тысяч рублей.

Валюта кредита. Большинство компаний оформляют сделки в рублях. Только некоторые кредитные организации работают с валютой.

Сумма гарантии. Некоторые банки не берутся за оформление гарантии на минимальную сумму. К примеру, Сбербанк не берется за сделки менее чем в 50 000 рублей. Максимальной суммы у него нет. ВТБ – наоборот, убрал минимальную планку, но оставил верхнюю – 150 млн рублей.

У гарантий есть основные принципы, которые тщательно соблюдаются сторонами сделки:

- Безотзывность. Банк не может отозвать собственную гарантию, вне зависимости от обстоятельств. Заключив сделку, банк будет отвечать по ней до истечения срока гарантии.

- Непередаваемость. У компании нет возможности переоформить банковскую гарантию на другого бенефициара.

- Конкретность. В банковской гарантии указано, какие условия ею обеспечиваются.

- Независимость. Вне зависимости от внешних обстоятельств условия банковской гарантии должны быть выполнены. Даже признание банкротом принципала не приведет к отмене договора.

Какими бывают

Выделяют такие виды банковских гарантий:

- безотзывная и отзывная;

- прямая и косвенная;

- простая, синдицированная и контргарантия;

- ограниченная и неограниченная;

- платежная и договорная;

- условная и безусловная.

Безотзывную нельзя отозвать, аннулировать или изменить (таковыми являются большинство БГ). Отзывную же гарант может в любой момент и без предварительного уведомления кредитора аннулировать (в этих случаях кредиторы должны быть внимательны и предусмотрительны).

Прямая выставляется банком-плательщиком, а косвенная — через банк-посредник.

Простая предоставляется банком по поручению поставщика в пользу заказчика. Контргарантия означает, что исполнение обязательств гарантирует не тот банк, который выдал документ, а другой, выбранный поставщиком. Синдицированные используются, когда банк, в который обратился участник торгов, не обладает нужной суммой. В таком случае он обращается за поддержкой к другому банку, а впоследствии каждый из банков-участников получает свою долю гарантийной суммы.

По ограниченной гарант отвечает только за часть обязательств, которые выражены в конкретной сумме, а по неограниченной — за всю сумму обязательств заемщика.

Платежная гарантирует оплату по векселям, аккредитивам, инкассовым операциям. Договорная подлежит исполнению по контракту.

Наконец, условную банк выплачивает только при наступлении указанных в ней условий.

Как оформить гарантию

Оформление банковской гарантии происходит в 6 этапов.

1. Выбор банка.

Сначала ознакомьтесь со списком Министерства Финансов. Желательно работать с кредитной организацией, в которой у вас есть расчетный счет.

2. Подготовка документов.

Для того чтобы банк оценил вашу платежеспособность, потребуются следующие документы:

- Заявка на выдачу банковской гарантии.

- Информация о компании.

- Выписка из ЕГРЮЛ (полученная не позднее 30 дней с момента подачи заявки).

- Бух. отчетность за последний год.

- Информация о тендере или копия контракта.

Если банк примет положительное решение о выдаче гарантии, он может запросить дополнительный пакет документов.

3. Рассмотрение заявки банком.

В течение нескольких дней банк будет принимать решение о выдаче банковской гарантии. Если решение положительное — вам предложат заключить договор.

4. Заключение договора.

Внимательно ознакомьтесь со всеми пунктами и подпишите документ.

5. Оплата денежного вознаграждения.

Нужно перечислить денежное вознаграждение банку за оказанную услугу.

6. Выдача гарантии.

После того, как вы оплатите услуги банка, вам будут выданы три документа:

- Банковская гарантия.

- Договор о предоставлении гарантии.

- Выписка из реестра банковских гарантий.

Чтобы облегчить процедуру получения банковской гарантии можно воспользоваться услугами компании посредника — брокера.

Формы и особенности документа

Выделяются безусловная и условная безотзывная банковская гарантия, различаются они тем, что по условной бенефициар, чтобы получить выплату, обязан предоставлять в банк определенный пакет документов, подтверждающих неисполнение принципалом его обязательств.

А безусловная банковская гарантия — это документ, выплату по которому бенефициар вправе получить без каких-либо дополнительных документов, по одному только требованию. Выдавая такую бумагу, банк рискует еще больше, поскольку оснований для отказа в выплате у него фактически нет. В практике такую гарантию называют «по первому требованию», поскольку письменного обращения бенефициара достаточно, чтобы обязать банк платить.

Совет 1. Заранее определиться со способом обеспечения исполнения контракта

Таких способов может быть несколько:

- денежное обеспечение (путем внесения денежных средств) – как правило, целесообразно при небольшой сумме контракта, когда размер такого обеспечения, в случае изъятия его из оборота компании, не критичен для бизнес-процесса.

- кредит: может быть интересен поставщику в случае отсутствия собственных средств. Кредитные средства поставщик может направить как на предоставление денежного обеспечения исполнения заказчику, так и на сам процесс выполнения контракта.

- банковская гарантия в обеспечение исполнения контракта: такой способ является наиболее распространенным и целесообразным при существенной сумме и длительном сроке выполнения контракта (договора), отсутствии у поставщика возможности или желания высвобождать собственные средства из оборота в значительном размере.

NB! Если победитель закупки не предоставил обеспечение исполнения в срок, установленный для подписания контракта (договора), он считается уклонившимся от заключения договора.

Несвоевременное предоставление обеспечения исполнения может повлечь включение победителя в реестр недобросовестных поставщиков. Это, в свою очередь, существенно ограничит его возможности дальнейшего участия в закупках.

Если компания делает свой выбор в пользу банковской гарантии на обеспечение исполнения контракта, то важно учесть следующие нюансы.

Требования к банковской гарантии по 223-ФЗ

В этом случае все гораздо проще, этот закон не устанавливает такой жесткий порядок, как 44-ФЗ, а лишь определяет основные правила закупочной деятельности. Каждый заказчик сам решает, какие условия будут достаточными для принятия такой формы обеспечения, фиксирует их в Положении о закупке и размещает его в реестре ЕИС. В большинстве случаев Положения о закупке дублируют соответствующие условия 44-ФЗ. При этом 223-ФЗ допускает использование в качестве обеспечения любых независимых гарантий в соответствии с ГК РФ.

Универсальные требования все-таки имеются:

- безотзывность,

- четкое установление срока действия,

- указание суммы,

- определение обязательств победителя торгов.

Преимущества и недостатки банковских гарантий

Из плюсов гарантии можно выделить:

- Надежность получения денежных средств.

- Возможность проанализировать свое финансовое состояние. Если гарантия выдается быстро — банк уверен в вашей платежеспособности. Если идут заминки — в дальнейшем вести дела может быть рискованно.

- Быстрая выдача банковской гарантии. Процедура оформления услуги довольно проста. К тому же, возможность предоставлять банковскую гарантию есть у многих организаций, поэтому проблем в поиске партнера также не будет.

Но у этого банковского продукта есть и минусы:

- Выдается на определенный срок. Если условия контракта были выполнены досрочно, придется либо переоформлять банковскую гарантию, либо платить дополнительную комиссию.

- Отзыв банковской лицензии. Если у банка-гаранта отозвали лицензию, банковская гарантия перестает действовать.

Нельзя сказать, что это идеальный инструмент, который покрывает все риски. Но при этом, банковская гарантия делает большинство сделок для бенефициаров намного безопаснее.

Лимит банковской гарантии: что учитывает банк

Для каждого клиента банк устанавливает размер банковской гарантии индивидуально. При этом учитываются:

- финансовое состояние компании;

- НМЦК контракта, в отношении которого предоставляется гарантия;

- срок действия гарантии;

- степень риска платежа по ней;

- перспектива предъявления регрессивных требований, если заказчику придётся выплатить оговоренную сумму.

Участнику закупки следует заранее узнать, сможет ли он рассчитывать на предоставление банковской гарантии, и каким будет лимит. Для этого в банк нужно предоставить копии всех необходимых для выдачи гарантии документов, и оплатить услугу по установлению лимита.

За выдачу гарантии перечисляется комиссию — от 1% до 5% от суммы обеспечения.

Можно ли оформить за один день

К сожалению, получить срочно банковскую гарантию невозможно. В идеальном случае на это уходит 2-3 рабочих дня.

Будьте внимательны и осторожны, мгновенные способы обещают только мошенники, поэтому не стоит доверять соблазнительным рекламным объявлениям. Ошибка может обернуться не только потерянными временем и деньгами, но и упущенным контрактом. Советуем тщательно выбирать кредитную организацию, внимательно проверять полученную доверенность на соответствие всем требованиям 44 ФЗ, а при перечислении денег за оформление сверять реквизиты с опубликованными на сайте банка.

Что это такое безотзывная банковская гарантия

На практике эта схема широко используется, например, в сфере госзакупок, где бенефициаром выступает заказчик, а принципал — его подрядчик, исполнитель или поставщик. Если принципал не выполняет условий контракта, заказчик обращается в банк-гарант и получает обеспечение.

Выделяются безотзывная и отзывная гарантия, разница которых состоит в том, вправе ли гарант, в том числе кредитная организация, отказаться от своих обязательств, направив в письменном виде отзывное письмо, или нет.

В соответствии с ГК РФ, банковская гарантия является безотзывной по умолчанию, то есть если в тексте документа ничего не сказано о возможности ее отзыва, она безотзывная. Но даже отзывная бумага не предполагает простой отказ банка от выплаты. Такому отказу предшествует официальный письменный отзыв от гаранта.

- такое обеспечение полностью страхует заказчика, в отличие от отзывного;

- контрагенты заказчика, получающие такие документы, проходят дополнительную проверку чистоплотности в банке, в который они обращаются. Выдача обеспечения — это риск для банка, требования по ним бывают очень крупными. После перечисления денег бенефициару банк вправе регрессом требовать возмещения от принципала, но если принципал сам финансово несостоятелен, выплата остается убытком банка. Чтобы таких ситуаций было как можно меньше, банки проверяют компании, которым выдают обеспечения, особенно без возможности отзыва. Поскольку гарантия является безотзывной по 44-ФЗ, в обязательном порядке получается, что прежде чем начать сотрудничество с заказчиком, компания вынуждена претерпевать усиленную проверку от банка. Если она эту проверку не пройдет, придется предоставлять обеспечение контракта деньгами. Если у компании нет нужной суммы, отказываться от контракта, что чревато попаданием в реестр недобросовестных поставщиков.

ФОРМА ТРЕБОВАНИЯ ОБ ОСУЩЕСТВЛЕНИИ УПЛАТЫ ДЕНЕЖНОЙ СУММЫ ПО БАНКОВСКОЙ ГАРАНТИИ

ТРЕБОВАНИЕ об осуществлении уплаты денежной суммы по банковской гарантии

| от «__» __________ 20 __ г. | N |

| В связи с тем, что по банковской гарантии от «__» __________ 20 __ г. N _______ | |

| (полное наименование кредитной организации-гаранта) |

| является гарантом (далее — гарант) перед | |

| (полное наименование организации-бенефициара) |

| (далее — бенефициар), настоящим требованием извещаем вас о неисполнении (ненадлежащем исполнении) | |

| (полное наименование организации-принципала) |

| ИНН | своих обязательств перед | |

| (полное наименование организации-бенефициара) |

| по контракту N _____ от «__» __________ 20 __ г. (заявке на участие в закупке, требованиям к гарантии качества товара, работы, услуги, а также по требованиям к гарантийному сроку и (или) объему предоставления гарантий их качества, к гарантийному обслуживанию товара) |

| а именно | |

| (указать конкретные нарушения принципалом обязательств, в обеспечение которых выдана банковская гарантия) |

В соответствии с условиями банковской гарантии от «__» __________ 20 __ г. N __________ вам надлежит не позднее

| (указывается количество дней цифрами и прописью в соответствии с условиями гарантии) |

| рабочих дней со дня получения настоящего требования перечислить сумму в размере | |

| (сумма цифрами и прописью) |

| на счет | |

| (банковские реквизиты организации-бенефициара для перечисления денежных средств) |

В случае неисполнения настоящего требования в указанный срок гарант обязан уплатить неустойку бенефициару в размере 0,1 (ноль целых одна десятая) процента указанной в настоящем требовании суммы, подлежащей уплате за каждый календарный день просрочки начиная с календарного дня, следующего за днем истечения установленного банковской гарантией срока оплаты настоящего требования, по день фактического поступления денежных средств на счет бенефициара в оплату настоящего требования по банковской гарантии.

| Приложение: | |

| (указывается перечень документов, обосновывающих требование об осуществлении уплаты денежной суммы по банковской гарантии, и количество листов) |

| М.П. | |||||

| Уполномоченное лицо бенефициара | ( | ) | |||

| (подпись) | (инициалы, фамилия) | ||||

| Отметка о вручении (передаче иным способом) | ( | ) | |||

| (подпись) | (инициалы, фамилия) | ||||

| «__» __________ 20 __ г. | |||||

| (дата вручения) |

Примечание. Требование об осуществлении уплаты денежной суммы по банковской гарантии и направляемые вместе с ним документы и (или) их копии оформляются в письменной форме на бумажном носителе или в форме электронного документа в порядке, предусмотренном законодательством Российской Федерации.

Бухгалтерский учет поступления финансовых средств бенефициару от гаранта

При поступлении денежных средств от гаранта при помощи кассового метода бенефициар обязан признать выручку от продажи (реализации) товаров, услуг или работ, потому что гарантия обеспечивала оплату. Если обязательства касались уплаты процентов в соответствии с неотзывной гарантией, бенефециар должен отразить в учете внереализационный доход, который будет иметь вид процентов по займу.

Способы, как может производиться бухгалтерский учет бенефициаром, в случаях его исполнения обязательств по гарантии

Учет же самой гарантии производится на забалансовом счете 008 «Обеспечение обязательств и платежей, полученные». Сумма на этом счете должна быть равной цифре, которая прописана договором.

Списывание суммы с забалансового счета происходит постепенно, по мере того, как будет погашаться задолженность.

Особенности бухучета банковских гарантий в упрощенной системе налогообложения

Как только денежные средства от гаранта получены бенефициаром (соответственно договора), по дебитному счету 51 «Расчетные счета» и кредитному счету 76 «Расчеты с разными кредиторами и дебиторами», бухгалтер должен в специальной книге зафиксировать проводки. В то же время, задолженность принципала будет отражаться по дебету счета 76 – по кредиту ( счета 62, 76, 78, субсчет 58-3) в соответствии с видом его обязательств.

В этом случае, банковская гарантия будет учитываться на забалансовом счете 008 («Обеспечения обязательств и платежей полученные»). Сумма на счете будет равнозначной указанной в договоре сумме, и списываться будет постепенно, по итогам погашения задолженности.

Как происходит учет банковской гарантии у принципала

Изначально стоит отметить, что услуга предоставления банком (кредитной организацией) банковской гарантии относится к категории банковских операций. Что, в свою очередь, говорит о том, что налогообложению по НДС подобная услуга не подлежит в соответствии с Ф3 395-1. В таких случаях, принципал должен принять к вычету НДС, отразив данную услугу в учете предварительно. Однако, при этом предоставление банковской гарантии должно происходить без осуществления операций, облагающихся налогом.

Если же банковская гарантия, которая выдана банком либо кредитной организацией, то сумма по налогу на прибыль должна приниматься к учету, как одна из составляющих расходов внереализационных. Если выдача гарантии осуществляется страховой компанией, то такая операция будет приниматься к учету по налогу на прибыль.

Вознаграждения гаранту: бухгалтерский учет

Этот вид бухгалтерского учета также зависим от вида обязательств. Например, если покупатель, приобретающий имущество, предоставит банковскую гарантию продавцу, то это будет считаться, как расход, связанный с покупкой имущества.

Пример бухгалтерских проводок в подобном случае:

Сумма вознаграждения гаранту, которая включена в фактическую стоимость актива – дебет счета (01, 07, 08, 10, 41, …) – кредит счета 76.

Оплата вознаграждения гаранту – дебет счета 76 – кредит счета 51.

Если гарантия будет выдана уже после того, как фактическая стоимость активов будет сформирована, то проводки бухгалтера должны быть такими:

Дебет счета 91,2 – кредит счета 76.

При желании, дополнительные расходы могут быть добавлены к прочим расходам равномерно на протяжении срока действия договора. Политика учета предусматривает обязательное отображение выбранного метода: учет, по которому будут проводиться дополнительные расходы по займам, либо равномерный учет на протяжении периода займа, или же – единовременно в период их возникновения.

В результате, бухгалтерские проводки будут отображены так:

Дебет счета 91,2 – Кредит счета 76 ( с отображением суммы вознаграждения гаранту)

Дебет счета 76 – Кредит счета 51 ( с отображением оплаты вознаграждения).

Что такое банковская гарантия простыми словами

Простыми словами это определение выглядит так: если компания А предоставила оборудование компании Б в кредит, то в случае, если Б не сможет рассчитаться с А, денежные средства за своего клиента переведет банк-гарант.

К юридическому лицу, которое оформляет банковскую гарантию, предъявляются жесткие требования. Стоимость такой услуги рассчитывается индивидуально, в процентах годовых, зависящих от рисков, которые возьмет на себя гарант.

В банковской терминологии есть специальное обозначение сторон сделки, связанной с получением гарантии:

- Гарант – кредитная организация, которая предоставляет гарантию.

- Принципал – должник, который оформляет банковскую гарантию.

- Бенефициар – кредитор, с которым заключается договор. В его пользу оформляется гарантия.

Что такое банковская гарантия по 44-ФЗ

Банковские гарантии предоставляются в качестве обеспечения

- исполнения контракта;

- заявки;

- гарантийных обязательств.

Банковская гарантия выступает в роли страховки на случай, если победитель тендера не сможет выполнить условия договора, поставит некачественный товар, откажется уплачивать штрафы, пени, неустойки, предусмотренные условиями контракта, или откажется подписывать документ вовсе.

Участниками операции по предоставлению банковской гарантии выступают:

- банк-гарант;

- участник закупки — принципал;

- заказчик — бенефициар.

Механизм действия банковской гарантии следующий: гарант по просьбе принципала принимает на себя обязательство уплатить бенефициару при наступлении определённых событий оговоренную денежную сумму.

Выдавший гарантию банк, не позднее следующего рабочего дня должен разместить в реестре банковских гарантий сведения о гарантии, документы: копию гарантии, копию документа о внесении изменений и пр. В течение трёх рабочих дней документация будет проверена. А заказчик, ознакомившись с гарантией, также в трёхдневный срок может разместить в реестре документ об отказе. Причины для отказа могут быть следующие:

- сведения о банковской гарантии отсутствуют в ЕИС;

- банковская гарантия не соответствует требованиям закона;

- банковская гарантия не соответствует требованиям, содержащимся в извещении, проекте контракта, документации о закупке.

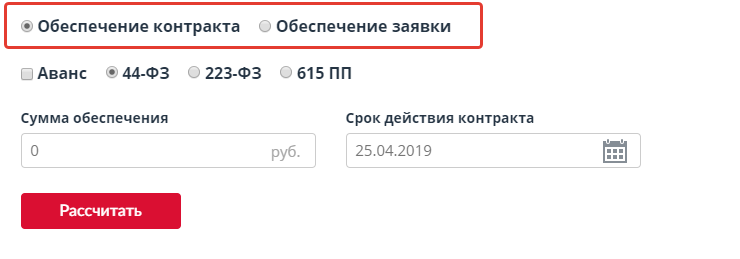

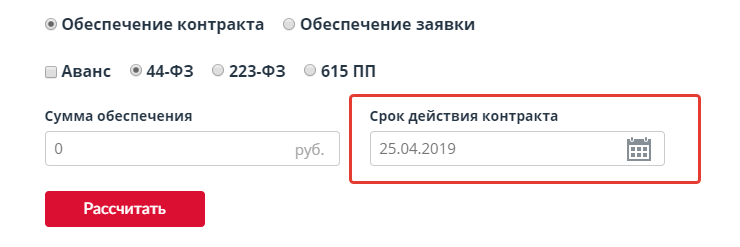

Как пользоваться калькулятором

Самый простой способ оценить, сколько стоит банковская гарантия для обеспечения контракта или участия, — воспользоваться калькулятором. Он учитывает все основные параметры, которые влияют на стоимость: срок, цену контракта, наличие аванса.

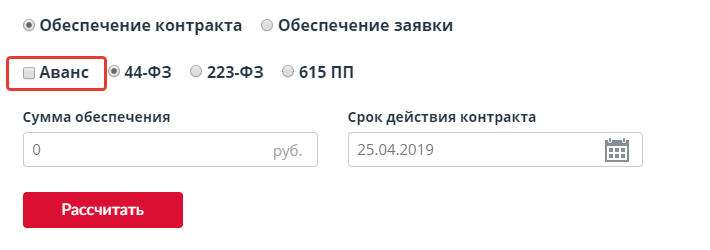

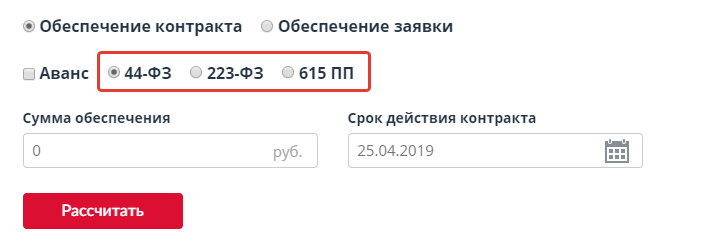

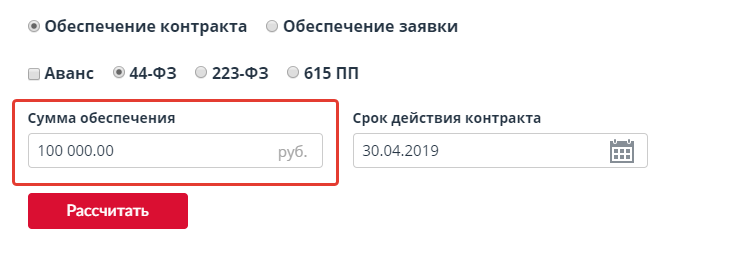

Работать с калькулятором просто.

Шаг 1. Укажите форму обеспечения: заявка или исполнение.

Шаг 2. Если оплата по госконтракту будет с авансированием, то поставьте галочку у пункта «Аванс».

Шаг 3. Укажите калькулятору, по каким правилам проходит тендер.

Шаг 4. Введите в калькуляторе сумму банковской гарантии.

Шаг 5. Укажите, на какой период нужна гарантия.

Шаг 6. Когда все готово, нажмите на кнопку «Рассчитать». В таблице под калькулятором банковской гарантии по госконтракту отобразится стоимость услуги в основных банках.

Просмотр

Обращение №217072018 Реестровый номер записи банковской гарантии — в ЕИС не ведется с 01.07.2018г. В АЦК Интернет клиент нет справочника реестра записи банковских гарантий, а в ЕИС есть. (17.07.2018 14:16:53)

Заголовок

Реестровый номер записи банковской гарантии — в ЕИС не ведется с 01.07.2018г. В АЦК Интернет клиент нет справочника реестра записи банковских гарантий, а в ЕИС есть.

Регистрационный номер

217072018

Файл

Тема обращения

Контракт

Описание проблемы

В соответствии с ч. 8.1 ст. 45 Федерального закона № 44-ФЗ информация о банковских гарантиях, предоставляемых в качестве обеспечения заявок и исполнения контрактов, с 01.07.2018 не размещается на официальном сайте ЕИС. Информация в Реестре банковских гарантий доступна по состоянию на 30.06.2018 (включительно). В АЦК Интернет клиент при регистрации нового контракта необходимо заполнить вкладку обеспечение. При выборе обеспечения (банковская гарантия), программа требует заполнить номер реестровой записи банковской гарантии. При регистрации нового контракта в реестре контрактов в ЕИС в ручном режиме- открывается справочник, где по ИНН Поставщика можно найти реестровую запись банковской гарантии. Где такой справочник в АЦК Интернет клиент? Если все необходимо перегружать из АЦК Интернет клиент в ЕИС, то на данном этапе такой возможности нет. Номер банковской гарантии и номер реестровой записи записи — это разные вещи. Например по нашему контракту банковская гарантия № 001-0005492-ЭГ-2018 от 12.07.2018г. , а номер реестровой записи из справочника ЕИС 02H3344101706718000101. Номер реестровой записи состоит из 22 цифр, а в АЦК Интернет клиент можно указать только 20 знаков. Т.е. у Заказчика отсутствует возможность заполнить вкладку «Обеспечение исполнения контракта» и выгрузить в ЕИС. По данному контракту Заказчик зарегистрировал контракт в ЕИС в ручном режиме.

ОТВЕТ ГИЦ: Согласно руководству ЕИСа , у заказчика при определенной настройке ролей доступ к Реестру остается активен. или уточняйте номер у поставщика. Если предоставляют номер состоящий из 22 символов, вводится без последних двух символов.

Считаю, что проблема не решена. Данный вопрос должен решаться разработчиком.

1. Поставщика или Подрядчика при получении банковской гарантии у банка не интересует под каким номером банк сделал реестровую запись. Такой информацией Поставщик не обладает.

2. Если проставлять номер реестровой записи в АЦК Интернет клиент на две последние цифры меньше, то при выгрузке в ЕИС — номер реестровой записи банковской гарантии — будет не соответствовать справочнику.

Будет ли Заказчик нести ответственность за несоответствие???

Исполнено (17.07.2018 14:28:49)

Исполнитель

Воробьёва Анастасия Валерьевна (95-96-45 (8053))

Файл

Описание решения

«При регистрации нового контракта в реестре контрактов в ЕИС в ручном режиме- открывается справочник, где по ИНН Поставщика можно найти реестровую запись банковской гарантии. Где такой справочник в АЦК Интернет клиент? » ———-

В Ацк никогда ни в какой версии такого справочника не было, ваши пожелания через УО. ———-

«1. Поставщика или Подрядчика при получении банковской гарантии у банка не интересует под каким номером банк сделал реестровую запись. Такой информацией Поставщик не обладает. ———-

— значит выяснение номера ложится на плечи заказчика — дубль два- Согласно руководству ЕИСа , у заказчика при определенной настройке ролей доступ к Реестру остается активен.—————

«2. Если проставлять номер реестровой записи в АЦК Интернет клиент на две последние цифры меньше, то при выгрузке в ЕИС — номер реестровой записи банковской гарантии — будет не соответствовать справочнику. «————

Проставлять на две цифры меньше это ответ РАЗРАБОТЧИКА. вы не пробовали, чтобы утверждать, что это неверно.———-

«Будет ли Заказчик нести ответственность за несоответствие???»———

Вопрос к УО.

Как оформляется этот документ

Для получения банковской гарантии предприятию необходимо выбрать банковское учреждение, причём не каждое из них имеет право выдавать подобные документы. Перечень регулярно обновляется и доступен на официальном сайте Министерства Финансов. Гарантия банка, который не входит в указанный перечень не принимается в качестве обязательного документа при допуске к государственному тендеру.

Необходимо будет ознакомиться с условиями, на которых банк готов предоставить гарантию. Как правило, основным требованием считается наличие счёта у компании в этом банке. Возможны и иные требования, которые зависят от политики конкретного финансового учреждения.

Законом предусмотрена обязанность банка внести выданную гарантию в специальный реестр. В ином случае получателю следует отказаться от получения такого документа, поскольку он будет являться недействительным. Организации, которая планирует участвовать в процедуре государственных закупок, следует внимательно проверить факт внесения гарантии в реестр.

Виды банковских гарантий

Гарантия банка понадобится при участии как в государственных закупках, объявляемых госкомпаниями, так и в тендерах, где роли заказчиков выступают коммерческие организации. Для тендеров и госзакупок существует несколько видов гарантии, выдаваемой банками.

Гарантия на участие

Гарантию на участие используют для подстраховки в ситуациях, когда победитель конкурса отказывается от подписания выигранного им контракта.

Обеспечение заявки при данном виде может составить 0,5% — 5% начальной предельной стоимости контракта. В закупочной документации обязательно нужно прописывать точную сумму обеспечения и срок его действия. Он не может составлять менее чем 60 дней с даты завершения приема заявок на участие в конкурсном отборе.

Гарантия на исполнение

Обеспечение исполнения контракта — страхует заказчика в ситуациях, когда поставщик услуг или продукции не выполняет контракт или иным образом нарушает его условия. По завершении электронного аукциона обязанностью победителя является не только подписание контракта, но и выполнение работ или поставка товаров, указанных в документе.

Размер суммы обеспечения может составить 0,5% — 30% первоначальной цены контракта или же равняться сумме аванса (50%). Если условия контракта не будут выполнены надлежащим образом, заказчик получит от банка штрафы и пени, налагаемые на исполнителя.

Чтобы гарантию на исполнение признали действительной, она должна соответствовать двум условиям:

- являться безотзывной;

- иметь срок действия от 30 дней и выше с даты выполнения договорных обязательств.

Авансовая гарантия

Использование авансовой гарантии оправданно в ситуации, когда исполнитель получает от заказчика аванс. Если исполнитель окажется недобросовестным и не исполнит обязательства, предусмотренные контрактом, банк вернет аванс заказчику, после чего взыщет с него необходимую сумму самостоятельно.

Гарантия на гарантийный период

Обеспечение гарантийного периода позволяет заказчику быть уверенным в том, что исполнитель не просто выполнит взятые на себя обязательства, но и сделает это отлично. Данный вид является подтверждением того, что услуги или товары будут качественными как минимум на период действия срока по гарантии.

Когда заказчик может не принять гарантию

Существует два основания отказать в приеме гарантии:

- Она не соответствует требованию заказчика, изложенному в документации.

- Она не предоставлена в срок, который установлен законом.

Как себя обезопасить от возникновения основания № 1? Необходимо все тщательно проверять. Имеет значение любая мелочь, вплоть до неправильного округления суммы гарантии (когда ее размер увеличивается в связи с падением цены контракта).

Что предпринять, чтобы не опоздать со сроком предоставления гарантии, если он на исходе? Единственный вариант — отсрочить подписание контракта. Это можно сделать, подав протокол разногласий. Он должен быть подан не позднее, чем на 13-й день после того, как опубликован итоговый протокол.

Кто предоставляет услуги по оформлению банковских гарантий – обзор ТОП-3 брокерских компаний

Специализированные компании помогут оформить банковскую гарантию быстро и почти без вашего участия. Это наиболее разумный вариант для тех, кто никогда не получал БГ ранее и не хочет терять время на возню с бумагами и переговоры с банком.

Брокеры отлично знают рынок и предложат клиенту самый оптимальный вариант оформления документа, соответствующий специфике и потребностям компании.

Единственный нюанс, на который стоит обратить внимание: выбирать нужно только надёжного посредника, работающего строго в рамках закона. Вам ведь не нужна «серая» гарантия?. Пользуйтесь нашим экспертным обзором, и проблем с подлинностью документов у вас не возникнет

Пользуйтесь нашим экспертным обзором, и проблем с подлинностью документов у вас не возникнет.

1) Бюро тендерных решений

Брокер, работающий в Москве и области. Девиз фирмы – «Быстро. Удобно. Надёжно». Работает с гарантиями 44-ФЗ, 223-ФЗ, 185-ФЗ, то есть оформляет все разновидности гарантийных документов. Сумма гарантии – любая.

В партнёрах компании 27 известных банков, в том числе – Сбербанк, ВТБ24, Промсвязьбанк, Райффайзенбанк и другие. За годы работы «Бюро тендерных решений» выдало более 900 гарантий на сумму более 9 млрд рублей. Никаких залогов и поручительств. Стоимость услуг рассчитывайте на сайте заранее с помощью специального калькулятора.

2) ФЛЦ

Оформление любой банковской гарантии за 3 дня в полном соответствии с законодательством. Компания сотрудничает с 70 банками по всей России. Оформление – удалённое, в электронном виде. Оплата – напрямую в банк. Общая комиссия – 2,5%.

Преимущества «ФЛЦ»:

- поиск индивидуальных решений для каждого партнёра – вашей фирме выберут именно тот банк, который идеально подходит вам по условиям и срокам договора;

- все БГ от этого брокера – официальные и занесены в государственный реестр;

- минимальное количество требований.

Хотите заказать здесь гарантию – просто заполните заявку на сайте, это займёт меньше минуты.

3) Атлант Брокер

Гарантийные документы для победителей гостендеров. Работает на рынке финансовых услуг с 2013 года. Специализируется на обеспечении госконтрактов по всей России, действует строго в рамках закона. Предлагает «экспресс-оформление» заявки с гарантией успешного ответа от банка 95%. Каждого клиента курирует персональный менеджер, который работает быстро, профессионально и обязательно доводит дело до завершения.

Срок внесения в реестры

Банк, который выдает или вносит изменения в условия документа, должен включить информацию о ней в Реестр ЕИС. Закон о контрактной системе обязывает сделать это не позднее одного рабочего дня, следующего за днем выдачи или внесения изменений.

Если сведения составляют государственную тайну, или данные о государственной тайне содержатся в документации о закупке или в проекте контракта, банк вносит сведения об обязательствах в Закрытый реестр не позднее одного рабочего дня, следующего за датой их выдачи. В указанный Реестр также вносятся сведения об обеспечении при заключении контрактов по:

- оказанию услуг по страхованию;

- транспортировке и охране ценностей Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

- транспортировке, охране музейных предметов и музейных коллекций, редких и ценных изданий, рукописей, архивных документов (включая их копии), имеющих историческое, художественное или иное культурное значение и передаваемых заказчиками физическим лицам или юридическим лицам либо принимаемых заказчиками от физических лиц или юридических лиц во временное владение и пользование либо во временное пользование, в том числе в связи с проведением выставок на территории Российской Федерации и (или) территориях иностранных государств и услуг по уборке помещений, услуг водителей для обеспечения деятельности судей, судебных приставов.

При этом Закрытый реестр не размещается в ЕИС.

Получение БГ – пошаговая инструкция

Если ваша фирма вполне проходит по всем требованиям банков и приступает к оформлению по такой схеме:

Шаг 1. Ищем свой банк на сайте министерства финансов (если там его нет, выбираете другой банк);

Шаг 2. Подготовка документов (они должны быть свежими – полученными не ранее, чем за 30 дней до подачи заявки). Основной документ – свидетельство о внесении в ЕГРЮЛ, оно говорит о том, что фирма работает легально и официально. Полный перечень документов можно узнать в банке;

Шаг 3. Заключение договора. Договор обязательно надо дать для изучения юристу. В договоре обязательно должны быть оговорены моменты по поводу БГ: права и обязанности участников сделки, сроки возврата и размеры гарантийного платежа и другие;

Шаг 4. Выплачивание комиссии гаранту. Она выплачивается, когда подписан контракт или в виде ежемесячных отчислений в период срока действия договора;

Шаг 5. Получение банковской гарантии. Получаем гарантийный документ и передаем оригинал заказчику. Кроме БГ банк выдает экземпляр договора и выписку из государственного реестра. Она подтверждает подлинность БГ. Ее легко проверить, надо лишь зайти на сайт госзакупок и вбить номер в нужную ячейку.

Видео по теме:

Как проверить банковскую гарантию – 3 полезных совета

Проверить подлинность банковской гарантии необходимо как принципалу, так и заказчику. В первую очередь, эти документы должны соответствовать требованиям ФЗ-44. Если нет обязательных пунктов – это либо подделка, либо посредник допустил ошибки в оформлении.

Советы помогут вам разобраться с документом, не посещая юридические фирмы.

Совет 1. Используйте реестр банковских гарантий для проверки

Ещё один вариант – найти нужный тендер по ключевым словам и проверить его по всем статьям, включая наличие гарантийных документов.

Совет 2. Изучите деятельность банка, выдавшего гарантию

Банковское учреждение, выдавшее документ, должно соответствовать требованиям законодательства. Если банка нет в списке Минфина, то и его гарантия не будет подлинной.

Совет 3. Отправьте запрос на подтверждение гарантии в банк

Никто не мешает вам направить официальный запрос гаранту. Попросите подтвердить оформление такой-то гарантии (номер, дату выдачи). Лучше пишите в головное отделение, а не в филиал. Не хотите ждать ответа – позвоните в банк лично.

А вообще все доказательства подлинности банк предоставляет принципалу в момент выдачи гарантии. Если действуете, через брокера, значит подтверждения сделки надо требовать у него.