Льготы пенсионерам по транспортному налогу

Содержание:

- Технические характеристики и стоимость авто

- Освобождается ли пенсионер от уплаты транспортного налога?

- Должен ли пенсионер платить налог на автомобиль

- Кто полностью освобождается от транспортного налога

- Транспортный налог для пенсионеров

- Расчет налога на транспорт и его особенности

- Как узнать о возможности получения льготы?

- Льготы пенсионерам по транспортному налогу

- Транспортный налог пенсионерам в 2018 году

Технические характеристики и стоимость авто

Законодательством предусмотрена зависимость размера платежа от

технических характеристик и стоимости автомобиля. Некоторые владельцы дорогих машин, стремясь не платить налог в полном объеме, оформляют технику на родственника-пенсионера.

Так что в таком случае обмануть государство и воспользоваться льготой не получится, придется платить налог на машину не только в полном объеме, но и по повышенным тарифам.

Что касается технических характеристик автомобилей, то рассчитывать на скидку обычно могут владельцы техники, мощностью не более 150 лошадиных сил. Некоторые регионы вообще освобождают от необходимости платить бюджетный взнос на автомобиль пенсионеров, под капотом ТС которых 70-100 «лошадок».

Освобождается ли пенсионер от уплаты транспортного налога?

Как уже говорилось выше, пенсионеры, как и другие владельцы транспорта, обязаны уплачивать транспортные налоги в отношении объектов налогообложения, утвержденных ст. 358 НК РФ, а именно:

- автомобилей, мотоциклов, мотороллеров, автобусов;

- самолетов, вертолетов;

- теплоходов, яхт, парусных судов, катеров;

- снегоходов, мотосаней;

- моторных лодок, гидроциклов, несамоходных (буксируемых) судов;

- других водных, воздушных ТС, самоходных машин и механизмов на гусеничном и пневматическом ходу.

Для каждого из вышеперечисленных видов транспорта величина начисляемого налога определяется в зависимости от мощности двигателя, тяги, валовой вместимости и т.д. Налоговые ставки при этом определяются законами субъектов РФ, в которых зарегистрированы ТС. Причем для пенсионеров в ряде регионов предусматриваются льготы по налогообложению ТС, вплоть до полного освобождения от необходимости его уплаты.

Это означает, что не обязаны платить транспортный налог только те пенсионеры, для которых предусмотрены соответствующие — т.е. в зависимости от субъекта, в котором зарегистрирован транспорт.

При отсутствии таких льгот либо при частичном освобождении от налога (например, если предусмотрена скидка 50%) гражданин обязан в стандартном порядке уплачивать начисленные платежи.

Фото pixabay.com

Должен ли пенсионер платить транспортный налог на машину?

Автомобили относятся к тем видам транспорта, в отношении которых ФНС начисляет транспортный налог. Поэтому уплачивать его должны все граждане, которые по праву собственности или по доверенности владеют автомобилем (включая пенсионеров).

Стоит отметить, что законом предусмотрены такие виды транспорта, в отношении которых налогообложение вообще не производится. Полный их перечень приводится в ст. 358 НК РФ. Это, в частности:

- весельные лодки, моторные лодки с мощность не более 5 л.с.;

- легковые автомобили, специально оборудованные для инвалидов, или обычные автомобили с мощностью до 100 л.с, которые были приобретены (получены) через органы соцзащиты населения;

- тракторы, специальный автотранспорт (для перевозки удобрений, молока, скота, птицы и т.п.), которые зарегистрированы на сельхоз. производителей и используются для производства сельскохозяйственной продукции.

Таким образом, от уплаты налога на машину (полностью или частично) пенсионеры могут быть освобождены только в том случае, если автомобиль зарегистрирован в регионе, предоставляющем такого рода льготы. Уточнить информацию о положенных льготах можно в налоговом органе по месту постановки ТС на регистрационный учет или на официальном сайте ФНС.

Должен ли пенсионер платить налог на автомобиль

Согласно общероссийской нормативной базе, все граждане, являющиеся владельцами ТС, обязаны делать ежегодные взносы. Полное или частичное освобождение от налога пенсионеров возможно, если это предусмотрено законодательством конкретного региона. Максимальный размер скидки для пожилого лица составляет 50 процентов. Полностью отменить налог на автомобиль для пенсионера власти города могут, если гражданин был участником боевых действий или относится к социально незащищенной категории населения.

Условия предоставления льгот

Претендовать на уменьшение налога могут граждане, владеющие только одним автомобилем. Если гражданин обладает двумя ТС, то за второе он будет вносить полноценную оплату. В некоторых областях/краях/республиках предоставляют частичную скидку в виде 50% или 20% от общей суммы налога. Не следует забывать и про ограничения, которые устанавливают власти конкретных субъектов. Например, скидку смогут получить владельцы автомобилей отечественного производства или с мощностью до 150 л/с. Влияет на получение льгот категория пенсионера:

- Участники и ветераны Великой Отечественной войны (ВОВ) или боевых действий, герои СССР и России полностью освобождаются от уплаты налогов на ТС с мощностью до 200 л/с.

- Инвалиды 1-2 группы, лица, ушедшие на пенсию досрочно из-за вредных условий труда, полностью освобождаются от платежей на 1 автомобиль.

- Пенсионеры по возрасту во многих регионах должны делать взносы в полном размере. В некоторых областях предоставляют скидку.

- Граждане раннее служившие по контракту или в органах МВД, и вышедшие на досрочную пенсию могут претендовать на региональную налоговую льготу.

Особенности начисления и уплаты транспортного налога в регионах РФ

В зависимости от места жительства пенсионера, изменяются и условия предоставления льгот. В Челябинской области собственники одного автомобиля (до 150 л/с) и мотоцикла (до 36 л/с) получают пониженную налоговую ставку. Размер платежа рассчитывается исходя из 1 рубля за каждую лошадиную силу. Например, если мощность авто пенсионера – 120 л/с, величина налога составит 120 рублей. Если гражданин вносил платежи в полном размере, но при этом подходил под одну из категорий льготников, он может подать документы на получение компенсации.

Жители Санкт-Петербурга, достигшие пенсионного возраста, официально могут не платить транспортный налог, если имеют в собственности водный транспорт с двигателем до 30 л/с или владеют мотоциклом, мощность которого не больше 150 л/с. Если петербуржец является обладателем одного автомобиля и лодки, он сможет не платить налог. В Краснодарском крае от уплаты взносов освобождены пожилые люди, владеющие автотранспортным средством с мощностью не более 100 л/с.

Кто полностью освобождается от транспортного налога

Выше уже упоминалось, что каждый регион вправе самостоятельно определять перечень льготников и условия, при которых можно не платить налог на авто. То есть одни и те же льготники в зависимости от региона проживания будут обладать различными правами на получение льготы.

Ветераны ВОВ или других боевых конфликтов

Полностью от уплаты налога освобождаются, проживающие в:

- г. Москва.

- Сахалинской области.

Если мощность автомобиля не превышает 150 л.с.:

- В Краснодарском крае.

- В Республике Крым.

Условия получения льготы для ветерана на налог на машину в Ленинградской области зависит от его точного места проживания. Если он зарегистрирован в Санкт-Петербурге, то для получения льготы мощность двигателя в его автомобиле не должна превышать 150 лошадиных сил. Если его прописка находится в пределах Ленинградской области, то освобождение от налога полагается ветерану независимо от характеристик его машины.

Льготы ветеранам боевых действий по транспортному налогу также предоставляются тем, кто проживает в Республике Татарстан. Условие для освобождения от налога – авто с двигателем до 110 л.с

Граждане с инвалидностью

Инвалиды, имеющие 1 или 2 группу не платят налог на транспорт в:

- г. Москве;

- Сахалинской области.

В некоторых регионах инвалиду льгота полагается лишь при условии, что двигатель автомобиля имеет мощность не более 150л.с.:

- СПб;

- Краснодарский край;

- Республика Крым.

Если у гражданина с инвалидностью автомобиль имеет мощность менее 100 л.с., то он не платит налоговый сбор в Новгородской области и Алтайском крае.

Также в Алтайском крае при наличии машины с мощностью менее 100 лошадиных сил от уплаты налога на транспорт дополнительно освобождаются и граждане с 3 группой инвалидности.

Для семей, которые воспитывают ребенка-инвалида, льгота предоставляется в:

- Г. Москва;

- Сахалинской области;

- Республике Крым.

Пенсионеры

Можно рассчитывать на получение льготы по налогу на машину пенсионерам, которые имеют в личном пользовании авто с двигателем не более 100 л.с., либо же мотоциклом до 35 л.с. Это реализовано в следующих областях:

- Амурская;

- Астраханская;

- Свердловская;

- Ярославская.

Также налоговая льгота на автомобиль полагается пенсионерам, которые проживают в следующих административно-территориальных краях:

- Алтайский;

- Краснодарский;

- Красноярский.

Отдельно стоит отметить пожилых граждан, проживающих в Сахалинской области – они полностью освобождены от уплаты без каких-либо условий. Также существуют льготы на налог на автомобиль для пенсионеров из Кемерово и области – если сумма сбора более 1200 рублей, то его можно не платить.

Семьи, воспитывающие более 3-х детей

К категории многодетных семей, как и с предыдущими, налоговая льгота на автомашину применима при соблюдении определенных условий. Например, автомобиль с мощностью до 150 лошадиных сил дает право на послабление в:

- г. Санкт-Петербург;

- Свердловской области.

Если двигатель в машине имеет мощность не более 100 л.с., то такая семья не платит налог в Алтайском крае. В республике Крым условия более мягкие – допускается мощность до 200 л.с. В Сахалинской области многодетная семья при подаче заявления на льготу должна подтвердить статус малоимущей.

Никаких условий не выставляется для многодетных только лишь в:

- г. Москва;

- Ленинградской области.

Пострадавшие от воздействия радиации

Не платят транспортный налог при наличии прописки в:

- г. Москва;

- Ленинградской области;

- Сахалинской области;

- Новгородской области.

Если машина имеет мощность до 100 л.с. льгота предусмотрена в:

- Московской области;

- Республике Татарстан;

- Алтайском крае.

При наличии транспортного средства, мощность двигатель которого не превышает 150 л.с., на льготу можно претендовать в:

- г. СПб;

- Новосибирской области;

- Краснодарском крае;

- Республике Крым.

Почетные граждане Российской Федерации

Условия для получения льготы на транспорт не выставляют в:

- г. Москва;

- Ленинградской области;

- Сахалинской области;

- Краснодарском крае;

- Республике Татарстан.

В Московской области и Республике Крым для получения налоговой льготы по налогу на автомобиль транспортное средство должно иметь двигатель с мощностью не более 150 лошадиных сил. В Санкт-Петербурге – до 200 л.с.

Транспортный налог для пенсионеров

Абсолютно все люди, владеющие собственным автомобилем, обязаны делать взносы в государственный бюджет. Пенсионер становится плательщиком транспортного сбора после того, как зарегистрирует на себя средство передвижения в ГИБДД. Налог начисляют с даты постановки транспорта на учет. Гражданин должен внести плату после того, как получит уведомление от налогового органа.

Исчислением суммы налога на машину занимаются сотрудники ФНС на основании сведений, полученных при регистрации авто. Физические лица обязаны сделать взнос до 1 декабря года, следующего за истекшим налоговым периодом, т.е. до 1 декабря 2019 года гражданин обязан погасить задолженность за 2017 год. Организации, на которые зарегистрированы ТС, должны представлять в конце года декларации по транспортному налогу в инспекции. Сделать это надо до 1 февраля года, следующего за истекшим налоговым периодом.

Объекты налогообложения

В статье №358 Налогового кодекса РФ (НК РФ) представлен перечень транспортных средств (ТС), владельцы которых обязаны ежегодно делать взнос в местный бюджет. К ним относят не только собственников автомобилей и мотоциклов, но и другой техники. Исключением из этого правила являются владельцы самоходных комбайнов, сельскохозяйственных автомобилей, весельных и моторных лодок, мощностью до 5 лошадиных сил (л/с), легковых автомобилей, оборудованных для перевоза инвалидов. Объектами налогообложения признаются:

- воздушный транспорт (самолеты, вертолеты);

- водный транспорт несамоходного, моторного, парусного типов, гидроциклы;

- наемный легковой, грузовой транспорт,

От чего зависит размер налога

Технические характеристики автомобиля являются решающим фактором при определении величины выплат. Гражданин может провести предварительный расчет самостоятельно, чтобы знать, какую сумму ему придется уплатить после завершения года или просто дождаться уведомления с инспекции. Расчет размера налога производится с учетом следующих параметров:

- вида ТС, владельцем которого является гражданин (марка, модель, дата выпуска, отечественное авто или иностранное);

- мощности двигателя, указанная в киловаттах (кВт) или лошадиных силах (л/с);

- валовая вместимость (если гражданин владеет несамоходным судном);

- стоимости транспорта, т.е. если автомобиль дороже 3 млн рублей, то размер платежей будет расти из-за дополнительного повышающего коэффициента;

- срока владения, т.е. фактического количества месяцев за подотчетный временной период, в течение которых ТС оформлено на налогоплательщика (включая дату постановки и снятия с учета).

Повышающие коэффициенты применяются для легковых автомобилей средней и высокой стоимости. Если цена ТС составляет 3-5 млн р., а с года выпуска прошло от 2 до 3 лет, этот показатель будет равен 1,1. Если пенсионер приобрел по указанной сумме машину 1-2 года назад, размер коэффициента составит 1,3, а если в собственности авто находится не более 1 года, то налоговая сумма увеличится в 1,5 раза.

Если средняя стоимость ТС равна 5-10 млн рублей, а с момента его выпуска прошло не более 5 лет, повышающий показатель равен 2. Граждане, владеющие автомобилями со средней ценой 10-15 млн р., будут платить налог, увеличенный в 3 раза до того момента, пока машине не исполнится 10 лет. Если средняя стоимость ТС более 15 млн р., а срок эксплуатации менее 20 лет, повышающий коэффициент тоже равен 3.

Расчет налога на транспорт и его особенности

Расчет налога на автомобиль, как и многие государственные сборы, имеет свои особенности. С учетом этих нюансов для каждого автовладельца размер сбора рассчитывается индивидуально. Необходимо понимать, что сумма налога в первую очередь зависит от:

- Типа транспортного средства.

- Объема двигателя.

- Года выпуска.

- Стоимости транспорта.

На сумму сбора также имеет влияние регион проживания владельца транспорта. В области местные власти обладают правом увеличения или же уменьшения транспортного сбора.

В 2021 году за автомобиль с двигателем до 100 лошадиных сил размеры налоговых ставок следующие:

- 5 рублей стоит 1 л.с. в Республике Крым, Тыва и Ингушетия.

- Отчисление в размере 6-ти рублей за 1 лошадиную силу платят в республике Хакасия и Карелия.

- 6,5 рублей стоит 1 л.с. в Томской области.

- В Челябинске и его области размер налога за 1 л.с. составляет 7,7 рублей.

- 8 рублей в Еврейской автономной области.

- В Ульяновской и Тульской области за 1 л.с. необходимо отдать 10 рублей в год.

- Владельцы автомобилей, которые проживают в Краснодарском крае, платят 12 рублей.

- 13,1 рублей платят в Ярославской области за 1 лошадиную силу.

- В Нижегородской области размер ставки в 2021 году составляет 13,5 рублей.

- Автовладельцы из Архангельской, Калужской и Калининградской области за 1 л.с. отчисляют 14 рублей.

- Власти республики Коми установили сбор за 1 л.с. в размере 15 рублей.

- В Самарской области – 16 рублей.

- 20 рублей платят за 1 л.с., зарегистрированного автомобиля в Оренбургской области.

- В Москве и СПб для формирования суммы налога учитывают каждую единицу мощности двигателя. В среднем владельцы автомобилей там платят в пределах 12-24 тыс. рублей в год.

- Налоговый сбор в размере 25 тыс. рублей обязаны заплатить автовладельцы из Вологодской и Сахалинской области, Республики Татарстан, Башкортостан и Марий Эл.

- В Ростовской области размер начислений зависит от даты выпуска транспорта. Срок эксплуатации превышает 10 лет – за 1 л.с. платят 8 рублей. Если автомашина моложе – 12 рублей.

- В Чеченской Республике налог рассчитывают исходя из мощности двигателя. За авто, мощность которого менее 100 л.с., сбор не взымают. От 250-ти лошадиных сил – за 1 единицу платят 15 рублей. 5 рублей за 1 лошадиную силу платят владельцы машин, мощность двигателя которых находится в промежутке от 150 до 250 л.с.

Также не стоит забывать о категории роскошных автомобилей. В учет берется стоимости транспорта и срок эксплуатации. Коэффициенты налога:

- Автомобиль стоил 3000000 рублей, и с момента его выпуска прошло не более 3-х лет, – берут коэффициент от 1,1 и до 1,5.

- Цена от 5000000 до 10 млн. рублей, выпуск был менее 5-ти лет назад, то коэффициент равен 2.

- Для машин, цена которых составляла 10 – 15 млн и были выпущены 10-20 лет назад – коэффициент 3.

Если автомобиль был приобретен менее чем за 5 млн рублей, то для определения коэффициента нужно знать только срок эксплуатации:

- 1,5 – для машин, с выпуска которых прошло не более 1 года.

- 1,3 – выпуск был менее 2-х лет назад.

- 1,1 – с выпуска прошло не более 3-х лет.

Как узнать о возможности получения льготы?

Для того чтобы узнать, есть ли скидка пенсионерам на транспортный налог в конкретном регионе, нужно обратиться в местную налоговую инспекцию, написав соответствующее заявление. Должен ли пенсионер платить налог или нет, решают местные органы власти. Как показывает практика, право на льготу получают такие категории людей старшего поколения:

- лица, получающие трудовую пенсию, достигшие определенного возраста;

- пенсионеры, владеющие только одним автомобилем;

- граждане, получившие право на скидку только по одному статусу.

Эта категория населения может быть освобождена от необходимости платить налог полностью или частично. Некоторые местные власти не предоставляют скидки людям пенсионного возраста, а предлагают им уплачивать отчисление в бюджет по специальным заниженным тарифам.

Так, например, лицо, получившее льготу, как инвалид, не может воспользоваться дополнительно льготой, положенной чернобыльцу. В этом случае придется выбирать, какой статус является более выгодным.

Льготы пенсионерам по транспортному налогу

Налоговый кодекс России не выделяет пенсионеров как отдельную льготную категорию граждан в отношении транспортного налога — определением размера налоговых ставок, льготных категорий граждан и размеров предоставляемых скидок занимаются органы власти субъектов федерации. Поэтому НК РФ содержит положения только о предоставляемых федеральных льготах, которые касаются не конкретно пенсионеров, а всех граждан РФ.

Федеральные льготы предусматривают освобождение от уплаты налоговых платежей на транспорт в следующих случаях:

- если средство передвижения не относится к налогооблагаемым видам ТС (например, сельхоз. техника) согласно ст. 358 НК РФ

- если транспорт имеет разрешенную максимальную массу более 12 тонн и зарегистрировано в реестре ТС системы взимания платы (Платон) согласно ст. 361.1 НК РФ (с 1 января 2019 года этот пункт утратил силу).

Региональные льготы регулируется законами субъектов РФ. Их предоставление для определенных категорий граждан может осуществляться в виде полного или частичного освобождения от налогообложения.

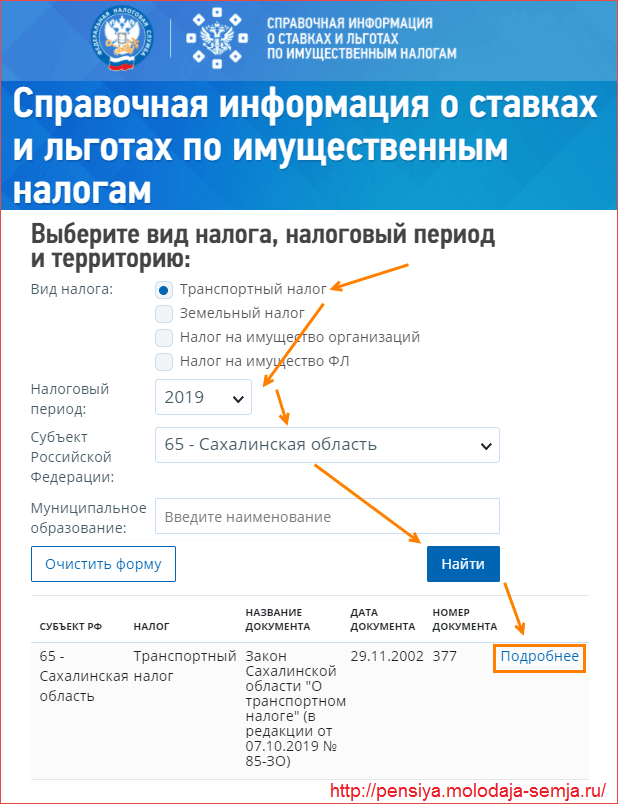

Уточнить, относится ли пенсионер к льготной категории граждан по налоговым платежам по ТС в конкретном регионе, можно в отделении ФНС или с помощью электронного сервиса «Справочная информация о ставках и льготах по имущественным налогам» на официальном сайте ФНС. Для этого необходимо указать вид налога «транспортный», налоговый период и выбрать субъект РФ.

Стоит отметить, что в разных налоговых периодах перечень льготных категорий, а также размер предоставляемой льготы может отличаться. Поэтому предоставляемые льготы в 2021 году могут отличаться от ранее предоставляемых — эту информацию тоже нужно уточнять в ФНС.

Льготы пенсионерам на транспортный налог в 2021 году

В разных субъектах РФ льготы для пенсионеров по транспортному налогу отличаются. В некоторых регионах при наличии статуса пенсионера они не предоставляются, но предусматриваются другие основания для их получения, которыми могут воспользоваться все граждане, включая пенсионеров.

Для сравнения приведем несколько регионов, предоставляющих в 2021 году льготы по транспортному налогообложению:

-

В Москве пенсионеры не выделяются как льготная категория граждан, но можно не платить налог на одно ТС с мощностью до 200 л.с., если гражданин относится к следующим категориям:

- ветераны и инвалиды ВОВ;

- Герои Советского Союза, РФ, лица, награжденные орденом Славы трех степеней;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- граждане, владеющие легковыми автомобилями мощностью до 70 л.с.

- В Санкт-Петербурге действует льгота в виде отмены платежей пенсионерам за один автомобиль производства СССР или РФ с мощностью двигателя до 150 л.с.

-

В Краснодарском крае пенсионеры имеют право на 50% скидку на одно ТС:

- по легковым автомобилям до 150 л.с.;

- моторным лодкам до 20 л.с.;

- мотоциклам и мотороллерам до 35 л.с.

- В Тульской области пенсионерам предоставляется льгота в виде 50% скидки на один легковой автомобиль до 150 л.с. и один мотоцикл или мотороллер до 20 л.с.

Как оформить льготу?

Если пенсионер относится к категориям, которым субъекты РФ предоставляют льготы по транспортному налогу, то получить ее он может путем подачи заявления установленной формы в налоговой орган любым удобным способом:

- почтовым отправлением;

- в результате личного обращения в отделение ФНС;

- через МФЦ, который отказывает соответствующие услуги;

- через личный кабинет на официальном сайте ФНС.

К заявлению необходимо будет приложить документы, подтверждающие право пенсионера на получение льготы (например, пенсионное удостоверение, удостоверение Героя РФ или Советского Союза, справку об установлении инвалидности и т.п.).

Если в заявлении будет указано, что льгота будет использоваться в ограниченный период времени, то для повторного ее назначения после окончания этого периода необходимо будет повторно обращаться в ФНС. Если основания получения льготы остаются прежними, то повторная подача подтверждающих документов не потребуется.

Транспортный налог пенсионерам в 2018 году

Транспортный налог – законодательно установленная плата, обязательная для всех владельцев автомобилей в России. Пенсионеры, как социально уязвимая группа, вправе рассчитывать на особые условия при начислении сборов, поскольку транспортный налог пенсионерам в 2018 году рассчитывается с учетом определенных льгот.

Главная особенность законодательства, регламентирующего исчисление транспортного налога пенсионерам в 2018 – это два уровня установления норм и правил действия.

В силу того, насколько отличаются условия, доходы и прочие обстоятельства в разных регионах РФ, взносы и льготы пенсионерам по транспортному налогу в 2018 году определяются федеральным и региональным законодательством одновременно. Главным при этом остается федеральный Налоговый Кодекс.

Необходимость платить налоговые сборы так же, как и у других граждан РФ, имеется у пенсионеров, владеющих:

- легковым автомобилем;

- мототранспортом;

- автобусом;

- грузовым транспортом разного калибра;

- самолетом или вертолетом;

- моторным катером, лодкой, другим судном, даже требующим буксировки;

- снегоходной техникой.

Основной критерий, по которому транспорт начинает считаться налогооблагаемым – специальная регистрация техники в установленных законодательно органах и выдача документа, подтверждающего его собственность.

Что такое транспортный налог? Платят ли его пенсионеры Москвы, Санкт-Петербурга и других городов?

Какой транспорт не облагается налогом?

- весельные и моторные лодки с мощностью до 5 л.с.;

- автомобили, доработанные для транспортировки и управления лицами с ограниченными возможностями;

- автомобили, купленные при поддержке организаций социальной защиты (с мощностью мотора до 10 л.с.);

- суда, предназначенные для промысла.

Размер транспортного налога пенсионерам в 2018 году устанавливается региональными органами власти, опирающимися на положения НК РФ. Есть два варианта развития событий:

- ставки налогообложения, зафиксированные в ст. 361 Кодекса, могут использоваться в чистом виде;

- ставки, указанные в ст. 361 Кодекса, могут быть увеличены или снижены до 10 раз.

Эти и прочие условия устанавливаются регионально, поэтому суммы обязательных выплат в конце налогового периода могут сильно отличаться в разных регионах страны.

В частности, транспортный налог 2018 года для пенсионеров в Москве не предусматривает совершенно никаких льгот, таковыми обладают только семьи с тремя и более детьми.

Зато транспортный налог в 2018 году пенсионеры Санкт-Петербурга вовсе не платят.

Как получить льготы в 2018 году?

Как и любые другие операции с налогообложением, начисление льгот и смягчающих условий пенсионерам происходит в отделении ФНС по месту постоянной регистрации налогоплательщика.

Важно учесть, что это происходит не автоматически для всех подходящих по льготную категорию граждан, а только в результате обращения человека с соответствующим заявлением и документами, подтверждающими право на льготу (список будет отличаться в разных регионах, нужно уточнять в местной налоговой службе). Законодательство РФ в 2018 году обязывает каждого гражданина оплачивать транспортный налог, в том числе пенсионеров Москвы и регионов

Исключение только для пенсионеров Санкт-Петербурга, которые не платят данный налог

Законодательство РФ в 2018 году обязывает каждого гражданина оплачивать транспортный налог, в том числе пенсионеров Москвы и регионов. Исключение только для пенсионеров Санкт-Петербурга, которые не платят данный налог.

Заявление для получения льготы на транспортный налог для пенсионеров в 2018 году должно обязательно включать в себя:

- полные паспортные и регистрационные данные заявителя (можно приложить ксерокопию паспорта);

- ИНН;

- выдержки из местного закона о льготах;

- указание статуса пенсионера;

- описание автомобиля или другого ТС с реквизитами;

- контактные данные;

- приложение в виде копии пенсионного удостоверения.

При этом заявитель имеет право на выбор той льготной программы, которая ему наиболее выгодна – обычно действует сразу несколько из них для каждого региона.

Заключение

Несмотря на прецедент в Санкт-Петербурге, большинство регионов не торопится полностью убирать транспортный налог пенсионерам в 2018 году, тем не менее, льготы могут получить многие. Главное, не надеяться, что государство само автоматически облегчит жизнь своим налогоплательщикам, а выполнить все условия местного отделения ФНС и снизить налоговую ставку самостоятельно.