Счет 03: доходные вложения в материальные ценности

Содержание:

- Пример закрытия 90 счета

- Специфика доходных вложений в недвижимость

- Бухгалтерские проводки по счету 03

- Учет товаров по продажным ценам

- Где располагается в плане счетов счет 03 и где найти его в бухотчетности

- Проводки по счету «90.03»

- Что такое доходные вложения

- Реализация товаров на 90 счете

- Бухучет выручки и себестоимости

- Что учитывается на счете 03 бухгалтерского учета

- С какими счетами корреспондируется счет 03

- Типовые проводки по 50 счету

- Специфика доходных вложений в недвижимость

- Все секреты счета 90: субсчета, проводки, закрытие

- Примеры операций и проводок по 03 счету

- Счет 90 в бухгалтерском учете

Пример закрытия 90 счета

Рассмотрим простой пример учета операций по реализации продукции на счете 90 в течение последних трех месяцев года.

Октябрь: было две отгрузки на 118000 руб. и на 47200 руб. Себестоимость первой партии продукции — 80000 руб., второй — 30000 руб.

На счете 90.1 по кредиту отражается продажная стоимость продукции, 90.2 — себестоимость, 90.3 — НДС к уплате, 90.9 — финансовый результат. В октябре счет 90 будет выглядеть следующим образом:

На субсчете 90.9 считается финансовый результат по итогам месяца, которая определяется как разность между дебетом и кредитом счета.

На рисунке красным указаны сальдо на конец месяца по каждому субсчету. В целом по счету сальдо считать не нужно. В начале следующего месяца конечное сальдо будет являться начальным сальдо по каждому субсчету.

Проводки:

Ноябрь: конечное сальдо из октября по каждом субсчету будет являться начальным сальдо, на рисунке оно обозначено зеленым цветом. В течение ноября была только одна отгрузка партии продукции себестоимостью 80000 руб. по продажной стоимости 118000 руб. с учетом НДС.

Счет 90 выглядит следующим образом на конец ноября:

Финансовые результат за месяц = 118000 — 80000 — 11800 = 26200.

По каждому субсчету в коне ноября опять считаются обороты за месяц, к которым прибавляется начальное сальдо на начало месяца, после чего выводится сальдо на конец ноября по каждому субсчету.

Декабрь: конечное сальдо ноября будет начальным сальдо для декабря (зеленое на рисунке ниже). За месяц было 2 отгрузки на 23600 (себестоимость 15000) и на 70800 руб. (себестоимость 50000).

Счет 90 выглядит следующим образом на конец декабря:

Далее счет 90 нужно закрыть, в результате закрытия он примет следующий вид (синим обозначены суммы проводок по закрытию счета).

Специфика доходных вложений в недвижимость

Недвижимость является имуществом особого рода. По закону, необходимо производить регистрацию права собственности с оформлением соответствующего свидетельства.

В связи с этим у бухгалтеров иногда возникает вопрос — в какой период времени производить перенос стоимости объекта со счета 08 на счет 03 — до момента получения свидетельства, или после этого.

С объектами недвижимости связана еще одна особенность. Закон обязывает рассчитывать и перечислять в бюджет налог на имущество. Делать это нужно в первый раз 1 числа месяца, который идет после месяца принятия его к учету в субъекте бизнеса.

ПБУ 6/01 устанавливает правило, что объект начинает учитываться на счете 01 или 03 с того момента, как он полностью отвечает критериям основного средства. При этом в данном документе нет ни слова о том, что необходимо дожидаться официальной бумаги от госоргана — свидетельства. Этой же позиции в своих письмах придерживаются Минфин и ФНС.

Внимание! При этом рекомендуется, чтобы у самой организации не было путаницы — какой объект уже получил госрегистрацию, а какой нет, учитывать их на разных субсчетах. К примеру, внутри группы открыть два субсчета – «Объекты прошедшие госрегистрацию» и «Объекты, ожидающие госрегистрацию»

Бухгалтерские проводки по счету 03

Проводки, которые составляются со счетом 03 во многом схожи с теми, что выполняются по основным средствам.

| Дебет | Кредит | Описание операции |

| Приобретение имущества | ||

| Приобретено имущество для дальнейшей сдачи в аренду | ||

| 19 | 60 | Из суммы продажи выделен НДС |

| 68 | 19 | Произведен зачет НДС |

| 03/1 | 08 | Приобретенное имущество принято к учету как доходное вложение |

| Передача в аренду, лизинг | ||

| 03/2 | 03/1 | Передача имущества в аренду или лизинг |

| 02 | Произведено начисление амортизации | |

| 03/1 | 03/2 | Возврат имущества, ранее переданного в аренду, лизинг |

| Выбытие имущества | ||

| 03/Выбытие | 03/1 | Списана стоимость имущества |

| 02 | 03/Выбытие | Списана начисленная амортизация по выбывающему имуществу |

| 91 | Продано имущество | |

| 91 | 68 | Начислен НДС по продаже имущества |

| 91 | 03/Выбытие | Списана на расходы остаточная стоимость |

Учет товаров по продажным ценам

Организации, работающие с розницей, могут вести учет товаров по продажным ценам (п. 13 ПБУ 5/01 «Учет МПЗ», утвержденного приказом Минфина РФ от 09.06.2001 № 44н). При таком методе есть некоторые особенности отражения себестоимости. Разберем их на примере.

Дт 41.1 Кт 60 20 000 руб. — поступили конфеты по покупным ценам;

Дт 19 Кт 60 3 600 руб. — отражен входящий НДС;

Дт 41.2 Кт 41.1 20 000 руб. — конфеты переданы в розницу;

Дт 41.2 Кт 42 5 000 руб. (500 × 50 – 20 000) — отражена торговая наценка.

За месяц все конфеты были проданы:

Дт 50 Кт 90.1 25 000 руб. — отражена выручка;

Дт 90.3 Кт 68 3 814 руб. — начислен НДС от продажи;

Дт 90.2 Кт 41.2 25 000 руб. — списана себестоимость конфет по продажным ценам;

Сторно Дт 90.2 Кт 42 5 000 руб. — списана торговая наценка.

Где располагается в плане счетов счет 03 и где найти его в бухотчетности

Счет 03 «Доходные вложения в материальные ценности» располагается в разделе 1 плана счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н. Данный раздел называется «Внеоборотные активы».

Доходные вложения в матценности отражаются в бухотчетности, а точнее в балансе, по остаточной стоимости в составе внеоборотных активов по одноименной строке 1160 раздела 1. Информация о доходных вложениях также подлежит раскрытию в пояснениях к бухбалансу и отчету о финрезультатах (п. 32 ПБУ 6/01; таблица 2 из приложения 3 к приказу Минфина России от 02.07.2010 № 66н).

ОБРАТИТЕ ВНИМАНИЕ! Остаточная стоимость доходных вложений в балансе определяется путем вычитания кредитового сальдо по счету 02, относящегося именно к доходным вложениям, из дебетового сальдо по счету 03

Проводки по счету «90.03»

По дебету

| Дебет | Кредит | Документ | |

| 90.03 | 68.02 | Списание НДС при возврате от покупателя товаров, материалов, готовой продукции (сторно) | Возврат товаров от покупателя |

| 90.03 | 68.02 | Начисление НДС по проданным товарам в неавтоматизированной торговой точке (розница, учет по стоимости приобретения) | Поступление наличных |

| 90.03 | 68.02 | Начисление НДС по проданным товарам в неавтоматизированной торговой точке (розница, учет по продажной стоимости) | Поступление наличных |

| 90.03 | 68.02 | Начисление НДС по реализованным товарам, материалам, готовой продукции | Реализация (акты, накладные) |

| 90.03 | 68.02 | Начисление НДС по услугам, оказанным агентом (учет у принципала) | Отчет комиссионера (агента) о продажах |

| 90.03 | 68.02 | Начисление НДС по оказанной услуге непроизводственного характера нескольким контрагентам | Оказание услуг |

| 90.03 | 68.02 | Начислен НДС с агентского вознаграждения | Отчет комитенту |

| 90.03 | 68.02 | Начисление НДС по проданным товарам в автоматизированной торговой точке (розница, учет по стоимости приобретения) | Отчет о розничных продажах |

| 90.03 | 68.02 | Начисление НДС по товарам, проданным комиссионером (учет у комиссионера, субкомиссионера) | Отчет комитенту |

| 90.03 | 68.02 | Начисление НДС по проданным товарам в автоматизированной торговой точке (розница, учет по продажной стоимости) | Отчет о розничных продажах |

| 90.03 | 68.02 | Восстановление НДС при корректировке стоимости реализации в сторону увеличения | Корректировка поступления |

| 90.03 | 68.02 | Начисление НДС по услугам, оказанным агентом (учет у агента) | Отчет комитенту |

| 90.03 | 68.02 | Начисление НДС по оказанным работам и услугам непроизводственного характера | Реализация (акты, накладные) |

| 90.03 | 68.02 | Начисление НДС по оказанным работам и услугам производственного характера | Оказание производственных услуг |

| 90.03 | 68.02 | Начисление НДС по товарам, проданным комиссионером (учет у комитента) | Отчет комиссионера (агента) о продажах |

| 90.03 | 76.ОТ | Списание суммы НДС, ранее начисленного по активам, отгруженным без перехода права собственности, как уменьшение доходов от продажи | Реализация отгруженных товаров |

По кредиту

| Дебет | Кредит | Документ | |

| 90.09 | 90.03 | Списание в конце месяца оборота по счету 90.03 «Налог на добавленную стоимость» на убыток от обычных видов деятельности | Регламентная операция |

Что такое доходные вложения

Законодательством определено, что доходными вложениями в материальные ценности нужно считать финансирование покупки объектов с длительным сроком использования, которые наделены материально-вещественной формой и передаются прочим субъектам для применения в их хозяйственной деятельности на определенный период времени за установленную договором плату.

К ним относятся, например:

- Здания.

- Сооружения.

- Оборудование.

- Транспортные средства и т. д.

То есть по своей сути это объекты основных средств (ОС). Но они имеют главную отличительную черту — данные активы используются в деятельности не самим собственником, а тем кто берет эти активы в аренду. Таким образом, доходные вложения представляют собой ОС, сданные в аренду.

Компания должна осуществлять раздельный учет объектов ОС и доходных вложений, так как у них разный характер использования субъектом.

Нормы права требуют, чтобы объекты приобретенные и переданные организацией другому субъекту по договору аренды или лизинга, должны все равно отражаться в учете и отчетности непосредственного собственника.

При этом не имеет значения за какие средства произошло приобретение имущества — из средств собственных источников или привлечения заемного капитала.

Эти объекты должны вноситься на учет по первоначальной стоимости, которая складывается из фактически осуществленных затрат на их покупку или строительство.

Внимание! Однако, как и объекты основных средств, в отчетности эти ценности следует отражать по остаточной стоимости, то есть из первоначальной стоимости вычитается размер начисленной за время их применения амортизации. В бухгалтерском балансе для отражения сведений о данных объектах предусмотрена отдельная строка 1160

Реализация товаров на 90 счете

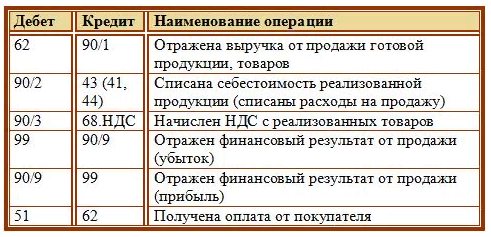

Для начала разберем, как, в целом, отражается реализация на счете 90, какие проводки нужно выполнить.

Если совершаемая продажа является обычным видом деятельности предприятия, то для ее отражения используется счет 90 бухгалтерского учета (если же это разовая реализация, например, продажа основного средства, то тут берется счет 91, который подробно разбирается тут).

Доход от реализации – это выручка, отражается она по кредиту субсчета 1 в корреспонденции со счетом учета расчетов с покупателями. (Тема корреспонденции счетов была разобрана в этой статье). То есть, при отгрузке товара, продукции покупателю выполняется проводка Д62 К90/1, которая отражает выручку от этой продажи.

Расходы от реализации собираются по дебету счета 90.

По дебету субсчета 2 отражается себестоимость продаваемых товаров, продукции.

В случае реализации товаров, расходы – это затраты на приобретение товаров и затраты, возникшие при непосредственной продаже. Проводка по отражению затрат по приобретению товаров имеет вид Д90/2 К41, проводка по списанию расходов на продажу — Д90/2 К44.

При реализации готовой продукции в дебет субсчета 2 списывается себестоимость продукции проводкой Д90/2 К43.

Согласно НК РФ, если организация является плательщиком НДС, то на реализуемую продукцию, товары необходимо начислить налог на добавленную стоимость, начисление НДС отражается проводкой Д90/3 К68.НДС.

Бухгалтерские проводки:

Бухучет выручки и себестоимости

Счет 90 «Продажи» входит в раздел «Финансовые результаты» плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н. Он служит для сбора данных о доходах и расходах по основным видам деятельности организации.

Согласно п. 5 ПБУ 9/99, утвержденного приказом Минфина РФ от 06.05.1999 № 32н, выручкой считаются поступления от продажи товаров, работ, услуг (ТРУ).

Также ею могут считаться:

- предоставление имущества в аренду;

- предоставление в пользование интеллектуальной собственности;

- участие в уставных капиталах прочих юридических лиц —

при условии, что организация позиционирует эти занятия предметом своей деятельности. Организациям, не относящим эти виды бизнеса к основным, они приносят прочие доходы.

Планом счетов рекомендуется введение таких субсчетов:

90.2 «Себестоимость продаж»;

90.3 «Налог на добавленную стоимость»;

90.5 «Экспортные пошлины»;

90.9 «Прибыль/убыток от продаж».

Помимо этого, целесообразно ввести специальный субсчет для списания на него расходов на продажу. А организациям, ежемесячно относящим общехозяйственные расходы на 90-й счет, рекомендуется также вводить специальный субсчет для этого вида расходов. Это облегчит составление отчета о финансовых результатах в рамках заполнения строк «Коммерческие расходы» и «Управленческие расходы».

При признании выручки в бухучете производится запись:

Выручка признается при соблюдении условий, оговоренных в п. 12 ПБУ 9/99:

- фирма имеет юридически засвидетельствованное право на ее получение;

- она может быть исчислена в суммовом выражении;

- компания получила или получит оплату;

- был осуществлен переход права собственности;

- расходы, понесенные для получения выручки, могут быть исчислены в суммовом выражении.

Если не выполнено хотя бы одно условие, то оплата, полученная организацией, должна отражаться как кредиторская задолженность, а не погашать дебиторскую.

О взаимосвязи показателя выручки и баланса читайте в статье «Как отражается выручка в бухгалтерском балансе?».

В момент, когда в учете показывается выручка, должна быть списана и соответствующая себестоимость проданных ТРУ:

Дт 90.2 Кт 40, 41, 43, 45.

А также необходимо начислить НДС от продажи:

Что учитывается на счете 03 бухгалтерского учета

Действующий План счетов бухгалтерского учета предусматривает, что доходные вложения необходимо отдельно учитывать от ОС на специальном счете 03.

Здесь показываются объекты, какие поступают в компанию для получения дохода от их сдачи во временное применение третьими лицами. Эти объекты имеют стоимость как у ОС, и срок использования более одного года.

Также устанавливается важная характеристика для такого рода объектов в виде наличия у них материально-вещественной формы. Таким образом, нематериальные активы (НМА) на этом счете отражать нельзя.

Таким образом, на счете 03 нужно учитывать расходы на приобретение зданий, сооружений, оборудования, транспортных средств, инвентаря и т.д.

Внимание! Кроме этого, на этом счете нужно показывать объекты, которые передаются прочим контрагентам по договору лизинга, в случаях, когда материальная ценность числится на балансе лизингодателя. Если по положениям заключенного соглашения, такое имущество включается в баланс лизингополучателя, то для отражения таких средств используется забалансовый счет 011

Вам будет интересно:

План счетов бухгалтерского учета на 2021 год с пояснениями и проводками

С какими счетами корреспондируется счет 03

С дебета счета 03 могут оформляться проводки со следующими счетами:

- 08 — принятие к учету приобретенного имущества как доходного вложения;

- 76 — производится уточнение стоимости имущества для сдачи в аренду в связи с ранее допущенной ошибкой;

- 80 — имущество для сдачи в аренду получено от участника как вклад в уставный капитал.

В кредит счета 03 могут оформляться проводки в корреспонденции по дебету со следующими счетами:

- — перевод имущества из разряда доходных вложений в ОС;

- — списание амортизации выбывающего доходного вложения;

- 76 — компенсация части стоимости доходного вложения за счет страховки по причине его порчи;

- 80 — передано имущество учредители при его выходе из состава общества;

- 91 — списывается стоимость имущества при его выбытии или продаже;

- 94 — отражается недостача по доходному имуществу;

- 99 — списание стоимости доходного вложения в результате его утери по причине чрезвычайной ситуации.

Типовые проводки по 50 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Сданы наличные из операционной кассы в основную | 50 | 50 |

| Получены деньги с расчетного счета в кассу | 50 | 51 |

| Получена иностранная валюта с валютного счета в кассу | 50 | 52 |

| Получены денежные средства со специального счета в банке в кассу | 50 | 55 |

| Поступили наличные денежные средства, находящиеся в пути, в кассу | 50 | 57 |

| Возвращены поставщиком денежные средства, излишне им уплаченные | 50 | 60 |

| Поступили в кассу деньги от покупателя | 50 | 62 |

| Поступил аванс в кассу от покупателя | 50 | 62-1 |

| Получены в кассу наличные денежные средства по договору краткосрочного кредита | 50 | 66 |

| Получены в кассу наличные денежные средства по договору долгосрочного кредита | 50 | 67 |

| Возвращены неиспользованные денежные средства, выданные под отчет | 50 | 71 |

| Работник вернул заем в кассу организации | 50 | 73-1 |

| Работником возмещен материальный ущерб | 50 | 73-2 |

| Внесен вклад в уставный капитал наличными денежными средствами в кассу организации | 50 | 75-1 |

| Поступило страховое возмещение в кассу организации | 50 | 76-1 |

| Поступили в кассу денежные средства по признанной претензии | 50 | 76-2 |

| В кассу получены наличные денежные средства в счет причитающихся дивидендов от участия в других организациях или по договору о совместной деятельности | 50 | 76-3 |

| В кассу поступили наличные деньги от филиала, выделенного на отдельный баланс | 50 | 79-2 |

| В кассу поступили наличные деньги от головного отделения | 50 | 79-2 |

| В кассу поступили наличные в счет причитающейся прибыли по договору доверительного управления имуществом | 50 | 79-3 |

| Получены наличные денежные средства в доверительное управление | 50 | 79-3 |

| Поступили деньги в кассу в счет вклада по договору о совместной деятельности | 50 | 80 |

| Получены деньги целевого финансирования | 50 | 86 |

| В кассу поступили деньги за проданную продукцию (товары, работы, услуги) | 50 | 90-1 |

| В кассу поступили деньги за проданное прочее имущество (внереализационные доходы) | 50 | 91-1 |

| Отражены излишки по кассе, выявленные в результате инвентаризации | 50 | 91-1 |

| Положительная курсовая разница по наличной иностранной валюте включена в состав прочих доходов | 50 | 91-1 |

| В кассу поступили деньги в счет доходов будущих периодов | 50 | 98-1 |

| В кассу поступили деньги, полученные безвозмездно | 50 | 98-2 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| На расчетный счет внесены денежные средства из кассы. | 51 | 50 |

| На валютный счет внесена валюта из кассы | 52 | 50 |

| На специальный счет в банке внесены денежные средства из кассы | 55 | 50 |

| Наличные отправлены переводом контрагенту | 57 | 50 |

| Приобретены акции за наличные | 58-1 | 50 |

| Приобретены долговые ценные бумаги за наличные | 58-2 | 50 |

| Предоставлен заем наличными | 58-3 | 50 |

| Погашена задолженность перед поставщиком | 60 | 50 |

| Выдан аванс поставщику из кассы | 60 | 50 |

| Возвращены излишне уплаченные поставщиком деньги | 62 | 50 |

| Возвращен аванс, уплаченный покупателем | 62 | 50 |

| Погашен кредит или проценты по нему из кассы | 66 | 50 |

| Выданы работникам путевки, оплаченные за счет средств социального страхования | 69-1 | 50 |

| Выплачена из кассы зарплата (дивиденды) работникам | 70 | 50 |

| Выданы под отчет наличные | 71 | 50 |

| Предоставлен заем работнику | 73-1 | 50 |

| Выплачены дивиденды учредителям из кассы | 75-2 | 50 |

| Выплачена депонированная зарплата | 76-4 | 50 |

| Выкуплены наличными у акционеров собственные акции | 81 | 50 |

| Отрицательная курсовая разница по наличной иностранной валюте включена в состав прочих расходов | 91-2 | 50 |

| Выявлена недостача в кассе при инвентаризации | 94 | 50 |

Специфика доходных вложений в недвижимость

Недвижимость является имуществом особого рода. По закону, необходимо производить регистрацию права собственности с оформлением соответствующего свидетельства.

В связи с этим у бухгалтеров иногда возникает вопрос — в какой период времени производить перенос стоимости объекта со счета 08 на счет 03 — до момента получения свидетельства, или после этого.

С объектами недвижимости связана еще одна особенность. Закон обязывает рассчитывать и перечислять в бюджет налог на имущество. Делать это нужно в первый раз 1 числа месяца, который идет после месяца принятия его к учету в субъекте бизнеса.

ПБУ 6/01 устанавливает правило, что объект начинает учитываться на счете 01 или 03 с того момента, как он полностью отвечает критериям основного средства. При этом в данном документе нет ни слова о том, что необходимо дожидаться официальной бумаги от госоргана — свидетельства. Этой же позиции в своих письмах придерживаются Минфин и ФНС.

Внимание! При этом рекомендуется, чтобы у самой организации не было путаницы — какой объект уже получил госрегистрацию, а какой нет, учитывать их на разных субсчетах. К примеру, внутри группы открыть два субсчета – «Объекты прошедшие госрегистрацию» и «Объекты, ожидающие госрегистрацию»

Все секреты счета 90: субсчета, проводки, закрытие

В Плане счетов счет 90 «Продажи» предназначен для отражения операций, связанных с реализацией готовой продукции, товаров, услуг. 90 счет бухгалтерского учета сложный, имеет ряд субсчетов. Как происходит учет операций при продаже на счете 90? Как происходит закрытие счета 90 в конце года? Проведем подробный анализ 90 счета, разберем процесс реализации на примере продажи готовой продукции и товаров, а также бухгалтерские проводки по 90 счету.

Как уже выше было сказано, 90 счет в бухгалтерии имеет несколько субсчетов, ниже представлены основные субсчета, используемые при отражении реализации.

Основные субсчета к счету 90

1 – по кредиту отражается выручка от продажи товаров, продукции;

2 – в дебет заносится себестоимость того, что продаем;

3 – по дебету отражается НДС, начисленный с продажи;

9 – в конце месяца на этом субсчете подводятся итоги: считается финансовый результат от реализации за месяц, по дебету фиксируется прибыль, по кредиту – убыток.

Вспоминаем, что счет бухгалтерского учета эта двусторонняя таблица, левая часть которой именуется дебет, а права – кредит. Схематично счет 90 можно изобразить следующим образом:

Главной отличительной особенностью этого счета является то, что он закрывается полностью (в ноль) только в конце года. На протяжении календарного года из месяца в месяц на каждом субсчете накапливается сальдо. В конце года каждый субсчет закрывается, считается общий финансовый результат за год.

https://youtube.com/watch?v=7ph6QeoiYTE

Примеры операций и проводок по 03 счету

Пример № 1. Приобретение и передача в лизинг транспортных средств

Например, по поручению предприятия автотранспорта, лизинговой компанией было закуплено 5 автобусов. Имеется товарная накладная от АО Автотехника № 8 от 17.04.2014г. на сумму 9 500 000 руб., в т.ч. НДС 1 449 152,54 руб. Заключен договор купли-продажи между лизинговой компанией и АО Автотехника.

В дальнейшем был заключен договор лизинга автотранспортных средств между лизинговой фирмой и предприятием автотранспорта на 4 года с правом выкупа.

Транспортные средства переданы лизингополучателю согласно акту приемки передачи.

Лизинговая компания на общей системе налогообложения.

Согласно учетной политике, в целях бух.учета размер амортизационных отчислений по имуществу, являющемуся объектом лизинга с правом выкупа, определяется линейным способом исходя из срока полезного использования, соответствующего сроку договора лизинга.

Срок действия лизингового договора — 48 мес. Следовательно, период, в течение которого использование лизингового имущества приносит экономические выгоды, также составляет 48 месяцев.

В бухгалтерском учете лизинговой фирмы сформированы проводки, где:

- Счет 03.1- имущество у лизинговой компании;

- Счет 03.2- имущество переданное лизингополучателю:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 08 | 60 | 8 050 847,46 | Отражены затраты по приобретению автотранспорта | Товарная накладная, договор купли-продажи |

| 19 | 60 | 1 449 152,54 | Выделен НДС | Счет-фактура |

| 68 | 19 | 1 449 152,54 | НДС поставлен к вычету | Счет-фактура |

| 03.1 | 08 | 8 050 847,46 | Оприходованы автотранспортные средства | Акт приемки-передачи |

| 03.2 | 03.1 | 8 050 847,46 | Автотранспорт передан в лизинг | Акт приемки-передачи |

| 20 | 02 | 167 725,99 | Ежемесячное начисление амортизации с мая 2014г. | Бухгалтерская справка-расчет 8050847,46/48месяцев |

Счет 90 в бухгалтерском учете

Ежемесячно на счете отражается финансовый результат от продаж по основной деятельности. В течение года на счете аккумулируется финансовый результат основной деятельности предприятия.

Схема движений по аналитическим субсчетам счета 90 отражена в таблице:

Основной деятельностью предприятия может быть:

- продажа готовой продукции и полуфабрикатов (собственного производства);

- услуги непроизводственного или производственного характера;

- продажа покупных товаров;

- строительные, монтажные, научно-исследовательские, геологоразведочные работы, и т. д.;

- аренда;

- транспортные услуги;

- перевозка пассажиров;

- другие.

Субсчета счета 90

Закрытие синтетического счета предусмотрено за счет собственных аналитических счетов. Часть из них является активными, часть пассивными. Разница между активным и пассивным сальдо закрывается на счет 90.09.

К счету 90 могут быть открыты субсчета:

- 90.1 — «Выручка». На субсчете выручки отражается сумма поступлений от реализации. Это пассивный субсчет;

- 90.2 — «Себестоимость продаж». Активный субсчет, отражает себестоимость проданного товара;

- 90.3 — «НДС по продажам». Счет НДС тоже является активным, в корреспонденции со счетом 68 отражает сумму НДС, начисленного в бюджет;

- 90.4 — «Акцизы». На активном субсчете акцизов отражаются акцизы, включаемые в сумму реализованных товаров;

- 90.9 — «Прибыль (убыток) от продаж». Субсчет выступает регулирующим, на него закрываются все другие субсчета.

Типовые корреспонденции счета 90:

Получите 267 видеоуроков по 1С бесплатно:

Закрытие 90 счета, проводки

По итогам месяца на субсчете 90.9 формируется результат от продаж. Происходит это так:

- Вычисляется сальдо по каждому субсчету.

- Рассчитывается суммарный оборот по всем субсчетам (дебетовым и кредитовым), из дебетового оборота вычитается кредитовый. Положительный остаток означает убыток, в отрицательном — прибыль.

- Финрезультат отражается с использованием счета 90.9 и списывается на 99 счет, в соответствии с правилами БУ. Прибыль отражается проводкой Дт 90.9 — Кт 99.1, убыток — Дт 99.1, Кт 90.9.

Таким образом, на конец месяца каждый субсчет 90 имеет остаток, но на синтетическом счете остатка быть не должно.

В конце года происходит закрытие каждого субсчета счета 90.х на 90.9. Дебетовые субсчета закрываются проводкой Дт 90.9 — Кт 90.х, кредитовые — Дт 90.х — Кт 90.9.

В итоге сальдо счета 90 на конец года обнулится. Этот процесс — часть проводимой в конце каждого года реформации баланса.

С началом нового года счет будет открыт снова, с нуля.