Декларация по налогу на прибыль за 2 квартал 2021 года

Содержание:

- Обзор документа

- Налоговый период

- Инструкция по заполнению

- Какие существуют методы признания совершенных доходов и расходов

- Обзор документа

- Разделы декларации по налогу на прибыль

- Какая ответственность лежит на налогоплательщике за непредставление декларации или представление декларации с нарушением установленного срока?

- Как формировать декларацию с 2020 года

- Как заполнить налоговую декларацию по прибыли?

- Когда сдавать декларацию по налогу на прибыль

- Штрафы по налогу на прибыль

- Инструкция по заполнению декларации по налогу на прибыль

- Письмо Департамента налоговой и таможенной политики Минфина России от 7 октября 2016 г. N 03-03-06/3/58657 О заполнении некоммерческой организацией листа 07 декларации по налогу на прибыль организаций

- Особенности для бюджетников

- Обзор документа

- Новая декларация по налогу на прибыль за 4 квартал 2021 года: пример

Обзор документа

Разъяснено, как заполняется Лист 07 декларации по налогу на прибыль. Речь идет об отчете о целевом использовании имущества (в т. ч. денег), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений и финансирования.

При налогообложении прибыли в составе доходов не учитывается имущество, полученное в рамках целевого финансирования. При этом необходимо вести раздельный учет доходов/расходов, полученных/произведенных в рамках такого финансирования. В противном случае указанные срества будут облагаться налогом с даты их получения.

С 1 января 2012 г. к целевому финансированию относятся средства, получаемые страховыми медицинскими организациями — участниками ОМС от ТФОМС в соответствии с договором о финансовом обеспечении ОМС.

Таким образом, с указанной даты страховые медицинские организации, являющиеся участниками ОМС, должны отражать эти средства в Листе 07 декларации.

До 1 января 2012 г. данные поступления не отражаются в Листе 07, поскольку до 2012 г. они не включались в состав средств целевого финансирования и целевых поступлений.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Налоговый период

Для рассматриваемой разновидности налогового отчисления налоговым периодом являются 12 месяцев, то есть целый год. Предоставление отчетности производится по:

- первым трем месяцам;

- полугодичному сроку;

- девяти месяцам;

- двенадцати месяцам.

Если налогоплательщик каждый месяц производит платежи авансового характера, согласно реальному размеру полученной «на руки» прибыли, то для него сроки предоставления отчетности будут отличаться от указанных выше. Его ожидает ежемесячное предоставление отчетов.

Определение размера выплаты по окончанию каждого отчетного периода производится компанией самостоятельно, с помощью действующей налоговой ставки.

Кто является плательщиком налога

Выплатить данное налоговое отчисление обязана каждая фирма, которая была создана согласованно с законодательными актами России. Это определение означает обязательное наличие регистрации в конкретном отделении налоговой службы и изначальное применение общей системы налогообложения.

Компани также имеет право на переход к специализированным режимам налогообложения:

- единый налог на вмененный доход;

- единый сельскохозяйственный налог;

- упрощенную систему налогообложения.

Все вышеперечисленные режимы лишают организацию обязательства по выплате налога прибыль, однако их применение доступно не каждой фирме, так как требуется ее соответствие некоторым, указанным в законе, характеристикам.

Те фирмы, которые остаются на применении общей системы обложения налогами, могут заниматься любой деятельностью и при этом сохранять обязанность по выплате налога на прибыль. Кроме того, не обязательна принадлежность организаций к России, они могут быть и иностранными, при этом все равно являться налогоплательщиками.

Не облагаются обязательством по выплате налога на прибыль:

- компании со специальным режимом налогообложения;

- члены предприятия ИЦ «Сколково»;

- компании, занимающиеся подготовкой мировых спортивных соревнований, проходящих на территории РФ.

Инструкция по заполнению

Далее вы можете пошагово ознакомиться с правилами составления документа:

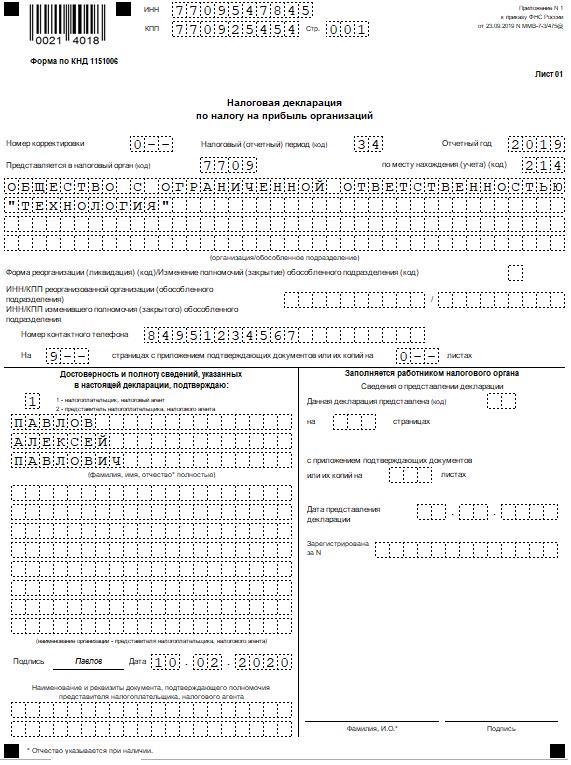

- Лист 1 заключает в себе информацию о фирме. Правопреемники организаций, которые были реорганизованы, пишут ИНН и ЕПП, присвоенные до реорганизационной процедуры. Коды форм реорганизации и ликвидации написаны в приложении 1 правил оформления документа.

- Заполнение листа 8 осуществляют компании, скорректировавшие собственный налог на доход из-за установки расценок меньше рыночных в сделках с зависимыми контрагентами.

- Лист 9 и его приложение 1 заполняются контролирующими лицами при учете прибыли контролируемых зарубежных предприятий.

- Лист 2 включает в себя поля для кодов налогоплательщика. Здесь также прописывается новый код налогоплательщика «6» (пишется резидентами территорий опережающего социального и экономического развития). Кроме того, в листе 2 есть строчки для торгового сбора, который уменьшает платеж, а также строки для заполнения лицами, участвующими в региональных проектах по инвестициям.

- В листе 3 прописывается текущая дивидендная ставка (13 процентов).

- В строках 241 и 242 указываются отчисления на имущество для уставной деятельности.

- Лист 8 предназначается для указания внереализационной прибыли после самостоятельно проведенной коррекции налоговой базы по контролируемым сделкам.

- Приложение 2 листа 8 предназначается для написания кодов налогоплательщиков.

На титульной странице пишется информация о компании:

- ИНН, КПП указывают без сокращений. Пустые клетки заполняют прочерками.

- Если документ оформляется впервые, то в строке с номером корректировки указывается 0. Утонченные декларации нумеруются как 001, 002 и так далее.

- Код расчетного периода зависим от того, за какой квартал/месяц оформляется документ. При сдаче годовой отчетности у налогоплательщиков, которые используют различные способы отчисления авансовых платежей, коды также отличаются.

- Каждому учреждению ФНС присваивается код. Необходимо писать код той инспекции, в которую будет предоставляться декларация.

- Указываются код по месту учета, код типа хозяйственной деятельности.

- Кроме того, пишутся телефон, ФИО лица, уплачивающего налоги, число листов, дата подачи документа.

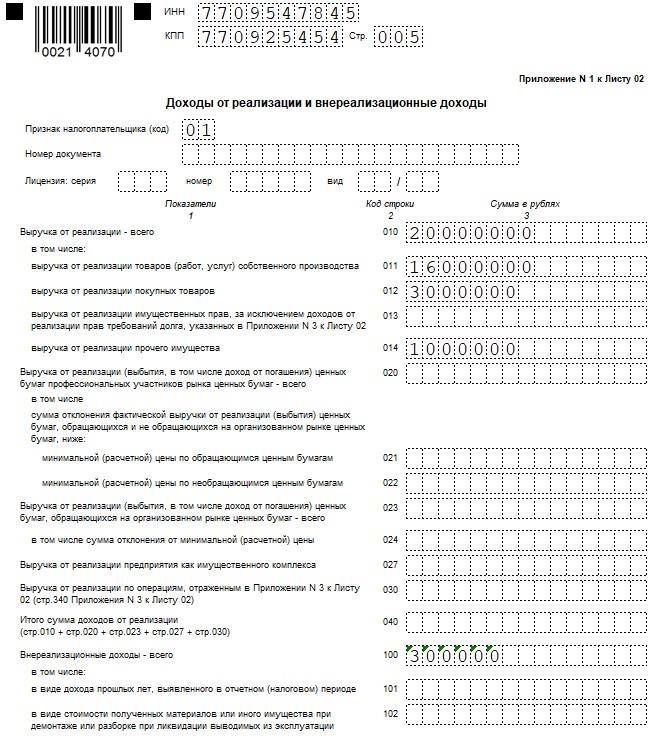

Приложение 1 листа 2 заполняется построчно:

- 010 – доход за расчетный период;

- 011 – доход от реализации продукции собственного изготовления;

- 012 – доход от реализации купленной продукции;

- 040 – объем всей внереализационной выручки;

- 100 – внереализационная выручка.

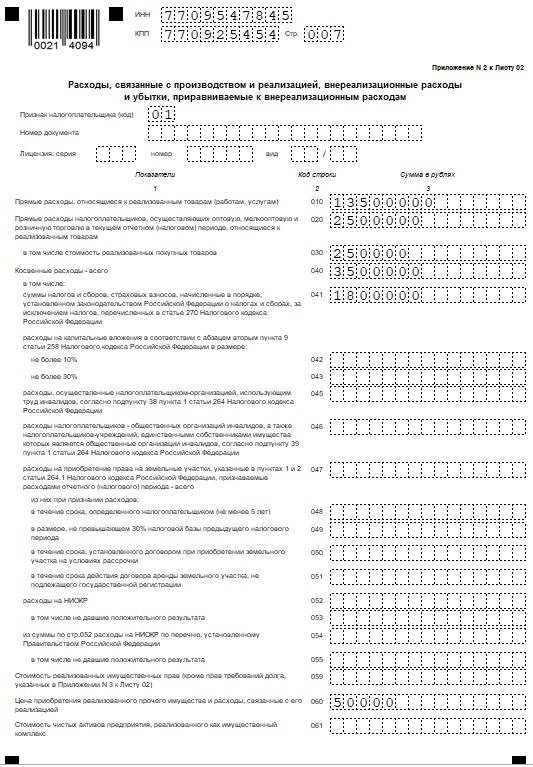

Приложение 2 служит для конкретизации затрат. Заполнение строчек 010-030 осуществляют компании, которые используют способ начисления для учета выручки и затрат.

Заполняется документ так:

- 010 – затраты на продажу продукции своего производства;

- 020 – прямые затраты, которые связаны с оптовой/розничной продажей товара;

- 030 – цена товаров, приобретенных для перепродажи;

- 040 – косвенные затраты.

Приложение 3 листа 2 заполняют лишь в том случае, если компания во время расчетного периода выполняла следующие действия:

- продажа амортизируемой собственности;

- продажа дебиторской задолженности, которая не погашена;

- несение затрат на обслуживание производственного процесса;

- получение выручки либо несение затрат по соглашениям доверительного управления собственностью;

- продажа земельных участков, приобретенных в период с 2007 по 2011 гг.

Какие существуют методы признания совершенных доходов и расходов

Согласно установленным законодательно правилам, признать произведенные затраты и полученные расходы можно двумя путями:

- по начислению;

- кассовым.

Первый метод подразумевает принятие расходов в расчет лишь в периоде, подвергающемся предоставлению отчетности, в котором они производились, при этом не важно, когда средства поступили на счет получателя. Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца

Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца. Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

- затраты на покупку производственных ресурсов принимаются в расчет в полной сумме расходов когда производится их списание в работу;

- процедура признания амортизации признается лишь в момент оплаты налогоплательщиком использующегося в работе амортизируемого имущества;

- затраты на налоговые выплаты и другие сборы также включаются в единый состав расходов компании в полной величине.

Обзор документа

По вопросу заполнения Листа 08 декларации по налогу на прибыль организаций, в частности, указано следующее.

Он заполняется в отношении одной корректировки в рамках отдельной сделки (группы однородных сделок).

Разъяснены особенности отражения симметричных корректировок. Так, если произведенные корректировки привели к увеличению расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 08) / внереализационных расходов (строка 040), то в графе 3 «Признак» проставляется цифра «1» (при условии, что в реквизите «Вид корректировки» указаны коды «2» или «3»).

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Разделы декларации по налогу на прибыль

По состоянию на 2019 г., декларация по налогу на выручку обязательно заключает в себе такие разделы:

- Лист 1 (титульная страница).

- Подраздел 1 «Для фирм, которые делают авансовые платежи и оплачивают налог на доход предприятий» раздела 1 «Размер налогового сбора, который должен быть уплачен в казну, по данным налогоплательщика».

- Лист 2 «Подсчет налога».

- Приложение 1 «Прибыль от реализации и внереализационная прибыль» листа 2.

- Приложение 2 «Убытки, касающиеся производства и реализации, внереализационные затраты и расходы, которые приравниваются к таковым» листа 2.

Внимание! Прочие листы документа необходимо заполнять только тогда, когда у компании имеются соответствующие сведения и параметры для заполнения.

При этом, даже если у компании есть соответствующая информация, заполнять раздел «Для компаний, которые ежемесячно уплачивают авансовые платежи» не требуется. Приложение 4 «Определение размера затрат либо части затрат, которые уменьшают налоговую базу» заполняется лишь за 1-й квартал и 1 год.

Какая ответственность лежит на налогоплательщике за непредставление декларации или представление декларации с нарушением установленного срока?

| Вид декларации | Размер штрафа (ст. 119 НК) |

| Годовая декларация, налог не уплачен | 5% от суммы налога к уплате за каждый месяц просрочки, но не более 30% и не менее 1000 рублей |

| Годовая декларация, налог уплачен | 1000 рублей |

| Годовая нулевая декларация, декларация с убытком | 1000 рублей |

| Декларация за отчетный период | 200 рублей |

Если организация уплачивает ежемесячные авансовые платежи исходя из прибыли предыдущего квартала, становится важным правильно заполнить лист 02, и соответственно, разделы 1.1 и 1.2 декларации.

По строке 210 указывается сумма начисленных авансовых платежей за отчетный период. Она складывается из суммы строк 180 и 290 предыдущей декларации.

Пример:

Прибыль в организации составила:

1 квартал – 3 000 000 руб., полугодие – 4 000 000 руб., 9 месяцев – 7 000 000 руб.

При составлении декларации за полугодие бухгалтер отразил в декларации следующие данные:

Стр. 180 – 800 000 руб.

Стр. 210 – 1 200 000 руб.

Стр. 280 – 400 000 руб.

Стр. 290 – 200 000 руб.

При составлении декларации за 9 месяцев бухгалтер заполнил строки следующим образом:

Стр. 180 – 1 400 000 руб.

Стр. 210 – 1 000 000 руб.

Стр. 270 – 400 000 руб.

Стр. 290 – 600 000 руб.

Стр. 320- 600 000 руб.

В ежемесячной декларации в строке 180 указывается рассчитанный налог за текущий период, в строку 210 – рассчитанный налог за предыдущий отчетный период.

Пример:

В организации имеются такие данные по полученной прибыли:

Январь – 100 000 руб.,

Январь-февраль – 50 000 руб.,

Январь-март – 200 000 руб.

В декларациях организация отразит:

За Январь:

Стр. 180 – 20 000 руб.,

Стр. 210 – 0,

Стр. 270 – 20 000 руб.

За январь-февраль:

Стр. 180 – 10 000 руб.,

Стр. 210 – 20 000 руб.,

Стр. 280 – 10 000 руб.

За январь-март:

Стр. 180 – 40 000 руб.,

Стр. 210 – 10 000 руб.,

Стр. 270 – 30 000 руб.

Как правильно заполнить декларацию в этих и других случаях, можно посмотреть в образце декларации.

Как внести изменения в декларацию в связи с обнаружением ошибки в ранее поданной?

Налоговый кодекс Российской Федерации обязывает подать уточненную декларацию лишь в том случае, если ошибка привела к увеличению исчисленной к уплате в бюджет сумме налога (ст. 54 НК).

В таком случае для корректировки используется форма декларации, действующая на момент представления первоначальной декларации. При этом заполняются все листы и разделы, что и в первоначальной, даже если они и не подвергались изменениям. На титульном листе налогоплательщик должен в обязательном порядке поставить номер корректировки.

Чтобы налоговый орган не привлек налогоплательщика к ответственности за неуплату и неполную уплату налога в размере 20% от причитающейся к уплате суммы (п. 1 ст. 122 НК), до представления уточненки необходимо уплатить возникшую недоимку и пени.

Если обнаруженные ошибки привели к излишней уплате налога в предыдущие налоговые периоды, законодатель дал право включить такую корректировку в текущий период и отразить эти данные в приложении № 2 к листу 02 в строке 400. Показатели декларации содержат «тонкий» намек – откорректировать таким образом базу текущего налогового периода можно только по ошибкам, относящимся к последним трем годам. Если ошибки совершены за пределами трехлетнего срока, лучше представить уточненную декларацию по действующей в то время форме.

На что налогоплательщику стоит обратить внимание при заполнении отчета?

Самые распространенные ошибки при заполнении декларации – как ни странно, коды налоговых (отчетных периодов) и коды по месту нахождения учета. Они перечислены в приложении № 1 к Порядку заполнения. Неправильное заполнение кода периода может привести к некорректному отражению исчисленных налогов в карточке расчетов с бюджетом. Это считается технической ошибкой, и налогоплательщик не должен привлекаться к налоговой ответственности за непредставление декларации (Будет интересно ⇒ Ответственность за налоговые правонарушения). Рекомендуется подать уточненную декларацию с неправильным кодом и обнуленными показателями и первичную «правильную» декларацию.

Часто бухгалтеры, представляя первичную декларацию, в номере корректировки указывают цифру 1. Налоговый орган такую декларацию не принимает, мотивируя отсутствием первичной.

Как формировать декларацию с 2020 года

При заполнении обновленной декларации нужно ориентироваться на Приложение 2 Приказа ФНС № ММВ-7-3/475@. Вообще же данный отчет достаточно объемный, однако непременно для заполнения нужны не все листы. К ним относятся Титульный лист, Подраздел 1.1 Раздела 1, Лист 02, Приложения 1 и 2 к Листу 02. Другие же листы необходимы для того, чтобы плательщик мог детально расписать конкретные поступления или расходы, если такие операции присутствуют в деятельности компании.

Если компания формирует нулевую декларацию, она должна заполнить только Титульный лист и Подраздел 1.1.

При формировании декларации за 2019 год все показатели следует отображать нарастающим итогом с начала года.

Механизм формирования декларации следующий:

- Титульный лист

В него вносятся: ИНН, КПП и название хозяйствующего субъекта; номер корректировки (при первичной подаче ставится 0); налоговый период (34 при сдаче за год). Если отчет сдает обособленное подразделение, информацию по нему нужно внести в строки, которые были добавлены в обновленную форму. На отчете нужно поставить подпись директора и печать организации.

- Приложение 1 к Листу 02

Сначала необходимо указать код налогоплательщика, список которых содержится в верхней части Листа 02. Наиболее часто российские плательщики используют шифр — 01. Затем нужно заполнить строки, наиболее часто используемыми из которых являются:

- 010 — всего доходов от продажи;

- 011 — доходы от продажи своих товаров (для изготовителей);

- 012 — доходы от продажи купленных товаров (для торговых компаний);

- 014 — доходы от продажи прочего имущества;

- 040 — общая сумма доходов от продаж.

Остальные строки Приложения 1 формируются в том случае, если по ним проводились какие-либо операции, например, были внереализационные доходы.

- Приложение 2 к Листу 02

Этот раздел необходим для отражения расходов и убытков, которые понесла организация. Изначально в листе нужно проставить код плательщика аналогичным образом, как и в Приложении 1. После этого нужно последовательно заполнить строки относительно расходов. Наиболее часто налогоплательщики заполняют:

- 010 — прямые затраты при продаже своих товаров;

- 020 — прямые затраты при продаже купленных товаров;

- 030 — в т.ч. стоимость проданных купленных товаров;

- 040 — всего косвенных затрат;

- 041 — в т.ч. налоги, сборы, страхвзносы;

- 130 — общая величина прямых и косвенных затрат.

Остальные строки необходимо формировать в том случае, если в компании проводились соответствующие операции и по ним есть конкретные числовые значения, к примеру, были внереализационные расходы.

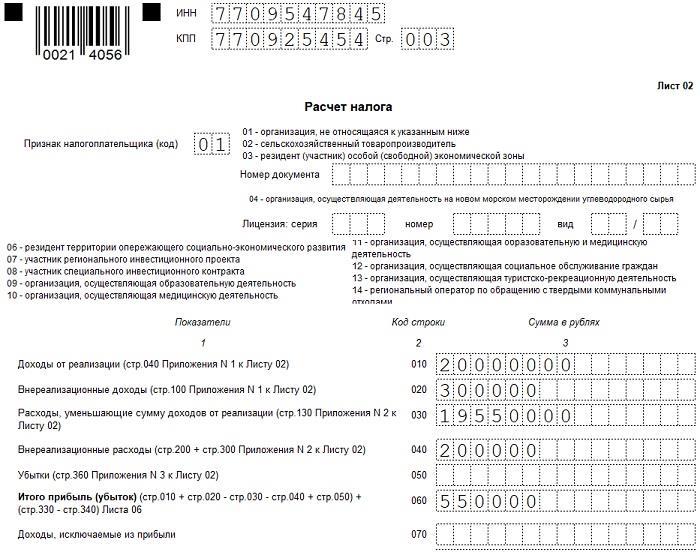

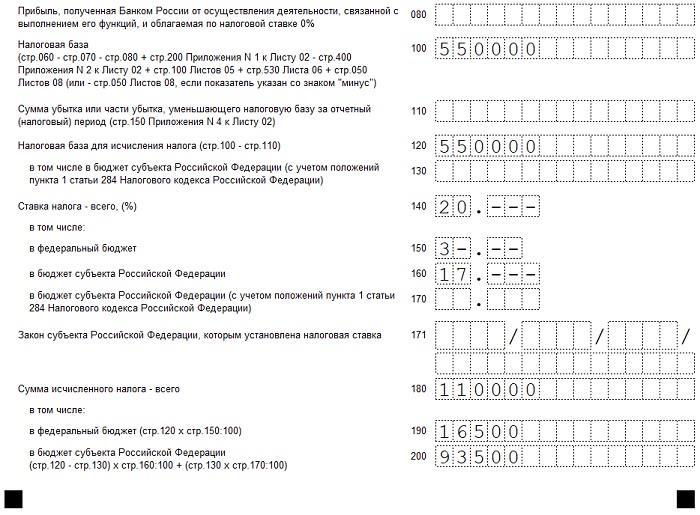

- Лист 02

Изначально в листе проставляется код плательщика, а затем заполнение этого листа осуществляется на основании сведений из Приложений 1 и 2:

- 010 — доходы от реализации;

- 020 — внереализационные доходы;

- 030 — расходы при реализации;

- 040 — внереализационные расходы;

- 050 — убытки;

- 060 — итого прибыль (или убыток);

- 100 — налоговая база;

- 120 — налоговая база для расчета налога;

- 140 — ставка налога;

- 180 — величина рассчитанного налога;

- 190 — в т.ч. в федеральный бюджет;

- 200 — в т.ч. в региональный бюджет;

- 210, 220, 230 — авансы перечисленные (всего и по уровням бюджета);

- 270 — налог на прибыль в федеральный бюджет;

- 271 — налог на прибыль в региональный бюджет.

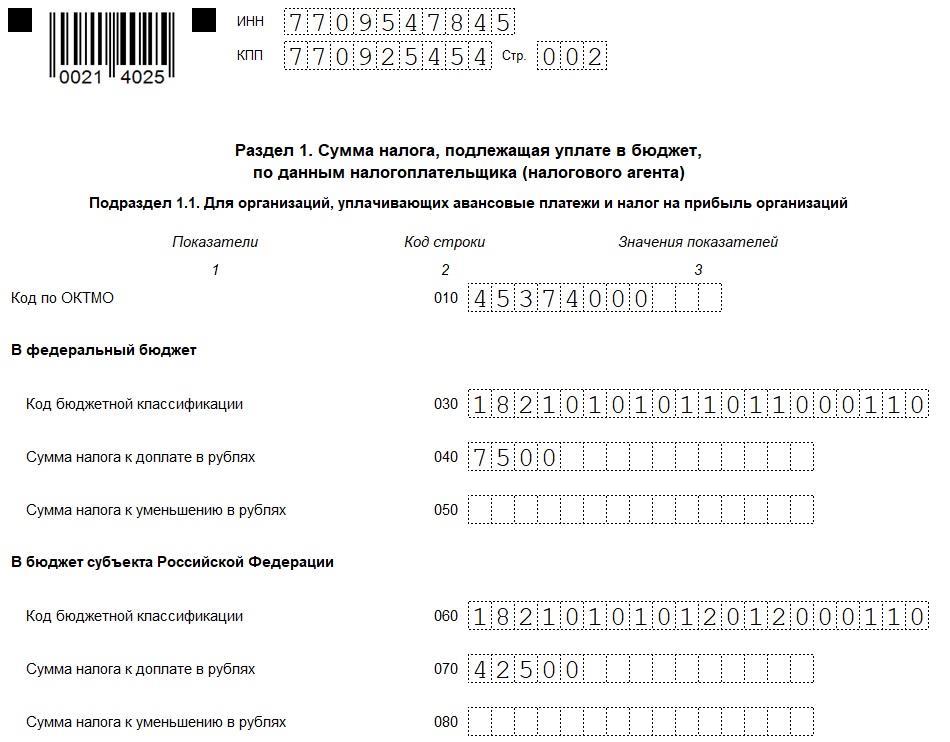

- Подраздел 1.1 Раздела 1 (если авансы уплачиваются ежеквартально)

В нем необходимо изначально заполнить код ОКТМО, а затем заполнить строки:

- 030 — КБК (федеральный бюджет);

- 040 — величина налога к уплате;

- 060 — КБК (региональный бюджет);

- 070 — величина налога к уплате.

- Подраздел 1.2 Раздела 1 (если авансы уплачиваются ежемесячно)

Данный подраздел формируется аналогичным образом, как Подраздел 1.1 Раздела 1. Различие заключается в том, что в строках необходимо раздельно указать суммы ежемесячных авансовых платежей по первому, второму и третьему сроку.

Если компания подает нулевую декларацию, то она формирует Титульный лист и Подраздел 1.1. При этом ввиду отсутствия деятельности (нет выручки и затрат) строки, предназначенные для отражения числовых показателей, будут содержать нули.

Скачать образец заполнения декларации по налогу на прибыль

Как заполнить налоговую декларацию по прибыли?

Отметим некоторые моменты, на которые стоит обратить внимание при оформлении декларации:

- все суммы в декларации представлены в рублях, все копейки округляются до полных рублей.

- декларацию можно подать в печатном виде лично в налоговую, по почте (дата подачи считается дата почтового отправления) и в электронном виде (дата подачи — день отправки).

- если заполняется вручную, то все буквы должны быть печатные, четкие и крупные.

- в каждой пустой клетке как заполненных, так и незаполненных строк, ставятся прочерки.

Декларация состоит из листов, разделов и приложений, но далеко не все организация должна заполнить.

Когда сдавать декларацию по налогу на прибыль

Периодичность сдачи отчетов зависит от того, какой период считается для компании отчетным, и как она считает авансовые платежи.

Обычно отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев. Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетным периодом являет месяц.

Декларации по итогам отчетного периода предоставляются в ИФНС не позднее 28 дней с окончания отчетного периода.

В июле крайний срок сдачи декларации выпадает на нерабочий день (воскресенье), поэтому срок сдвигается на ближайший рабочий день — 29.07.2019 г.

Как правильно заполнять декларацию по налогу на прибыль за полугодие в 2019 году, расскажем далее.

Штрафы по налогу на прибыль

Если ваша компания не предоставит декларацию в срок, то, согласно ст. 119 НК РФ, к ней будут применены штрафные санкции.

Обычно штраф равен 5 % от суммы налога. Однако есть особенности. К примеру, минимальный размер штрафа составит 1000 рублей, даже если сам налог был 100 рублей.

Максимальный штраф за просрочку составляет для налогоплательщика 30 % от суммы налога. При этом штраф начисляется за каждый месяц просрочки.

Кроме того, должностное лицо компании могут привлечь к административной ответственности по ст. 15.5 КоАП РФ:

- предупреждение;

- штраф в размере 500 рублей.

Если вы не заплатите налог в положенный срок, ФНС вправе насчитать пени.

Декларацию по налогу на прибыль удобно заполнять в программе 1С:Бухгалтерия, а для того, чтобы документ формировался корректно и в актуальных формах отчетности, необходимо вовремя обновлять конфигурацию. Для этого необходим действующий договор 1С:ИТС. Обратитесь к нашему специалисту, он обновит программы 1С для того, чтобы у вас были актуальные формы отчетности.

Для отправки расчетов и деклараций в контролирующие органы используйте сервис 1С-Отчетность, с помощью него всего в один клик вы можете отправить документ из программы 1С. По результатам сдачи вы получите в программе извещение из ИФНС или протоколы из других госорганов.

Декларация по НДС. Заполнение Особенность и частые ошибки.

Журнал учета полученных и выставленных счетов-фактур: особенности заполнения в 2019 году

Инструкция по заполнению декларации по налогу на прибыль

Порядок заполнения декларации, как и ее форма, утвержден Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@. Начиная с декларации за 2020 год применяются изменения, внесенные Приказом ФНС РФ .

Мы не рекомендуем заполнять разделы декларации «по порядку» (от титульного листа к листу 09). Лучше начать с заполнения детальных данных об операциях: приложения к листу 02, листы 03–09, приложения к декларации. На их основе заполняется лист 02.

Далее можно заполнить раздел 1 с нужными подразделами. Последним заполняется титульный лист, поскольку на нем указывается общее количество страниц в декларации.

В таком же порядке советуем проверять декларацию, заполненную бухгалтерской программой.

Титульный лист

На титульном листе приводится общая информация о декларации и об отчитывающемся лице. Рассмотрим, в каком порядке заполняются реквизиты титульного листа.

Раздел 1 и подразделы к нему декларации по налогу на прибыль

В разделе 1 указываются суммы налога, которые на основании декларации начислены к уплате в бюджет. Раздел состоит из трех подразделов.

Лист 02

На листе 02 производится расчет налога (авансового платежа) за налоговый или отчетный период. По общему правилу его включают в декларацию все налогоплательщики. Этого листа не будет в декларации по обособленному подразделению, а также в декларации лица, которое не является налогоплательщиком, если декларация является налоговым расчетом, который представляется налоговым агентом, или если в декларации отражена только прибыль контролируемой иностранной компании.

Приложение № 1 к листу 02

В этом приложении расшифровываются доходы налогоплательщика — доходы от реализации и внереализационные доходы. Все показатели в нем нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 2 к листу 02

В этом приложении расшифровываются расходы налогоплательщика — расходы, связанные с производством и реализацией, внереализационные расходы, а также убытки, приравниваемые к внереализационным расходам. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 3 к листу 02

В этом приложении указываются суммы доходов и расходов по операциям, по которым убытки учитываются для целей налогообложения в особом порядке. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 4 к листу 02

В этом приложении расшифровываются суммы убытков прошлых лет, которые переносятся или могут быть перенесены на будущее. Оно заполняется только в декларациях за I квартал и за год. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 5 к листу 02

Это приложение заполняется, если у организации есть обособленные подразделения (ОП). В декларации заполняется несколько приложений № 5 к листу 02. Отдельно заполняются приложения по головной организации без учета ОП и по каждому ОП, включая закрытые в отчетном (налоговом) периоде, или по группе ОП. Рассмотрим порядок заполнения показателей этого приложения.

Александр Лавров,аттестованный аудитор

Письмо Департамента налоговой и таможенной политики Минфина России от 7 октября 2016 г. N 03-03-06/3/58657 О заполнении некоммерческой организацией листа 07 декларации по налогу на прибыль организаций

25 ноября 2016

Департамент налоговой и таможенной политики рассмотрел обращение о порядке заполнения некоммерческой организацией Листа 07 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» Декларации по налогу на прибыль организаций и сообщает следующее.

Лист 07 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» Декларации по налогу на прибыль организаций, утвержденной приказом ФНС России от 26.11.2014 N ММВ-7-3/600@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме», заполняют организации, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пунктах 1 и 2 статьи 251 Налогового кодекса Российской Федерации (далее — НК РФ).

Особенности заполнения Листа 07 определены в разделе XV Приложения N 2 приказа ФНС России от 26.11.2014 N ММВ-7-3/600@.

Согласно данному разделу, основные средства, нематериальные активы и другое имущество отражаются в отчете по рыночной стоимости.

В силу нормы пункта 14 статьи 250 НК РФ имущество (в том числе денежные средства), полученное некоммерческой организацией в рамках целевых поступлений и использованное не по целевому назначению, учитывается при определении налоговой базы по налогу на прибыль организаций в составе внереализационных доходов.

Вопрос о целевом использовании основных средств, полученных в качестве целевых поступлений, должен решаться в зависимости от условий его использования.

В случае, если использование основного средства осуществляется в уставной некоммерческой деятельности, то, по мнению Департамента налоговой и таможенной политики, положения пункта 14 статьи 250 НК РФ в данном случае не применяются.

Одновременно сообщаем, что пожертвования, не учитываемые при формировании налоговой базы по налогу на прибыль организаций, на основании пункта 2 статьи 251 НК РФ, должны признаваться таковыми на основании статьи 582 Гражданского кодекса Российской Федерации (далее — ГК РФ), которой определено данное понятие и установлен перечень организаций и учреждений, имеющих право на получение пожертвований. Организации, не поименованные в данной статье ГК РФ не вправе получать пожертвования.

| Заместитель директора Департамента | А.А. Смирнов |

Особенности для бюджетников

Не все поступления денежных средств бюджетного учреждения входят в налогооблагаемую базу. Основой финансирования БУ являются субсидии, выделяемые из бюджета, они не облагаются налогом на прибыль. Налог взимается только с доходов от реализации платных услуг населению, непосредственно связанных с основным видом деятельности, но осуществляемых сверх государственного или муниципального задания. Для этого бюджетники и ведут раздельный учет поступлений — чтобы разграничить доходы, полученные на целевое финансирование, и прибыль от оказания предпринимательской деятельности.

Весь перечень возможных доходов четко пропишите в учетной политике и внутренних нормативных актах. Все поступления и расходы по платным услугам необходимо распределить в соответствующем разделе плана финансово-хозяйственной деятельности бюджетного учреждения. В составе такой доходности учитывают:

- доходы от предпринимательской деятельности (дополнительные занятия, кружки, секции в образовательных учреждениях);

- внереализационные доходы (сдача в аренду имущества, дивиденды, стоимость ТМЦ и имущества, переданного в учреждение безвозмездно).

Ставки для бюджетников аналогичны компаниям из коммерческой и некоммерческой сферы. Бюджетные учреждения отчисляют в казну 20 % (3 % — в федеральный и 17 % — в региональный бюджеты) или оформляют льготную ставку в 0 %.

Бюджетники ведут раздельный учет не только доходов, но и расходов, так как некоторые виды затрат уменьшают налогооблагаемую базу. Все издержки, снижающие базу, в обязательном порядке подтверждаются первичными документами.

ВАЖНО!

Ведение коммерческой деятельности бюджетного учреждения, а следовательно, и извлечение прибыли должны строго соответствовать уставным целям, фиксироваться в учредительных документах и согласовываться с вышестоящим органом (учредителем).

Бюджетники входят в перечень организаций, которые уплачивают ежеквартальные авансовые платежи по налогу на прибыль независимо от величины поступлений денежных средств, а значит, и отчитываться им надлежит поквартально. Декларации подаются за 1-й квартал, полугодие, 9 месяцев и по итогам года в бумажной или электронной форме. Сроки подачи аналогичны остальным компаниям.

, чтобы прочитать.

Обзор документа

Рассмотрен вопрос о заполнении некоммерческой организацией отчета о целевом использовании имущества (в т. ч. денег), работ и услуг, полученных в рамках благотворительной деятельности, целевых поступлений и целевого финансирования в составе декларации по налогу на прибыль.

Согласно НК РФ имущество, полученное в рамках целевых поступлений и использованное не по целевому назначению, учитывается при расчете указанного налога в составе внереализационных доходов.

Разъяснено, что вопрос о целевом использовании основных средств, полученных в качестве целевых поступлений, должен решаться в зависимости от условий их использования. Так, если основное средство используется в уставной некоммерческой деятельности, то положение об его учете в составе внереализационных доходов не применяется.

Отмечается, что пожертвования, не учитываемые при расчете налога на прибыль организаций, должны признаваться таковыми согласно ГК РФ, в котором есть определение данного понятия и установлен перечень организаций и учреждений, имеющих право получать пожертвования.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Новая декларация по налогу на прибыль за 4 квартал 2021 года: пример

Образец отчета представим, опираясь на следующую информацию:

Заполнение декларации по налогу на прибыль за 2021 г. осуществляется на основе следующих данных:

| Показатели | За 2021 г. (руб.) |

| Выручка от реализации (В) без НДС | 5150000 |

| Внереализационные доходы (ВД) — продажа материалов от ликвидации ОС | 1040000 |

| Расходы по производству продукции (ПР) всего, в т. ч.: | 2700000 |

| — отчисления в фонды | 1000000 |

| Внереализационные расходы (ВР) всего, в т. ч.: | 362000 |

| — проценты, уплаченные по кредиту | 170000 |

| — связанные с ликвидацией ОС | 192000 |

| Итого прибыль: | 3128000 |

Авансовые платежи в 2021 г. составили 269600 руб. (в т.ч. 40440 руб. – в федеральный, 229160 руб. — в региональный бюджет).

Заполнив титульную часть отчета, начинают оформление данных в приложениях к Л02, затем их переносят непосредственно в Л02 и раздел 1:

| Раздел | Код строки | Сумма | Расшифровка |

| Пр.1 Л02 | 010 | 5150000 | Выручка, в т.ч.: |

| 011 | 5150000 | — от реализации собственной продукции | |

| 040 | 5150000 | Всего доход от продаж | |

| 100, 102 | 1040000 | Внереализ. доход от продажи ликвидируемых ОС | |

| Пр. 2 Л02 | 010 | 2700000 | Расходы по ПР |

| 040 | 1000000 | Косвенные затраты, в т.ч.: | |

| 041 | 1000000 | — страховые взносы в фонды | |

| 130 | 2700000 | Итого признаваемых затрат | |

| 200 | 362000 | Внереализационные расходы: | |

| 201 | 170000 | — проценты по кредиту | |

| 204 | 192000 | — расходы на ликвидацию ОС | |

| Л02 | 010 | 5150000 | Выручка (стр. 040 прил. 1Л 02) с начала года |

| 020 | 1040000 | Внереализ. доходы (стр. 100 прил. 1 Л02) | |

| 030 | 2700000 | Расходы (стр. 130 прил. 2 Л02) | |

| 040 | 362000 | Внереализ. расходы (стр. 200 прил. 2 Л02) | |

| 060 | 3128000 | Прибыль с начала года (5150000 + 1040000 – 2700000 – 362000) | |

| 100 | 3128000 | Налоговая база | |

| 140, 150, 160 | Ставки ННП | ||

| 180 | 625600 | Сумма начисленного ННП всего, в т.ч.: | |

| 190 | 93840 | — в федеральный бюджет – 3128000 х 3% | |

| 200 | 531760 | — в региональный бюджет – 3128000 х 17% | |

| 210 | 269600 | Сумма ранее начисленных авансовых платежей, в т.ч.: | |

| 220 | 40440 | — в ФБ | |

| 230 | 229160 | — в РБ | |

| 270 | 53400 | ННП к доплате в ФБ (93840 – 40440) | |

| 280 | 302600 | ННП к доплате в РБ (531760 – 229160) | |

| Раздел 1 подр. 1.2 | 010 | Код ОКТМО | |

| 120,130,140 | 17800 | Сумма платежа в ФБ в месяц (53400 / 3) | |

| 220,230,240 | 100867 | Сумма платежа в РБ (302600 / 3) |

Декларация на прибыль в 2021 году по ПО ООО «Торис» будет заполнена построчно в соответствии с представленной таблицей. Образец заполнения приведен ниже: