Ндс

Содержание:

- Налогообложение НДС

- Ответственность за налоговые правонарушения

- Кто обязан платить

- Элементы НДС

- Кто является плательщиком налога

- Коды налоговых льгот

- Отсылки к закону

- Кто и как платит НДС с услуг

- Разновидности ставок

- Какие услуги считаются консультационными

- Восстановление налога

- Варианты использования пониженной ставки в 10%

Налогообложение НДС

Ставка НДС обеспечивает одну из основных статей дохода государственного бюджета. Специалисты ставят ее на второе место после налога на прибыль. Подобные отчисления становятся регулирующим инструментом для управления рынком.

Сейчас действуют три ставки по процентам НДС – 0%, 10% и 20%. Каждая категория товаров или услуг относится к определенной ставке. Социально значимые операции и продукты облагаются меньшим налогом. Ставка НДС на менее важные товары получает завышенную надбавку.

Случаи, когда налог не уплачивается, регулируются статьей 149 НК РФ. Также под данное налогообложение не подпадают компании, работающие по УСН и аналогичным системам. При простоях, сезонных работах и иных аспектах сдается нулевая отчетность, а ставка НДС учитывается в соответствии с общими условиями.

Ответственность за налоговые правонарушения

Налоговое правонарушение – действие или бездействие, ответственность за которое предусмотрена Налоговым кодексом. В обложении НДС НК РФ предусматривает следующие виды правонарушений:

- несоблюдение сроков перехода на налоговый учет – ст. 116;

- несвоевременное предоставление декларации – ст. 119;

- несоблюдение правил и порядка налогообложения – ст. 120;

- частичная или полная неуплата НДС – ст. 122;

- невыполнение обязательств по удержанию и перечислению налогов – ст. 123;

- сокрытие от ФНС информации, требуемой для налогового контроля – ст. 126;

- нарушение порядка информирования – ст. 129.1;

- несоблюдение сроков перечисления налога – ст. 133.

Ответственность предусматривается и в отношении банков, не предоставляющих информацию о налоговых агентах или не выполняющих операции по взысканию налогов и пеней. Соответствующие условия регламентируются статьями 135 и 135.1 НК РФ.

Ответственность за правонарушения предусматривает штрафы и пени в зависимости от тяжести действия. Обязательства могут быть применены к должностному лицу, признанному виновным, а также к компании и ее руководителю.

Кто обязан платить

Обязанность уплаты налога на добавленную стоимость в бюджет исполняют следующие налогоплательщики:

- все юридические лица, осуществляющие коммерческую и производственную деятельность;

- финансовые организации;

- промышленные предприятия;

- страховые компании;

- банки;

- предприятия с иностранными капиталовложениями;

- ЧП, организации с участием в управлении общественных предприятий;

- филиалы, обособленные подразделения (при условии наличия отдельных расчетных счетов);

- некоммерческие организации, занятые в реализации средств и владения имуществом;

- индивидуальные предприниматели;

- перевозчики продукции через таможню.

От уплаты НДС до 2020 года освобождены организации, вовлеченные в процесс подготовки Параолимпийских и Олимпийских игр, а также иностранные организации, выступающие партнерами МОК. Освобождение от выплаты НДС может быть получено при условии не превышения в течение 3 месяцев выручки лимита в 2 миллиона.

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

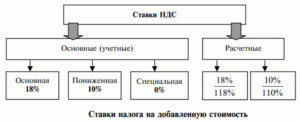

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

Кто является плательщиком налога

По законодательству РФ, а именно Налоговому Кодексу и его статье 143, налогоплательщиками, перечисляющими НДС, могут быть как ИП, так и полноценные компании, носящие статус юридических лиц. Это относится к юрлицам с любой страной регистрации, в том числе и создавшим филиалы с представительствами на территории РФ. Обособленные подразделения будут только выставлять счета-фактуры от имени налогоплательщика, которым является головная организация.

Иными словами, все представители бизнеса являются плательщиками НДС, но фактически ими являются приобретатели товаров, поскольку для них налог выделяется в отдельный платеж

Поэтому особенно важно знать, какой процент НДС применяется в определенных условиях

Коды налоговых льгот

Налоговые льготы представлены следующими кодами:

| 1010811 | Продажа товаров за рубежом в соответствии со ст. 147 НК РФ |

| 1010812 | Продажа услуг за рубежом в соответствии со ст. 148 НК РФ |

| 1010200 | Операции, не облагающиеся НДС |

| 1010201 – 1010256 | Операции, необлагающиеся НДС в соответствии с п. 2 ст. 149 НК РФ |

| 1010271 – 1010264 | Операции, необлагающиеся НДС в соответствии с п. 3 ст. 149 НК РФ |

| 1010400 | Операции, облагающиеся по нулевой ставке НДС, как предписывает ст. 164 НК РФ |

| 1010401 – 1010416 | Операции, облагающиеся по нулевой ставке НДС, как предписывает п. 1 ст. 164 НК РФ |

| 1010417 – 1010418 | Операции, облагающиеся по нулевой ставке НДС, как предписывает п. 12 ст. 165 НК РФ |

| 1011700 | Операции, проводимые налоговым агентом в соответствии со ст. 161 НК РФ |

| 1011711 – 1011712 | Операции, проводимые налоговым агентом в соответствии с п. 1 ст. 161 НК РФ |

| 1011703 | Операции, проводимые налоговым агентом в соответствии с п. 3 ст. 161 НК РФ |

| 1011705 | Операции, проводимые налоговым агентом в соответствии с п. 4 ст. 161 НК РФ |

| 1011707 | Операции, проводимые налоговым агентом в соответствии с п. 5 ст. 161 НК РФ |

| 1011709 | Операции, проводимые налоговым агентом в соответствии с п. 6 ст. 161 НК РФ |

| 1011800 | Операции с недвижимостью на основании п. 6 ст. 171 НК РФ |

| 1011801 – 1011805 | Операции с недвижимостью на основании абз. 4 п. 6 ст. 171 НК РФ |

Нормативные акты по теме

Нормативные акты представлены следующим перечнем:

| ст. 145 НК РФ, ст. 145.1 НК РФ | Перечень юридических лиц и индивидуальных предпринимателей, которые полностью освобождены от обязанности исчислять и уплачивать НДС |

| ст. 149 НК РФ | Список операций, не подлежащих обложению НДС |

| ст. 164 НК РФ | Перечень налоговых ставок и операций, к которым они применимы |

| п. 6 ст. 149 НК РФ | О правах на льготы по НДС компаниям, чья деятельность подлежит лицензированию |

| Определение от 31 января 2008 г. № 1209/08 | Указание Высшего Арбитражного суда о том, что компания, находящаяся в процессе продления лицензии, имеет право на сохранение льготы по НДС, если продолжает оказывать услуги населению |

| Постановление Апелляционной инстанции Арбитражного суда Пермской области от 18 апреля 2006 г. № А50-48644/2005-А5 | Постановление о том, что фирма, не продлевающая лицензии на свою деятельность, теряет право на льготу по НДС |

| ст. 122 НК РФ | О штрафовании компании, неправомерно применяющей льготы по НДС, и принуждении ее к уплате пеней |

| п. 5 ст. 168 НК РФ | Об особом оформлении счета-фактуры при применении льготы по НДС |

| п. 5 с. 173 НК РФ | О выплате НДС при неправильном оформлении счета-фактуры фирмой-льготником |

| Определение Высшего Арбитражного Суда РФ от 16 июня 2008 г. № 7541/08 | Об отказе от льгот по НДС при выполнении определенных условий |

| пп. 2 п. 3 ст. 149 НК РФ | Льгота по НДС на продукцию, произведенную общественной организацией инвалидов |

| Постановление Росстата от 20 ноября 2006 г. № 69 | О грамотном определении среднесписочной численности сотрудников (ССЧ) |

| Постановление Правительства РФ от 22 ноября 2000 г. № 884 | О перечне товаров, реализация которых не подлежит освобождению от НДС |

| пп. 1 п. 2 ст. 149 НК РФ | О необложении НДС медицинских товаров и услуг из закрытого списка, утвержденного Правительством РФ |

| Постановление Правительства РФ от 17 января 2002 г. № 19 | Перечень медицинских товаров и услуг, необлагаемых НДС |

| пп. 2 п. 2 ст. 149 НК РФ | О льготах по НДС на медицинские услуги, оказываемые медицинскими организациями, мед. учреждениями и врачами – частными практиками |

| п. 7 ст. 149 НК РФ | Об уплате НДС посредниками в сфере медицинских услуг |

| пп. 4 п. 2 ст. 149 НК РФ | О необложении НДС детских садов, занятий с несовершеннолетними в кружках, секциях, студиях |

| пп. 14 п. 2 ст. 149 НК РФ | О необложении НДС услуг в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного (по направлениям основного и дополнительного образования, указанным в лицензии) и воспитательного процесса |

| пп. 15 п. 3 ст. 149 НК РФ | О предоставлении льгот по НДС организациям, занимающимся выдачей займов и оказанием услуг по их предоставлению |

|

ст. 39 НК РФ,

Постановления ФАС Уральского округа от 17 января 2008 г. N Ф09-11146/07-С2, от 13 июля 2006 г. N Ф09-6017/06-С7 |

О признании займов в натуральной форме реализацией и обложении их НДС |

| Федеральный закон от 23.06.2016 г. № 187-ФЗ | О неуплате НДС с 1 октября 2016 года организациями, которые ввозят и реализуют на территории РФ племенной крупный рогатый скот, свиней, овец, коз, лошадей, птицы, яйца, а также полученные от них семя и эмбрионы |

| пп. 31 п. 2 ст. 149 НК РФ | О ставке НДС 0% для реализации на территории России макулатуры |

| Федеральный закон от 2 июня № 173-ФЗ | О продлении льготной ставки НДС для услуг по перевозке пассажиров железнодорожным транспортом в пригородном сообщении |

Отсылки к закону

Основным законом, регулирующим ставку, сколько процентов в НДС, остается Налоговый Кодекс.

В частности, статьей 146 НК определяется круг объектов, которые подлежат данному виду налогообложения:

- продажа товаров, услуг, предметов залога, передача продуктов в рамках подписанных соглашений;

- передача прав на продукцию;

- передача товаров, оказание услуг на территории РФ в личных интересах, при условии отсутствии вычета расходов при исчислении налога с доходов организаций;

- выполнение строительных работ, монтажа для личных целей;

- привоз товаров в Россию.

В некоторых случаях, НДС не применяется. Подробный перечень товаров, услуг, которые не предусматривают применения НДС, указаны в п.3 ст. 39 НК. Порядок определения налоговой ставки регламентирован статьей 164 НК (в пунктах 2-3).

В зависимости от произведенных организацией действий, ставка НДС регулируется следующими статьями Налогового Кодекса:

| Ст. 162 | Получение средств при покупке товаров, услуг, работ. |

| П.П. 2,3,4 ст. 155 | Предоплата (или частичная оплата) планируемых поставок продукции, выполнения услуг, передача прав на имущество. |

| П.П. 1,2,3 ст. 161 | Удержание, произведенное налоговым агентом. |

| П. 4 ст. 154 | Продажа приобретенного на стороне имущества с учетом налога. |

| П. 5.1. ст. 154 | Реализация автотранспортных средств. |

| П. 5 ст. 164 | Иные ситуации определения суммы налога расчетным методом. |

| П.П. 2,3 ст. 164 | Ввоз продукции в Россию с применением налоговых ставок 10% и 18%. |

Кто и как платит НДС с услуг

Оказание консультационных услуг на территории РФ не подвергается сомнению, если приобретающая услуги сторона зарегистрирована в РФ

Не важно в данном случае, фирма заказывает консультацию или предприниматель. Проживающее в России физлицо – заказчик – тоже однозначно указывает на место, где услуга реализована

Местом реализации услуги будет РФ и в следующих случаях:

- здесь находится постоянно действующий исполнительный орган;

- здесь находится место управления юрлицом;

- Россия обозначена в учредительных документах как место ведения деятельности.

Оказание консультационных услуг иностранной компании-нерезиденту от обязанности начисления НДС нашу фирму освобождает. В то же время, если у покупателей есть представительство на территории РФ, налог следует исчислить – местом деятельности в данном случае является РФ.

Налог заплатит и российская фирма-заказчик консультации (как налоговый агент), если услугу ей оказал нерезидент, с суммы, уплачиваемой консультанту.

Обратим внимание, что при расчетах НДС в качестве налогового агента базой для расчета будет стоимость консультации в сумме с налогом (НК РФ, ст. 161-1)

НДС к перечислению в бюджет определяют расчетным путем (20/120): НДС = база*20/120. Налог начисляют в день оплаты, предоплаты, аванса, по каждой выплате зарубежному консультанту и перечисляют в бюджет.

Эту сумму можно предъявить в том же периоде к вычету. Если фирма исполнила требования законодательства, при возникновении споров с ФНС суд будет на ее стороне.

Пример. Фирма приобрела у турецкой компании консультацию и в качестве налогового агента удержала у иностранцев НДС, ФНС отказала в возмещении предъявленного к вычету НДС. Чиновники мотивировали свою позицию нереальностью оказанных услуг и созданием компаниями формального документооборота. Суд отказ в возмещении НДС законным не признал, поскольку налог рассчитан (хоть и не перечислен в бюджет). О формальном характере хозяйственных операций речи не идет.

Консультационные услуги иностранных фирм, оказываемые ими в электронной форме, облагаются НДС (ст. 174.2 НК РФ) по ставке 16,67%. Уплачивает налог сама иностранная компания либо российская фирма-посредник. Если посредников несколько, платит налог последний в цепочке, ведущий расчеты с российским покупателем консультационных услуг.

Под действие статьи не подпадают консультации, оказываемые по электронной почте. Применяется обычный порядок расчетов по НДС с иностранными компаниями.

Порядок расчета НДС в отношении консультационных услуг в целом не отличается от общеустановленного. Продавец услуг рассчитывает их стоимость, с выделением НДС, и уплачивает налог. Приобретающая сторона имеет право принять налог к вычету.

Налоговую базу определяют по дате подписания акта об оказании услуг. Если в договоре прописано постоянное сотрудничество, то акт, как правило, составляют раз в месяц или раз в квартал.

В учете НДС с консультационных услуг применяются стандартные проводки.

У налогового агента схема будет такой:

- Дт 20 (26 и др.) Кт 60.

- Дт 19 Кт 60 – учтены консультационные услуги и НДС.

- Дт 60 Кт 76/НДС – скорректирована (уменьшена) сумма долга перед продавцом на сумму НДС в бюджет.

- Дт 76/НДС Кт 68 – учтена задолженность по бюджету по НДС.

- Дт 68 Кт 51 – уплата налога в бюджет.

- Дт 68 Кт 19 – НДС к вычету.

У продавца услуг:

- Дт 90/НДС Кт 68.

- Дт 68 Кт 51 – начисление и уплата в бюджет НДС с консультации.

У покупателя услуг:

- Дт 19 Кт 60.

- Дт 68 Кт 19 – учтен и принят к вычету НДС, предъявленный продавцом.

Если выплачиваются авансы:

- Дт 62/НДС Кт 68.

- Дт 68 Кт 62/НДС – начислен НДС с полученного аванса, принят к вычету в момент оказания услуги (у исполнителя).

- Дт 60/НДС Кт 68 – восстановлен НДС с аванса, в прошлом принятый к вычету (у покупателя).

Разновидности ставок

Налоговый кодекс Российской Федерации имеет три вида ставок, которые различаются в зависимости от того, что подлежало реализации. Таким образом задействуется индивидуальный порядок налогообложения, и те субъекты, которые хотят снизить уплату сборов, могут выбирать конкретные сферы деятельности.

0%

При проведении операции с нулевой ставкой НДС это проводится по документам как операция “без НДС”, но при этом данный режим не является льготным. Поэтому его нужно подтверждать документально:

- копией контракта с иностранным посредником;

- скопированной декларацией об экспорте товаров, которая была утверждена российской таможней;

- ксерокопиями бумаг о сопровождении экспортируемого товара;

- другими бумагами из статьи 165 Налогового кодекса РФ.

Статья 164 Налогового кодекса говорит о том, что нулевая ставка задействуется при определенных операциях. А именно при:

- экспорте товаров за пределы РФ;

- реализации не только товаров, но и услуг посольствам и прочим дипломатическим лицам;

- хранении на складах рек и в портах экспортных товаров;

- транзитной переправке электричества в иные страны;

- проведении международных перевозок;

- вывозе за пределы РФ нефти и исходных продуктов;

- реализации драгизделий предприятиями, добывающих металлы из лома;

- продажи товаров для космической сферы.

10%

Данный уровень уплаты НДС называется пониженным и относится к перечню разновидностей той коммерческой деятельности, которые оговорены в пункте 2 статьи 164 НК РФ. К ним относятся товары первой потребности, к которым относятся:

- продукты широкого потребления, куда в том числе входят мясо, рыба, молочные продукты и другие;

- лекарства, даже те, которые изготавливаются в аптеках;

- товаров для детей;

- газеты и журналы, сюда же присоединяются и книги;

- племенные животные, то есть лошади, коровы, свиньи и прочие;

- перевозки пассажиров с использованием самолетов.

18%

Основная ставка, которая до 1 января 2019 года составляет 18%, начисляется на все остальные товары и услуги. Это большинство продукции и услуг на всех уровнях реализации, при этом даже экспортные операции, которые не подходят для отсутствия налогообложения. НДС начисляется и на операции при нехватке документов либо одной бумаги, чтобы перейти в иной разряд.

Какие услуги считаются консультационными

Консультационные услуги, называемые также консалтинговыми, заключаются в предоставлении значимой для заказчика, полезной информации устно или письменно.

К ним можно отнести консультации по вопросам:

- установки и использования ПО;

- коммерческой деятельности и управления;

- юриспруденции и применения правовых норм;

- разработки методики бухгалтерского учета, учета производственных затрат, использования бюджета;

- налоговое консультирование;

- консультации в области архитектуры, строительства и пр.

Консультации могут оказываться в устной и письменной форме, а также в виде совершения определенных действий (например, в области права). Письменная форма предполагает обоснованные письменные рекомендации, заключения специалистов. Консультации могут быть разовыми и в форме абонентского обслуживания, индивидуальными и групповыми. Основой служит, как правило, договор возмездного оказания услуг или договор поручения. Может иметь место разовое устное оказание услуг. Тогда они документируются на основе выставленных исполнителем документов, в частности счета-фактуры.

Любой вариант консультаций в общем случае облагается НДС по ставке 20%, поскольку имеет место реализация услуг (НК РФ, ст. 146 п. 1).

Восстановление налога

Восстановление налога на добавленную стоимость – это процедура возврата ранее принятых к вычету НДС. Относится к случаям налогообложения, когда продукция, товары или услуги, а также оборотные средства, исключаются из налогообложения. Такие ситуации возникают при следующих обстоятельствах:

- переход на УСН, ЕНВД, патентную систему налогообложения;

- перевод указанного имущества в уставной капитал компании;

- имущество переводится в операции, на проведение которых предусматриваются льготы.

Весь перечень случаев для восстановления налога приводится статьей 170 НК РФ. При этом возврату подлежат части остаточной стоимости использованных средств без учета переоценки. По недвижимости расчет ведется в одну десятую от суммы налога, принятой к вычету.

Варианты использования пониженной ставки в 10%

10%-ная налоговая ставка по НДС используется в тех случаях, когда продаже подлежат строго определенные товарные категории социальной направленности и лишь один вид услуг – авиаперевозки по территории страны.

НК разрешает применение сниженной налоговой ставки по НДС при реализационных операциях со следующей продукцией:

- продовольственная группа товаров, исключая деликатесные продукты;

- подкатегория детских товаров, кроме обуви для занятий спортом;

- канцтовары школьного предназначения;

- периодическая пресса, учебники и научная литература;

- товары, имеющие отношение к медицине.

Именно вопрос правомочности отнесения к льготной группе со сниженной ставкой НДС вызывает наибольшее количество вопросов у налогоплательщиков и у фискальных органов.

Как проверить законность 10%-ной ставки НДС

Если товар приобретается для перепродажи, то вопросов с возможность применения пониженной ставки НДС, как правило, не возникает. Вся продукция поступает по сопроводительным документам, в том числе и по счетам-фактурам, где указана применяемая ставка налогообложения.

Сложнее обстоит дело, когда ООО или ИП самостоятельно производит товарную продукцию, которая по формальным признакам подпадает под льготное обложение НДС. В таких ситуациях целесообразно придерживаться нормативной документации – перечней товарных кодов, установленных соответствующими Постановлениями Правительства в последней редакции.

В этих реестрах указываются коды и наименования товарных групп из льготного списка налогообложения. Код ОКП подбирается в Общероссийском классификаторе и подтверждается сертификатом или декларацией соответствия.

Следует знать: Если производитель не может найти в перечне кодов реализуемый товар, то разумнее будет указать общую ставку НДС – 18%. В противном случае есть риск доначисления налога при проведении проверки фискальными органами.