Активы от ликвидации ос с 2021

Содержание:

- В чем отличие текущего ремонта от капитального?

- Особенности налогового учета амортизации

- Какие проводки будут по испорченному имуществу

- Классификация ремонтов основных фондов

- Образец акта приема-передачи оборудования в монтаж

- Отражение в программе «1С»

- Бухгалтерский учет

- Проведение ликвидации объектов основных средств

- Чем отличается от текущих ремонтных работ?

- Ремонт автомобилей

- Условия изменения стоимости ОС

- Ремонт основных средств: что это такое

- Как удержать зарплату в счет ущерба в «1С:Бухгалтерия 8», ред. 3.0

- Документы для оформления ремонта ОС

- Проводки по ремонту основных средств

В чем отличие текущего ремонта от капитального?

Проводимый в рамках финансово-хозяйственной деятельности учреждений ремонт подразделяют на текущий и капитальный.

Согласно разъяснениям, приведенным в Письме Минстроя РФ от 27.02.2018 № 7026-АС/08 «Об определении видов ремонта» (далее – Письмо № 7026-АС/08), к текущему ремонту относят устранение мелких неисправностей, выявляемых в ходе повседневной эксплуатации основного средства, при котором объект практически не выбывает из эксплуатации, а его технические характеристики не меняются, работы по систематическому и своевременному предохранению основных средств от преждевременного износа путем проведения профилактических мероприятий. К капитальному ремонту относят восстановление утраченных первоначальных технических характеристик объекта в целом, при этом основные технико-экономические показатели остаются неизменными.

К примеру, согласно Правилам технической эксплуатации подвижного состава автомобильного транспорта, утвержденным Приказом Минавтотранса РСФСР от 09.12.1970 № 19, при проведении ремонтных работ автомобиля:

-

текущим считается ремонт, производимый для устранения отдельных неисправностей при удовлетворительном общем состоянии автомобиля (прицепа, полуприцепа) или агрегата и наличии у них достаточного для дальнейшей работы ресурса работоспособности. Текущий ремонт выполняется путем проведения разборочно-сборочных, слесарно-подгоночных и других необходимых работ с заменой у автомобиля (прицепа, полуприцепа) отдельных узлов и агрегатов, требующих ремонта; у агрегата – отдельных изношенных или поврежденных деталей, кроме базовых (корпусных);

-

капитальным считается ремонт, производимый при общем ухудшении технического состояния и исчерпании ресурса ра-ботоспособности автомобиля (прицепа, полуприцепа) с целью восстановления указанного ресурса до величин, соответствующих установленным нормативам. Капитальный ремонт заключается в полной разборке автомобиля (прицепа, полуприцепа) на агрегаты, а агрегатов – на детали, выполнении слесарно-механических, сварочных, медницких, обойных, малярных и других необходимых работ с заменой всех без исключения изношенных или поврежденных деталей новыми или отремонтированными.

В отношении зданий, сооружений текущий ремонт проводится в целях обеспечения надлежащего технического состояния таких зданий, сооружений. При этом под надлежащим техническим состоянием понимаются поддержание параметров устойчивости, надежности зданий, сооружений, а также исправность строительных конструкций, систем инженерно-технического обеспечения, сетей инженерно-технического обеспечения, их элементов в соответствии с требованиями технических регламентов, проектной документации (п. 8 ст. 55.24 ГрК РФ). Под капитальным ремонтом объектов капитального строительства понимается замена и (или) восстановление строительных конструкций таких объектов или элементов таких конструкций, за исключением несущих строительных конструкций, замена и (или) восстановление систем инженерно-технического обеспечения и сетей инженерно-технического обеспечения объектов капитального строительства или их элементов, а также замена отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановление указанных элементов (п. 14.2 ст. 1 ГрК РФ).

Определять виды ремонта (текущий или капитальный) и различия между ними обязаны технические службы учреждения путем разработки в рамках системы планово-предупредительного ремонта соответствующих нормативных документов (Письмо № 7026-АС/08, Письмо Минфина РФ от 14.01.2004 № 16-00-14/10).

Особенности налогового учета амортизации

Отличия в налогообложении касаются разных систем – УСН, ОСНО. Для упрощенной системы действует особый порядок списания расходов (тоже по-своему упрощенный), согласно п. 3 и п. 4 статьи 346.16 НК РФ. Рассмотрим правила учета амортизации в НУ для общей системы (частично они применяются и для УСН):

- При обычном расчете амортизации. 100% / СПИ (в месяцах) = коэффициент, на который умножается первоначальная стоимость (ПС).

- Второй вариант используется при расчете новой нормы после реконструкции. 100% / новый СПИ = новый коэффициент, на который умножается обновленная первоначальная стоимость ОС.

Пример №2: Возьмем данные примера №1, но теперь рассчитаем норму амортизации для целей НУ:

- 360000 + 100000 = 400000 новая ПС.

- 100% / 60 = 1,67%.

- 400000 * 1,67% = 6680.

Для сравнения: первоначальная норма амортизация для налогового учета составляла:

- 100% / 36 = 2,78%.

- 360000 * 2,78% = 10008.

Если СПИ увеличился, то нужно проследить, чтобы он не был больше, чем предельное значение в той амортизационной группе, к которой относится объект основных средств (п. 1 статьи 258 НК РФ).

Обратите внимание! С 1 января 2020 года действуют поправки, внесенные осенью 2019 года в Налоговый кодекс. При расконсервации ОС амортизация продолжает начисляться в том же порядке, что и до, но СПИ не продлевается на количество месяцев консервации, как было ранее

Таким образом, для целей НУ часть стоимости учитываться не будет.

Какие проводки будут по испорченному имуществу

Бухзаписи зависят от ситуации.

Ситуация 1. ОС подлежит ремонту

Затраты на восстановление ОС списываем на счет амортизации, которую ранее начисляли на объект.

Проводки:

Дт 20 «Основное производство» (23 «Вспомогательные производства», 26 «Общехозяйственные расходы», 44 «Расходы на продажу») Кт 10 «Материалы» (69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда») – ремонт своими силами.

Дт 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу») Кт 60 «Расчеты с поставщиками и подрядчиками» – ремонт сторонней организацией.

Ситуация 2. ОС не подлежит ремонту

Здесь проводки делаем в 3 этапа.

На дату оформления акта о списании:

|

На дату оформления акта о списании |

|

|

Дт 01 «Основные средства» субсчет «Выбытие ОС» Кт 01 «Основные средства» субсчет «ОС в эксплуатации» |

Списана первоначальная стоимость ОС |

|

Дт 02 «Амортизация основных средств» Кт 01 «Основные средства» субсчет «Выбытие ОС» |

Списана начисленная амортизация |

|

Дт 94 «Недостачи и потери от порчи ценностей» Кт 01 «Основные средства» субсчет «Выбытие ОС» |

Отражены потери от порчи ОС в размере остаточной стоимости |

|

Дт 91.2 «Прочие расходы» Кт 94 «Недостачи и потери от порчи ценностей» |

Списаны потери от порчи ОС |

|

На дату признания ущерба |

|

|

Дт 73.2 «Расчеты по возмещению материального ущерба» Кт 91.1 «Прочие доходы» |

Отражена сумма ущерба к возмещению виновником |

|

На дату возмещения ущерба |

|

|

Дт 70 «Расчеты с персоналом по оплате труда» (50 «Касса», 51 «Расчетные счета», 08 «Вложения во внеоборотные активы) Кт 73 «Расчеты по возмещению материального ущерба» |

Погашение задолженности виновным сотрудником в счет ущерба |

Классификация ремонтов основных фондов

В зависимости от того, что берется за основу разделения на группы (объем работ, их стоимость, длительность, степень вмешательства в функционирование основного средства и порядок организации), ремонты можно подразделить на несколько категорий.

- По возможности планирования:

- планово-предупредительный ремонт – проводят регулярно, не дожидаясь проблем в функционировании основного средства, с целью профилактики снижения эффективности;

- аварийный ремонт – экстренное устранение возникших неполадок или нарушений работы объекта для возобновления его работоспособности;

- восстановительный ремонт – разновидность аварийного, когда работы вынуждены проводиться после воздействия на основные фонды каких-либо чрезвычайных ситуаций, неподконтрольных человеку, например, стихийных бедствий.

По объему и характеристикам проводимых работ:

- текущий ремонт – наименьший по масштабам и стоимости производимых ремонтных действий, призванный обеспечить эффективную эксплуатацию до следующего ремонта, не затрагивающий главные функциональные характеристики объекта (может проводиться неоднократно в течение года);

- средний ремонт – более трудоемкий процесс, предусматривающий большие затраты, требующий частичного вмешательства в работу ремонтируемого основного средства; чаще всего связан с заменой деталей и важных узлов (не выполняется чаще раза в год);

- капитальный ремонт – самый дорогой и длительный из всех видов восстановительных ремонтных работ, полностью охватывают объект, предусматривая вмешательства высокой степени, в результате чего на время ремонта он выпадает из эксплуатации (проводится изредка).

По выбранной стороне исполнения:

- хозяйственный способ ремонта – обслуживание и/или восстановление объекта выполняется путем привлечения внутренних ресурсов самой организации;

- подрядный способ ремонта – привлечение для осуществления работ внешних исполнителей.

Текущий и капитальный ремонт: как отличить

Разделение ремонтов на текущий и капитальный имеет важное значение, поскольку эти виды работ по-разному отражаются в бухгалтерии предприятия и другой отчетности. Между тем нормативные акты налогового и бухгалтерского законодательства не дают четкого разграничения и дефиниций этим видам ремонтных работ

В письме Министерства финансов РФ от 14.01.2004 года №16-00-14/10 «Об основаниях для определения видов ремонта» разъясняется, что организация сама должна разработать положения, на основании которых ремонтные работы будут отнесены к текущим или капитальным. При этом допустимо использовать положения документации, оставшейся актуальной со времен СССР, как приводимое Постановление Госстроя № 279.

Рассмотрим основные отличия текущего и капитального ремонтов, которые приняты в предпринимательской практике.

| № | Основание | Текущий ремонт | Капитальный ремонт |

|---|---|---|---|

| 1 | Периодичность | Не более раза в год | Более одного года |

| 2 | Характер работ | Устранение повреждений, неисправностей, замена отдельных частей | Полная разборка, замена всех поврежденных или изношенных элементов |

| 3 | Длительность | Не очень продолжительный | Продолжительный |

| 4 | Основной способ исполнения | Чаще хозяйственный | Чаще подрядный |

| 5 | Регулярность | Должен производиться по специально составленным графикам | Зависит от степени износа основного средства, назначается специально |

| 6 | Дополнительные работы | Не предусмотрены | Может сопровождаться реконструкцией, модернизацией |

Образец акта приема-передачи оборудования в монтаж

Согласно формы ОС-15 должны быть поля, по которым необходимо отметить важные сведения по всем предприятиям (организациям), пересекающихся с данным оборудованием:

- заказчик;

- поставщик;

- изготовитель;

- предприятие (организация) по монтажу.

Основные сведения состоят из названия и кода ОКПО.

Зачастую причиной составления акта ОС-15 служит договор подряда. Когда будете заполнять титульный лист такого бланка, то оставьте поля, чтобы можно было проставить даты по сдаче монтажных работ, а справа от номера документа в эксплуатацию. В договоре по подрядным работам или других документах, должна быть запланирована дата по сдаче оборудования, которое смонтировано.

Далее, указываем ниже дату момента передачи оборудования в эксплуатацию, которое работает и проставляем настоящую дату оборудования, завершенного для постановки на учет.

Для процесса сборки и наладки, необходимо составить таблицу по всем составным частям оборудования.

На оборотной стороне указывается следующее:

- список составных частей оборудования, которые передаются для монтажа;

- вывод комиссии о соответствии объекта:

1) чертежу и специфике;

2) комплектность с наименованием всех составных частей (данный вопрос обсуждался выше).

Поломки, неисправности и дефекты оборудования можно обнаружить в следующем:

- принятие оборудование на склад;

- работ по наладке;

- проведение испытаний;

- работ по монтажу.

Если вышеуказанные недостатки присутствуют в данном оборудовании, то необходимо зафиксировать их наличие в специальном документе, который называется актом выявления дефектов формы ОС-16.

Далее внизу комиссия отмечает степень пригодности оборудования для монтажных работ.

Завершенное оборудование, которое исправно работает, ставится на учет с помощью акта формы ОС-1. Для такого объекта открывают новую инвентарную карточку с формой ОС-6.

Стороны (заказчик и подрядная организация, проводящая монтажные работы) зафиксируют документ своими подписями и печатями.

Скачать акт приема-передачи оборудования в монтаж (бланк формы ОС-15)

Скачать акт приема-передачи оборудования в монтаж (образец формы ОС-15)

Скачивайте образцы форм для учета основных средств на предприятии:Форма ОС-1. Заполнение акта приема-передачи основных средствФорма ОС-1а. Заполнение акта приема-передачи зданияФорма ОС-2. Накладная на внутреннее перемещение основных средствФорма ОС-3. Акт о приеме-сдаче ОС после ремонтаФорма ОС-4. Заполняем акт на списание основных средствФорма ОС-4А. Акт на списание автомобиляФорма ОС-6. Инвентарная карточкаФорма ОС-6Б. Инвентарная книгаФорма ОС-14. Акт приема-передачи оборудованияФорма ОС-15. Акт приема-передачи оборудования в монтажФорма ОС-16. Дефектный актПриказ на списание объектов основных средствВыбытие основных средств (проводки, примеры)Учет аренды основных средств (проводки, примеры)Учет поступления основных средств (документы, проводки)Методы начисления амортизации основных средств

Отражение в программе «1С»

Пример

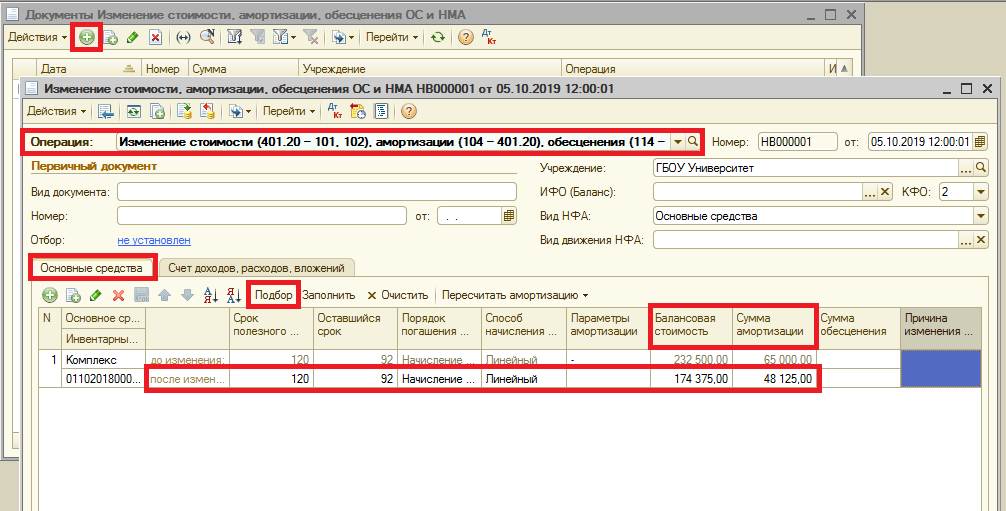

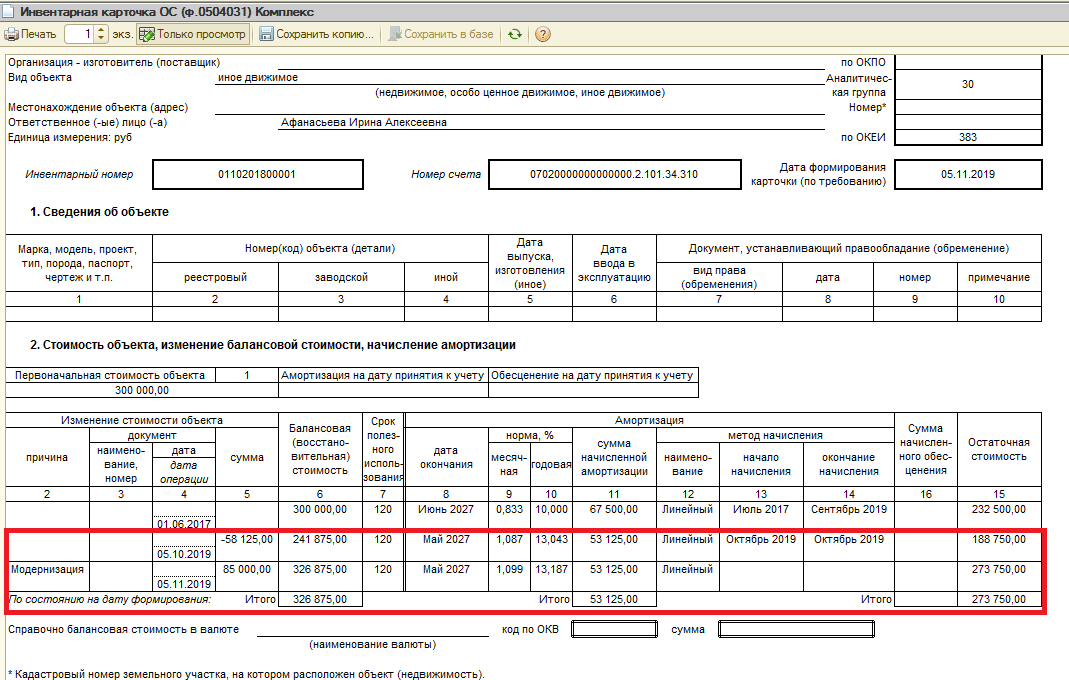

На балансе учреждения числится комплекс конструктивно сочлененных предметов и отражается в учете как один инвентарный объект. Объект состоит из двух элементов, каждый из которых отвечает признакам актива. Учреждение принимает решение провести капитальный ремонт одного из элементов рассматриваемого объекта, в результате которого характеристики элемента улучшатся. Балансовая стоимость инвентарного объекта – 300 000 руб. Сумма начисленной амортизации – 67 500 руб. Капитальные вложения в ремонт оборудования 85 000 руб.

При проведении ремонтных работ учреждение определяет балансовую стоимость объекта, которая подлежит выбытию (предположим, она равна 75 000 руб.); сумму амортизации, которая была начислена на объект, который подлежит выбытию (предположим, она равна 16 875 руб.).

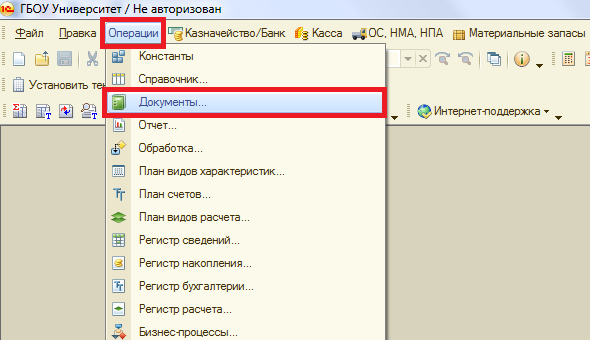

В связи с тем, что в действующей на данный момент редакции программы, отсутствует функционал для корректного списания части инвентарного объекта (без использования разукомплектования инвентарного объекта) для списания объекта, который подлежит выбытию, воспользуемся документом »Изменение стоимости, амортизации, обесценения ОС и НМА» (пункт меню «Операции» – «Документы»).

Кнопкой «Создать» создаем документ. Выбираем вид операции: «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20), обесценения (114 – 401.20)», выбираем КФО, на котором числится инвентарный объект. На вкладке «Основные средства» с помощью кнопки «Подбор» выбираем инвентарный объект, у которого будет изменять сумму начисленной амортизации и балансовую стоимость. Изменения вносятся только в строке «после изменения» в колонках «Балансовая стоимость» и «Сумма амортизации».

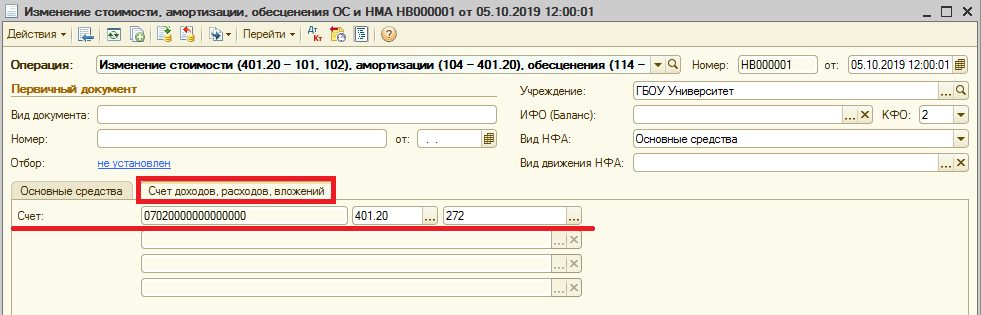

На вкладке «Счет доходов, расходов, вложений» выбираем счет учета расходов 401.20.272.

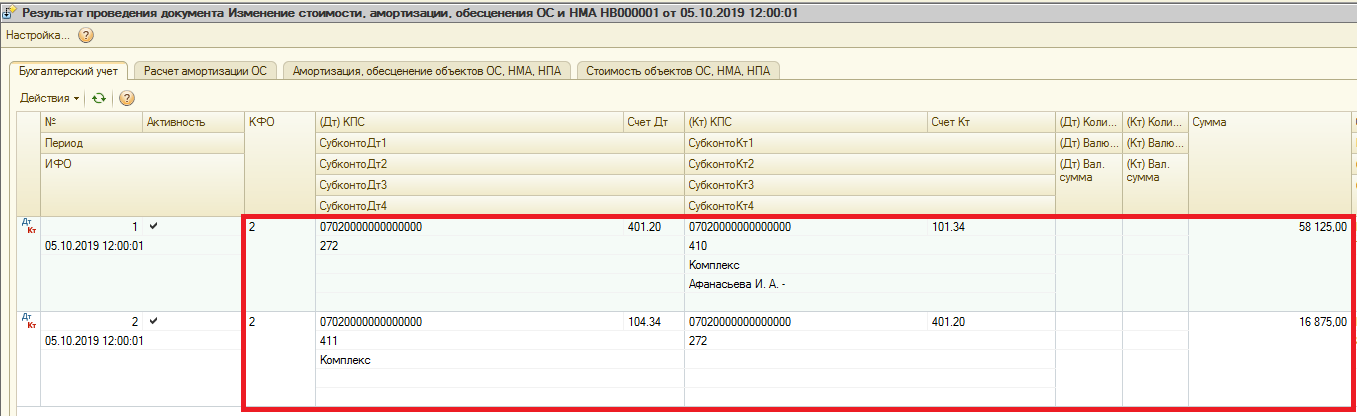

Заполненный документ необходимо провести. В результате проведения документа сформируются следующие бухгалтерские записи:

|

Дт |

Кт |

Сумма |

Операция |

|

2.401.20.272 |

2.101.34.410 |

58 125 |

отражено списание части суммы инвентарного объекта |

|

2.104.34.411 |

2.401.20.272 |

16 875 |

отражено списание части суммы амортизации, начисленной на инвентарный объект |

Сформированные записи доступны к просмотру непосредственно из формы документа при нажатии на иконку «Дебет-Кредит».

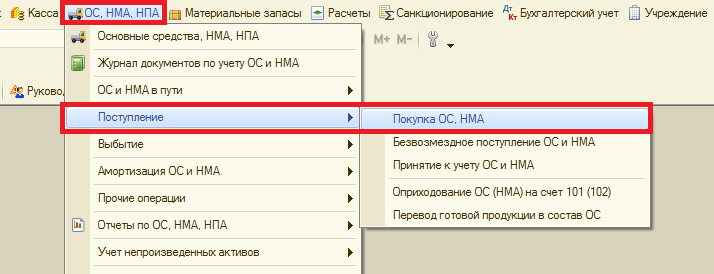

Далее отразим в учете расходы на приобретение оборудования, за счет которого стоимость рассматриваемого инвентарного объекта увеличивается. Для этого воспользуемся типовым документом «Покупка ОС, НМА» (пункт меню «ОС, НМА, НПА» – «Поступление»)

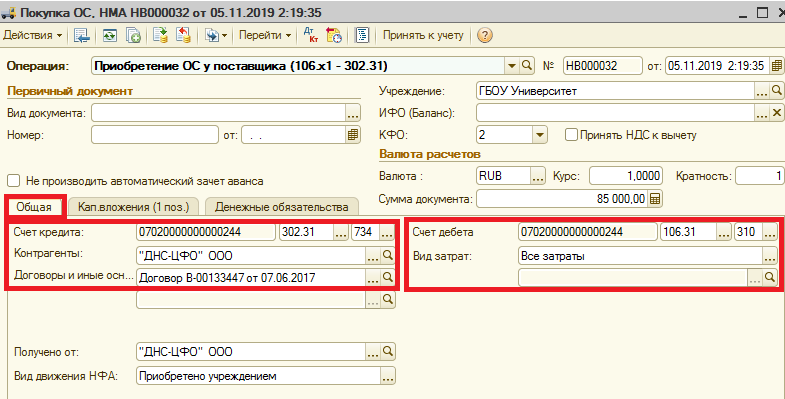

На вкладке созданного документа «Общая» заполним реквизиты «Счет Дебета» и «Счет Кредита», «Контрагенты», «Договоры или основания для принятия обязательств», «Вид затрат».

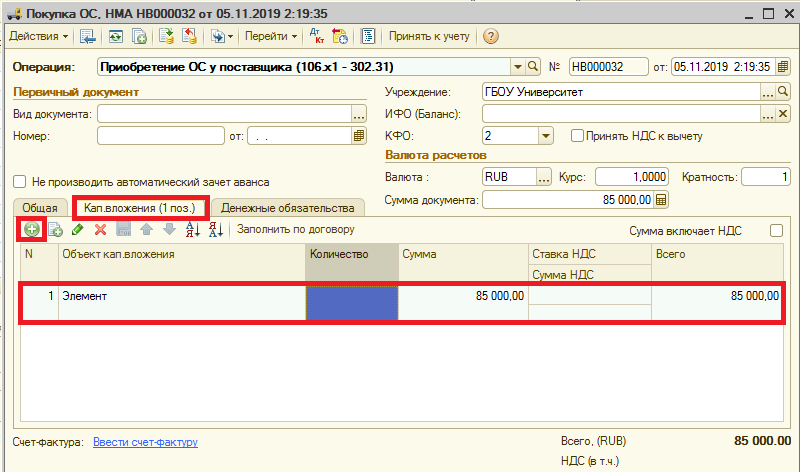

На вкладке «Кап. вложения» кнопкой «Добавить» добавляем наш созданный элемент и указываем сумму.

В результате проведения документа формируются следующие бухгалтерские записи:

|

Дт |

Кт |

Сумма |

Операция |

|

2.106.31.310 |

2.302.ХХ.73Х |

85 000 |

отражено списание части суммы инвентарного объекта |

По иконке «Дебет-Кредит» просмотрим сформировавшиеся записи.

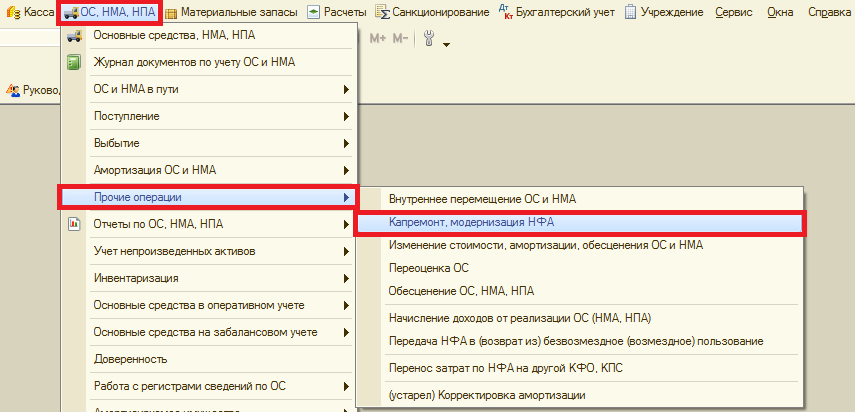

Следующим шагом будет формирование документа, с помощью которого мы отразим увеличение стоимости инвентарного объекта за счет приобретенного элемента. Для выполнения указанной операции воспользуемся типовым документом «Капремонт, модернизация НФА» («ОС, НМА, НПА» – «Прочие операции»).

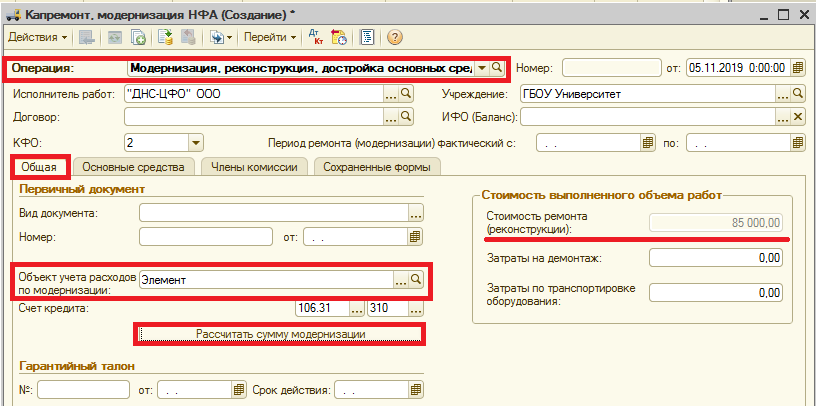

Кнопкой «Добавить» создадим документ. По строке «Операция» выберем вид операции «Модернизация, реконструкция, достройка основных средств». На вкладке «Общая» выбираем приобретенный нами объект в поле реквизита «Объект учета расходов по амортизации». Программа автоматически заполнит счет учета, нажимаем кнопку «Рассчитать сумму амортизации». По поле «Стоимость ремонта (реконструкции)» автоматически заполнится сумма приобретенного объекта, которая недоступна для редактирования.

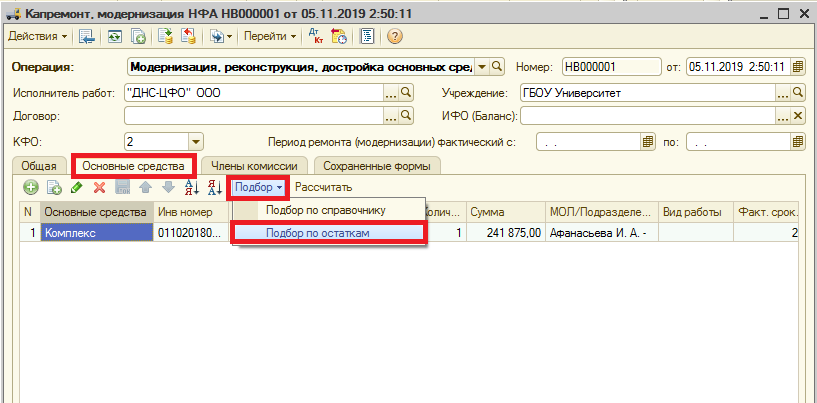

На вкладке «Основные средства» с помощью кнопки «Подбор» – вариант «Подбор по остаткам» выбираем в документ наше основное средство «Комплекс», на котором производится ремонт с увеличением его балансовой стоимости.

После заполнения табличных частей кнопкой «Ок» сохраняем документ.

В результате проведения документа формируются следующие бухгалтерские записи:

В инвентарной карточке инвентарного объекта сформируются следующие записи, указанные на скриншоте ниже.

Причина изменения стоимости будет отражена как «Модернизация инвентарного объекта», так как иного заполнения записи, сформированной рассматриваемым документом в текущей версии программы пока не предусмотрено.

Бухгалтерский учет

Чаще всего решение о реконструкции и модернизации принимается на основании экспертных оценок (инженеров, проектировщиков, строителей, наладчиков и т.п. специалистов), актов соответствующей комиссии. Она может создаваться самим предприятием или приходит извне – в качестве проверяющих, например, головной организации или представителей надзорного органа.

В бухгалтерском учете при реконструкции ОС затраты на нее собираются на счете 08 на отдельном субсчете, в программах может быть предусмотрен готовый субсчет или придется его установить (обозначим его номером 9 для удобства). Проводки будут выглядеть следующим образом – Дебет везде 08.9, по кредиту:

- 10 – переданы материалы со склада, потребуется оформить требования-накладные и акты на списание.

- 70, 69 – заработная плата и взносы с нее рабочих, выполняющих реконструкцию (при хозрасчете), подтверждающие документы – табели, наряды на работу, расчетные ведомости, бухгалтерские справки.

- 23 – затраты вспомогательного производства (транспортный цех, изготовление запасных частей и механизмов), внутренняя документация – наряды, требования, накладные на отпуск материалов на сторону.

- 25 – общепроизводственные расходы (охрана, заработная плата бригадира рабочих, если они заняты на разных работах и т.п.).

- 26 – управленческие (зарплата руководителя, главного инженера, проектировщика).

- 60, 76 – оплата услуг и работ сторонних рабочих и организаций (подрядчиков по договорам ГПХ, экспертов, консультантов, юристов, других специалистов, перевозчиков) – договоры, акты, ТТН, накладные. Сумма НДС не включается в затраты.

- 66, 67 – проценты по кредиту, полученному для проведения реконструкции, учитываются до момента окончания производимых работ и введения реконструированного здания или другого объекта в эксплуатацию или с момента начала фактической эксплуатации ОС.

После того как все затраты сгруппированы на счете 08 и ОС готово к дальнейшему использованию, можно применить два варианта учета произведенных изменений:

- Учитываем затраты обособленно (фактически как самостоятельный объект) на счете 01. Такая возможность предусмотрена пунктом 42 раздела 3 Методических рекомендаций №91н.

- Включаем расходы в стоимость ОС, увеличивая установленную при покупке или создании первоначальную стоимость (тот же пункт 42 и пункт 27 раздела 4 ПБУ 6/01).

Способ необходимо прописать во внутренних локальных актах (в первую очередь учетной политике). Он определяется в зависимости от влияния на изменение показателей, изначально принятых за норму при создании (покупке) – мощность, класс, СПИ и т.д.

Проведение ликвидации объектов основных средств

Ликвидация основного средства – стандартная процедура на предприятии, которая проводится ввиду физического износа, когда технические характеристики имущества перестают отвечать необходимым требованиям. Министерство финансов дает методические указания на правила проведения ликвидации. Они утверждены .

Рассмотрим поэтапно процедуру ликвидации:

- Определить, в каком состоянии находится объект ОС;

- Зафиксировать обнаруженные отклонения и степень износа в актах;

- Запросить и получить разрешение списать основное средство;

- Провести списание ОС в бухучете;

- Осуществить демонтаж основного средства и разборку на детали, запасные части;

- Произвести утилизацию объекта ОС.

Руководитель принимает и оформляет решение по созданию специальной ликвидационной комиссии. Члены комиссии и решают что делать дальше с износившимся основным средством.

Ликвидационная комиссия:

- оценивает техническое состояние ОС;

- принимает решение о целесообразности его дальнейшего использования на предприятии.

Если комиссия решила, что объект пора ликвидировать, то составляется заключение о нецелесообразности применения объекта на производстве в будущем.

Затем руководитель организации издает приказ о том, что эксплуатация основного средства должна быть прекращена, а сам объект должен быть ликвидирован. На основании этого приказа необходимо списать объект по его первоначальной стоимости, а также снять с учета и накопленную амортизацию.

Чем отличается от текущих ремонтных работ?

К реконструкции и модернизации относятся мероприятия, способствующие улучшению или, как вариант, целенаправленному формированию обновленных технико-экономических характеристик применяемого оборудования.

Ремонтные работы подразумевают совокупность мероприятий, предусматривающих замену определенных частей, деталей, конструкций конкретного объекта ОС, а также действий, нацеленных на обеспечение его нормального функционирования.

Ремонтные работы, в свою очередь, бывают текущие и капитальные.

Если судить о назначении текущего ремонта, следует отметить, что он направлен на устранение, условно говоря, несущественных поломок, профилактику возможных неисправностей, общее поддержание актуальной работоспособности используемого оборудования.

Что касается капитального ремонта, то он осуществляется, чтобы поддерживать рабочее состояние основного средства путем восстановления его технико-экономических параметров до нужного уровня.

Таким образом, ремонтные работы капитального характера предполагают обычно более серьезные затраты, нежели, например, текущий ремонт.

Соответственно, к бухгалтерскому учету расходов на капитальный ремонт необходим определенный подход, предусмотренный, однако, действующими нормами и стандартами.

Ремонт автомобилей

Ремонтом средств автотранспорта является комплекс операций по восстановлению исправного или работоспособного состояния, ресурса и обеспечению безотказности работы подвижного состава и его составных частей. Ремонт выполняется как по потребности после появления соответствующего неисправного состояния, так и принудительно по плану, через определенный пробег или время работы подвижного состава.

В соответствии с назначением, характером и объемом выполняемых работ ремонт подразделяется на капитальный и текущий. При текущем ремонте автомобиля происходит обеспечение работоспособного состояния подвижного состава с восстановлением или заменой отдельных его агрегатов, узлов и деталей (кроме базовых), достигших предельно допустимого состояния. Капитальный ремонт подвижного состава, агрегатов и узлов предназначен для восстановления их исправности и близкого к полному (не менее 80%) восстановления ресурса. Как правило, капремонт подвижного состава, агрегатов и узлов производится на специализированных ремонтных предприятиях и предусматривает полную разборку объекта ремонта, дефектацию, восстановление или замену составных частей, сборку, регулировку, испытание.

При ремонте автомобилей могут возникать традиционные споры с налоговыми органами — относятся ли те или иные виды работ к ремонту или модернизации?

Например, судьи ФАС СЗО (Постановление от 29.11.2005 N Ф09-5358/05-С2) рассматривали спор между организацией и налоговым органом: последний расценил как модернизацию замену заднего моста и двигателя у трактора ДТ-75. Разрешая указанный вопрос, суды установили, что замена названных агрегатов обусловлена их изношенностью и не повлекла улучшение первоначально принятых нормативных показателей функционирования трактора. Вывод судов соответствует имеющимся в деле доказательствам, а именно: в представленном в деле акте указано, что в результате осмотра трактора комиссией установлены дефекты двигателя и заднего моста, требующие ремонта трактора путем замены этих деталей.

Условия изменения стоимости ОС

Под капитальным ремонтом понимается комплекс организационных, строительных и технических мероприятий, целью которых является устранение физического и морального износа.

Принять решение об изменении балансовой стоимости инвентарного объекта можно при соблюдении двух обязательных условий:

-

основное средство относится к группе основных средств, ремонт которых приводит к изменению их стоимости (согласно положениям учетной политики учреждения);

-

составные части, которые заменяют в ходе ремонта, можно признать активом (в соответствии с критериями признания объекта основных средств).

Напомним, что до вступления в силу СГС «Основные средства», утвержденного приказом Минфина РФ от 31.12.2016 № 257н (далее СГС «Основные средства») проведение работ по ремонту не являлось основанием для изменения стоимости основных средств.

Согласно п. 19 СГС «Основные средства» замещение (частичная замена в рамках капитального ремонта в целях реконструкции, технического перевооружения, модернизации) объекта или его составной части является одним из оснований для изменения балансовой стоимости объекта основных средств.

Положения п. 19 применяются в системной взаимосвязи с п.п. 27 и 28 СГС «Основные средства». При этом положения п.п. 27 и 28 применяются по отношению к перечню групп объектов основных средств, определенному учетной политикой учреждения.

В соответствии с п. 27 СГС «Основные средства» при замене отдельных составных частей объекта затраты по такой замене включаются в стоимость объекта основных средств в момент их возникновения при условии соблюдения критериев признания объекта основных средств, предусмотренных п. 8 (т.е. прогнозируется ли получение от использования объектов экономических выгод или полезного потенциала и можно ли надежно оценить их первоначальную стоимость как объекта бухгалтерского учета).

Ремонт основных средств: что это такое

Определения ремонту как способу поддержки и повышения эффективности основных материальных активов в современных нормативных актах не приводятся. Не отменено, а потому считается актуальным Положение о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденное Постановлением Госстроя СССР от 29 декабря 1973 года №279: в нем дается определение ремонту конкретно этого вида основных средств. Таковым считается сочетание технических мероприятий, касающихся улучшения или поддержания на прежнем уровне эксплуатационных характеристик зданий, сооружений и их конструкций.

Как удержать зарплату в счет ущерба в «1С:Бухгалтерия 8», ред. 3.0

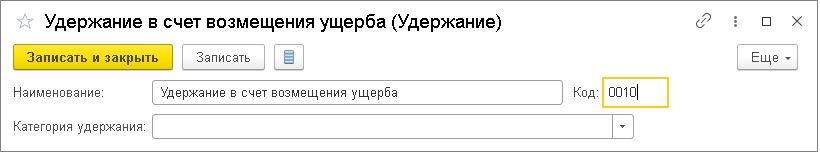

Новый вид удержания настраиваем в разделе «Зарплата и кадры» – «Настройки зарплаты» – «Расчет зарплаты» – «Удержания» – кнопка «Создать».

Сумму удержания в счет возмещения ущерба регистрируем документом «Начисление зарплаты» (раздел «Зарплата и кадры» – «Все начисления»).

Чтобы по сотруднику можно было произвести удержание, автоматически заполните документ сотрудниками и суммами для начисления зарплаты (кнопка «Заполнить») либо подберите конкретного сотрудника (кнопка «Добавить»). Для ввода суммы удержания нажмите на нужного сотрудника, а затем на кнопку «Удержать» и выберите из представленного списка созданное ранее удержание.

Сумму удержания бухгалтер рассчитывает самостоятельно, ориентируясь на нормы закона и договоренности с виновным лицом. Зарегистрированная сумма удержания уменьшает сумму к выплате сотруднику. Сама выплата происходит стандартно.

Чтобы зарегистрировать удержание в счет возмещения ущерба в бухгалтерском учете, нужен документ «Операция» (раздел «Операции» – «Операции, введенные вручную» – кнопка «Создать» – «Операция»). Программа сделает проводку:

Дт 70 «Расчеты с персоналом по оплате труда» Кт 73.2 «Расчеты по возмещению материального ущерба» – погашена задолженность по ущербу виновным работником.

Документы для оформления ремонта ОС

Ремонт ОС может проводиться как собственными средствами, так и с привлечением сторонней организации. В качестве документов, подтверждающих обоснованность произведенных расходов могут быть:

- Приказ руководителя организации на проведение ремонта.

В приказе обязательно указываем исполнителей такого ремонта, а именно будет ли ремонт производиться собственными силами или же он будет выполнен сторонней организацией, утверждаем комиссию по организации ремонта и ответственных лиц, а также сроки ремонта и способы обеспечения безопасности при его проведении. - Дефектная ведомость. Регламентированной формы дефектной ведомости на сегодняшний день не существует, она составляется по форме принятой в организации, однако в такой ведомости обязательно необходимо указать основное средство с идентифицирующим номером и причину ремонта.

- Если ремонт будет произведен подрядным способом, то обязательно наличие договора подряда и сметы.

Проводки по ремонту основных средств

Для поддержания работоспособности основных средств необходимо периодически производить их ремонт.

Ремонт ОС отличается от модернизации тем, что устраняет неисправности и повреждения объекта (узлов, деталей) без улучшения его характеристик.

Как отразить в бухгалтерском учете ремонт основных средств, а также проводки, которые необходимо сформировать при проведении таких операций рассмотрим далее.

Затраты на ремонт

Ремонт бывает двух видов:

При реконструкции и модернизации затраты на ремонт увеличивают стоимость объекта. При ремонте, как текущем, так и капитальном — списываются на текущие расходы.

Ремонт ОС производятся хозяйственным способом, то есть своими силами, либо подрядным — с привлечением сторонних исполнителей работ. Расходы на проведение ремонта списываются на счета учета производственных затрат, то есть включаются в себестоимость.

Общая схема отнесения затрат:

Если расходы на ремонт ОС образуют значительные суммы, то организация может восстанавливать эти затраты за счет ранее образованного фонда на счете 96 «Резерв предстоящих расходов».

Резерв на ремонт ОС

Суть резерва на ремонт состоит в равномерном распределении затрат по периодам года. То есть, расходы на проводимые в текущем периоде ремонты списываются не на текущие затраты, а на счет 96. Резерв на ремонт нельзя создать по отдельным объектам ОС, для расчета резерва берется совокупная стоимость всех ОС организации.

Бухгалтерский резерв на ремонт ОС могут создавать фирмы, созданные не менее 3-х лет назад. Суммы резерва рассчитываются, исходя из сумм расходов на ремонт прошлых периодов — вычисляется средняя сумма затрат за предыдущие три года. Сумма резерва не должна превышать этот показатель.

Получите 267 видеоуроков по 1С бесплатно:

Начисление резерва на ремонт основных средств — проводки

В организации «Ракита» сумма затрат на ремонт за 2013 год составила 50 000 руб., за 2014 год — 70 000 руб., за 2015 — 60 000 руб. Средняя сумма равна 60 000 руб. ((50 000 + 70 000 + 60 000)/3). Резерв создается ежемесячно, сумма отражения: 60 000/12 = 5 000 руб.

В январе 2016 года бухгалтер создает резерв на ремонт основных средств проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 20(23, 25, 26) | 96 | Отражение резерва на ремонт ОС | 5 000 | Бухгалтерская справка |

Ремонт ОС хозяйственным способом

ООО «Фортуна» производит ремонт объекта ОС хозяйственным способом. Организация не создает резерв на ремонт, поэтому все затраты принимаются в расходы текущего периода. Стоимость затраченных собственных материалов равна 3 600 руб. Затраты на оплату труда работников, производящих ремонт — 10 000 руб.

Проводки по ремонту ОС хозяйственным способом будут такими:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 23 | 10 | Списана стоимость материалов | 3 600 | Требование-накладная |

| 23 | 70 | Начислена заработная плата | 10 000 | Бухгалтерская справка |

| 23 | 69.1 | Взносы в ФСС с начисленной зарплаты(10000 *2,9 %)* | 290 | Бухгалтерская справка |

При хоз.способе все суммы с затратных счетов в итоге собираются на счете 23 «Вспомогательное производство», который закрывается на счет 20 «Основное производство».

Предположим, что организация создает резерв на ремонт ОС. Тогда списание затрат будет производиться за счет резерва.

https://www.youtube.com/watch?v=zDvuGOnAXes

Проводки по списанию затрат на ремонт ОС хозяйственным способом за счет резерва будут такими:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 96 | 10 | Списана за счет резерва стоимость материалов | 3 600 | Требование-накладная |

| 96 | 70 | Начислена заработная плата | 10 000 | Бухгалтерская справка |

| 96 | 69.1 | Взносы в ФСС с начисленной зарплаты(10000 *2,9 %) | 290 | Бухгалтерская справка |

* Начисление ФСС приведено для примера начисления страховых взносов.

Ремонт ОС подрядным способом

ООО «ГринЛайт» заключило договор с подрядчиком — компанией «Техносерв» о ремонте эскалатора. Общая сумма договора по ремонту ОС составила 330 400 руб, включая НДС 50 400 руб.

Проводки по ремонту ОС подрядным способом будут такими:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 20( 23, 25, 26, 44) | 60 | Отражена стоимость услуг подрядчика( 330400 — 50400) | 280 000 | Накладная, Акт выполненных работ |

| 19 | 60 | Отражена сумма НДС | 50 400 | Счет-фактура |

| 68(НДС) | 19 | Отражен НДС к вычету | 50 400 | Книга покупок |

| 60 | 51 | Перечислена оплата по договору | 330 400 | Платежное поручение |

При ремонте за счет резерва:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 96 | 60 | Отражение стоимости услуг | 280 000 | Накладная, Акт выполненных работ |

| 19 | 60 | Отражение суммы НДС | 50 400 | Счет-фактура |

| 68(НДС) | 19 | Отражение НДС к вычету | 50 400 | Книга покупок |

| 60 | 51 | Отражена оплата по договору | 330 400 | Платежное поручение |