Уточненные декларации: кто может не сдавать

Содержание:

- Как исправлять ошибку

- Какой период времени дает ифнс на корректировку отчетов

- Корректировка ошибок предыдущих периодов бухучета

- Как подготовить и сдать в налоговую корректировочный баланс

- Факторы исправления ошибок в бухгалтерском учете и отчетности

- Исправление ошибок в бухгалтерской документации

- Правила и сроки утверждения финансовых отчетов

- Методы устранения ошибок в ведении учета

- Как можно сдавать баланс за 2021, чтобы не нарушать закон: новости

- Поправки в отчетность или в расчетные формулы

- Устранение несерьезного недоразумение в бухучете

- Пример: корректировка бухгалтерской отчетности за 2021 год

- Как сдать «уточненку»

- Порядок исправления ошибок с примером

- Представление пересмотренной бухгалтерской отчетности

- Исправление проводок

- Налоговая база исчисляется по итогам налогового периода только на основании имеющихся первичных документов

Как исправлять ошибку

Если существенная ошибка была выявлена до утверждения бухотчетности собственником, следуйте общим правилам:

- Внесите исправительные записи в бухучете, согласно действующим рекомендациям и инструкциям.

- На основании исправленных данных сформируйте «новый» бухгалтерский баланс и приложения к нему. Сделайте отметку на бланк: «пересмотренный вариант».

- Проверьте контрольные соотношения.

- Новый, исправленный вариант отчетов передайте на утверждение собственнику. Затем подготовьте корректирующий баланс в налоговую.

- Скорректированные отчеты сдайте во все контролирующие органы, куда уже были направлены ошибочные сведения. Например, в Росстат, Министерство юстиции.

- Если организация обязана публиковать отчетность в ЕИС либо в других электронных порталах, то исправления придется опубликовать и в Интернете.

При сдаче баланса в ФНС действует иной, особый порядок.

Какой период времени дает ифнс на корректировку отчетов

Это несколько усложняет подачу уточненной отчетности. Дело в том, что применяемое бухгалтерами программное обеспечение не предусматривает подачу уточненных отчетов. Как в этом случае подать «уточненку»? Законодательством о бухучете не предусмотрена подача уточненной бухгалтерской отчетности.

Однако нужно знать, что при проверке налоговики сравнивают данные бухгалтерской и налоговой отчетности. При выявлении расхождений от организации могут быть потребованы пояснения.

Если выясниться, что сумма указана неправильно с искажением более чем на десять процентов, то главбух может быть оштрафован на сумму от двух до трех тысяч рублей (ст.15.11 КоАП РФ).

Корректировка отчетности за прошлые периоды

Представление уточненного расчета между крайним сроком подачи отчета и крайним сроком уплаты увеличивает шанс обнаружения ошибок в нем налоговиками, которые, выявив противоречия, запросят предоставления пояснений или внесения корректировок в отчетность. Пояснения или уточненку в ответ на требование ИФНС необходимо подать в 5-дневный срок (п.

Годовая бухгалтерская отчетность – исправление и корректировка ошибок

Важно Здесь указываем ФИО,СНИЛС и т.д

Особое внимание стоит уделить личным данным сотрудников, как правило здесь и закрадываются ошибки. Сотрудники, указанные в отчете, должны быть пронумерованы

По каждому сотруднику заполняется сумма полученных в отчетном периоде выплат, сумма начисленных взносов. Далее необходимо сложить все цифры по трудоустроенным сотрудникам, общая сумма должна совпадать с числом, указанным в разделе №1 декларации.

Если обнаружится разная сума, отчет неверен.

Корректирующая налоговая декларация. особенности подачи

НК РФ). Освобождение от ответственности при подаче уточненки после истечения сроков подачи отчетности и уплаты налога происходит в 2 ситуациях (п. 4 ст. 81 НК РФ), когда уточненка подана:

- до получения извещения о том, что ошибка, связанная с занижением налога, выявлена ИФНС, или поступления информации о назначении выездной налоговой проверки, и налогоплательщиком до подачи уточненки осуществлена доплата налога и уплачены пени по нему (подп. 1);

- после проведения выездной налоговой проверки, не выявившей налоговых нарушений в отношении данных исходной отчетности (подп. 2).

Таким образом, уточнение данных отчета формы 6-НДФЛ, так же как и любой другой налоговой отчетности, нужно делать сразу по выявлении ошибки, послужившей причиной занижения суммы налога, подлежащего уплате.

Корректировочный баланс в налоговую 2021

Соответственно указанному положению, если в период от даты подписания отчетности до даты ее утверждения имели место события, способные существенно повлиять на итоги деятельности компании и ее финансовое положение, то необходимо уведомить о данных фактах непосредственных пользователей, которым была предоставлена отчетность. Один из фактов, который признается искажающим отчетность это наличие существенной ошибки в содержании бухгалтерского учета.

Внимание Но при этом ПБУ 7/98 не раскрывает определение «существенности». То есть принимать решение о значимости ошибки должен непосредственно податель отчетности

Для этого определяется степень влияния ошибки на итоговые показатели. Исходить при этом нужно из того, что не раскрытие определенного показателя может привести к неправильно принятым решениям.

Нужно ли сдавать уточненную бухгалтерскую отчетность

- 22% платим на пенсионное страхование

- 5,1% на медицинское страхование

- 2,9% социальное страхование

Пониженные тарифы по взносам в 2021 году вправе применять компании на упрощенной системе обложения с льготными основными видами деятельности. Например, при производстве пищевых продуктов. Доля доходов от льготной основной деятельности должна быть не меньше 70 процентов.

Корректировка ошибок предыдущих периодов бухучета

Второй варианте, когда отчетность за прошедшие года уже была утверждена начальством и допущенная неточность с точки зрения главного бухгалтера является достаточно серьезной. В этом случае могут быть такие варианты:

- Если выявить неточность получилось до утверждения руководством тогда (как писалось выше) просто вносится пометка с исправлениями на последнее число года. При этом всем кому уже были переданы версии с ошибками, следует переправить другие документы с точной информацией.

- Обнаружить факт совершения ошибки получилось уже после того, как начальство подписало документ. В этом случае исправлять недоразумение, нужно указывая число, которое была обнаружена неточность либо на первое число нынешнего года.

При этом когда будут подбиваться итоги нынешнего года и составляться соответствующая отчетность также нужно будет пересчитать все данные прошлого года таким образом словно не было допущено никакой ошибки. В качестве дополнения нужно будет приложить документ с пояснением, почему отчетность, составленная в прошлом году, не совпадает с той, что составлена сейчас, но за прошлый год, а также кто допустил ошибки, почему она была подписана руководством и никем не замечена.

Как подготовить и сдать в налоговую корректировочный баланс

Корректировочный баланс — это форма, которую придется готовить в случае обнаружения существенных ошибок в бухгалтерской отчетности. В статье расскажем, как подготовить и сдать корректировочный баланс в налоговую.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Итак, обязанность своевременно подготовить и сдать бухгалтерскую отчетность в Федеральную налоговую службу закреплена за всеми экономическими субъектами. Данное правило прописано в пп. 5 п. 1 ст. 23 НК РФ. Следовательно, все организации, как российские, так и некоторые иностранные представительства, а также отдельные категории предпринимателей обязаны направлять в инспекцию бухгалтерский баланс и приложения к нему.

О составе отчетности, которую требуется предоставить в ФНС, мы рассказывали в отдельной статье «Формы бухгалтерской отчетности». Напомним, что некоторые экономические субъекты имеют право на ведение упрощенного учета. Именно такие категории налогоплательщиков отчитываются в упрощенном формате. Подробнее об этом — в материале «Упрощенная бухгалтерская финансовая отчетность».

Исправлять или нет

Порядок и правила составления бухотчетности устанавливаются не фискальным, а именно бухгалтерским законодательством. Причем действующие нормы не допускают внесение корректирующих записей в уже утвержденную отчетность. Следовательно, если собственник уже утвердил готовый бухгалтерский баланс, то внести исправления в форму нельзя. А это означает, что и направлять корректировочный баланс в налоговую не придется.

Также необходимость в предоставлении исправительных записей определяется характером найденной ошибки. Исправлять сданные формы придется, если в учете были обнаружены существенные ошибки.

Вывод: подать корректировку в ФНС можно только по неутвержденным отчетным формам и при выявлении существенных ошибок в бухучете. В противном случае это прямое нарушение бухгалтерского законодательства.

Как исправлять ошибку

Если существенная ошибка была выявлена до утверждения бухотчетности собственником, следуйте общим правилам:

- Внесите исправительные записи в бухучете, согласно действующим рекомендациям и инструкциям.

- На основании исправленных данных сформируйте «новый» бухгалтерский баланс и приложения к нему. Сделайте о.

- Проверьте контрольные соотношения.

- Новый, исправленный вариант отчетов передайте на утверждение собственнику. Затем подготовьте корректирующий баланс в налоговую.

- Скорректированные отчеты сдайте во все контролирующие органы, куда уже были направлены ошибочные сведения. Например, в Росстат, Министерство юстиции.

- Если организация обязана публиковать отчетность в ЕИС либо в других электронных порталах, то исправления придется опубликовать и в Интернете.

При сдаче баланса в ФНС действует иной, особый порядок.

Корректировка в ФНС

Корректирующий баланс в налоговую составляется на том же унифицированном бланке, который утвержден Приказом Минфина России № 66н (КНД 0710099 — все формы, КНД 0710001 — бухбаланс). Правила и порядок заполнения исправительной формы не меняется.

На титульном листе бланка в поле «Номер корректировки» проставьте «1», если исправления предоставляются в ФНС впервые, «2» — для второй корректировки и так далее по хронологии.

Отметим, что сообщать в ФНС о несущественных ошибках не нужно. Также сдавать корректировочные формы не обязаны компании, ведущие упрощенный бухучет и формирующие отчетность по упрощенным формам.

Факторы исправления ошибок в бухгалтерском учете и отчетности

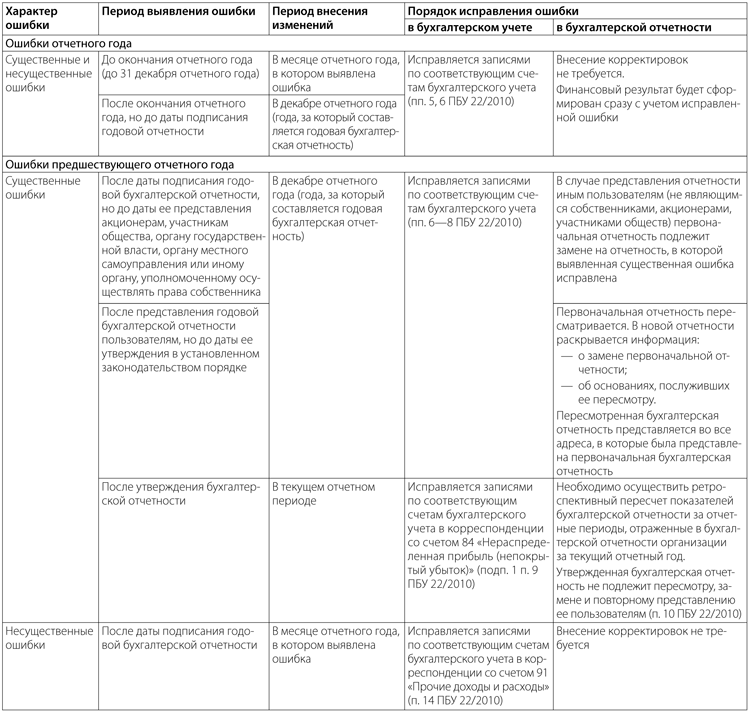

На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора:

- характер ошибки (существенная или несущественная);

- момент выявления ошибки (до или после окончания отчетного периода).

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода ().

Напомним, отчетным периодом для годовой отчетности является календарный год (, (далее — Закон № 402-ФЗ)), то есть период с 1 января по 31 декабря. Исключение составляют случаи создания, реорганизации и ликвидации юридического лица ().

Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно ().

Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности ().

При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( ; письмо Минфина России от 24.01.2011 № 07-02-18/01). Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике

Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса

Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса.

Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса).

В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов.

Порядок исправления ошибки в бухгалтерском учете и отчетности

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом № 402-ФЗ , бухотчетность должна быть подписана главным бухгалтером и руководителем компании. Также свою подпись должен поставить руководитель экономической службы, если в отчетах присутствуют аналогичные сведения. Помимо обязательной процедуры подписания, отчеты должны быть утверждены владельцами (собственниками, учредителями, акционерами) фирмы.

Напомним, что срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например, Росстата и Минюста. В то же время для утверждения финотчетов установлены иные даты. Так, например, учредители ООО должны провести утверждение в марте или апреле года, следующего за отчетным. А вот собственники акционерных обществ имеют право провести данную процедуру еще позже — с марта по июнь включительно.

Следовательно, в большинстве случаев в ФНС предоставляются сведения, которые еще не прошли процедуру утверждения, регламентированную в законе № 402-ФЗ. Таким образом, становится закономерным вопрос: сдается ли корректировка бухгалтерской отчетности после утверждения? Ответ категоричный — нет. После того, как бухотчетность утверждена владельцами компании, вносить исправления не нужно.

Бухгалтер вносит корректирующие записи уже в текущем периоде, не изменяя данные отчетного года. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность.

Нужно ли упрощенцу сдавать

По этим нормам все организации, использующие упрощенный режим при налогообложении, высвобождались от обязательного ведения бухгалтерии, а следственно и от предоставления бухгалтерской отчетности.

А раз нет отчетности, то и уточнять нечего. В 2013 году в силу вступил откорректированный .

С этого момента обязанность ведения бухучета стала применима к любым организациям, в том числе и применяющим УСН.

Ведение бухучета стало причиной формирования бухгалтерской отчетности как довершающей стадии процесса.

Но организации на предоставляют годовую бухгалтерскую отчетность лишь в органы статистики. В данном случае при обнаружении ошибки не требуется уведомление налоговых органов.

Что касается Росстата, то организация вправе сама уведомить данный орган о наличии ошибки и предоставить уточненную отчетность.

Методы устранения ошибок в ведении учета

Существует несколько вариантов развития событий:

Удалось заменить факт допущенной ошибки до того как руководство подписало документ за какой-либо отчетный период;

Удалось заменить факт допущенной ошибки уже после подписания руководством данного документа. То есть происходит исправление ошибок после утверждения отчетности

При этом очень важно является ли ошибка серьёзной или по факту она не особо существенна.

Причем является данная допущенная неточность серьезной или гнет должна определять сама фирма. Для этого положения, по которым оценивается степень серьезности подобных ошибок, могут быть указаны в учетной политике организации.

Обычно при любой ошибке оставляется бухгалтерская справка, где указывается факт того что данная неточность была обнаружена и производятся корректировки, а затем указываются проводки необходимые для исправления.

Как можно сдавать баланс за 2021, чтобы не нарушать закон: новости

Причин, по которым бухгалтеру может прийтись сделать уточненный баланс, довольно много. Специалисты, работающие с бухгалтерскими программами, рассказывают, что главбухи очень часто просят ставить запрет на корректировки базы сотрудниками фирмы. Итак, ситуация: обычный бухгалтер, работающий в организации, получает в ноябре документы, что датируются, к примеру, 1-м кварталом текущего года. Вводить их следует в уже закрытый период. После этого баланс начинается меняться, а главбух не может проконтролировать цифры, по которым была произведена отчетность как за 1-й квартал года, так и за остальные девять месяцев. Еще одна причина несоответствия данных в бухгалтерском учете – инвентаризация и ее результаты.

Когда все отчетности велись вручную, то в нормативных документах было четко указано, как правильно вносить корректировки. Сегодня пошаговая инструкция предоставляется только для кредитных и бюджетных организаций. В коммерческих конторах бухгалтера делают уточненный баланс без каких-либо критериев. К примеру, большинство главбухов России вносят корректировки крайне оригинально: сдают уточненный баланс (именно бухгалтерский, а не налоговым). На самом деле менять бухгалтерскую отчетность после ее утверждения запрещено, но мало кто об этом задумывается.

В профессиональной среде бытует такое выражение, как «замещенный баланс». После проверки клиенту рекомендуется заместить в налоговой отчетности некорректный баланс на правильный. Все это происходит, несмотря на то, что от приказа Минфина 29. 07. 1998 года в пункте 34 это запрещено. Можно сделать вывод, что большинство бухгалтеров просто забывают о наличии такой нормы и поступают, как велит им душа. Поэтому удивлений не вызывает тот факт, что большинство инспекций сегодня отказывается принимать уточненный баланс.

Поправки в отчетность или в расчетные формулы

Можно подготовить скорректированные отчеты, но можно вносить поправки непосредственно в расчетные формулы, например:

Коэффициент общей ликвидности = (Оборотные активы – ДЗ12 – РБПвнеоб – НелОА) / Краткосрочные обязательства,

где ДЗ12 — дебиторская задолженность со сроком погашения более 12 мес. с отчетной даты, ден. ед.;

РБПвнеоб — суммы расходов будущих периодов, которые целесообразно перенести в состав внеоборотных активов, в том числе стоимость ПО, исключительные права на которое остались за продавцом, и др., ден. ед.;

НелОА — стоимость неликвидных оборотных активов, ден. ед.

К сведению

Поправки имеют смысл, если обсуждаемые компоненты (дебиторская задолженность со сроком погашения 12 мес., неликвидные активы) существенны по величине. Критерий существенности каждая компания устанавливает самостоятельно. Например, он может быть равен 10 % (и выше) от стоимости активов.

Пример проведения перечисленных выше корректировок представлен в таблице 6.

Поправки, связанные с забалансовым учетом имущества, полученного по договорам финансовой аренды (финансового лизинга), также имеют смысл, если их стоимость существенна по отношению к общей сумме активов компании. Информацию о стоимости полученного в аренду имущества можно узнать из договоров, а также из приложения к балансу 2.4 «Иное использование основных средств». В примере (табл. 2) стоимость арендованных и учтенных за балансом объектов существенна — сопоставима с величиной общих активов баланса. Таким образом, величина активов, задействованных в работе компании, заметно выше показанной в балансе. Рассчитанные без корректировки отчетности показатели были бы существенно искажены.

Таблица 2

Выдержка из отчетности ОАО «АК «Трансаэро» (отчетность в открытом доступе)

|

Строка отчетности |

Код строки |

На 31.12.2014, тыс. руб. |

|

Итого по разделу I «Внеоборотные активы» |

1100 |

107 866 379 |

|

Баланс (итого активы = итого пассивы) |

1600 |

128 862 566 |

|

Приложение к балансу 2.4 «Иное использование основных средств», строка «Полученные в аренду основные средства, числящиеся за балансом» |

5283 |

131 421 435 |

Устранение несерьезного недоразумение в бухучете

Если ошибка признана бухгалтером несерьезной, тогда она может быть исправлена обыкновенной пометка датированной числом обнаружения ошибки.

Если данное недоразумение каким-то образом отразилось на финансовых показателях, то следует указать проводку, корреспондирующую со счетом 91. После этого делается уже правильная запись, также корреспондирующая с этим счетом

Например, если материалы были списаны в раздел расходов по некорректной сумме. В этом случае потребуется проводка по дебиту счет 10 по кредиту 91. Это необходимо для аннулирования неточной проводки. После этого указывается правильная проводка по дебету 91, а по кредиту 10. Если недоразумение не отразилось на финансовых итогах, тогда следует отстранить неправильную проводку и указать правильную.

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности

Бухгалтер должен принять во внимание новый порядок исправления ошибок

Пример: корректировка бухгалтерской отчетности за 2021 год

10 апреля 2021 после сдачи финансовой отчетности ООО «Луч» в ИФНС, установлена неточность в расчете полагающихся дивидендов. Искажение составило 11% от достоверной суммы начисленных выплат. Поскольку финансовая отчетность компании еще не утверждена владельцами, но уже сдана в ИФНС и органы статистики, для нормализации бухгалтерской отчетности необходима корректировка.

Бухгалтеру придется поставить ИФНС в известность, в срочном порядке:

- Сделать исправительные проводки, датируя их 31 декабря 2017;

- Пересчитать итоги работы по году;

- Составить новый вариант финансовой отчетности;

- Представить во все контролирующие органы с необходимым письменным сопровождением о внесенных изменениях.

Как сдать «уточненку»

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС.

Если сдана некорректная бухгалтерская отчетность, сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректировками.

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2021 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

Представление пересмотренной бухгалтерской отчетности

Пересмотр бухгалтерской (финансовой) отчетности и представление ее во все установленные для нее адреса допускается только до утверждения ее собственниками компании.

Согласно ПБУ 22/2010 в случае исправления в установленном порядке существенной ошибки предшествующего отчетного года, выявленной после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности. При этом пересмотренная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Пересмотренную бухгалтерскую отчетность представляют исходя из обычаев делового оборота в разумные сроки после внесения в нее исправлений в соответствии с ПБУ 22/2010, если иное не определено соответствующими нормативными правовыми актами.

В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

В соответствии с Рекомендациями Минфина России по проведению аудита бухгалтерской отчетности за 2016 год (приложение к письму Минфина России от 28.12.2016 № 07-04-09/78875) (далее — Рекомендации) в случае необходимости и возникновения условий для пересмотра бухгалтерской отчетности это следует делать в разумные сроки.

Аудиторское заключение при обязательном аудите должно быть представлено до 31 декабря года, следующего за отчетным годом (ч. 2 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ).

В то же время законодательством определены более ранние сроки для утверждения бухгалтерской отчетности. Так, для акционерных обществ самая поздняя дата — это 30 июня (ст. 47 Федерального закона от 26.12.1995 № 208-ФЗ), для обществ с ограниченной ответственностью — 30 апреля (ст. 34 Федерального закона от 08.02.1998 № 14-ФЗ).

В случае выявления существенных ошибок и пересмотра отчетности в следующем году после аудиторской проверки не рекомендуется представлять ее после указанного срока, то есть после даты ее утверждения. Под разумным сроком представления пересмотренной отчетности подразумевается недельный срок со дня ее формирования.

Исправление проводок

А как же быть с составленными проводками? Если неточности имеют отношения к финансовым показателям организации, то потребуется вносить пометку обратную, той в которой случилась данная некорректность. Но при этом она должна будет взаимодействовать со счетом 84 «Нераспределенная прибыль». После этого если есть такая необходимость, то можно сделать уже правильную проводку, также взаимодействующую с этим же счетом.

А если допущенное недоразумение никак не повлияло на финансовое показатель, то нужно просто отстранить неточную проводку и указать ту, которая должна была быть изначально.

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся первичных документов

В НК РФ говорится о выявлении ошибки или искажения, в связи с чем возникает вопрос: можно ли применять эту норму, если занижение расходов в прошлых периодах произошло потому, что расходы не были отражены вообще по причине отсутствия первичных документов, которые появились только в текущем периоде?

Разъяснения по этому вопросу даны в Письме Минфина России от 13.04.2016 № 03-03-06/2/21034.

На основании НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Налоговом кодексе, применяются в том значении, в каком они употребляются в этих отраслях законодательства, если иное не предусмотрено названным кодексом.

Правила исправления ошибок в бухгалтерском учете установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

При этом не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Неотражение данных, выявленное в результате поступления новой информации, которая не была доступна организации на момент отражения операции в регистрах бухгалтерского учета, ошибкой не признается (п. 2 ПБУ 22/2010).

Что касается арбитражной практики, в качестве примера можно привести Постановление Девятого арбитражного апелляционного суда от 17.07.2018 № 09АП-27328/2018 по делу № А40-243116/17. В нем говорится следующее.

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся в распоряжении налогоплательщика первичных документов. НК РФ не позволяет налогоплательщику учитывать расходы в отсутствие подтверждающих их документов. В тех случаях, когда подтверждающие расходы первичные документы получены в следующем периоде, налогоплательщик включает затраты в расходы только в периоде, в котором получены соответствующие документы.

Аналогичный подход к возможности учета в текущем отчетном (налоговом) периоде расходов, относящихся к прошлым отчетным (налоговым) периодам, выявленных в результате получения первичных документов в текущем периоде, подтверждается судебной практикой (см. постановления АС МО от 20.11.2014 по делу № А40-6045/14, АС ПО от 21.10.2015 по делу № А12-1969/2015) и письмами Минфина России от 24.03.2017 № 03-03-06/1/17177, от 04.04.2017 № 03-03-06/1/19798, от 13.04.2016 № 03-03-06/2/21034, от 27.06.2016 № 03-03-06/1/37152).