Чем ао отличается от ооо: сходства и различия, плюсы и минусы, что лучше?

Содержание:

- Престиж и репутация

- Масштаб бизнеса

- Отличия между ОАО и ЗАО

- Как распределяется полученная прибыль

- Классификация по организационно-правовой форме

- Фирменное наименование

- Общая характеристика

- Плюсы и минусы

- Россия и США

- Сравнение ООО и ЗАО

- Правовая форма акционерного общества

- Как выбрать подходящую форму собственности и ее виды

- Сущность закрытого акционерного общества

- Вывод денег из бизнеса

Престиж и репутация

Существует заблуждение, что с индивидуальными предпринимателями другие компании сотрудничают менее охотно, чем с ООО. На самом деле это не так. В большинстве случаев, клиентам, заказчикам, поставщикам и т.д. абсолютно без разницы, какую форму бизнеса вы применяете. Самое главное для них – это четкое выполнение договорных обязательств.

Единственное что хотелось бы отметить – это сотрудничество с организациями и ИП, которые применяют общий налоговый режим. Так как они являются плательщиками НДС то, и вести дела они стараются с предпринимателями на ОСН. Но это уже скорее относится к разнице между системами налогообложения, нежели к различиям между ИП и ООО.

Масштаб бизнеса

В данном случае имеется в виду не конкретный бизнес, а именно организационно-правовая форма, и так сказать, её вес на рынке. Конечно, есть ИП, которые имеют многомиллионный оборот, а есть компании, практически не приносящие своему владельцу никакой прибыли.

Но в целом, юридические лица расцениваются как более солидные участники бизнеса, чем индивидуальные предприниматели. Это находит отражение и в законах:

- ко многим лицензионным видам деятельности допускают только организации;

- штрафы за одно и то же административное правонарушение для юридических лиц в разы больше, чем для физических лиц.

Кроме того, ИП просто не может официально привлечь новых партнёров или продать свой бизнес как цельную структуру. Соответственно, интерес инвесторов к физическим лицам намного ниже, чем к юридическим.

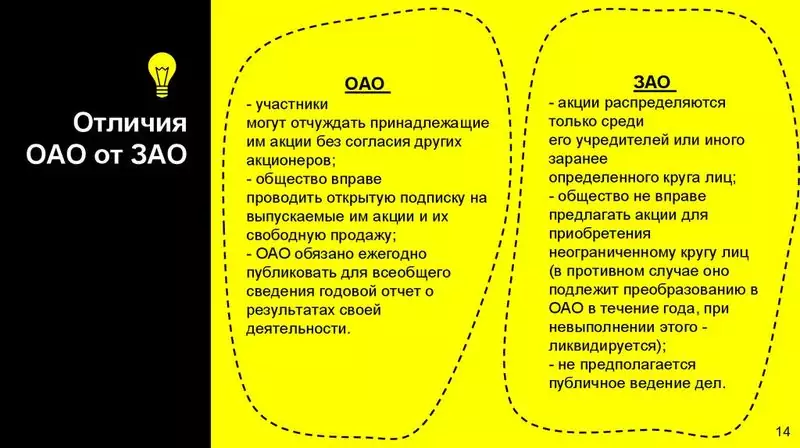

Отличия между ОАО и ЗАО

Главное отличие между открытым и закрытым акционерным обществом мы определили, но оно далеко не единственное. Остальные различия, возможно, не являются настолько важными и основополагающими, но упускать их из виду тоже не стоит, особенно, если вы задумываетесь о создании своего акционерного общества.

Различия, возможно, не являются настолько важными и основополагающими, но упускать их из виду тоже не стоит, особенно, если вы задумываетесь о создании своего акционерного общества

Различия, возможно, не являются настолько важными и основополагающими, но упускать их из виду тоже не стоит, особенно, если вы задумываетесь о создании своего акционерного общества

Количество акционеров

Одновременно владеть акциями открытого акционерного общества может неограниченное количество физических и юридических лиц. Быть акционерами закрытого АО могут не более пятидесяти человек одновременно, и это могут быть только физические лица. Если, по каким-либо причинам, было принято решение расширить количество акционеров за пределы пятидесяти человек, то такое ЗАО должно быть переоформлено в ОАО, и сделано это в течение одного года.

Размер уставного капитала

Минимальный размер уставного капитала ОАО и ЗАО определяется в зависимости от минимального размера оплаты труда в Российской Федерации в данный период времени. Для открытия ЗАО потребуется уставной капитал в стократном размере минимальной оплаты труда, для открытия ОАО – тысячекратном.

Открытое акционерное общество обязано каждый период отчитываться о результатах своей деятельности, и делать это в публичной форме в средствах массовой информации. К закрытому акционерному обществу таких требований не предъявляется. И информация о деятельности компании, и данные об учредителях ЗАО, как правило, всегда остаются внутри компании.

Отношение инвесторов

В связи с тем, что ЗАО обладает некой отделенностью от внешнего мира в силу своей закрытости, привлекательность для инвесторов оно представляет минимальную. А вот открытое акционерное общество со своей возможностью вступления любого лица в ряды акционеров и публичными размещениями отчетов может пользоваться более высокой степенью лояльности к себе от потенциальных инвесторов и внешнего делового мира.

В связи с тем, что ЗАО обладает некой отделенностью от внешнего мира в силу своей закрытости, привлекательность для инвесторов оно представляет минимальную, в отличии от ОАО

В связи с тем, что ЗАО обладает некой отделенностью от внешнего мира в силу своей закрытости, привлекательность для инвесторов оно представляет минимальную, в отличии от ОАО

Однозначно сказать, какая форма – ЗАО или ОАО – более выгодна и перспективна невозможно. Каждая из них имеет свои недостатки и свои преимущества. В силу своей закрытости и ограниченного количества акционеров, ЗАО менее подвержено захватам собственности, чем ОАО. В то же время, ОАО имеет значительное преимущество в том, что размещает свои акции на открытом рынке, и таким образом, может привлечь хорошие инвестиции извне. За контрольный пакет акций ОАО акционеры нередко серьезно конкурируют, что может повлечь за собой как положительные, так и отрицательные последствия. Закрытые акционерные общества, как правило, более стабильны, чем открытые, но и имеют намного меньше возможностей для развития. ОАО более динамично развиваются, но и имеют больше рисков в своей деятельности.

Отметим также, что с 1 сентября 2014 года названия «открытое акционерное общество» и «закрытое акционерное общество» были отменены. Теперь вместо них в оборот были введены названия «публичное акционерное общество» (ПАО) и «акционерное общество» (АО) соответственно. Все основные различия между этими двумя формами предприятий пока остаются прежними.

Как распределяется полученная прибыль

Унитарные предприятия отличаются друг от друга особенностями финансовой деятельности. Согласно закону, УП могут заниматься распределением прибыли только после того, как будут оплачены налоги и внесены остальные обязательные платежи. Таким образом средства накопляются в стимулирующих и социальных фондах. Эти же средства могут пойти на пополнение уставного капитала предприятия.

После уплаты налогов, средства можно направить на развитие предприятия:

- Модернизация имеющегося оборудования и строительство новых объектов;

- Применение новейших разработок;

- Пополнение штата высококлассными специалистами для развития хозяйственной и экономической деятельности;

- Финансирование программ, направленных на защиту окружающей среды.

Классификация по организационно-правовой форме

Формы бизнеса выделяют по виду правовой ответственности, распределению доходов, величине штата.

Индивидуальное предпринимательство

Индивидуальный предприниматель юридически оформляет на себя обязательства по коммерческому ведению дел в упрощенном порядке.

Для развития прибыльной идеи субъект может пользоваться собственным капиталом или привлекать кредитные средства. Коллектив включает обычно до 50 чел.

Работа в формате ИП предполагает получение небольших доходов и подходит для начинающих бизнесменов. Чаще всего он создает следующие виды малого бизнеса:

- оказание бытовых услуг населению;

- небольшие магазины;

- малогабаритные грузоперевозки;

- такси;

- ремесленничество.

Для ИП характерна личная ответственность. Он отвечает персональным имуществом в случае нарушения законов. Но зато все доходы от бизнеса поступают в его единоличное владение.

Акционерное общество

Организация, в которой держателями уставного капитала является группа акционеров, называется акционерным обществом (АО). Участники общества получают прибыль от доходов согласно своей доле в имуществе компании. Они не несут ответственности за действия фирмы.

Периодически компанией созывается совет акционеров, на котором утверждаются пути ее развития, распределение доходов, соотношение акций в руках держателей и другие жизненно важные вопросы.

Собрание совета акционеров – главный управленческий орган АО

Закрытые АО не допускают к участию в управлении фирмой посторонних лиц. Они имеют фиксированный список топ-менеджеров. Открытые общества могут продавать акции субъектам, не входящим в состав его членов.

Важно! Акционеры не несут ответственности за результаты деятельности компании. Коллектив АО может исчисляться тысячами работников

Коллектив АО может исчисляться тысячами работников.

Государственное предприятие

Крупные организации или сеть компаний, основной пакет акций которых находится под контролем федеральных структур, относятся к государственным предприятиям.

Управляющий такой фирмы назначается уполномоченным госорганом.

Госпредприятия получают субсидии на свое содержание и развитие из средств бюджета. Их штаты часто оптимизируются и могут доходить максимум до 150-200 чел. (зависит от отрасли).

Фирменное наименование

Публичными акционерные общества становятся в силу регистрации такого наименования. Кроме того, акционерные общества, акции которых находились в свободном обращении также признаются публичными даже в отсутствие такой оговорки в наименовании.

Давайте обратимся к первоисточнику – статье 66.3 Гражданского кодекса Российской Федерации:

На основании п.11 ст.3 Федерального закона № 99-ФЗ акционерные общества, созданные до 01.09.2014 и отвечающие признакам публичных, признаются таковыми, причем вне зависимости от наличия в их фирменном наименовании указания на то, что общество является публичным. Следовательно, такие общества обладают правом публичного размещения акций и ценных бумаг, конвертируемых в акции.

Таким образом, отсутствие в наименовании акционерного общества слова «публичное» еще не говорит о том, что оно является непубличным. В то же время, если слово «публичное» в наименовании АО есть, то оно не может быть непубличным. Немного запутанно, но в таблице далее будет более понятно, какие существуют отличия.

| Признак | Публичные АО | Непубличные АО |

|---|---|---|

| Наименование АО | Содержит слово «Публичное», исключение – АО, созданные до 01.09.2014 | Точно не содержит слово «Публичное» |

| Обращение акций | Публичное, свободно обращаются | Акции нельзя продать на бирже |

| Размещение акций | Среди неограниченного круга лиц | Среди заранее определенного круга лиц |

| Раскрытие информации | Важные факты оперативно публикуются | Информация раскрывается по желанию |

| Уставный капитал | от 100 000 рублей | от 10 000 рублей |

| Число акционеров | Не ограничено | Не более 50 |

| Коллегиальный орган управления (наблюдательный совет) | Обязательно создается, численность не менее 5 человек | Создается по желанию |

Общая характеристика

ПАО имеет ряд характерных особенностей:

- В первую очередь избирается регистратор, который представляет собой учреждение с лицензией, ведущее учет и реестр акционеров. Это все вносится в ЕГРЮЛ. Без этого невозможно зарегистрировать АО в налоговом органе. Работа регистратора оплачивается согласно тарифу, происходит это в течение всей деятельности общества.

- Контроль за деятельностью осуществляется налоговой и Центробанком РФ, который занимается регистрацией всех акций в качестве ценных бумаг. Также в этот орган подается информация о купле-продаже акций. Если этим пренебрегают, то ФНС штрафует организацию.

- АО обязано проводить проверку – аудит, а также учет бухгалтерии. Это делается для того, чтобы сведения, подаваемые в орган, были достоверными и свидетельствовали о реальном положении дел. Впоследствии они должны соответствовать последующему отчету. Игнорирование этого требования облагается штрафом. Аудиторская работа оплачивается АО.

В действительности тонкостей, которые отличают ПАО от ООО, целое множество. Но они не представляют интерес для тех, кто планирует ограничиваться лишь уставным капиталом. Ранее существовали открытые и закрытые АО, а теперь они стали называться публичными и непубличными. Изменение вступило в силу с 2014 года. Обе формы характеризуются раскрытием большинства информации о деятельности, финансовой активности, бухгалтерском учете и так далее. Раскрытие не означает полноценный доступ для всех желающих.

Непубличные общества имеют некоторое послабление касательно этого вопроса, так как могут не раскрывать ряд данных, регулируемых актами. Но это правило касается только компаний при определенных условиях. Во-первых, общее число акционеров не должно превышать отметку в 50. Во-вторых, отсутствие распространения акций открытым образом. При других обстоятельствах следует отслеживать прозрачность информации, которая представляется на сайте организации, иных сервисах.

Плюсы и минусы

В основном ООО предпочтительнее для ведения малого и среднего бизнеса. ПАО отличается более сложной организационной формой, однако имеет высокий статус в деловом мире и привлекает большее количество инвесторов. Разница между ООО и ПАО заключается в формировании уставного капитала, в отчетности, публичности и правилах ведения реестра участников.

Основные отличия этих организационно-правовых форм рассмотрим в таблице:

| ООО | ПАО |

| Уставный капитал состоит из сформированных долей участников. | Капитал формирует оборот ценных бумаг на рынке. |

| Количество учредителей строго регламентировано. | Состав акционеров не ограничен и может изменяться в зависимости от объема выпущенных акций. |

| Участник может быть исключен из общества решением суда. | Акционер самостоятельно определяет длительность своего участия в ПАО. |

| Решения по поводу деятельности ООО принимаются на собрании. Учитывается согласие большинства учредителей. | Учет голосов производится по акциям. |

| Уставной капитал – не менее 10 тыс. руб. | Уставной капитал – не менее 1000 МРОТ. |

| Аудиторская проверка необязательна. | Ежегодно ПАО обязано вести аудиторскую проверку. |

| Информация о деятельности компании включена в ЕГРЮЛ. Публичный отчет о деятельности не осуществляется. | ПАО размещает информацию и отчеты компании в публичном доступе для населения. |

| Выпуск акций запрещен Уставом. | Эмиссия ценных бумаг обязательна. |

| Распределение прибыли между участниками оговаривается в Уставе. | Размер прибыли каждого участника зависит от стоимости и количества приобретенных им акций. |

Россия и США

В США акционерные общества называются корпорациями, где разделены личности собственников и владельцев компании (акционеров). Тем не менее закон о компаниях США от 1956 года определяет акционерное общество в качестве „искусственного субъекта права“ (artificial person), созданного в соответствии с законодательством. Зарубежные АО, в частности российские, в США называют joint stock company.

Хотя такое АО не имеет физической формы, но как юрлицо оно пользуется всеми правами физического лица. Оно может заключать договоры с другими сторонами, покупать и продавать активы и имущество, представлять собственные интересы в суде, назначать лиц на должности руководителей, принимать и увольнять работников и т. д.

Кроме того, корпорация отделена от своего владельца, т.е. ее существование не прекратится в случае его смены. Другой важный момент: она обладает постоянным правопреемством. Это значит, что даже в случае одновременной гибели всех акционеров компания продолжит существовать, т.к. их акции (доли) будут переданы наследникам.

Например, американская корпорация Bank of America была образована еще в 1998 г. По итогам 2019 г. 69,4% акций банка принадлежат институциональным инвесторам, т.е. другим юридическим лицам, таким как Berkshire Hathaway, The Vanguard Group, BlackRock, Inc. При этом смена владельцев акций или председателя совета директоров не влияет на существование самой корпорации, как независимого юридического лица.

Имущество и активы Bank of America отделены от имущества и активов компаний-держателей акций. При этом они (держатели акций) участвуют в управлении и принятии решений. Корпорация может прекратить свое существование только при ликвидации бизнеса.

Обязательным атрибутом корпорации является печать. Управление корпорацией осуществляется советом директоров. Их минимальное количество должно быть 7 для открытых корпораций и не менее 2 для закрытых (частных) компаний. Совету директоров подчиняется правление, которое занимается непосредственным ведением дел на предприятии.

Все решения, принимаемые Правлением, подписываются всеми директорами и скрепляются печатью. Без печати ни один документ корпорации не имеет юридической силы.

Так же, как и АО России, такие компании выпускают акции, которые обращаются на бирже. Сходства и различия американских и российских АО представлены в таблице.

Сравнение ООО и ЗАО

Основные сходства и отличия ЗАО и ОООприведены в ниже размещенной таблице.

| Критерий | ООО | ЗАО |

| Создание уставного капитала и его размер | За счет вкладов участников. 10 000 руб. | За счет акций, покупаемых акционерами. 10 000 руб. |

| Оплата уставного капитала | В виде денежных средств, ценных бумаг или прочего имущества, имеющего денежную оценку.До государственной регистрации необходимо внести хотя бы половину от всей суммы уставного капитала, остальное – не позже 365 дней с момента государственной регистрации ООО.При использовании неденежных средств для оплаты уставного капитала, стоимость которых превышает 20000 руб. надо привлекать независимого оценщика, который установит стоимость данного имущества.

При оплате денежными средствами учредитель должен открыть в банке накопительный счет и внести туда соответствующую сумму. |

В виде денежных средств, ценных бумаг или прочего имущества, имеющего денежную оценку.Если для оплаты акций используются неденежные средства, необходимо привлекать независимого оценщика.После государственной регистрации необходимо на протяжении 3 месяцев внести как минимум 50% акций, которые были распределены в ходе учреждения. Оставшуюся сумму – в течение 1 года.

Со дня государственной регистрации на протяжении 30 дней надо предоставить в ФСФР пакет документов для государственной регистрации выпуска акций. |

| Учредители | Юридические лица и граждане | Юридические лица и граждане |

| Увеличение уставного капитала | За счет имущества общества двумя способами:

|

|

| Число участников или акционеров | Максимальное число участников – 50. Если количество превысит данную цифру, ООО должно на протяжении одного года преобразоваться в компанию с другой организационно-правовой формой, например, ОАО или производственный кооператив. | Максимальное число акционеров – 50. Если количество акционеров превысит данную цифру, ЗАО должно на протяжении одного года преобразоваться в ОАО. |

| Выход участников или акционеров | По собственному желанию, без согласия иных участников | Не могут выходить из общества, так как это не предусмотрено законодательством |

| Отчуждение долей или акций | Участник имеет право на отчуждение надлежащей ему доли другим участникам и третьим лицам, если иное не установлено Уставом. Для этого не надо согласия ни других участников, ни самого общества. | Акционер имеет право на отчуждение надлежащих ему акций другим участникам и третьим лицам, если иное не установлено Уставом. Для этого не надо согласия ни других акционеров, ни самого общества. |

| Принятие решений | Для принятия решений собирается общее собрание участников. | Для принятия решений собирается общее собрание акционеров. |

| Вклады в имущество общества | Вносятся всеми участниками согласно долям в уставном капитале, если другое не указано в Уставе. | Не предусмотрено. |

| Радел прибыли и выплата дивидендов | Полученная прибыль длится между всеми участниками согласно долям в уставном капитале. | Дивиденды выплачиваются по ценным бумагам каждого типа. Они могут выплачиваться как деньгами, так и другим имуществом. |

Правовая форма акционерного общества

По данным Росстата, в РФ наиболее распространенной организационно-правовой формой для предприятий крупного бизнеса является именно АО. В первую очередь это связано с возможностью привлечения средств неограниченного круга лиц. Если АО потребуются дополнительные инвестиции для расширения бизнеса, то оно может выпустить дополнительные акции. Процент акций крупных компаний, обращающихся на бирже, характеризуется коэффициентом фри-флоат.

АО выпускают акции 2-х типов:

- обыкновенные – дают возможность получать дивиденды, а также право проголосовать на акционерном собрании;

- привилегированные – дают право на фиксированный дивидендный доход, порядок начисления которого прописан в уставе компании, но не позволяют участвовать в управлении АО.

Российские акционерные общества второго эшелона нередко предпочитают выпускать привилегированные акции, так как их держатели не участвуют в управлении бизнесом. Если обыкновенные акции выкупит конкурирующая компания, то это может привести к полной потери самостоятельности АО. Так что, например, у ПАО «Камаз» доля обычных акций в свободном обращении только 4%, у ПАО «Аптечная сеть 36,6» около 6%.

Помимо этого, АО для привлечения дополнительного финансирования вправе выпускать облигации – долговые бумаги, не дающие владельцам права на управление компанией. Владельцы таких бумаг получают купонный доход и погашение бумаги в конце срока ее обращения. Порядок эмиссии ценных бумаг регулируется Федеральным законом от 22.04.96 г. № 39-ФЗ.

Другой особенностью правовой формы АО является многоступенчатая система управления предприятием. Главный орган правления – собрание акционеров. На нем принимаются основные решения по развитию компании. Каждый держатель обыкновенной акции сможет проголосовать, а решения выносятся большинством голосов.

Правда, при такой форме правления миноритарные владельцы (у которых менее 25% акций) не смогут повлиять на окончательное решение.

Недостатками данной правовой формы также являются:

- длительная процедура регистрации при создании, т.к. помимо регистрации самого общества необходимо зарегистрировать эмиссию акций;

- если в руках одного владельца более 50% акций, то он сможет принимать решения по развитию компании, не учитывая мнение остальных участников;

- для принятия ключевых решений придется пройти долгую процедуру, которая иногда может занять несколько месяцев.

Как выбрать подходящую форму собственности и ее виды

Чтобы понимать, какую форму собственности открыть, нужно:

- Четко понимать, каким видом деятельности вы хотите заниматься.

- Знать нюансы формы организации бизнеса, и на что она влияет.

- Осознанно подходить к выбору формы собственности, так как переоформление — довольно трудная и хлопотная процедура.

Самые популярные организационно-правовые формы — это ИП, ООО и АО. И пусть на законодательном уровне они имеют равные права как субъекты предпринимательской деятельности — возможности и обязанности бизнеса сильно отличаются.

ИП — индивидуальный предприниматель

ИП — самая популярная форма собственности для малого бизнеса и первая ступень после статуса «самозанятый», с которой начинается серьезный путь. Здесь все доступно, быстро и прозрачно. От процесса регистрации до самой работы в качестве предпринимателя.

Оформление этой формы собственности возможно онлайн в личном кабинете или банке за 3-5 дней. Для этого нужен только паспорт, ИНН и заявление.

Какой выбрать режим налогообложения при регистрации — решать вам. Выбор стоит между общим или специальными режимами: УСН, ПСН, ЕНВД или ЕСХН.

Такую форму организации бизнеса:

- Просто создать, так как уставной капитал и учредительные документы не требуются. Госпошлина стоит всего 800 рублей, если подавать документы лично. Если оформить заявку на регистрацию онлайн, то вообще бесплатно.

- Быстро ликвидировать, хоть это и достаточно хлопотно. Но закрыть ИП можно даже с долгами. Только имейте в виду, что задолженность так и останется висеть, а штрафы и пени за неуплату будут расти вместе с регулярными уведомлениями из гос. органов.

- Выгодно держать, потому что ИП платит низкий налог, штрафы и пошлины, а все заработанные деньги являются собственностью предпринимателя после уплаты налогов.

- Удобно вести, потому что не нужно сдавать в налоговую тщательный бухгалтерский учет, не нужно предоставлять публичную отчетность, а выручкой владелец может распоряжаться как угодно.

Но у ИП есть и недостатки.

Ограничения по видам хозяйственной деятельности. Например, невозможно открыть розничный магазин по продаже алкоголя, поставлять и продавать электрическую энергию, открыть агентство по трудоустройству российских граждан за границей с такой формой организации бизнеса.

А каждый индивидуальный предприниматель несет личную административную и уголовную ответственность в случае факапа бизнеса.

Платить налоги, а также страховые взносы за себя и сотрудников, если они есть, придется всегда — неважно, ушли вы в отпуск или просто месяц не задался. Также, для бизнеса, который развивается и «растет», важно понимать, что со статусом ИП его продать невозможно

Только после процедуры переоформления в другую форму собственности

Также, для бизнеса, который развивается и «растет», важно понимать, что со статусом ИП его продать невозможно. Только после процедуры переоформления в другую форму собственности

ООО — общество с ограниченной ответственностью

Еще одна известная форма собственности для малого бизнеса — общество с ограниченной ответственностью.

Популярный ярлык, который висит на этой форме собственности:

А давайте разберемся, так ли это на самом деле, и что за этим стоит.

Сущность закрытого акционерного общества

По большому счету различие между закрытым акционерным обществом и обществом с ограниченной ответственностью (с точки зрения объединяемых в них капиталов) имеет чисто формальный характер. А именно: в обществе с ограниченной ответственностью — вкладываемый капитал называется паем, а в закрытом акционерном обществе — капитал, который вкладывается, называется акциями (или ценными бумагами).

Нужно отметить, что между закрытым и открытым акционерными обществами есть существенное различие прежде всего в правах объединяемых в них капиталов, а вот между закрытым акционерным обществом и обществом с ограниченной ответственностью такого различия нет. С точки зрения капитала закрытое акционерное общество в большей степени общество с ограниченной ответственностью, чем открытое акционерное общество. Это следует помнить.

Вывод денег из бизнеса

Основная цель предпринимательской деятельности – это получение прибыли. Однако, чтобы свободно распоряжаться заработанными средствами их сначала нужно вывести из бизнеса.

Для ИП такой проблемы не существует. Все деньги, которые он зарабатывает, считаются его собственными и поэтому он может в любой момент времени забрать их с кассы или снять с расчетного счета.

Суммы, которые ИП может тратить на свои личные нужды – не ограниченны (главное не допускать задолженности по уплате налогов и страховых взносов). Никаких дополнительных налогов при выводе денег платить не нужно.

Относительно ООО ситуация обстоит несколько иначе. Все, что зарабатывает организация, является ее собственностью. Поэтому, даже если в ООО всего один учредитель, он все равно не имеет права распоряжаться деньгами организации по своему личному усмотрению.

Учредители ООО могут выводить заработанные деньги следующими способами:

- Выплата дивидендов.

- Начисление и выплата зарплаты.

- Заключение договора займа.

- Оформление договора с ИП.

- Фиктивный договор с другой компанией.

Выплата дивидендов является безопасной и законной процедурой, которая прямо предусмотрена для целей распределения полученного компанией дохода.

Дивиденды выплачиваются из чистой прибыли компании, которая остается после уплаты всех необходимых налогов и сборов. Распределять доход ООО можно ежеквартально, раз в полгода или по итогам года. Периодичность выплат прописывается в уставе компании. Самый оптимальный вариант – по итогам года.

С зарплаты необходимо удерживать подоходный налог в размере 13% и перечислять страховые взносы во внебюджетные фонды (как правило, около 30%). С дивидендов также удерживается НДФЛ в размере 13%.

Пример. Расчет прибыли для ИП и ООО

ООО «Компания» с одним учредителем и ИП Петров И.А. без работников применяют УСН Доходы (6%).

Допустим, что за 2021 год каждый из них получил доход в размере 950 000 рублей, а расходов при этом не было. Исчисленная сумма налога УСН в этом случае будет одинаковой: 57 000 руб. (950 000 руб. x 6%).

ИП заплатил «за себя» страховые взносы в размере 40 874 руб. + 1% от суммы дохода, превышающего 300 000 рублей. Общая сумма взносов ИП составит: 40 874 руб. + (950 000 — 300 000) * 1% = 47 374 руб. По закону он имеет право уменьшить сумму налога на 100% уплаченных взносов. Поэтому налог УСН за 2021 год он заплатит в размере: 9 626 руб. (57 000 руб. – 47 374 руб.). Общая сумма взносов и налога за год составит 57 000 рублей.

Чистая прибыль ИП в этом случае равна: 893 000 руб. (950 000 руб. – 57 000 руб.).

Учредитель ООО установил себе, как генеральному директору, минимально возможную зарплату (МРОТ) в 12 130 рублей и заплатил с нее страховые взносы в размере: 43 668 руб. (12 130 руб. x 12 мес. x 30%). По закону он имеет право уменьшить сумму налога, но не более, чем на 50%. Поскольку разность 57 000 – 43 668 меньше, чем 50% от 57 000 руб. (28 500 руб.), то в этом случае налог УСН за 2021 год будет равен 28 500 руб.

Примечание: если бы в нашем примере сумма взносов получилась меньше 50% от исчисленного налога, при его уменьшении величина взносов была бы использована полностью.

Дополнительно с зарплаты удерживался НДФЛ по ставке 13% в размере: 18 922,8 руб. (12 130 руб. x 12 мес. x 13%). Таким образом, на руки гендиректор получил чистыми: 126 637,2 руб. (12 130 руб. x 12 мес. – 18 922,8 руб.).

Расчет дивидендов: 950 000 руб. – 145 560 руб. (зарплата) – 57 000 руб. (налог УСН + страховые взносы) = 747 440 рублей. С дивидендов дополнительно удерживается налог по ставке 13%, который равен: 97 167,2 рублей.

Доход с дивидендов составил: 650 272,8 рублей (747 440 руб. — 97 167,2 руб.).

Чистая прибыль гендиректора в этом случае равна: 776 910 руб. (650 272,8 руб. + 126 637,2 руб.).

Таким образом, при прочих равных условиях, чистая прибыль ИП получилась больше на 116 090 руб. рублей (893 000 руб. — 776 910 руб.).