Коэффициенты оборачиваемости (показатели деловой активности)

Содержание:

- Понятие оборота дебиторской задолженности

- Оборачиваемость оборотных средств (активов)

- Что показывает коэффициент оборачиваемости ДЗ

- Как рассчитать коэффициент оборачиваемости дебиторской задолженности

- Экономическое обоснование (значение)

- Формула расчета коэффициента оборачиваемости дебиторской задолженности

- Как анализировать оборачиваемость дебиторской задолженности

- Управление оборачиваемостью дебиторской задолженности

- ДЕЛОВОЙ ЦИКЛ КОМПАНИИ

- Пример расчёта

- Ограничения коэффициента текучести AP

- Резервы ускорения оборачиваемости

- Что если показатель возрастает

- Нормативное значение оборачиваемости дебиторской задолженности

- Срок оборачиваемости дебиторской задолженности

- Как рассчитывать период оборота

- Коэффициент ее оборачиваемости

Понятие оборота дебиторской задолженности

ДЗ задолженностью называют денежные обязательства, которые перед предприятиями и физическими лицами кто-то имеет. Например, это плата, которая ещё не была получена компанией. Это косвенная потеря в доходах предприятия, что может быть компенсирована или нет, если по какой-то причине дебитор организации не сможет выполнить свои финансовые обязательства.

Может быть две разновидности:

- Нормальная. Та, что была погашена в свое время.

- Просроченная. Задолженность, которая не оплачена в обозначенное время.

Оборачиваемость дебдолга – это коэффициент что характеризует эффективность сотрудничества фирмы с его контрагентами. Он показывает насколько скорость трансформации сырья в деньги, и становится реальной частью капитала.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Что показывает коэффициент оборачиваемости ДЗ

Прежде чем использовать коэффициент оборота дебиторского долга, нужно выяснить, что он показывает. Иначе использование этого показатели станет практически невозможным: сложно использовать что-то, если нет понимания, как это сделать. Например, что значит показатель коэффициента «единица»? Рассчитанный показатель зависит от множества факторов. Для примера рассмотрим самые главные:

- Квалификация сотрудников;

- Вид деятельности предприятия;

- Продолжительностью работы компании;

- Темп трудовой деятельности.

Кроме того, этот показатель демонстрирует другие важные особенности работы:

- Эффективность использования собственных финансовых ресурсов;

- Эффективность реализации товаров / предоставление услуг компанией;

- Целесообразность работы предприятия, если будет получен кредит;

- Сроки получения средств за услуги/товары;

- Интенсивность погашения задолженности;

- Наличие проблем, связанных со сбытом изготовленных продуктов/услуг.

В общем, демонстрирует общую возможную состоятельность предприятия.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Теперь рассмотрим, как вычислить значение коэффициента оборачиваемости дебиторских обязательств. Сделать это несложно. Необходимо произвести следующие вычисления:

выручка от продаж : средняя сумма дебиторской задолженности.

Обратите внимание, что необходимо именно среднее арифметическое значение задолженности. То есть, например, если вы считаете коэффициент за квартал, предварительно необходимо взять долговые обязательства на начало квартала, сложить его со значением на конец периода и разделить на 2

Формула по данным бухгалтерского баланса будет выглядеть так:

010 строка : 0,5 (230 строка на начало года + 230 строка на конец года + 240 строка на начало года + 240 строка на конец года).

Пример расчёта коэффициента оборачиваемости

Для наглядности разберём упрощённый вариант расчёта коэффициента оборачиваемости «дебиторки» за квартал.

-

Вычисление среднего значения дебиторской задолженности.

Допустим, на начало квартала долг равен 100 000 рублей, на конец — 50 000 рублей. Считаем: (100 000 + 50 000) : 2 = 75 000 рублей. - Вычисление коэффициента. Зная среднее значение задолженности и выручку от продаж легко вычислить коэффициент. Допустим, выручка равно 1,5 миллиона рублей. Считаем: 1 500 000 : 75 000 = 20.

Коэффициент текущей задолженности показывает новые пути развития предприятия

Интерпретация значения коэффициента оборачиваемости

Самое важное не вычислить коэффициент, а правильно интерпретировать его экономическое значение

Первое, на что необходимо обратить внимание, это факт того, что нормативное значение данного показателя в разных отраслях бизнеса будет отличаться

Для сельского хозяйства нормальным является значение 4,8, для пищевой и перерабатывающих отраслей — 8, для торговли и других — 12

Важно отслеживать динамику коэффициента. Увеличение оборачиваемости «дебиторки» является хорошей тенденцией

Уместно сравнивать оборачиваемость со средними значениями на рынке, чтобы понимать насколько вектор развития компании совпадает с общим рыночным, а также с данными других компаний в отрасли (однако узнать эту информацию фактически невозможно, она фактически является частью коммерческой тайны).

Экономическое обоснование (значение)

Период оборачиваемости дебиторской задолженности позволяет оценить результативность использования долговых обязательств. Главной целью компании является постоянное увеличение показателя оборачиваемости. Для достижения этой цели следует увеличить выручку, полученную путем реализации товаров либо уменьшить размер ДЗ за определенный отрезок времени

При заключении договора о предоставлении рассрочки контрагентам, очень важно произвести оценку платежеспособности партнеров по бизнесу

Каждая компания, ведущая хозяйственную деятельность, должна выбрать один из видов кредитной политики. На сегодняшний день существует умеренный, консервативный и агрессивный тип кредитной политики. Использование первого типа позволяет получить жесткий контроль финансовых средств. Такая политика позволяет значительно сократить риск невозврата финансовых средств. Умеренная кредитная политика подразумевает наличие среднего уровня риска потери долговых обязательств. Последний тип подразумевает минимальный уровень требований к заемщикам. Компании, отказывающиеся от проведения проверок своих контрагентов, имеют высокий риск потерять выданные активы.

Период оборота ДЗ наглядно отражает эффективность бизнеса. Случаи, когда товар передан третьим лицам по договору о предоставлении рассрочки, являются косвенными потерями компании, поскольку финансовые средства не могут быть использованы в нынешнем цикле оборота. Также следует учитывать риск, что компания, имеющая задолженность, может закрыться или приобрести статус банкрота. Обобщая все вышесказанное можно сделать вывод, что индекс оборачиваемости дебиторской задолженности применяется с целью выявления методов увеличения рентабельности компании.

Где используется операция

Как уже было сказано выше, информация о скорости оборачиваемости дебиторской задолженности используется для выбора одного из методов увеличения уровня рентабельности компании. Основываясь на данном экономическом анализе, руководитель компании или коммерческий директор составляют стратегию увеличения количества прибыли.

Помимо этого, данные показатели используются сотрудниками маркетингового отдела. Данные расчеты ложатся в основу разработки методов увеличения объема реализации продукции. Нередко, результатами экономического анализа пользуются юридические подразделения и служба безопасности, для составления различных отчетов.

Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит

Управление

Перед заключением сделки о предоставлении рассрочки, очень важно определить уровень платежеспособности контрагента. Нужно отметить, что экономический анализ следует проводить при заключении сделок как с новыми, так и проверенными партнерами

Подобный шаг позволяет снизить вероятность возникновения просроченных платежей и других конфликтов. Составлением договора об отсрочке платежа должны заниматься юристы. Контракт должен в обязательном порядке содержать информацию о лицах, участвующих в сделке, уровне их ответственности и размерах штрафных санкций в случае нарушения сроков возврата денежных средств.

Данный контракт используется в качестве основания для действий, связанных с управлением ДЗ. Управление дебиторской задолженностью тесно взаимосвязано с анализом клиентов. Всех контрагентов можно разделить по следующим критериям:

- По типу контрагента – основной, новый или потенциальный партнер.

- По месторасположению клиента.

- По менеджерам.

- По уровню задолженности.

В целях ускорения скорости оборота ДЗ, компания должна предложить своим контрагентам дополнительные льготы. Своевременное погашение займов позволит клиентам получить повышенную скидку или больший объем товарной продукции. Данная политика наглядно демонстрирует, что своевременное погашение долговых обязательств приносит дополнительную выгоду. Такой шаг оказывает позитивное воздействие на материальное состояние организации и отношение с контрагентами.

https://youtube.com/watch?v=TBfvlqc-DHY

Формула расчета коэффициента оборачиваемости дебиторской задолженности

С помощью этого показателя вы сможете измерять эффективность работы с дебиторами. Он покажет, как быстро товары или услуги превращаются в деньги.

Коэффициент оборачиваемости дебиторской задолженности — это отношение оборота компании к величине дебиторской задолженности за определенный период. Чем быстрее долги превращаются в деньги, тем лучше. Ознакомьтесь с формулой расчета ниже.

Вы можете рассчитать коэффициент оборачиваемости за месяц, квартал или год. Для этого необходимо узнать средний остаток дебиторской задолженности за выбранный период. Посмотрите, как это можно сделать с помощью формулы ниже.

*ДЗ — дебиторская задолженность.

После того, как будут произведены все расчеты, необходимо проанализировать результат. Далее вы узнаете, как это сделать.

Как анализировать оборачиваемость дебиторской задолженности

Чтобы проанализировать коэффициент оборачиваемости дебиторской задолженности, необходимо рассчитать этот показатель за каждый выбранный период, а затем сравнить его с предыдущими и последующими. Давайте посмотрим, как это сделать на примере.

Посмотрите на скриншот ниже. Перед вами представлены показатели оборачиваемости дебиторской задолженности компании N за четыре квартала 2017 года

Обратите внимание на нижнюю строку. В ней отображены периоды оборота дебиторской задолженности в днях

Быстрее всего дебиторы платили по счетам в первом квартале, а дольше всего — во втором.

Чем длиннее период оборачиваемости, тем выше риск непогашения долга. Посмотрите формулу ниже. С ее помощью вычисляют период оборачиваемости дебиторской задолженности.

Цифра 365 — это количество дней в периоде. Если вы хотите рассчитать показатель за квартал, то используйте соответствующее число.

Отслеживайте показатели ежеквартально или ежемесячно и сравнивайте с результатами каждого года

Особенно важно сопоставлять периоды оборачиваемости если вы продаете сезонный товар и в бизнесе ярко выражены скачки спроса. Старайтесь сокращать сроки погашения дебиторской задолженности, чтобы увеличивать количество оборотных средств и не допускать их нехватки

Помните, дебиторская задолженность — это актив компании, который влияет на ее платежеспособность. Поэтому, следите за этим коэффициентом наравне с другими финансовыми показателями. Автоматизируйте работу с дебиторами при помощи CRM-системы, которая поможет собирать необходимую информацию, контролировать сроки оплат, отправку товаров, отслеживать работу менеджеров с должниками и многое другое.

Управление оборачиваемостью дебиторской задолженности

Помимо клиентов, проанализировать также потребуется и саму дебиторку. Для этого удобнее разбить задолженность по группам, например, по таким показателям как:

- Клиенты, то есть распределить дебиторку по новым, потенциальным, ключевым и имиджевым клиентам;

- Регион – дебиторка распределяется в зависимости от места нахождения офиса, а также по потенциальным регионам;

- Менеджер –распределение дебиторки происходит в зависимости от менеджеров привлекающих новых клиентов, ведущих основных или занимающихся продвижением продукта;

- Допустимый долг – распределение происходит в зависимости от срока.

Выявив при таком анализе «пунктуальных» клиентов, компания может укрепить сложившиеся партнерские отношения, предложив дополнительные скидки или бонусы. Это позволит увеличить в будущем продажи, так как полученная скидка позволит покупателю купить больший объем продукции. Кроме того, такая политика в отношении «пунктуальных» покупателей позволит простимулировать клиентов, которые задерживают оплату. Они смогут сделать вывод, что оплата вовремя – это выгода для их компании.

ДЕЛОВОЙ ЦИКЛ КОМПАНИИ

Сначала оценим наши вложения в товарные запасы, рассчитав деловой цикл компании.

Деловой цикл (период оборота денежных средств) — время с момента закупки товара/сырья (или внесения предоплаты поставщику за товар/сырье) до поступления выручки от продажи готовой продукции на расчетный счет или в кассу предприятия.

В терминах оборачиваемости активов длину делового цикла можно записать так:

Длина делового цикла = Оборачиваемость ТЗ + Оборачиваемость ДЗ.

Оборачиваемость товарных запасов (ТЗ) и дебиторской задолженности (ДЗ) рассчитывают по формулам:

Оборачиваемость ТЗ = ((ТЗ на начало + ТЗ на конец) / 2) / Среднедневное выбытие ТЗ за период,

Оборачиваемость ДЗ = ((ДЗ на начало + ДЗ на конец) / 2) / Среднедневная выручка за период.

Рассчитаем длину делового цикла на примере.

ПРИМЕР 1

Товарные запасы предприятия за год увеличились с 30 млн руб. до 35 млн руб.

Дебиторская задолженность покупателей выросла с 25 млн руб. до 27 млн руб.

Выручка за год составила 450 млн руб., себестоимость реализованной продукции — 400 млн руб.

Расчет делового цикла компании представлен в табл. 1.

|

Таблица 1. Расчет делового цикла компании |

||

|

№ п/п |

Показатель |

Результат |

|

1 |

Товарные запасы на начало года, тыс. руб. |

30 000 |

|

2 |

Товарные запасы на конец года, тыс. руб. |

35 000 |

|

3 |

Средние товарные запасы за год ((п. 1 + п. 2) / 2), тыс. руб. |

32 500 |

|

4 |

Себестоимость проданного товара за год, тыс. руб. |

400 000 |

|

5 |

Оборачиваемость товарных запасов (п. 3 / (п. 4 / 365)), дн. |

30 |

|

6 |

Дебиторская задолженность на начало года, тыс. руб. |

25 000 |

|

7 |

Дебиторская задолженность на конец года, тыс. руб. |

27 000 |

|

8 |

Средняя дебиторская задолженность ((п. 6 + п. 7) / 2), тыс. руб. |

26 000 |

|

9 |

Выручка за год, тыс. руб. |

450 000 |

|

10 |

Оборачиваемость дебиторской задолженности (п. 8 / (п. 9 / 365)), дн. |

21 |

|

11 |

Деловой цикл (п. 5 + п. 10), дн. |

51 |

Таким образом, от момента закупки товаров до получения оплаты от покупателей в среднем проходит 51 день.

Возникает логичный вопрос: на какие средства компания осуществляет свои платежи в этот промежуток? Компания кредитуется за счет:

- поставщиков путем получения отсрочки платежа за товар (этот кредит можно назвать беспроцентным);

- внешних займов у банков (стоимость данного кредита равна средней процентной ставке по кредитам банка);

- привлечения средств учредителей под норму доходности, которую учредители хотят получить со своих вложений в компанию.

Пример расчёта

Компания «Омега» представляет данные по оборотным активам четырёх кварталов за 2012 – 2013 гг.

| Оборотные активы | 3 квартал 2013г. | 2 квартал 2013г. | 1 квартал 2013г. | 4 квартал 2012г. |

| Итог по разделу | 106 666 721 | 97 678 988 | 99 565 899 | 121 232 600 |

| Выручка | 229 465 900 | 160 564 465 | 79 465 987 | 290 989 589 |

| Дни в квартале | 92 | 91 | 90 или 91 (1 раз на 4 года) | 92 |

Для начала следует рассчитать Ccдз по формуле Ccдз = ДЗн + ДЗк / 2, таких показателей получится три, так как данные имеются по 4 отчётным периодам.

Расчёт Ccдз первого квартала 2013 г.:

Ccдз(2013–1) = 121232600 + 99565899 / 2,

Ccдз(2013–1) = 220798499 / 2,

Ccдз(2013–1) = 110399249,5 руб.

Расчёт Ccдз второго квартала 2013 г.:

Ccдз(2013–2) = 99565899 + 97678988 / 2,

Ccдз(2013–2) = 197244887 / 2,

Ccдз(2013–2) = 98622443,5 руб.

Расчёт Ccдз третьего квартала 2013 г.:

Ccдз(2013 – 3) = 97678988 + 106666721 / 2,

Ccдз(2013 – 3) = 204345709 / 2,

Ccдз(2013 – 3) = 102172854,5 руб.

На основе проведённых расчётов, возможно, определить коэффициент оборачиваемости дебиторской задолженности по формуле Kодз = Вреал / Ccдз.

С учётом четырёх отчётных кварталов получится три коэффициента, с помощью которых диагностика предприятия будет детальной. Следует помнить, что при получении коэффициента не допускается сокращения значения в большую сторону. Необходимо учитывать только два значения после запятой.

Расчёт Kодз на основе первого квартала 2013 г.:

Kодз(2013—1) = 79465987 / 110399249,5,

Kодз(2013—1) = 0,71.

Расчёт Kодз на основе второго квартала 2013 г.:

Kодз(2013—2) = 160564465 / 98622443,5,

Kодз(2013—2) = 1,62.

Расчёт Kодз на основе третьего квартала 2013 г.:

Kодз(2013 — 3) = 229465900 / 102172854,5,

Kодз(2013 — 3) = 2,24.

Из полученных данных можно сделать вывод о том, что у компании «Омега» за отчётный период от 2012 по 2013 год, эффективность деятельности увеличилась. Такая тенденция связана с приростом выручки от оказанных услуг или реализации продукции.

Увеличение коэффициента свидетельствует о правильной политике сбора оплаты с клиентов за предоставленные товары или услуги, а вот снижение значения говорит о неплатёжеспособности других компаний, и о проблемах со сбытом или оказаниям услуг.

Также следует отыскать значения оборачиваемости дебиторской задолженности воспользовавшись формулой Одз = (Ccдз / Вреал) * Т.

Одз(2013 — 1) = (110399249,5 / 79465987) * 90,

Одз(2013 — 1) = 125 дней.

Одз(2013 — 2) = (98622443,5 / 160 564 465) * 91,

Одз(2013 — 2) = 56 дней.

Одз(2013 — 3) = (102172854,5 / 229 465 900) * 92,

Одз(2013 — 3) = 41 день.

Из приведённых расчётов можно сделать вывод о том, что в первом квартале 2013 года дебиторская задолженность не будет погашена в сроки, об этом свидетельствует и коэффициент оборачиваемости. В дальнейшем ситуация улучшается и клиенты своевременно стали погашать долги.

Период оборотов, возможно, рассчитать по формуле Подз = 360 / Кодз. Так как в примере указаны квартальные данные, для нахождения правильно значения Подз следует Кодз умножить на 4, в случае вычисления периода оборотов за полугодие коэффициент умножается на 2, а за месяц на 12.

Подз(2013 — 1) = 360 / (0,71*4),

Подз(2013 — 1) = 126 дней.

Подз(2013 — 2) = 360 / (1,62*4),

Подз(2013 — 2) = 56 дней.

Подз(2013 — 3) = 360 / (2,24*4),

Подз(2013 — 3) = 40 дней.

Анализируя проведённые расчёты, следует отметить, что покупательная способность клиентов возросла, так как ещё в первом квартале наблюдалось очень медленное погашение задолженностей и предприятию придётся долго ждать, чтобы вывести вложенные деньги.Content goes here

Ограничения коэффициента текучести AP

Как и в случае со всеми финансовыми коэффициентами, лучше всего сравнивать коэффициент для компании с компаниями в той же отрасли. Каждый сектор может иметь стандартный коэффициент текучести, который может быть уникальным для этой отрасли.

Ограничение коэффициента может возникать, когда компания имеет высокий коэффициент оборачиваемости, что будет рассматриваться кредиторами и инвесторами как положительный момент. Если коэффициент намного выше, чем у других компаний в той же отрасли, это может указывать на то, что компания не инвестирует в свое будущее или не использует свои денежные средства должным образом.

Другими словами, высокое или низкое соотношение не следует принимать за номинальную стоимость, а наоборот, побудить инвесторов исследовать причину высокого или низкого коэффициента.

Резервы ускорения оборачиваемости

Эффективность использования средств компании зависит от умения ею управлять, поэтому для ускорения оборачиваемости необходимо внедрить следующие мероприятия:

- повысить уровень производства;

- упростить расчеты с контрагентами;

- улучшить инкассацию выручки;

- ограничить деньги в кассах, на расчетном счете банка;

- выполнить намеченные хозяйственные планы;

- контролировать оборот средств.

Способы ускорения оборачиваемости, связанные с модернизацией производства:

- Устранение простоев и перерывов в работе, уменьшение продолжительности технологических процессов.

- Экономия энергетических, топливных, сырьевых ресурсов.

- Внедрение прогрессивных технологий.

- Сокращение интервалов между поставками товаров.

- Увеличение объемов покупаемого сырья и сбыта продукции.

- Своевременная доставка отгруженной продукции со склада.

- Привлечение большего числа менеджеров для быстрой обработки заказов.

- Развитие логистики, улучшение организации складской деятельности.

Что если показатель возрастает

Если продолжительность оборота дебдолга растет, это признак того, что у фирмы недобросовестные дебиторы, невыполняющие обязательства согласно условиям договора. Обычно такой результат наблюдается, если масса дебиторки критически накапливается. То есть, счета компании вовремя не оплачиваются.

Часто это говорит, что продукция компании не слишком востребована на рынке или её качество недостаточно высокое, чтобы конкурировать с другими компаниями. Также такой показатель может говорить о неэффективном управленческом аппарате, что не может адекватно построить отношения с дебиторами. Например, слишком высокая лояльность.

Но снижение может говорить не только о плохом. Часто дебиторка падает, если компания расширяет рынок сбыта или сама расширяется. Исправить это можно, если поднять оборотный капитал.

Грамотно проведенный анализ позволит получить исчерпывающую информацию о том, насколько хорошо или плохо у фирмы идут дела. Если просроченные долги продолжают накапливаться, их желательно списывать. Таким образом, будет выровнен баланс компании. Но чтобы это сделать вовремя, нужно регулярно проводить анализ и вносить коррективы, если появляются тревожные факторы.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Нормативное значение оборачиваемости дебиторской задолженности

Определенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

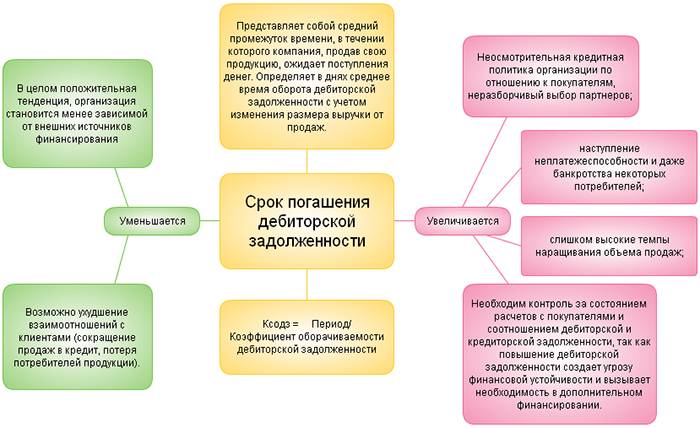

Срок оборачиваемости дебиторской задолженности

Показатель, отражающий за какой срок происходит оборот дебиторки, относится к тем значениям, которые «говорят» о деловой активности организации. Длительность оборота в днях нужно сопоставить со средним показателем периода отсрочки платежа, предоставляемого покупателям.

Если произошло снижение оборачиваемости, то это будет свидетельствовать о том, что увеличилось число неплатежеспособных покупателей, а также указывать о проблемах в сбыте продукции. Например, показатель срока оборота по дебиторке составляет 50 дней, а предоставляемая компанией для покупателей отсрочка по факту равна 30 дням. Несоответствие этих показателей будет свидетельствовать о том, что довольно часто сроки по оплате контрагентами нарушаются. Если такое положение в компании существует, то это является поводом для корректировки кредитной политики, а также для оптимизации процесса взаимодействия с покупателями. Причем сделать это нужно как можно быстрее.

Как рассчитывать период оборота

Если говорить простыми словами, ПОДЗ, это срок погашения долга. С её помощью можно узнать среднее время отсрочки платежа. То есть, период оборота дебиторской задолженности определяется, отношением между количеством дней, когда долг не был погашен в оцениваемом времени и значением ОДЗ.

Чтобы в точности просчитать рассматриваемый период:

ПОДЗ = продолжительность периода/ОДЗ

Для наглядности каждое значение необходимо дополнительно разобрать. Например, ДЗ — это дебиторская задолженность. Её оборачиваемость – это скорость возвращения долга. Она равняется отношению выручки от продаж к усредненному объёму вырученных средств за период, что подвергается анализу.

Считается формулой:

Оборачиваемость ДЗ в днях = Выручка/((ДЗ вначале— ДЗ в конце)/2)

Данная формула позволяет определить сколько раз, и в каком объёме компания получила выручку за оказанные услуги. Оцениваемое время может быть разным. Например, от месяца до квартала или года. В качестве источника информации могут использоваться бухгалтерские балансы. Также можно использовать отчет о прибыли и убытках, что были у компании.

Правда есть нюансы зависимо от страны, где данная практика используется. Например, в западных странах действует другая технология определения рассматриваемого периода. В частности:

- применяют сумму задолженности, которая образовалась в конце исследуемого периода;

- из общего значения высчитывают сомнительную задолженность, чтобы получить более объективные результаты.

В итоге получается такая формула:

ОДЗ = (ДЗ — сомнительная ДЗ)/В*365 суток

В отечественной практике подобная формула используется редко.

Коэффициент ее оборачиваемости

КоДЗ — это коэффициент эффективности или активности, который определяет, сколько раз бизнес может превратить свою дебиторку в денежные средства в течение определенного количества времени. Он определяет, насколько эффективно компания использует свои активы. Другими словами, он измеряет, сколько раз бизнес может собирать среднюю сумму дебиторки в течение года.

Коэф. относится к каждому случаю, когда компания собирает свою среднюю дебиторку. Если в течение года у компании была средняя сумма ДЗ в размере 100 000 рублей и она взимала 200 000 рублей ДЗ, то это означает, что компания дважды увеличила свою ДЗ, поскольку она дважды собирала сумму средней ДЗ.

В некотором смысле КоДЗ также можно рассматривать как коэффициент ликвидности. Компании более ликвидны, если они могут быстрее превращать свою дебиторку в денежную форму.