Кудир для ип и ооо в 2021 году

Содержание:

- Образец документа

- Плательщики УСН с объектом «Доходы» отражают страховые взносы в IV разделе книги учета

- Как заполнить при УСН и ее образец

- Нюансы для ИП

- Нюансы для ИП

- Книга учета доходов и расходов в 1С:Бухгалтерии

- Срок заверения КУДиР 2022

- Как вести КУДиР

- Утром стулья, а вечером деньги

- Порядок занесения информации в раздел I

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Общие правила заполнения книги учета доходов и расходов

- Как правильно прошить КУДиР

- Как заполнить разделы книги учета доходов и расходов

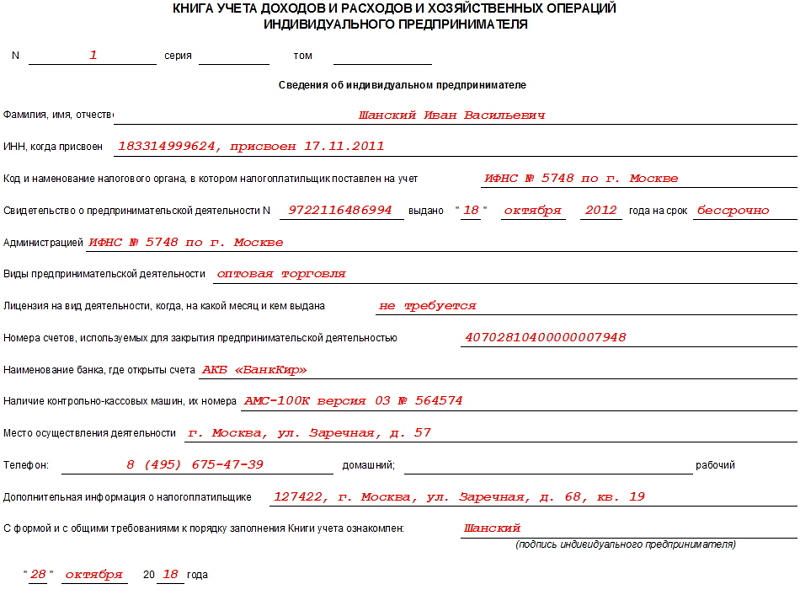

Образец документа

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

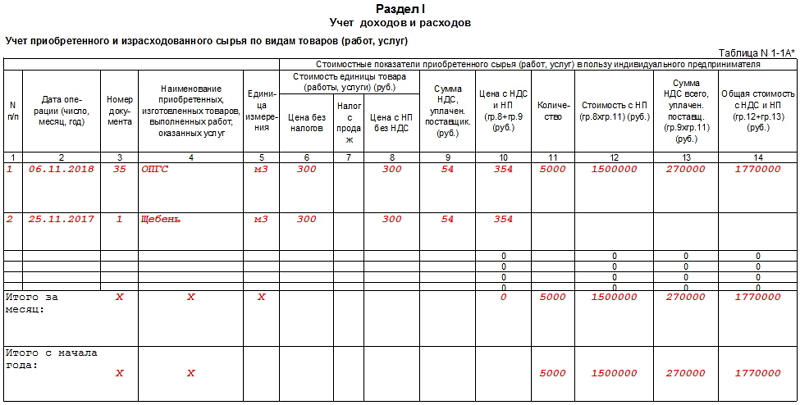

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

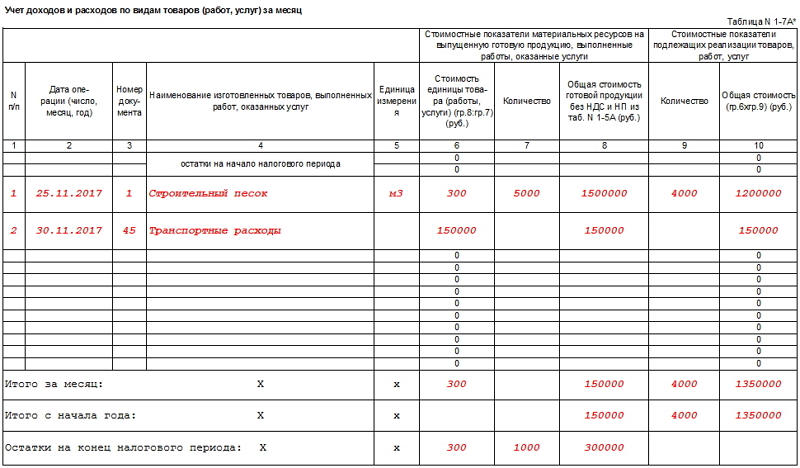

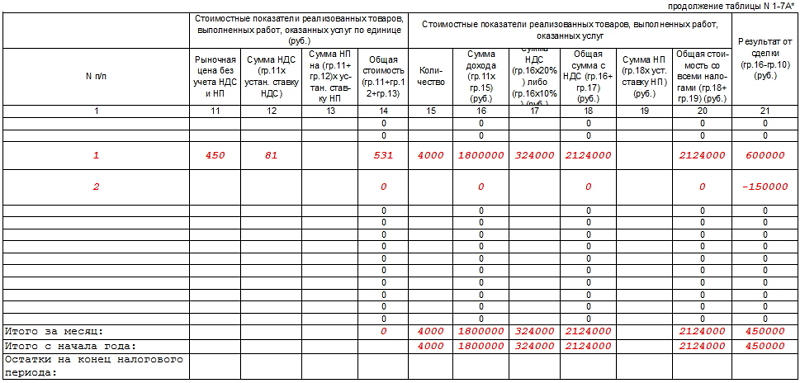

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

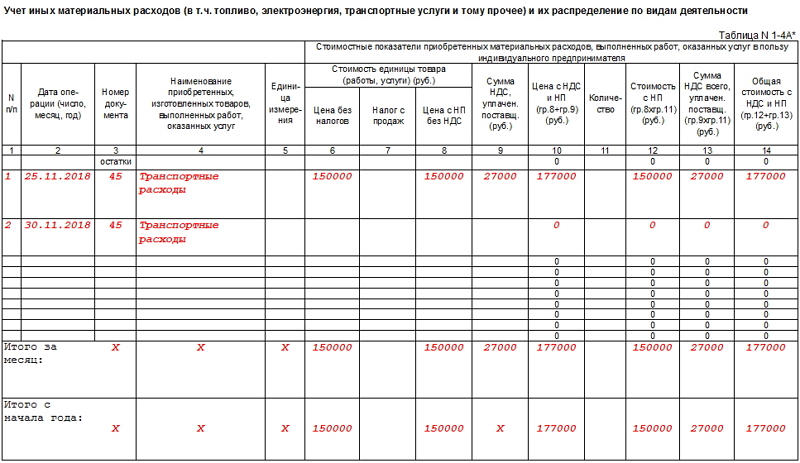

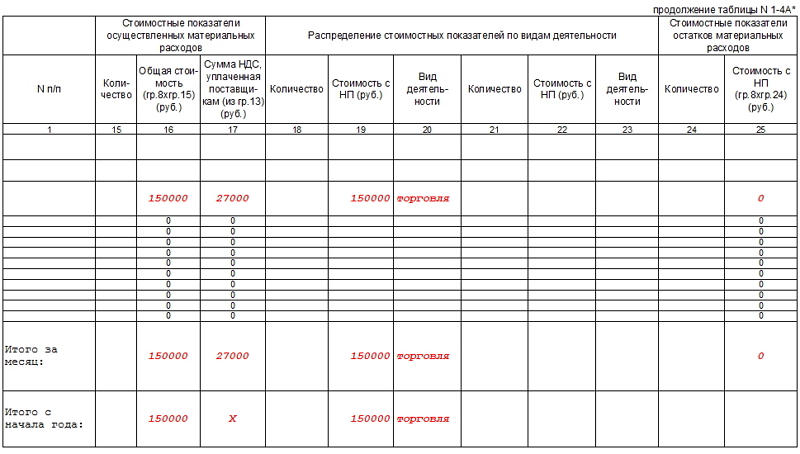

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

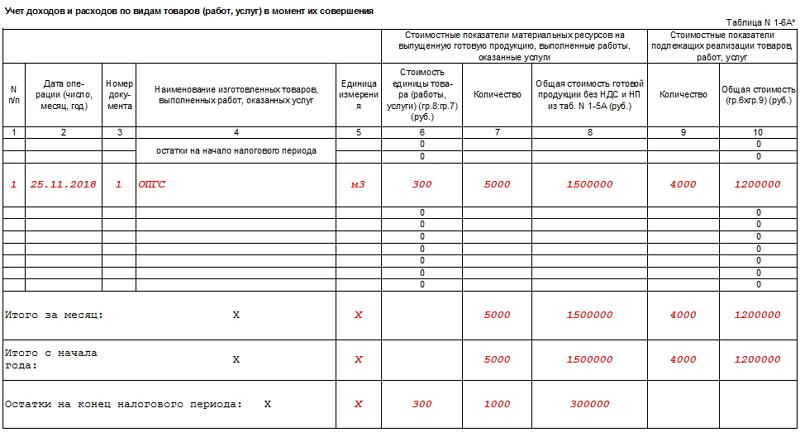

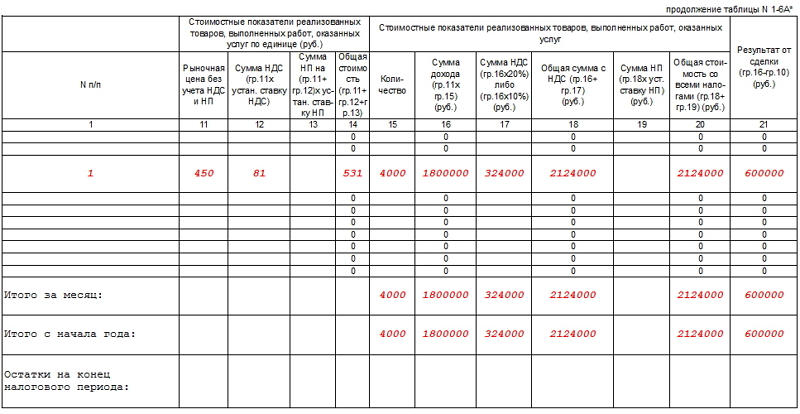

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

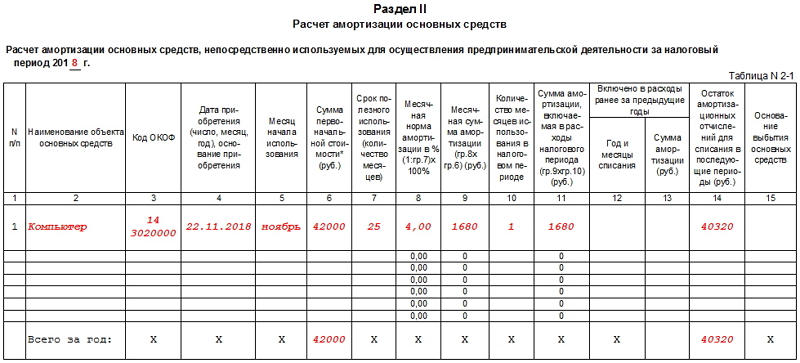

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

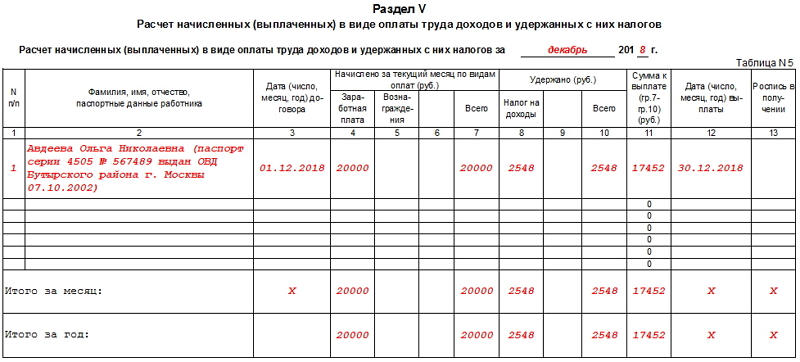

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

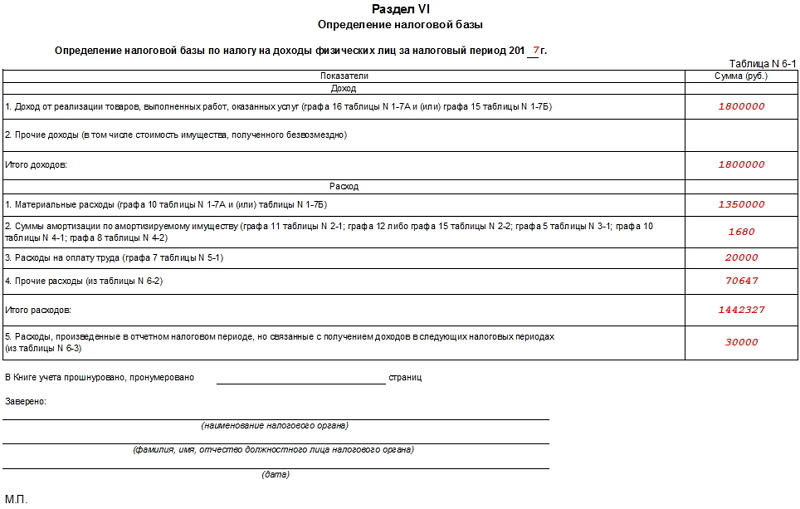

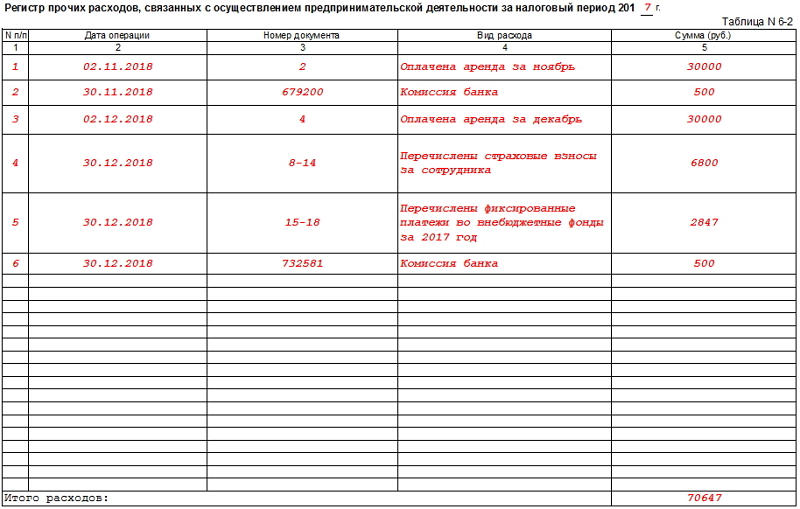

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

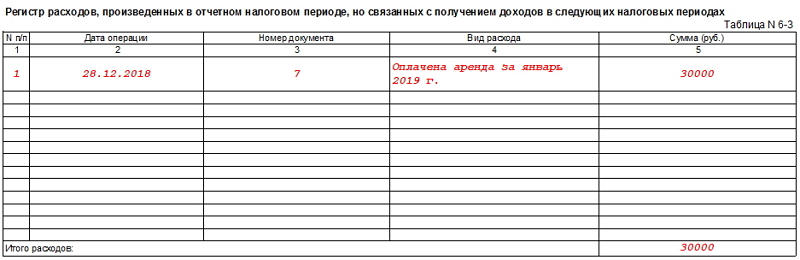

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Плательщики УСН с объектом «Доходы» отражают страховые взносы в IV разделе книги учета

Плательщики УСН — доходы уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования. И согласно статье 346.24 НК налогоплательщики обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в Книге учета.

В разделе IV Книги учета доходов и расходов содержатся сведения о суммах уплаченных страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования. Для определения правильности уменьшения организацией на УСН суммы налога необходимы сведения о суммах уплаченных страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, содержащиеся в разделе IV Книги учета доходов и расходов.

Письмо Минфина № 03-11-11/40059 от 09.06.2018

Как заполнить при УСН и ее образец

Заполнение книги должно вестись с учетом общих правил:

- внесение всех записей осуществляется только на русском языке со строгим учетом хронологической последовательности и дат;

- информация о доходах и расходах вносится в рублях. Использование другой валюты запрещено;

- в книгу вносятся только данные об операциях, которые повлияли на конечный расчет налоговой базы и итоговую сумму налога, обязательного к уплате;

- внесение исправлений в КУДиР возможно только при наличии подтверждающих документов. В их число входят накладные, акты или товарные чеки. Любые исправления должны быть заверены подписью ИП с постановкой даты, когда были внесены изменения.

Книга заполняется по разделам. Незатронутые разделы все равно должны присутствовать, даже если они пустые.

Стандартный образец:

Все остальные бланки заполнятся аналогично с учетом требования к каждому разделу. Первые листы должны иметь основную информацию о деятельности предпринимателя или фирмы.

Доходы

При доходах рассчитываются все поступления на счета, а также все операции. Чаще всего около доходов также должны быть расчеты по расходам с каждой операции, в том числе налоговые вычеты.

Пример:

Также каждый тип доходов разнесен по разделам и полностью прописан.

Пример:

Расходы

В расходы вносятся не только фактические расходы при деятельности, но и все моменты, связанные с уменьшением налоговой ставки.

Пример заполнения торговых сборов:

Пример вычисления обычных статей расходов:

Нюансы для ИП

Для ИП главным нюансом является то, что книга потребуется обязательно. Также стоит учесть, что ИП должен ее самостоятельно вести с выполнением всех требований.

В самой книге отражаются все операции с включением категорий доходов и расходов. Любая ошибка или неточность может привести к штрафам или налоговым проверкам полноценного характера.

Ведение книги учета является обязанностью каждого предпринимателя, использующего упрощенную систему налогообложения. Также КУДиР используется для любых систем налогообложения, за исключением ЕНВД.

Книга должна правильно заполняться, так как она является регламентирующим документом бухгалтерского учета. Требуется использовать специальные бланки, которые заполняются по стандартной форме. Их можно скачать на нашем сайте.

Нюансы для ИП

Для ИП главным нюансом является то, что книга потребуется обязательно. Также стоит учесть, что ИП должен ее самостоятельно вести с выполнением всех требований.

В самой книге отражаются все операции с включением категорий доходов и расходов. Любая ошибка или неточность может привести к штрафам или налоговым проверкам полноценного характера.

Ведение книги учета является обязанностью каждого предпринимателя, использующего упрощенную систему налогообложения. Также КУДиР используется для любых систем налогообложения, за исключением ЕНВД.

Книга должна правильно заполняться, так как она является регламентирующим документом бухгалтерского учета. Требуется использовать специальные бланки, которые заполняются по стандартной форме. Их можно скачать на нашем сайте.

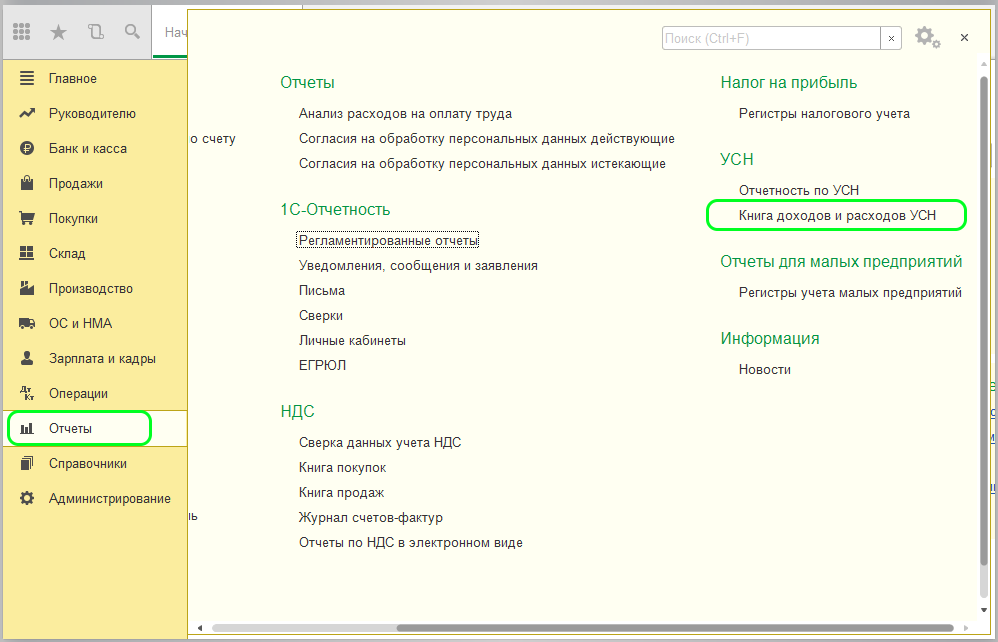

Книга учета доходов и расходов в 1С:Бухгалтерии

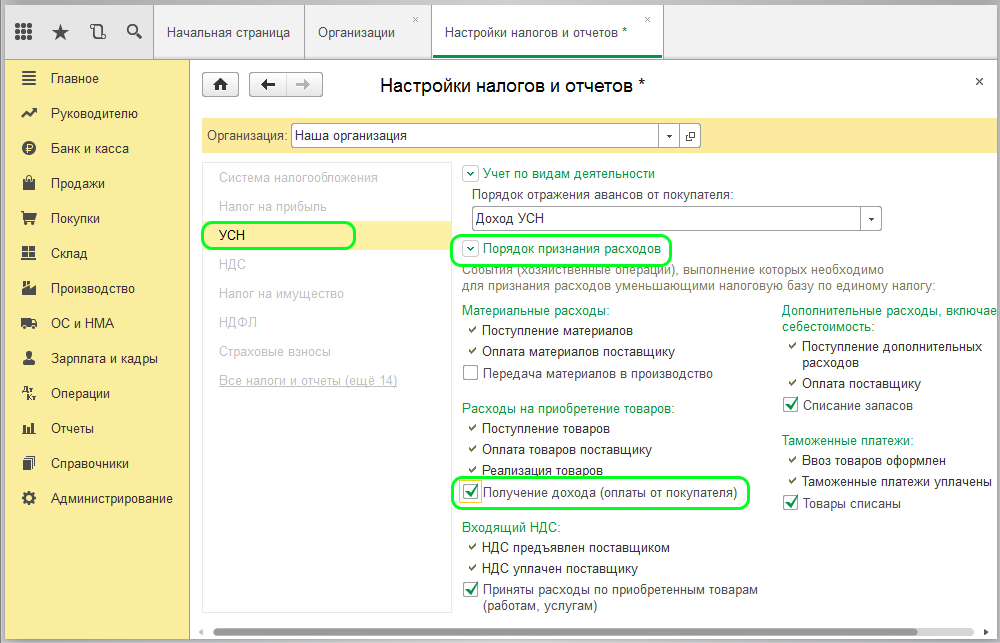

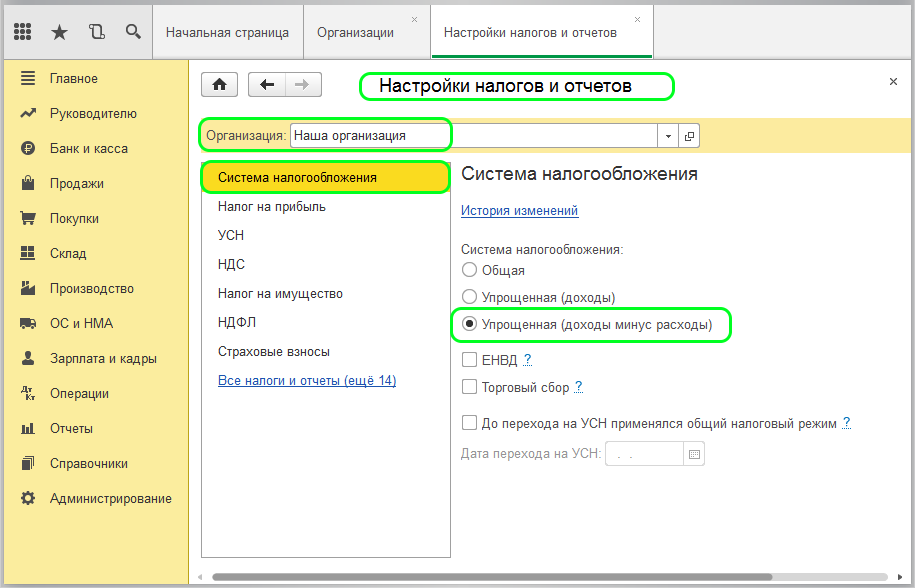

Прежде чем заполнять КУДиР в 1С:Бухгалтерии, нужно проверить настройки учетной политики в программе. Для этого необходимо зайти в раздел «Главное», затем в пункт «Налоги и отчеты» и далее выбрать организацию. Необходимо на вкладке «УСН» в разделе «Порядок признания расходов» поставить флажок «Получение дохода (оплаты от покупателя)».

Если этого не сделать, т.е. раздел «Порядок признания расходов» будет не активным, то в поле «Объект налогообложения» будет стоять неверное значение. В нем должно стоять «Доходы минус расходы». И только в этом случае есть возможность внести уточнения в дополнительные параметры порядка признания расходов.

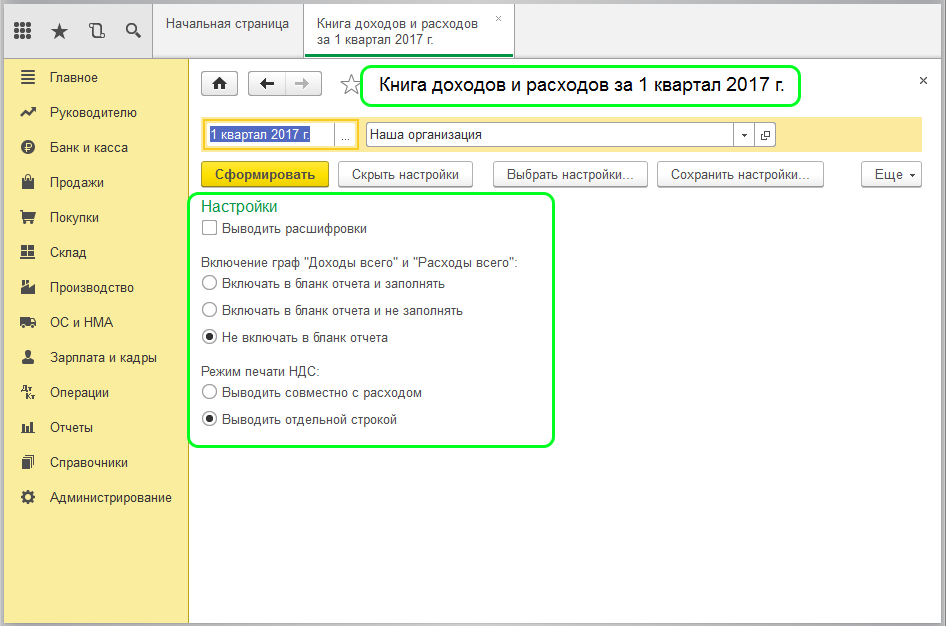

Когда пользователь нажимает кнопку «Показать настройки», он может поставить флажки по необходимым параметрам для отображения книги при печати.

Необходимо обратить внимание на верхний параметр «Выводить расшифровки». Ели он активирован, то в КУДиР будет указываться детальная информация до начального документа по любой позиции дохода или расхода

Другие параметры устанавливают интерфейс книги.

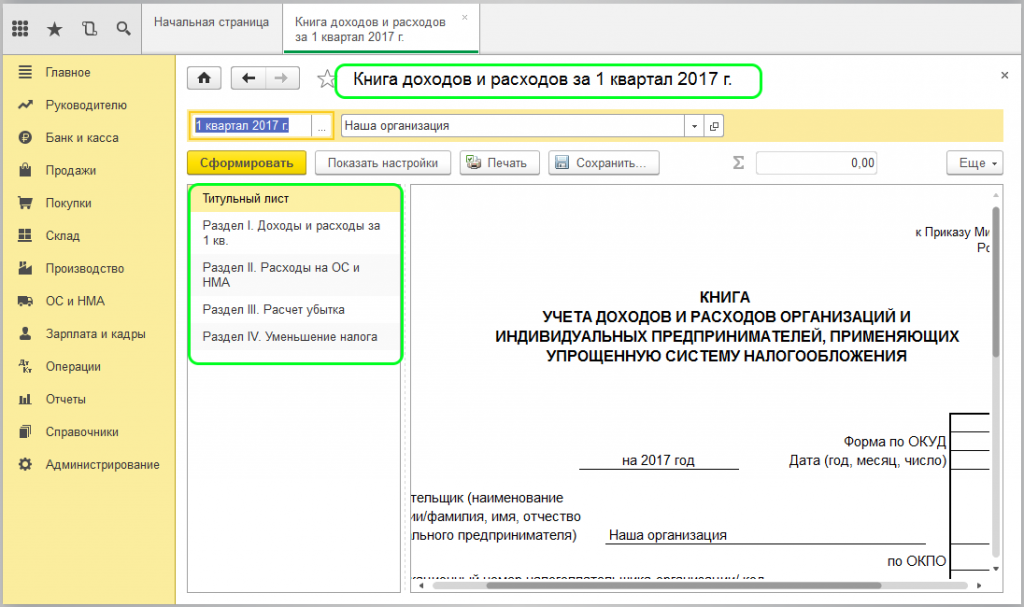

Форма КУДиР выглядит следующим образом:

Чтобы заполнять ежемесячную книгу учета доходов и расходов в 1С нужно нажать кнопку «Сформировать». Книга относится к регламентированной отчетности, обязательной к заполнению. При формировании отчета нужно заполнить разделы, включающие такую информацию:

- доходы и расходы с поквартальным пересчетом за весь отчетный период;

- расходы по основным средствам и нематериальным активам;

- сведения по расчету суммы убытков;

- информация по суммам, уменьшающим налогообложение.

В программе 1С:Бухгалтерия КУДиР заполняется автоматически на основании документов о поступлении и реализации. При этом документ по реализации попадает в книгу только после того, как будет оплачен выставленный счет-фактура. Кроме того, информация в КУДиР формируется только после того, как пользователь выполнит регламентированную операцию «Закрытие месяца».

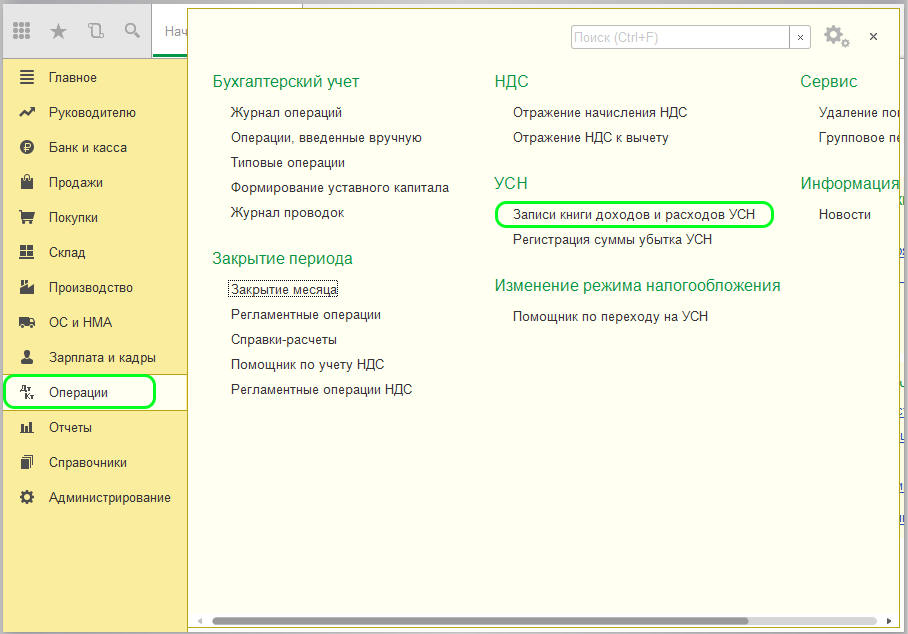

Возможна ситуация, когда пользователю нужно исправить сведения для формирования правильной КУДиР. Для этого используется документ «Запись книги доходов и расходов УСН», который находится в разделе «Операции» и далее в «УСН».

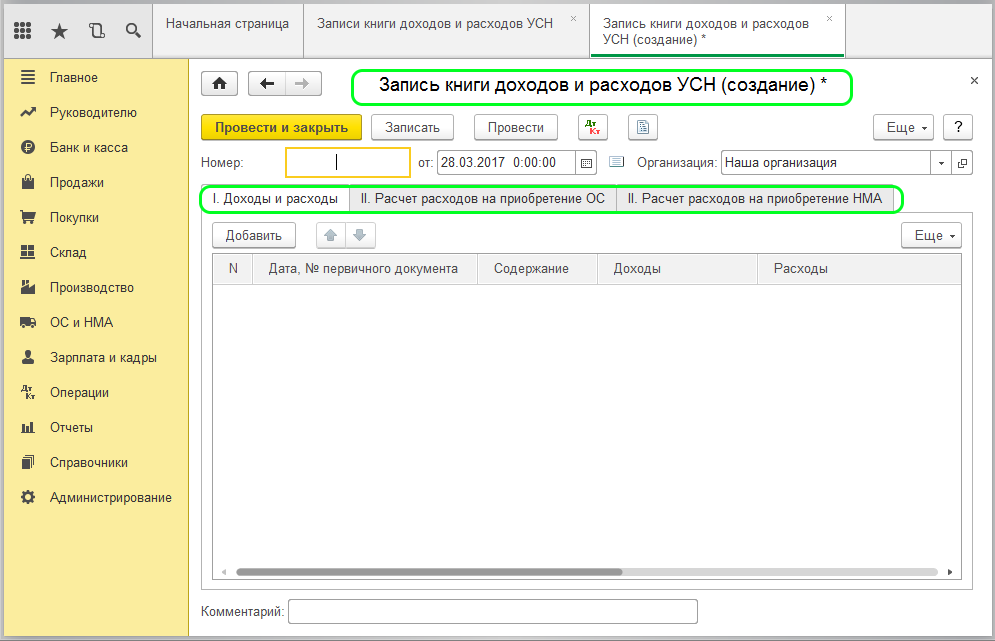

Чтобы сформировать новый документ, нужно нажать кнопку «Создать», и тогда откроется нужна форма.

Этот документ нужен, когда необходимо скорректировать информацию в различных разделах, например, по доходам и расходам, по ОС и НМА. Если учет ведется по нескольким компаниям, то в шапке документа будет поле для выбора соответствующей организации. После проведения документ о внесенных корректировках отразится в КУДиР.

Остались вопросы? Или нужна помощь в настройке книги учета доходов и расходов в 1С? Закажите консультацию наших специалистов!

Как внедрить маркировку в 1С

Как сделать справку 2-НДФЛ в 1С 8.3 и 8.2

Срок заверения КУДиР 2022

Про заверение КУДиР 2022 ничего не сказано.

С 2013 года — заверят КУДиР не нужно.

Выписка из Приказа 135н от 22-10-2012 г.

Новые формы КУДиР 2022 и порядок их заполнения практически не отличаются от предыдущих. Концептуальным изменением стало упразднение процедуры заверения налогоплательщиками Книг в налоговом органе.Книга учета доходов и расходов организаций и ИП, применяющих УСН, дополнена разделом IV, в котором налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», отражают страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования, уменьшающие сумму налога, уплачиваемого в связи с применением УСН.

Как вести КУДиР

Общие правила ведения КУДИР сводятся к следующему:

- Книгу заводят на один год.

- Записи о хозяйственных операциях заносят в хронологическом порядке.

- Каждая запись должна быть подтверждена первичным документом.

- КУДиР можно вести вручную и в электронном виде, но даже в этом случае в конце года ее нужно распечатать, прошить, пронумеровать постранично, подписать и поставить печать (если есть).

- Отсутствие хозяйственных операций не освобождает от необходимости формировать КУДиР. Если деятельность не велась, нужно сформировать Книгу с нулевыми показателями.

- Сдавать КУДиР в налоговую инспекцию не нужно, но необходимо быть готовым в любой момент предоставить ее для проверки по требованию сотрудников налоговых органов. За отсутствие КУДиР налоговая инспекция штрафует.

Правила заполнения КУДиР для каждой системы налогообложения содержатся в нормативных документах, которыми утверждена соответствующая форма:

- Книгу заводят на один год.

- Записи о хозяйственных операциях заносят в хронологическом порядке.

- Каждая запись должна быть подтверждена первичным документом.

Утром стулья, а вечером деньги

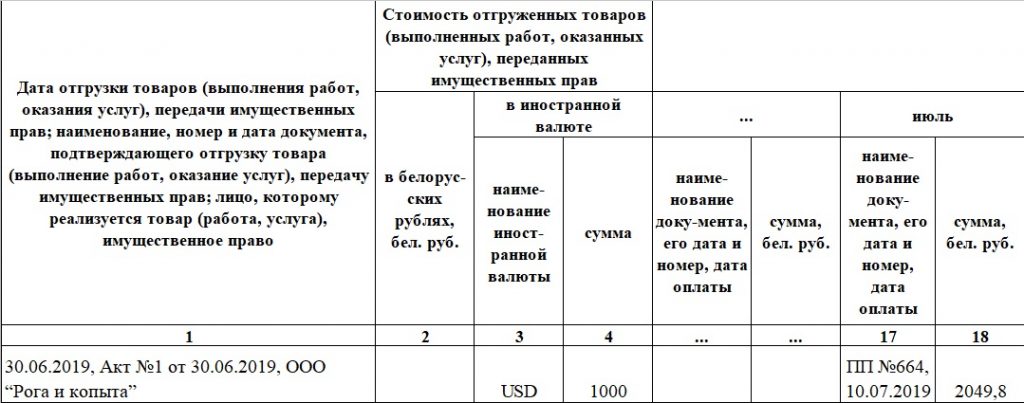

Допустим, сперва вы выполнили какую-то работу (или передали товар – не суть) для ООО “Рога и копыта” на 1000 долларов – и подписали об этом акт (пусть это будет акт №1 от 30 июня 2019 года). А потом, 10 июля, вам на счет поступили деньги в оговоренном объеме. В этом случае вы будете записывать операцию в 1-й пункт части II первого раздела книги.

В первом столбце необходимо указать, на основании чего вам платят деньги: когда, какой документ и с кем вы подписали. Для нашего примера в первый столбец необходимо будет записать: 30.06.2019, Акт №1 от 30.06.2019, ООО “Рога и копыта”.

Далее все зависит от того, в какой валюте вы заключили сделку. Там отдельные графы для белорусских рублей и для иностранной валюты. Если в “белках” (столбец 2) нужно вписать только цифры, то для валюты нужно уточнить ее наименование. В нашем примере в столбец 3 впишем “USD”, а в столбец 4 – “1000”.

Столбец “Отгрузка” разбит по месяцам. В нашем примере это июль, ищем столбцы 17-18. Неудобство стандартной таблицы, которую предлагает налоговая, в том, что месяцы с июня по декабрь переползают вниз – таким образом, вам придется вручную считать строки. Допустим, за январь-май в первом столбце у вас уже накопилось 10 записей. Соответственно, наш пример вы пишете в 11 строке. Когда вы пролистаете таблицу вниз, до июня, не ошибитесь: запись должна быть не в первой строчке, а в той же, 11-й!

Итак, у вас есть два столбца: про документ (столбец 17) и про сумму (столбец 18). Речь идет о документе, который подтверждает перечисление вам денег: это не акт и не ваш счет, а документ из банка – например, платежное поручение (сокращенно ПП). Вы можете найти его номер в банковской выписке – в интернет-банкинге или в письмах банка вам на электронную почту. Там же будет указана дата, когда деньги поступили. Таким образом, в нашем примере в столбец 17 пишем “ПП №ХХХ, 10.07.2019”. Что касается столбца 18, если сумма в белорусских рублях, то все просто: сколько поступило на счет – столько и записываем. А вот если деньги пришли в валюте (как в нашем примере), то их сперва нужно перевести в белорусские рубли по курсу Нацбанка на день их поступления. Поскольку курс доллара на 10.07.2019 был 2,0498, то в нашем примере в столбец 18 запишем “2049,8”.

Лайфхак: удобная подборка курсов всех валют на любую дату есть на сайте Нацбанка.

Наконец, не забудьте заполнить чуть ниже графу “Итого за месяц”, суммировав все ваши поступления.

Порядок занесения информации в раздел I

Радел I включает в себя пять строк, каждую из которых необходимо заполнить, а также справки, которую частный предприниматель или руководитель обязан приложить.

Заполняется данный раздел таким образом:

- В 1-й строке необходимо записать номер текущей записи.

- 2-ая строка включает в себя несколько записей:

- «поступления в кассу» — если таковые были необходимо их занести в книгу, вписав текущее число, месяц, год и номер отчета по кассе (Z-отчет), который каждый предприниматель должен изымать по окончании работы;

- «поступления на расчетный счет» — в случае наличия поступлений необходимо указать дату данной финансовой операции, а также номер документа, подтверждающего ее;

- «выручка по БСО» — если на протяжении одного дня было выписано не одно БСО, то на них составляется приходно-кассовый ордер, включающий нумерацию каждого БСО. Именно он и заносится в КУДИР.

- «возврат» — в данную графу заносятся данные по возвращенным денежным средствам. Перед написанной суммой необходимо поставить знак минус.

- 3-я строка заполняется бизнесменами, работающими с системой налогообложения «доходы минус расходы». Тогда в данной строке необходимо написать номер расходного документа – чека, отчета, поручения и т.д. Также указывается содержание действий, благодаря осуществлению которых получен доход или расход. (Например: поступление аванса от клиента, дневная выручка и т.д.).

- 4-я строка несет сведения о сумме полученного за определенный период дохода с учетом налога на добавленную стоимость.

- 5-ю графу заполняется работающими по системе налогообложения «доходы минус расходы». В нее заносятся данные о понесенных расходов с учетом НДС.

К первому разделу должна прилагаться справка, в которой необходимо заполнить строку «010», где указывается годовая сумма поступивших доходов. Это для тех предпринимателей, которые работают по системе налогообложения «доходы». Если же бизнес зарегистрирован на систему «доходы минус расходы» — заполняются строки «010», «020», «030», «040», «041».

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Общие правила заполнения книги учета доходов и расходов

Для начала нужно обозначить, что обязанность ведения книги при применении упрощенной и патентной систем налогообложения закреплена законодательно (ст. 346.24 НК РФ). Изначально форма книги регламентирована Приказом Минфина России №135н от 22.10.2012 года. Там же можно найти сведения о том, как заполнять книгу. Но, поскольку, законодательство меняется достаточно часто, с 1 января 2018 года применяется новая форма книги, введенная в действие Приказом Минфина России №227н от 07.12.2016 года.

В таблице рассмотрим необходимость ведения книги при разных системах налогообложения.

| Режим налогообложения | Предприниматели | Организации |

| Упрощенная система | Ведут | Ведут |

| Основная система | Ведут | Не ведут |

| Патентная система | Ведут | Режим не применяется |

| ЕНВД | Не ведут, но можно применять если есть раздельный учет при совмещении режимов | Не ведут, но можно применять если есть раздельный учет при совмещении режимов |

| ЕСХН | Ведут | Не ведут |

Книга, применяемая при патентной системе, отличается упрощенной формой.

Индивидуальные предприниматели используют книгу для расчета налога или для контроля величины полученного дохода (при патентной системе).

По общему правилу книга может быть составлена в бумажном или в электронном виде.

Она обязательно должна быть прошнурована, страницы – иметь порядковый номер. На последнем листе указываем количество страниц, заверяем подписью директора и печатью (если применяется).

Электронную книгу нужно распечатывать ежеквартально, в конце года так же сшить.

Книга заполняется в хронологическом порядке, по датам. Если будут выявлены ошибки, то их можно исправить только на основании подтверждающих документов.

Величина доходов и расходов отражается в суммарном выражении в рублях.

В книге отражают только те операции, которые влияют на величину налога.

Книга включает в себя титульный лист и 5 разделов.

За ошибки при составлении книги учета предусмотрена ответственность.

| Нарушение | Штраф |

| Книга не ведется или не соблюдаются правила ее заполнения | 10000 рублей |

| В книге указана ошибочная или искаженная информация, которая стала причиной занижения налога | 20% от суммы недоплаченного налога или 40000 рублей |

| Непредоставление книги в течение 5 дней по запросу налоговой инспекции | Для организации штраф составит 200 рублей за каждый непредоставленный документ

Для исполнителей – от 300 до 500 рублей |

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки

Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2021 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2020-2021 годах бланк книги расходов и доходов можно на нашем сайте.

Если вы используете объект налогообложения «доходы», то образец КУДиР за 2021 год смотрите в КонсультантПлюс. Если у вас «доходы минус расходы», то образец за 2021 год — по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он: