Маржинальность как показатель бизнеса

Содержание:

Как и зачем рассчитывать маржинальность

Маржинальность — это отношение маржи к выручке. Метрика показывает, сколько именно дохода содержит каждый заработанный рубль. Считают маржинальность в процентах по следующей формуле:

Маржинальность = Маржа ÷ Выручка × 100%

Пример. В августе компания продала партию товаров за 100 тысяч рублей при себестоимости в 50 тысяч рублей. Маржа составила:

100 000 – 50 000 = 50 000 (руб.)

Посчитаем маржинальность:

50 000 ÷ 100 000 × 100% = 50%

Получается, что маржинальность продаж в августе составила 50% — каждый вырученный рубль принёс 50 копеек прибыли.

Теперь представим, что та же компания в следующем месяце продала товаров на сумму в 200 тысяч рублей при себестоимости партии в 120 тысяч рублей. Посчитаем маржу:

200 000 – 120 000 = 80 000 (руб.)

Показатель маржи выше, чем в августе, и кажется, что в сентябре компания сработала более эффективно. Но посчитаем маржинальность:

80 000 ÷ 200 000 × 100% = 40%

Получается в сентябре маржинальность упала на 10 % по сравнению с августом, что говорит о снижении эффективности. Один вырученный рубль принес только 40 копеек прибыли.

Маржинальность помогает оценить прибыльность, или рентабельность бизнеса. Она может быть как положительной, так и отрицательной. Последнее случается, когда переменные затраты превышают выручку, что ведёт к отрицательной марже. В такой ситуации, если в расчётах нет ошибок, нужно искать, где в процессе производства или закупки товаров происходит перерасход.

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, когда покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности.

Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой.

Высокомаржинальные. Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителей

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Как увеличить маржу

- Увеличить размер торговой наценки;

- Применять метод кросс-продаж. Иногда максимизировать маржу помогает предложение дополнительных сервисов, доставки, ремонта, более длительной гарантии на товар;

- Использовать апселл, предлагая покупателю товар-заменитель из более высокой ценовой категории;

- Создать сверхценность товара, эмоциональную значимость, которая побудит покупателя тратить больше;

- Расширить ассортимент, предложить клиенту полный набор товаров или услуг;

- Проводить маркетинговые исследования, изучать предпочтения клиентов;

- Повысить квалификацию продавцов;

- Использовать все доступные методы повышения лояльности к бренду торговой сети или товара;

- Цветы. В сезон (8 марта, 1 сентября) их доходность очень высока, этим пользуются торговые сети, выставляя букеты на продажу в эти периоды.

- Товары народных промыслов, произведения искусства, хенд-мейд. Невысокая себестоимость сопровождается созданием дополнительной эмоциональной ценности для покупателя, который готов платить дороже.

- Товары для праздников, воздушные шары, популярные детские игрушки знаменитых серий.

Зачем нужно знать маржу чистой прибыли

Маржа чистой прибыли — ключевая метрика успешности, которая показывает, насколько эффективна компании и насколько хорошо она контролирует свои расходы. Низкое значение показателя может указывать на слишком большие операционные затраты или ошибки в ценообразовании. Также чем ниже чистая маржа, тем меньше у компании «запас прочности» и даже незначительные негативные изменения в торговле или экономике могут привести к убыткам.

Знание чистой маржи бизнеса помогает инвесторам оценить деятельность компании и понять, получает ли она достаточную прибыль от продаж, чтобы с запасом покрывать операционные и накладные расходы. Хорошим знаком для инвесторов выступает стабильный рост этого показателя.

Поскольку маржу чистой прибыли выражают в процентах, а не в денежных единицах, с ее помощью можно сравнивать прибыльность разных компаний из аналогичных отраслей.

Виды маржи при оценке прибыльности бизнеса

В бухгалтерском учёте и финансах при оценке прибыльности бизнеса учитывают три основных вида прибыли, или маржи:

- Валовую прибыль, или валовую маржу — общую выручку за вычетом себестоимости проданных товаров.

- Операционную прибыль, или операционную маржу — выручку за вычетом стоимости проданных товаров и операционных расходов.

- Чистую прибыль, или чистую маржу — выручку за вычетом всех расходов, включая проценты и налоги.

Фрагмент консолидированного отчета о прибыли или убытке. Источник

Однако сами по себе значения прибыли не позволяют оценить реальное финансовое состояние компании. Поэтому на их основе рассчитывают относительные показатели.

Маржа валовой прибыли (gross margin) показывает, какой процент дохода остаётся компании после оплаты всех прямых расходов, связанных с производством или закупкой товаров:

Мвп = Валовая прибыль ÷ Выручка × 100%

Маржа операционной прибыли (operating margin) показывает доход, оставшийся после вычета прямых расходов и операционных затрат (аренда помещения, коммунальные платежи, оплата труда сотрудников и прочие постоянные расходы):

Моп = Операционная прибыль ÷ Выручка × 100%

Маржа чистой прибыли (net margin) показывает долю прибыли, оставшуюся после вычета операционных, накладных и всех прочих расходов:

Мчп = Чистая прибыль ÷ Выручка × 100%

Коэффициенты маржи разных компаний можно сравнивать между собой, чтобы понять, у кого рентабельность выше.

Формула расчета маржи

Маржу измеряют в денежных единицах и рассчитывают по формуле:

Маржа = Цена продажи – Себестоимость

В себестоимость включают все переменные затраты, связанные с производством или закупкой товаров или услуг.

2 000 – 1 200 = 800 (руб.)

Получается что, сумма дохода с единицы товара составила 800 рублей.

Однако в реальности рассчитать маржу не всегда просто, поскольку важно правильно определить переменные затраты. Сложный пример

Компания выпускает товар самостоятельно. Для этого она закупает сырьё, на собственном оборудовании производит товар, далее упаковывает и реализует его. При этом работники получают процент с каждой произведённой единицы товара дополнительно к фиксированному заработку

Сложный пример. Компания выпускает товар самостоятельно. Для этого она закупает сырьё, на собственном оборудовании производит товар, далее упаковывает и реализует его. При этом работники получают процент с каждой произведённой единицы товара дополнительно к фиксированному заработку.

В этом случае к переменным затратам стоит отнести:

- стоимость сырья;

- затраты на ресурсы для работы оборудования (электроэнергия и т. п.);

- процент заработной платы за объём производства;

- траты на упаковку и логистику.

Расходы на фиксированную зарплату работников и аренду помещения, постоянные затраты на электроэнергию и обслуживание оборудования в себестоимость не включают. Это постоянные траты, величина которых не меняется в зависимости от объема производства товаров.

Посчитав все переменные расходы на производство партии товаров, поделим полученную сумму на количество произведённых единиц и узнаем себестоимость одного товара. Дальше можно посчитать маржу по стандартной формуле — вычесть себестоимость из отпускной цены.

Показатель маржи пригодится для расчета многих других метрик. Например, его применяют при определении LTV — пожизненной ценности клиента:

LTV = средний чек × среднее количество заказов в месяц × среднее время сотрудничества с клиентом × средняя маржа

Для быстрого расчёта можно использовать калькулятор LTV, который поможет узнать, сколько денег приносит клиент в среднем за период сотрудничества с компанией.

Маржа — абсолютный показатель, по величине которого сложно судить об эффективности бизнеса. К примеру, ежемесячный мониторинг показывает стабильный рост маржи. Но в результате более подробного изучения выясняется, что растут и переменные расходы. Следовательно, эффективность деятельности остаётся под вопросом. Чтобы разобраться, нужно определить маржинальность.

Виды маржи

Букмекерские компании по марже делятся на два типа: 1. фундаментальные; 2. низкомаржинальные.

Фундаментальные букмекерские конторы закладывают в коэффициент маржу от 5% и выше. За счет высокой маржи предоставляется более широкая роспись событий и рынков для ставок. Низкомаржинальные букмекеры имеют маржу 1.5-3%. Имеют сравнительно узкую роспись, но за счет этого лучше балансирует принятые на исходы деньги и имеет высокие максимумы ставок. Больше подходят профессиональным бетторам. Ведущие российские букмекеры работают в среднем диапазоне, на не популярные события или виды спорта включают высокую маржу, а на топовые события порой и вовсе убирают маржу в виде промо акций.

Как влияет маржа букмекера на прибыль игрока на дистанции

Понимание влияния букмекерской маржи на прибыль позволит определится не только с букмекером, но и игровой стратегией и правилами управления размером банка.

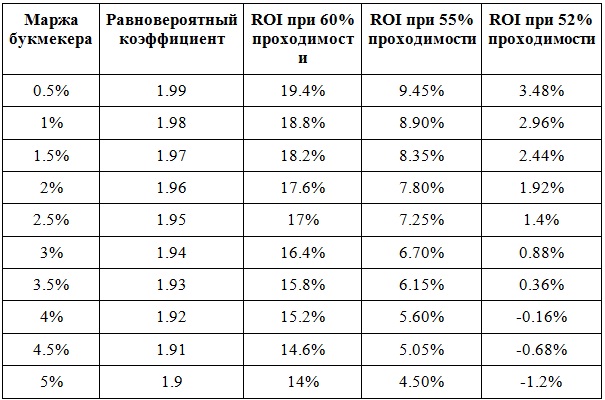

Для наглядности сведем в таблицу влияния маржи на прибыль при 100 ставках по 1000 рублей на события с двумя возможными и равновероятными исходами (как с примером подбрасывания монетки).

ROI по ставкам = (Сумма выигрыша – сумма ставок) / сумму ставок * 100%.

Результаты сведены в таблицу:

Из анализа результатов таблицы следует, что у букмекера с высокой маржой коэффициенты ниже и тем меньше у игрока шансов остаться в прибыли на дистанции. А у букмекера, у которого средняя маржа коэффициенты больше и соответственно потенциальная прибыль при хорошей проходимости на дистанции выше.