Программы лизинга для физических лиц

Содержание:

- Какое имущество можно взять в лизинг, а какое нельзя

- Условия лизинга для юридических лиц

- Резюме или как взять автомобиль в лизинг юридическим лицам

- Подводные камни лизинга оборудования

- Оформляем фуру в лизинг за 7 шагов

- Какие документы необходимы для заявки

- Как работает лизинг автомобилей для юридических лиц

- Подводные камни лизинга автомобиля

- Оформление лизинга для юридических лиц

- Требования к юридическому лицу

- Требования и документы

- Основные виды лизинговых программ для юридических лиц

- Как купить авто в лизинг

- Выкуп автомобиля после лизинга на физическое лицо

- Лизинг и налоги: какие бывают и что можно потребовать к возврату

- Лизинг или кредит – что выбрать

- Лизинг для юридических лиц – виды и особенности

- Основные объекты лизинга автомобиля для юридических лиц

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

автотранспорт

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно выбрать любой тип авто (новый или б/у автомобиль) и продавца (физическое или юридическое лицо) | Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

| Преимущества | Недостатки |

| Не нужен большой объем вложений — по сути, это рассрочка под процент | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно договориться на индивидуальный график платежей, подстроенный под бизнес клиента, чего не предложат банковские организации | Просрочки по оплате лизинговых платежей могут привести к изъятию оборудования лизинговой компанией |

| Оборудованием можно пользоваться сразу после внесения авансового платежа | |

| Прибыль, которую клиент получает за счет оборудования, может покрывать лизинговые платежи | |

| Лизинговые платежи относятся на себестоимость — по итогу уменьшается налог на прибыль | |

| При применении механизма ускоренной амортизации можно сэкономить на имущественных налогах |

недвижимость

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

- продукты питания;

- сырье;

- стройматериалы;

- земли, леса, водоемы и др. природные объекты;

- военную технику;

- оборудование без заводских номеров.

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

Условия лизинга для юридических лиц

Лизинг для юридических лиц – это быстрый и удобный вариант получения финансирования на приобретение основных средств. С его помощью можно купить различное имущество: автомобили, спецтехнику, оборудование, недвижимость и т. д. Причем получить одобрение по лизингу для юр. лиц значительно проще, чем кредиту. Ведь до конца договора имущества является собственностью лизинговой компании.

Большинство головных офисов лизинговых компаний расположилось в Москве. Но у многих из них имеются представительства и в других крупных городах, например, СПб, Екатеринбурге. При этом организация-лизингополучатель может находиться практически в любом городе.

Каждая лизинговая компания самостоятельно разрабатывает условия лизинга для ООО и других юридических лиц. Рассмотрим основные параметры лизинговых продуктов, характерные для большинства компаний:

- Срок лизинга – до 5 лет. Лишь по лизингу недвижимости, а также морских и воздушных судов можно заключить договор на период до 10 лет. Минимальный срок лизинга ограничен 12-ю месяцами.

- Отсутствие ограничений по максимальной сумме сделки. Лимит сделки ограничен только финансовыми показателями лизингополучателя. Хотя некоторые компании устанавливают для малого и среднего бизнеса лимит договора в 120 млн рублей.

- Удорожание в пределах 5 – 10% в год. Конкретная ставка будет определена индивидуально после проведения финансового анализа. Она зависит от многих факторов, включая тип приобретаемого лизингового имущества.

- Первоначальный взнос – от 0%. Но в большинстве случаев все же лизингополучатель должен внести авансовый платеж по лизингу в размере 10 – 50%.

- Возможность оформления сделки без дополнительного обеспечения. Лишь иногда лизинговые компании просят привести поручителей собственников бизнеса, например, если компания на рынке работает недавно.

Резюме или как взять автомобиль в лизинг юридическим лицам

Для получения в лизинг автомобиля или же любого другого объекта основных средств потенциальному лизингополучателю следует обратиться в любую лизинговую компанию.

Абсолютное большинство из них – это дочерние фирмы банков, но есть и самостоятельные компании. (Количество компаний, присутствующих на рынке, значительно больше, чем банков, и конкуренция между ними дополнительно создает условия для сокращения ставок).

Итак, подведем итог и ответим на вопрос одной строкой: что такое лизинг автомобиля для юридических лиц? Это возможность интенсивного развития и существенной законной экономии на налогах.

Подводные камни лизинга оборудования

Подводные камни договора на лизинг оборудования связаны с конкретным приобретаемым имуществом. Если клиент хочет приобрести узкоспециализированное оборудование, то лизинговая компания будет настаивать на увеличении суммы аванса, привлечении поручителей или предоставлении залога. Спрос на редкое или подходящее лишь для конкретного производства оборудование фактически отсутствует, а значит, риски лизингодателю придется покрывать другими способами.

Стоит также задуматься и о сроке службы оборудования, которое планируется приобрести в лизинг. Он должен быть довольно длительным, чтобы вам удалось получить выгоду от сделки. Иначе к концу договора может получиться ситуация, когда все имущество уже стало ветхим, и выкупать его не имеет смысла

Лизинговые компании также обращают внимание на этот момент, и от срока службы приобретаемого оборудования будут зависеть все условия сделки

Оформляем фуру в лизинг за 7 шагов

- Изучите предложения лизинговых компаний и подберите лизингодателя с наиболее выгодными и комфортными условиями конкретно для вас. Нужно учитывать размер авансового платежа, максимально возможный срок действия договора лизинга, размер переплаты, возможность выкупа раньше срока, условия страхования, наличие дополнительных комиссий.

- Составьте заявку на официальном сайте компании-лизингодателя. Здесь нужно указать все сведения о вашей компании, после чего потребуется предоставить следующую информацию: государственная регистрация, юридический адрес, финансовая отчетность за несколько кварталов, данные о банковских счетах, о руководителях и собственниках предприятия. Также укажите предмет лизинга — модель фуры, поставщика и место эксплуатации авто. Заявка рассматривается до 5 дней.

- Сотрудники лизинговой компании проанализируют документы и оценят вашу платежеспособность.

- Лизингодатель посчитает стоимость лизинговых услуг и подготовит коммерческое предложение.

- Лизингополучатель оплачивает первоначальный взнос (если таковой имеется по договору), комиссию по сделке, страховую премию по полису страхования транспортного средства (при необходимости).

- Лизинговая компания приобретает указанную лизингополучателем фуру и передает ее в пользование и владение лизингополучателю. Вам предстоит выплачивать регулярные лизинговые платежи согласно установленному графику.

- Выкупить предмет лизинга, то есть фуру, по остаточной стоимости можно будет после завершения срока действия лизингового договора или досрочно, если это предусмотрено условиями сделки.

Какие документы необходимы для заявки

Мы приводим стандартный перечень, но он может отличаться в различных лизинговых фирмах:

- Анкета, оформленная на сайте или в офисе компании-лизингодателя;

- Копия бумаг о гос. регистрации;

- Копия документа из налоговой о том, что компания стоит на учете;

- Копии бухгалтерских отчетов за последний год;

- Оригинал справок о годовых оборотах;

- Копия документов руководителя.

5 параметров, на которые нужно обратить внимание

- Размер авансового платежа. Стандартно размер первоначального взноса составляет 10-20% от цены фуры. На рынке также есть компании, которые могут в рамках акций предложить приобретение фуры в лизинг без аванса.

- Максимальная сумма сделки. Этот вопрос актуален для лизингополучателей, которые хотят приобрести сразу несколько большегрузных фур. Компании-лизингодатели могут устанавливать лимит для лизингополучателя индивидуально — исходя из его финансового состояния и платежеспособности.

- Ставка %. Традиционно удорожание объекта лизинга составляет до 15% в год.

- Страховка. Приобретая фуру в лизинг, будьте готовы оформить КАСКО на весь срок действия лизинговой сделки. Выплаты по страховке можно включить в ежемесячные платежи по лизингу.

- Обеспечение. Фуры оформляются в лизинг без дополнительного обеспечения в виде залога имущества и поручителей. Поручители могут потребоваться в исключительных случаях.

Как работает лизинг автомобилей для юридических лиц

Альтернативой лизингу является непосредственное кредитование. В последнем случае в сделке присутствует существенно меньше посредников: только банк (или другая кредитная компания), заемщик и продавец авто.

В связи с этим многие считают, что потенциально взять кредит будет стоить дешевле, чем лизинг (результирующая процентная ставка будет меньше). И в некоторых случаях это действительно бывает оправдано. Однако только не в случае, когда заемщиком (или лизингополучателем) является юридическое лицо.

Дело в особенностях принятия к учету процентов по кредиту. Далеко не весь их объем можно отнести на себестоимость, а только ту часть, которая превышает средневзвешенную ставку рефинансирования по месяцу.

Сама сложность расчета является существенным минусом для субъектов малого бизнеса, а если речь идет об очень дорогостоящих автотранспортных средствах, то налицо будут еще и значительные финансовые потери. Ведь сумму НДС и налога на прибыль будут уменьшать далеко не полные суммы реально выплачиваемых процентов (для относительно скромных бюджетов малых фирм эти величины имеют существенное значение).

Иное дело платежи лизинговые. Их структура весьма любопытна:

- Сумма процентов по остатку равномерно погашаемой задолженности.

- Часть суммы основного долга, равная (сумма/число месяцев, на которое заключен договор лизинга).

- Страховая рента.

- Комиссия лизингодателя.

Теоретически данный «компот» не может иметь преимуществ перед прямым кредитованием, однако, закон позволяет лизингополучателю относить лизинговые платежи прямиком на себестоимость (все 100%).

Лизинговый платеж – это фактуруемая затрата, то есть, та, по которой производится вычет налога на добавленную стоимость при его расчете и оплате. Это означает, что лизингополучатель уже будет иметь 20% экономии на каждом платеже! (Ведь это и будет сумма налога, которую он легально может не платить).

Кроме того, лизинговый платеж можно на 100% принимать к учету при расчете налога на прибыль, а это еще 20% экономии.

Имущество, которое приобретается в лизинг, не находится на балансе лизингополучателя в течение всего времени действия договора. А по его окончании остаточная стоимость объекта основных средств равна 0, потому что лизинговый договор заключается как раз на срок амортизационного периода.

Это означает, что каким бы дорогим ни был объект лизинга, получатель по договору не будет платить по нему налога на имущество, который на 2019 год составляет 2,2% (не так существенно, как 20%-ная экономия на НДС, но тоже приятно).

В общем, лизинг автомобиля для юридических лиц представляет собой не только рассрочку при покупке дорогостоящих автотранспортных средств, но и эффективную легальную схему экономии на целом комплексе налоговых платежей!

Подводные камни лизинга автомобиля

Лизинг авто для юридических и частных лиц имеет собственные подводные камни, о которых также стоит знать. Обычно на эксплуатацию автомобиля в этом случае устанавливается ряд ограничений: по максимальному пробегу, территории эксплуатации и т. д. Имущество, полученное в лизинг, нельзя сдать в субаренду или передать третьим лицам на других основаниях. Нередко лизинговые компании также требуют обслуживать авто лишь в определенных сервисах.

Иногда встречаются и другие нюансы. Например, при угоне ряд лизинговых компаний требует от лизингополучателя вносить платежи до момента получения выплат от страховой компании. С этим могут возникнуть проблемы, которые в ряде случаев приходится решать годами. А все это время лизингополучателю придется платить деньги за отсутствующую машину.

Оформление лизинга для юридических лиц

Несмотря на то, что в процессе оформления договора задействовано много участников, на практике оформление лизинга для юр лиц на покупку автомобиля — достаточно простая процедура.

Порядок оформления лизинга:

- Подбор подходящего автомобиля.

- Подготовка пакета документов.

- Обсуждение условий и заключение договора.

- Оформление платежного документа, который подтверждает внесение на счет лизингодателя суммы первоначального платежа (если это предусмотрено условиями договора).

- Оплата лизингодателем полной стоимости автомобиля поставщику.

- Получить авто вместе со всеми сопутствующими документами.

Далее в течение установленного договора лизингополучатель оплачивает регулярные фиксированные платежи. По истечению срока аренды осуществляется переход права собственности на объект лизинга.

Требования к юридическому лицу

Большинство компаний оформляют лизинг только на фирму, которая существует больше 1 года и имеет эффективные финансовые показатели. Лизинг для новых юридических лиц (зарегистрированных менее года назад) предоставляется очень редко и только под поручительство собственников бизнеса. При этом может понадобиться ликвидный залог.

А вот оформить лизинг для ООО с нулевым балансом можно далеко не везде. Лишь отдельные лизинговые компании готовы заключать договора без проведения финансового анализа и то, если клиент может сразу внести аванс в 40 — 50% от стоимости приобретаемого имущества.

Требования и документы

Лизинговые компании заботятся и о безопасности клиента, и о своей безопасности. Поэтому к потенциальному лизингополучателю есть ряд требований, а при наличии ограничений сделку могут просто не одобрить. Например:

- профиль клиента не должен находиться в зоне риска – некоторые сферы деятельности относят к рискованным, и лизинговые компании неохотно одобряют сделки на такие проекты

- компания должна иметь достаточный стаж работы на рынке, не выпускать облигационных займов и не использовать специализированное налогообложение

- лизингополучатель и лизингодатель заранее должны договориться об условиях сделки – например, обсудить, у кого в собственности находится имущество и кто будет регистрировать на себя авто в ГИБДД

Потенциальный лизингополучатель должен приложить к заявке на лизинг требуемый пакет документов. Чаще всего, лизинговая компания сама устанавливает необходимый перечень, но в среднем комплекты документов очень похожи.

Документы условно делят на юридические и финансовые. Юридические нужны, чтобы сотрудники лизингодателя проверили клиента на предмет чистоты сделки и безопасности. Финансовые – чтобы оценить фактическое состояние клиентского бизнеса и его платежеспособность.

В комплект юридических документов входят:

- устав

- учредительный договор

- ОГРН

- ИНН

- копия карточки с образцами подписей

- доверенность на право подписи документов

- приказ / решение о назначении генерального директора

- письменное решение о заключении лизинговой сделки

В комплект финансовых документов входят:

- бухотчетность за последние 3-5 отчетных периода

- информация о расчетном счете и ежемесячных оборотах за последние полгода-год

- сведения об уже полученных кредитных займах и заключенных договорах лизинга

Основные виды лизинговых программ для юридических лиц

С целью привлечения большего количества клиентов сегодня лизинговые компании предлагают самые разнообразные программы приобретения автомобиля в лизинг для юридических лиц. Самыми востребованными являются упрощенные варианты, к которым относятся:

- Лизинг без первоначального взноса для юридических лиц

Как правило, такие программы предлагают официальные производители. При такой схеме необходимо четко соблюдать график выплат, нарушение которого может стать причиной для возврата автомобиля лизингодателю без судебных разбирательств. Такой вариант больше подходит для небольших предпринимателей, которым необходимы крупная и дорогостоящие транспортные средства.

- С нулевым удорожанием

Данная программа предполагает оформление автомобиля по стоимости автосалона. Такой взаимовыгодный шаг объясняется хорошими скидками от автопроизводителей, желающих поднять свои продажи за счет лизинга.

- Сделка без оценки финансового состояния

Такая программа приобретения лизинга автомобиля для юридических лиц может оказаться очень выгодной сделкой. Это связано с отсутствием необходимости проведения независимого платного финансового анализа для получения специальной справки.

Как купить авто в лизинг

Приобретение автомобиля в лизинг начинается с выбора модели. Именно лизингополучатель должен выбрать подходящую марку и комплектацию машины, а также определиться с продавцом. Менеджеры лизинговой компании могут помочь с выбором и рассказать о специальных предложениях. Иногда за счет акций авто можно взять существенно дешевле.

Когда авто выбран, надо подать заявку на лизинг. Сделать это можно на официальном сайте лизинговой компании.

Менеджеры свяжутся с клиентом, уточнят всю необходимую информацию, а также вышлют список документов для заключения соглашения.

После получения одобрения по сделке остается лишь оформить договор, внести аванс и получить автомобиль.

Выкуп автомобиля после лизинга на физическое лицо

Лизинговый договор, который предусматривает право выкупа автомобиля после лизинга, – смешанный, потому что в нем содержатся условия как договора купли-продажи, так и договора аренды. По этой причине в нем всегда указывают сумму и порядок выплаты выкупного платежа.

Согласно судебной практике, этот платеж рассматривают в индивидуальном порядке – отдельно, а не как лизинговые платежи / платежи за эксплуатацию авто. Его размер зависит от степени износа машины.

Необходимо учитывать, что стоимость выкупа должна быть определена отдельно, когда переход права собственности на автомобиль уже согласован. Иначе компанию могут заподозрить и привлечь к ответственности за мошенничество, а саму сделку объявить ничтожной (расторгнуть). Платежи по лизинговому договору отнесут к расходам на покупку авто, а значит, они сформируют первоначальную стоимость амортизируемой машины.

В договоре лизинга также необходимо указать порядок и последовательность передачи права собственности на авто. Это объясняется тем, что договор, который предполагает последующий выкуп автомобиля, содержит элементы договора купли-продажи. По окончании договора лизинга клиент покупает машину по стоимости, которую он определил вместе с лизинговой компанией. Порядок и условия покупки указывают либо в договоре лизинга, либо в допсоглашении.

Лизинг и налоги: какие бывают и что можно потребовать к возврату

Лизинговая сделка подразумевает вхождение 4 типов налога:

1. Налог на прибыль

Согласно ст. 264 п.1 НК РФ, для клиента лизинговые платежи относятся к прочим расходам. Это значит, что размер налога зависит от размера платежа — чем он выше, тем меньше приходится платить налога на прибыль.

Договор лизинга предлагает два варианта:

имущество находится на балансе лизинговой компании

В этом случае клиент включает в расходы всю сумму лизингового платежа. Это выгодно, т.к. платежи учитываются в полном объеме, а налог на прибыль уменьшается.

Пример: допустим, лизинговый договор заключен на 12 месяцев, а общая сумма лизинговых платежей равна 500 000 рублей. Ежемесячная сумма, которую клиент включает в список затрат, составит: 500 000 / 12 месяцев = 41 666 рублей.

имущество находится на балансе клиента

Тогда его включают в определенную амортизационную группу по стоимости расходов лизинговой компании на покупку имущества и его обслуживание после сделки. Начисляют амортизацию в зависимости от группы, а её коэффициент может достигать 3-х. Это значит, что имущество будет самортизировано в 3 раза быстрее обычного. В этом случае клиент включает в состав затрат лизинговый платеж, вычтя из него сумму амортизации предмета лизинг

Пример: возьмем те же вводные — лизинговый договор на 12 месяцев, лизинговые платежи суммой в 500 000 рублей и ежемесячный платеж в 41 666 рублей. Допустим, имущество купили за 300 000 рублей, и оно относится к 5-й группе амортизации с минимальным сроком использования в 85 месяцев. Тогда ежемесячная сумма затрат составит: 300 000 / 85 месяцев * коэф.3 = 10 588 рублей.

2. НДС

Согласно ст. 172 и 172 НК РФ, клиент может получить от государства возмещение НДС в этих случаях:

- клиент взял в лизинг имущество для деятельности, которая облагается НДС;

- лизинговая компания может подтвердить, что предоставила клиенту имущество (есть копии договоров и прочие документы);

- клиент может подтвердить, что отразил лизинговую операцию в бухучете компании;

- у клиента есть счет-фактура на лизинговый платеж, которую ему предоставила лизинговая компания.

3. Налог на имущество

Клиент не платит этот налог, если имущество находится в собственности у лизинговой компании. Если же оно оформляется на баланс клиента, налог можно сократить за счет применения механизма ускоренной амортизации

Также налог не начисляется на движимое имущество в период действия договора лизинга, и неважно, на чьем балансе оно находится.

4. Транспортный налог

Его платит сторона, которая регистрировала лизинговый автомобиль в ГИБДД или Гостехнадзоре, и неважно, на чьем балансе находится это авто в период действия договора.

Лизинг или кредит – что выбрать

Чтобы ответить на этот вопрос, берём в руки ручку и листок бумаги. Будем делать расчёты и сравнения по грузовому автомобилю типа КАМАЗ.

Сначала прописываем исходные данные:

- Стоимость автомобиля с НДС – 5 700 000 рублей.

- Сопутствующие расходы с НДС – 10 000 рублей.

- Срок кредита или лизинга – 12 месяцев.

- % собственных средств в сделке – 40 %.

- Схема погашения задолженности – аннуитет.

- Срок амортизации имущества – 60 месяцев.

Налоговые условия у компании:

- Общая система налогообложения.

- Налог на прибыль – 20%.

- Ставка НДС – 20%.

- Налог на имущество – 2,2%.

Теперь проведём расчёт для схемы кредит.

Далее, проведём расчёт для схемы лизинг.

Представим полученные данные для сравнения в виде таблицы:

| Сравниваемые показатели | Кредит | Лизинг |

| Общий отток денежных средств | 6,031,275 | 6,033,043 |

| Экономия по налогу на прибыль | – 254,255 | – 1,204,609 |

| НДС к возмещению | – 951,667 | – 1,003,841 |

| Итоговые затраты по сценариям | 4,825,353 | 3,824,594 |

Итак, выгода лизинга по сравнению с банковским кредитом очевидна.

Также обязательно посмотрите это видео по теме:

https://youtube.com/watch?v=-MizlxoTtsk

Лизинг для юридических лиц – виды и особенности

Предлагаю начать с основного определения:

Лизинг бывает 3-х видов:

- финансовый;

- операционный (оперативный);

- возвратный (обратный).

Самый распространённый вид – финансовый лизинг.

В каких случаях он может быть востребован? В самых разных. Вот только один пример из практики.

Другим популярным у юридических лиц видом финансовой аренды считается операционный лизинг.

Основные особенности операционного лизинга:

- лизингополучатель имеет право прекратить договор аренды в любое время по собственной инициативе;

- техобслуживание и ремонт лизингового имущества осуществляется арендодателем;

- арендные платежи уменьшают налогооблагаемую прибыль компании-арендатора;

- экономия на налоге на имущество.

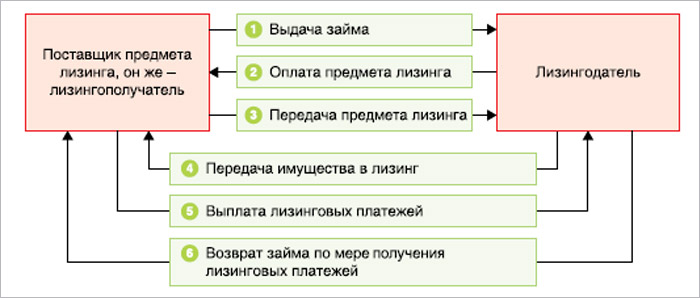

Для лучшего понимания и наглядности предлагаем схему взаимодействия участников при возвратном лизинге.

Отличительная особенность возвратного лизинга – лизингополучатель берёт в аренду своё же имущество, которое перед этим было продано лизинговой компании. Таким образом, предприятие получает без лишней волокиты необходимое финансирование, не переставая пользоваться своим имуществом.

Основные объекты лизинга автомобиля для юридических лиц

Каждому предприятию, в зависимости от его сферы деятельности и целей использования автотранспорты, нужно различное количество техники самых разных видов и марок. В соответствии с этим в лизинг можно приобрести любое транспортное средство:

- легковые авто любого класса и модели;

- грузовая техника, включая большегрузы или бензовозы;

- автобусы разной вместимости для организации коммерческих перевозок;

- сельскохозяйственная спецтехника для фермерских хозяйств.

К тому же, сегодня уже появилась возможность приобрести в лизинг спец технику. Что очень актуально при расширении производственных мощностей, которые требуют больших капиталовложений от собственника. А также, появившаяся возможность взять в лизинг авто с пробегом может помочь значительно сэкономить время и увеличить свой автопарк.