Как отразить страхование в бухучете имущества, сотрудников: проводки

Содержание:

- Оплата страховой премии

- Учет при перестраховании

- Полис страхования имущества бухгалтерские проводки

- Страховая премия

- Примеры расчета

- Каким образом отражается оплата страховки в 1С

- Счет учета расчетов по страховой премии

- ОСАГО

- Плательщики премии по договору страхования

- Процесс начисления страховой премии по договору страхования проводки

- Приобретение автомобиля в 1С 8.3

- Учет страховой премии в течение срока действия договора

- Расходы на добровольное медицинское страхование: налог на прибыль

- Бухучет полисов ОСАГО и КАСКО: проводки

Оплата страховой премии

Оплата премии

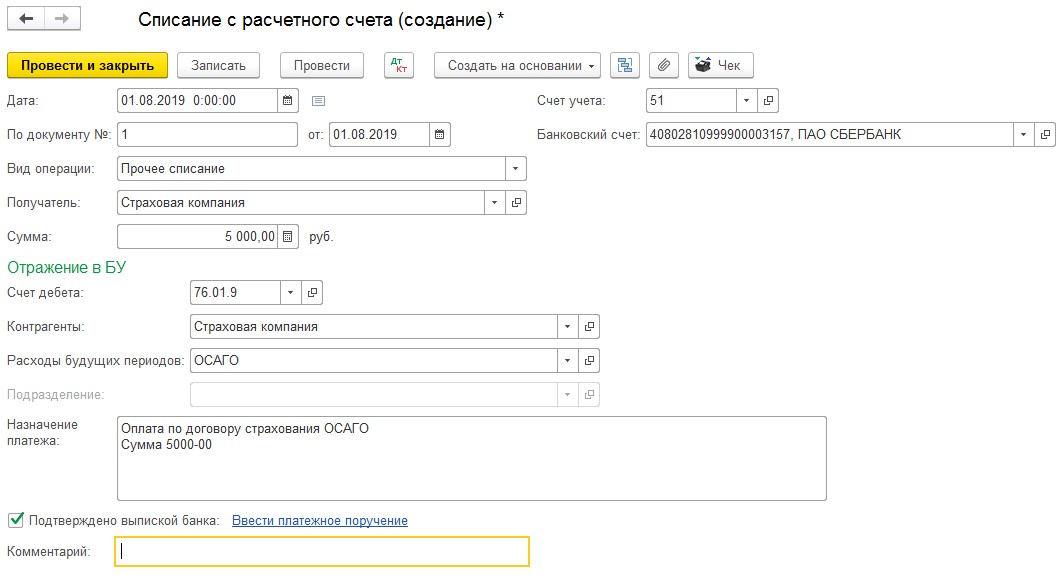

Для того чтобы затраты на страхование автоматически равномерно учитывались в составе расходов, необходимо на этапе оплаты страховой премии корректно заполнить документ Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банк – Банковские выписки – Списание.

В документе указывается:

- Получатель — контрагент, на счет которого оплачивается страховая премия;

- Сумма — оплаченная сумма страховой премии согласно выписке банка;

- Счет дебета — счет 76.01.9 «Платежи (взносы) по прочим видам страхования»: это специальный счет в 1С, предусмотренный для оплаченных страховых премий;

- Контрагенты — страховая компания;

- Расходы будущих периодов — .

Документ формирует проводку:

Дт 76.01.9 Кт 51 — оплата страховой премии.

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

В 1С нет специального забалансового счета для учета полисов. Поэтому его необходимо создать самостоятельно, например, 013 «Полисы ОСАГО, ДСАГО, КАСКО». PDF

Принятие на забалансовый учет поступившего полиса ОСАГО оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Учет при перестраховании

Перестрахование – это передача обязательств по защите от рисков. Предполагается, что эти обязательства передаются от одной организации другой. То есть договор лицо заключает с одной организацией. Она будет считаться основным страхователем. Именно она несет ответственность перед клиентами. Она же принимает различные претензии, касающиеся страховки.

Если выполняется перестрахование, становятся актуальными эти проводки:

- ДТ92/4 КТ77/4. Премия, направленная на перестрахование.

- ДТ77/4 КТ91/1. Деньги, полученные от перестраховщика.

- ДТ77/4 КТ77/6. Деньги, депонированные по соглашениям, направленным в перестрахование.

Соглашение о перестраховании – это отдельный договор. Перестраховщик делает выплаты только в размерах, установленных договором. Суммы больше лимита выплачиваются основным страховщиком.

Полис страхования имущества бухгалтерские проводки

– Предпринимательское право – Полис страхования имущества бухгалтерские проводки

Суть таких отношений – защита имущественных прав компании-страхователя, которая производится на основании и согласно условий заключенного договора.

В страховом договоре описывают виды случаев, наступление которых гарантирует выплаты в пользу страхователя, а также размер и срок перечисления страховых премий, выплачиваемых в пользу страховщика.

Основными направлениями современного страхового рынка являются:

- медицинское страхование сотрудников,

- страхование бизнеса и рисков (технических, финансовых, правовых),

- а также страхование ответственности.

Необходимость в покрытии рисков, связанных с прибыльностью организаций возрастает с каждым днем. Именно поэтому страхование финансовых рисков — одно из приоритетных направлений страхового дела.

Как отразить в учете страхование имущества

Бухгалтерский учет В соответствии с Инструкцией по применению плана счетов финансово-хозяйственной деятельности организаций (утверждена приказом Минфина России от 31.10.2000 г.

№ 94н) (далее – Инструкция) расчеты по страхованию имущества организации, в котором организация выступает страхователем, отражаются на субсчете «Расчеты по имущественному и личному страхованию» счета 76 «Расчеты с разными дебиторами и кредиторами».

Исчисленные суммы страховых платежей отражаются по кредиту счета 76 в корреспонденции со счетами учета затрат на производство (расходов на продажу) или других источников страховых платежей. Перечисление сумм страховых платежей страховым организациям отражается по дебету счета 76 в корреспонденции со счетами учета денежных средств.

Бухгалтерский учет операций по страхованию имущества

Внимание НК РФ датой осуществления внереализационных и прочих расходов признается дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода. Следовательно, сумма возмещения залогодателю расходов на страхование заложенного имущества может быть учтена организацией в отчетном (налоговом) периоде, в котором сторонами договора подписан акт об оказанных услугах, определяющий эту сумму

Вместе с тем мы не исключаем, что следование изложенному выше правовому подходу вызовет разногласия с налоговым органом

Следовательно, сумма возмещения залогодателю расходов на страхование заложенного имущества может быть учтена организацией в отчетном (налоговом) периоде, в котором сторонами договора подписан акт об оказанных услугах, определяющий эту сумму. Вместе с тем мы не исключаем, что следование изложенному выше правовому подходу вызовет разногласия с налоговым органом.

За официальными разъяснениями по этому вопросу организация вправе обратиться в Минфин России (подп. 2 п. 1 ст. 21 НК РФ).

Проводки по страховым премиям

Не исключены претензии налоговых органов 07.02.2014ГАРАНТ Эксперты службы Правового консалтинга ГАРАНТ Гусев Кирилл, Мельникова Елена ООО, применяющее общую систему налогообложения, заключило с банком договор о предоставлении банковской гарантии.

Поручителем и залогодателем по данному договору выступило физическое лицо — учредитель ООО, договор поручительства с ним заключен на безвозмездной основе. Залогом по данному договору является квартира поручителя.

Важно Также договором банковской гарантии предусмотрено, что имущество, внесенное в залог, должно быть обязательно застраховано. В этой связи был оформлен договор страхования, в котором страхователем является физическое лицо, выгодоприобретателем — банк

В договоре банковской гарантии не указаны условия страхования, в частности не указано, кто должен нести бремя расходов по данному страхованию.

Страховая премия

В качестве платы за услуги страхования выступает страховая премия. Она рассчитывается страховщиком в соответствии со страховыми тарифами. Предельные размеры базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях) и коэффициенты страховых тарифов, требования к структуре страховых тарифов, а также порядок их применения страховщиками при определении страховой премии по договору обязательного страхования установлены Указанием Банка России от 28.07.2020 № 5515-У.

Размер страховой премии прописывается в договоре ОСАГО.

Страховая премия по договору обязательного страхования уплачивается владельцем транспортного средства страховщику при заключении договора ОСАГО единовременно наличными деньгами или в безналичном порядке (п. 2.2 Правил № 431-П).

Изменение страховых тарифов в течение срока действия договора ОСАГО не влечет изменения страховой премии, уплаченной страхователем по действовавшим на момент уплаты страховым тарифам. Если согласно договору страхователь обязан уплатить дополнительную страховую премию соразмерно увеличению степени риска, размер дополнительно уплачиваемой страховой премии определяется по действовавшим на момент ее уплаты страховым тарифам (п. 3 ст. 8 Закона № 40-ФЗ, п. 2.1 Правил № 431-П).

Датой уплаты страховой премии считается день поступления денежных средств в кассу страховщика или день перечисления страховой премии на расчетный счет страховщика.

Бухгалтерский учет

В соответствии с п. 48.2.4.4 Порядка № 85н, п. 10.2.7 Порядка № 209н расходы на уплату страховой премии по договорам страхования, заключенным со страховыми организациями, в том числе по договорам страхования гражданской ответственности, следует отражать по КВР 244 «Прочая закупка товаров, работ и услуг» и подстатье 227 «Страхование» КОСГУ.

Расходы на уплату страховой премии нельзя отнести к одному отчетному периоду (месяцу), поскольку договор ОСАГО действует в течение года.

В соответствии с п. 302 Инструкции № 157н суммы расходов, начисленные учреждением в отчетном периоде, но относящиеся к будущим отчетным периодам, в том числе суммы расходов, связанные со страхованием гражданской ответственности, следует отражать на счете 0 401 50 000 «Расходы будущих периодов».

Затраты, произведенные учреждением в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются по дебету данного счета как расходы будущих периодов, а затем подлежат отнесению на финансовый результат текущего финансового года в порядке, устанавливаемом учреждением (равномерно, пропорционально объему продукции (работ, услуг) и др.), в течение периода, к которому они относятся.

Порядок включения расходов будущих периодов (суммы страховой премии) в течение срока действия договора ОСАГО в состав текущих расходов устанавливается учреждением в рамках формирования учетной политики. Например, такие расходы могут признаваться равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде.

Налоговый учет

В целях исчисления налога на прибыль произведенные за счет собственных средств расходы на ОСАГО учреждение вправе учесть в составе прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ (пп. 5 п. 1 ст. 253, НК РФ).

При применении метода начисления указанные расходы признаются по правилам, установленным НК РФ. Если по условиям договора страхования предусмотрена уплата взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы учитываются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде. При использовании кассового метода расходы признаются в соответствии с НК РФ единовременно на дату уплаты страховой премии.

Примеры расчета

ООО «ХХХ» заключило договор ДМС 01.03.2017 г. по 28.02.2018 г. Страховой взнос составляет 450 тыс. руб., уплачиваемый единовременно. Расходы на оплату труда составили:

- март 2017: 615 248,37 руб.;

- апрель 2017: 594 326,20 руб.;

- май 2017: 602 145,85 руб.;

- июнь 2017: 762 304,58 руб.;

- июль 2017: 612 419,54 руб.;

- август 2017: 606 230,87 руб.;

- сентябрь 2017: 795 364,02 руб.;

- октябрь 2017: 592 361,20 руб.;

- ноябрь 2017: 601 005,43 руб.;

- декабрь 2017: 986 348,17 руб.;

- январь 2018: 550 316,94 руб.;

- февраль 2018: 560 497,12 руб.

Расчет страховых взносов за каждый месяц:

| Месяц | Кол-во дней (ДП) | Сумма к уплате: 450 000 / 365 * ДП |

| март | 31 | 38 219,18 |

| апрель | 30 | 36 986,30 |

| май | 31 | 38 219,18 |

| июнь | 30 | 36 986,30 |

| июль | 31 | 38 219,18 |

| август | 31 | 38 219,18 |

| сентябрь | 30 | 36 986,30 |

| октябрь | 31 | 38 219,18 |

| ноябрь | 30 | 36 986,30 |

| декабрь | 31 | 38 219,18 |

| январь | 31 | 38 219,18 |

| февраль | 28 | 34 520,55 |

| итого | 365 | 450 000,00 |

Предельная сумма затрат на ДМС в марте 2017 года составит:

615 248,37 * 6% = 36 914,90 руб.

Разница в размере 38 219,18 – 36 914,90 = 1 304,28 руб. будет отнесена на постоянные разницы.

Постоянное налоговое обязательство составит: 1 304,28 * 20% = 250,86 руб.

В апреле 2017 года сумма взносов нарастающим итогом будет равна:

38 219,18 + 36 986,30 = 75 205,48 руб.

Предельная сумма расходов составит:

(615 248,37 + 594 326,20) * 6% = 72 574,47 руб.

Поскольку лимит превышен, то страховые расходы будут списаны следующим образом:

- в пределах допустимых затрат: 72 574,47 – 36 914,90 = 35 659,57 руб.;

- сверх нормы: 36 986,30 – 35 659,57 = 1 326,72 руб.;

- постоянное налоговое обязательство: 1 326,72 * 20% = 265,35 руб.

Для определения допустимого размера затрат по ДМС берется сумма расходов на оплату труда нарастающим итогом с даты начала действия договора до конца календарного года.

С нового года суммирование начинается заново.

Кстати, на сайте есть статья, рассказывающая, как сотрудники смогут пользоваться полисом ДМС.

Каким образом отражается оплата страховки в 1С

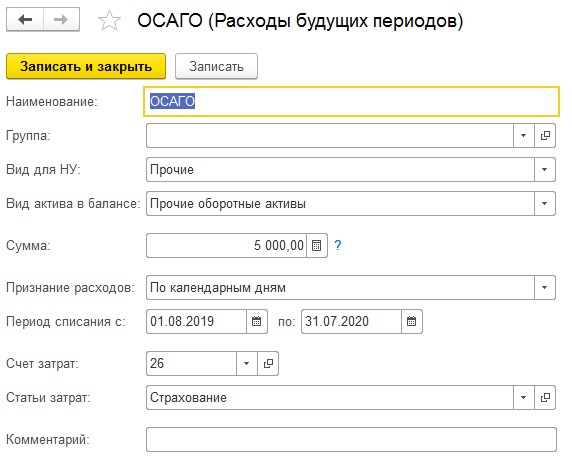

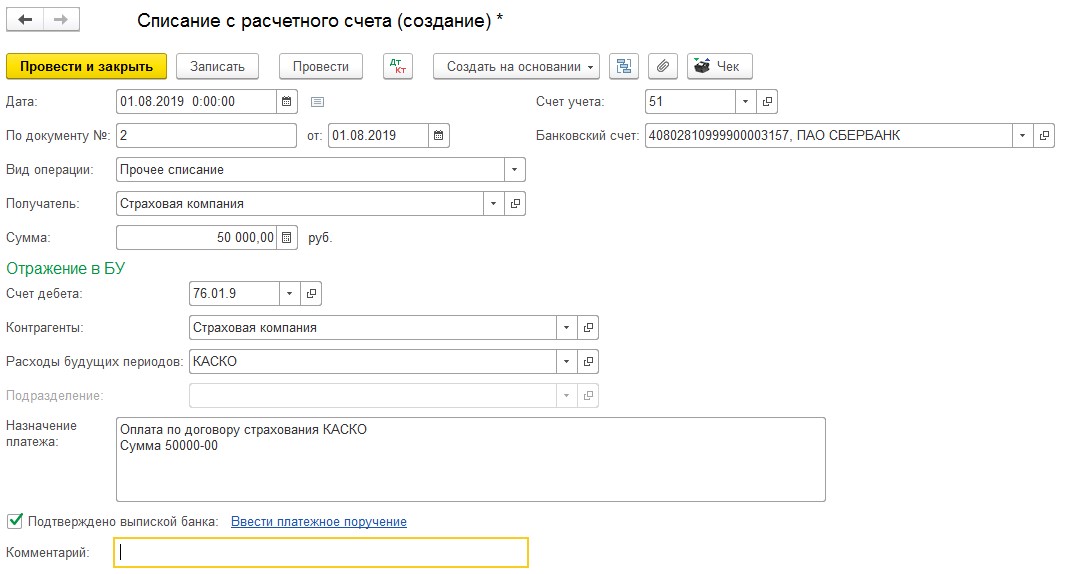

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Счет учета расчетов по страховой премии

Для учета расчетов по договорам всех видов страхования, в которых юрлицо выступает страхователем (кроме обязательных социального, пенсионного и медицинского, учитываемых на счете 69), планом счетов бухучета (приказ Минфина РФ от 31.10.2000 № 94н) предназначен отдельный субсчет счета 76: 76-1 «Расчеты по имущественному и личному страхованию».

Аналитику на этом субсчете организуют в отношении каждого страховщика и каждого договора, заключенного с этим страховщиком.

Оплата страховой премии по договору страхования бухгалтерской проводкой отразится так: Дт 76-1 Кт 51 (51, 71).

Обратной будет проводка при возврате части премии по досрочно прекращенному договору: Дт 51 (50) Кт 76-1.

НДС в расчетах фигурировать не будет, т. к. услуги по страхованию освобождены от этого налога (подп. 7 п. 3 ст. 149 НК РФ).

Учет расходов по страхованию в бухучете начнется со дня вступления договора страхования в силу. Порядок учета расходов на страхование бухгалтерским законодательством не регламентирован. Поэтому они могут быть отнесены на затраты либо единовременно, либо в течение срока действия договора. И то и другое позволяет сделать ПБУ 10/99 (приказ Минфина РФ от 06.05.1999 № 33н). Решение об этом должно быть записано в учетную политику. Однако в любом случае в затраты можно будет включить только ту сумму страховой премии, которая будет фактически оплачена. Поэтому, если оплата премии происходит по частям и учетная политика предполагает списание на затраты в течение срока действия договора, оплаченную сумму нужно будет распределять не на весь срок договора, а только на тот период, который реально оплачен.

В кредитовой части проводки по страховой премии, отражающей принятие ее к учету, в любом случае будет указан субсчет 76-1. В дебетовой части при единовременном списании будут указаны счета учета затрат (или прочих расходов). А вот для способа списания в течение периода номера счетов дебетовой части этой записи могут иметь варианты. Кроме того, при каждом из способов списания (единовременно или за период) будут возникать свои разницы между данными бухгалтерского (БУ) и налогового (НУ) учетов, зависящие от несовпадения:

- способов отнесения на расходы, допустимых для БУ и НУ;

- сумм, которые можно учесть в расходах по правилам БУ и НУ;

- моментов учета в расходах по требованиям БУ и НУ.

Расхождения между правилами БУ и НУ для расходов по страхованию таковы:

- БУ допускает списание их как единовременное, так и в течение периода. В НУ единовременное списание возможно только для договора, действующего в пределах одного отчетного периода по налогу на прибыль, а более длительный период действия требует обязательного распределения расходов (п. 6 ст. 272 НК РФ).

- В БУ расходы всегда признаются в полной их сумме, а для принятия в НУ имеют место следующие ограничения: в пределах законодательно установленных тарифов для обязательного имущественного страхования (п. 2 ст. 263 НК РФ);

- не более 15 000 руб. в год на одного работника по договорам добровольного личного страхования жизни или здоровья, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ);

- не более 12% от фонда оплаты труда для долгосрочных (больше 5 лет) договоров страхования жизни (п. 16 ст. 255 НК РФ);

- не более 6% от фонда оплаты труда по договорам добровольного медицинского страхования, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ).

Учет расходов в БУ начинается со дня вступления договора в силу, а в НУ их можно начать признавать только в периоде осуществления оплаты.

Возникновение разниц между БУ и НУ для ряда налогоплательщиков влечет за собой обязанность применения ПБУ 18/02. К кому именно это относится, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?».

ОСАГО

Все владельцы автомобилей, эксплуатируемых на территории России, должны застраховать свою автогражданскую ответственность по договору ОСАГО (п. 1 ст. 4 Закона от 25 апреля 2002 г. № 40-ФЗ). Исключение составляют владельцы транспортных средств, указанных в пунктах 3 и 4 статьи 4 Закона от 25 апреля 2002 г. № 40-ФЗ. Среди них, в частности, транспортные средства:

скорость которых не превышает 20 км/ч;

прицепы к легковым автомобилям;

зарегистрированные за пределами России, если гражданская ответственность их владельцев застрахована в рамках международных систем страхования, участником которых является Россия;

гражданская ответственность владельцев которых застрахована иным лицом (например, при страховании с условием неограниченного круга лиц, управляющих автомобилем);

без колес (на гусеницах, полугусеницах, санных полозьях и т. д.).

Чтобы застраховать автомобиль по договору ОСАГО, нужно представить в страховую компанию документы, указанные в статье 15 Закона от 25 апреля 2002 г. № 40-ФЗ. А именно:

заявление о заключении договора ОСАГО;

свидетельство о госрегистрации юридического лица;

документ о регистрации транспортного средства (паспорт транспортного средства, свидетельство о регистрации транспортного средства, технический паспорт или технический талон либо аналогичные документы);

водительское удостоверение (копия) лица (лиц), допущенного к управлению автомобилем (если договор ОСАГО предусматривает ограничение числа водителей);

диагностическая карта (если автомобиль подлежит техосмотру).

Это следует из пункта 1.6 Правил, утвержденных положением Банка России от 19 сентября 2014 г. № 431-П.

Внимание: страхование гражданской ответственности владельцев автотранспортных средств является обязательным условием эксплуатации автомобиля (п. 1 ст. 4 Закона от 25 апреля 2002 г. № 40-ФЗ)

За эксплуатацию транспорта, не застрахованного по договору ОСАГО, организацию могут оштрафовать на сумму 500 или 800 руб. (ч. 2 ст. 12.37 КоАП РФ). Кроме того:

без договора ОСАГО автомобиль не сможет пройти госрегистрацию (п. 2 ст. 4, п. 1 ст. 32 Закона от 25 апреля 2002 г. № 40-ФЗ);

если виновником ДТП признан водитель незастрахованного автомобиля организации, то все расходы, связанные с возмещением ущерба потерпевшей стороне, организация оплачивает за свой счет (п. 6 ст. 4 Закона от 25 апреля 2002 г. № 40-ФЗ).

Плательщики премии по договору страхования

Платит страховую премию то лицо, которое заключило договор со страховщиком. Этим лицом может выступать:

- работодатель — в отношении договоров обязательного или добровольного личного страхования работников;

- собственник имущества или лицо, распоряжающееся им на праве оперативного управления (хозяйственного ведения);

- лицо, отвечающее за сохранность имущества, в т. ч. арендатор или перевозчик;

- лицо, у которого могут возникнуть риски определенных потерь вследствие не зависящих от него обстоятельств;

- лицо, которое из-за своих действий или, наоборот, бездействия может причинить ущерб третьим лицам.

В отношении одного и того же предмета могут одновременно иметь место договоры страхования с разными страхователями: например, могут застраховать имущественную ответственность в отношении одной и той же партии товара его продавец, осуществляющий отправку покупателю, и перевозчик, выполняющий фактическую доставку.

Имущество, фактически используемое по договору аренды, может быть застраховано:

- Добровольно: например, арендатором или арендодателем недвижимости. Условие о том, кто будет страховать имущество, целесообразно внести в текст договора аренды. Это будет иметь значение, например, для плательщиков УСН, работающих с объектом «доходы минус расходы», которые не смогут учесть в расходах при расчете единого налога затраты на добровольное страхование (подп. 7 п. 1 ст. 346.16 НК РФ, письмо Минфина РФ от 20.05.2009 № 03-11-09/179).

- В обязательном порядке: например, в отношении взятых в аренду (в лизинг) транспортных средств, когда транспорт на время действия договора регистрируют на арендатора (лизингополучателя). Наличие полиса ОСАГО, оформленного на это транспортное средство страхователем, обязательно при регистрации транспорта в ГИБДД.

Процесс начисления страховой премии по договору страхования проводки

Проводка начисления страховой премии, в зависимости от характера договора, может производиться следующими способами:

- единовременно;

- в течение срока действия полиса.

При единовременном начислении применяется дебиторский счет 20 (23, 25, 26, 44, 91) и кредиторский – 76-1.

В случае краткосрочного характера договора расхождения с налоговым учетом не произойдет. Но эти расхождения возможны при следующих обстоятельствах:

- соглашение действует с превышением по продолжительности отчетного периода;

- по налоговому учету сработали ограничения к принятию расходов;

- отмечаются отличия отчетных периодов по бухгалтерскому и налоговому учету.

Но если при наличии указанных расхождений учитывать премию по частям в соответствующие отчетные периоды, эти проблемы удастся сгладить. В результате премию, которая была оплачена, проводят как дебиторскую задолженность, а неучтенную часть выплаты относят к расходам будущих периодов.

Приобретение автомобиля в 1С 8.3

Довольно часто у бухгалтеров возникают вопросы:

- Купили машину — как отразить в 1С 8.3?

- Как оформить поступление, ввод в эксплуатацию и сопутствующие расходы в программе?

Действительно, при отражении покупки автомобиля в 1С 8.3 гораздо больше особенностей по сравнению с другими основными средствами. Разберем все эти важные вопросы в нашей статье, посвященной теме «Покупка автомобиля в 1С 8.3 — пошаговая инструкция».

Приобретение автомобиля в 1С 8.3 — пошаговая инструкция

20 февраля Организация уплатила госпошлину за регистрацию автомобиля в ГИБДД в сумме 3 300 руб. и страховую премию ОСАГО в сумме 8 000 руб.

21 февраля автомобиль принят в эксплуатацию.

Амортизация в Организации начисляется линейным способом, амортизационная премия не установлена.

Покупка автомобиля

Есть два варианта принятия к учету ОС:

- упрощенный — через ОС и НМА – Поступление основных средств;

- обычный — через ОС и НМА – Поступление оборудования (либо Покупки – Поступление (акты, накладные) – Оборудование).

В случае с автомобилем почти всегда есть дополнительные расходы, которые нужно включить в его стоимость до ввода в эксплуатацию (например, госпошлина). Поэтому используйте второй вариант.

Узнать подробнее об упрощенном способе принятия к учету ОС

В момент поступления примите на учет автомобиль документом Поступление оборудования (раздел ОС и НМА).

Регистрация автомобиля в ГИБДД

Бухэксперт8 рекомендует без регистрации в ГИБДД автомобиль не эксплуатировать, поэтому пошлину учтите в стоимости ОС (п. 8 ПБУ 6/01).

Подробнее см. в статье Госпошлина за регистрацию авто

При выборе иной позиции: при вводе в эксплуатацию до регистрации пошлину включите в расходы в зависимости от целей использования ОС (п. 5, п. 11 ПБУ 10/99).

Шаг 1. Узнайте реквизиты для уплаты пошлины в своем отделении ГИБДД и отразите уплату документом Списание с расчетного счета (Банк и касса – Банковские выписки).

Страховка в 1С 8.3 — как провести? Операция оформляется в два этапа.

Шаг 1. Оплату страховой компании проведите документом Списание с расчетного счета.

В этой операции главное — правильно настроить элемент справочника Расходы будущих периодов.

Больше никаких документов по отражению расходов на страхование вводить не нужно, расходы списываются автоматически в процедуре Закрытие месяца операцией Списание расходов будущих периодов.

Учет страховой премии в течение срока действия договора

При этом страховые премии по договорам ОСАГО и КАСКО признаются в течение срока действия договора равномерно – пропорционально количеству календарных дней в отчетном периоде (п. 6 ст. 262 НК РФ). Затраты на уплату премий включаются в состав прочих расходов, связанных с производством и (или) реализацией (п. 2 и 3 ст. 263 НК РФ).

Таблица соответствия КВР и КОСГУ введена в действие еще в 2016 году, но позиции документа систематически обновляются. Чиновники утвердили новую таблицу соответствия для работы.

Ее можно получить только по результатам техосмотра автомобиля специализированной организацией – оператором технического осмотра.

Проведение закупок в организациях бюджетного сектора невозможно без распределения затрат по действующим кодификаторам. При составлении плана-графика учреждения необходимо руководствоваться бюджетной сметой, которая включает виды расходов КОСГУ по приказу Минфина 209н с изменениями на 2021 год и составляется по статьям затрат.

Расходы на добровольное медицинское страхование: налог на прибыль

Условия принятия расходов для определения налоговой базы аналогичны тем, что применяются при УСН.

Взносы на ДМС будут приниматься в расчет при исчислении налога на прибыль даже в том случае, если в течение срока действия договора список застрахованных лиц изменялся (ст. 450 Гражданского кодекса РФ).

Для сотрудников не важно, сколько времени они отработали в организации. Даже если этот срок меньше года, договор ДМС в отношении этого работника заключается и расходы, произведенные по нему, принимаются для целей налогового учета

Даже если этот срок меньше года, договор ДМС в отношении этого работника заключается и расходы, произведенные по нему, принимаются для целей налогового учета.

Обратите внимание, что кроме типовой программы страхования, компании предлагают и программу депозитного страхования по ДМС

Бухучет полисов ОСАГО и КАСКО: проводки

Автострахование – наиболее распространенный вид страховки, подразумевающий получение полисов ОСАГО (обязательного), ДСАГО (добровольного страхования) и КАСКО – страховки от гибели и угонов. Ежегодно предприятия, использующие транспорт, покупают страховки. Учитывают их по-особенному. Расх. по ОСАГО нужно учесть как РОВД. Для учета затрат оптимально было бы использовать счет 97 «Расх. будущих периодов» (РБП), поскольку одноразово произведенные расходы к последующим ОП относиться уже не будут.

Пример учета оплаты СП:

| Операция | Дебет | Кредит | Сумма | Документ |

| Выплачено: СП | 76-1 | 51 | 20700 | Банковская выписка по р/с |

|

СП как РБП |

97 | 76-1 | 20700 | СП, ДС |

| Январь: расходы на страховку авто

20700/12 |

26 (44) | 97 | 1725 | Справка-расчет |