Свернутое отражение ндс в отчете о движении денежных средств

Содержание:

- Отчет о движении денежных средств образец заполнения

- Как связать БДДС и БДР или откуда берутся данные

- Анализ на основе БДДС

- Поступления от текущей деятельности

- Пример составления отчета о движении денежных средств

- Как формировать показатели

- Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество». Промо

- Как формировать показатели

- Как вести бухгалтерский учет денежных средств в кассе?

- Оценка состояния ДДС

- Лист 2 — Сведения о счете (вкладе) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации

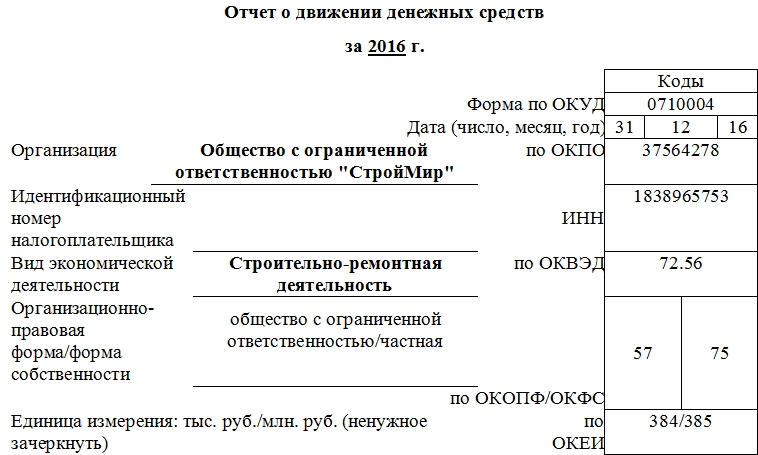

Отчет о движении денежных средств образец заполнения

Заполнение формы 4 начинается с так называемой “шапки” бланка.

Вначале заполняется строчка с данными организации: название, идентификационный код, указывается вид деятельности (должен соответствовать учредительным документам).

Затем идет разделение денежных потоков по трем категориям: текущие операции, инвестиционные операции и финансовые операции. Каждая из этих категорий делится на две подкатегории: поступления и платежи.

Перед каждым видом операций находится две графы, в которых необходимо отразить денежную сумму, прошедшую по этим операциям: графа 3 за отчетный год, графа 4 – за предыдущий отчетному год. При заполнении формы 4 за 2014 год нужно отразить сведения за 2014, 2013 года.

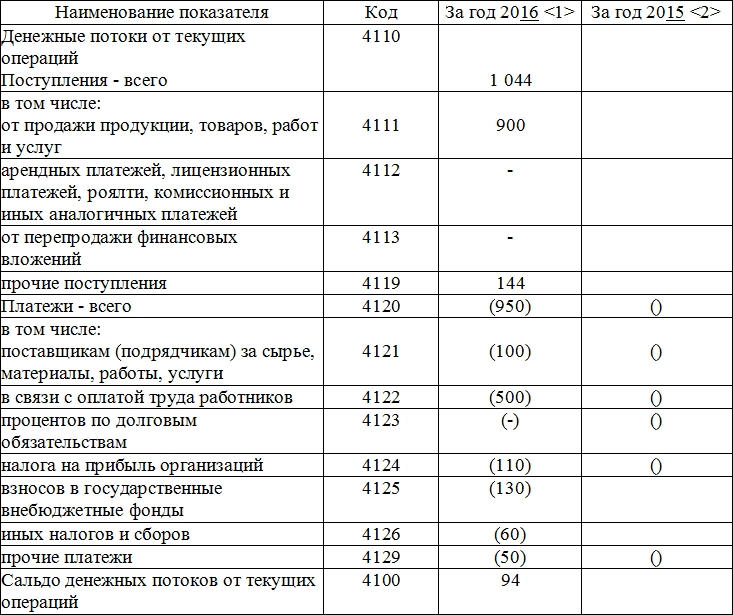

Заполнение раздела “Денежные потоки по текущим операциям”

Поступления:

4110 – указывается общая сумма поступлений.

4111-4119 – их расшифровка:

- продажа товаров, работ и услуг

- выплата средств, за аренду, лицензии, роялти

- уступка прав требования денежных выплат

- прочие поступления.

Платежи строятся на зеркальной основе:

4120 – общая сумма платежей.

4120-4129 – расшифровка:

- средства, потраченные на покупку товаров, работ и услуг

- фонд заработной платы

- проценты по кредитным обязательствам

- средства, потраченные на выплату налогов, других обязательных платежей.

- прочие платежи.

Интересно, что к текущим операциям относят все операции, которые нельзя уверенно отнести к остальным разделам.

В строке 4100 формы 4 – указывается сальдо денежных потоков.

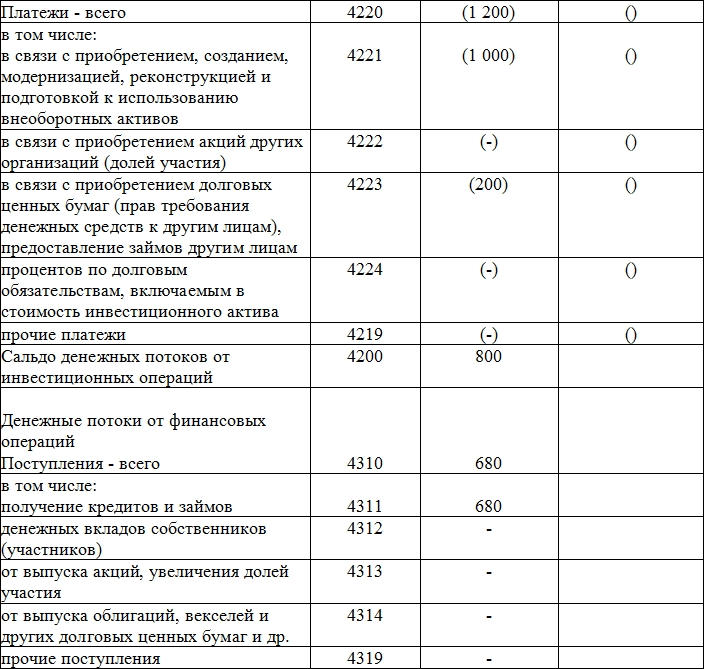

Заполнение раздела “Денежные потоки от инвестиционных операций”

Инвестиционные операции представляют собой вложения в научные разработки, покупку доли у других предприятий, траты на выплаты по подрядным договора, работникам в связи с инвестиционными операциями предприятия.

Поступления:

4210 – общая сумма поступлений.

4211-4219 – расшифровка:

- От продажи внеоборотных активов (нематериальные ценности, недвижимость, основные средства производства) не включаются финансовые вложения в эти активы.

- От сделок по отчуждению доли других предприятий

- От продажи долговых бумаг, возвращения ранее выданных займов

- От доходов в виде вложений в предприятия, акции, депозиты

- Прочие поступления.

Платежи:

4220 – общая сумма платежей.

4221-4229 – расшифровка:

- Траты на обновление, ремонт оборудования, научные разработки, в т.ч. и внеоборотные активы

- Покупка долей других предприятий, акций

- Покупка долговых бумаг, прав требований, траты на займы

- Проценты по обязательствам, возникшим из-за инвестиционных операций

- прочие платежи.

В строке 4200 отчета о движении денежных средств указывается сальдо денежных потоков от инвестиционных операций.

Заполнение раздела “Денежные потоки от финансовых операций”

Финансовые операции связаны с привлечением дополнительного капитала в виде кредитов, займов или продажи доли в собственном капитале.

Поступления:

4310 – общая сумма поступлений.

4311-4319 – их расшифровка:

- Получение кредитных средств

- Увеличение вкладов участников

- Выпуска акций

- Выпуск долговых бумаг (облигации).

Платежи:

4320 – общая сумма платежей.

4321-4329 – их расшифровка:

- Собственникам при покупке их акций, долей в случае выхода

- Выплата части прибыли

- Выплата по долговым бумагам, обязательствам (кредиты, займы).

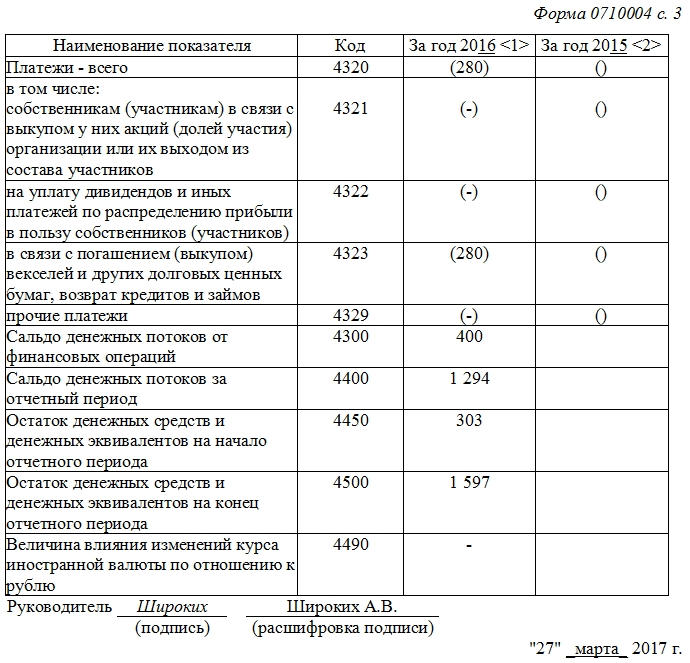

Заполняя данные по каждой категории формы 4, нужно отмечать сальдо: разницу между выплатами и поступлениями.

Обязательно в 4 форме отчетности отражается размер остатка денежных средств на начало и окончание отчетного периода.

4400 – сальдо денежных потоков – сумма строк 4100, 4200, 4300. Если получилось отрицательное число, отражаем его в круглых скобках.

4450 – остаток на начало отчетного периода – сумма остатка денежных средств на начало года.

4500 – остаток на конец отчетного периода – сумма остатка денежных средств на конец года.

4490 – влияние изменения курса валют по отношению к рублю – отражается итоговая сумма курсовых разниц, возникших в связи с пересчетом валюты в рубли.

Важно знать, что в бланке отчета о движении денежных средств отражается не полный перечень категорий операций, одна операция может относиться к нескольким категориям. Так, например, единая выплата может относиться к разным потокам

В этом случае суммы распределяются по потокам. Потоки денежных средств отражаются в свернутом виде: это значит, что в показателях не должен учитываться НДС.

При получении денег в иностранной валюте, делается перерасчет на рубль по курсу, действовавшему на момент совершения операции.

Также теперь обязательно отражать денежные эквиваленты (ценности, которые непостоянны в цене) и которые можно продать быстро и без особых трудностей.

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков

Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

Анализ на основе БДДС

Соотношение видов деятельности

Основной принцип, по которому эксперты разделяют инвестиционную и финансовую деятельность предприятия, формулируют следующим образом. В процессе инвестиционной деятельности компания вкладывает свои средства, а финансовой – наоборот, получает их из внешних источников (например, банки или акционеры). В то же время целевой кредит, направленный на обновление парка станков производственной линии предприятия, может быть признан относящимся к основной деятельности, потому что направлен на ее поддержание.

Если компания планирует успешно развиваться, то денежный поток по основной деятельности всегда должен быть положительным. Сальдо по инвестиционной деятельности в большинстве случаев отрицательное; то же самое можно сказать о финансовой деятельности предприятия. Суммарный же денежный поток должен всегда оставаться положительной величиной. Причем, даже если это так, то это еще не означает, что у компании грамотно поставлено финансирование

Здесь важно то, за счет чего достигается то или иное значение суммарного денежного потока. Пример: если положительное сальдо достигается за счет продажи основных средств предприятия, то о ликвидности такого бизнеса можно сделать весьма неутешительные выводы

Многие эксперты отводят бюджету движения денежных средств ключевую роль во всей системе бюджетного управления. Наличие кассовых разрывов, отсутствие или недостаток денежных средств считается первым признаком кризисных явлений в системе финансового обеспечения

Именно поэтому на большинстве современных предприятий процедуре формирования БДДС уделяется столь пристальное внимание

Чистый денежный поток

Чистый денежный поток или Cash Flow показывает разницу между положительным и отрицательным балансом на конкретный промежуток времени.

Источники денежных средств

Предприятия, которые не могут устранить отрицательное сальдо в течение длительного периода, движутся к банкротству. Именно в таких компаниях появляются задержки зарплат, долговые обязательства не выполняются, кредиторы наседают, а прибыли не покрывают текущих расходов.

- Нормы оборачиваемости дебиторской / кредиторской задолженности;

- Данные по планируемым продажам и планируемым расходам, скорректированные на НДС и средним остаткам ДЗ и КЗ на конец периода;

- Графики платежей по договорам, заключенным на последующий финансовый год.

Бюджет ДС по операционной деятельности фактически дает информацию об ожидаемой способности организации генерировать денежные потоки без привлечения внешних источников финансирования.

Поступления от текущей деятельности

Раздел начинается со строк, в которых отражаются суммы денежных средств, поступивших в ходе осуществления текущей деятельности.

Посмотрим, как заполняются эти строки.

Строка «Средства, полученные от покупателей, заказчиков». Для заполнения этой строки используются дебетовые обороты по счетам 50 «Касса», 51 «Расчетные счета» и 52 «Валютные счета» в корреспонденции со счетами 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с дебиторами и кредиторами». Из сумм, отраженных по этим счетам, нужно выбрать суммы, поступившие в оплату продукции (работ, услуг). В форме N 4 эти поступления отражаются в полной сумме с учетом НДС, акцизов и прочих налогов, уплаченных покупателями.

Организации, которые занимаются производством продукции, выполнением работ или оказанием услуг, показывают по этой строке суммы денежных средств, поступившие в оплату реализованной продукции (товаров, работ, услуг), а также суммы авансов, полученные от покупателей.

Организации, основной вид деятельности которых — передача имущества в аренду, по строке «Средства, полученные от покупателей, заказчиков» отражают суммы арендных платежей, поступившие от арендаторов.

Если основным видом деятельности организации являются операции с ценными бумагами, по данной строке формы N 4 показываются суммы, поступившие от покупателей за ценные бумаги, а также полученные доходы в виде купона и процентов по ценным бумагам.

Организация, осуществляющая разные виды деятельности, которые в равной степени можно отнести к основным, может отразить суммы, поступившие от покупателей, по видам деятельности. Для расшифровки следует добавить дополнительные строки.

Строка «Прочие доходы». В этой строке отражаются суммы поступивших денежных средств, которые связаны с текущей деятельностью организации и не указаны в предыдущей строке. К ним, в частности, относятся:

- штрафы, пени и неустойки за нарушение условий договоров, полученные организацией;

- суммы, полученные безвозмездно в рамках целевого финансирования;

- суммы переплаты по налогам и сборам, которые возвращены из бюджета;

- денежные средства, внесенные в кассу подотчетными лицами;

- суммы, поступившие от работников в возмещение материального ущерба.

Пример составления отчета о движении денежных средств

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Как формировать показатели

Чтобы заполнить отчет, берите данные дебетовых и кредитовых оборотов по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Подробнее о том, как формируются показатели отчета о движении денежных средств, см. в таблице.

Пример, как определить результат движения денежных средств от текущей деятельности

В 2015 году сумма выручки (включая авансы), поступившей на расчетный счет и в кассу ООО «Альфа», составила 11 800 000 руб. (в т. ч. НДС – 1 800 000 руб.). За этот же период организация перечислила с расчетного счета оплату за поставленные товары (работы, услуги) в сумме 5 900 000 руб. (в т. ч. НДС – 900 000 руб.).

Зарплата, фактически выплаченная сотрудникам в 2015 году, составила 2 000 000 руб.

Сумма денежных средств, направленная на прочие расходы, равна 100 000 руб. В бюджет перечислены налог на прибыль – 500 000 руб., НДС – 700 000 руб., страховые взносы во внебюджетные фонды – 680 000 руб.

Таким образом, разница между суммами НДС, полученными от партнеров в составе поступлений (а также из бюджета), и суммами налога, перечисленными контрагентам в составе платежей (а также в бюджет), составила 200 000 руб. (1 800 000 руб. – 900 000 руб. – 700 000 руб.). Эта сумма указывается по строке «Прочие поступления».

По строке «Прочие платежи» бухгалтер указал сумму 780 000 руб., которая складывается:

- из денежных средств, направленных на прочие расходы (100 000 руб.);

- из страховых взносов во внебюджетные фонды (680 000 руб.).

Отчет о движении денежных средств за 2015 год в части формирования раздела «Денежные потоки от текущих операций» бухгалтер «Альфы» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

| Поступления – всего | 4110 | 10 200 |

|

в том числе: от продажи продукции, товаров, работ и услуг |

4111 | 10 000 |

| от арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | – |

| от перепродажи финансовых вложений | 4113 | _ |

| прочие поступления | 4119 | 200 |

| Платежи – всего | 4120 | (8280) |

|

в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги |

4121 | (5000) |

| в связи с оплатой труда работников | 4122 | (2000) |

| процентов по долговым обязательствам | 4123 | – |

| налога на прибыль организаций | 4124 | (500) |

| прочие платежи | 4129 | (780) |

| Сальдо денежных потоков от текущих операций | 4100 | 1920 |

Пример, как определить результат движения денежных средств от инвестиционной деятельности

В 2015 году ООО «Альфа» оплатило приобретенное помещение стоимостью 5 000 000 руб. В этом же году «Альфа» предоставила другой организации денежный заем в сумме 400 000 руб.

Поступлений от инвестиционной деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от инвестиционных операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4221 «В том числе в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» – (5000);

по строке 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» – (400);

по строке 4220 «Платежи – всего» – (5400);

по строке 4200 «Сальдо денежных потоков от инвестиционных операций» – (5400).

Пример, как определить результат движения денежных средств от финансовой деятельности

В 2015 году ООО «Альфа» погасило ранее полученный беспроцентный денежный заем в сумме 500 000 руб.

Поступлений от финансовой деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от финансовых операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4323 «В связи с погашением (выкупом) векселей и других ценных бумаг, возврат кредитов и займов» – (500);

по строке 4320 «Платежи – всего» – (500);

по строке 4300 «Сальдо денежных потоков от финансовых операций» – (500).

Ситуация: нужно ли в сумму показателя «Остаток денежных средств и денежных эквивалентов на начало (конец) отчетного периода» отчета о движении денежных средств включать сальдо по счету 57 «Переводы в пути»?

Да, нужно.

Вообще на счете 57 «Переводы в пути» учитывают денежные средства, переведенные (переданные) для зачисления на расчетный счет организации, но еще не зачисленные по назначению. А это те активы (деньги), которые по сути уже являются собственностью организации. Сальдо по счету 57 на начало и конец отчетного года отражают в Бухгалтерском балансе по строке 1250 «Денежные средства». При этом остатки денежных средств, отраженные в отчете, должны соответствовать показателям Бухгалтерского баланса (см.

правила заполнения Бухгалтерского баланса). Таким образом, сальдо по счету 57 включите в отчете в сумму остатков денежных средств на начало и конец отчетного года.

Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество». Промо

Отчет «Расшифровка отчета ‘Авансы по налогу на имущество’ по 2-3 разделам» предназначен для проверки и контроля правильности расчета регламентированного отчета «Авансы по налогу на имущество» в разрезе Основных средств. Предоставляет ряд дополнительных данных по состоянию ОС организации на текущий момент согласно данным хозрасчетного регистра. Написан на основании стандартных процедур заполнения регламентированных отчетов, но дополнительно показывает данные в разрезе групп ОС и каждого ОС, согласно данным 2-го и 3-го разделов стандартного отчета. Версия для обычного приложения тестировалась на УПП 1.3, но должно работать в БУ, БУ КОРП 2.0, КА, БАУ и БАУ КОРП (по крайней мере для обычных /неуправляемых/ приложений). Версия для управляемого приложения тестировалась на БП 3.0. В отчете учтены ОС, введенные в эксплуатацию после 2013 и учтены изменения, введенные в 2017 г. Предусмотрено три варианта отчета: 1. Для обычного приложения 8.1-8.3 платформ; 2. Для управляемого приложения 8.2 — 8.3 платформ; 3. Универсальный вариант, который подходит для обоих типов конфигураций: для обычного и управляемого приложений (удобно, если на предприятии используются оба типа — и обычные, и управляемые приложения).

2 стартмани

Как формировать показатели

Чтобы заполнить отчет, берите данные дебетовых и кредитовых оборотов по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Подробнее о том, как формируются показатели отчета о движении денежных средств, см. в таблице.

Пример, как определить результат движения денежных средств от текущей деятельности

В 2015 году сумма выручки (включая авансы), поступившей на расчетный счет и в кассу ООО «Альфа», составила 11 800 000 руб. (в т. ч. НДС – 1 800 000 руб.). За этот же период организация перечислила с расчетного счета оплату за поставленные товары (работы, услуги) в сумме 5 900 000 руб. (в т. ч. НДС – 900 000 руб.).

Зарплата, фактически выплаченная сотрудникам в 2015 году, составила 2 000 000 руб.

Сумма денежных средств, направленная на прочие расходы, равна 100 000 руб. В бюджет перечислены налог на прибыль – 500 000 руб., НДС – 700 000 руб., страховые взносы во внебюджетные фонды – 680 000 руб.

Таким образом, разница между суммами НДС, полученными от партнеров в составе поступлений (а также из бюджета), и суммами налога, перечисленными контрагентам в составе платежей (а также в бюджет), составила 200 000 руб. (1 800 000 руб. – 900 000 руб. – 700 000 руб.). Эта сумма указывается по строке «Прочие поступления».

По строке «Прочие платежи» бухгалтер указал сумму 780 000 руб., которая складывается:

- из денежных средств, направленных на прочие расходы (100 000 руб.);

- из страховых взносов во внебюджетные фонды (680 000 руб.).

Отчет о движении денежных средств за 2015 год в части формирования раздела «Денежные потоки от текущих операций» бухгалтер «Альфы» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

| Поступления – всего | 4110 | 10 200 |

| в том числе: от продажи продукции, товаров, работ и услуг | 4111 | 10 000 |

| от арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | – |

| от перепродажи финансовых вложений | 4113 | _ |

| прочие поступления | 4119 | 200 |

| Платежи – всего | 4120 | (8280) |

| в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 4121 | (5000) |

| в связи с оплатой труда работников | 4122 | (2000) |

| процентов по долговым обязательствам | 4123 | – |

| налога на прибыль организаций | 4124 | (500) |

| прочие платежи | 4129 | (780) |

| Сальдо денежных потоков от текущих операций | 4100 | 1920 |

Пример, как определить результат движения денежных средств от инвестиционной деятельности

В 2015 году ООО «Альфа» оплатило приобретенное помещение стоимостью 5 000 000 руб. В этом же году «Альфа» предоставила другой организации денежный заем в сумме 400 000 руб.

Поступлений от инвестиционной деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от инвестиционных операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4221 «В том числе в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» – (5000);

по строке 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» – (400);

по строке 4220 «Платежи – всего» – (5400);

по строке 4200 «Сальдо денежных потоков от инвестиционных операций» – (5400).

Пример, как определить результат движения денежных средств от финансовой деятельности

В 2015 году ООО «Альфа» погасило ранее полученный беспроцентный денежный заем в сумме 500 000 руб.

Поступлений от финансовой деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от финансовых операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4323 «В связи с погашением (выкупом) векселей и других ценных бумаг, возврат кредитов и займов» – (500);

по строке 4320 «Платежи – всего» – (500);

по строке 4300 «Сальдо денежных потоков от финансовых операций» – (500).

Ситуация: нужно ли в сумму показателя «Остаток денежных средств и денежных эквивалентов на начало (конец) отчетного периода» отчета о движении денежных средств включать сальдо по счету 57 «Переводы в пути»?

Да, нужно.

Вообще на счете 57 «Переводы в пути» учитывают денежные средства, переведенные (переданные) для зачисления на расчетный счет организации, но еще не зачисленные по назначению. А это те активы (деньги), которые по сути уже являются собственностью организации. Сальдо по счету 57 на начало и конец отчетного года отражают в Бухгалтерском балансе по строке 1250 «Денежные средства». При этом остатки денежных средств, отраженные в отчете, должны соответствовать показателям Бухгалтерского баланса (см. правила заполнения Бухгалтерского баланса). Таким образом, сальдо по счету 57 включите в отчете в сумму остатков денежных средств на начало и конец отчетного года.

Как вести бухгалтерский учет денежных средств в кассе?

Условия, которых следует придерживаться при работе с наличными деньгами, содержатся в указании ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У (далее − порядок).

Обратим внимание на важные моменты указанного порядка:

- организация должна предусмотреть максимальный предел суммы, хранящейся в кассе (п. 2);

- ответственным за кассу является кассир или иное лицо из числа работников, назначенное руководителем для выполнения указанной функции (п. 4);

- практически все операции с наличными необходимо фиксировать в кассовой книге (п. 4.6);

- поступление денег сопровождается составлением приходно-кассового ордера — ПКО (п. 5), использование — расходно-кассовым ордером — РКО (п. 6).

В бухучете проводки по операциям с наличными, осуществленные через кассу, делаются с использованием сч. 50 «Касса»: при получении денег делается запись по Дт 50, при выдаче денег — задействуется Кт 50.

Об использовании в бухучете счета 50 см. в статье «Что означает дебет 50 и кредит 50, 71, 51, 76 (нюансы)?».

Оценка состояния ДДС

Анализ и информирование основного денежного капитала происходит под действием ОДДС. Результатом данной деятельности является полный анализ руководства предприятием.

Финансовое положение компании признается удачным для дальнейшей деятельности при следующем соответствии параметров. Чистый финансовый поток в плюсе, а инвестиционные и другие финансовые операции стремятся к минусу. Также стабильное положение показывается когда текущие денежные операции за период отчётного времени в положительной динамике, а инвестиционные параметры в значении минус.

В финансовой сфере предприятия наблюдается кризис при противоположных показателях. Если чистый финансовый приток от текущих вмешательств прибывает в минусе, а инвестиционные и финансовые показатели в плюсовом значении. Значение чистого финансового потока должно всегда иметь положительное состояние. Тогда положение фирмы оценивается как хорошее.

Остались вопросы? Закажите консультацию наших специалистов!

Налог на имущество в 1С 8.3 Бухгалтерия

Как сделать проводки по начислению и уплате госпошлины в 1С 8.3

Лист 2 — Сведения о счете (вкладе) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации

Обратите внимание: на каждый счет (вклад) в иностранном банке или иной организации финансового рынка заполняются отдельные Листы 2 и 3

В поле «Годовая отчетность за период с … по …» заполняется отчётный период, за который подаётся отчёт. В 2021 году мы сдаём отчёт за 2020 календарный год. Если счет (вклад) был открыт в середине года, то период указывается с даты открытия счета по конец года.

Обратите внимание: с 2021 года нужно отчитываться по счетам (кладам), открытым не только в зарубежных банках, но и в иных иностранных организациях финансового рынка. Подробнее об этом читайте в моей статье «Валютные операции в иных организациях финансового рынка»

Укажите цифру 1, если счет открыт в иностранном банке, и цифру 2, если счет открыт в иной организации финансового рынка.

Если счет открыт в организации финансового рынка, то дополнительно нужно заполнить раздел «Вид организации финансового рынка». Для этого укажите цифру 1 напротив нужной вам финансовой организации. Для всех остальных видов финансовых организаций нужно указать цифру . Вот как это может выглядеть на примере:

Потом указывается «Наименование» и «Полный адрес» банка или иной организации финансового рынка. Оба этих поля заполняются в латинской транскрипции. Поле SWIFT код или БИК» заполняется только для счетов (вкладов), открытых в банках. SWIFT-код обычно можно найти на сайте банка, или позвонив в контактный центр банка.

Поле «Номер налогоплательщика (его аналог), присвоенный налоговым органом (иным уполномоченным органом) в иностранном государстве (территории), налоговым резидентом которого является банк или иная организация финансового рынка» является необязательным, его нужно заполнить только если у вас есть такой номер.

Далее нужно заполнить поле «Код страны», в которой открыт счет (вклад). Цифровой код страны вы можете найти в классификаторе стран мира. Например, код Австралии – 036.

В поле «Номер счета» указывается номер зарубежного счета или вклада

Обратите внимание, что в номере счета могут быть как цифры, так и буквы

Если вы единственный владелец счёта, нужно указать цифру 1 в поле «Счет (вклад)». Если счёт совместный, укажите цифру 2, а также заполните поле «Количество совладельцев счета».

В поле «Дата открытия счета» указывается дата, когда изначально был открыт счет (вклад).

Поле «Дата закрытия счета» заполняется только если счет был закрыт в течение года

Обратите внимание, что в таком случае действует особый порядок подачи отчета о движении денежных средств и иных финансовых активов по счету (вкладу) в банке и иной организации финансового рынка

В 90-х годах счёт за рубежом можно было открыть, только получив на это разрешение Банка России. И хотя разрешительный порядок открытия счетов был заменён на уведомительный в 2001 году, этот рудимент остался в отчёте о движении денежных средств. Поэтому, если ваш счёт был открыт до сентября 2001 года, в отчёте нужно указать дату выдачи и номер разрешения Банка России, на основании которого вы открыли счёт. В противном случае оставьте это поле пустым.